Депозиты в банках это: основные виды и критерии выбора оптимального вклада

Депозитные операции Банка России | Банк России

Основное назначение операций

Депозитные операции центральных банков как инструмент денежно-кредитной политики представляют собой привлечение денежных средств кредитных организаций на открытые им депозитные счета на определенный срок под определенную процентную ставку.

При реализации денежно-кредитной политики центральные банки могут использовать депозитные операции следующим образом. Во-первых, в случае необходимости с их помощью центральные банки могут сокращать объем свободной банковской ликвидности, временно связывая (абсорбируя) по итогам депозитных аукционов имеющиеся избыточные средства. Во-вторых, центральные банки путем предложения депозитов овернайт постоянного действия могут непосредственно управлять процентными ставками по сделкам в сегменте овернайт межбанковского рынка. Банк России использует оба названных варианта.

Для абсорбирования избыточной ликвидности Банк России проводит депозитные аукционы.

Для формирования нижней границы процентного коридора (ограничения колебаний рыночных ставок «снизу») Банк России предоставляет банкам возможность размещения средств в депозиты овернайт постоянного действия.

Основные характеристики операций

Депозитные операции проводятся на основании заключенных Банком России и кредитными организациями Договоров об общих условиях проведения депозитных операций и Условий проведения Банком России депозитных операций. Актуальные редакции типовой формы Договора и указанных Условий размещены на сайте Банка России. Для участия в депозитных операциях кредитная организация должна в установленном порядке обратиться в Операционный департамент Банка России для заключения Договора. Документы, связанные с внесением изменений или расторжением Договоров, также необходимо направлять в Операционный департамент Банка России.

Депозитные операции проводятся только с российскими кредитными организациями в валюте Российской Федерации. Банк России не устанавливает других критериев для допуска российских кредитных организаций к депозитным операциям. При этом Банк России оставляет за собой право принять решение о приостановлении участия кредитной организации в депозитных операциях.

По всем видам депозитных операций Банк России устанавливает следующие условия их проведения:

- дату заключения сделки,

- дату привлечения денежных средств,

- дату возврата депозита и уплаты процентов,

- срок депозита,

- процентную ставку.

Проценты на сумму денежных средств, принятых Банком России в депозит, начисляются со дня, следующего за днем приема средств в депозит, по день возврата Банком России депозита включительно, за каждый календарный день по формуле простых процентов.

Банк России в день возврата депозита платежным поручением переводит на корреспондентский счет кредитной организации сумму депозита и уплачивает начисленные проценты.

В том случае, если Банк России не принял денежные средства в депозит, они возвращаются платежным поручением на следующий рабочий день на корреспондентский счет кредитной организации. Проценты при этом не начисляются и не уплачиваются.

Контакты

По вопросам методологических аспектов проведения Банком России депозитных операций: Департамент денежно-кредитной политики 8 (495) 771-47-70,8 (495) 771-49-55.

По вопросам заключения, изменения или расторжения договоров об общих условиях проведения депозитных операций: Операционный департамент 8 (495) 771-49-40.

По вопросам размещения денежных средств в депозиты овернайт и проведения расчетов по депозитным операциям: Операционный департамент 8 (495) 771-47-53,8 (495) 771-46-91.

По вопросам организации и проведения Банком России депозитных аукционов: Департамент операций на финансовых рынках 8 (495) 771-44-26,8 (495) 771-44-49.

Страница была полезной?Да Нет

Последнее обновление страницы: 22. 04.2021

04.2021

«Банковские депозиты не покрывают инфляцию». Зачем покупать криптовалюту :: РБК.Крипто

Открывать депозит в рублях стало значительно менее выгодно из-за низких ставок и инфляции. Альтернативой могут стать варианты с цифровыми деньгами: покупка биткоина или вклад в криптодолларах под 7-8% годовых

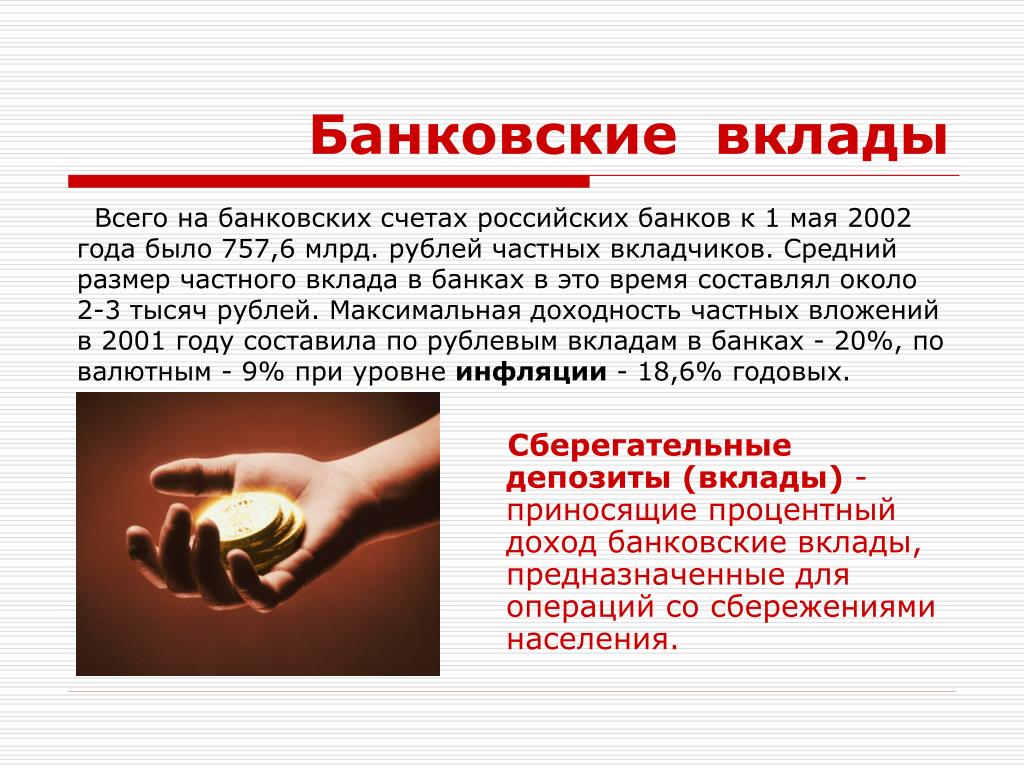

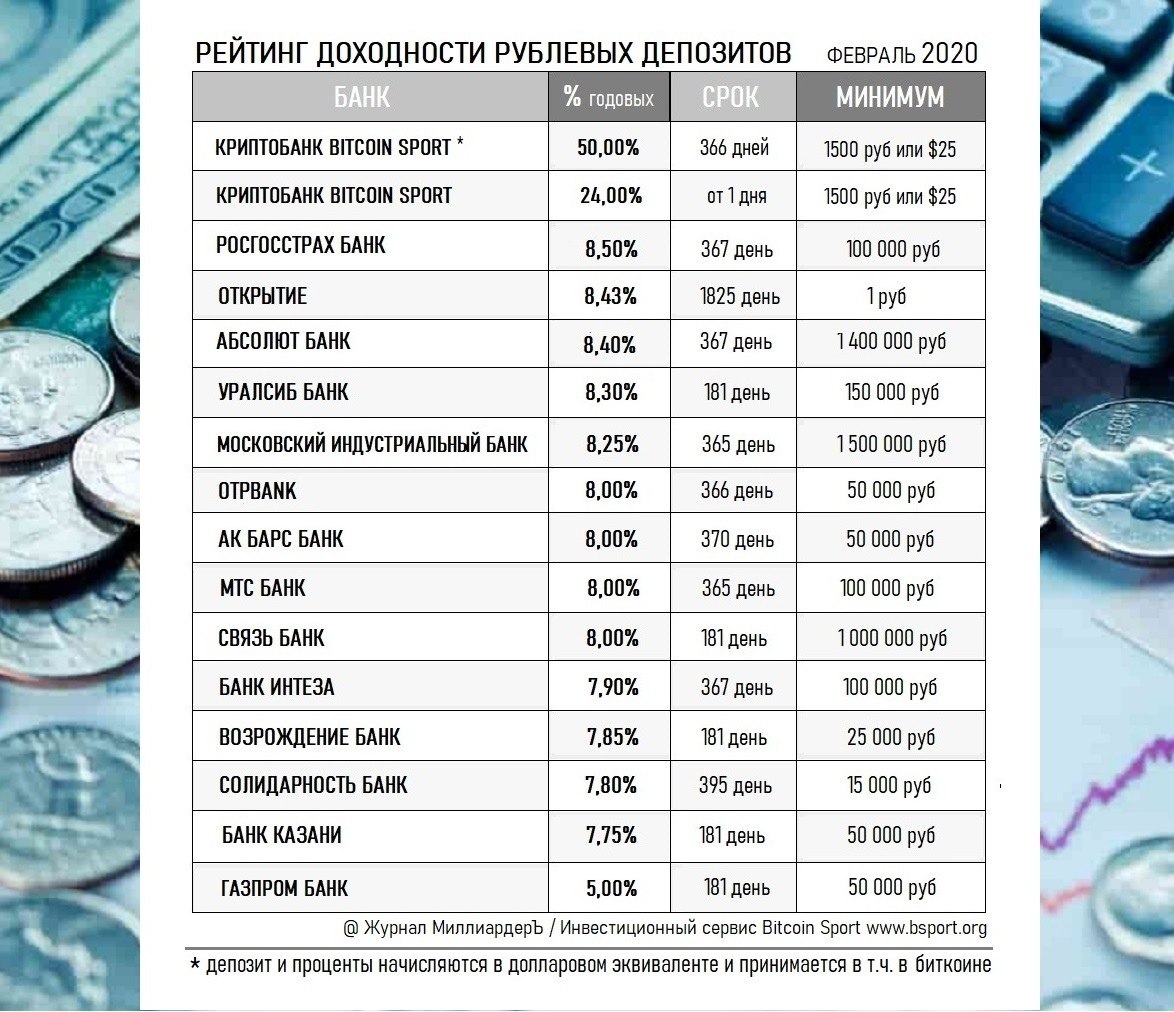

Привлекательность вкладов в российских банках значительно снизилась. В июле ЦБ РФ опустил ключевую ставку до текущей отметки в 4,25 пункта, соответственно — упала годовая доходность по депозитам. Вдобавок к этому ослаб рубль, что сделано хранение капитала в российской валюте еще менее прибыльным. Рынок криптовалют предлагает несколько альтернативных вариантов.

В июле ЦБ РФ опустил ключевую ставку до текущей отметки в 4,25 пункта, соответственно — упала годовая доходность по депозитам. Вдобавок к этому ослаб рубль, что сделано хранение капитала в российской валюте еще менее прибыльным. Рынок криптовалют предлагает несколько альтернативных вариантов.

По состоянию на 12 октября, согласно данным ЦБ, средняя ставка по рублевым вкладам в ТОП-10 банков находится на уровне в 4,4% годовых, рассказал руководитель аналитического департамента AMarkets Артем Деев. Согласно его подсчетам, это небольшая доходность, и держать депозит в рублях совершенно не выгодно из-за инфляции в 3,57%: она «съедает» весь доход.

Привлекательность открытия рублевого вклада также снижают риски возможного падения курса рубля. С начала года по отношению к доллару он опустился примерно на 20%, к евро — почти на 30%. Положение может усугубиться в случае ухудшения ситуации с пандемией или введения новых санкций, связанных с возможным отравлением Алексея Навального. Эти факторы могут привести к дальнейшему ослаблению российской валюты, из-за чего выбравшие ее вкладчики потеряют часть капитала.

Эти факторы могут привести к дальнейшему ослаблению российской валюты, из-за чего выбравшие ее вкладчики потеряют часть капитала.

Для снижения рисков, связанных с падением курса рубля, можно открыть банковский вклад в иностранной валюте. Однако здесь сложно найти выгодное предложение, уверен Деев. Он уточнил, что ставка по долларовым депозитам находится на самых низких уровнях за многие годы — ниже 1%. Вклад в евро приносит 0,2-0,5% годовой доходности. Также клиентам банков следует учитывать, что в случае серьезных проблем на финансовом рынке РФ возможна временная заморозка средств, подчеркнул эксперт.

Цифровые активы в этом плане значительно выигрывают, отметил основатель криптовалютного необанка Chatex Владислав Булочников. Главный плюс биткоина в том, что ни один банк не может его изъять у владельца. При чрезвычайной необходимости криптовалюту можно продать, вывести и так далее. В случае с банковским вкладом ситуация обратная — вкладчик кладет средства под процент на определенный период времени и не может их снять и использовать по своему усмотрению.

Альтернативы вкладам в криптовалюте

Инвестирование

Рынок криптовалюты от кризиса, вызванного пандемией, не только не пострадал, наоборот, даже выиграл. С начала года цена биткоина выросла на 57%, с $7300 до $11 500. К рублю, из-за снижения его курса, этот результат оказался еще выше — 95%. Деев допустил, что стоимость BTC продолжит расти, и назвал его одним из лучших инвестиционных активов.

«Сейчас стоимость монеты составляет более $11 000, популярность криптовалют растет. По уровню доходности и увеличению вложений со стороны инвесторов цифровые активы бьют рекорды в этом году. В дальнейшем рост продолжится: криптовалюта в настоящее время является одним из лучших вариантов для инвестиций», — предположил Деев.

Схожей позиции придерживается директор по развитию биржи EXMO Мария Станкевич. Она считает, что в текущих условиях инвестиции в биткоин с долгосрочной целью — это самый правильный и доступный способ преумножить капитал.

«Доход от традиционных финансовых инструментов с большим трудом покрывает инфляцию. А доступные большинству инвесторов банковские депозиты не покрывают инфляцию. Если мы добавим ко всему вышеперечисленному экономический кризис, санкции и нестабильную политическую ситуацию…мы получим очень ограниченный набор инструментов для управления своим капиталом», — объяснила Станкевич.

С этим согласился Булочников. Он уверен, что инвестиции в криптовалюту вполне могут заменить традиционный депозит в банке: можно будет ощутить существенную прибыль по прошествии 6-12 месяцев, даже если, например, каждую неделю покупать биткоин на $10.

Вклады в криптовалюте и стекинг

В индустрии криптовалют есть продукты, работающие аналогично банковским, однако ставки по ним, как правило, значительно привлекательнее. На многих биржах, например, на Binance, Poloniex и других, можно открыть депозит в криптодолларах — это токены, курс которых привязан к котировкам настоящего доллара. Годовая доходность таких продуктов обычно составляет 6-8%. Есть варианты как с фиксированным сроком, когда пользователь замораживает средства на несколько месяцев, так и с возможностью снятия денег в любой момент.

На многих биржах, например, на Binance, Poloniex и других, можно открыть депозит в криптодолларах — это токены, курс которых привязан к котировкам настоящего доллара. Годовая доходность таких продуктов обычно составляет 6-8%. Есть варианты как с фиксированным сроком, когда пользователь замораживает средства на несколько месяцев, так и с возможностью снятия денег в любой момент.

Станкевич считает, что открытие вклада в криптодолларах может служить дополнительным инструментом стабильного дохода. Пользователь может пассивно увеличивать капитал, при этом не требуется специальных навыков, а риски сравнительно невысоки.

Выше доходность предлагает стекинг. Эта функция работает еще проще чем вклад. Пользователь пассивно увеличивает количество своей криптовалюты, лишь храня ее на бирже или специальной площадке. Годовая доходность таких продуктов начинается от 1% и может превышать 20%, но у каждой платформы и токена ставки разные. Самый выгодный вариант поможет подобрать сервис stakingrewards. com.

com.

Разумеется, при выборе обоих стратегий есть риск потерять вложения. Во-первых, пользователь может перевести средства на мошенническую платформу. Такие привлекают клиентов большими ставками, поэтому следует с осторожностью относиться к чересчур прибыльным предложениям. Безопаснее доверять популярным площадкам, существующим не первый год. Но отсюда вытекает вторая проблема: даже самая известная биржа может быть взломана или присвоить себе средства клиентов. Поэтому банки в этом вопросе выигрывают за счет своей надежности. Впрочем, и банк может обанкротиться.

Булочников рекомендовал при выборе площадки для открытия вклада действовать осторожно. Не все биржи на сегодняшний день можно назвать полностью прозрачными игроками. Не стоит под эту стратегию выделять большой объем средств, чтобы впоследствии не жалеть об их потере.

Стоит отметить рискованность стекинга. Цена криптовалюты может упасть. В результате держатель монет увеличит их количество, но потеряет в пересчете на доллары. Поэтому надежнее открывать вклад в криптодолларах, к тому же ставка по ним зачастую не уступает монетам с нефиксированным курсом.

Поэтому надежнее открывать вклад в криптодолларах, к тому же ставка по ним зачастую не уступает монетам с нефиксированным курсом.

«Cтекинг для многих служит отличным методом инвестирования, но в долгосрочной перспективе может оказаться убыточным. Сегодня абсолютно невозможно прогнозировать, что случится с тем или иным альткоином даже в перспективе 5-10 лет», — предупредила Станкевич.

Выгодный депозит в криптовалюте также можно открыть на децентрализованных сервисах. Относящиеся к этой сфере платформы сложны в использовании для неопытных инвесторов, но в то же время обладают существенным преимуществами перед биржами. Например, ставки по депозитам в криптодолларах в этом секторе могут составлять 10-15% и иногда превышать этих значения. Если речь идет о «доходном фермерстве», которое работает как вклад, годовая доходность может достигать тысяч процентов. В то же время и риски выше: можно потерять средства, отправив их на мошенническую платформу, не на тот адрес, купив не те токены и другими способами.

— «Имеет смысл вкладываться в биткоин». Как заработать на пенсию

— «Можем увидеть доллар по ₽80-85». 3 причины вложить рубли в биткоин

— «Падение рубля отразится на всех». Почему пора переходить на криптовалюту

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Гарантия по несрочным и другим вкладам от КФГД (Казахстанский фонд гарантирования депозитов)

Как управлять риском

Если вы хотите создать финансовую «подушку безопасности» на случай непредвиденных обстоятельств, вам необходим несрочный вклад.

Вам также необходимо самостоятельно позаботиться о сохранности своего финансового резерва.

Кредитный риск: банк, в котором вы размещаете депозит, может быть лишен лицензии.

Решение. В пределах максимальной суммы гарантии Казахстанский фонд гарантирования депозитов берет на себя кредитный риск.

Придерживайтесь базового правила инвестирования – не класть все яйца в одну корзину. Выберите два–три банка и разместите сбережения равномерно, даже если депозит – в пределах максимальной суммы гарантии.

Базовое правило инвестирования – разместите деньги в нескольких банках.

Крупным вкладчикам особенно стоит рассмотреть возможность размещать деньги в разных банках.

Риск реинвестирования: к окончанию срока вашего депозита ставки на рынке могут снизиться, и вы не сможете разместить депозит под высокую ставку.

Решение. Ищите депозиты на долгий срок. Таких предложений на рынке немного, но если ставки на рынке будут снижаться, ваш депозит без ограничений может давать более высокую доходность. Выбирая депозит на долгий срок, сравнивайте годовую эффективную ставку по депозиту с годовым прогнозом инфляции: важно, чтобы депозит приносил реальную доходность, то есть перекрывал инфляцию.

Ищите долгосрочные депозиты.

Рыночный риск: на рынке появляются более выгодные депозиты.

Решение. Если вы храните все сбережения на несрочном вкладе, то теряете в доходности, поскольку на рынке есть более доходные сберегательные и срочные вклады. Возможно, вы не планируете снимать какую-то часть ваших сбережений. Эти деньги могут быть инвестированы под высокую ставку в другой финансовый инструмент.

Несмотря на то, что ставки вознаграждения по сберегательным вкладам на порядок выше, размещайте в этот вклад только те деньги, которыми вы действительно не планируете пользоваться в течение срока вклада. Оставьте запас денег на непредвиденные обстоятельства на несрочном вкладе. Несрочный вклад – это резерв, сберегательный – инвестиция.

Несрочный вклад – это резерв, сберегательный – инвестиция.

Возможно, вы не снимаете и не планируете снимать часть денег с депозита. Рассмотрите возможность инвестировать деньги под более высокую ставку.

Банковские депозиты | Инвестиционные инструменты

Наверное, самый простой способ получать дополнительный доход – это открыть в надежном банке депозит под определенный гарантированный процент.

К сожалению, очевидным недостатком банковских депозитов является их низкая доходность, зачастую она даже ниже текущего уровня инфляции. К тому же, как правило, чем надежнее банк, тем уровень доходности вкладов ниже и чем ниже процентные ставки по кредитам, тем ниже процентные ставки по депозитам.

Означает ли это, что не стоит вкладывать в депозиты? Конечно, нет.

Во-первых, в качестве страховки некоторую часть денежных средств необходимо держать в «консервативных» и ликвидных инструментах. Не стоит недооценивать важность наличия финансового резерва – проверено временем. Финансовый резерв поможет преодолеть внезапно возникшие финансовые трудности и покрыть незапланированные крупные приобретения. Так вот, банковские депозиты и вклады в надежных банках являются практически идеальным инструментом размещения такого резерва. Ведь депозиты – это ликвидный и надежный инструмент.

Во-вторых, в непростые времена кризиса и обвалов финансовых рынков депозиты будут приносить пусть и небольшой, но зато гарантированный и стабильный доход.

Банковский депозит – это вклад денежных средств в банк на определенный срок от имени физического или юридического лица, которому на договоренных заранее условиях начисляются гарантированные проценты. Банковский депозит считается одним из самых надёжных и в тоже время одним из самых низкодоходных инструментов инвестирования.

Депозиты делятся на два вида:

Депозиты до востребования — это депозиты без указания срока хранения, которые возвращаются по первому требованию вкладчика. Ставки депозитов до востребования гораздо ниже рыночных, либо не начисляются вообще, но зато такие вклады исключительно ликвидны и надежны.

Срочные депозиты — это депозиты под проценты, внесенные на определенный срок, по истечении которого их необходимо изъять. Срочные депозиты имеют меньшую ликвидность, но приносят вкладчику более высокий доход.

Вклад до востребования – это фактически текущий счет в банке, такой счет, главным образом, предназначен для осуществления его владельцем текущих расчетов, причем в различных формах: переводом, чеками, наличными деньгами. Техническое ведение платежных операций по такому счету осуществляет банк.

Обычно по срочным вкладам с более «длинным» сроком выплачивается более высокий процент. Однако если в ближайшее время коммерческие банки ожидают снижения учетной ставки, то процент по «длинным» вкладам может устанавливаться на уровне «коротких».

Банковские депозиты также могут отличаться друг от друга:

— Процентными ставками.

— Валютой вклада.

— Сроком, для срочных депозитов.

— Условиями начисления процентов.

— Условиями досрочного снятия денежных средств со счета срочного депозита.

— Размерами штрафов за нарушение договора.

Следует отметить, что во многих странах существуют срочные депозиты с особыми условиями, которые предоставляют вкладчикам дополнительные полезные возможности, например, такие как:

— Вклады с возможностью дополнительных взносов и частичного изъятия. Вклады подразумевают возможность в течение срока действия договора на определенных условиях внести дополнительные средства на счет или частично снять средства со счета с сохранением процентов по основной части вклада.

— Вклады с автоматической пролонгацией договора. Договор по таким вкладам подразумевает автоматическое продление срока депозита на первоначально установленный срок, в случае если клиент не забирает деньги из банка по окончании первого срока. Следует отметить, обычно вклад продлевается на условиях вклада действующих на день пролонгации.

Следует отметить, обычно вклад продлевается на условиях вклада действующих на день пролонгации.

— Мультивалютные вклады. Банк открывает вкладчику счета в нескольких валютах попеременно или одновременно. Например, вкладчик вносит первоначальный депозит на один из счетов в выбранной им валюте и в течение срока действия договора по своему усмотрению может конвертировать средства в другую валюту. Таким образом, вкладчик получает возможность оперативно реагировать на изменение ситуации на валютном рынке, не теряя при этом проценты по вкладу. Или теряя их при совершении несвоевременного обмена.

В ознакомительных целях рекомендуем сделать следующее: Найдите список банков с наибольшим рейтингом надежности. Используйте для этого поисковые системы интернета и сайты национальных рейтинговых агентств. Зайдите на официальные сайты банков с самым высоким рейтингом надежности и сравните условия открытия и ведения депозитов. Отправьтесь в отделения этих банков в своем городе и узнайте больше об их инвестиционных предложениях по банковским депозитам.

| ← Как работают банки? | Вклады в драгоценных металлах → |

|---|

Вклады заморозят осенью – Деньги – Коммерсантъ

Журнал «Коммерсантъ Деньги» №33 от , стр. 15

Вклады заморозят осенью

Миф о том, что деньги должны работать, придумали люди, ничего не понимающие в России. У нас в стране хорошо живется тем, кто не имеет вкладов в банках, не покупает ГКО и держит завернутые в полиэтилен доллары в сливном бачке унитаза. И это правильно: деньги должны храниться в надежном месте.

Помимо уже упомянутого сливного бачка, а также печной трубы, потайной ниши в несущей стене дома, трехлитровой банки с солеными огурцами в погребе и кадки с пальмой надежным местом для хранения денег (естественно, в твердой валюте или золотом эквиваленте) вполне может служить развитая заграница. Кризисы, отставки правительства, массовые банкротства банков и народные волнения там значительно менее популярны, чем в России. И за сохранность ценностей можно быть спокойным.

Кризисы, отставки правительства, массовые банкротства банков и народные волнения там значительно менее популярны, чем в России. И за сохранность ценностей можно быть спокойным.

По всей видимости, именно так посчитал Анатолий Чубайс, который, по слухам, две недели назад вывозил через VIP-зал Шереметьева-2 какие-то коробки (некоторым особо бдительным сотрудникам таможни даже показалось, что это были коробки из-под ксерокса, однако, я думаю, они излишне мнительны). Что было в тех коробках, неизвестно, поскольку проходящий через VIP-зал груз не досматривается. Кто-то считает, что это были личные особенно ценные вещи Анатолия Борисовича, кто-то — что важные документы из вскоре сгоревшего административного здания РАО «ЕЭС России». Судить об этом, ей-богу, не берусь. Пусть таможня разбирается.

Тем более что несколько несчастных коробок главы РАО не идут ни в какое сравнение с бедами населения целой страны. Точнее, с одной большой бедой — зависшими вкладами в банках. Надо, впрочем, отдать банкам должное: порой они предпринимают весьма нестандартные ходы при общении с клиентами, чтобы хоть как-то скрасить их невеселый досуг. Рассказывают, например, что на Сахалине в отделениях Инкомбанка пришедшим забирать депозиты показывают кино. Фильм, правда, короткометражный, но весьма содержательный: его главный герой, глава Инкомбанка Владимир Виноградов, призывает вкладчиков своего банка сохранять спокойствие и не паниковать. А деньги будут.

Надо, впрочем, отдать банкам должное: порой они предпринимают весьма нестандартные ходы при общении с клиентами, чтобы хоть как-то скрасить их невеселый досуг. Рассказывают, например, что на Сахалине в отделениях Инкомбанка пришедшим забирать депозиты показывают кино. Фильм, правда, короткометражный, но весьма содержательный: его главный герой, глава Инкомбанка Владимир Виноградов, призывает вкладчиков своего банка сохранять спокойствие и не паниковать. А деньги будут.

Тем же, кто еще не имел счастья общаться с клерками коммерческих банков (и уже отчаялся насладиться этим общением по причине кончины российской банковской системы), вскоре будет предоставлен дополнительный шанс. По сведениям из моих весьма достоверных источников, осенью этого года у нас с вами появятся невиданные доселе возможности открыть счет в одном из иностранных банков. Среди них называют работающие в России Credit Swiss и Chase Manhattan Bank. Вроде бы даже на рекламную кампанию этих банков среди широких слоев населения уже зарезервированы очень значительные суммы.

Однако даже эта, добытая из самых верных источников, информация меркнет перед безусловным лидером рейтинга слухов минувшей недели. Приготовьтесь! Говорят, что в Банке России рассматривается вопрос… о замораживании вкладов в коммерческих банках. Источники в самом ЦБ утверждают, что в течение ближайшего месяца на пять лет будут заморожены все депозитные вклады с условием их обязательной конвертации в валюту (по неизвестному пока курсу) и регулярной выплаты только процентов. Зарплатные и текущие счета вроде бы трогать пока никто не собирается, но от этого, согласитесь, не легче.

После столь ошеломляющего слуха даже непонятно, чем вас еще удивить. Хотя, коль скоро вклады пока не заморозили, есть еще смысл поговорить о банках. Любопытные слухи, например, ходили на неделе про банковские слияния. Много говорили, например, о том, что Сбербанк России купил банк СБС-АГРО. Но эта информация не подтвердилась, зато появилась другая: ЦБ хочет национализировать СБС-АГРО, но тот пока отказывается.

Еще говорят, что в становящемся день ото дня все более реальным альянсе газпромовских банков (возникшем на основе довольно неожиданного объединения Национального резервного банка и Инкомбанка) одну из ключевых ролей будет играть бывший замминистра финансов Андрей Вавилов. Что вполне похоже на правду. Вавилов — не номинальный, а более чем реальный советник Рема Вяхирева по финансовым вопросам, еще способный вернуть утраченную после ухода из Минфина влиятельность.

Любопытно и то, что газпромовская банковская группа создается фактически на основе НРБ. Рассказывают, что его руководителю Александру Лебедеву удалось каким-то образом убедить Вяхирева в том, что именно Национальный резервный банк находится в лучшем положении по сравнению с другими подконтрольными концерну банками. Хотя вы-то наверняка понимаете, что такая оценка сейчас весьма относительна. Реалии современной банковской системы России таковы, что в лучшем положении находится тот банк, у кого меньше дыра в балансе.

Ну и наконец, чрезвычайно забавный слух из жизни банковских служащих (есть еще такие люди в России). Говорят, что в банке МЕНАТЕП просьбы его работников о закрытии счета рассматриваются как заявление об уходе «по собственному желанию». И, как мне кажется, это еще не худший вариант. Скоро к заявлению об уходе будет приравниваться вполне безобидный на первый взгляд вопрос: «Когда дадут зарплату?»

ИГОРЬ ТРОСНИКОВ

ТАМОЖЕННИКИ ОЧЕНЬ ХОТЕЛИ УЗНАТЬ, ЧТО НЕС АНАТОЛИЙ ЧУБАЙС В КОРОБКАХ, НО ТАК И НЕ СМОГЛИ. ВЛАДИМИР ВИНОГРАДОВ СНИМАЕТСЯ В КИНО. ИНОСТРАННЫЕ БАНКИ ПРЕДЛАГАЮТ СВОИ УСЛУГИ РОССИЙСКИМ ГРАЖДАНАМ. ЦЕНТРОБАНК НАМЕРЕН СНАЧАЛА КОНВЕРТИРОВАТЬ ВКЛАДЫ В РОССИЙСКИХ БАНКАХ В ВАЛЮТУ И ЛИШЬ ПОТОМ ИХ ЗАМОРОЗИТЬ.

Как на 100% защищены ваши депозиты

Florence Bank гарантирует перевод средств на свои банковские счета. Наша цель — обеспечить безопасность ваших средств от экономических бедствий, которые вам неподконтрольны. Мы делаем это, приобретая и расширяя страхование вкладов для наших клиентов через Федеральную корпорацию страхования вкладов (FDIC) и Фонд страхования вкладчиков (DIF). DIF — это страхование вкладов в Массачусетсе, предназначенное исключительно для сберегательных банков Массачусетса.

Наша цель — обеспечить безопасность ваших средств от экономических бедствий, которые вам неподконтрольны. Мы делаем это, приобретая и расширяя страхование вкладов для наших клиентов через Федеральную корпорацию страхования вкладов (FDIC) и Фонд страхования вкладчиков (DIF). DIF — это страхование вкладов в Массачусетсе, предназначенное исключительно для сберегательных банков Массачусетса.

Ценность предложения страхового покрытия DIF заключается в том, что мы покрываем 100% ваших депозитов, даже сверх лимитов FDIC в размере 250 000 долларов США.Ни один вкладчик не потерял ни цента в результате банкротства банка, который был застрахован как FDIC, так и DIF. Вместе эти две меры безопасности предлагают резидентам банковского сектора в нашем штате уровень защиты, который вы не найдете где-либо еще. Мы гордимся этим отличием, потому что банки не обязаны иметь страхование FDIC и DIF, но мы считаем, что это важный способ обеспечить безопасность денег наших клиентов.

Вот как DIF защищает ваши финансы:

1. 100% страхование вкладов: DIF страхует все вклады сверх лимита FDIC в размере 250 000 долларов в сберегательных банках Массачусетса.

100% страхование вкладов: DIF страхует все вклады сверх лимита FDIC в размере 250 000 долларов в сберегательных банках Массачусетса.

2. Отсутствие требований к проживанию: Вне зависимости от того, находитесь ли вы в школе, путешествуете или живете за границей штата, DIF все равно вас поддержит. Несмотря на то, что DIF является компанией со штаб-квартирой в Массачусетсе, вам не нужно быть резидентом Массачусетса, чтобы воспользоваться страховкой DIF. Вы просто должны работать в банке-члене DIF.

3.Мгновенное покрытие: Не требуется никаких форм или заявлений. Вы автоматически получаете покрытие DIF в момент внесения депозита.

4. Покрываются все типы вкладов: Все типы банковских депозитных счетов покрываются страховкой DIF, в том числе:

• Текущие и сберегательные счета.

• Депозиты денежного рынка.

• Депозитные сертификаты (компакт-диски).

• Совместные счета.

• Живые трастовые счета.

• Индивидуальные пенсионные счета (ИРА).

• Счета для коммерческих и некоммерческих организаций.

• Государственные учреждения, такие как школьные округа, муниципалитеты, округа и штаты.

Важно отметить, что FDIC и DIF страхуют банковских вкладов только . Не покрываются ваши инвестиции в акции, облигации и паевые инвестиционные фонды, даже если эти продукты также предлагаются через отдел финансовых услуг банка.

Теперь вы можете отдыхать спокойно, зная, что вы всегда будете защищены!

Explainer: Как ваши банковские вклады защищены (и не защищаются)

ВАШИНГТОН (Рейтер) — В Соединенных Штатах и многих других странах правительство гарантирует определенную сумму вкладов каждого клиента в случае банкротства банка. защитить как потребителей, так и финансовую систему в целом.

ФОТО: Валюта США видна на этой иллюстрации, сделанной 6 марта 2020 года. REUTERS / Mike Segar / Illustration

REUTERS / Mike Segar / Illustration

Многие другие инвестиции, такие как акции, аннуитеты или паевые инвестиционные фонды, не защищены от убытков.

Поскольку экономика США находится под угрозой рецессии, вот состояние дел для банков в Соединенных Штатах:

КАКОВЫ ПРЕДЕЛ СТРАХОВАНИЯ ДЕПОЗИТОВ В США?

В настоящее время Федеральная корпорация по страхованию вкладов (FDIC) гарантирует депозиты на сумму до 250 000 долларов на человека в каждом банке.Этот предел был закреплен законом о реформе Додда-Франка 2010 года, принятым после финансового кризиса 2008 года.

Это означает, например, что супружеская пара, имеющая сберегательный счет, будет иметь гарантию на депозит до 500 000 долларов. Это также означает, что 1 миллион долларов сбережений можно застраховать, если наличные деньги распределить по четырем разным счетам в четырех разных банках. Счета, которые гарантирует FDIC, включают текущие и сберегательные счета, а также счета денежного рынка и депозитные сертификаты.

КАКАЯ ДОЛЯ ДЕПОЗИТОВ ЗАСТРАХОВАНА В НАСТОЯЩЕЕ ВРЕМЯ?

По данным FDIC, из 14,5 трлн долларов банковских депозитов в США на конец 2019 года примерно 60% были застрахованы. Это означает, что не были застрахованы колоссальные 5,8 триллиона долларов. По мнению экспертов в области регулирования, доля незастрахованных депозитов снизилась после кризиса, но в последние годы снова увеличилась, поскольку люди и предприятия стали более уверенными в экономике и банковской системе.

Чьи ВКЛАДЫ НЕ ЗАСТРАХОВАНЫ?

Как правило, счета, превышающие лимит в 250 000 долларов США, в основном принадлежат организациям, которым требуется много наличных денег для расчета заработной платы, например малым предприятиям, некоммерческим организациям или муниципальным органам власти.По словам Мартина Грюнберга, бывшего председателя правления FDIC, который до сих пор входит в состав комиссии, частные лица редко держат средства сверх установленных лимитов, хотя пенсионеры могут быть исключением после того, как они закроют пенсионные счета и переведут наличные в сбережения.

КАКОВЫ РИСКИ НЕЗАСТРАХОВАННЫХ ДЕПОЗИТОВ ДЛЯ ПОТРЕБИТЕЛЕЙ?

В то время как физические лица рискуют потерять свои деньги в случае банкротства банка, FDIC часто организует продажу больного кредитора аналогичному учреждению, которое затем принимает на себя все депозиты.Если продажа невозможна, FDIC закрывает банк и выплачивает застрахованные депозиты. Обычно процесс занимает 90 дней. Затем владельцы счетов могут попытаться вернуть любые незастрахованные депозиты из ликвидированных активов обанкротившегося банка.

КАКОВЫ РИСКИ ДЛЯ БАНКОВ?

Для банков большой объем незастрахованных вкладов создает собственные риски. Исследование FDIC, проведенное в 2018 году, показывает, что владельцы счетов с незастрахованными средствами более чувствительны к плохим новостям и быстрее переводят средства для их защиты.Это означает, что когда у банка возникают проблемы, он может увидеть, как деньги уходят из дома, когда они ему больше всего нужны.

Вообще говоря, регулирующие органы не препятствуют банкам принимать незастрахованные депозиты, пока они управляют этим риском ликвидности.

Но Грюнберг, бывший председатель FDIC, предупредил в октябре, что незастрахованные депозиты в более крупных региональных банках могут подвергнуться большему риску в случае банкротства этого банка. Это потому, что существует лишь горстка банков, достаточно крупных, чтобы купить обанкротившийся региональный банк с активами более 50 миллиардов долларов.Тогда регулирующий орган должен будет закрыть банк, подвергнув владельцев счетов убыткам.

Отчет Пита Шредера; редактирование Мишель Прайс и Джонатан Оатис

Понимание типов банковских вкладов и их преимуществ | Адитья Вьяс

Будучи важной частью жизни, мы настоятельно рекомендуем экономить деньги с умом. Это потому, что такая экономия помогает людям справляться с финансовыми трудностями или временами с внезапными расходами. Это привело к необходимости банковских вкладов, которые требуют долгосрочных сбережений.Конечно, важным фактором, который следует учитывать при сбережении денег, является то, что они приносят выгоду в долгосрочной перспективе, поскольку процентные ставки увеличивают ваши сбережения. Итак, сберегательных вкладов становятся потребностью каждого человека. Имея широкий спектр банковских депозитных услуг, становится сложно выбрать подходящий. Давайте разберемся с типами вкладов и их использованием.

Итак, сберегательных вкладов становятся потребностью каждого человека. Имея широкий спектр банковских депозитных услуг, становится сложно выбрать подходящий. Давайте разберемся с типами вкладов и их использованием.

1. Сберегательный счет:

Сберегательный счет предназначен для хранения ваших регулярных вкладов и имеет тенденцию приносить процентные ставки.Тем не менее, процентная ставка сберегательного счета немного ниже по сравнению с фиксированными депозитами или любыми другими вариантами. Но самое лучшее в таких учетных записях — это то, что вы можете получать доступ к своим деньгам по мере необходимости. Кроме того, вы получаете преимущества карты банкомата, которая позволяет в любое время снять деньги в ближайших банкоматах. И, конечно же, вам будет предоставлена чековая книжка для снятия более крупных сумм при необходимости. Принимая во внимание процентные ставки, они варьируются от 3 до 4 процентов; в зависимости от политики банка.

2. Фиксированные депозиты:

Они предназначены для хранения фиксированной суммы сбережений в течение определенного периода времени. В этом случае вам придется хранить единовременную сумму в течение нескольких месяцев или лет, что приведет к более высоким процентным ставкам по сравнению со сберегательным счетом. Говорят, что это сберегательные банковские вклады, повторяющиеся депозиты, которые позволяют без труда обезопасить свое будущее. Процентные ставки по таким вкладам варьируются от 6 до 8 или даже 8,5 процента.

3. Текущие счета:

Текущие счета упрощают повседневный доступ к депонированным на них деньгам. Лучшее в таких учетных записях — отсутствие необходимого минимального остатка на счете. Все, что вам нужно сделать, это поддерживать достаточный баланс для покрытия расходов, произведенных с помощью карты, выпущенной с текущими счетами. Если вам случится перерасход средств на вашем счете с суммой покупки, превышающей доступный баланс; банк выплачивает полную сумму, которая должна быть возвращена с процентной ставкой в соответствии с политикой банка.

4. Периодический депозит:

Регулярный депозит Известно, что является формой срочного депозита, который позволяет людям откладывать определенную сумму каждый месяц. Это можно сделать в разных банках и почтовых отделениях, где вам разрешено создать фонд. Действительно, сумма депозита в RD фиксирована с самого начала и считается идеальным вариантом вложения средств для наемных профессионалов. Обычно эти формы регулярных депозитов предоставляются на срок от 6 месяцев до 10 лет, и вы можете получать приличные процентные ставки по RD.Они также являются частью эффективных долгосрочных сбережений.

Подготовка и внесение банковских вкладов: финансовые операции

Подготовка и внесение банковских вкладов

Обзор

Депозиты могут делать только подразделения, заранее авторизованные в качестве расчетно-кассовых подразделений. Перед тем, как приступить к какой-либо новой операции или деятельности по обработке наличности, необходимо получить одобрение этой деятельности из бюджета. Как только будет создана кассовая единица, бухгалтерские и депозитарные услуги помогут в ее создании.Департаменты, которые имеют небольшое количество депозитов и поэтому не определены как кассовые подразделения, должны договориться со своим бизнес-менеджером или финансовым менеджером о консолидации депозитов.

Как только будет создана кассовая единица, бухгалтерские и депозитарные услуги помогут в ее создании.Департаменты, которые имеют небольшое количество депозитов и поэтому не определены как кассовые подразделения, должны договориться со своим бизнес-менеджером или финансовым менеджером о консолидации депозитов.

Квитанция о получении наличных (CRT) используется отделами для передачи информации о депозите в главную книгу. После того, как правильно оформленный банковский вклад будет депонирован в банк, он будет электронно соответствовать подтвержденному CRT и разнесен в главную бухгалтерскую книгу. Доступ к кассовому чеку можно получить через вкладку NUPortal Finance & Budgeting.

Департаменты, не получающие прямую доставку бронированных автомобилей, должны транспортировать свои депозиты в запечатанных банковских депозитных сумках с защитой от вскрытия в Депозитарную службу в Эванстоне или Чикаго. Кассир примет запечатанный депозитный мешок и предоставит квитанцию. Эти вклады ежедневно забираются в отделениях депозитарных услуг броневиком и доставляются в банк.

Отдел депозитарных услуг будет отслеживать и контролировать подтвержденные CRT, получение банковских вкладов, а также отслеживать несоответствия или отсутствующие депозиты.Корректирующие записи также будут обрабатываться Управлением государственного финансового страхования посредством избыточных / коротких записей.

ресурсов

Контактная информация

| Вопросы о | Контакт |

|---|---|

| Подготовка и внесение банковских вкладов, принадлежности для банковских вкладов | Синди Регнер, депозитарные услуги, [email protected] или 847.503.8525 |

| Авторизация кассовой единицы | Бюджетное управление в budgetoffice @ northwestern.edu или 847.491.4286 |

В основе дела — назад к основам, финансам и развитию, март 2012 г.

Финансы и развитие

Жанна Гоба

Учреждения, которые подбирают вкладчиков и заемщиков, помогают обеспечить бесперебойное функционирование экономики

Непревзойденная комбинация

(фото: Superstock / Corbis)

ВЫ получили 1000 долларов, которые вам не нужны, скажем, в течение года, и до тех пор вы хотите получать доход от этих денег. Или вы хотите купить дом, и вам нужно занять 100 000 долларов и выплатить его в течение 30 лет.

Или вы хотите купить дом, и вам нужно занять 100 000 долларов и выплатить его в течение 30 лет.

Было бы сложно, если не невозможно, для кого-то, действующего в одиночку, найти либо потенциального заемщика, которому требуется ровно 1000 долларов в год, либо кредитора, который может выделить 100 000 долларов за 30.

Вот тут-то и нужны банки.

Хотя банки делают многое, их основная роль состоит в том, чтобы принимать средства, называемые депозитами, от тех, у кого есть деньги, объединять их и ссужать тем, кто в них нуждается. Банки являются посредниками между вкладчиками (которые ссужают деньги банку) и заемщиками (которым банк ссужает деньги).Сумма, которую банки платят за депозиты, и доход, который они получают по своим кредитам, называются процентами.

Вкладчиками могут быть частные лица и домохозяйства, финансовые и нефинансовые компании, а также национальные и местные органы власти. Заемщики, ну, такие же. Депозиты могут быть доступны по запросу (например, текущий счет) или с некоторыми ограничениями (например, сберегательные и срочные вклады).

Кредитование

Некоторым вкладчикам в любой момент нужны деньги, а большинству — нет.Это позволяет банкам использовать краткосрочные депозиты для выдачи долгосрочных кредитов. Процесс включает преобразование срока погашения — преобразование краткосрочных обязательств (депозитов) в долгосрочные активы (ссуды). Банки платят вкладчикам меньше, чем получают от заемщиков, и эта разница составляет основную часть доходов банков в большинстве стран.

Банки могут дополнять традиционные депозиты в качестве источника финансирования, напрямую занимая деньги на рынках денег и капитала. Они могут выпускать ценные бумаги, такие как коммерческие бумаги или облигации; или они могут временно ссужать ценные бумаги, которыми они уже владеют, другим организациям за наличные — сделку, часто называемую договором обратной покупки (репо).Банки также могут упаковать имеющиеся у них ссуды в ценные бумаги и продать их рынку (процесс, называемый преобразованием ликвидности и секьюритизацией ), чтобы получить средства, которые они могут вернуть.

Самая важная роль банка может заключаться в подборе кредиторов и заемщиков, но банки также важны для внутренней и международной платежной системы — и они создают деньги .

Не только частным лицам, предприятиям и правительствам нужно где-то размещать и занимать деньги, им необходимо перемещать средства — например, от покупателей к продавцам или от работодателей к служащим или налогоплательщиков правительствам.Банки и здесь играют центральную роль. Они обрабатывают платежи, от крохотных личных чеков до электронных платежей на крупные суммы между банками. Платежная система представляет собой сложную сеть местных, национальных и международных банков и часто включает в себя государственные центральные банки и частные клиринговые учреждения, которые соответствуют тому, что банки должны друг другу. Во многих случаях платежи обрабатываются практически мгновенно. Платежная система также включает кредитные и дебетовые карты. Хорошо функционирующая платежная система является предпосылкой для эффективно функционирующей экономики, а сбои в платежной системе могут существенно нарушить торговлю — и, следовательно, экономический рост.

Создание денег

Банки тоже создают деньги. Они делают это, потому что они должны держать в резерве, а не давать взаймы некоторую часть своих депозитов — наличными или ценными бумагами, которые можно быстро конвертировать в наличные. Размер этих резервов зависит как от оценки банком потребности вкладчиков в наличных деньгах, так и от требований регулирующих органов, обычно центрального банка — государственного учреждения, которое находится в центре денежно-кредитной и банковской системы страны. Банки хранят эти обязательные резервы на депозитах в центральных банках, таких как США.S. Федеральная резервная система, Банк Японии и Европейский центральный банк. Банки создают деньги, когда ссужают оставшуюся часть денег, которые им дают вкладчики. Эти деньги могут быть использованы для покупки товаров и услуг и могут вернуться в банковскую систему в качестве депозита в другом банке, который затем может предоставить ссуду их часть. Процесс расслабления может повторяться несколько раз в явлении, называемом эффектом умножения. Размер мультипликатора — суммы денег, созданной из первоначального депозита, — зависит от суммы денег, которую банки должны держать в резерве.

Размер мультипликатора — суммы денег, созданной из первоначального депозита, — зависит от суммы денег, которую банки должны держать в резерве.

Банки также ссужают и перерабатывают лишние деньги в финансовой системе, а также создают, распределяют и торгуют ценными бумагами.

У банков есть несколько способов заработать деньги, помимо получения разницы (или спреда) между процентами, которые они выплачивают по депозитам и заемным деньгам, и процентами, которые они взимают с заемщиков или ценных бумаг, которыми они владеют. Они могут заработать от

• доход по ценным бумагам, которыми они торгуют; и

• сборы за обслуживание клиентов, такое как текущие счета, финансовый и инвестиционный банкинг, обслуживание ссуд, а также создание, распределение и продажа других финансовых продуктов, таких как страхование и паевые инвестиционные фонды.

Банки зарабатывают в среднем от 1 до 2 процентов своих активов (ссуд и ценных бумаг). Это обычно называется рентабельностью активов банка.

Трансмиссионная денежно-кредитная политика

Банки также играют центральную роль в передаче денежно-кредитной политики, одного из наиболее важных инструментов правительства для достижения экономического роста без инфляции. Центральный банк контролирует денежную массу на национальном уровне, а банки способствуют движению денег на рынках, на которых они работают.На национальном уровне центральные банки могут сокращать или увеличивать денежную массу, повышая или понижая резервные требования банков, а также покупая и продавая ценные бумаги на открытом рынке с банками в качестве основных контрагентов по сделкам. Банки могут сократить денежную массу, откладывая больше депозитов в качестве резервов в центральном банке или увеличивая свои запасы других форм ликвидных активов — тех, которые можно легко конвертировать в наличные, практически не влияя на их цену. Резкое увеличение банковских резервов или ликвидных активов — по любой причине — может привести к «кредитному кризису» из-за уменьшения суммы денег, которые банки должны ссудить, что может привести к более высоким затратам по займам, поскольку клиенты платят больше за более ограниченные банковские средства. Кредитный кризис может повредить экономическому росту.

Кредитный кризис может повредить экономическому росту.

Банки могут обанкротиться, как и другие фирмы. Но их неудача может иметь более широкие последствия — причинить вред клиентам, другим банкам, сообществу и рынку в целом. Депозиты клиентов могут быть заморожены, кредитные отношения могут нарушиться, а кредитные линии, которые компании используют для выплаты заработной платы или оплаты поставщикам, не могут быть продлены. Кроме того, банкротство одного банка может привести к банкротству других банков.

Уязвимости банков в основном возникают из трех источников:

• высокая доля краткосрочного финансирования, такого как текущие счета и операции РЕПО, в общей сумме депозитов.Большинство депозитов используются для финансирования долгосрочных ссуд, которые трудно быстро конвертировать в наличные;

• низкое соотношение денежных средств к активам; и

• низкое соотношение капитала (активы минус обязательства) к активам.

Вкладчики и другие кредиторы могут потребовать выплаты по текущим счетам и РЕПО практически немедленно. Когда в банке считают — правильно или ошибочно — проблемы, клиенты, опасаясь потери своих вкладов, могут снимать свои средства так быстро, что небольшая часть ликвидных активов банка быстро исчерпывается.Во время такого «бегства по депозитам» банку, возможно, придется продать другие более долгосрочные и менее ликвидные активы, часто в убыток, для удовлетворения требований о снятии средств. Если убытки достаточно велики, они могут превысить капитал банка и привести его к банкротству.

Когда в банке считают — правильно или ошибочно — проблемы, клиенты, опасаясь потери своих вкладов, могут снимать свои средства так быстро, что небольшая часть ликвидных активов банка быстро исчерпывается.Во время такого «бегства по депозитам» банку, возможно, придется продать другие более долгосрочные и менее ликвидные активы, часто в убыток, для удовлетворения требований о снятии средств. Если убытки достаточно велики, они могут превысить капитал банка и привести его к банкротству.

По сути, банковское дело — это уверенность или доверие — уверенность в том, что у банка есть деньги для выполнения своих обязательств. Любая трещина в этой уверенности может спровоцировать массовое бегство и, возможно, банкротство банка, даже обрушив на платежеспособные учреждения.Многие страны страхуют вклады на случай банкротства банков, и недавний кризис показал, что более широкое использование банками рыночных источников финансирования сделало их более уязвимыми для бегства, вызванного настроениями инвесторов, чем для бегства вкладчиков.

Необходимость регулирования

Безопасность и надежность банков являются одной из основных задач государственной политики, и политика правительства была разработана для ограничения банкротств банков и паники, которую они могут вызвать. В большинстве стран банкам необходим чартер для осуществления банковской деятельности и для получения права на государственные вспомогательные механизмы, такие как экстренные ссуды от центрального банка и явные гарантии для страхования банковских вкладов до определенной суммы.Банки регулируются законодательством своей страны и, как правило, подлежат регулярному надзору. Если банки действуют за границей, они также могут регулироваться принимающей страной. Регулирующие органы имеют широкие полномочия вмешиваться в проблемные банки, чтобы минимизировать сбои.

Правила обычно предназначены для ограничения подверженности банков кредитному, рыночному риску и риску ликвидности, а также общему риску платежеспособности. Теперь банки должны держать больше капитала более высокого качества — например, в форме нераспределенной прибыли и оплаченного капитала — для компенсации убытков, чем они были до финансового кризиса. Крупные глобальные банки должны иметь еще больше капитала, чтобы учесть потенциальное влияние их банкротства на стабильность мировой финансовой системы (также известное как системный риск). Правила также устанавливают минимальные уровни ликвидных активов для банков и предписывают стабильные, долгосрочные источники фондирования.

Крупные глобальные банки должны иметь еще больше капитала, чтобы учесть потенциальное влияние их банкротства на стабильность мировой финансовой системы (также известное как системный риск). Правила также устанавливают минимальные уровни ликвидных активов для банков и предписывают стабильные, долгосрочные источники фондирования.

Регулирующие органы рассматривают растущее значение учреждений, которые выполняют функции, подобные банкам, но которые не регулируются таким же образом, как банки, — так называемые теневые банки, — и рассматривают варианты их регулирования.Недавний финансовый кризис выявил системное значение этих институтов, включая финансовые компании, инвестиционные банки и паевые инвестиционные фонды денежного рынка. ■

Жанна Гоба — старший экономист Департамента денежно-кредитной политики и рынков капитала МВФ.

Ссудыбанков США упали до нового рекордного минимума из-за роста депозитов

Кредитование банков США упало до нового минимума в этом месяце, как показывают данные Федеральной резервной системы, поскольку богатая денежными средствами банковская система продолжает осторожный подход к выдаче новых ссуд, данные Федеральной резервной системы показывать.

За неделю, закончившуюся 10 марта, общий объем кредитов и аренды снизился до 62,8% от банковских депозитов. Кредиторы используют депозиты для финансирования новых кредитов для своих клиентов. По данным ФРС, общие активы в банках США выросли на 0,7% до 21 триллиона долларов.

Некоторые основные моменты их авуаров:

- Доля безопасных активов — практически безрисковые инвестиции, такие как наличные деньги, казначейские обязательства и ценные бумаги, эффективно гарантированные правительством США, — увеличилась до 35.6% от 35,5%.

- Ссуды и аренда упали до 49,7% от совокупных активов, самый низкий показатель по данным с 1973 года.

- Доля жилищных ссуд в совокупных активах упала до еще одного исторического минимума.

ФРС также сообщила об активах крупных, малых и иностранных кредиторов США. Вот сравнение их балансов по выбранным параметрам:

- У 25 крупнейших банков США общие активы выросли на 0,8% до 12,17 триллиона долларов.

- Жилищные ссуды и ссуды на коммерческую недвижимость, как доля от общих активов, упали до новых рекордных минимумов.

- Ссуды и аренда упали до рекордно низкого уровня по сравнению с депозитами или способностью банков предоставлять кредиты.

Вот как изменились балансы крупных банков со времени предыдущего еженедельного отчета ФРС:

| Статья баланса | На этой неделе, млрд долларов | Предыдущая неделя, | млрд долларов % от общих активов, последняя неделя% от общих активов, за год до | % pt Изменение по сравнению со средн. за 5 лет | |

|---|---|---|---|---|---|

| Денежные средства | 1949.9 | 1873,8 | 16 | 7,7 | 4,8 |

| Ценные бумаги, обеспеченные ипотекой, | 1952,5 | 1950,7 | 16 | 14,7 | |

| 11,5 | 13,8 | -2,9 | |||

| Ссуды на коммерческую недвижимость | 742,3 | 742,1 | 6,1 | 7. 1 1 | -1,1 |

| Потребительские ссуды | 1143,7 | 1142,7 | 9,4 | 11,5 | -1,7 |

| Коммерческие и промышленные ссуды | 901 1218 9018 901 9018 1218 9018 901 1,6 |

- Совокупные активы более мелких и иностранных банков выросли на 0,6% до 8,85 трлн долларов США.

- Денежные средства и коммерческие и промышленные кредиты увеличились по сравнению с предыдущей неделей.

Вот как изменились балансы небольших и связанных с иностранными банками банков со времени предыдущего отчета:

| Статья баланса | На этой неделе, млрд долларов | Предыдущая неделя, млрд долларов | % от общих активов, последняя неделя | % от общих активов, за год до | % пт Изменение по сравнению со средн. За 5 лет За 5 лет |

|---|---|---|---|---|---|

| Денежные средства | 1639,6 | 1631,7 | 18,5 | 13.2 | 2,5 |

| Ценные бумаги, обеспеченные ипотекой агентства | 734,8 | 732,9 | 8,3 | 7,6 | 1 |

| Ссуды на жилую недвижимость | |||||

| Кредиты на коммерческую недвижимость | 1678,2 | 1678,3 | 19 | 20,5 | -0,8 |

| Потребительские кредиты | 388.6 | 386 | 4,4 | 5 | -0,4 |

| Коммерческие и промышленные кредиты | 1332,4 | 1324,1 | 15,1 | 13,8 | 0,7 — помощь от Leonky B 9158 от Leonky Прежде чем оказаться здесь, он находится на терминале Bloomberg. Как преобразовать банковские депозиты в доход в бухгалтерском учете | Малый бизнесФизические активы, которыми владеет ваша компания, плюс деньги, которые у вас есть в банке, называются денежными средствами или их эквивалентами в вашей бухгалтерской книге.Активы в этой категории включают те предметы, которые вы можете продать без значительных убытков. Когда вы делаете депозит, средства обычно переводятся на текущий расчетный счет вашей компании в банке. Банк записывает депозит как кредит на вашем счете. В вашей бухгалтерской книге сумма записывается как наличные. Бухгалтерские книги Физические активы на вашем счете эквивалентов денежных средств могут включать мелкую наличность, остаток на вашем текущем счете, сберегательные счета и счета денежного рынка, а также ликвидные краткосрочные инвестиции.Счет эквивалентов денежных средств также включает чеки, полученные от клиентов, которые еще не были депонированы. Перед тем, как вы депонируете чеки клиентов, они отражаются в вашей бухгалтерской книге как незаработанный доход. ОстатокДоходы отражаются в вашем отчете о прибылях и убытках, когда вы делаете вклады. Когда приходит время сбалансировать вашу бухгалтерскую книгу, деньги, которые вы заработали в качестве дохода, компенсируются кредитами, которые вы сообщаете по своим счетам клиентов. Например, когда вы получаете чек клиента, он записывается как нетрудовой доход в вашем отчете о прибылях и убытках.После того, как вы положите чек в банк, ваши доходы увеличатся на 1000 долларов в качестве дебета в еженедельном отчете о доходах. Когда вы балансируете бухгалтерские книги в конце месяца, 1000 долларов отмечаются как оплаченные и помечаются как кредит на счету клиента. Списанная 1000 долларов США покрывает зачисленную 1000 долларов США, которую вы внесли в качестве дохода. Категории В процедурах учета активов вы можете получать доход из различных источников, которые следует классифицировать отдельно, чтобы вы могли определить, где находится ваша компания.Большая часть ваших доходов должна поступать от продаж и услуг. Процесс С точки зрения бухгалтерского учета выручка признается, когда она впервые регистрируется, но реализуется, когда она заработана. Например, вы получаете залог от клиента и отмечаете его как признанную выручку в своих книгах. Платеж является денежным активом, когда вы кладете его в банк, а чек погашается, но вы фактически не зарабатываете деньги, пока не завершите работу. Хотя деньги находятся на вашем банковском счете, они отражаются в вашем балансе как незаработанный доход. |

Другие потоки доходов могут быть получены за счет процентов и арендной платы. Ваш доход также включает уменьшение ваших обязательств; обычно ссуды, которые вы взяли для ведения бизнеса, и непогашенную задолженность перед поставщиками. Доходы увеличиваются, когда вы получаете платежи и когда вы делаете платежи в счет непогашенного долга. Деньги отражаются в вашем отчете о доходах, когда вы получаете чеки или производите платежи. Когда они обрабатываются банком, они регистрируются как выручка.

Другие потоки доходов могут быть получены за счет процентов и арендной платы. Ваш доход также включает уменьшение ваших обязательств; обычно ссуды, которые вы взяли для ведения бизнеса, и непогашенную задолженность перед поставщиками. Доходы увеличиваются, когда вы получаете платежи и когда вы делаете платежи в счет непогашенного долга. Деньги отражаются в вашем отчете о доходах, когда вы получаете чеки или производите платежи. Когда они обрабатываются банком, они регистрируются как выручка.