Дефолт физического лица по кредиту: Кредитная амнистия и другие способы снизить долговую нагрузку. Расскажем, что работает в 2020 году

Кредитная амнистия и другие способы снизить долговую нагрузку. Расскажем, что работает в 2020 году

Кредитная амнистия предполагает досрочное и безболезненное списание долгов по кредитам для физлиц. Она предназначена не для всех граждан, а для тех, кто по объективным причинам не может более платить ежемесячные платежи.

В 2020 году на кредитную амнистию могут рассчитывать граждане, которые лишились работы из-за пандемии коронавируса, или чьи доходы упали на 30% и более. Они могут рассчитывать на уменьшение долгового бремени по кредитам или микрозаймам, а финансовые организации не вправе им отказать.

В России кредитная амнистия реализуется в рамках кредитных и ипотечных каникул, дающих право на временную отсрочку по долговым обязательствам, а также в рамках права граждан на банкротство и списание долгов.

СодержаниеПоказать

💡 Есть ли закон или готовящийся законопроект о кредитной амнистии

Отдельного закона, предполагающего кредитную амнистию для россиян, не разработано. Но послабления в рамках погашения долговой нагрузки граждане могут получить с опорой:

Но послабления в рамках погашения долговой нагрузки граждане могут получить с опорой:

По вопросу принятия полномасштабной кредитной амнистии нет однозначной позиции. Ряд россиян считает, что власти должны списать абсолютно все долги перед банками и МФО без каких-либо дополнительных условий. К таким радикально настроенным гражданам примкнули некоторые депутаты.

Но вряд ли в обозримом будущем власти пойдут на полное списание кредитных долгов, а не только на адресную поддержку пострадавшим в результате пандемии гражданам. Ведь в результате крах настигнет весь банковский сектор, а многие россияне потеряют свои деньги.

Удалось ли вам воспользоваться кредитной амнистией, объявленной в связи с пандемией коронавируса в 2020 году?

ДаНет, банк мне отказалК счастью, не живу в кредит

💰 Способы снизить кредитную нагрузку без кредитной амнистии в настоящее время

Кредитные и ипотечные каникулы

Граждане, чьи доходы пострадали из-за пандемии коронавируса, могут рассчитывать на получение каникул по потребительским и ипотечным кредитам по ФЗ-106 «О внесении изменений в ФЗ «О ЦБ» и отдельные законодательные акты РФ в части особенностей изменения условий кредитного договора, договора займа». Действие временной отсрочки по погашению долга без взимания санкций распространяется на физических лиц и индивидуальных предпринимателей.

Действие временной отсрочки по погашению долга без взимания санкций распространяется на физических лиц и индивидуальных предпринимателей.

Заемщики вправе обратиться в банк с заявлением о предоставлении отсрочки на период до полугода. Финансовая организация не может препятствовать заемщику и отказывать ему в кредитных каникулах, если тот исполнил все условия по ФЗ-106:

- Размер кредита находится в пределах, установленных Правительством.

- Доходы заемщика снизились на 30% и более за месяц, который предшествовал месяцу обращения, по сравнению с 2019 годом (либо он официально признан безработным).

- В момент обращения к договору не применяются ипотечные каникулы.

Рассчитывать на получение каникул вправе граждане, чьи долговые обязательства не превышают:

- по потребительским кредитам – 250 тыс. р.;

- по автокредитам – 600 тыс. р.;

- по ипотеке – 1,5 млн р.

Обратиться с требованием о кредитных каникулах заемщики вправе вплоть до 30 сентября 2020 года, но Правительство может продлить этот срок при необходимости.

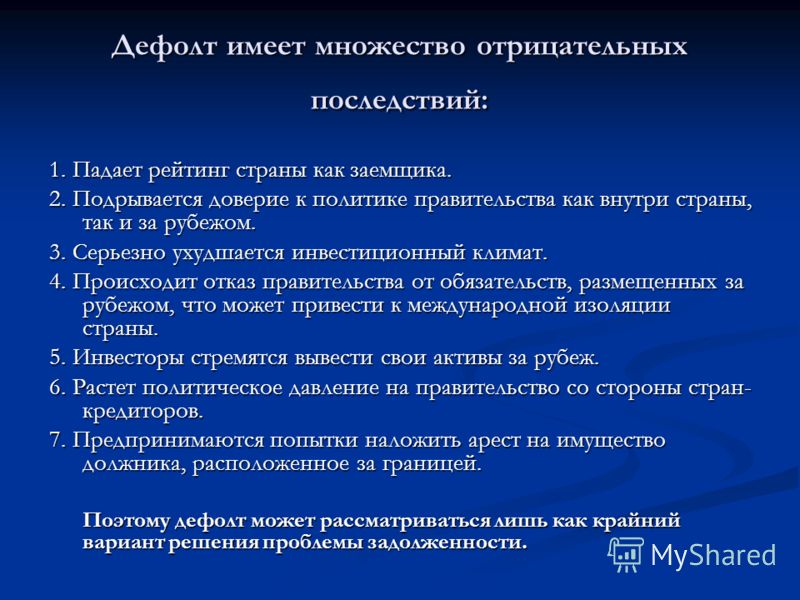

Что будет с кредитами в случае дефолта? Последствия дефолта

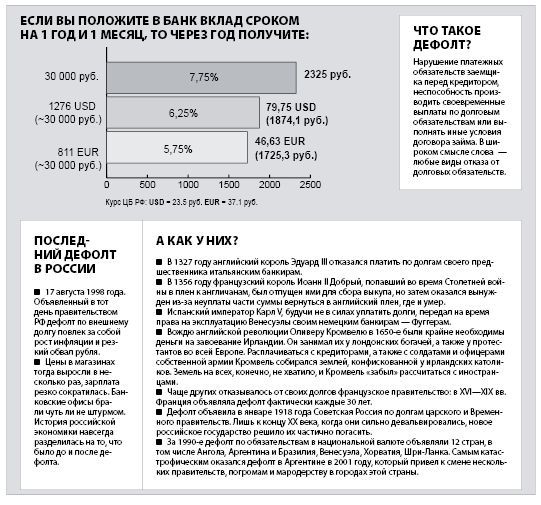

Вопрос касательно того, что будет с кредитами в случае дефолта, интересует достаточно большое количество людей, и основная причину тому — нестабильная мировая экономика. Понятие «дефолт» вызывает ассоциации с 1998 годом причем не только у экономистов, но и у простых людей. В воспоминаниях всплывает падение рубля и пустые полки в магазинах, большие очереди за продуктами. На мировой арене за последние 20 лет с явлением пришлось столкнуться помимо России еще трем странам: Мексике, Аргентине и Уругваю.

Что же такое «дефолт» глазами экономистов?

В прямом смысле слова дефолтом принято считать полный отказ любого объекта платить по своим обязательствам. Другими словами, и на государственном уровне страна официально заявляет, что у нее нет средств, чтобы выплатить долги. Существует техническая модификация явления. По факту объект не в состоянии платить по счетам, но официального заявления он об этом не делает. Существует корпоративный и даже личный формат ситуации. Последствия дефолта принято считать негативным явлением. Однако, как и у каждой медали, в ситуации существуют положительные стороны. С одной стороны, можно увидеть крах и полное разрушение всех внешних отношений финансового типа, а с другой стороны — уникальный шанс начать историю развития государства с чистого листа, без ошибок и промахов.

Существует корпоративный и даже личный формат ситуации. Последствия дефолта принято считать негативным явлением. Однако, как и у каждой медали, в ситуации существуют положительные стороны. С одной стороны, можно увидеть крах и полное разрушение всех внешних отношений финансового типа, а с другой стороны — уникальный шанс начать историю развития государства с чистого листа, без ошибок и промахов.

Что происходит, когда государство отказывается платить долги?

Отказ государства от выплаты долга влияет не только на его репутацию, но и накладывает негативный отпечаток на финансовый рейтинг. Специфика современной экономики заключается в практике заимствования практически каждой из стран с целью увеличения дохода или для перекрытия «дыр» в бюджете. Независимость международного рынка кредитования обеспечивает отказ в финансировании страны, которая имеет плохую репутацию. Займы в данной ситуации становятся возможными только при предоставлении соответствующего обеспечения. Страна-банкрот практически полностью теряет финансовую страховку.

Падение курса национальной валюты

Многие последствия дефолта обусловлены резким падением курса национальной валюты. Стоимость денег напрямую зависит от уровня доверия государству. Снижение цен на национальную валюту приводит к ограничениям возможностей страны в рамках мирового рынка. Государство становится «нищим» на фоне прочих стран. В частности, снижение стоимости национальной валюты в три раза приводит к сокращению объема закупок на аналогичную величину. Недостаточно развитая отрасль производства может привести к недостатку продуктов питания в стране. Параллельно происходит падение дохода у населения и снижение уровня жизни. Работа компаний, в основе которой имеется международная составляющая (комплектующие, финансирование) становится убыточной. Сокращение количества рабочих мест приводит к общему ухудшению ситуации в стране.

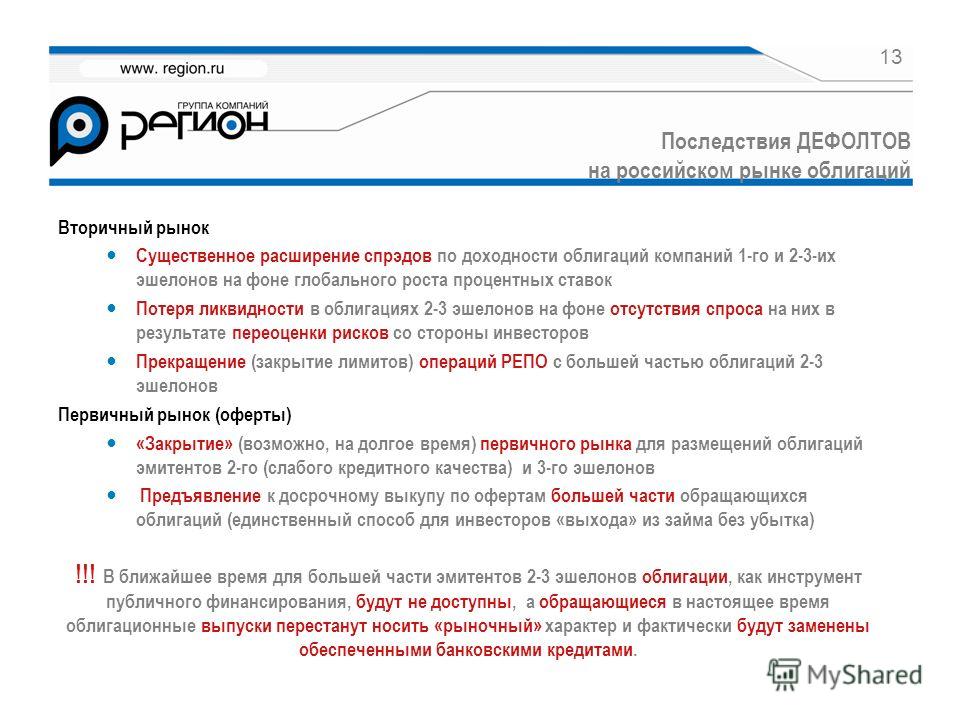

Банковская система и политика

Рассматривая вопрос, что значит дефолт, стоит отметить негативные явления в банковском секторе. Государственная финансовая система истощается. Возможность воспользоваться иностранными кредитами пропадает, долг растет. Банкротство большинства финансовых институтов становится неизбежным. Каждый клиент банка теряет свои средства, так как все счета замораживаются. В связи с тем что экономический рост компаний невозможен без предоставления ссуд, коммерческая деятельность в стране останавливается. Взять кредит в банке практически невозможно, так как у последнего весьма ограничен лимит денег. Из-за недоверия к финансовой системе в стране падает уровень доверия к политикам. Решение важных экономических вопросов на международном уровне существенно усложняется.

Возможность воспользоваться иностранными кредитами пропадает, долг растет. Банкротство большинства финансовых институтов становится неизбежным. Каждый клиент банка теряет свои средства, так как все счета замораживаются. В связи с тем что экономический рост компаний невозможен без предоставления ссуд, коммерческая деятельность в стране останавливается. Взять кредит в банке практически невозможно, так как у последнего весьма ограничен лимит денег. Из-за недоверия к финансовой системе в стране падает уровень доверия к политикам. Решение важных экономических вопросов на международном уровне существенно усложняется.

Что хорошего в дефолтах?

Когда наступает кризис, дефолт в самом расцвете – это сигнализирует о том, что страна набрала огромное количество денег в долг и теперь не в состоянии выплачивать даже проценты по нему. На решение доминирующих государственных задач не хватает средств, так как основная часть бюджета уходит на обслуживание задолженности. Когда страна лишается внешней поддержки, она направляет все ресурсы на решение внутренних проблем, ранее недофинансированные отрасли получают материальную поддержку. Мнения экспертов сходятся в том, что, благодаря дефолту, уровень конкурентоспособности экономики страны и внутренних производств повышается в разы. Так как оплата труда и покупка товаров осуществляется в обесценившейся валюте, имеет место удешевление товаров и услуг для внешнего покупателя. Падение цен на товары и услуги приводит к формированию спроса, к увеличению количеств заказов, к активизации ранее «спящих» мощностей.

Мнения экспертов сходятся в том, что, благодаря дефолту, уровень конкурентоспособности экономики страны и внутренних производств повышается в разы. Так как оплата труда и покупка товаров осуществляется в обесценившейся валюте, имеет место удешевление товаров и услуг для внешнего покупателя. Падение цен на товары и услуги приводит к формированию спроса, к увеличению количеств заказов, к активизации ранее «спящих» мощностей.

Полный переворот

Бывает, что во время дефолта удается получить не только кредит в банке по заниженной процентной ставке, так как банки стараются привлечь клиентов всеми доступными способами, явление приводит к полному перевороту в экономике страны. Изоляция от внешнего финансирования и импорта выводит страну на новый, безопасный уровень жизни. Превалирующими становятся внутреннее потребление и источники финансирования. Падение экономики выталкивает с рынка дутые экономические отрасли. Явления, когда акции предприятия стоят на порядок выше их реальной цены, полностью ликвидируются. Реальные ценности приобретают реальную стоимость. Устраняются все финансовые перекосы.

Реальные ценности приобретают реальную стоимость. Устраняются все финансовые перекосы.

Сокращение долга

Многие интересуются, что будет с кредитами в случае дефолта. Ничего страшного не произойдет. Если рассматривать ситуацию на государственном уровне, то страна получает уникальный шанс и весомые основания для начала переговоров относительно реструктуризации и сокращения задолженностей. Кредиторы, воспринимая и оценивая картинку происходящего, довольно часто идут на уступки, так как другой возможности вернуть свои средства у них просто не существует. Можно говорить о том, что дефолт – это прекрасная возможность для страны адаптировать свою экономическую модель под реалии современного мира.

Что будет с кредитами в случае дефолта и на что можно даже не рассчитывать?

Многие люди просто не понимают, что дефолт – это никак не шанс не выплачивать задолженность перед банком. Государство, официально заявившее о неспособности оплатить долги, не является основанием для отказа от выплаты задолженности финансовому институту. Заемщики, несмотря на ситуацию в государстве, обязаны по-прежнему выполнять свои обязательства перед банком. Более того, любое нарушение договора или минимальная просрочка будут наказываться со всей строгостью. Именно средства, которые были выданы накануне заемщикам, и выступают для банка финансовой страховой подушкой в периоды кризиса. Если в периоды стабильного развития экономики страны просрочка сопровождалась простыми телефонными звонками и предупреждениями, при дефолте банк будет жестко требовать с клиента выполнение его обязательств, вплоть до изъятия обеспечения.

Заемщики, несмотря на ситуацию в государстве, обязаны по-прежнему выполнять свои обязательства перед банком. Более того, любое нарушение договора или минимальная просрочка будут наказываться со всей строгостью. Именно средства, которые были выданы накануне заемщикам, и выступают для банка финансовой страховой подушкой в периоды кризиса. Если в периоды стабильного развития экономики страны просрочка сопровождалась простыми телефонными звонками и предупреждениями, при дефолте банк будет жестко требовать с клиента выполнение его обязательств, вплоть до изъятия обеспечения.

Что делать заемщикам?

Процент людей, которые являются пользователями кредитов, достаточно велик. Распространена практика, когда семьи несут большую финансовую нагрузку, когда уровень дохода значительно меньше имеющейся задолженности. При стабильном экономическом развитии страны такая долговая нагрузка еще выдерживается, а вот при катастрофическом падении валюты она становится неподъемной ношей. В ситуации главное — не оттягивать с платежами и не ждать с моря погоды. Стоит немедля обращаться в финансовый институт с просьбой о перекредитовании или о реструктуризации. Как показала практика, финансовые институты идут на уступки, так как и в ситуации с внешними кредитодателями для них гибкое партнерство становится единственным шансом удержаться на плаву. Именно за счет возврата средств должников удается выполнить обязательства перед вкладчиками и не уйти с финансового рынка, сохранив лицензию и избежав ликвидации.

Стоит немедля обращаться в финансовый институт с просьбой о перекредитовании или о реструктуризации. Как показала практика, финансовые институты идут на уступки, так как и в ситуации с внешними кредитодателями для них гибкое партнерство становится единственным шансом удержаться на плаву. Именно за счет возврата средств должников удается выполнить обязательства перед вкладчиками и не уйти с финансового рынка, сохранив лицензию и избежав ликвидации.

На что имеют и на что не имеют права банки?

Рассматривая вопрос относительно того, что будет с кредитами в случае дефолта, не стоит надеяться, что банки простят всех своих должников. Скорее, наоборот, меры, направленные на возврат долгов, будут только ужесточаться. Заемщики должны отдавать себе отчет в том, что ни один финансовый институт не имеет права нарушать условия договора. Кредиты во время дефолта, в частности ипотека или автокредиты, не могут подвергаться изменениям. Банк не имеет полномочий на изменение условий партнерства и на увеличение процентов по платежам. Исключение могут составлять ситуации, когда данные пункты предусмотрены документами о партнерстве. Если по отношению к заемщику предпринимаются незаконные меры или с него требуют выплаты по завышенной процентной ставке, он имеет право обратиться в жалобой в потребительские службы. Данные моменты при дефолте контролируются государством особенно жестко.

Исключение могут составлять ситуации, когда данные пункты предусмотрены документами о партнерстве. Если по отношению к заемщику предпринимаются незаконные меры или с него требуют выплаты по завышенной процентной ставке, он имеет право обратиться в жалобой в потребительские службы. Данные моменты при дефолте контролируются государством особенно жестко.

Какие кредиты распространены при дефолте, а какие самые проблемные?

Разобравшись с вопросом о том, дефолт чем грозит стране и частным лицам, стоит остановиться на сфере, касающейся доступности кредитования. Отсутствие средств в стране и у большинства финансовых институтов не лишает возможности взять ссуды. Другое дело – это маловыгодные условия, на которые просто придется согласиться. В периоды банкротства практически всех уровней в стране о потребительских кредитах можно забыть. Небольшой процент за пользование деньгами на фоне кризиса никак не спасет банки, так как просто не перекроет процент невозвратов. Рассматривая вопрос о том, как дефолт отразится на кредитах, можно говорить о популяризации такого направления, как экспресс-кредитование. Для него характерен достаточно большой резерв средств, так как средняя процентная ставка по данному банковскому продукту составляет порядка 50%. Высокие ставки компенсируются простой схемой оформления ссуды и минимальным пакетом документации. Финансовые институты, предлагающие этот тип кредита, в состоянии с легкостью пережить порядка 20% невозврата средств. В моменты кризиса лучше стараться избегать оформления кредита, так как банк вряд ли предоставит выгодные условия партнерства. После того как кризис минует, погашать долг придется на ранее принятых условиях, что рациональным будет назвать весьма проблематично.

Для него характерен достаточно большой резерв средств, так как средняя процентная ставка по данному банковскому продукту составляет порядка 50%. Высокие ставки компенсируются простой схемой оформления ссуды и минимальным пакетом документации. Финансовые институты, предлагающие этот тип кредита, в состоянии с легкостью пережить порядка 20% невозврата средств. В моменты кризиса лучше стараться избегать оформления кредита, так как банк вряд ли предоставит выгодные условия партнерства. После того как кризис минует, погашать долг придется на ранее принятых условиях, что рациональным будет назвать весьма проблематично.

Кросс-дефолт. Нарушение обязательств

Случается, что должник не может выполнить свои обязательства перед кредитором или арендодателем. Такое явление назвали дефолтом. Это может стать началом конца как для юридических и физических лиц, так и для целого государства. Но есть еще такое понятие, как кросс-дефолт, которое определяется как досрочное предъявление должнику одновременно всех долгов, помимо текущих.

Подробнее о дефолте

Дефолт – это неисполнение должником конкретных обязательств, которые указаны в договоре. Обязательства могут быть кредитными, арендными, по договору купли-продажи и т. д. Дефолт не означает, что происходит автоматическая ликвидация предприятия или, если дело касается физического лица, его банкротство в случае неисполнения указанных обязательств. Тем не менее это может стать началом таких процессов, если нарушение существенное.

Дефолт разделяют на следующие виды:

- Технический: нарушившая сторона должна в течение нескольких дней исправить сложившуюся ситуацию.

- Договорной: право потерпевшей стороны требовать исполнения обязательств с нарушившей стороны.

- Наступивший.

- Потенциальный: нарушения еще нет, но есть все основания опасаться неисполнения обязательств (платеж должен поступить через пару месяцев, а организация начала процедуру банкротства).

Кросс-дефолт

Не все знают, что это такое. Кросс-дефолт является разновидностью дефолта. Это явление означает неисполнение должником своих обязательств перед кредитором или иным лицом, в результате чего нарушаются условия договора и иных документов. Вследствие этого от должника требуют не только текущий долг, но и другие имеющиеся задолженности, причем одновременно.

Это явление означает неисполнение должником своих обязательств перед кредитором или иным лицом, в результате чего нарушаются условия договора и иных документов. Вследствие этого от должника требуют не только текущий долг, но и другие имеющиеся задолженности, причем одновременно.

Данный вид дефолта может встречаться в отношениях частных компаний и практически никогда в отношениях государств, так как их правоспособность ограничена в подобного рода явлениях. Часто встречается кросс-дефолт в кредитном договоре, а также в любых договорных отношениях. Поэтому такой нюанс должен быть учтен в любом документе, который подписывают между собой юрлица. Обстоятельства наступления кросс-дефолта могут быть прописаны по-разному:

- нарушение должником договорных обязательств с кредитором;

- нарушение должником условий договора с третьим лицом;

- нарушение условий не только должником, но и его представителями, которые способны оказывать влияние на деятельность должника.

Преимущества

Кросс-дефолт по обязательствам предоставляет возможность кредитору применить способ защиты в том случае, когда нарушаются обязательства по конкретному договору. Но это может быт только тогда, когда существует вероятность ухудшения положения должника, и есть предпосылки к тому, что он начинает не исполнять договорные условия по другим контрактам и перед другими кредиторами. Следовательно, главное и, пожалуй, единственное преимущество кросс-дефолта – возможность кредиторов получить некоторую гибкость в работе с должниками.

Но это может быт только тогда, когда существует вероятность ухудшения положения должника, и есть предпосылки к тому, что он начинает не исполнять договорные условия по другим контрактам и перед другими кредиторами. Следовательно, главное и, пожалуй, единственное преимущество кросс-дефолта – возможность кредиторов получить некоторую гибкость в работе с должниками.

Опасности

Но, несмотря ни на что, позиция кросс-дефолта довольно коварна, и последствия его непредсказуемы. Если не выполняются обязательства по одному договору, следовательно, они не исполняются и по остальным, хотя по ним обязательства, может, и не нарушались никогда, да и сроки исполнения еще не наступили. Получается эффект «домино», когда одно за другим обязательства считаются нарушенными, и начинает возникать ответственность, прописанная в документах. Чтобы хоть как-то оградить себя от такого явления, должники пытаются всеми способами ограничить условия кросс-дефолта.

Как правило, кросс-дефолт не наступает автоматически. В некоторых договорах прописывается сроки, в течение которых кредитор объявляет о кросс-дефолте. Если этого не произошло, то получается, что кредитор сам отказался от своего права. Кросс-дефолт дает право кредитору требовать исполнения обязательств как по основному договору, так и по обеспечительным, которые заключаются для исполнения первого. Именно поэтому стороны должны тщательно подходить к составлению всех договоров и сопутствующих документов.

В некоторых договорах прописывается сроки, в течение которых кредитор объявляет о кросс-дефолте. Если этого не произошло, то получается, что кредитор сам отказался от своего права. Кросс-дефолт дает право кредитору требовать исполнения обязательств как по основному договору, так и по обеспечительным, которые заключаются для исполнения первого. Именно поэтому стороны должны тщательно подходить к составлению всех договоров и сопутствующих документов.

«Каждый четвертый – банкрот». Россиянам грозит дефолт по кредитам из-за вируса

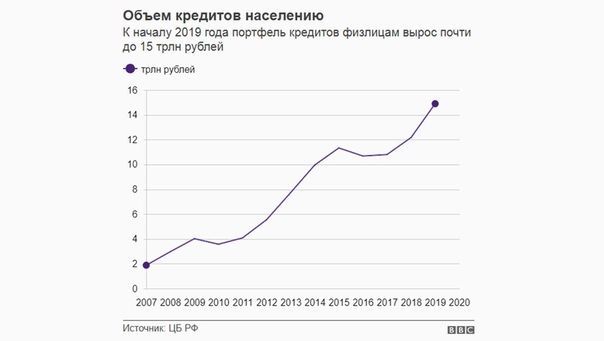

Пандемия коронавируса может спровоцировать волну неплатежей по кредитам. Сейчас менее 1% должников ссылается на инфекцию в качестве причины просрочки. В большинстве случаев, это попытка оправдаться, пояснили в Национальной ассоциации профессиональных коллекторов (НАПКА). Однако со временем все большая доля заемщиков будет отказываться от выплат по кредиту из-за вируса.

Рост числа неплатежей напрямую не связан с количеством заболевших россиян. Больше всего на платежеспособность заемщиков повлияют экономические последствия эпидемии. Падение потребительского спроса и карантин вынудил многие компании остановить работу и отправить сотрудников в бессрочный отпуск. По словам гендиректора компании «МБА Финансы» Федора Вахата, платежная дисциплина клиентов заметно ухудшится, потому что многие люди по факту станут безработными на это время.

Больше всего на платежеспособность заемщиков повлияют экономические последствия эпидемии. Падение потребительского спроса и карантин вынудил многие компании остановить работу и отправить сотрудников в бессрочный отпуск. По словам гендиректора компании «МБА Финансы» Федора Вахата, платежная дисциплина клиентов заметно ухудшится, потому что многие люди по факту станут безработными на это время.

По прогнозам Торгово-Промышленной палаты, в России рискуют разориться порядка 3 млн предпринимателей, а свои рабочие места могут потерять 8,6 млн человек. В первую очередь, под удар попадут работники сферы услуг и торговли (туризм, общепит, гостиницы, магазины).

«В условиях, когда все заведения (спортивные комплексы, рестораны, кинотеатры, торговые центры) будут закрыты, снизится и доход клиентов. По статистике более четверти заемщиков заняты именно в сфере услуг, таким образом, в первую очередь они окажутся в зоне риска», – уточнил гендиректор финансового маркета «Юником24» Юрий Кудряков в комментарии РБК.

По оценкам НАПКА, чаще всего просрочки допускают клиенты, работающие водителями, продавцами и рабочими. Первыми могут перестать платить заемщики с высокой долговой нагрузкой. Как ранее сообщали в ЦБ, больше половины банковских клиентов одновременно выплачивают два и более кредита. Согласно данным проекта ОНФ «За права заемщиков», в среднем российские семьи отдают треть от общего дохода на оплату долгов. Но персональная нагрузка отдельных заемщиков может достигать 80%.

Напомним, что президент Владимир Путин объявил следующую неделю нерабочей, чтобы снизить темпы распространения коронавируса. Выходные продлятся с 28 марта по 5 апреля. В это время будут работать только медучреждения, аптеки, банки и органы власти всех уровней. По мнению экспертов, если сократить число зараженных граждан не удастся, меры карантина будут ужесточены. За последние сутки выявлено 182 новых случая, всего общее число заболевших достигло 840 человек.

Если карантин затянется надолго, то доля просрочки по кредитам заметно вырастет, заявил завлабораторией анализа финансовых рынков РЭУ Денис Домащенко. Сейчас показатель просрочки составляет 4,4%. Но оценить эффект можно будет только летом, когда появятся данные по кредитам с просрочкой более 90 дней.

Сейчас показатель просрочки составляет 4,4%. Но оценить эффект можно будет только летом, когда появятся данные по кредитам с просрочкой более 90 дней.

Ранее глава государства также призвал банки ввести кредитные каникулы для заемщиков, пострадавших от коронавируса. Отсрочка будет предусмотрена по ипотечным и потребительским ссудам. Но такая мера затронет только тех россиян, чей доход снизился более чем на 30%, уточнил президент.

Многие банки еще до обращения главы государства заявили, что готовы пойти навстречу заемщикам, пострадавшим от коронавируса. Причем за отсрочкой по выплатам могут обратиться не только зараженные инфекцией заемщики, но и потерявшие по этой причине работу граждане. О возможности получить отсрочку из-за инфекции уже объявили ВТБ, Сбербанк, Московский кредитный банк, Газпромбанк и другие кредитные организации.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Источник: Bankiros.ru 21 097 просмотров

Оцените статью

Подписывайтесь на канал Bankiros. ru в Яндекс.Дзен и Telegram!

ru в Яндекс.Дзен и Telegram!

Напишите нам

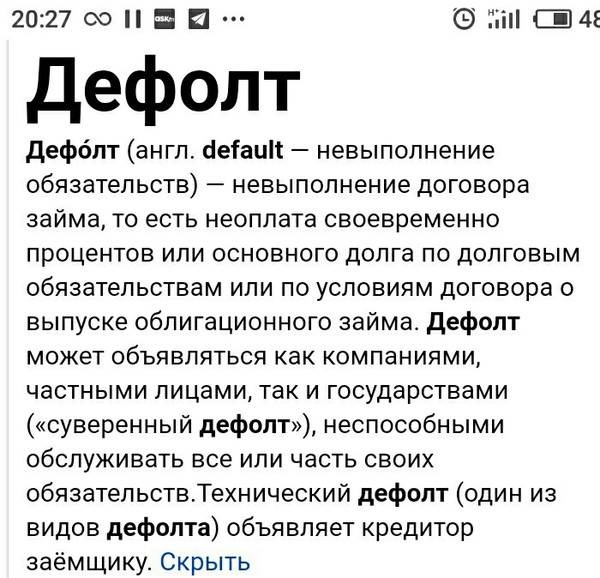

это… (Дефолт простыми словами, примеры из Википедии)

Дефолт — это несоблюдение условий выплаты займа. Речь идёт о невозможности погашения юридическим или физическим лицом полученного кредита или процентов, начисленных по нему.

Дефолтом государственного уровня называется неспособность высшими органами управления выполнять свои финансовые обязательства.

Описание дефолта простыми словами

Это такая ситуация, когда государство не выплачивает долги или внутри себя (государство занимает деньги у граждан, и потом не может вернуть эти деньги), или же на международной арене (государство получило кредиты, и в указанный срок не смогло их вернуть).

Дефолт — информация из Википедии

Если говорить о корпоративном дефолте, то его можно рассматривать в качестве своеобразного защитного механизма, который помогает защитить кредитора от невыполнения обязательств по погашению займа, а также препятствует враждебному поглощению или рейдерскому захвату отдельно взятой компании.

Виды дефолта — простой и технический

Дефолт может быть техническим или простым.

Простой дефолт

В последнем случае физическое или юридическое лицо автоматически объявляется банкротом. Если речь идёт о компании, то решение относительно дальнейшего урегулирования возникшего вопроса принимается в арбитражном суде. При этом можно говорить о конфискации имущества или о других санкциях.

Если прецедент имел место при сотрудничестве физического лица и финансового учреждения, выступающего в качестве кредитодателя, то заёмщик может рассчитывать на защиту по законодательству. Проблемные ситуации похожего типа на государственном уровне должны быть разрешены посредством прямого участия других международных представителей.

Технический дефолт

Говоря о техническом дефолте, то он возникает в результате невозможности заёмщиком оплаты всех счетов по займу. При этом ситуация может быть урегулирована вследствие переговорного процесса между сторонами-участниками.

Технический дефолт подразумевает ситуацию, в которой в данный промежуток времени условия погашения займа не выполняются заёмщиком, но теоретически долг может быть погашен в будущем. Под невыполнением условий договора понимается отказ погашения имеющегося долга или нежелание предоставления необходимых отчётных бумаг.

Технический дефолт ещё не является гарантией дальнейшей процедуры банкротства. Урегулирование ситуации зависит от того, по каким причинам компания или частное лицо не может выполнить своих непосредственных обязанностей перед кредитодателем.

Такое экономическое явление, как корпоративный дефолт — это распространённая ситуация, в которой побывали многие мощные финансовые компании современности.

Причины дефолта

Существует несколько причин, которые впоследствии могут привести к дефолту. Основные причины будут рассмотрены ниже.

Неравномерный бюджет

Образуется данная проблема в случае неправильно спланированной стратегии получения прибылей на будущее и впоследствии получение дохода в меньшем количестве относительно ожидаемого.

Уменьшение доходов

В государственных масштабах прибыль может быть уменьшена по отношению к запланированной вследствие частичной неуплаты налогов, назначенных в пользу государства штрафов и выплат, резком снижении цены экспортируемые товары.

Снижение спроса на экспортируемое сырье

А также изделия, вследствие невостребованности этого сырья или повышенной конкуренции.

Мог накопиться долг за покупателем, который не был выплачен вовремя. Также непредвиденное изменение курса национальной валюты. Население страны теряет часть своих доходов (с учетом инфляции реальные доходы граждан уменьшаются). Возникает брешь, в бюджете, через которую утекают средства.

Смена власти

Может привести к отказу от обязательств и долгов, оставленных предшествующими органами правления. Свежеиспеченная власть находится в растерянном, неорганизованном состоянии. Для отладки механизма правления и новых связей нужно время и средства.

Затяжная отсрочка исполнения обязательств

В случае возникновения государственных долгов управляющая власть, как правило, прибегает к помощи МВФ (Международный валютный фонд) или, например, к помощи крупного частного банка успешного государства, с целью одолжить денег под проценты на погашение внутренних или внешних обязательств. При каждом новом вливании средств со стороны ситуация немного улучшается, но долг государства неизбежно растет.

В конце концов, наступает предел и деньги одолжить на погашение растущего долга уже неоткуда даже под большой процент. Государство должник уже никаким образом не может исполнить свои обязательства внешние или внутренние и наступает дефолт.

Непредвиденными обстоятельства

- Дефолт может произойти и вследствие непредвиденных обстоятельств таких как незначительные необдуманные шаги, которые через длительное время выливаются в запущенные огромные проблемы.

Например, заключенные долгосрочные договоренности в финансовой области с заведомо недобросовестными партнерами, которые в итоге весь период договоренности нарушают его пункты (то деньги, то сырье не вовремя) а могут и вовсе отказаться от обязательств в связи с банкротством.

Например, заключенные долгосрочные договоренности в финансовой области с заведомо недобросовестными партнерами, которые в итоге весь период договоренности нарушают его пункты (то деньги, то сырье не вовремя) а могут и вовсе отказаться от обязательств в связи с банкротством. - Также непредвиденными обстоятельствами считается определенные действия конкурентов как компаний, так и целых государств направленные на подрыв экономики оппонента или создания различных препятствий, затрудняющих экономический рост. В итоге экономика страны зависит не только от действий правления, но и от внешних непредвиденных факторов.

Последствия дефолта

Если говорить о последствиях дефолта для всей экономической системы, то в первую очередь следует акцентировать внимание на снижении уровня жизни среди всего населения, а также на последующем оттоке капитала из страны.

Дефолт государственного уровня автоматически влечёт за собой падение банковской системы и приводит к банкротству компаний, не имеющих соответствующего уровня финансовой устойчивости.

В свою очередь, ухудшение политической обстановки и рост инфляции чреваты уличными митингами и общенародным недовольством. Для того, чтобы нормализовать ситуацию, следует рассматривать каждый отдельный случай в индивидуальном порядке.

Последствия этого экономического явления могут носить различный уровень тяжести. Восстановление же системы потребует непосредственного вмешательства международного сообщества.

Здесь же следует отметить, что дефолт не является катастрофой, последствия которой нельзя полностью устранить. Это негативный фактор развития экономики, который может смело позиционироваться в качестве оздоровления и последующего укрепления финансовой сферы. Ведь при этом появляется возможность о пересмотрении условий сотрудничества между заёмщиком и кредитодателем.

Что будет с кредитами и ипотекой, если будет дефолт?

Многие не придают значения финансовой ситуации в стране, но при этом имеют несколько или кучу долговых обязательств перед различными учреждениями.

И это нормально, ведь за все оказываемые услуги нужно платить. И не только за услуги. Мы имеем долговые обязательства повсеместно, будь то краткосрочные — типа кредитов, мини-займов или долгосрочные — ипотека, плата за коммунальные услуги и интернет, налоги, учеба.

Обычно на все это уходит определенный процент заработной платы не превышающий 50% (если потребитель в здравом уме) от всего дохода. Ведь есть еще различные статьи расходов в бюджете, типа затрат на полноценное питание, необходимую одежду, медицинское обслуживание в случае надобности и многое другое.

К чему это все? А это все к тому что пока финансовое положение в стране стабильное то и граждане данной страны зарабатывают и тратят деньги в привычном режиме, затрачивая, на все столько же сколько и заработали.

В случае дефолта, как правило, возникает повышенная инфляция вследствие девальвации национальной валюты и реальные доходы граждан страны, в которой случилась данная неприятность, заметно уменьшаются. Это никак не влияет на ваш кредит если он был получен в национальной валюте и в договоре нет пункта, позволяющего кредитору изменить процентную ставку по кредиту, завысив ее чтобы окупить инфляцию. В случае если банк повысил процентную ставку, то такое действие можно оспорить в суде.

Это никак не влияет на ваш кредит если он был получен в национальной валюте и в договоре нет пункта, позволяющего кредитору изменить процентную ставку по кредиту, завысив ее чтобы окупить инфляцию. В случае если банк повысил процентную ставку, то такое действие можно оспорить в суде.

Но если же кредит был получен в иностранной валюте, а ваш доход в национальной, то вам можно посочувствовать. Договор — есть договор и возложенные на вас обязательства по денежным взносам и сумме всего кредита в целом придется исполнять, независимо от финансового положения вашей страны.

Так как иностранная валюта подорожала по отношению к национальной, то и ваши доходы снизились соответственно уровню девальвации. Иными словами, доходы те же, но платить теперь нужно в разы больше. Вспоминается соотношение расходов по различным обязательствам. Если раньше на все уходило 50% от дохода, то теперь эта цифра подросла до 80-120%(зависит от суммы валютного кредита) и расходы на еду, одежду и медикаменты к великому вашему прискорбию куда-то выпали.

Но даже в такой печальной ситуации можно найти выход. Например, можно не болеть, не есть и ходить в чем мать родила только ни забывайте работать и платить.

Шутки в сторону. Вот один небольшой совет по гашению валютного кредита.

Перво-наперво оцените свои финансовые возможности. Если у вас есть какие-то сбережения или вы копили на что-нибудь, то самое время заглянуть в кубышечку и подсчитать не хватит ли имеющейся суммы на досрочное гашение обязательств по кредиту. Стоит учесть что при досрочном гашении сумма необходимая для полного закрытия кредита будет гораздо ниже чем сумма при гашении в назначенный срок договора. Досрочно погасив долг, вы сэкономили не только от процента по кредиту, но и от процента по девальвации, который мог быть очень большим.

Примеры дефолта

Одним из ярких примеров дефолта по внешним и внутренним обязательствам является 1998 год в России. В этом году государство оказалось в крайне затруднительном положении и уже не было никакой возможности выполнить свои обязательства по долгам. Государственный долг в этом раковом году образовался просто колоссальный и был одним из факторов, повлекших за собой плачевные последствия для экономики страны.

Государственный долг в этом раковом году образовался просто колоссальный и был одним из факторов, повлекших за собой плачевные последствия для экономики страны.

Некоторые компетентные лица в сфере экономики считают что события 1998 года были инициированы узким кругом высокопоставленных чиновников.

Задолженности начали копиться приблизительно с 1990 года практически сразу после распада СССР. Правительство для поддержания устойчивой экономики нужны были сторонние инвестиции денежных средств или, проще говоря, деньги в долг под проценты. Но гарантировать своевременные взносы для гашения долга не было возможности. На 1998 год в ЦБ РФ резерв валюты был на треть меньше чем сумма обязательств по ежегодным выплатам перед ВМФ и другими подобными финансовыми учреждениями. Необходимые ежегодные внутренние платежи были тоже очень велики и явно не соответствовали ожидаемым. Роль сыграло снижение цен на экспортируемые товары.

В начале июля организацией МВФ было объявлено, что они не смогут удовлетворить запрос Российской власти на ту сумму, в которой страна нуждалась. Но во второй половине месяца все же займ был получен почти на полную сумму запроса. Наметилось краткосрочное облегчение. Продлилось оно недолго и вот уже в августе президент на своем выступлением вынужден был успокаивать волнующееся из-за неопределенности население страны заявлением о том, что девальвации валюты не случится и все под неустанным контролем. Через несколько дней в финансовой сфере начались серьезные проблемы. Тогда-то и был объявлен дефолт.

Но во второй половине месяца все же займ был получен почти на полную сумму запроса. Наметилось краткосрочное облегчение. Продлилось оно недолго и вот уже в августе президент на своем выступлением вынужден был успокаивать волнующееся из-за неопределенности население страны заявлением о том, что девальвации валюты не случится и все под неустанным контролем. Через несколько дней в финансовой сфере начались серьезные проблемы. Тогда-то и был объявлен дефолт.

Национальная валюта в несколько раз обесценилась по отношению к зарубежной. Множество высокопоставленных должностных лиц оставили свой пост. Под замес попали множество мелких и не только банков, неспособных продолжать конкурировать на финансовом рынке они сворачивали свою деятельность.

Было и одно интересное преимущество этого дефолта. Как же без положительных сторон. До дефолта и девальвации рубля, как одного из последствий дефолта, цены на экспортируемый товар были в среднем такие же, как и на товары импортного производства. Поэтому сырье и изделия, производимые на экспорт, ничем особенным не привлекали иностранного потребителя.

Поэтому сырье и изделия, производимые на экспорт, ничем особенным не привлекали иностранного потребителя.

После дефолта же цены на экспортируемый товар упали пропорционально уровню девальвации рубля и до этого ничем не примечательные Российские товары вдруг стали очень привлекательны для иностранцев одной своей интересной особенностью, а именно низкой ценой по сравнению с ценами на общем мировом рынке. Увеличился уровень экспортных продаж и объёмы производства товара и сырья. В итоге за несколько минувших после дефолта лет ВВП в стране ощутимо подрос.

Ваш репост и оценка статьи:

Похожие статьи

- Депозит

- Дебиторская задолженность

- Государственная пошлина

- Государственный кредит

- Государственный долг

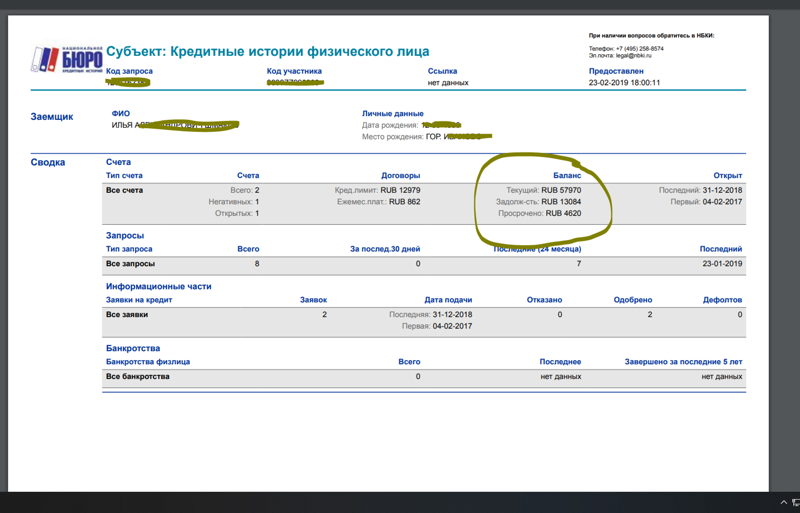

Что такое дефолт по кредитам: дефолтный счет

Главная » Экономисту » Кредитный дефолтКредитный дефолт

Вернуться назад на Дефолт

Кредитный рай, свалившийся на головы россиян несколько лет назад, сегодня для многих вполне может обернуться долговым адом. По данным Объединенного кредитного бюро (ОКБ), число безнадежных кредитов в розничном портфеле российских банков за год увеличилось в два раза — с 800 тыс. до 1,6 миллиона.

По данным Объединенного кредитного бюро (ОКБ), число безнадежных кредитов в розничном портфеле российских банков за год увеличилось в два раза — с 800 тыс. до 1,6 миллиона.

В наибольшей степени это относится к владельцам кредитных карт. Так, доля карточных кредитов, признанных банками безнадежными к взысканию, за год выросла почти в 2,5 раза — до 1,4%. При том, что по состоянию на 1 августа 2012 г. доля безнадежных карточных кредитов составляла всего 0,6% от общего объема просроченных кредитов.

В то же время банки стали почти в полтора раза чаще признавать безнадежными и потребительские ссуды. По данным ОКБ, доля потреб кредитов, которые невозможно взыскать, по состоянию на 1 августа 2013 г. достигла 1,2% (в начале августа прошлого года показатель составлял 0,9%).

Как сообщает РБК , доля просроченных кредитов растет в портфелях всех основных банков, работающих на рынке потребительского кредитования. В частности, у «Сбербанка» она выросла с 2,3% до 3,6%, у «Русского стандарта» — с 6,7% до 8,8%, у банка «Хоум Кредит» — с 8,7% до 10,5%.

Виновными в происходящем можно считать как нерадивых заемщиков, так и сами банки. В последнее время многие из них приступили едва ли не к прямому навязыванию своих услуг клиентам через широкую рекламу и рассылку кредитных карт всем без разбора. В погоне за расширением портфелей выданных кредитов, они свели до минимума процесс проверки потенциального заемщика на платежеспособность.

Более того, благодаря огромному спросу на розничные кредиты, банки получили возможность устанавливать необоснованно высокие ставки по займам, в значительной степени компенсирующие риски неплатежей. Таким образом, платя завышенный процент по кредиту, добросовестный заемщик фактически компенсирует банку потери, понесенные в результате неплатежей нерадивых клиентов.

Не лучшим образом обстоят дела и с отношением к кредитам со стороны самих заемщиков.

К сожалению, финансовая грамотность населения остается достаточно невысокой. С полной ответственностью к получению кредита граждане относятся лишь тогда, когда заем сопровождается залогом какого-либо имущества — автомобиля или недвижимости. При получении без залогового кредита заемщик не видит прямой угрозы лишиться, в случае невозврата займа, своего имущества.

При получении без залогового кредита заемщик не видит прямой угрозы лишиться, в случае невозврата займа, своего имущества.

Другим довольно тревожным моментом стало втягивание в кредитные отношения маргинализированных групп населения. Этому опять же способствует активная реклама кредитных продуктов банков, прямая рассылка банковских карт и отсутствие должного контроля платежеспособности клиента.

В результате займы и кредитные карты все чаще оказываются в руках наркоманов, алкоголиков и людей с ослабленной психикой. Нетрудно догадаться, что подавляющее большинство таких кредитов никогда не будет возвращено.

Что такое дефолт? Когда он возникает и как преодолевается?

В то же время процесс уже запущен, и скорого изменения ситуации к лучшему ждать не приходится. Экономическая обстановка в стране продолжает ухудшаться, что неизбежно приведет к снижению доходов населения. Учитывая, что значительная его часть уже сейчас загружена кредитами под завязку, риск волны дефолтов по кредитам физическим лицам становится неоправданно высоким.

АИС в области финансовой деятельности

Защита информации в АИС

Технология автоматизированной обработки экономической информации

Информация и информационные процессы в экономике

Перспективные формы финансирования

Назад | | Вверх

Невыполнение обязательств по ссуде: что это означает и как этого избежать

Что означает дефолт по ссуде? Что ж, позвольте мне нарисовать для вас картину: вы можете подумать, что у вас есть отличный план погашения ваших кредитов; отличная работа и, возможно, чистое здоровье.

Ничто не встанет между вами и выплатой кредита. Но у жизни есть способ сбить нас с ног, когда мы меньше всего этого ожидаем, и прежде чем вы это поймете, вы сможете позволить себе погасить ссуду.

Может быть, вас забросили на работе, когда вы думали, что дела идут лучше.Возможно, вы или ваш любимый человек заболели, и страховой защиты недостаточно для оплаты счетов. А может, вы забыли о погашении кредита.

Причин может быть бесконечное. Однако если вы пропустите платеж в срок, он станет просрочкой. Длительная просрочка — вот что приводит к невозврату кредита.

Однако если вы пропустите платеж в срок, он станет просрочкой. Длительная просрочка — вот что приводит к невозврату кредита.

Итак, отвечая на ваш вопрос, что означает невыполнение обязательств по кредиту; это невыплата кредита в соответствии с условиями, согласованными с кредитором. Последствия имеют более значительное влияние на вашу жизнь.

Последствия невозврата кредита

Существуют различные виды ссуд, которые выдаются физическим лицам, что приводит к различным последствиям. Однако больше всего в любом случае пострадает ваш кредитный рейтинг и ваши расходы.

Ваши расходы увеличатся на в минуту невыполнения обязательств по ссуде — от уплаты штрафов до сборов за просрочку погашения и судебных издержек.

Ожидайте, что ваш кредитный рейтинг будет затронут , а не положительным образом.Большинство кредиторов сообщают кредитным бюро о пропущенных платежах, особенно по истечении льготного периода.

Это снизит ваш кредитный рейтинг, что, в свою очередь, затруднит вам доступ к кредитам в будущем. Не только получение кредита в будущем, но и вам может быть трудно найти работу, арендовать, обеспечить страховку и даже оплатить коммунальные и мобильные услуги.

Не только получение кредита в будущем, но и вам может быть трудно найти работу, арендовать, обеспечить страховку и даже оплатить коммунальные и мобильные услуги.

Если невыплаченные ссуды не погашены, они затем направляются сборщикам долгов для целей взыскания. Вы не хотите оказаться здесь, так как вам придется оплатить судебные издержки и удержать вашу заработную плату.

Суть в том, чтобы максимально избегать дефолта по кредитам. Если по какой-либо причине вы предвидите невыполнение согласованных с кредитором платежей, поговорите со своим кредитором и придумайте план платежей, который подходит вам обоим.

Вот что происходит с разными типами ссуд при дефолте: —

1. Студенческие ссуды

Студенческие ссуды могут предлагать вам множество вариантов погашения и возможность отсрочки платежа или подачи заявления на отсрочку, но вы теряете эти возможности по умолчанию.Невыполнение вашего студенческого кредита приведет к:

- Уменьшение вашей заработной платы Министерством образования.

Другие должники также могут подать в суд на получение права на удержание вашей заработной платы. В таком случае вам придется оплатить судебные издержки коллекционера.

Другие должники также могут подать в суд на получение права на удержание вашей заработной платы. В таком случае вам придется оплатить судебные издержки коллекционера. - Удержание возврата налогов и других федеральных льгот.

Помимо этого, ваш кредитный рейтинг также пострадает, и вам потребуются годы, чтобы восстановить его. Вы также не будете иметь права на дополнительные федеральные студенческие ссуды в будущем.Невыполнение кредита также останется в вашей записи на всю жизнь, независимо от того, подаете ли вы заявление о банкротстве или нет.

Вы, однако, можете избежать всего этого. Во-первых, льготный период для студенческих ссуд составляет 270 дней. Этого времени достаточно, чтобы вы знали, сможете ли вы произвести выплаты в соответствии с соглашением с кредитором. Если нет, обратитесь к своему кредитору для получения плана погашения, который подходит вашей текущей ситуации.

Другой вариант — консолидировать и рефинансировать студенческие ссуды. Таким образом, вы можете получить ссуду от одного кредитора с новым периодом погашения и, возможно, более низкой процентной ставкой.Для начала, Super Money и Purefy — это некоторые из компаний, которые следует рассмотреть для консолидации и рефинансирования студенческих ссуд.

Таким образом, вы можете получить ссуду от одного кредитора с новым периодом погашения и, возможно, более низкой процентной ставкой.Для начала, Super Money и Purefy — это некоторые из компаний, которые следует рассмотреть для консолидации и рефинансирования студенческих ссуд.

Узнайте больше о рефинансировании студенческих ссуд, прежде чем принять решение.

2. Кредиты по кредитной карте

В то время как пользоваться многочисленными кредитными картами в розничных магазинах — это весело, погашение ссуд и процентов может оказаться невыгодным, особенно если вы не в финансовом отношении. Если вы пропустите платеж через 180 дней после последнего платежа, вы будете считаться неплательщиком.

Ваш кредитный рейтинг, конечно, резко упадет в худшую сторону, не говоря уже о дополнительных сборах за просрочку платежа, начисленных процентах и штрафах. Это значительно увеличит ваш непогашенный долг перед кредитором.

Кредитор может также послать к вам сборщиков долгов или подать в суд на выплату вашей зарплаты. Однако побеседовать с кредитором, прежде чем он зайдет так далеко, может вас спасти.

Свяжитесь с нами как можно скорее, сообщите своему кредитору о своей ситуации и получите новый план платежей, за которым вы сможете не отставать.

В качестве альтернативы, займы по кредитной карте консолидируются и рефинансируются такими компаниями, как Upstart.

3. Автокредиты

Для большинства кредиторов возврат автомобиля в собственность будет вариантом, хотя и не лучшим. Для начала, автомобили со временем обесцениваются. Это означает, что текущей стоимости автомобиля может быть недостаточно для покрытия остатка кредита.

После изъятия большинство кредиторов перепродают его, чтобы вернуть свои деньги, чего может быть недостаточно, если стоимость автомобиля снизится,

Некоторые кредиторы могут предпочесть новый график погашения — такой, который вы можете себе позволить и который заставит вас оставить свою машину.

4. Ипотека

Когда вы берете ипотеку, ваш дом будет залогом. Это означает, что в случае невыполнения обязательств кредитор имеет право наложить арест на дом, что приведет к потере права выкупа.

Вы не хотите выходить на улицу или искать более дешевое место, которое вы можете себе позволить из-за пропуска платежей по ипотеке. Один из способов избежать этого — рефинансировать ипотечный кредит. FHA — отличное место для начала, и они предлагают несколько вариантов рефинансирования.

Ипотечные кредиторы, как и все остальные, мы обсуждали. Вы должны поддерживать связь со своим кредитором, если знаете, что не можете производить платежи. Если ваша история платежей не завершена, кредитор может предоставить вам новый график погашения, который вы можете себе позволить. Вы также будете содержать свой дом.

5. Обеспеченные и необеспеченные займы

Бизнес-ссуды и ссуды физическим лицам тоже имеют последствия, когда кто-то не выполняет платежи. В основном это будет зависеть от того, обеспечен ли кредит или нет.Обеспеченный заем означает, что он обеспечен залогом, например, документом или автомобилем. При невыполнении обязательств по обеспеченной ссуде кредитор может изъять залог и продать его, чтобы вернуть причитающиеся деньги.

С другой стороны, необеспеченные ссуды не обеспечены никаким обеспечением. Хотя у кредитора нет собственности, которую можно было бы взять у вас и продать, он может передать ваше имя в кредитные бюро для листинга. Это повлияет на ваш кредитный рейтинг. Что еще хуже, они могут подать на вас в суд за невыполнение согласованных условий.

В заключение, дефолт по ссуде весьма вероятен с ужасными последствиями.Однако можно избежать попадания в этот список неплательщиков ссуд. Свяжитесь со своим кредитором как можно скорее, чтобы все были на одной странице.

Это даст вам новый график погашения и удержит кредитора от пересылки вашего имени в кредитные бюро или посылки сборщиков долгов к вам.

Вы также можете консолидировать и рефинансировать свои ссуды, будь то ссуды на обучение, ссуды по кредитной карте или ипотека.

Когда все это взорвется, эти компании по урегулированию долга могут пригодиться.

Неисполнение обязательств по студенческой ссуде: 3 способа восстановить или избежать дефолта

Неисполнение студенческой ссуды — одна из самых важных ошибок, которые вы можете совершить, если не знаете простых шагов к восстановлению. Эти факты о невыполнении обязательств по студенческому кредиту могут по понятным причинам вызвать дрожь у заемщиков:

- Существуют большие штрафы за невыполнение обязательств, которые добавляются к вашей ссуде.

- Вы редко можете объявить о банкротстве студенческой ссуды.

- Ваша заработная плата может быть удержана, и вы не сможете иметь право на работу в федеральном правительстве.

Эти пугающие подробности могут помешать заемщикам использовать варианты, о которых они могут не знать, например, девять ежемесячных платежей всего в 5 долларов США, чтобы избежать дефолта, низкие ежемесячные платежи, чтобы избежать его заранее, и стирание дефолта из их кредитных отчетов.

На основании недавно собранных данных Национального центра статистики образования, около 33% заемщиков, начавших заимствовать в 2003-2004 учебном году, не выполнили обязательства по как минимум одной федеральной студенческой ссуде. Это по сравнению с 20% заемщиков, которые начали брать займы в 1995-1996 учебном году и не выполнили свои обязательства в течение первых 12 лет.

Вот что вам нужно знать, чтобы избежать дефолта по студенческим ссудам или навести порядок после этого:

1. Безработица или неполная занятость часто являются причиной, но это также является причиной освобождения от оплаты или уменьшения оплаты

Только в Каждый четвертый заемщик в обеих группах сохранил работу на полную ставку. Это может быть по разным причинам, но более низкий доход может означать более низкие выплаты. Проблема в том, что вы должны попросить их предоставить вам студенческий кредит. Если у вас возникли финансовые трудности, позвоните своему обслуживающему персоналу и спросите о планах ориентированных на доход и расширенных планах погашения .

Ваш платеж по плану погашения с учетом дохода может составлять всего 0 долларов. Что бы вы ни делали, не разочаровывайтесь слухами о том, что существует слишком много планов погашения, из которых можно выбирать. На самом деле их всего два-три. Попросите агента по обслуживанию клиентов помочь вам сравнить план погашения «Оплата по мере поступления» или «Выплата по мере поступления» или расширенные варианты.

2. Невыполнение обязательств по студенческому кредиту является временным, и ваш кредитный отчет может быть очищен.

Вы можете удалить статус вашего федерального студенческого займа по умолчанию из ваших кредитных отчетов с помощью девяти разовых платежей в течение 10-месячного периода.В вашем кредитном отчете по-прежнему будут просроченные платежи. Вам просто нужно позвонить поручителю по ссуде или в коллекторское агентство, которое занимается ссудой, которое вы можете найти, войдя на сайт studentloans.gov или позвонив в службу поддержки по ссуде на обучение. Предлагаемый вам платеж может составлять всего 5 долларов.

Вы можете получить предложение о получении новой ссуды через три месяца, но вы должны делать это только в том случае, если вы немедленно возвращаетесь в школу и вам нужны новые ссуды. Таким образом вы не очистите свой кредитный отчет.

3. Попросите свою школу о помощи в профориентации

Помните тот колледж, который взимал с вас все эти деньги, поэтому вам приходилось занимать эти студенческие ссуды? У них есть отдел карьерного роста, который помогает выпускникам найти работу после окончания учебы, даже если вы еще не получили степень. Позвони им.

Количество людей с дефолтами поражает. Я знаю. У меня был дефолт в 2002 году. Он очищен от моего кредитного отчета, и с тех пор я написал три книги по этой теме.Мы все делаем ошибки, но это одна из тех, которые легко исправить.

Форма личной гарантии займа | Совместное подписание займа

Персональная гарантия ссуды — это документ, позволяющий физическому лицу, известному как «поручитель», нести ответственность за ссуду, если она не будет возвращена заемщиком. Кроме того, гарант также дает кредитору дополнительную защиту, которая часто позволяет заемщику получить доступ к лучшим вариантам финансирования, таким как процентная ставка, благодаря дополнительному уровню защиты.

Освобождение от личной гарантии — Используйте для погашения ссуды или если Гарант должен быть снят с векселя по любой другой причине.

Типичная ссуда включает договор между кредитором и заемщиком. Но что, если у заемщика неадекватная или скомпрометированная кредитная история, низкие доходы или другие обязательства? Хотя этот потенциальный заемщик может по-прежнему получать финансирование по высоким ставкам и на невыгодных условиях, получение поручителя может значительно улучшить перспективы заемщика.Поручитель играет ту же роль, что и соруководитель — рискуя своими собственными ресурсами для поддержки заявки заемщика. В свою очередь, это может означать более высокую вероятность одобрения, более низкие процентные ставки и более благоприятные общие условия заимствования.

Гарант несет риск. Поскольку личный заем обычно не обеспечен залогом, следующий выход кредитора после невыполнения обязательств — обращение поручителя. Обычно нет ничего, что могло бы защитить гаранта, который может быстро оказаться в затруднительном финансовом положении.

Суть этого документа — обязательство со стороны поручителя незамедлительно взять на себя выплату, если должник потерпит неудачу. Как правило, к гаранту применяются те же условия, что и к первоначальному заемщику. Это может даже означать карательную ситуацию, если должник не выполняет свои обязательства, требуя от гаранта немедленно выплатить полную оставшуюся сумму. Поскольку поручитель остается в качестве финансовой резервной копии на протяжении всего срока ссуды, личная гарантия обычно запрещает поручителю передавать активы или иным образом существенно изменять личные финансовые обстоятельства без согласия кредитора.

В контракте должен быть указан общий остаток кредита и состояние, в котором он был предоставлен. Стандарты кредитования различаются в зависимости от штата, поэтому указание места выдачи кредита проясняет его правовой контекст и конкретные положения, которые могут иметь отношение к договору о кредитовании. Как и в любом юридическом соглашении, в личной гарантии по кредиту должны быть четко указаны стороны и их адреса, а также должны быть указаны даты, подписаны и нотариально заверены. Копии личной гарантии по кредиту следует направить, по крайней мере, кредитору и поручителю.

Если должник не производит выплаты и должник оказывается на крючке, поручитель обычно не имеет средств правовой защиты, чтобы требовать реституции от первичного заемщика. В то время как личная гарантия по кредиту представляет собой официальный договор между кредитором и гарантом, отношения между должником и гарантом обычно основываются на добросовестности. Таким образом, гаранты должны позаботиться о том, чтобы проверить своих должников и убедиться, что ожидания четко изложены до подписания любой гарантии.

Определение ссуды или дефолта по кредиту

- По умолчанию

- Невыполнение обязательств означает непогашение ссуды или кредитной линии.Заемщик может не выплатить свой кредит, если он не выплатит основную сумму кредита или проценты.

Что такое значение по умолчанию?

Невыполнение обязательств означает, что заемщик не выплатил ссуду или кредитную линию. Если заемщик не выполняет свои обязательства, это происходит потому, что он не выплатил ссуду в соответствии с условиями соглашения со своим кредитором. Неспособность заемщика произвести платежи по основной сумме кредита или по начисленным процентам по ссуде может привести к дефолту.

Как правило, заемщик не выполняет дефолт после того, как не внес один раз в срок. Обычно за один просроченный платеж с заемщика взимается дополнительная плата. Если платеж задерживается достаточно поздно, это также может привести к пренебрежительной отметке в кредитном отчете заемщика. Момент наступления дефолта зависит от кредиторов, договоров и типов ссуд.

Хотя невыполнение ссуды приведет к пренебрежительной отметке в кредитном отчете заемщика, существуют и другие последствия, которые будут зависеть от типа предоставленной ссуды.

Как дефолт работает с обеспеченной ссудой?

Обеспеченная ссуда — это ссуда, предоставленная под залог. Залог — это часть ценной собственности, которую заемщик предоставляет, чтобы обезопасить кредитора от убытков, если заемщик не сможет выплатить долг. В случае невыполнения заемщиком своей ссуды кредитор может изъять залог и продать его, чтобы возместить потерянные деньги. Примеры обеспеченных ссуд включают ипотечные ссуды (которые обеспечиваются недвижимостью), автокредиты (которые обеспечиваются автотранспортными средствами) и ссуды под залог (которые обеспечиваются ценными личными вещами, такими как ювелирные изделия или бытовая электроника).

Когда заемщик не выполняет свои обязательства по ипотеке, его залоговая недвижимость подвергается процессу, называемому обращением взыскания. Когда заемщик не выполняет свои обязательства по автокредиту, кредитор может конфисковать его автомобиль, грузовик, внедорожник или мотоцикл с помощью процедуры, называемой «возвращение права собственности». С другой стороны, когда заемщик не выполняет свои обязательства по ссуде в ломбарде, не существует процесса, посредством которого кредитор должен наложить арест на собственность. Это связано с тем, что кредиторы ломбарда фактически удерживают залог до тех пор, пока ссуда не будет полностью погашена.Если заемщик не выполняет свои обязательства, все, что нужно сделать ломбарду, — это выставить предмет на продажу.

Как дефолт работает с необеспеченной ссудой?

Необеспеченная ссуда — это ссуда любого вида, не предусматривающая какого-либо обеспечения. Эти ссуды утверждаются и выдаются исключительно на основании способности заемщика погасить задолженность. (Точнее, ссуды утверждаются исключительно на основании того, ли кредитор верит в то, что заемщик сможет выплатить.) Большинство ссуд для физических лиц и студенческих ссуд являются необеспеченными.

Кредиторы, выдающие необеспеченные ссуды, обычно изучают кредитный отчет заемщика, кредитный рейтинг и долговую нагрузку, прежде чем одобрить ссуду. Эти факторы также могут помочь определить, какая процентная ставка взимается с заемщика. Чем лучше воспринимается кредитоспособность заемщика, тем ниже процентные ставки, на которые он будет претендовать.

Когда заемщик не выполняет свои обязательства по необеспеченной личной ссуде, кредитору гораздо труднее возместить сумму денег, которую он потерял.Вот почему необеспеченные ссуды часто имеют более высокие процентные ставки, чем обеспеченные ссуды, и обычно требуют более высокого кредитного рейтинга. Кредитор, у которого произошел дефолт заемщика по кредиту, может попытаться взыскать задолженность, что может привести к тому, что кредитор подаст на заемщика в суд и в конечном итоге получит его заработную плату.

Кредитор может также продать долг агентству по взысканию долгов — часто за гроши на доллар — и списать убыток на свои налоги. Агентство по взысканию долгов может также попытаться взыскать задолженность и даже подать на заемщика в суд.

Как непогашение кредита повлияет на мой кредит?

Невыполнение обязательств по кредиту отрицательно скажется на вашей кредитной истории. Это оставит так называемый «уничижительный след» в вашей кредитной истории, который затем попадет в ваш кредитный отчет.

Кредитные отчеты — это записи истории использования кредита, которые составляются тремя основными кредитными бюро: Experian, TransUnion и Equifax. Информация в вашем кредитном отчете обычно насчитывает семь лет. Он будет содержать информацию о том, сколько долга у вас в настоящее время или было в прошлом, ваша история своевременных платежей, подавали ли вы когда-либо заявление о банкротстве и, да, были ли вы когда-либо дефолт по ссуде.

Информация в вашем кредитном отчете используется для определения вашего кредитного рейтинга, который очень важно влияет на то, на какие ссуды и кредитные карты вы можете претендовать, какие квартиры вы можете арендовать и даже, в некоторых случаях, на какую работу вас могут нанять. Самый распространенный вид кредитного рейтинга — это рейтинг FICO (который создается компанией FICO). Оценки FICO варьируются от 300 до 850. Чем выше оценка, тем выше ваш кредит.

Уничижительный знак, возникший в результате невыполнения обязательств по ссуде или кредитной карте, может привести к значительному снижению вашей оценки FICO.Затем потребуется семь лет, чтобы отметка полностью исчезла из вашего кредитного отчета и перестала отрицательно влиять на ваш кредитный рейтинг. Некоторые кредиторы, такие как кредиторы до зарплаты или титульные кредиторы, не сообщают платежную информацию в кредитные бюро. Однако эти кредиторы часто известны своими невероятно высокими процентными ставками, вводящими в заблуждение условиями и агрессивной практикой взыскания или повторного владения.

Какие методы предотвращения дефолта по кредиту?

Людям, подверженным риску дефолта, следует поговорить с кредитным консультантом, утвержденным HUD.Затем этот консультант может помочь им составить бюджет и лучше контролировать свои личные финансы. Консультант может даже включить их в План управления долгом (DMP).

В рамках DMP кредитный консультант ведет переговоры с кредиторами лица (т. Е. Людьми и учреждениями, которым они должны деньги), чтобы обеспечить более благоприятные условия. Это может означать продление срока ссуды или снижение процентной ставки по кредиту. Единственное, что кредитный консультант , а не будет обсуждать в рамках DMP, — это уменьшение основной суммы задолженности.

После того, как кредиторы заемщика согласны с этими новыми условиями, заемщик будет производить ежемесячные платежи кредитному консультанту, который будет платить всем кредиторам. DMP действуют до тех пор, пока не будут полностью погашены долги заемщика, что обычно означает период от трех до пяти лет. Пока заемщик находится в рамках DMP, им запрещено брать какие-либо новые формы кредита.

Человек, подверженный риску дефолта, также может попытаться самостоятельно составить бюджет, чтобы сократить свои расходы.Если этого недостаточно, они также могут попробовать устроиться на вторую работу, чтобы увеличить свой доход. Человек может даже попытаться вести переговоры напрямую со своими кредиторами, чтобы обеспечить более выгодные условия или уменьшить сумму своей задолженности.

Резюме Глава 11, Кредитный риск: риск индивидуального займа

Глава 11

Кредитный риск: риск индивидуального займа

Краткое содержание главы

Введение

Проблемы кредитного качества

Виды ссуд Коммерческие и промышленные кредиты Ссуды на недвижимость Индивидуальные (потребительские) кредиты Прочие ссуды

Возвращение ссуды Обещанный в контракте доход по ссуде Ожидаемая доходность по ссуде

Решения по розничным и оптовым кредитам Розничная торговля Оптовая

Оценка кредитного риска

Модели риска дефолта Качественные модели Модели кредитного скоринга

Новые модели измерения кредитного риска и ценообразования Расчет срочной структуры кредитного риска Расчет кредитного риска по уровню смертности Модели RAROC Опционные модели риска дефолта

Сводка

Приложение 11A: CreditMetrics Перенос рейтинга Оценка Расчет VAR Требования к капиталу

Приложение 11B: Кредитный риск +

Решения для вопросов и проблем в конце главы: Глава одиннадцатая

- Почему анализ кредитного риска является важным компонентом управления банковским риском? Какие недавние деятельность финансовых организаций усложнила задачу оценки кредитного риска для обоих банков. менеджеры и регуляторы?

Управление кредитным риском важно для менеджеров банка, так как оно определяет несколько особенностей заем: процентная ставка, срок погашения, залог и другие условия.Более рискованные проекты требуют большего анализ до утверждения ссуд. Если анализ кредитного риска неадекватен, ставки дефолта могут быть выше и подтолкнуть банк к банкротству, особенно если рынки конкурентоспособны и маржа низкие.

Управление кредитным риском со временем усложнилось из-за увеличения балансовая деятельность, которая создает неявные контракты и обязательства между потенциальными кредиторами и покупатели. Кредитные риски некоторых забалансовых продуктов, таких как кредитные обязательства, опционы, и процентные свопы, трудно оценить, потому что условные выплаты детерминированный, что усложняет ценообразование на эти продукты.

- Различия между обеспеченной и необеспеченной ссудой. Кто несет наибольший риск в кредит с фиксированной ставкой? Почему банкиры предпочитают взимать плавающую процентную ставку, особенно на более длительный срок? ссуды на срок погашения?

Обеспеченный заем обеспечен некоторым обеспечением, которое передается в залог кредитору в случае по умолчанию. Кредитор имеет права на обеспечение, которое может быть ликвидировано для выплаты всей или части кредита. В случае ссуды с фиксированной ставкой кредитор несет риск изменения процентной ставки; если процентные ставки повышаются, альтернативная стоимость кредитования выше.Если процентные ставки падают, кредитор получает выгоду. Поскольку это труднее предсказать долгосрочные ставки, финансовые организации предпочитают взимать плавающую ставку для долгосрочных облигаций и перекладывают риски на заемщика.

- Чем спот-кредит отличается от кредитного обязательства? В чем преимущества и недостатки заимствования через кредитное обязательство?

Спот-кредит предполагает немедленное изъятие суммы кредита заемщиком, в то время как кредит обязательство позволяет заемщику получить кредит в любое время в течение фиксированного периода по заданной ставке.Это может быть выгодно в периоды роста ставок, поскольку заемщик может брать в долг по заранее определенной ставке. Если ставки снизятся, заемщик может брать из других источников. Недостатком является стоимость: требуется предоплата в дополнение к внутренняя комиссия за неиспользованную часть обязательства.

- Почему коммерческое кредитование в США становится все менее важным? Какой эффект снижение общего объема коммерческой кредитной деятельности?

Кредитование коммерческих банков становится все менее важным из-за дезинтермедиации, процесс, в котором клиенты могут напрямую получить доступ к финансовым рынкам, например, при выпуске вексель.Общее количество коммерческих бумаг в обращении в США выросло. резко за последнее десятилетие. Исторически доступ к

имели только самые кредитоспособные заемщики.сумма компенсационного остатка при заданном размере кредита увеличивается, эффективная доходность по кредиту увеличивается для кредитной организации.

- County Bank предлагает годовые ссуды с заявленной ставкой 9 процентов, но требует компенсационный баланс 10 процентов. Какова истинная стоимость этой ссуды для заемщика? Как изменится стоимость, если компенсационный баланс составляет 15 процентов? Если компенсирующий баланс 20 процентов?

Истинная стоимость — это ставка по ссуде ÷ (1 — ставка компенсационного баланса) = 9% ÷ (1.0 — 0,1) = 10 процентов. Для компенсации балансовых ставок 15 процентов и 20 процентов истинная стоимость ссуды составит 10,59 процента и 11,25 процента соответственно. Обратите внимание, что в качестве компенсационного баланса увеличивается на постоянную сумму, истинная стоимость кредита увеличивается с возрастающей скоростью.

- Метробанк предлагает годовые ссуды с заявленной или базовой ставкой 9 процентов, комиссия 0,25 процента комиссия за выдачу ссуды, требует 10% компенсационного баланса и должна выплачивать 6% обязательных резервов Федеральной резервной системе.Ссуды обычно возвращаются в зрелости.

а. Если премия за риск для конкретного покупателя составляет 2,5 процента, то каков простой обещанный возврат процентов по кредиту?

Простой обещанный процентный доход по ссуде составляет BR + m = 0,09 + 0,025 = 0,115 или 11. процент.

г. Какова обещанная договором валовая прибыль по ссуде на каждый ссудный доллар?

процента b

руб.ф Б м к 1 97. 906.

1175. 11 )] 06.01 (1.0 [

0025.0 09.0 () 025. 11 1 ([1)]

() 1

г. Какая из статей комиссионных оказывает наибольшее влияние на валовую прибыль?

Компенсационный баланс имеет наибольшее влияние на валовую прибыль по ссуде. Без компенсационный баланс, валовая прибыль составит 11,75 процента, сокращение на 1. процент. Без комиссии за оформление валовая прибыль составила бы 12,69%, т.е. всего 0,28 процента. Отмена обязательного резервирования приведет к тому, что валовая прибыль составит увеличить до 13.06 процентов, увеличившись на 0,09 процента.

- Почему с большинства розничных заемщиков взимается одинаковая процентная ставка, что подразумевает одинаковый риск премиум или класс? Что такое кредитное нормирование? Как он используется для контроля кредитных рисков с помощью в отношении розничных и оптовых кредитов?

Большинство розничных кредитов имеют небольшой размер по сравнению с общим инвестиционным портфелем ФИ, и Стоимость сбора информации о домашних заемщиках высока. В результате большинство розничных заемщиков начисляются одинаковые проценты, предполагающие одинаковый уровень риска.

Рационирование кредита включает ограничение суммы кредитов, доступных физическим лицам. заемщики. В розничной торговле сумма кредитов, предоставленных заемщикам, может быть определена. исключительно по доле ссуд, желаемых в этой категории, а не по цене или процентной ставке различия, таким образом, фактическое кредитное качество отдельных заемщиков. В оптовой торговле ФИ может использовать как объем кредита, так и процентные ставки для контроля кредитного риска. Обычно более рискованно с заемщиков взимается более высокая премия за риск для контроля кредитного риска.Однако ожидаемый прибыль от все более высоких процентных ставок, отражающих более высокий кредитный риск, в какой-то момент будет компенсируется более высокими ставками по умолчанию. Таким образом, нормирование кредита через количественные ограничения будет происходить в некоторых уровень процентной ставки даже при наличии положительного спроса на ссуды при еще более высоких премиях за риск.

- Почему ожидаемая доходность кредитора может быть ниже, если премия за риск увеличивается на кредит? Помимо премии за риск, как кредитор может увеличить ожидаемую доходность оптовый заем? Розничный кредит?

Увеличение премии за риск указывает на более рискованный пул клиентов, которые с большей вероятностью браться за более рискованные проекты.Это снижает вероятность погашения и снижает ожидаемую доходность. кредитору. В обоих случаях кредитор часто может взимать комиссию, увеличивающую доходность заем. Однако в обоих случаях сборы могут стать достаточно высокими, чтобы увеличить риск. о невыплате просрочки по кредиту.

- Что такое ковенанты в кредитном соглашении? Каковы цели заветов? Как может эти заветы отрицательные? Утвердительный?

Ковенанты — это ограничения, записанные в договоры ссуды или облигации, которые влияют на действия заемщик.Негативные заветы, по сути, ограничивают действия, то есть они гласят: «Ты не должен …» условия. Распространенные примеры включают невозрастание дивидендных выплат без разрешение заемщика или поддержание чистого оборотного капитала выше некоторого минимума уровень. Положительные условия поощряют такие действия, как представление ежеквартальных финансовых отчетов. заявления. Фактически, оба типа ковенантов разработаны и внедрены, чтобы способствовать кредитованию. Фирма по мониторингу и контролю кредитного риска.

- Выявите и определите специфические для заемщика и рыночные факторы, которые влияют на кредитное решение.Как влияет каждый фактор на премию за риск?

Факторы, специфичные для заемщика:

Репутация: на основе кредитной истории заемщика; лучшая репутация подразумевает более низкую премия за риск. Кредитное плечо: показатель существующей задолженности заемщика; чем больше долг, тем выше премия за риск. Неустойчивость доходов: чем стабильнее прибыль, тем ниже премия за риск. Обеспечение: если предоставляется обеспечение, премия за риск ниже.

Рыночные факторы включают:

Бизнес-цикл: кредиторы с меньшей вероятностью будут предоставлять займы, если прогнозируется рецессия.

- Каковы цели моделей кредитного скоринга? Чем могут помочь эти модели менеджер ФИ, чтобы лучше управлять кредитом?

Модели оценки кредитоспособности используются для расчета вероятности дефолта или для сортировки заемщиков по разные классы риска дефолта. Основное преимущество — повышение точности прогнозирования эффективность заемщика без использования дополнительных ресурсов.Это преимущество приводит к меньшему количеству дефолты и списание средств в ФИ.

В моделях используются данные о наблюдаемых экономических и финансовых характеристиках заемщиков, чтобы помочь финансовой организации. менеджера в (а) определении факторов, важных для объяснения риска дефолта, (б) оценке относительная степень важности этих факторов, (c) улучшение оценки риска дефолта, (d) проверка безнадежных соискателей кредита и (e) более эффективный расчет необходимых резервов для защита от будущих потерь по ссудам.

- Предположим, что оцененная линейная вероятностная модель равна PD = 0.3X 1 + 0,2X 2 — 0,05X 3 + ошибка, где X 1 = 0,75 — отношение заемного капитала к собственному капиталу; X 2 = 0,10 — волатильность заемщика заработок; а X 3 = 0,10 — коэффициент прибыли заемщика.

а. Какова прогнозируемая вероятность дефолта заемщика?

PD = 0,3 (0,75) + 0,2 (0,25) — 0,05 (0,10) = 0,

г. Какова прогнозируемая вероятность погашения, если соотношение заемных и собственных средств составляет 2,5?