Центральный банк понятие: что это такое и какие функции

Центральный банк Российской Федерации | Банк России

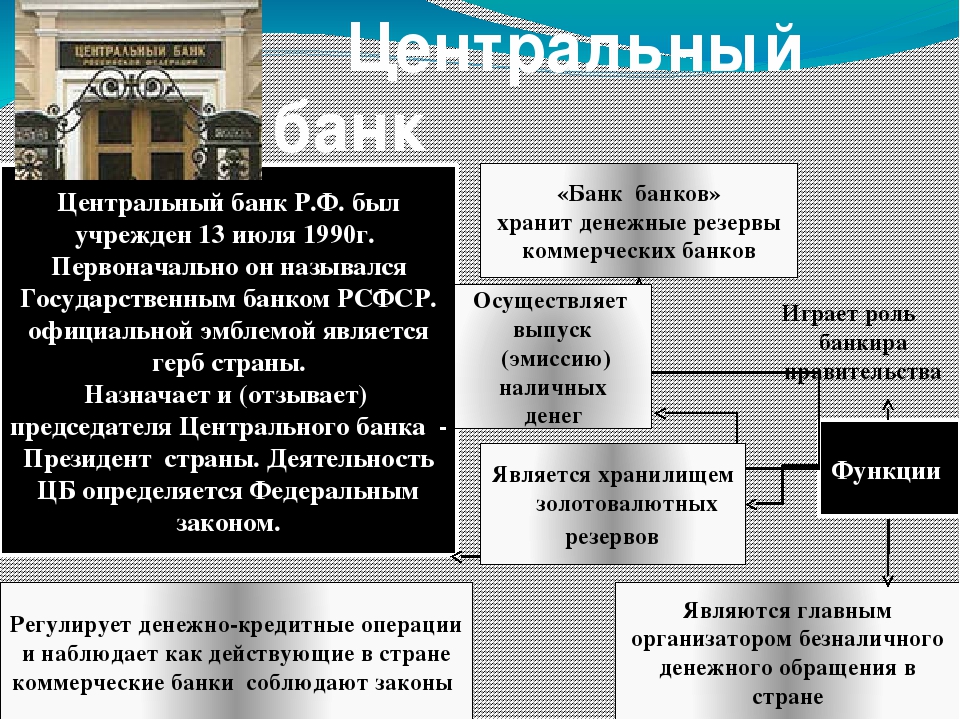

Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. Подотчетный Верховному Совету РСФСР, он первоначально назывался Государственный банк РСФСР.

2 декабря 1990 г. Верховным Советом РСФСР был принят Закон о Центральном банке РСФСР (Банке России), согласно которому Банк России являлся юридическим лицом, главным банком РСФСР и был подотчетен Верховному Совету РСФСР. В законе были определены функции банка в области организации денежного обращения, денежно-кредитного регулирования, внешнеэкономической деятельности и регулирования деятельности акционерных и кооперативных банков.

В июне 1991 г. был утвержден Устав Центрального банка РСФСР (Банка России), подотчетного Верховному Совету РСФСР.

В ноябре 1991 г. в связи с образованием Содружества Независимых Государств и упразднением союзных структур ВС РСФСР объявил Центральный банк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. На него возлагались функции Госбанка СССР по эмиссии и определению курса рубля. ЦБ РСФСР предписывалось до 1 января 1992 г. принять в свое полное хозяйственное ведение и управление материально-техническую базу и иные ресурсы Госбанка СССР, сеть его учреждений, предприятий и организаций.

20 декабря 1991 г. Государственный банк СССР был упразднен и все его активы и пассивы, а также имущество на территории РСФСР были переданы Центральному банку РСФСР (Банку России). Несколько месяцев спустя банк стал называться Центральным банком Российской Федерации (Банком России).

В течение

1991-1992 гг. под руководством Банка России в стране на основе коммерциализации филиалов спецбанков

была создана широкая сеть коммерческих банков.

С декабря 1992 г. начался процесс передачи Банком России функций кассового исполнения государственного бюджета вновь созданному Федеральному Казначейству.

Свои функции, определенные Конституцией Российской Федерации (ст. 75) и Законом «О Центральном банке Российской Федерации (Банке России)» (ст. 22), банк осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов федерации и органов местного самоуправления.

В

1992-1995 гг. в порядке поддержания стабильности банковской системы Банк России создал систему надзора и инспектирования

коммерческих банков, а также систему валютного регулирования и валютного контроля. В качестве агента Министерства

финансов Банк России организовал рынок государственных ценных бумаг (ГКО) и стал принимать участие в функционировании.

В качестве агента Министерства

финансов Банк России организовал рынок государственных ценных бумаг (ГКО) и стал принимать участие в функционировании.

С 1995 г. Банк России прекратил использование прямых кредитов для финансирования дефицита федерального бюджета и перестал предоставлять целевые централизованные кредиты отраслям экономики.

С целью преодолен

Центральный банк что это? Какие функции он выполняет в трейдинге?

Центральный банк – это организация, чаще не подконтрольная государству, которая отвечает за денежно-кредитную политику государства. Такой вот парадокс. Основная задача центрального банка – снижение экономических издержек в виде инфляционных ожиданий, стабильная работа платёжной системы и стабильный курс национальной валюты. За счёт денежно-кредитной политики, изменения ставок рефинансирования и других рычагов, центральный банк регулирует экономический рост страны. Основной закон в Российской Федерации, закрепляющие права и обязанности Центрального Банка – Федеральный Закон: “О Центральном банке Российской Федерации (Банке России)”

Зачем нужен центральный банк?

Каждый, совершеннолетний человек, и не только, слышал о таком «институте», как Центральный Банк. Но не всякий парень или девушка, знают о его полномочиях и надлежащих функциях. Но так как вы читаете данную статью, значит давайте разбираться вместе; что такое Центральный Банк, чем он занимается, зачем он нужен и какие виды Центробанков вообще бывают.

Но не всякий парень или девушка, знают о его полномочиях и надлежащих функциях. Но так как вы читаете данную статью, значит давайте разбираться вместе; что такое Центральный Банк, чем он занимается, зачем он нужен и какие виды Центробанков вообще бывают.

Альтернатива в определении

Итак, Центральные Банки (далее ЦБ), это организации, которые на самом деле не имеют статуса, какого либо института, в прямом его понимании.

Персонализация ЦБ

Наименование Банка зависит от юрисдикции, к которому он относится. По данным Банка международных расчётов, есть несколько, наиболее распространённых видов наименований ЦБ, такие как «Центральный Банк», «Резервный Банк» или «Национальный Банк».

Так Международный валютный фонд, это ЦБ, контролирующий некоторые ключевые аспекты внутренней финансовой системы. Параллельно с этим, надлежащим ему правом, ведению статистики федеральных резервов.

Под управлением Европейского Центрального Банка контролируется регуляция государственной валюты или валюты нескольких стран.

Банк международных расчётов – политический государственный Банк. Главной целью которого, является сохранение денежной стабильности, а так же содействие в финансовой стабильности с другими государствами.

ЦБ «Британская энциклопедия», это комитет, который ответственен за регулирование размера национального денежного потока, доступности и стоимости кредита. А так же стоимости валюты.

Это основная группа Банков, выполняющие свои непосредственные функции. Здесь, конечно, не затронуты ЦБ, довольно с редкими и не относящимися к данной теме обязанностями.

Вот она. Цитадель зла и ужаса.

Цитадель зла и ужаса.Центральный Банк России

Центральный Банк (англ. central bank) – организация, отвечающая за денежно-кредитную политику. Так же ЦБ обеспечивает стабильную работу платёжной системы.

В Российской империи понятие «Центральный Банк» вошло в обиход в 1873 году. Тогда в Петербурге начал свою деятельность первый Центробанк по земельному кредитованию. А в Москве тем же временем, планировалось открытие «Московского Центрального Банка для учреждения мелкого кредита».

Базовые функции ЦБ России

К базовым, основным функциям или надлежащим требованиям Центрального Банка России относятся:

• Денежная эмиссия.

• Проведение и стабилизация денежно-кредитной политики.

• Политика валютного курса.

• Управление международными резервами.

• Рефинансирование финансового сектора.

• Надзор над платежами и управление платёжной системы.

• Казначейское обслуживание правительства. То есть приём депозитов, кредитование в форме овердрафта, предоставлении аванса и покупок государственных долговых ценных бумаг (финансовое регулирование ММВБ).

• Проведение операций с МВФ (англ. international Monetary Fund, IMF) – специализированное учреждение ООН.

Видео по теме функций центрального банкаЦентральный Банк и трейдинг

Центральные Банки, такие как Европейский ЦБ или Федеральная Резервная система оказывают мощнейшее влияние на рыночные движения Forex. Это огромные «акулы» среди мелких рыбёшек и планктонов на просторах валютного рынка.

Открытый рынок Forex – это по сути хрупкая эко система. В противном случае без вмешательства Центральных Банков, с их огромными рычагами денежных масс, вся «пищевая цепочка» рухнула бы как карточный домик. Дело в том, что за отсутствием ликвидности, рано или поздно, активы неминуемо бы обесценились. Вследствие чего конкуренция бы исчезла среди Дилинговых центров, а в экономических системах ряда стран, образовалась бы нестабильность и частичная стагнация.

Поэтому участие Центральных и Национальных Банков (а так же Коммерческих Банков и Хэдж-Фондов), несоизмеримо важно для любой торговой Биржи. И даже для внебиржевого рынка Forex. Важность заключается в наличии и необходимости ликвидности на торговых площадках. Вследствие чего и происходят экономический рост и благосостояние государств.

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Загляните в неё. Там ещё много интересного!

Сложно? “Трейдинг для чайников” – бесплатное обучение рынкам.

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

Банки:сущность, виды и функции

Заработай на курсе валют:А вот пример заработка от ВебМастерМаксим.ру это самый топовый финансовый блоггер и крутой трейдер миллионер! Вступай на его Секретный форекс Форум и учись

Банк — это организация, которая оказывает финансовые услуги физическим и юридическим лицам. Это посредник между теми, кто располагает денежными средствами и теми, кто в них нуждается. То есть банк принимает деньги по более низкой процентной ставке и даёт их в кредит под более высокий процент. Свою прибыль он зарабатывает на разнице процентных ставок.

Банки являются неотъемлемой чертой денежного хозяйства в современном мире. Через них

осуществляются платежи и взаимные расчеты между предприятиями, фирмами, физическими лицами.

Они участвуют в финансировании всех отраслей производства, выпускают деньги в обращение,

выполняют различные страховые операции, работают с ценными бумагами и вступают в сложные

взаимоотношения между собой.

Через них

осуществляются платежи и взаимные расчеты между предприятиями, фирмами, физическими лицами.

Они участвуют в финансировании всех отраслей производства, выпускают деньги в обращение,

выполняют различные страховые операции, работают с ценными бумагами и вступают в сложные

взаимоотношения между собой.

Банки — это кровеносная система экономики, а она не может функционировать без товарного рынка, без нормального денежного обращения, без рынка капиталов, на котором и образуется «кровь», распределяемая потом по всем клеткам экономического организма. Банки содействуют созданию и функционированию рынка капитала. Это основное звено рыночной экономики, которое влияет на развитие: товарного, потребительского и рынка труда.

СУЩНОСТЬ БАНКОВ

Сущность банка – это прежде всего его специфика. Банки имеют свои средства коммуникации,

фабрики по изготовлению денег, типовых платежных средств, выступают консультантами,

посредниками в переговорах. Они выполняют несколько сот услуг, количество и многообразие

которых в современном хозяйстве продолжает увеличиваться.

Они выполняют несколько сот услуг, количество и многообразие

которых в современном хозяйстве продолжает увеличиваться.

Банк — это специфическое предприятие, производящее свой собственный продукт, отличающий его от других предприятий. Это деятельность не надстройки, а элемента базиса общества. Банк как предприятие является производительным институтом, деятельность которого направлена на удовлетворение потребностей участников рынка.

Производительный характер банка виден прежде всего в том, что он создает свой собственный

специфический продукт. Им являются:

1. Платежные средства, эмитируемые на макро и микроуровне. Без денег не может быть совершен

обмен продуктами труда, не может быть продолжен воспроизводственный процесс. Выпуск наличных

денег — это монополия банка, его производит только он, делая специфическим продуктом

банковской системы.

2. Аккумулируемые свободные, временно не используемые ресурсы. Превращая «неработающие»

денежные средства в работающие, банки питают тем самым хозяйство дополнительными

«энергетическими» ресурсами.

Превращая «неработающие»

денежные средства в работающие, банки питают тем самым хозяйство дополнительными

«энергетическими» ресурсами.

3. Кредиты, предоставляемые его клиентам как капитал, как средства, возвращаемые к своей

исходной точке с приращением в виде вновь созданной стоимости.

4. Разнообразные услуги, производительный характер которых подтверждается органическим

включением прибыли в общий размер совокупного общественного продукта, создаваемого

в соответствующий период времени.

СТРУКТУРА БАНКА

Под структурой банка нужно понимать его устройство, состав элементов, находящихся

в тесном взаимодействии между собой, такое его построение, которое дает ему возможность

функционировать как денежному институту. В этом случае банк можно условно разделить на

четыре блока.

Первый блок — банковский капитал как обособившаяся часть промышленного и торгового капитала,

как собственный и преимущественно заемный капитал, как капитал, используемый не для себя,

а занимаемый для других.

Второй блок банковской структуры охватывает саму деятельность банка. Он функционирует

главным образом в сфере обмена. Продуктом деятельности банка выступают эмитирование платежных

средств, выпуск наличных денег в обращение, различного рода операции и услуги.

Третий блок включает группу людей, отдельные личности, обладающие знаниями в области

банковского хозяйства, управления им, специализирующиеся на обособившемся виде деятельности.

Четвертый блок — производственный, охватывающий банковскую технику, здания, сооружения,

средства связи и коммуникации, внутреннюю и внешнюю информацию, определенные виды

производственных материалов.

На базе проведенного анализа банк можно определить как денежно-кредитный институт,

регулирующий платежный оборот в наличной и безналичной формах. Банк можно определить и как

денежный, и как кредитный институт, и как специфическое предприятие, и как особое акционерное

общество, имеющее специфические задачи и назначение. Все эти определения, обращенные к той

или иной стороне сущности банка, имеют право на самостоятельное существование, расширяют

представление о нем как о специфическом денежно-кредитном институте.

Все эти определения, обращенные к той

или иной стороне сущности банка, имеют право на самостоятельное существование, расширяют

представление о нем как о специфическом денежно-кредитном институте.

СТРУКТУРА БАНКОВСКОЙ СИСТЕМЫ.

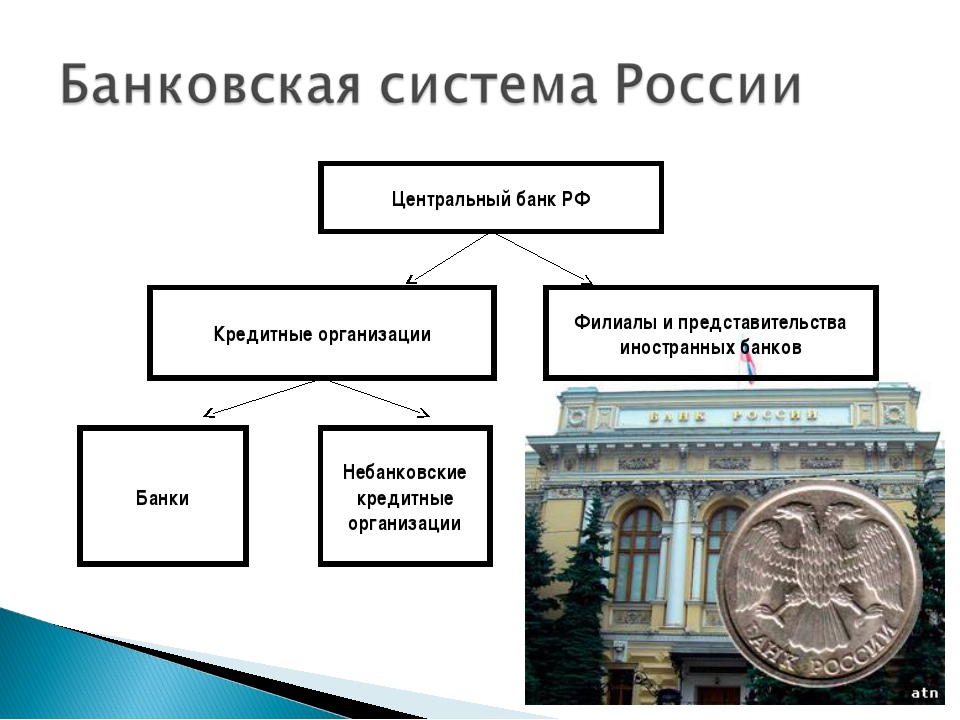

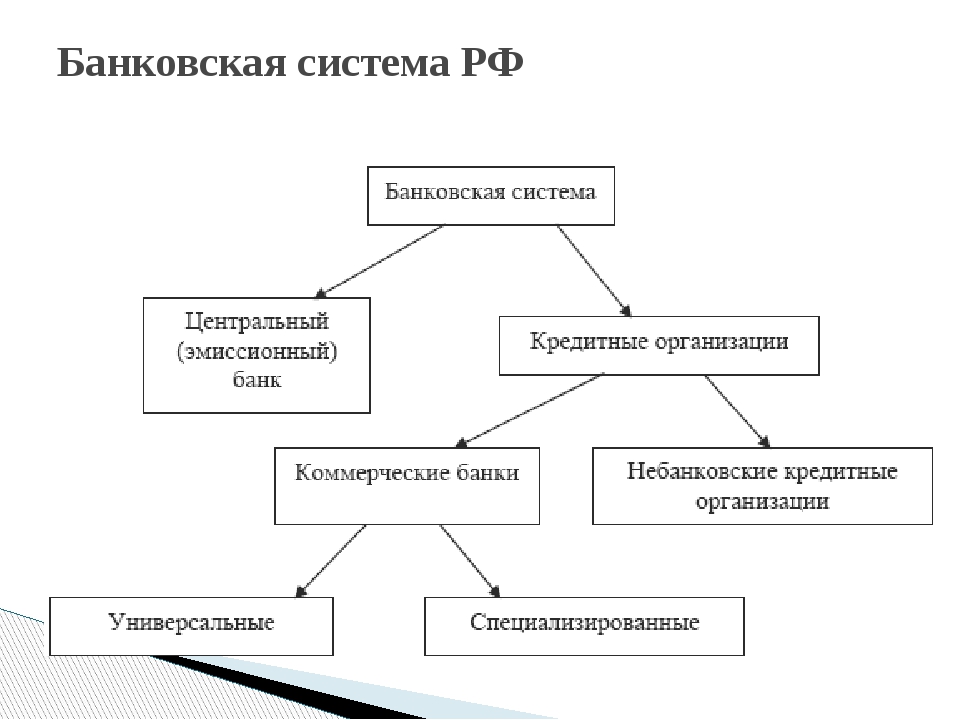

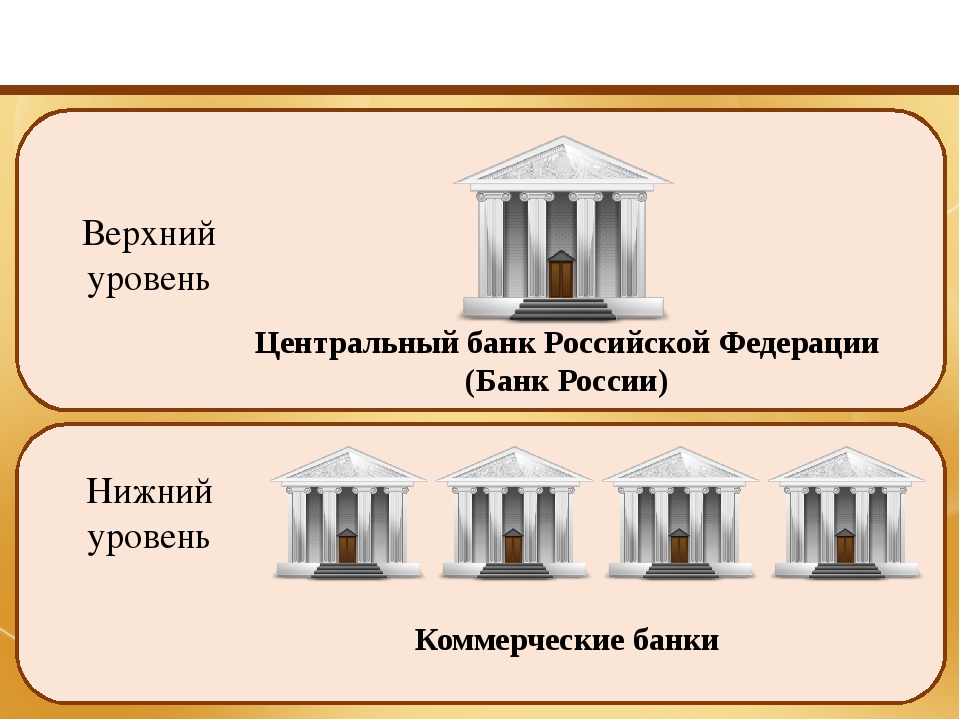

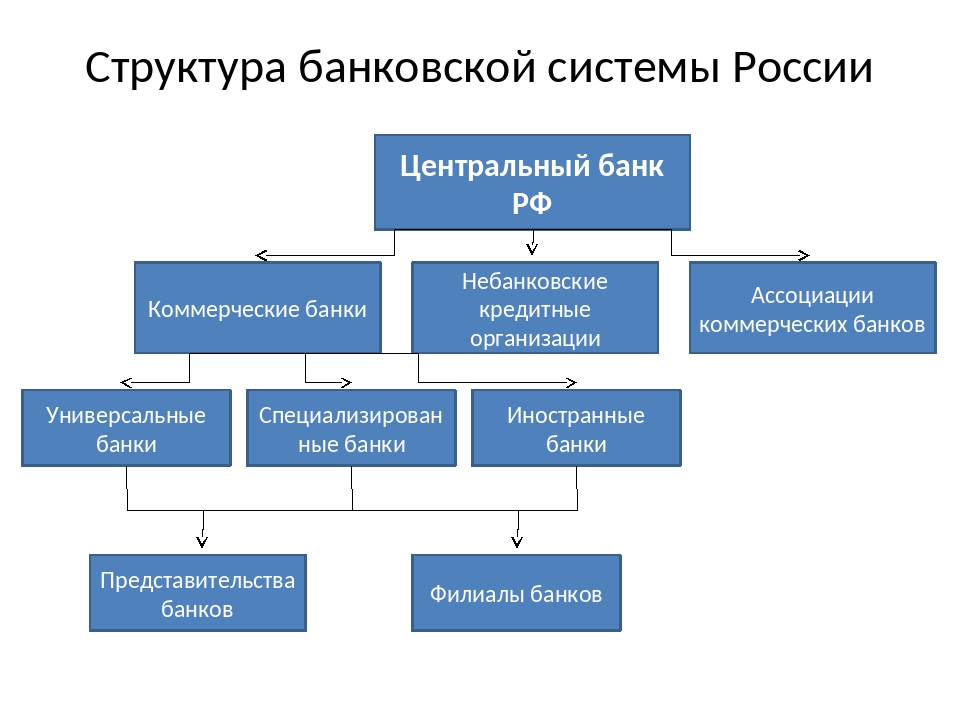

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные, и другие кредитно-расчетные центры. Центральный (эмиссионный) банк в большинстве стран принадлежит государству. По своему положению в кредитной системе он играет роль «банка банков».

Центральные, национальные банки являются первым уровнем банковской системы. Они подчинены представительным законодательным, а не исполнительным органам власти (в России — Государственной Думе).

Вторым уровнем денежно-кредитного хозяйства являются коммерческие банки и другие

финансово-кредитные учреждения. Они занимаются аккумуляцией свободных денежных ресурсов

в форме депозитов (вкладов), ведением текущих счетов и всех видов расчетов между

соответствующими хозяйственными субъектами, являющимися их клиентами.

Они занимаются аккумуляцией свободных денежных ресурсов

в форме депозитов (вкладов), ведением текущих счетов и всех видов расчетов между

соответствующими хозяйственными субъектами, являющимися их клиентами.

ВИДЫ БАНКОВ

Коммерческие банки — основное звено кредитной системы. Они выполняют практически все виды банковских операций. Исторически сложившимися функциями коммерческих банков являются прием вкладов на текущие счета, краткосрочное кредитование промышленных и торговых предприятий, осуществление расчетов между ними.

Инвестиционные банки — специальные кредитные институты, мобилизующие долгосрочный ссудный капитал и представляющие его заемщикам (предпринимателям и государству) посредством выпуска и размещения облигаций и других видов заемных обязательств.

К инвестиционным банкам примыкают инвестиционные компании, которые аккумулируют

денежные ресурсы частных инвесторов путем эмиссии собственных ценных бумаг и помещают их

в акции и облигации предприятий как в своей стране, так и за рубежом.

Сберегательные учреждения (сберегательные банки и кассы) — кредитные учреждения, основная функция которых состоит в привлечении сбережений и временно свободных денежных средств населения.

Ипотечные банки — кредитные учреждения, специализирующиеся на выдаче долгосрочных ссуд под залог недвижимого имущества — земли и строений.

Среди кредитных учреждений — финансовые компании, которые в отличие от фирм, предоставляющих потребительские кредиты для приобретения товаров длительного пользования в рассрочку, не прямо выдают кредит покупателям, а покупают их обязательства у предприятий, розничных торговцев и дилеров со скидкой.

Венчурный банк — это банк, создаваемый для кредитования «рисковых» проектов, например научно-технических работ с неопределенным или отдаленным по времени эффектом.

Инновационный банк — это банк, кредитующий долгосрочные программы, связанные с

научными исследованиями и разработками. Перспективность инновационного проекта определяют

эксперты банка.

Перспективность инновационного проекта определяют

эксперты банка.

Особое место занимают внешнеторговые или экспортно-импортные банки, которые призваны осуществлять кредитование экспорта, страхование экспортных кредитов.

Банковский холдинг представляет собой держательскую (холдинговую) компанию, владеющую пакетами акций и иных ценных бумаг других компаний и осуществляющую операции с этими ценными бумагами.

Крупные финансовые операции — размещение государственных займов, организация крупных акционерных обществ — все чаще осуществляются не каким-либо отдельным банком, а при помощи соглашения между несколькими ведущими банками.

Для банковской системы в условиях рынка характерна банковская конкуренция. Эмиссионные и

кредитные функции разделены между собой. Эмиссия денег сосредоточена в центральном банке,

кредитование предприятий и населения осуществляют различные деловые банки — коммерческие,

инвестиционные, инновационные, ипотечные, сберегательные и др. Коммерческие банки не

отвечают по обязательствам государства, так же как государство не отвечает по обязательствам

коммерческих банков.

Коммерческие банки не

отвечают по обязательствам государства, так же как государство не отвечает по обязательствам

коммерческих банков.

ФУНКЦИИ БАНКОВ

Функция банка — это то, что характерно именно для банка в отличие от других

экономических субъектов. Отсюда процессы помещения денег, участие в других предприятиях

не выражают специфики банка, поэтому не могут трактоваться как его функции. Три основные

функции банка:

Первой функцией банка является аккумуляции средств. Различные инвестиционные фонды,

финансово-промышленные компании также собирают денежные ресурсы для инвестиций, а банки

собирают денежные средства для собственных целей.

Вторая функция банка регулирование денежного оборота. Банки выступают центрами, через

которые проходит платежный оборот различных хозяйственных субъектов. Благодаря системе

расчетов банки создают для своих клиентов возможность совершения обмена, оборота денежных

средств и капитала.

Третья функция банка — посредническая. Под ней зачастую понимается деятельность банка как

посредника в платежах. Через банки проходят платежи предприятий, организаций, населения,

и в этом смысле банки, находясь между клиентами, совершая платежи по их поручению, как бы

наделены посреднической миссией. Понимать эту функцию следует более глубоко, чем

посредничество только в платежах, а в целой совокупности посреднических операций по

отношению ко всему банку.

Функции коммерческих банков

Коммерческие банки выступают основным звеном банковской системы. Независимо от формы

собственности коммерческие банки являются самостоятельными субъектами рынка. Их отношения

с клиентами носят коммерческий характер. Контроль и надзор за деятельностью коммерческих

банков осуществляет Центральный Банк РФ и его учреждения. Управление банка действует на

основании Устава, принимаемого его участниками — учредителями.

Коммерческий банк – это уникальное финансово-экономическое предпринимательское

образование с точки зрения «добывания» денег (получения прибыли).

Коммерческие банки в экономике выполняют следующие функции:

Привлечение и

аккумуляция временно свободных денежных средств. Эта функция банка является одной из

старейших и в настоящее время получает наиболее широкое развитие.

Одной из важных функций коммерческого банка является посредничество в кредите. Функцию посредничества в кредите банки осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц.

Другой важной функцией коммерческого банка является посредничество в платежах

между отдельными самостоятельными субъектами. Под ней зачастую понимается деятельность

банка как посредника в платежах. Через банки проходят платежи предприятий,

населения, и в этом смысле банки, находясь между клиентами, совершая платежи по их

поручению, как бы наделены посреднической миссией.

Важнейшей функцией банков является также стимулирование накоплений в хозяйстве. Осуществление структурной перестройки экономики должно опираться на использование главным образом и в первую очередь внутренних накоплений хозяйства. Они, а не иностранные инвестиции, должны составлять основную часть средств, необходимых для реформирования экономики.

В связи с формированием фондового рынка ценные бумаги

также включены в орбиту деятельности банков. Получает развитие такая функция,

как посредничество в операциях с ними. Банки имеют право выступать в качестве

инвестиционных институтов, которые могут осуществлять деятельность на рынке ценных бумаг

в качестве посредника; инвестиционного консультанта; инвестиционной компании и

инвестиционного фонда. Выступая в качестве финансового брокера, банки выполняют

посреднические функции при купле-продаже ценных бумаг за счет и по поручению клиента на

основании договора комиссии или поручения.

Важной функцией банков является также регулирование денежного оборота. Банки выступают центрами, через которые проходит платежный оборот различных хозяйственных субъектов. Благодаря системе расчетов банки создают для своих клиентов возможность совершения обмена, оборота денежных средств и капитала. Регулирование денежного оборота достигается также посредством эмитированния платежных средств, кредитования потребностей различных субъектов производства и обращения, массового обслуживания хозяйства и населения. Поэтому можно сделать вывод, что данная функция реализуется посредством комплекса операций, признанных банковскими и закрепленных за банком как денежно-кредитным институтом.

Функцией банков также являются консультации и предоставление экономической и

финансовой информации. Банки концентрируют у себя сведения общеэкономического и финансового

характера, представляющие интерес для предприятий. Они предоставляют разнообразную биржевую

и финансовую информацию, часто конфиденциального характера, в первую очередь предприятиям,

связанным с ними общностью интересов, финансовыми узами.

Большинство банков предлагают следующий стандартный набор услуг. Корпоративным клиентам: расчетно-кассовое обслуживание, кредитование, в том числе предоставление овердрафта по счету, конверсионные операции, выполнение функций агента валютного контроля, документарные операции, операции с драгоценными металлами, пластиковые карты (в т.ч. в рамках «зарплатных» проектов), размещение денежных средств во вклады, депозитные сертификаты и векселя, проектное и торговое финансирование и т.д.

Частным клиентам: автокредитование, потребительское кредитование, ипотечное кредитование, пластиковые карты, в том числе кредитные, размещение денежных средств во вклады, расчетно-кассовое обслуживание, инвестиционные и памятные монеты, выполнение функций агента валютного контроля, денежные переводы, индивидуальные сейфовые ячейки и т.д.

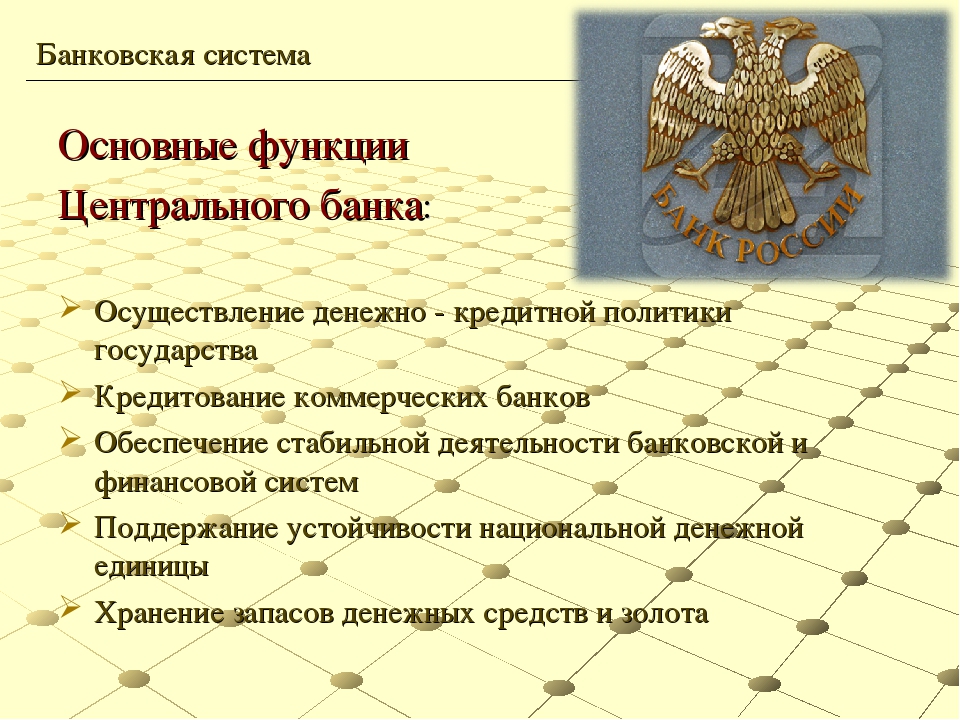

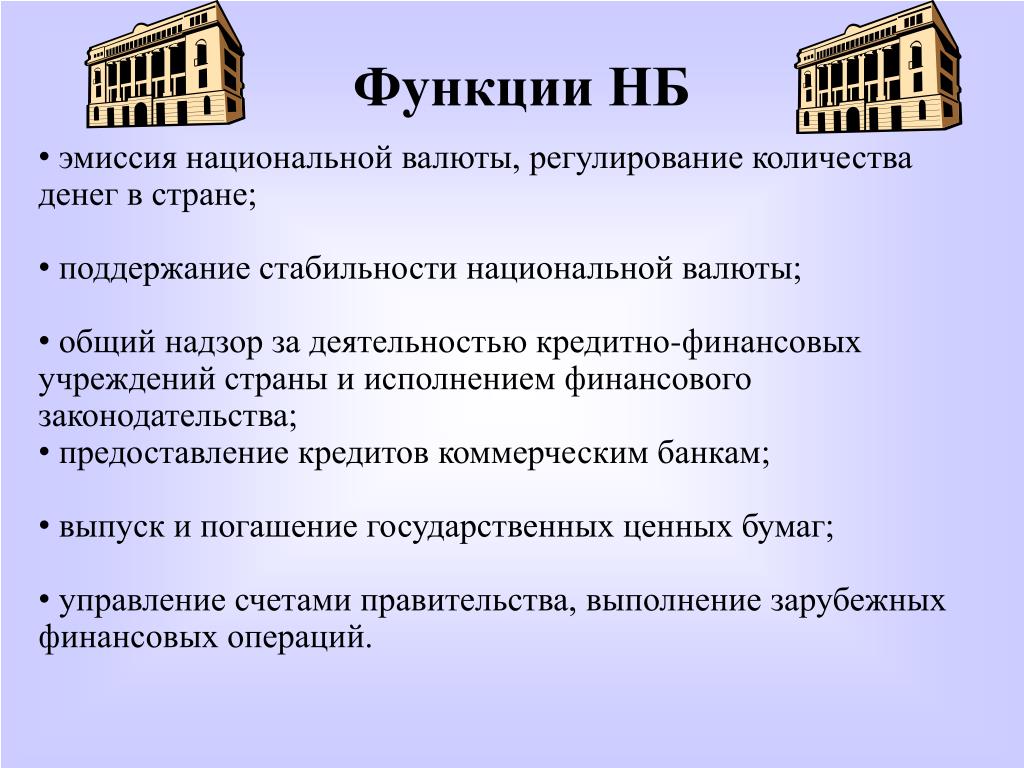

Функции центральных банков

Центральные банки являются регулирующим звеном в банковской системе, поэтому их деятельность

связана с укреплением денежного обращения, защитой и обеспечением устойчивости национальной

денежной единицы и ее курса по отношению к иностранным валютам, развитием и укреплением

банковской системы страны, обеспечением эффективного и бесперебойного осуществления расчетов.

Функции центрального банка:

1. Денежно-кредитное регулирование экономики.

2. Эмиссия кредитных денег – банкнот.

3. Контроль за деятельностью кредитных учреждений.

4. Аккумуляция и хранение кассовых резервов других кредитных учреждений.

5. Кредитование коммерческих банков (рефинансирование).

6. Кредитно-расчетное обслуживание правительства (например, обслуживание облигаций

государственного займа, эмиссионно-кассовое исполнение государственного бюджета).

7. Хранение официальных золотовалютных резервов.

Главной функцией центрального банка является кредитное регулирование. Помимо административных

методов (установления прямых ограничений на деятельность коммерческих банков, проведения

инспекций и ревизий, издания инструкций, сбора и обобщения отчетности и т. д.), центральные

банки располагают и экономическим инструментарием для регулирования банковской сферы. Его

основными составляющими являются: политика минимальных резервов, открытого рынка и учетная

политика.

Классическим инструментом в практике центральных банков является политика учетной ставки,

т.е. установление ставки процента за кредиты, которые центральный банк предоставляет

коммерческим банкам (ставки рефинансирования). Коммерческие банки предоставляют ЦБ платежные

обязательства — векселя. Это могут быть как собственные векселя банков, так и обязательства

третьих лиц, имеющиеся в банках. ЦБ покупает, учитывает эти векселя, удерживая при этом

определенный процент в свою пользу. Средства, полученные от ЦБ, предоставляются заемщикам

коммерческих банков. Цена этого кредита — процентная ставка — должна быть выше учетной,

иначе коммерческие банки будут убыточны. Если Центральный банк повышает учетную ставку,

это приводит к удорожанию кредита для клиентов коммерческих банков. Это, в свою очередь,

способствует уменьшению займов и, следовательно, снижению инвестиций. Манипулируя учетной

ставкой, ЦБ имеет возможность влиять на капиталовложения в производство.

ЦЕНТРАЛЬНЫЙ БАНК РФ

В банковской системе России ЦБ РФ ( ЦБР ) определён как главный банк страны и кредитор последней инстанции. Он находится в государственной собственности и на него возложены функции общего регулирования деятельности каждого коммерческого банка в рамках единой денежно – кредитной системы страны.

Высшим органом Банка России является Совет директоров – коллегиальный орган,

определяющий основные направления деятельности Банка России и осуществляющий руководство

и управление Банком России. Совет директоров выполняет следующие функции:

1. Во взаимодействии с Правительством РФ разрабатывает и обеспечивает выполнение основных

направлений единой государственной денежно-кредитной политики.

2. Утверждает годовой отчет Банка России и представляет его Государственной Думе.

3. Рассматривает и утверждает смету расходов Банка России на очередной год, а также

произведенные расходы, не предусмотренные в смете.

Функции Центрального Банка РФ:

1. Проведение единой государственной и кредитной политики.

2. Монопольно осуществляет эмиссию наличных денег.

3. Является кредитором последней инстанции, или Банком банков.

4. Устанавливает правила проведения расчетов, банковских операций, ведения бухгалтерского

учета в банках.

5. Регистрирует эмиссию ценных бумаг кредитных организаций.

6. Осуществляет надзор за деятельностью банковской системы, выдает и отзывает лицензии на

осуществление банковской деятельности.

7. Осуществляет валютное регулирование и валютный контроль.

Центральный банк России руководит кредитной системой страны, регулирует валютный курс

и ведет различные финансовые операции. Также в обязанности Центрального банка входит

хранение свободных средств и резервов коммерческих банков, при необходимости предоставление

им кредитов для поддержания их работоспособности.

Понятие, цели и задачи Центрального Банка в банковской системе РФ — Студопедия

Содержание.

1. Введение……………………………………………………………….4

2. Центральный банк РФ, понятие , его признаки и функции.

2.1. Понятие, цели и задачи Центрального Банка в банковской системе РФ…………………………………………………………………..6-10

2.2. Сущность и функции Центрального Банка РФ………………….11-16

3. Значение Центрального Банка в банковской системе Рф.

3.1. Классификации банков в РФ………………………………………17-21

3.2. Деятельность Центрального Банка в банковской системе РФ…. 22-28

4. Заключение……………………………………………………………..29-30

Библиографический список……………………………………………….31-33

Введение.

Банковская система вместе с Центральным Банком играет значительную, а можно сказать и ключевую роль в формировании становления денежного рынка. Их деятельность обеспечивает финансовыми ресурсами предприятия, организации и малый бизнес, составляющий основу любой развитой рыночной экономики.

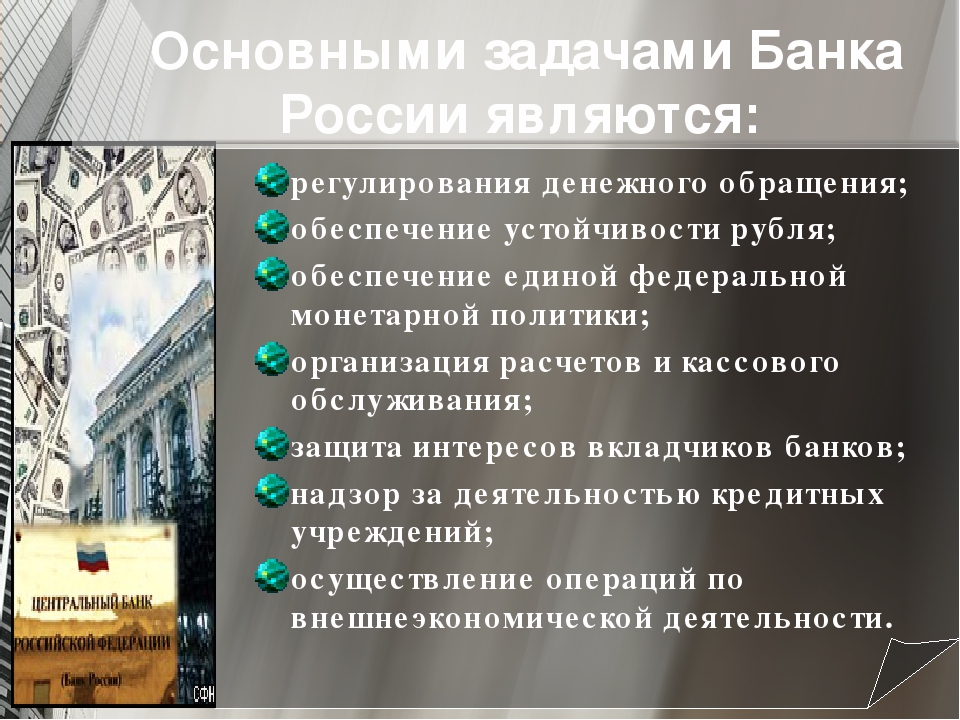

Центральный Банк Российской Федерации является мощнейшим центром кредитной системы нашей страны, список его функций и задач огромен, однако наиболее важными задачами среди всех прочих является обеспечение устойчивости национальной валюты, снижение темпов инфляции, а также разработка единой государственной денежно-кредитной политики.

Конституции Российской Федерации установлен особый конституционно-правовой статус Центрального Банка России, определено его исключительное право на осуществление денежной эмиссии (часть 1) и в качестве основной функции – защита и обеспечение устойчивости рубля (часть 2). Статус, цели деятельности, функции и полномочия Банка России определяются также Федеральным законом 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» и другими федеральными законами.

В соответствии со статьей 3 Федерального закона «О Центральном банке Российской Федерации (Банке России)» целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации и обеспечение эффективного и бесперебойного функционирования платежной системы. [1]

[1]

Объектом исследования в курсовой работе является Центральный банк Российской Федерации. Предметом исследования является деятельность Центрального банка Российской Федерации.

Целью курсовой работы является исследование деятельности Центрального банка Российской Федерации, его роль в банковской системе. Достижение поставленной цели требует решения следующей задачи

— рассмотреть основные функции Центрального банка Российской Федерации и его вклад в развитии банковской системы Российской Федерации.

Центральный банк РФ, понятие , его признаки и функции.

Понятие, цели и задачи Центрального Банка в банковской системе РФ.

Банки являются мощной производительной силой, их деятельность напрямую связана с экономикой, обеспечением непрерывности и ускорением производства, приумножением богатства общества. Многое при этом зависит от организации банковского дела, т. е. от технологии банковских операций, «железных» правил ведения банковского хозяйства, позволяющих повышать эффективность и банковской деятельности, и экономики в целом .

е. от технологии банковских операций, «железных» правил ведения банковского хозяйства, позволяющих повышать эффективность и банковской деятельности, и экономики в целом .

Банк — автономное, независимое, коммерческое предприятие. У него, как у любого предприятия, есть свой продукт. Продуктом банка являются, прежде всего, формирование платежных средств (денежной массы), а также разнообразные услуги в виде предоставления кредитов, гарантий, поручительств, консультаций, управления имуществом. Деятельность банка носит производительный характер.[2]

В условиях рынка банки являются ключевым звеном, питающим народное хозяйство дополнительными денежными ресурсами. По своему местоположению банки оказываются ближе всего к бизнесу, его потребностям, меняющейся конъюнктуре. Таким образом, рынок неизбежно выдвигает банк в число основополагающих, ключевых элементов экономического регулирования.

Банк — кредитно-финансовая организация, которая сосредоточивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), осуществляет посредничество во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых денег.

Банк является по своей сути предприятием. Любое предприятие производит продукт. Банк выпускает же, существенно отличающийся от продукта сферы материального производства, он производит товар особого рода в виде денег, платежных средств. Помимо данного продукта банки предоставляют услуги, преимущественно денежного характера. Так же одним продуктов банка являются ценные бумаги.

В сфере услуг, основным продуктом деятельности банка является кредит. Банковский кредит предоставляется не как некая сумма денег, а как капитал: заемные денежные средства должны совершить кругооборот в хозяйстве заемщика и возвратиться к исходной точке с приращением в виде ссудного процента как части вновь созданной стоимости.[3]

Банк работает в основном на чужих деньгах, аккумулируемых на началах возвратности.

Банк носит не только коммерческий, но и общественный характер. Более всего его сущности соответствует термин «институт».

Получение прибыли банком не является специфической целью, делающей его предприятием особого рода. Банк отличает от других предприятий то, что он создает особый продукт — платежные средства. Прибыль, к которой стремится банк, не определяет всю его коммерческую деятельность. Согласно современной теории предприятия большое значение для банка имеют его конкурентная позиция на рынке, репутация стабильно развивающегося экономического субъекта.

Банк отличает от других предприятий то, что он создает особый продукт — платежные средства. Прибыль, к которой стремится банк, не определяет всю его коммерческую деятельность. Согласно современной теории предприятия большое значение для банка имеют его конкурентная позиция на рынке, репутация стабильно развивающегося экономического субъекта.

В банковской системе Центральный банк страны играет ключевую роль. От его деятельности зависит устойчивость развития национальной экономики страны. Регулируя денежный оборот в наличной и безналичной формах, центральный банк создает экономические предпосылки для движения товаров и услуг от производителя к потребителю.

Центральный банк создает свой продукт в виде наличных денег и безналичных платежных средств, эмитируя их в обращение, он обеспечивает кругооборот и оборот капитала экономических субъектов, непрерывность процесса производства, распределения, перераспределения и потребления общественного продукта. Следовательно, основная функция Центрального Банка – обеспечение кругооборота наличных денег и безналичных платежных средств в Российской Федерации.

Центральный банк не имеет дела непосредственно с предпринимателями и населением. Его главной клиентурой являются коммерческие банки, выступающие как бы в роли посредников между экономикой и центральным банком. Последний хранит свободную денежную наличность коммерческих банков, т.е. их кассовые резервы. Эти резервы исторически помещались коммерческими банками в центральный банк в качестве гарантийного фонда для погашения депозитов. Принимая на хранение кассовые резервы коммерческих банков, центральный банк оказывает им кредитную поддержку. Для коммерческих банков он является кредитором последней инстанции, т.е. кредитором на крайний случай. Обычно его кредиты предоставляются банкам по ставке более высокой, чем рыночная, и потому банки обращаются за поддержкой к центральному банку только в случае отсутствия иной возможности получить кредит.

Центральный банк — экономический институт, функционирующий в сфере товарно-денежных отношений. Его денежно-кредитная политика основана на использовании денег, кредита, процента, валютного курса.

Целями деятельности Банка России как органа управления кредитно-денежной системы являются:

1) защита и обеспечение устойчивости рубля, в том числе его покупательной способности по отношению к иностранным валютам;

2) развитие и укрепление банковской системы Российской Федерации;

3) обеспечение эффективного и бесперебойного функционирования системы расчетов.

4) участие в разработке денежно-кредитной и финансово-бюджетной’ политики Правительства РФ;

5) всемерное сдерживание инфляционных процессов в стране;

6) сокращение бюджетного дефицита, поддержание стабильного денежного обращения;

7) обеспечение устойчивости курса рубля как государственной валюты;

8) обеспечение государственного фонда валютных резервов

9) расширение кредитования коммерческих банков, в основном за счет ресурсов эмиссионного фонда:

10) расширение возможностей неэмиссионного кредитования и покрытия бюджетного дефицита на разных уровнях системы властей

11) максимальное использование методов денежно-кредитного управления банковской системой. [4]

[4]

На основании вышеперечисленного , можно сделать вывод, что банковская система Российской Федерации изобилует множеством видов банков, и наибольшую , значимую роль в неё играет Центральный Банк Российской Федерации. От его деятельности зависит устойчивость развития национальной экономики страны.

Центральные банки и их роль на финансовых рынках

Центральные банки – это правительственные учреждения, которые регулируют национальную валюту, что позволяет поддерживать здоровую экономическую среду, балансировать экспорт и импорт, предотвращать инфляцию и стимулировать экономический рост. Центральные банки оказывают непосредственное влияние на финансовые рынки, и в частности на валютные рынки.

Кредитные ставки

Одна из основных функций центрального банка заключается в содействии кредитованию в пределах всего государства или отдельного региона. Таким образом, центральные банки предоставляют необходимый капитал различным коммерческим банкам. Это кредитное соглашение между центральным банком и коммерческими банками обеспечивает эффективный доступ к капиталу для физических и юридических лиц.

Кредитная ставка, по которой происходит такой тип кредитования, часто называется ставкой дисконтирования. Ставка дисконтирования – это базовая ставка, установленная центральным банком, из которой рассчитываются другие виды кредитных ставок. Это напрямую влияет на стоимость средств для конечного заемщика.

Кредиты от центрального банка гарантируют, что банковская система имеет необходимую ликвидность для текущих кредитных отношений между коммерческими банками и гражданами. Центральные банки несут ответственность за поддержание экономики в своих странах. Они будут снижать процентные ставки в то время, когда они хотели бы стимулировать экономику, а также они могут повышать процентные ставки в моменты, когда они хотели бы решить проблему повышенной инфляции.

Монетарная политика

Роль центральных банков распространяется на установление денежно-кредитной политики для конкретной страны. Денежно-кредитная политика определяется как действия, предпринимаемые центральным банком для регулирования предложения своей валюты.

Центральные банки также держат валютные депозиты как форму актива. Эти резервы указывают на жизнеспособность экономики и позволяют платить по внешним долгам, что способствуют общему суверенному кредитному рейтингу. В прошлом, когда существовал золотой стандарт, резервы держались в золоте, но в наши дни его используют в качестве фактической валюты. Доллар США, евро, швейцарский франк и японская иена являются одними из наиболее распространенных валют.

Центральные банки несут ответственность за то, чтобы их экономика двигалась устойчивыми и стабильными темпами, поэтому они должны регулировать предложение денег посредством денежно-кредитной политики. Основным средством, с помощью которого центральный банк реализует свою кредитно-дененежную политику являются операции на открытом рынке. Посредством этих операций на открытом рынке Центральный банк содействует экономическому росту, одновременно пытаясь обуздать любые инфляционные эффекты.

Эти действия Центрального банка приводят к изменениям обменного курса. Также бывают случаи, когда центральные банки из нескольких стран могут объединяться для обеспечения большей ликвидности. Однако в большинстве случаев денежно-кредитная политика для большинства развитых стран связана с причинами и последствиями, связанными с их собственной экономикой.

Также бывают случаи, когда центральные банки из нескольких стран могут объединяться для обеспечения большей ликвидности. Однако в большинстве случаев денежно-кредитная политика для большинства развитых стран связана с причинами и последствиями, связанными с их собственной экономикой.

Обычно во времена экономической стагнации или финансового кризиса центральные банки рассматривают возможность принятия мер по снижению процентных ставок и крупномасштабных покупок активов. Хотя это не всегда работает, идея заключается в том, что, когда денежная база увеличивается, для банков и учреждений становится больше валюты, что приводит к увеличению объемов кредитования, что, в свою очередь, приведет к более высоким темпам экономического роста внутри страны.

С другой стороны, когда существует страх повышенной инфляции, обычно после продолжительного периода экономического роста, центральные банки могут вмешаться и принять меры для ее сдерживания. Обычно это происходит повышения процентной ставки.

По мере роста процентных ставок денег становится все меньше. Предприятиям и частным лицам будет труднее получить финансирование или, по крайней мере, за финансирование будет браться большая плата. Это приводит к замедлению экономики и, таким образом, накладывает определенные ограничения на инфляционную среду.

Трейдеру внимательно следить за предстоящими экономическими публикациями и выступлениями центральных банков. Хороший экономический календарь жизненно важен для всех трейдеров, независимо от того, торгуете ли вы с использованием фундаментального анализа или технического анализа. Совершенно очевидно, почему фундаментальный трейдер хотел бы быть в курсе всех новостей центрального банка, но даже технический трейдер мог бы извлечь выгоду из знания того, что собираются предпринять центральные банки в ближайшее время.

Пример монетарной политики

Чтобы проиллюстрировать монетарную политику на примере, давайте взглянем на Банк Японии и некоторые действия, которые он предпринимает, чтобы экономика Японии оставалась конкурентоспособной. Банк Японии старается сохранить низкую стоимость своей валюты, японскую иену, чтобы продвигать свой экспорт по всему миру.

Поддерживая слабую иену, правительство Японии может обеспечить, чтобы их экспорт оставался привлекательным и, таким образом, продукция, производимая в Японии, помогает японской экономике двигаться вперед.

А поскольку экономика Японии сильно зависит от экспорта, любое укрепление иены приведет к снижению спроса со стороны японских производителей, что приведет к снижению уровня роста экономики Японии. Это, в свою очередь, может привести к рецессии и росту безработицы. Это пример того, почему политика Центрального банка и действия, которые он предпринимает, так важны для финансовой стабильности страны.

Кредитор последней инстанции

Во времена финансового кризиса центральный банк может выступать кредитором последней инстанции. Когда коммерческие банки не могут или не желают предоставлять кредиты, центральный банк может увеличить свою ликвидность, чтобы избежать возможной остановки экономики. Центральный банк будет предпринимать все возможные меры, чтобы предотвратить крах банковской системы в своей стране. Есть много юридических и этических вопросов по этому поводу.

Многие граждане считают, что Центральный банк не должен спасать несостоятельную коммерческую банковскую деятельность и большой бизнес, действия которых привели к финансовому кризису. Это особенно было актуально в связи с последним финансовым кризисом 2008 года в Соединенных Штатах и во всем мире.

Тем не менее, нет никаких сомнений в том, что, независимо от юридических или моральных возражений, которые многие граждане могут иметь против этих вмешательств, ясно, что центральные банки должны и будут делать все необходимое для обеспечения стабильности экономики своих стран.

Мировые центральные банки

Поговорим о главных мировых центральных банках.

Федеральный резерв

Более 85% всех валютных операций совершается с долларом США. Нет сомнений, что доллар США является самой продаваемой валютой в мире. Федеральный резерв считается самым влиятельным центральным банком в мире. И изменения процентных ставок Федеральным резервом США оказывает значительное влияние на другие валюты по всему миру.

В Федеральном резерве есть подразделение, а именно: Федеральный комитет открытого рынка (FOMC), который отвечает за принятие решений по процентной ставке. FOMC собирается восемь раз в год. И, как вы можете себе представить, решения, принимаемые FOMC, находятся под пристальным наблюдением инвесторов и трейдеров по всему миру.

Банк Англии

Банк Англии многие считают одним из самых устойчивых центральных банков. Основной целью Банка Англии является поддержание денежно-кредитной и финансовой стабильности. Банк Англии стремится удерживать инфляцию на уровне 2% в год. В Центральном банке Банка Англии есть комитет, называемый комитетом по денежно-кредитной политике, который отвечает за разработку денежно-кредитной политики.

Европейский центральный банк

Европейский центральный банк был организован после создания евро в 1998 году. Роль ЕЦБ заключается в принятии решения о денежно-кредитной политике и обеспечении стабильности цен. Комитет, который несет главную ответственность за это, известен как Совет управляющих.

Совет управляющих состоит из 6 членов правления ЕЦБ и включает в себя всех управляющих национальных центральных банков стран, входящих в Европейский Союз. ЕЦБ собирается несколько раз в месяц, однако он вносит изменения в политику только в 11 из этих запланированных заседаний.

Швейцарский банк

Швейцарский банк имеет относительно небольшой денежный комитет, состоящий из 3 ключевых лиц. Известно, что SNB консервативен в отношении решений по процентной ставке. Валютный комитет Швейцарского национального банка собирается ежеквартально.

Банк Японии

Комитет по денежно-кредитной политике Банка Японии состоит из управляющего Банка Японии, двух заместителей управляющего и 6 других членов. Поскольку экономика Японии сильно зависит от экспорта, одной из основных задач комитета Банка Японии является обеспечение относительно слабой иены. Банк Японии достаточно активен на открытом рынке, чтобы обеспечить эту цель. Банк Японии обычно собирается один или два раза в месяц.

Банк Канады

Валютный комитет Банка Канады, ответственный за принятие решений по ставкам, известен как Совет управляющих. Он состоит из управляющего Банка Канады, старшего заместителя управляющего и четырех заместителей управляющего. Банк Канады установил целевой показатель инфляции в размере 1-3% в год, и до сих пор был успешным в достижении этой цели в течение последних 15 лет.

Резервный банк Австралии

В Центральном банке, известном как РБА, есть комитет по денежно-кредитной политике, в состав которого входят губернатор РБА, заместитель губернатора, секретарь казначейства и шесть других членов, назначенных правительством Австралии. РБА имеет целевой уровень инфляции 2-3% в год. Комитет собирается одиннадцать раз в год для обсуждения и принятия решений по денежно-кредитной политике.

Резервный банк Новой Зеландии

Решения резервного банка Новой Зеландии по денежно-кредитной политике находятся в руках управляющего Центрального банка. В отличие от других центральных банков, которые мы обсудили, у РБНЗ нет официального комитета по денежно-кредитной политике. Вместо этого у губернатора есть исключительная власть решений денежно-кредитной политики. РБНЗ имеет целевой показатель инфляции в 1,5% в год.

Подведем итоги

Понимание целей основных центральных банков по всему миру помогает трейдерам оценивать долгосрочные движения цены для определенной валюты. Знание целевых показателей инфляции для каждого Центрального банка и того, где текущие темпы инфляции в этих странах, обеспечит ценную информацию о потенциальных движениях цен. Одним из ключевых показателей инфляции является индекс потребительских цен. Он является экономическим показателем, за которым должны пристально следить как фундаментальные, так и технические трейдеры.

Центральные банки играют ключевую роль в экономическом здоровье их соответствующих стран. У них много ролей, включая решения о процентных ставках, надзор за валютной системой и обеспечение глобальной конкурентоспособности. Центральные банки играют ключевую роль в управлении кредитными ставками, инфляцией и общим предложением валюты.

Центральные банки располагают множеством инструментов для обеспечения достижения конечных целей, включая участие на открытом рынке и валютные интервенции. Решения, которые принимают центральные банки, имеют широкий эффект. Поэтому крайне важно, чтобы все трейдеры уделяли пристальное внимание всем действиям, которые они предпринимают.

Центральный банк и его функции. Коммерческие банки

Основными учреждениями, предоставляющими кредит, являются банки. Банки — финансовые институты, которые аккумулируют и хранят денежные средства, предоставляют кредиты, осуществляют денежные переводы, а также другие операции на финансовых рынках. Совокупность взаимосвязанных банковских учреждений, функционирующих на территории страны, составляют банковскую систему. Банковская система — органичный и неотъемлемый элемент экономики. Это означает, что функционирование банков следует рассматривать в тесной связи со всеми процессами, происходящими в экономической жизни общества.

В большинстве стран с рыночной экономикой существует двухуровневая банковская система. Первый уровень составляет центральный банк и его учреждения. Исторически центральные банки возникли в результате централизации денежной эмиссии (выпуска банкнот) в надежных банках. Такие банки получили название эмиссионных. В конце XIX — начале XX в. в большинстве стран эмиссия бумажных денег была сосредоточена в одном банке, который назывался центральным эмиссионным, а затем просто центральным банком. Он занимает является, как правило, государственным учреждением. В качестве банкира правительства центральный банк выступает его кассиром и кредитором, в нем открыты счета правительства и правительственных ведомств. Центральный банк, как правило, осуществляет кассовое исполнение государственного бюджета. Доходы правительства, поступившие от налогов и займов, зачисляются на беспроцентный счет казначейства (министерства финансов) в центральном банке, с которого покрываются правительственные расходы. Функции центрального банка сводятся к следующему:

• эмиссия денег. Это одна из наиболее важных функций. Хотя в современных условиях наличные деньги менее важны, чем безналичные, банкнотная эмиссия центрального банка сохраняет свое значение, так как наличные деньги по-прежнему необходимы для значительной части платежей;

• хранение золотовалютного резерва страны;

• предоставление кредитов и выполнение расчетных операций для правительственных органов;

• аккумулирование и хранение кассовых резервов коммерческих банков. Каждый банк обязан хранить на резервном счете в центральном банке сумму в определенной пропорции к размеру вкладов;

• кредитование коммерческих банков. Здесь можно провести такие аналогии. Если фирмы, организации и частные лица кредитуются коммерческими банками, то для центрального банка клиентами являются банки коммерческие;

• регулирование и надзор за деятельностью коммерческих банков и других кредитных учреждений. Центральный банк обладает правом выдачи и отзыва лицензий коммерческих банков;

• денежно-кредитное регулирование (совместно с правительством).

Капитал ЦБ РФ полностью принадлежит государству. Задачи и функции ЦБ РФ сформулированы и закреплены в Конституции РФ и Федеральном Законе «О Центральном Банке Российской Федерации (Банке России)».

Второй уровень банковской системы составляют коммерческие банки. Коммерческий банк — универсальный тип банка, занимающийся широким кругом операции, самой главной из которых является предоставление кредитов промышленным, торговым и другим предприятиям преимущественно за счет денежных средств, привлеченных в виде вкладов. Во всем мире коммерческие банки — важнейшее звено банковской системы — концентрируют основную часть кредитных ресурсов и осуществляют широкий диапазон банковских операций и финансовых услуг для юридических и физических лиц. Коммерческие банки можно классифицировать по ряду признаков.

По характеру собственности коммерческие банки бывают государственными, акционерными, кооперативными, частными, муниципальными, смешанными. В промышленно развитых странах преобладающей формой собственности коммерческих банков является акционерная.

По характеру выполняемых операций различают универсальные и специализированные коммерческие банки. Универсальные банки выполняют широкий круг операций и услуг. Универсальность означает тип банковской деятельности, не ограниченной по отраслям народного хозяйства, составу обслуживаемых клиентов, количеству проводимых операций, регионам. Специализированные коммерческие банки осуществляют одну или небольшое количество банковских операций. К ним относятся инвестиционные, ипотечные, сберегательные, инновационные, страховые и другие банки. Инвестиционные банки проводят операции по выпуску и размещению на фондовом рынке ценных бумаг, получая при этом доход; свой капитал они используют для кредитования различных предприятий и целых отраслей. Ипотечные банки специализируются на предоставлении долгосрочных ссуд под залог недвижимости. Сберегательные банки привлекают свободные денежные средства населения, хранят сбережения, осуществляют безналичные расчеты, предоставляют населению кредиты, проводят расчетно-денежные операции по обслуживанию населения, включая операции с ценными бумагами. Инновационные банки осуществляют кредитование на всех этапах и стадиях инновационного процесса создания и внедрения различных нововведений и научно-технических разработок. Страховые банки привлекают денежные средства путем продажи страховых полисов. Полученные доходы они вкладывают, прежде всего, в облигации и акции других компаний, государственные ценные бумаги, также предоставляют долгосрочные кредиты предприятиям и государству. На современном этапе в сфере деятельности коммерческих банков наблюдается тенденция к универсализации, что объясняется влиянием конкуренции. Это выражается не только в увеличении числа предлагаемых клиентам услуг, но и в качественном изменении структуры операций, увеличении объемов операций с ценными бумагами и снижении удельного веса ссудосберегательных операций.

По отраслевому принципу коммерческие банки можно разделить на промышленные, сельскохозяйственные, строительные, торговые и т. п. В России, например, это Нефтехимбанк, Электробанк, Россельхозбанк, Промстройбанк и др. Основные функции коммерческих банков:

• мобилизация временно свободных денежных средств и превращение их в инвестиции. Банки аккумулируют денежных доходы и сбережения в форме вкладов. Вкладчик получает вознаграждение в виде процентов или оказываемых банком услуг. Сконцентрированные в форме вкладов сбережения превращаются в ссудный капитал, используемый банком для предоставления кредитов предприятиям и предпринимателям. Использование кредита обеспечивает развитие производительных сил страны в целом. Заемщики вкладывают средства в расширение производства, покупку недвижимости, потребительских товаров. В результате с помощью банков сбережения превращаются в капитал;

• кредитование предприятий, государства и населения. Прямое предоставление в ссуду свободных денежных средств их владельцами заемщикам в практической хозяйственной жизни затруднено. Банк выступает в качестве финансового посредника, получая денежные средства у конечных кредиторов и давая их конечным заемщикам;

• выпуск в обращение так называемых кредитных денег. Эта функция является специфической и отличает коммерческие банки от других кредитных учреждений. Современный механизм денежной эмиссии связан с двумя понятиями: банкнотная и депозитная эмиссия. Банкнотную эмиссию осуществляет эмиссионный банк (центральный банк). Коммерческие банки осуществляют депозитную эмиссию — выпуск кредитных инструментов, которые образуются в результате выдачи ссуд клиенту. Денежная масса увеличивается, когда банки выдают ссуды своим клиентам, и уменьшается, когда возвращаются ссуды, полученные у банков. Вместе с тем экономика нуждается в необходимом, но не чрезмерном количестве денег, поэтому коммерческие банки функционируют в рамках ограничений, предусматриваемых государством в лице центрального банка;

• осуществление расчетов и платежей по поручению клиентов. Большая часть расчетов между предприятиями осуществляется безналичным путем. Выступая в качестве посредников в платежах, банки выполняют для своих клиентов операции, связанные с проведением расчетов и платежей;

• эмиссионно-учредительная деятельность. Эта деятельность предполагает выпуск и размещение (продажу) банками ценных бумаг. Здесь банки становятся каналом, обеспечивающим направление сбережений для производственных целей;

• консультирование, предоставление экономической и финансовой информации. Располагая возможностями постоянно контролировать экономическую ситуацию, коммерческие банки дают клиентам консультации по широкому кругу проблем (по новым инвестициям, по регистрации предприятий, по составлению годовых отчетов и т. д.).

Обычно выделяют четыре группы банковских операций; пассивные, активные, банковские услуги и собственные операции банков. Пассивные операции — операции по привлечению денежных средств для формирования ресурсов банка. Ресурсы банка формируются за счет собственных и привлеченных (заемных) средств. Для создания банка первоначально необходим определенный собственный капитал. К собственным средствам относятся акционерный и резервный капитал, а также нераспределенная прибыль. Собственные средства составляют незначительную часть ресурсов современного банка. В основном банковские операции базируются на заемных средствах. В экономически развитых странах соотношение между собственным и заемным капиталом находится на уровне от 1:10 до 1:100 (не превышает 10 %). В качестве источников заемных средств, формирующих капитал банка, можно назвать финансовые обязательства перед клиентами банка (депозиты, сберегательные вклады), финансовые обязательства перед другими банками. Подавляющая часть всех банковских ресурсов формируется за счет вкладов клиентов банка. Кредиты, полученные от других банков, являются обычной кредитной сделкой. Также источником привлечения средств для банка являются эмиссионные операции, которые состоят в мобилизации банком денежных средств взамен выдачи определенных пенных бумаг. Активные операции проводятся банком с целью прибыльного размещения привлеченных средств. К активным операциям банка относят кредитные операции — операции по предоставлению кредитов и ссуд, и фондовые операции — разнообразные операции банков с ценными бумагами: покупка ценных бумаг, размещение вновь выпущенных ценных бумаг среди держателей, покупка и продажа ценных бумаг по поручению клиента и т. п. Банковские услуги представляют собой, как правило, посреднические операции — инкассовые, аккредитивные, переводные, трастовые, лизинговые и др. За их предоставление с клиентов взимается специальная плата, именуемая комиссией. К собственным операциям банков относятся операции, связанные с выполнением банком его функций: приобретение банковского оборудования, охрана банка, выдача заработной платы работникам, транспортные расходы и пр.

Что такое ЦБ? определение и функции

Определение : Центральный банк — это высшее финансовое учреждение страны, которое управляет операциями банковской системы. Банк управляет и контролирует расширение и сокращение денежной массы в экономике.

Центральный банк не имеет прямого взаимодействия с населением . Действительно, он функционирует как банкир для других банков страны, таких как коммерческие банки, кооперативные банки, банки развития, сельские банки и т. Д., Поскольку он поддерживает их депозитные счета и при необходимости выделяет им средства в виде авансов.Кроме того, центральный банк также действует для них в качестве проводника, предоставляя необходимые указания, когда им требуется поддержка.

В дополнение к этому центральный банк является банкиром правительства и также отслеживает правительственные операции, такие как доходы и расходы по разным направлениям. Кроме того, центральный банк консультирует правительство по различным вопросам денежно-кредитной политики. Он единолично принимает решения относительно фиксации процентных ставок по банковским депозитам и займам.

Функции ЦБ

- Денежно-кредитное управление : Первой и главной функцией центрального банка является формулирование, выполнение и мониторинг денежно-кредитной политики страны с целью поддержания стабильности цен для ускорения роста.

- Кредитный контроль : Коммерческие банки и небанковские финансовые компании создают кредитные деньги, которые составляют значительную часть общей денежной массы в экономике. Нехватка или избыток денежной массы может отрицательно сказаться на экономике.Таким образом, центральный банк входит в картину, чтобы регулировать поток кредита в соответствии с потребностями экономики, используя различные методы.

- Администрирование и надзор : Верхний банк определяет структуру банковских операций, в соответствии с которой функционирует банковская и финансовая система страны. Его цель — завоевать доверие общества к банковской системе, защитить интересы вкладчиков и клиентов, а также облегчить предоставление людям таких банковских услуг, которые по своей природе являются рентабельными.

- Выпуск валюты : Одна из основных функций Центрального банка — выпускать и обменивать валюту, а также уничтожать те, которые не находятся в обращении.

- Депозитарий : Центральный банк играет роль хранителя, обеспечивая защиту иностранной валюты, золота и других ценных бумаг.

- Клиринговая палата : Благодаря своим уникальным полномочиям центральный банк может иметь дело с национальной и иностранной валютой, поэтому он выполняет операции клиринговой палаты, расчет счетов, а также межбанковские переводы средств.

- Прочие функции : Он выполняет ряд рекламных и развивающих мероприятий для достижения национальных целей.

Резервный банк Индии (RBI)

Резервный банк Индии или обычно называемый RBI, является центральным банком страны, базирующимся в Мумбаи, Махараштра. Он был создан в 1935 году в соответствии с Законом о Резервном банке Индии 1934 года как частная организация, а после этого в 1949 году был национализирован.

Банк отвечает за надзор и регулирование валютной и кредитной политики страны.Он следит за деятельностью банков и финансовых учреждений страны.

Независимость центрального банка: от теории к практике

Выступление Лоренцо Бини Смаги, члена Исполнительного совета ЕЦБ *

на конференции

Хорошее управление и эффективное партнерство

Будапешт, Национальное собрание Венгрии, 19 апреля 2007 г.

Вопрос о независимости центрального банка был предметом важной научной работы. Однако в литературе основное внимание уделяется теоретическим и формальным аспектам, не считая того, что расстояние между теорией и практикой не всегда так мало. [1] Опыт последних нескольких лет показал, что внедрение верховенства закона не обходится без проблем даже внутри Европейского Союза.

Основной момент, который я хотел бы отметить сегодня, заключается в том, что законодательные положения необходимы, но недостаточны для обеспечения независимости центрального банка. Всегда появляются стимулы для обхода правовых рамок с целью повлиять на поведение центрального банка. Следовательно, «сильная бдительность» — если использовать слова, которые имеют ясное значение в мире центральных банков — требуется для обеспечения того, чтобы эти стимулы не переросли в действия.Это задача не только для центрального банка или политических властей на национальном и наднациональном уровнях, но и для общества в целом, включая СМИ и общественное мнение.

Я не буду слишком подробно останавливаться на преимуществах независимости центрального банка. Они были тщательно изучены и, как правило, неоспоримы, по крайней мере, на академическом уровне. Легко понять, почему независимость центрального банка важна в современных валютных системах. В режиме бумажных денег, когда государственные обязательства представляют собой платежные средства и обладают покупательной способностью, у любого правительства всегда есть соблазн использовать такие деньги оппортунистическим образом.Соблазн проистекает из того факта, что создание денег имеет положительное влияние в краткосрочной перспективе на рост и занятость, в то время как затраты с точки зрения более высокой инфляции оплачиваются в среднесрочной и долгосрочной перспективе. [2] Независимость центрального банка — это способ защитить политиков от соблазна искажать денежно-кредитную политику. Однако соблазн не устранен. Это может быть причиной того, что граждане решительно поддерживают независимость центрального банка. [3]

Существует множество эмпирических свидетельств того, что независимость центрального банка приводит к снижению инфляции, что обеспечивает более стабильную среду для экономического роста и роста занятости. [4]

В Европейском Союзе принцип независимости центрального банка имеет квазиконституционную основу. Статья 108 Договора об учреждении Европейского сообщества гласит:

« ни ЕЦБ, ни национальный центральный банк… не должны запрашивать или принимать инструкции от институтов или органов Сообщества, от любого правительства государства-члена или от любого другого органа ».

Статья 7 Устава ЕСЦБ повторяет это заявление. Положения Договора о независимости центрального банка применяются ко всем государствам-членам ЕС (за исключением Соединенного Королевства, которое имеет особую частичную отмену [5] ), независимо от членства в зоне евро. Таким образом, ожидается, что страны завершат процесс предоставления центральным банкам полной институциональной независимости к моменту присоединения к ЕС; однако на практике это не так.

Это вызывает особую озабоченность, поскольку предполагает, что в нескольких государствах-членах ЕС еще нет полного понимания, в частности, политическими властями и, возможно, обществом в целом, причин, лежащих в основе независимости центрального банка, и обязательств, которые эти страны сделали для предоставления такой независимости во время присоединения.Независимость центрального банка вместо этого часто рассматривается только как предварительное условие для перехода на евро. Неспособность полностью обеспечить независимость центрального банка фактически является нарушением Договора, которое оправдывает обращение в Европейский суд. Европейская комиссия, которая имеет право выступить с такой инициативой в соответствии с Договором, должна рассмотреть вопрос об этом при необходимости.

Положения Договора на самом деле очень ясны, в них указывается, что независимость центрального банка влечет за собой обязательства для политических властей.В частности, статья 108 гласит, что:

«Институты и органы сообщества и правительства государств-членов обязуются уважать этот принцип [независимости центрального банка] и не пытаться влиять на членов директивных органов ЕЦБ или национальных центральных банков в выполнение своих задач »

Степень и характер независимости центрального банка можно оценить на основе его правовых положений. Однако независимость центрального банка также зависит от широкого ряда факторов и общепринятой практики, которые частично определяются историческими событиями в разных странах.В частности, способ разрешения определенных конфликтов с другими органами государственной власти влияет на степень, в которой центральный банк эффективно защищен от внешнего вмешательства, и отмечает границы независимости. [6]

В ноябре 1995 года Европейский валютный институт (предшественник ЕЦБ) опубликовал список требований для независимости центрального банка. На протяжении многих лет эта концепция развивалась в отчетах о конвергенции, а также в заключениях ЕЦБ по проектам национальных правовых инструментов, касающихся законодательства о центральных банках. [7]

Можно рассмотреть четыре категории независимости центрального банка: функциональную, институциональную, личную и финансовую. Институциональная независимость широко рассматривается в отчетах ЕЦБ о сближении. Сегодня я в основном остановлюсь на трех других аспектах независимости. Кроме того, я также коснусь трех других вопросов, которые связаны с независимостью центрального банка или могут повлиять на него:

участие центрального банка в пруденциальном надзоре;

связь между независимостью и подотчетностью;

сотрудничество и диалог с другими лицами, определяющими экономическую политику.

I. Функциональная независимость

Независимый центральный банк должен иметь право устанавливать свой инструмент политики для достижения своей цели. Таким образом, функциональная независимость требует, чтобы основная цель национального центрального банка государства-члена ЕС была сформулирована четко и юридически определенным образом и полностью соответствовала основной цели стабильности цен, установленной Договором.

С операционной точки зрения это означает, что центральный банк должен иметь полную автономию при установлении уровня краткосрочной процентной ставки на денежном рынке.В странах с рыночной экономикой [8] , с современными финансовыми системами, денежно-кредитная политика обычно осуществляется путем изменения уровня процентной ставки. Любое препятствие, мешающее центральным банкам влиять на рыночные процентные ставки, следует рассматривать как препятствие для их независимости. Примером такого препятствия может служить обязательство центрального банка напрямую финансировать бюджетный дефицит, что явно снизит способность влиять на состояние денежного рынка в том направлении, которое он считает наиболее подходящим для достижения стабильности цен.По этой причине в статье 101 Договора устанавливается, что денежное финансирование бюджетного дефицита запрещено. Это, очевидно, также является юридической предпосылкой для присоединения к ЕС и евро и регулярно оценивается в отчетах ЕЦБ о сближении. Другие крупные индустриальные страны приняли подобное законодательство на протяжении многих лет. [9]

В более общем плане правительства могут подорвать независимость денежно-кредитной политики, проводя чрезмерно расточительную и, следовательно, неустойчивую фискальную политику.Хотя по этому поводу было много научных дебатов, [10] , вне всякого сомнения, проведение независимой денежно-кредитной политики, направленной на достижение низкой и стабильной инфляции, значительно затрудняется существованием большого бюджетного дефицита. Это верно по двум связанным причинам. Во-первых, когда дефицит и государственный долг становятся неприемлемыми, у правительства существенно возрастает стимул к тому, чтобы заставить центральный банк монетизировать свой дефицит, тем самым ликвидируя государственный долг через инфляцию.Во-вторых, чем больше бюджетный дефицит и накопленный долг, тем больше участников рынка осознают риск монетизации. Кроме того, они могут полагать, что центральный банк будет вынужден «выручить» правительство, взяв на себя его обязательства, даже если статья 103 Договора прямо запрещает это. Это может поставить под угрозу закрепление инфляционных ожиданий и сделать контроль над инфляцией более дорогостоящим. В этом случае налогово-бюджетная политика может стать преобладающей над денежно-кредитной политикой, подрывая, де-факто, если не де-юре, функциональную независимость центрального банка.Эти отношения, по общему признанию, более сложные и менее прямые в наднациональной среде, такой как зона евро, с децентрализованной фискальной политикой и централизованной денежно-кредитной политикой, но основная взаимосвязь остается той же.

Таким образом, надежные государственные финансы, которые в любом случае представляют собой действительную цель сами по себе, являются важной основой независимости центрального банка. Способы достижения бюджетной дисциплины с целью защиты независимости центрального банка могут различаться в разных странах. В ЕС четкие положения о бюджетном надзоре предусмотрены в Договоре и Пакте о стабильности и росте.

II. Личная независимость

Что касается личной независимости , назначение и увольнение Управляющего и членов директивных органов центрального банка относятся к политическим властям. Однако это не означает, что критериев быть не должно. В этой связи хотел бы поднять четыре вопроса: срок полномочий; профессиональные квалификации; политическая принадлежность; и коллегиальность.

Позвольте мне начать со срока полномочий. Статья 14.2 Устава ЕСЦБ предусматривает, что законы о центральном банке должны предусматривать минимальный срок полномочий управляющего в пять лет, и защищает от произвольного увольнения управляющих. Управляющие могут быть освобождены от своих обязанностей только в том случае, если они больше не выполняют условия, необходимые для выполнения своих обязанностей, или если они виновны в серьезном проступке. Предусматривается возможность обращения в Европейский суд в случае любого злоупотребления этим положением.

Одна возможность обойти это положение может иметь место в случае принятия нового закона, направленного на реорганизацию срока полномочий губернатора. Изменение в законе может быть использовано как повод для отставки губернатора. В целях защиты личной независимости управляющих центральных банков любая реорганизация срока полномочий должна предусматривать, что действующий управляющий может продолжать выполнять свои обязанности до конца срока полномочий, на который он был назначен.Это было ясно указано, например, в заключении ЕЦБ по итальянскому законопроекту об изменении срока полномочий губернатора на восемь лет. Хотя срок полномочий соответствовал Договору и Статуту, ЕЦБ отметил, что формулировка законопроекта равносильна отмене ex lege назначения действующего губернатора. [11] Закон был соответствующим образом адаптирован.

Еще одна возможность обойти требование личной независимости — принять другие правила для других членов руководящих органов национальных центральных банков, участвующих в выполнении задач, связанных с ЕСЦБ.В частности, в коллегиальных органах, принимающих решения, если другие члены не обладают такой же степенью независимости, как управляющий, личная независимость центрального банка находится под угрозой. ЕЦБ ясно дал понять это в ряде юридических заключений за последние несколько лет. [12] Например, ЕЦБ посоветовал законодателям Франции [13] и киприотов [14] внести поправки в положения национального законодательства, позволяющие назначать членов совета директоров на срок менее пяти лет.В качестве другого примера, проект словацкого закона предусматривает альтернативные основания для увольнения других членов совета директоров, помимо губернатора, которые несовместимы со статьей 14.2 Статута. ЕЦБ считает, что такая формулировка препятствует правовой ясности и, что более важно, может использоваться для обхода эффективной защиты личной независимости. Поэтому ЕЦБ рекомендовал ссылаться только на статью 14.2 Устава ЕСЦБ при указании причин увольнения члена совета директоров. [15] Насколько известно ЕЦБ, это мнение еще не было включено в закон о центральном банке.

Теперь позвольте мне перейти к вопросу о профессиональной квалификации лиц, выдвинутых в члены руководящих органов. Это не только существенное требование, но и формальное. На самом деле, недостаточно того, чтобы человек обладал профессиональной квалификацией, он / она также должны восприниматься общественностью как обладающие ими. Это обеспечит невозможность использования личных проблем для оказания давления на органы, принимающие решения, с целью повлиять на их поведение.

Важным требованием к личной независимости является отсутствие какого-либо фактического или потенциального конфликта интересов между обязанностями, относящимися к органам, принимающим решения центрального банка (а также в отношении ЕЦБ для управляющих национальных центральных банков), и любыми другими функциями, которые они можно иметь. Следовательно, в принципе, членство в директивном органе, участвующем в выполнении задач, связанных с ESCB, несовместимо с выполнением других функций, которые могут создать конфликт интересов.

Кроме того, для эффективного обеспечения независимости центрального банка, назначенные члены органов центрального банка, принимающие решения, должны четко восприниматься как обладающие высокими профессиональными способностями и являющиеся суперпартийными. В Уставе ЕСЦБ говорится, что:

«Президент, Вице-президент и другие члены Исполнительного совета [ЕЦБ] должны быть назначены из числа лиц с признанной репутацией и профессиональным опытом в денежно-кредитных или банковских вопросах»