Что значит пролонгируется вклад – Пролонгация вклада — что это простыми словами? Сроки действия

что это такое и зачем нужно?

Автор статьи

Александр Васильевич Драгун

Кандидат экономических наук, эксперт сайта.

Вклад — это передача денежных средств банку, которые он использует по своему усмотрению на время действия договора. Пока деньги лежат на депозите, банк вкладывает их в активы — акции, облигации и т.д. Именно потому, что деньги не просто находятся на хранении в банке, организация выплачивает вкладчику процент, а также требует соблюдения условий договора. Пролонгация вклада — это возможность продлить действие договора, что выгодно и вкладчику, и банку.

Пролонгация вклада в Сбербанке — что это такое и для чего это нужно?

Так как деньги находятся в обороте у банка, депозитный договор включает в себя конкретные условия — срок действия соглашения, возможность досрочного снятия денег и т.д. Все это необходимо банку для управления собственными активами.

Но не всем вкладчикам выгодно, чтобы по истечению действия договора деньги были возвращены. Когда на депозитном счету лежат крупные суммы, проценты порой составляют существенную часть ежемесячного дохода, и терять его было бы крайне непривлекательной идеей. Именно тогда сотрудники банка напоминают о возможности продлить действие договора.

Таким образом, пролонгация — это возможность заключить новый договор на тех же условиях, что были раньше. Продление действия договора может происходить как в ручном режиме, так и в автоматическом, причем последнее значительно удобнее для всех сторон сделки.

Способы продления

Если вкладчик хочет лично убедиться в полной сохранности денег, он может самостоятельно явиться в офис Сбербанка и подать заявление о пролонгировании договора. Для этого понадобится незадолго до окончания действия соглашения обратиться к сотрудникам банка, предъявить паспорт и попросить бланк заявления, заполнить бумагу и отдать на рассмотрение. Заявление станет подтверждением добровольного продления договора. Как правило, срок действия и условия нового договора аналогичны предыдущему.

Продлить действие соглашения можно также онлайн и по телефону. И в том, и в другом случае процесс пролонгации записывается в базе данных Сбербанка, чтобы в случае возникновения претензий, записи стали подтверждением добровольного желания вкладчика. Для этого нужно зайти на главную страницу сайта Сбербанка, авторизоваться в «Сбербанк Онлайн», выбрать окно «Вклады», выбрать открытый вами счет и запросить продление. Там же, на главной странице сайта, имеются телефоны для связи с сотрудниками организации.

Существует также автоматическое продление договора. Для того, чтобы эта функция стала доступна, в депозитном договоре (в разделе «Условия») должен быть пункт об автоматической пролонгации соглашения. Поэтому на всякий случай стоит заново, внимательно прочесть документ — без пункта о продлении деньги просто зачислятся на счет вкладчика.

Автоматическое продление — взаимовыгодное соглашение между банком и вкладчиком. Первому это помогает сократить бумажную волокиту, т.к. не придется составлять новые договора и прочие документы, второму это помогает не тратить время на походы в банки, сбор требуемых бумаг и так далее. При этом деньги так и остаются на депозитном счете, т.е. они продолжают приносить прибыль.

Но нужно учесть, что такая пролонгация вклада в Сбербанке — не всегда выгодное предприятие:

- В условиях договора может быть указано, что с началом действия нового соглашения произойдет капитализация процентов. Это значит, что накопленная на счету прибыль от процентов будет включаться в основной капитал. С одной стороны, это позволит каждый месяц увеличивать и сумму на счету, и сумму от процентов. С другой стороны, людям, рассчитывающим на ежемесячную прибыль, это может принести неудобства;

- Процентная ставка может измениться за время срока предыдущего соглашения. Так, например, она может повыситься согласно регламенту банка — при этом новый договор будет аналогичен предыдущему. Тогда заключить новый договор в ручном режиме было бы выгоднее;

- Вклад, открытый ранее, может быть исключен из линейки продуктов Сбербанка. Тогда новый, продленный вклад становится «вкладом по востребованию», а процентная ставка может упасть до 0,1% годовых. Это не будет считаться нарушением закона, т.к. согласно статье 842 ГК РФ, банковские организации имеют на это полное право.

Внимание: если продукт был исключен из общей линейки Сбербанка, организация обязана уведомить об этом вкладчика. Чаще всего уведомление приходит в виде смс-сообщения, реже — от сотрудника по телефонному разговору или письмом по адресу фактического проживания. Если такое уведомление не затерялось среди повседневных дел, не позволяйте банку автоматически продлить договор.

Отдельно стоит отметить бессрочный вклад, так называемый «вклад по востребованию». Согласно условиям такого депозита, банк обязан выплатить все вложенные в депозит деньги вместе с прибылью от процентов по первому требованию клиента.

Таким образом, вкладчик может держать деньги хоть десятками лет, пока они ему не понадобятся. Следует лишь следить за уведомлениями, т.к. исключение из линейки продуктов так же приведет к падению процентной ставки.

Можно ли отказаться от пролонгации?

Разумеется, продление вклада происходит исключительно по желанию клиента. Банк не имеет права навязывать эту услугу — она считается не более чем дополнительной к общему числу финансовых инструментов вкладчика.

Для того, чтобы по окончанию срока вклада деньги были выплачены, понадобится:

- Явиться в ближайшее территориальное отделение Сбербанка, попросить у работника банка фирменный бланк для заявлений;

- Впишите в заявление паспортные данные (в том числе ФИО), номер депозитного вклада и дату заключения депозитного договора. Затем напишите, что не желаете автоматически продлевать действие соглашения;

- Передайте заполненное заявление сотруднику, покажите ему паспорт для удостоверения вашей личности.

Сотрудник обязан принять заявление и внести его в базу данных Сбербанка. Уже в день обращения в программе банка будет установлено ограничение на автоматическую пролонгацию.

Далее, в соответствии с условиями основного депозитного договора, в установленный срок деньги вместе с процентами перечисляются на указанный вами счет. С этого момента действие договора прекращается, т.к. он считается выполненным.

vkreditbe.ru

что это такое, плюсы и минусы в 2019 году

Что такое пролонгация договора банковского вклада?

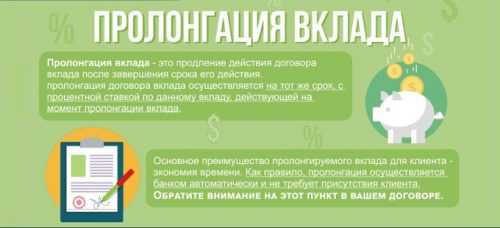

Пролонгация договора банковского вклада — это продление действия договора вклада после завершения срока его действия. Пролонгация договора вклада осуществляется на тот же срок, с процентной ставкой по данному вкладу, действующей на момент пролонгация вклада. Основное преимущество пролонгируемого депозита для клиента — экономия времени. Как правило, пролонгация осуществляется банком автоматически и не требует присутствия клиента.

Не все депозитные счета можно пролонгировать, эта возможность заранее оговаривается в договоре при открытии вклада.

Недостатки пролонгации депозита

Впрочем, недостатки у пролонгации депозита могут быть в том случае, если банк продлит срок действия договора автоматически по старой процентной ставке, в то время как оформление нового депозита возможно по более высокой ставке. Поэтому даже к такому, на первый взгляд, явному преимуществу как пролонгация надо подходить осторожно.

Чем полезна автоматическая пролонгация депозита. Условия пролонгации

Справедливости ради стоит отметить, что кроме вышеперечисленных неприятных для вкладчика моментов, связанных с пролонгацией, которые при действующем законодательстве не настолько негативны, как могли бы быть, инструмент автоматического продления вкладов имеет и ряд удобств. При автоматической пролонгации вклада вкладчику не требуется в обязательном порядке приходить в банк для продления срока вклада и предоставлять полный пакет документов для открытия нового счета, что очень удобно. Также вкладчик, который забирает свои средства значительно позже окончания срока действия договора, не теряет своих доходов в виде процентов, так как по обычным вкладам по окончании срока их размещения денежные средства перечисляются на текущий счет с очень скромными размерами процентных ставок.

Еще один небольшой приятный бонус – это возможность ставки по пролонгированному депозиту увеличиваться на несколько процентных пунктов по программам лояльности учреждения. И хотя бонус небольшой (по данным компании «Простобанк Консалтинг» летом-2019 диапазон прибавки к ставке составляет 0,25-0,5 процентного пункта), это все же лучше, чем просто перевложение средств с закончившегося депозита на новый в том же банке.

Неудивительно, что украинские вкладчики активно пользуются этим инструментом. Так, более 55% проголосовавших в опросе, который провел Prostobank.ua, признались, что продлевали депозиты. При этом не пользовались пролонгацией, хоть имели такую возможность, всего 7% респондентов. И лишь 5% опрошенных ничего не знали о такой услуге.

Банки же, в свою очередь, активно её предлагают. Так, по данным компании «Простобанк Консалтинг», из 36-ти крупнейших по размерам активов банков, которые предлагают вклады населению, всего 8 не имеют в своей продуктовой линейке вкладов без возможности автоматической пролонгации. Если рассматривать в разрезе количества депозитных предложений, то 1915 из 2658 или 72% от всех вкладов от банков из числа 36-ти крупнейших предусматривают возможность пролонгации.

по данным компании «Простобанк Консалтинг» на 18.06.2019 г. от банков из числа 36-ти крупнейших по активам

+1% к базовой ставке

ПроКредит Банк

Срочный депозит-online

+ 1% годовых к действующей ставке

+0,5% к действующей ставке

Первый Украинский Международный Банк

+0,5% к действующей ставке

+0,5% к действующей ставке, автоматическая

+0,25% к действующей ставке, автоматическая

На что обратить внимание вкладчикам, желающим открыть депозит с пролонгацией?

Никита Малясов, начальник отдела депозитов ПУМБВ данном случае необходимо обращать внимание одновременно на несколько моментов. Во-первых, изменяется ли размер процентной ставки при пролонгации вклада. Во-вторых, существует ли разрыв в начислении процентов при пролонгации.

В-третьих, меняются ли при пролонгации другие условия вклада (срок, периодичность выплаты процентов, условия пополнения и снятия), а также каким образом выплачиваются проценты за прошедший срок депозита (на карточный счет либо капитализируются увеличивая тем самым начальную сумму вклада). Кроме того, необходимо обратить внимание на наличие (отсутствие) возможности отмены (либо повторной активации) пролонгации в течение срока действия депозита.

Подводные камни в опции «пролонгация» депозита:

- изменение (в любую сторону) размера процентной ставки при пролонгации вклада,

- изменение других условий депозита (срок, периодичность выплаты процентов, условия пополнения и снятия),

- разрыв в начислении процентов (проценты не начисляются за день пролонгации вклада),

- отсутствие возможности отменить пролонгацию в течение срока действия депозита,

- начисленные проценты могут не выплачиваться на карточный счет, а присоединяться к начальной сумме вклада путем капитализации в дату пролонгации депозита.

Пролонгация вклада – это продление действия договора вклада после окончания срока его действия. Если вкладчик выбрал депозит, предусматривающий пролонгацию, ему стоит обратить внимание, на каких условиях будет это происходить: на какой срок будет продлен вклад, на какую сумму, какая процентная ставка будет по новому договору. Также важно знать, сколько раз может производиться пролонгация. Некоторые банки ограничивают возможное количество переоформлений вклада на новый срок.

Чтобы клиента не застал неприятный сюрприз, связанный с пролонгацией, прежде всего, нужно читать депозитный договор. Именно в договоре указаны условия продления вклада. У каждого банка условия пролонгации различные. Какими будут эти условия, определяется по усмотрению банка.

Пролонгация депозита имеет ряд преимуществ для клиентов, при этом есть моменты, на которые вкладчикам стоит обратить внимание, подписывая договор. При продлении вклада на новый срок процентная ставка может отличаться от той, которая была на момент первоначального размещения средств. Как правило, процентная ставка будет соответствовать ставке, которая действует в банке на момент пролонгации вклада.

Некоторые банки (в том числе, наш банк) используют схему, при которой клиенты, чьи вклады пролонгируются на новый срок, становятся участниками программы лояльности банка. Процентная ставка может быть выше, к примеру, на 1% от той, которая действует для новых вкладов на момент пролонгации.

www.prostobank.ua

Что такое пролонгация вклада в Сбербанке

«Сбербанк» — безусловный лидер по привлечению частных средств на депозитные счета в нашей стране. Это объяснимо: «Сбербанк» является крупной государственной компанией, которая имеет большой опыт финансовой деятельности, высокий рейтинг и хорошую репутацию. Эти качества внушают определённую уверенность клиентам в том, что они не утратят безвозвратно свои сбережения.

Виды пролонгации вкладов

Некоторые вклады можно открыть только в отделении, другие же можно оформить онлайн не выходя из дома. Впрочем, надо оговориться, что последнее реально только при условии, если у человека уже открыт расчётный счёт в данной финансовой организации или есть дебетовая карта. Но в любом случае «Сбербанк» тоже представляет такую удобную услугу, как пролонгация (или, говоря проще, продление) вкладов. Она актуальна как для рублёвых депозитов, так и депозитов в валюте. Знать, что такое пролонгация вклада в «Сбербанке», будет полезно всем, кто желает действительно грамотно распоряжаться своими средствами.

Пролонгация может осуществляться двумя способами:

- по требованию клиентов;

- автоматически.

Первый способ предполагает заключение дополнительного соглашения. Однако надо отметить, что встречается этот способ очень редко. Лишняя бумажная волокита не нужна никому.

А вот автоматическая пролонгация в «Сбербанке» (что это такое – подробно разберём ниже) давно применяется на практике и в целом широко распространена.

Автоматическая пролонгация вклада в «Сбербанке» – что это может дать клиентам

Услуга автопролонгации прекрасно подходит для людей, ценящих своё время и не любящих самостоятельно заниматься финансовыми операциями. Не надо каждый раз ездить в банк и заключать новый договор. Деньги будут продолжать «работать» на клиента даже без его участия.

Пролонгация осуществляется, как правило, на тот же срок, на который был открыт вклад. И после автопролонгации проценты по ставке уже будут начисляться не на изначальную сумму депозита, а на сумму, включающую в себя и набежавшую прибыль (если, конечно, клиент ничего не снимал со счёта).

Банку тоже выгодно — для его сотрудников это экономия времени и освобождение от нудной работы по перезаключению договоров.

Когда автоматическая пролонгация может стать невыгодной

Здесь есть свои подводные камни. При автоматической пролонгации вклада вполне может измениться процентная ставка, согласно тарифам, действующим на данный момент в «Сбербанке».

Возможна и ещё более худшая ситуация. Если тип вклада клиента был исключён из линейки продуктов, то ставка может «упасть» и до 0,1% годовых (такие ставки действуют для так называемых вкладов до востребования), что, увы, вполне законно. Статья 842 Гражданского Кодекса РФ недвусмысленно разъясняет это.

Конечно, банк обязан уведомить клиента об изменении ставок или об исключении вклада из числа своих продуктов. Это может быть сделано, например, с помощью sms-сообщения или письма на почтовый ящик. Но такое письмо достаточно легко не заметить, а письменное согласие клиента банкиры получать не обязаны. На практике это значит, что когда клиент в очередной раз поинтересуется вкладами, его может ждать неприятный сюрприз. Чем больше вклад будет считаться замороженным, находиться в статусе «до востребования», тем большую сумму в итоге потеряет клиент.

Интересно, что ставка не может изменяться на протяжении самого срока пролонгации. Если же это произошло, то это весомый повод выяснить отношения с банком.

Только чёткое понимание, что такое пролонгация вклада в банке, и мониторинг изменения ставок, поможет избежать потерь. А информацию о вкладах можно уточнить различными способами:

В зависимости от полученной информации и ситуации в целом, клиент вправе либо согласиться на пролонгацию, либо расторгнуть договор и забрать свои деньги из банка.

Кстати, их тут же можно положить обратно на новых условиях, заключив новый договор. Для этого понадобятся те же самые документы, которые требовались для заключения старого первоначального договора.

Есть и ещё одна альтернатива —

Отметим, что если у клиента нет времени или желания заниматься самостоятельно своими вкладами, можно оформить доверенность на родственника или некое другое лицо, которое будет представлять интересы вкладчика. Сделать данную доверенность можно как у нотариуса, так и в самом банке. В последнем случае за оформление даже не возьмут денег.

Расторжение договора при нежелании пролонгировать вклад

Новый договор может быть выгоден, если на рынке банковских вкладов имеется тенденция к увеличению ставок.

Другой важной причиной для отмены пролонгации может стать и срочная необходимость снять деньги со счёта, ввиду каких-то жизненных обстоятельств. Но в таком случае потери могут быть весьма ощутимыми, особенно если сумма вклада велика.

Конечно, о пролонгациях надо подумать ещё во время открытия вклада. Следует внимательно прочитать заключаемый договор, прежде чем поставить свою подпись. Там обязательно написано о количестве возможных пролонгаций, либо же задаётся условие о бесконечном количестве этих пролонгаций на равные сроки. Величина этого срока тоже, конечно, указана в договоре. Кроме того, в данном документе всегда расписываются условия досрочного расторжения. Они могут быть применены банком, если клиент захочет расторгнуть договор после недавно прошедшей автопролонгации. А это может значить, что расчёты будут производиться по минимальной процентной ставке (всё те же 0,1% годовых).

Как мы видим, пролонгация вкладов в «Сбербанке» может работать как на клиента, так и против него. Лишь правильное обращение с этой банковской услугой поможет сохранить и приумножить собственные средства.

znatokdeneg.ru

Что такое пролонгация вклада простыми словами?

При ознакомлении с договором при открытии депозита в банке, каждый вкладчик может столкнуться с термином – пролонгация вклада или депозита, но не все понимаются, что это значит и нужна ли такая услуга, поэтому в данной статье подробно рассмотрим, что такое пролонгация вклада в банке, какие бывают её виды, а также в чём её преимущества и недостатки для вкладчиков.

Что такое пролонгация вклада (депозита) в банке?

Пролонгация вклада — это продление срока действия банковского вклада в конце срока прекращения его действия. Данная услуга позволяет вкладчикам банков в автоматическом режиме или по запросу продлевать свои депозиты, при этом, в зависимости от условий продления (прописанных в договоре при открытии депозита) условия работы депозитов обычно сохраняются такими же, как и при его открытии.

Практически во всем крупных банках (например, в России в Сбербанке, в Украине – в Приватбанке) по многим депозитным программам есть возможность пролонгации депозитов в конце срока их действия и каждому вкладчику еще перед внесением своих средств на депозитный счет и подписанием депозитного договора следует ознакомиться с условиями и выбрать наиболее подходящий вариант пролонгации по своему вкладу.

Виды пролонгаций вкладов

- Автоматическая пролонгация. Автопролонгация вклада – это автоматическое продление депозитного договора (вклада) по тем же условиям, по которым первоначально открывался депозит в банке. Если в депозитном договоре указана автоматическая пролонгация, то клиент по истечению срока работы депозита может даже не посещать отделение банка, депозит будет продлен автоматически на следующий день после истечения срока его действия (вкладчику должно прийти уведомление из банка на телефон или email, что вклад продлен).

- Неавтоматическая пролонгация вклада. Исходя из названия сразу становиться понятным, что продлить депозит вкладчику необходимо самостоятельно, посетив ближайшее отделение банка пролонгировать вклад за несколько дней до окончания срока работы депозита.

На заметку: при автопролонгации депозита в банке общая сумма вклада может быть автоматически увеличена на процент, начисленный по данному депозиту за весь срок его работы.

Преимущества пролонгации банковского вклада

- Не нужно заново выбирать, какой лучше открыть депозит в этом банке, а сразу продлить его в конце срока (особенно, если пролонгация автоматическая и не нужно даже посещать отделение банка).

- Деньги продолжают «работать», даже если Вы забыли о окончании срока работы депозита или не было возможности продлить его.

Недостатки пролонгации вклада

- Полученные проценты по депозиту могут войти в основное тело депозита после пролонгации (в зависимости от вида депозита, вкладчик не сможет сразу вывести заработанные процент, если вклад автоматически пролонгируется).

- Могут быть изменены условия по депозиту (например, процентная ставка), если в банке уже не действует ранее активное предложение по открытому депозиту.

Вас также может заинтересовать, что такое капитализация процентов на счете по вкладу.

В заключение к статье можно отметить, что многим обязательно нужно знать, что такое пролонгация депозита в банке и как её пользоваться, так при правильном подходе она способна сохранить ваше время и деньги. Свои отзывы и полезные советы по теме, что такое пролонгация вклада в банке (Сбербанке, Альфа Банке, ВТБ24, Приватбанке, Ощадбанке и др.), оставляем в комментариях к этой статье и делимся ей в социальных сетях, если она была Вам полезна.

Автор статьи, в прошлом заместитель начальника отдела по работе с клиентами в банке. В текущий момент аналитик, инвестор и индивидуальный предприниматель. Помогаю другим достигать финансовый грамотности и правильно распоряжаться своими средствами.

zaymikredit.com

Автопролонгация вклада что это, прлонгацмя вкладов

Пролонгация вклада очень полезная вещь для тех, кому лень идти в банк и продлить свой вклад. Когда заключаете договор обязательно уточните, посмотрите какая у вас пролонгация вклада и уже после этого подписывайте бумаги, иначе потом могут возникнуть проблемы и вам придется посетить свой банк.

Что такое пролонгация вклада?

Пролонгация вклада - автоматическое продление банком действия договора вклада, в случае если клиент не отозвал сумму депозита по окончании срока его хранения.

Чаще всего пролонгация осуществляется на тех же условиях вклада, но с процентной ставкой, действующей в банке на момент пролонгации. Она может производиться неограниченное количество раз или может быть ограничена банком конкретным количеством сроков, например не более двух. Условия и количество пролонгаций договора вклада на новый срок обязательно прописываются банком в договоре.

Сумма пролонгированного вклада будет равняться изначальной сумме депозита плюс начисленные за срок хранения проценты. Автоматическая пролонгация вклада происходит, как правило, на следующий день после окончания предыдущего срока хранения депозита.

Некоторые банки уведомляют своих клиентов об окончании срока хранения вклада и действующих на новый срок процентных ставках, но на это надеяться не стоит. Вкладчику следует самому проверять накануне пролонгации срока по депозиту, не поменялись ли условия и какая ставка действует по вкладу. Такую информацию можно получить, позвонив в отделение, посмотрев сайт банка либо просто посетив банк. В случае прекращения приема определенного вида вклада банк может все не закрытые клиентами в срок депозиты перевести в категорию до востребования.

Поэтому также необходимо перед пролонгацией отслеживать наличие своего вклада в предложениях банка.

Услуга пролонгации очень выгодна для ленивых клиентов: вы сидите дома, а банк продлевает вклад на прежних условиях.

Где указаны условия пролонгации?

Данные условия прописываются в основном договоре вклада отдельным пунктом. О возможности автоматического продления сообщается вкладчику при заключении договора, а также оговариваются условия, на которых возможна пролонгация. После окончания основного периода вклада, договор остается прежним и имеет полную силу в его последующих продлениях.

Пролонгация вклада бывает

Всего бывает два вида:

- Автоматическая, когда присутствие клиента необязательно. Банк осуществляет эту процедуру самостоятельно в сроки и на условиях, прописанных в договоре. Это экономит время обеих сторон (банка и клиента). Все основные условия обычно остаются точно такими же, какими были изначально.

- Неавтоматическая, когда нужно лично подойти в отделение за несколько дней до окончания срока депозита и перезаключить новый договор или оформить дополнительное соглашение к старому. Этот способ фактически не практикуется в банках в виду его сложности и неудобства.

Автоматическая пролонгация происходит, когда вы не требуете возврата денег в сроки, установленные действующим договором. Банк осуществляет её самостоятельно. Это является несомненным преимуществом договора, потому как существенно экономит время обеих сторон. При автоматической пролонгации процентная ставка по вкладу устанавливается в соответствии с действующими на момент продления ставками банка. Депозит продлевается на срок, указанный в договоре, либо на первоначальный срок.

Дополнительные условия (например, возможность пополнения или капитализация процентов) остаются неизменными после пролонгации.

Препятствия на пути

Если банк поменял процентные ставки по вашему вкладу, то после продления вклад будет действовать уже по новым тарифам. Однако в течение одного периода пролонгации ставка меняться не должна. В ваших интересах следить за изменением ставок и выбирать наиболее выгодные условия.

Конечно, в договоре оговорено: в случае изменения процентной ставки по вкладу или исключения его из продуктовой линейки банк обязан проинформировать об этом клиента.

Сообщения такого рода невыгодны банку, поэтому он не будет тратить много сил и времени на то, чтобы донести информацию до клиента – в лучшем случае пошлёт одно SMS или письмо на электронную почту, которое вы можете не заметить. Вот почему стоит периодически проявлять интерес к своим вложениям – узнавать о текущих ставках банка по депозитам в сети или по телефону.

Будьте внимательны: если на дату окончания действия договора ваш вклад уже исключен из предложения, банк имеет право продлить договор на условиях вклада до востребования. При этом ваша процентная ставка может уменьшиться, например, с 9% до 0,1% годовых. Об этом говорится и в пункте 4 статьи 842 ГК РФ.

Меры предосторожности

Перед тем, как посетить банк для закрытия вклада, желательно позвонить в отделение и предупредить об этом сотрудников банка. Для выплаты наличных необходимо, чтобы в кассе на момент вашего визита находилась нужная сумма.

Если же вы все-таки опоздали, и договор вклада уже продлен, банк, скорее всего, предложит вам составить заявление о его расторжении.

В каждом договоре вклада прописано количество возможных пролонгаций либо условие автоматической пролонгации на неограниченное количество равных сроков.

При автоматической пролонгации следует помнить, что следующий срок депозита начинается со дня, следующего за днём окончания предыдущего срока – это важно, если вы не хотите забрать средства из банка вовремя, до автоматического продления договора.

Проценты за очередной срок должны начисляться на сумму вклада вместе с доходом, исчисленным за предыдущий срок, при условии, что доход вкладчиком не был получен.

По второму кругу

Не все депозитные счета можно автоматически пролонгировать. Если вкладом предусмотрена автоматическая пролонгация, то от неё можно отказаться.

Чтобы вновь открыть депозит, необходимо прийти в отделение банка с паспортом или иным документом, удостоверяющим личность, и заключить новый договор. Также для открытия вклада можно воспользоваться системой интернет-банкинга.

Если у вас нет возможности пролонгировать вклад самостоятельно, это могут сделать ваши родственники или иные доверенные лица. Главное требование к лицу, представляющему ваши интересы, – это доверенность на распоряжение денежными средствами, размещёнными на депозите.

Заверить доверенность можно у нотариуса, либо бесплатно – в самом банке.

В периоды снижения доходности по вкладам вам будет очень выгодна опция автоматической пролонгации депозита. Если на рынке тенденция к росту ставок, то от данной услуги лучше отказаться.

Основные условия для пролонгации вклада

Чтобы быть спокойным за свои сбережения, нужно знать основные условия, на которых может осуществляться продление договора вклада.

Договор продлевается на такой же время, на которое он был заключен изначально. В отдельных случаях срок последующих пролонгаций может прописываться в договоре (например, основной период равен двум годам, а каждый последующий – один год). Новый срок начинается со следующего дня после окончания предыдущего.

Например, если дата окончания срока действия депозита попадает на 5 декабря, то новый срок начнется с 6 декабря.

- Количество пролонгаций.

Оно может быть неограниченным и ограниченным. Неограниченное количество подразумевает под собой продление вклада на такой же срок, пока клиент не заберет деньги из банка. Ограниченное количество указывается в договоре (например, не более 2 раз).

После прохождения всех периодов пролонгаций, деньги перечисляются на счет до востребования. Некоторые банки не практикуют пролонгацию договора, перечисляя средства вкладчика сразу после окончания основного срока вклада на отдельный счет (текущий или до востребования). По правилам, банк обязан извещать своих вкладчиков (звонком на телефон, СМС, сообщением на электронную почту, почтовой корреспонденцией), но на практике это выполняется редко.

Причинами являются: нехватка времени из-за большого количества вкладчиков, недоступность абонента (смена номера) или вкладчик просто пропустит это сообщение.

Если вклад с капитализацией процентов, то пролонгация происходит на сумму с капитализированными процентами за основной срок.

В новом периоде нахождения денег в банке причисление процентов будет происходить по той же схеме.

Если капитализация не предусмотрена, то сумма вклада остается прежней, а проценты будут также перечисляться на карту клиента или на его текущий счет.

Это условие является самым важным. Пролонгация вклада происходит по ставке, действующей на момент пролонгации. Если изначально депозит открывался по ставке 10% годовых, то продлится он может под ставку выше или ниже прежней, в зависимости от того, как банк поменяет условия по данному предложению. В отдельных случаях продление происходит по ставке до востребования (0,01%). Чтобы не потерять своей прибыли, нужно интересоваться условиями по выбранному предложению.

Если нет возможности посетить ближайший офис, то посмотреть последние изменения можно на сайте банка.

- Наличие действующих предложений.

Иногда выгодные предложения могут иметь сезонный характер, не предполагающий автоматического продления. Размещая деньги на такие вклады, стоит обратить внимание на срок их действия. Например, клиент разместил средства на вклад «Выгодный», на один год, под 15%, и пришел по истечению двух лет, понадеявшись на автоматическую пролонгацию после первого года. На деле оказалось, что деньги пролежали положенный срок, после чего данное предложение было закрыто, и начисления процентов не происходило. Получается, что клиент просто потерял свою прибыль за один год.

Чтобы такого не было, нужно уточнять условия пролонгации и наличие действующих предложений на момент окончания основного срока депозита.

Источники:

- https://www.sravni.ru/vklady/info/vklady-prodoljenie-sleduet/

- http://www.banki.ru/wikibank/prolongatsiya_vklada/

- http://investor100.ru/prolongaciya-vklada/

bogkreditov.ru

Что такое пролонгация вклада? | КредиторПро-2019

Многие из нас стремятся сохранить и приумножить свои накопления при помощи оформления банковского депозита. Те, кто впервые столкнулся с такой услугой, могут не знать некоторых терминов, к примеру – о пролонгации вклада. Что это такое, и как им воспользоваться, мы рассказываем далее.

Итак, банковский депозит – это одно из самых простых и надежных способов для инвестирования временно свободных денежных средств. Наиболее простое оно потому, что не требует от инвестора каких-либо специфических знаний в сфере экономики.

Надежность же определяется тем, что вы еще на стадии заключении договора будете точно знать условия, при которых вы получите назад вложенные деньги + доход с них, и будете уверены, что первоначальная сумма точно не проговорит.

А если вы еще обращаетесь в банки, которые состоят в системе страхования вкладов, тогда гарантом сохранности ваших сбережений будет выступать государство. Подробнее здесь.

Терминология

Как и у каждой банковской услуги или продукта, у вклада есть определенная терминология, которая используется для упрощения отношений и взаимопонимания между теми, кто предоставляет услугу\продукт (банк) и людьми, которые ими пользуются (вкладчики).

Если вы раньше не занимались оформлением вкладов, то рекомендуем вам ознакомиться с некоторыми основными понятиями:

- Минимальная сумма – это тот взнос, который вам нужно сделать единовременно для открытия счета. Можно вкладывать больше, но меньше точно нельзя,

- Процентная ставка – это тот размер процента, на основании которого будет рассчитываться ваш доход. Логично, что чем выше предлагаемая вам ставка, тем больше будет размер прибыли,

- Дополнительные опции, в частности пополнение и снятие. Означают, что вкладчик имеет право вносить после открытия счета дополнительные суммы на свой вклад или же снимать с него деньги соответственно. Обратите внимание, что если данные опции по вашему договору не предусмотрены, то что-то сделать с деньгами, расположенными в банке, до окончания срока будет нельзя, иначе вы потеряете свои проценты,

- Выплаты ежемесячные или в конце срока – это периодичность выплат дохода, т.е. как часто вам будут начислять проценты. Выгоднее всего выбирать предложения с капитализацией, о ней подробно рассказано в этой статье,

- Срок действия договора – это тот период времени, в течение которого деньги должны находиться на депозите. Если снять их до отчетной даты, которая прописана в договора, к вам будут применены санкции.

Так что же такое пролонгация?

Говоря простым языком, это продление срока действия вклада. Иными словами, если у вас уже открыт вклад в банке, и вы не хотите его забирать, то при наступлении отчетной даты он просто автоматически продляется на тот же срок, что и ранее.

Обратите внимание, что продление вовсе не означает сохранность тех условий, что прописаны в договоре. Сохраняется только срок, выбранный вами, а вот процентная ставка будет изменена на ту, что предлагается сейчас по данной программе.

Что меняется, если выбранной вами программы на момент пролонгации больше нет в банке? В большинстве организаций, в данном случае, вас переводят на продукт «До востребования», т.е. ваши деньги просто лежат на счету и процент на них начисляют минимальный – не более 0,1% в год.

Таким образом, если вы не хотите автоматической пролонгации для своего вклада, вам нужно просто забрать его в отчетную дату, которая прописана в вашем договоре.

Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по этой ссылке.Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.

kreditorpro.ru

Пролонгация вклада, автоматическое продление срока вклада банком

Пролонгация вклада — продление договора с банком в том случае, если клиент принимает решение не снимать деньги с депозита к наступлению срока возврата денежных средств. При этом важно иметь в виду, является ли тот или иной вклад реинвестируемым, то есть подлежащим пролонгации. Данную операцию возможно совершить сразу по истечении срока договора.

Последние новости:

Пролонгация может быть автоматическая и неавтоматическая. Автоматическое продление удобно тем, что клиенту нет необходимости приходить в банк для переоформления соглашения, и возможно в том случае, когда клиент не имел намерения снимать деньги в обозначенный срок. Проценты добавляются в соответствии с актуальными ставками. Важно, что в течение периода пролонгации ставка не подлежит изменению. Если же процентная ставка депозита меняется, пролонгированный вклад получает другой тариф. Однако это не касается периода одной пролонгации – ставка будет неизменна. Срок депозита увеличивается по новым временным условиям либо на срок, идентичный предыдущему. По оформлении пролонгации перечень условий договора остается прежним.

Как правило, для вкладов на короткий срок предусмотрены достаточно удобные условия пролонгации: автоматическая пролонгация вклада каждый месяц с регулярным увеличением процентной ставки. Имеет смысл также интересоваться новыми программами, предлагаемыми банком, – они могут содержать более выгодные условия.

Если условия договора не предполагают пролонгацию, то по окончании срока вклада все невостребованные средства перемещаются на текущий счет, и проценты более не начисляются.

Продлевать действие договора по одному и тому же вкладу можно столько раз, сколько обозначено в соглашении. После нескольких пролонгаций общая сумма вклада – это прибавившиеся за время хранения проценты, объединенные с первоначальной суммой депозита.

Необходимо оперативно следить за информацией по поводу новых предложений банка, где может фигурировать тип существующего вклада, в особенности если предполагается пролонгация, – таким образом есть шанс избежать нежелательного переоформления депозита, не закрытого в срок, в обычный текущий счет (так называемый «вклад до востребования»). Когда прием вкладов определенного вида закончен, пролонгация такого депозита не производится.

Достаточно отслеживать появление новых условий по депозитным программам вашего банка, чтобы комфортно использовать все возможные плюсы вклада с пролонгацией, благополучно избегая досадных проблем вроде потери части процентов и переоформления договора в автоматическом порядке на не устраивающих вас условиях.

myfin.by