Что такое текущий счет в банке: Текущий счет в банке это

Текущий счет в банке это

Текущий счёт в банке – это счёт, предоставляемый физическим либо юридическим лицам для различных финансовых операций. Его разновидностью выступает расчётный счет. Пользователь банка может использовать его в таких целях: хранение и обналичивание денег, оплата коммунальных услуг, перевод, получение или отправка средств. Главная привилегия такого счёта заключается в оперативном управлении сбережениями, то есть возможность снятия денег в любой момент без ограничений сроком.

Открытие счёта

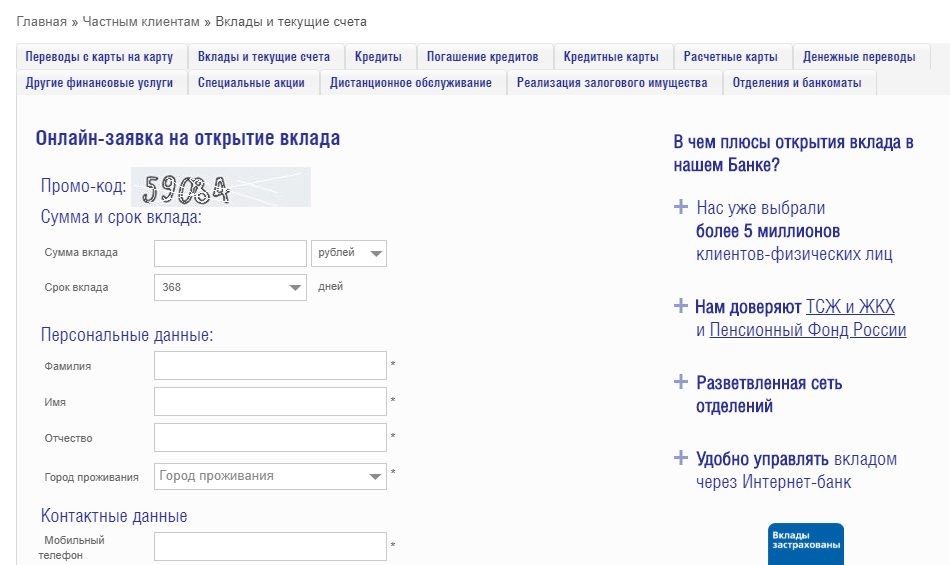

Чтобы узнать, как банк открывает текущий счёт, рассмотрим пример с Альфа-Банком. Открытие счёта можно легко произвести онлайн через Интернет. Такая процедура не займёт много времени у пользователя. Первое, что нужно сделать, – зайти на основную страницу официального сайта Альфа-Банк, а далее нажать «Открыть счёт».

Есть возможность открыть счёт в предоставленных семи денежных валютах, три самых востребованных – рубли, доллары и евро. В каждом пакете услуг на выбор предоставляются валюты. Огромным плюсом в такой регистрации является скорость и возможность сразу же перейти к использованию счёта.

В каждом пакете услуг на выбор предоставляются валюты. Огромным плюсом в такой регистрации является скорость и возможность сразу же перейти к использованию счёта.

Альфа-Банк позволяет переводить средства со одного счёта на другой в разных валютах. Дополнительно можно пересылать проценты с депозита на текущий счёт.

Процедура открытия счёта

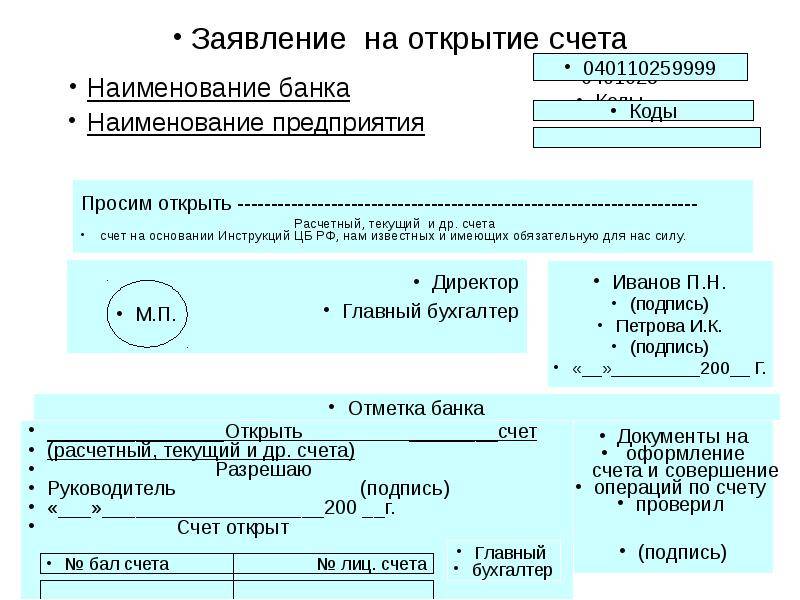

После того, как человек предоставляет необходимые бумаги, банк открывает счёт с уникальным номером. Согласовываются все вопросы касательно процентов за установленные услуги, сроков поступления денег на счёт, их снятия и использования средств клиента по его распоряжению, а также другие подобные операции. Далее составляется соглашение (договор с клиентом). Выполнив вышеуказанный процесс, владелец имеет полное право проводить любые действия со своим счётом, но учитывая предписания в договоре.

Текущий счёт и его разновидность

Расчётные и текущие счета имеют как свои схожие свойства, так и отличительные черты. Например, характерными признаками текущего счёта являются:

Например, характерными признаками текущего счёта являются:

- пополнение и снятие средств производится исключительно в офисе банка;

- на оставшиеся деньги не начисляются проценты (в некоторых банках допускаются исключения).

Такой счёт открывают учреждениям, а также организациям, которые не участвуют в предпринимательской деятельности. Таким образом, главной целью текущего счёта является проведение расчётов, учитывая ранее поставленный план организации.

Если произвести привязку текущего счёта к банковской карте, то это предоставит возможность проводить операции с депозитной либо кредитной картой. Поэтому пользователь сможет использовать свои сбережения, когда захочет. Но всё же, текущий счёт является самым надёжным для хранения больших денежных сумм.

Расчётные счета является разновидностью текущего. Их открывают:

- физическим лицам, но без юридического образования;

- юридическим лицам с коммерческой деятельностью;

- органам управления;

- всем предприятиям, кроме кредитных.

Начисляемый процент на счёт

В операции банков, связанных с текущими счётами, входит:

- принятие и зачисление денежных средств;

- выполнение желаний клиента относительно его средств;

- предоставление чековых книжек;

- следование политике банка – неразглашение информации по операциям;

- консультация клиента и другие действия со счётом.

Проценты от текущего счёта обычно не начисляются, однако банк может ввести эту услугу для своих клиентов. Отличие, например, от депозитного счёта заключается в самих процентах. При депозите начисляется больший процент, однако снятие денег невозможно раньше оговорённого срока. То есть, текущий счёт позволяет получать финансы в любое время, но под малый процент.

Бизнес-портал investtalk.ru позволяет многое узнать о различных банковских организациях. Например, на странице https://investtalk.ru/bankovskie-platezhny-e-sistemy/alfa-bank-onlajn-albo-otlichnoe-reshenie-dlya-kompanij-i-predprinimatelej можно многое узнать об услугах Альфа-банка. А подборка статей о Сбербанке России поможет узнать о ключевых возможностях, которые предоставляет кредитная организация №1 в Российской Федерации.

А подборка статей о Сбербанке России поможет узнать о ключевых возможностях, которые предоставляет кредитная организация №1 в Российской Федерации.

Другие статьи на нашем сайте

что это, как открыть, операции по счету

Текущий счет в банковском учреждении — аккаунт, который открывается физическим лицом с целью зачисления на него денег и последующего распоряжения ими. Средства на текущих счетах могут использоваться при проведении любых транзакций (снятие, перевод, оплата). Единственное, что запрещено — ведение с применением текущего счета предпринимательской деятельности.

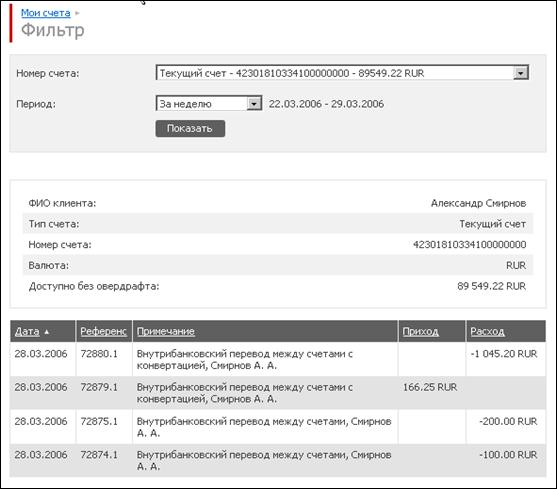

Операции по текущему счету

После оформления аккаунта в банке на т/с физического лица можно перечислять:

- Кредиты и долги.

- Депозиты и проценты по ним.

- Переводы от обычных граждан, ИП или компаний.

- Наличность.

К расходным транзакциям по текущему счету стоит отнести:

- Выдача наличности (деньги доступны через банкомат или кассу).

- Перечисление для оформления и (или) внесения средств на открытые вклады.

- Перевод на аккаунты компаний, ИП или обычных граждан.

- Платежи по кредитным и другим видам долгов.

Как выбрать банк, чтобы открыть текущий счет?

Одна из наибольших проблем для многих — выбор банковского учреждения, подходящего для открытия текущего счета. Здесь стоит ориентироваться на следующие критерии:

- Надежность кредитной организации. Для получения дополнительной информации стоит изучить рейтинги банковских учреждений, отзывы специалистов, мнение друзей и компаньонов. Можно выбрать финансовое учреждение, в котором уже открыть аккаунт (например, расчетный счет ИП или ООО). После проведенного анализа несложно сделать вывод о надежности и репутации кредитной организации.

- Разветвленность сети терминалов/банкоматов. Большой плюс, если кредитное учреждение имеет много аппаратов для снятия/внесения средств.

Это упрощает процесс пользования текущим счетом.

Это упрощает процесс пользования текущим счетом.

- Наличие функции удаленного обслуживания, SMS- и интренет-банкинга. Благодаря таким опциям много проще управлять деньгами и осуществлять снятие/пополнение.

- Возможность получения пластиковой карточки, привязанной к аккаунту. В этом случае доступно дистанционное пользование услугами.

- Доступность других продуктов на более выгодных условиях. Многие банки предлагают текущим клиентам дополнительные сервисы по более выгодной цене (на льготных условиях).

- Выгодность тарифов. Немаловажный фактор — объем затрат, которые вынужден терпеть клиент банка при открытии текущего счета. Здесь в расчет берутся следующие факторы — наличие абонплаты, стоимость открытия, комиссия и прочие.

Необходимые бумаги при открытии текущего счета

Для оформления текущего счета физическое лицо должно подготовить следующий пакет бумаг:

- Идентификационный код.

- Личный документ (как правило, паспорт).

- Анкету (часто оформляется вместе с заявлением).

- Соглашение с банком на открытие т/с.

Также может потребоваться:

- Заграничный паспорт.

- Военный билет.

- Справка из ОВД РФ.

- Прочие документы.

Нестандартные ситуации при работе с текущим счетом

Банковское учреждение или ФНС вправе наложить арест на т/с и заблокировать любые операции в случае:

- Наложения штрафных санкций.

- Банкротства физического лица.

- Долгов по налогам или прочим бюджетным выплатам.

- Задолженности по алиментам.

- Использования т/с с нарушением договора, заключенного с банком.

В ситуации, если деньги зачислены на уже закрытый т/с, кредитное учреждение переводит их на внутренний аккаунт до определения обстоятельств. Чтобы получить средства, клиент обязан передать финансовому учреждению пакет бумаг, подтверждающих право их получения.

Читайте также — Заблокирован ли расчетный счет: как узнать?

Если нет операций по текущему счету в течение продолжительного периода (оговаривается в договоре), аккаунт попросту закрывается. При этом должны быть выполнены следующие условия:

- Нулевой остаток.

- Отсутствие задолженности.

- Заблаговременное уведомление клиента (оговаривается в соглашении).

Как обеспечить безопасность?

Для обеспечения безопасности и блокировки доступа посторонних к текущему счету стоит предпринять ряд мер:

- Иметь в телефоне номер службы поддержки банковского учреждения и телефонный номер менеджера.

- Подключить системы удаленного доступа, среди которых онлайн- и СМС-банкинг. В этом случае можно своевременно получать информацию об изменениях на текущем счету.

- Помнить секретную фразу (слово), по которому банк идентифицирует личность (при разговоре по телефону).

- Обеспечить сохранность логинов и паролей, необходимых для посещения личного кабинета.

- Соблюдать осторожность при проведении транзакций с применением карт (при снятии наличности, оплате за товары и совершении других операций).

Открытие текущего счета — путь к удобству. Главная сложность заключается в выборе правильного финансового учреждения, соблюдении правил и следовании требованиям безопасности.

что это, как открыть, функции

Анонимный счет в банке — удобный инструмент, позволяющий повысить уровень секретности при совершении операций по счету. Официально открытие анонимного аккаунта в РФ запрещено, но некоторые финансовые учреждения идут на предоставление такой услуги (при наличии определенной суммы у клиента). Что такое анонимный банковский счет? Как его оформить?

Анонимный счет: что это?

Клиенты банков в стремлении засекретить платежные операции и защитить конфиденциальность выискивают банки, готовые к оформлению специального (анонимного) счета. Особенность такого аккаунта — закрытость для различных контролирующих органов (в первую очередь ФНС) и даже для работников финансового учреждения. Личность клиента остается недоступной.

Особенность такого аккаунта — закрытость для различных контролирующих органов (в первую очередь ФНС) и даже для работников финансового учреждения. Личность клиента остается недоступной.

На фоне ужесточения требований к налогоплательщикам открыть анонимный счет становится все сложнее. Если такая услуга и предоставляется, ее стоимость высока, а весь процесс проходит в режиме секретности. При этом многие банки, которые дорожат репутацией, вряд ли пойдут на оформление такого аккаунта (в первую очередь это касается России).

Финансовые учреждения не анонсируют предоставление таких услуг. Система работает по принципу «кто знает, тот сам придет для открытия анонимного счета». В роли клиентов, как правило, выступают личности с солидным финансовым капиталом.

Для чего это нужно?

Фактор анонимности позволяет человеку закрыть личную информацию и данные о проводимых транзакциях от всех (в том числе и от работников кредитной организации). Анонимный банковский счет применяется для:

- Снижения расходов на налоговые платежи.

- Защиты средств от разделения при бракоразводном процессе.

- Скрытия денег от нечистых на руку наследников.

- Исключения кражи средств мошенниками или шантажистами.

- Сбережения наследованных денег и так далее.

АС часто используется для решения более серьезных задач:

- Приема средств в качестве долга.

- Перевода дохода с оффшорных компаний.

- Зачисления дивидендных платежей.

- Проведения сделок роялти при осуществлении операций с недвижимостью.

Бытует мнение, что открыть анонимный счет можно без предоставления документов. Это не так. Финансовое учреждение должно иметь максимум информации о клиенте, начиная с общей суммы и заканчивая обналичкой средств в банкомате. Если вдруг выясняется, что клиент проворачивает преступные операции или отмывает средства, по решению суда данные о нем могут быть выданы.

Какие функции доступны?

Перед тем как открыть анонимный счет, стоит усвоить ряд нюансов относительно функциональности:

- «Секретные» аккаунты открываются для сбережения больших сумм.

- При проведении транзакции получателю доступен только номер счета (данные о хозяине закрыты).

- Переводы SWIFT будут отклоняться из-за отсутствия информации о получателе.

На практике даже крупные учреждения не обеспечивают проведения большого числа транзакций через «секретный» аккаунт. Его функции, как правило, накопительные. Если же требуется проведение большого числа сделок, можно оформить анонимный счет на оффшорную организацию.

Как открыть анонимный счет?

- С привлечением доверенного лица. После завершения всех операций и открытия счета 3-я сторона передает данные по аккаунту настоящему владельцу.

- С помощью предприятия-куратора. Сегодня существует множество компаний, обеспечивающих открытие анонимного счета. Как только процедуры выполнены, данные (код управления и пароль) передаются хозяину. При появлении проблем их решением занимается нанятая компания.

- Применение второго паспорта (если имеется еще одно гражданство). Такая опция доступна не во всех странах.

Читайте также — Онкольный счет: характеристики, назначение, плюсы и минусы

- Открытие АС под псевдонимом. В этом случае финансовое учреждение запрашивает не ФИО клиента, а его псевдоним.

- Оформление кодированного «секретного» аккаунта. Задача — закрыть информацию о держателе. При совершении транзакций используется секретное слово.

- Покупка компании с готовым АС. В этом случае стоит убедиться в отсутствии возможности управления анонимным счетом третьими лицами.

Какой бы способ ни был выбран, предоставление документов, подтверждающих личность, является обязательным.

Плюсы и минусы

К преимуществам открытия «секретного» аккаунта стоит отнести:

- Максимальную конфиденциальность.

- Экономию на налогах.

- Высокую безопасность.

- Возможность удаленного управления.

- Доступность выпуска анонимной карты банка.

Минусы:

- Открыть АС можно только на большую сумму.

- Часто обязательно личное присутствие.

- Ограниченная функциональность.

- Необходимость предъявления документов и прохождения проверки банком.

- Высокая цена.

Где такую услугу можно получить?

Открытие анонимных счетов доступно в ограниченном числе стран. Наибольшим спросом пользуются швейцарские банки. Для оформления АС необходимо иметь на руках 200-500 тыс. евро. При этом в отделение придется явиться лично и передать полный пакет бумаг. Более лояльные требования выдвигаются к клиентам в Гонконге, Андорре, Панаме, Багамах и в ряде других стран.

Дебетовая карта — это депозитный или текущий счет? Как узнать, различия и условия

Многочисленные российские банки предоставляют клиентам в пользование уникальные продукты. Физические лица, бизнесмены открывают личные, бизнес-счета для выполнения транзакций, хранения денег. Счета бывают разных типов. Клиентам выдаются пластиковые карточки. У многих из пользователей таких продуктов возникают сомнения: дебетовая карта — это депозитный или текущий счет? Как они отличаются? Этот вопрос рассматривается в статье.

Содержание

Скрыть- Как определить тип банковского счета дебетовой карты: депозитный или текущий?

- Депозитный

- Текущий

- Расчетный

- Карточный

- Отличительные особенности между депозитным и текущим счетом

- Для чего используется депозитный счет?

- Для чего используется расчетный счет?

- Выбор нужного типа счета для дебетовой карты

Как определить тип банковского счета дебетовой карты: депозитный или текущий?

Депозитный счет нужен для сумм, хранимых лицом на протяжении конкретно обозначенного времени. На вклад начисляется процентная ставка. Владельцы депозита не могут рассчитывать на доступ к сбережениям в любой день. Деньги доступны, когда срок вклада окончен.

В отличие от депозитного, стандартный текущий счет гарантирует лицу доступ к средствам по желанию. Пользуясь текущим счетом, реально оплачивать заказы online и в стационарных супермаркетах, услуги многочисленных компаний, фирм. Начисление процентной ставки на него не осуществляется. Некоторые банки для привлечения клиентов начисляют на остатки денег текущих счетов небольшие проценты.

Депозитный

Счет подобного вида открывается с несколькими пожеланиями – сохранить средства, заработать на них. Проценты даются за вложенные деньги. Данный метод пассивного дохода является самым простым и доступным. Инвестирование позволяет зарабатывать с минимальными рисками. За пользование деньгами финансовое учреждение платит минимально возможные проценты.

Условия по вкладам значительно отличаются у различных банков. Главная схема – отсутствие доступа к вкладу клиента на период, обозначенный в договоре. После завершения срока будут выплачены проценты, которые предусматриваются условиями банковской программы.

Текущий

Нужен для сохранности денег, выполнения текущих расчетов у физических лиц, организаций, компании. Финансы с текущего счета легко снимаются, когда удобно клиенту. При необходимости можно пополнить баланс.

Текущий счет открывается в зарубежной или национальной валюте. Предназначается для учета транзакций с валютой, полученной на внутреннем финансовом рынке. Валютный счет создается банковскими организациями так же, как и в национальной валюте.

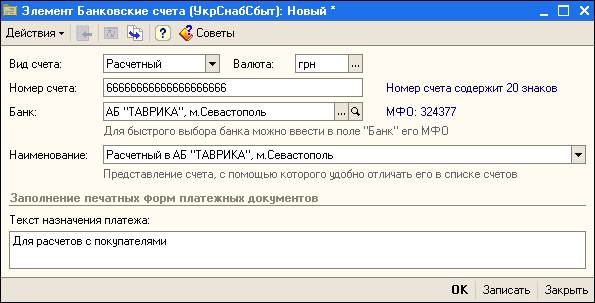

Расчетный

В настоящее время расчетный счет часто нужен представителям бизнеса. Его открытие осуществляют организации, не занимающиеся кредитованием. Услуги доступны физическим лицам и ИП для проведения транзакций по расчетам во время ведения бизнес-сделок. Поскольку многие клиенты до сих пор не могут разобраться в отличиях р/с от карточного, об особенностях последнего и пойдет речь ниже.

Карточный

Этот счет используется для проведения денежных операций при помощи банковских пластиковых карточек. Если финансовое учреждение делает предложение относительно открытия такого типа счета, клиенту важно уточнить нюансы:

- размер комиссии за снятие денег в банкомате, кассе;

- сколько стоит обслуживание счета;

- правила применения карточки банка в зарубежных государствах;

- стоимость дополнительных услуг.

Отличительные особенности между депозитным и текущим счетом

Значимым отличием между текущим, депозитным счетом выступает цель открытия. Первый применяется для выполнения каждодневных задач. Депозитный актуален для получения дополнительной выгоды с хранения личных денег в финансовой организации. Также депозит – это гарантия для владельцев, что их деньги находятся в полной сохранности на протяжении конкретного промежутка времени. Всем открываемым счетам дается уникальный номер, а также название. В чем же разница между текущим и депозитным счетом? Она заключается в:

- периоде действия;

- комплекте документации, предоставляемом банком;

- размере денежной суммы, находящейся в свободном доступе для мгновенного включения в использование.

Если говорить о депозите, выгоду получает клиент. Если же оформлен текущий счет, прибыль от денежного оборота станет получать банк.

Для чего используется депозитный счет?

Создавая вклад, лицо передает в распоряжение финансового учреждения имеющуюся денежную сумму. Отличие между текущим счетом и вкладом кроется в том, что средствами первого организация получает возможность распоряжаться по собственному усмотрению. Депозитный вклад снимается, переводится при исполнении особенных условий по окончании срока, прописанного в соглашении. За хранение денег на депозите человек получает вознаграждение – проценты от суммы вклада.

Для чего используется расчетный счет?

Специальный р/с открывается для ИП и юридических лиц. Он необходим для грамотного хранения денег, проведения платежей, расчетов, которые связаны с предпринимательством.

Выбор нужного типа счета для дебетовой карты

Выбирая дебетовую карту, рекомендуется отдать предпочтение такому банковскому продукту, который будет в полной мере удовлетворять потребностям пользователя.

- Социальная дебетовая карта выдается физическим лицам для перечисления пенсий, зарплат, некоторых типов социальной помощи (пособий, адресных начислений). При снятии средств в банкомате/кассовом отделе с пользователей снимается минимальная комиссия в размере 0,1-1,1%. Работают банки, где она отсутствует вовсе.

- Если нужна карточка для выезда за границу, желательно открывать ее в зарубежной валюте: долларах – в США, евро – в европейские государства.

- На остаток денег на дебетовых картах некоторые банки начисляют проценты. В частности подобные банковские продукты подходят для людей, планирующих заниматься накоплением.

При выборе дебетовой карты стоит проанализировать предложения банков, актуальные в настоящий момент. Для частного или корпоративного пользования можно оформить такой продукт, который подойдет оптимально для решения насущных задач.

Как выбрать правильный банковский счет

Это руководство по выбору правильного банковского счета предназначено для вас, если вы пытаетесь решить, какой тип счета лучше всего соответствует вашим потребностям, или хотите узнать, какие функции счета вам следует сравнить. Это также может помочь, если вы думаете о смене банковского счета.

Выберите тип учетной записи, который соответствует вашим потребностям

Текущие счета

?Важно

Комиссия за овердрафт меняется с апреля, но некоторые банки вводят эти изменения раньше.Узнайте больше о том, что эти изменения значат для вас.

Большинство людей используют текущий счет в банке или строительном обществе для управления своими повседневными деньгами.

Это позволяет:

- Оплата счетов прямым дебетом или постоянным поручением

- получать автоматические платежи, такие как заработная плата или пособия

- доступ к овердрафту, хотя это должно быть санкционировано банком

- расплачиваться за вещи дебетовой картой и снимать деньги в банкоматах.

Чтобы помочь вам управлять своими деньгами, вы можете:

- использовать безопасное банковское приложение для проверки и совершения платежей

- настроил текстовые оповещения, чтобы предупредить вас о низком балансе.

Пакетные счета

?Если вы думаете об открытии пакетной учетной записи, обязательно проверьте, сколько дополнительных преимуществ вы бы фактически использовали и можете ли вы получить их дешевле в другом месте.

Некоторые текущие счета предлагают дополнительные функции, за которые они взимают плату (часто от 10 до 15 фунтов стерлингов в месяц).

Это так называемые пакетные учетные записи.

Дополнительно включает:

- Специальные предложения (например, льготные процентные ставки по овердрафтам).

- Покрытие поломки автомобиля.

- Страховая защита (например, страхование путешествий или мобильного телефона).

- Дополнительные услуги.

Бесплатные основные банковские счета

Возможно, стоит подумать об открытии бесплатного базового банковского счета, если вы не можете открыть стандартный текущий счет, возможно, из-за низкого кредитного рейтинга или из-за того, что у вас нет кредитной истории.Если у вас есть счет на какое-то время, банк может предложить вам текущий счет.

На базовом банковском счете нет овердрафта, но вы можете:

- Оплата счетов прямым дебетом или постоянным поручением

- получают выплаты, такие как заработная плата или льготы.

Счета Jam Jar

Эти счета иногда называют бюджетными счетами или счетами аренды и предназначены для облегчения составления бюджета.

Они позволяют разделить деньги на разные «горшки» или «банки».

Вы решаете, сколько денег идет в каждый горшок, рассчитывая, сколько денег вам нужно для оплаты ваших счетов, а сколько осталось потратить или сэкономить.

Они также позволяют:

- Оплата счетов прямым дебетом или постоянным поручением

- получают выплаты, такие как заработная плата или льготы.

Одним из недостатков этих аккаунтов является то, что они взимают ежемесячную плату. Вам также часто придется обращаться в кредитный союз или жилищную ассоциацию, но они могут оплатить сборы за вас.

Счет в банке с пробкой может подойти вам, если:

- Вам нужен аккаунт, который поможет вам расплачиваться

- Вы хотите избежать списания средств за отказ от прямого дебета

- вы арендуете собственность совета или жилищной ассоциации — в этом случае ваш домовладелец может платить за вас ежемесячную плату.

Банковские счета для студентов и выпускников

Большинство банков предлагают специальный студенческий счет, обычно с беспроцентным овердрафтом до согласованной суммы.

Банки часто предлагают выпускникам привлекательные счета, чтобы обезопасить их как долгосрочных клиентов.

Банковские счета для заключенных и осужденных

Если вы находитесь в тюрьме или имеете судимость, возможно, вы сможете получить основной банковский счет. Банки не имеют доступа к сведениям о судимости, но у них есть системы для обнаружения заявок от людей, которые были зарегистрированы в мошенничестве или связанной с ним незаконной деятельности.

Все банки и строительные общества могут отклонять заявки от лиц, имеющих опыт мошенничества.

Они также могут отклонить вас, если вы не отстранены от ответственности, то есть когда вы все еще находитесь в процессе банкротства.

Сравнение стоимости и функций аккаунта

Комиссии, комиссии и расходы по овердрафту

Комиссии могут сильно различаться в зависимости от банка и между счетами, при этом одна из самых высоких комиссий взимается за превышение согласованного лимита овердрафта (если он у вас есть). Знаете ли вы, что вы можете сэкономить сотни фунтов с учетной записью, которая лучше соответствует вашим потребностям?

Если вы регулярно тратите больше, чем есть на вашем счете, выберите тот, который предоставит вам овердрафт до согласованного лимита без взимания комиссии и / или с низкой процентной ставкой.

Прочтите нашу страницу с объяснением овердрафтов, чтобы понять, как они работают и как сократить расходы и избежать расходов.

Процентные ставки по кредитным остаткам

Если вы осторожно относитесь к своим расходам и никогда не допускаете перерасхода средств, обратите внимание на счета, по которым выплачиваются проценты на ваш кредитный баланс.

Однако, если ваши доходы находятся на низком уровне и вы иногда используете овердрафт, не обращайте слишком много внимания на проценты по кредиту — вместо этого сосредоточьтесь на сборах.

Поощрения

?Сравнение ваших счетов

Банкитакже могут предлагать панели управления счетами, которые позволяют просматривать счета из нескольких банков и строительных обществ бок о бок в Интернете. Это позволяет вам увидеть разницу в таких вещах, как сборы и сборы.

Многие банки предлагают сделки для привлечения новых клиентов, но обязательно проверьте, есть ли у них какие-то условия.

Не ограничивайтесь краткосрочным предложением и убедитесь, что когда оно закончится, ваш аккаунт по-прежнему будет лучшим для вас.

Сделки включают:

- денежное вознаграждение

- повышенная процентная ставка за период

- ежемесячный кредит обычно составляет около 5 фунтов стерлингов.

Служба поддержки клиентов

Вы можете использовать What? оценка качества по оценке клиентов, чтобы найти банки с лучшими оценками клиентов. Рейтинг учитывает такие вещи, как эффективность обслуживания и рассмотрение жалоб, чтобы вы могли найти банк, который вам подходит.

Решите, как вы хотите вести дела со своим банком

Вам нравится иметь дело с человеком в филиале или вы предпочитаете удобство телефонного или интернет-банкинга? Не все банки, например, имеют филиал рядом с вами или позволяют вам иметь доступ в Интернет к вашей учетной записи.

Когда вы ищете свой счет, проверьте, как банк позволяет вам получить к нему доступ и какие способы важны для вас:

- Телефон-банкинг.

- Интернет или мобильный банкинг.

- Банкомат рядом с вами, которым можно пользоваться бесплатно.

- По почте.

- Отделение обслуживания — если вам нравится заходить в отделение, выбор банка, в который вы легко сможете попасть, будет самым важным фактором.

Сравните разные аккаунты с помощью сайтов сравнения

Сайты сравнения — хорошая отправная точка для всех, кто пытается найти текущий счет, соответствующий их потребностям.

Воспользуйтесь нашим инструментом сравнения комиссий и комиссий по банковскому счету, чтобы увидеть все комиссии и комиссии, которые применяются к банковским счетам — он показывает все, от комиссии за овердрафт до комиссии за снятие наличных в иностранной валюте.

Мы также рекомендуем следующие сайты для сравнения текущих счетов:

В Северной Ирландии вы также можете попробовать Инструмент сравнения Совета потребителей.

Помните:

- Не все сайты сравнения дадут одинаковые результаты, поэтому перед принятием решения убедитесь, что вы используете более одного сайта.

- Также важно изучить тип продукта и функции, которые вам нужны, прежде чем совершать покупку или менять поставщика.

Стоит ли менять банковский счет?

Если вы недовольны услугами, которые предоставляет ваш текущий банк или строительный кооператив, это легко изменить.

Ваш новый банк сделает всю работу за вас, и нет необходимости иметь дело со старым банком.

?Каждый год стоит проверять, предлагает ли ваш банк все необходимое.Если нет, подумайте о переключении.

Переключение вашего счета с помощью услуги смены текущего счета занимает всего семь рабочих дней, это предлагают почти все банки и строительные общества.

Вы выбираете дату, на которую хотите переключиться, и согласовываете ее с вашим новым банком.

Они организуют перевод всех ваших входящих и исходящих платежей на ваш новый счет.

Он подкреплен гарантией, которая означает, что вам будут возвращены любые проценты и платежи по вашему старому и новому счетам, если что-то пойдет не так.

Если переход не для вас, вы все равно можете предпринять шаги со своим существующим банковским счетом, чтобы минимизировать комиссии и сборы. Прочтите нашу страницу о том, как максимально эффективно использовать свой банковский счет.Если вы претендуете на универсальный кредит

Перейдите по ссылке ниже, чтобы узнать, какие есть варианты вашей учетной записи, а также плюсы и минусы каждого из них.

Посмотрите наше видео — Как открыть счет в банке

Прочтите стенограмму этого видео (DOC 26.5 КБ)

Как открыть, переключить или закрыть свой банковский счет

В наши дни доступно так много разных банковских счетов, что стоит проверить, сможете ли вы найти лучший. Вы можете сэкономить сотни фунтов с учетной записью, которая лучше соответствует вашим потребностям. Если вы хотите создать, изменить или закрыть свой банковский счет, в этом руководстве есть вся необходимая информация.

Открытие банковского счета

Выберите банковский счет

Во-первых, убедитесь, что вы знаете, какой банковский счет вы хотите открыть.

Как открыть счет в банке

Прочитать стенограмму этого видео (DOC 27KB)

Теперь, когда вы знаете, какой банковский счет вам нужен, пора поговорить с банком.

Сделать это можно в филиале, по телефону или онлайн.

Банк проведет проверку кредитоспособности, чтобы узнать вашу кредитную историю. Это скажет им, были ли у вас проблемы с возвратом денег в прошлом. Если да, возможно, вы не сможете открыть некоторые типы счетов.

Вас также попросят предоставить удостоверение личности и подтверждение адреса.

Как вы подтверждаете свой адрес или личность? Вот некоторые из распространенных документов, которые будут искать банки и строительные общества, чтобы вы могли доказать, что вы тот, кем себя называете:

- Водительское удостоверение

- Счет муниципального налога

- Счет за коммунальные услуги в Великобритании, например, за газ или электричество

- Выписка из банка или строительного общества

- Выписка по кредитной карте

- Письмо HMRC или налоговая декларация

- Выписка по ипотеке

- Договор аренды

- Заявление о преимуществах.

Разные банки запрашивают разные формы удостоверения личности. Вы можете проверить в Интернете, какой идентификатор вам понадобится, чтобы быть готовым к открытию новой учетной записи.

Бесплатные основные банковские счета

Если банки откажут вам в открытии стандартного счета, вы всегда можете подать заявление на открытие бесплатного базового банковского счета.

Эти счета не взимают комиссию и не предлагают овердрафты. Они также не будут взимать плату в случае сбоя прямого дебета.

Или взгляните на нашу коллекцию руководств, советов и полезных ссылок, чтобы убедиться, что вы получите лучшее предложение.

Как сменить банковский счет

Почти все банки и строительные общества теперь предлагают бесплатную семидневную услугу смены текущего счета.

Он подкреплен гарантией, которая означает, что вам будут возвращены любые проценты и платежи по вашему старому и новому счетам, если что-то пойдет не так.

В процессе перехода вас спросят о текущем овердрафте. Если вы можете подтвердить свой лимит овердрафта, например, выпиской из банка, ваш новый счет может соответствовать вашему текущему лимиту.

Как выбрать расчетный счет

Сайты сравнения — хорошая отправная точка для поиска текущей учетной записи, которая даст вам все необходимое.

Вы можете начать с размышлений об основах.

- У вас часто бывали деньги на счету — ищите счет с высокой процентной ставкой, чтобы увеличить свои сбережения.

- Вы часто используете овердрафт — ищите счет с более низкой ставкой овердрафта.Вот несколько советов по контролю над овердрафтом.

Затем вы можете посмотреть другие функции учетных записей. Например, предлагают ли они связанные сберегательные счета с более высоким процентом, кэшбэк или бонусы за переключение?

Мы рекомендуем следующие сайты для сравнения текущих счетов:

В Северной Ирландии вы также можете попробовать Инструмент сравнения Совета потребителей.

Смена банковского счета при наличии овердрафта

Вы можете переключиться с помощью службы переключения текущего счетаоткрывается в новом окне, даже если у вас есть овердрафт.В службе будет:

- Переключить текущий счет.

- Переместите деньги со старого текущего счета на новый. или , если у вас овердрафт, они могут быть переведены на новый текущий счет.

- Переместите все исходящие платежи (например, прямые дебеты и постоянные поручения) и поступающие (например, пособия или зарплаты) на новый счет.

- Закройте старую учетную запись.

- Убедитесь, что все платежи, случайно сделанные на ваш старый аккаунт, будут автоматически перенаправлены на ваш новый аккаунт.

Ваш овердрафт должен быть согласован с вашим новым банком или строительным кооперативом, чтобы он был заменен. В качестве альтернативы они могут предложить вам способ помочь вам погасить овердрафт.

Если это невозможно, вам нужно будет погасить текущий овердрафт перед переходом.

Услуга переключения занимает семь рабочих дней. А если что-то пойдет не так, на вас распространяется гарантия смены текущего аккаунта. Это означает, что вам вернут любые проценты или сборы, полученные в результате любой проблемы с переключателем.

На что я должен обращать внимание при попытке перехода с овердрафтом?

Новый банк или строительное общество должны решить, принимают ли они ваш овердрафт, а у разных поставщиков разные правила. Они могут отказать вам, если у вас очень большой овердрафт или вы находитесь в нем долгое время.

Решение зависит от множества разных вещей. Например, если вы раньше использовали овердрафт и всегда выплачивали его, это станет хорошим сигналом для вашего нового банка или строительного общества.Это показывает, что в прошлом вам удавалось расплачиваться с долгами.

Когда вы найдете лучшую учетную запись, поговорите с поставщиком учетной записи, чтобы узнать, сможете ли вы ее получить.

Имейте в виду, что ваш кредитный рейтинг является фактором при смене аккаунта. У вас больше шансов получить нужный аккаунт, если у вас хороший кредитный рейтинг.

Даже если вы не можете получить новую учетную запись, которую хотели, вам следует поискать ссуду с более высокими ставками, чем ваш текущий счет.

Как закрыть банковский счет

Вы можете закрыть большинство банковских счетов в любое время без списания средств.

Обычно это просто контакт с вашим банком.

Однако, если у вас будет овердрафт, вам придется погасить задолженность.

Если вы не используете Службу смены текущего аккаунта для закрытия своей учетной записи, убедитесь, что все прямые дебеты или платежи переводятся в вашу новую учетную запись.

Если ваш банк решит закрыть ваш счет

Если ваш банк решит закрыть ваш текущий сберегательный счет или счет с мгновенным доступом, вы обычно получите уведомление за два месяца.

Для других учетных записей он должен дать вам «разумное уведомление», чтобы вы могли принять другие меры. Это должно быть не менее 14 дней.

Банк может отложить закрытие, если вы совершили платежи, которые еще не покинули ваш счет. Например, оплата чеком или картой.

Если что-то пойдет не так

Если вы недовольны чем-то, что сделал ваш банк, первое, что вам нужно сделать, — это поговорить об этом с кем-нибудь в банке.

Текущий счет— правильный счет для вас

Наш текущий счет дает вам все необходимое для простого, повседневного и удобного круглосуточного банковского обслуживания.Создайте единый или совместный счет, и вы будете получать ежемесячные отчеты, свою чековую книжку и дебетовую карту бесплатно.

Вы можете управлять своими финансами так, как вам нравится, с помощью мобильного телефона, Интернета, отделения и банкомата, мгновенного обновления баланса по SMS и быстрых депозитов и переводов.

Открыть новую учетную запись легко и просто, просто заполните нашу онлайн-заявку или посетите наш филиал, и у нас все будет в порядке.

- Бесплатный электронный банкинг

- Превосходное обслуживание клиентов

- Сохранить в иностранной валюте

- Международные денежные переводы

- Бесплатные выписки

- Бесплатная глобальная дебетовая карта

Кто имеет право?

Чтобы подать заявление, вам необходимо иметь действующий вид на жительство или подавать на него заявление.

Комиссии:

Мы не взимаем комиссию при открытии текущего счета в коммерческом банке для внесения наличных в катарских риалах или большинстве международных валют.

Минимальный / максимальный начальный депозит:

Вам необходимо будет перевести минимальную ежемесячную заработную плату в размере 4000 QAR или внести первоначальный единовременный депозит в размере 10 000 QAR.

Варианты валюты:

Вы можете открыть текущий счет в катарских риалах или во многих международных валютах.

Пути в банк:

Онлайн, мобильный, телефон, SMS и в филиале.

Прочие услуги:

Если вам нужно оформить овердрафт, вы можете позвонить, чтобы договориться о встрече с менеджером вашего филиала. Взаимодействие с другими людьми

Подайте заявку на открытие текущего счета и получите бесплатный глобальная кредитная карта и возможность делать сбережения в иностранной валюте.

Комиссии по текущему счету в Ольстерском банке

Не зарегистрированы для использования в круглосуточном и мобильном банке?

Как зарегистрированный клиент интернет-банкинга в любое время вы можете сэкономить деньги, совершая операции в Интернете или используя наше мобильное приложение. По сравнению с транзакциями в банкоматах или отделениях (0,35 евро или 0,80 евро) онлайн-транзакции будут стоить вам 0,20 евро за транзакцию.

Используйте бесконтактные платежи, Apple Pay или Google Pay

Бесконтактные, Apple Pay или Google Pay (для покупок на сумму до 50 евро) стоят самые низкие транзакции — 0 евро.01 за транзакцию.

Используйте свою дебетовую карту Visa

Покупки с помощью дебетовой карты в магазине или онлайн стоят 0,20 евро.

Получите кэшбэк

Снятие наличных в отделении стоит 0,80 евро или 0,35 евро в банкомате. Уменьшите эти сборы, получив возврат наличных с дебетовой карты, стоимость транзакции которой составляет 0,20 евро.

Используйте меньше чеков

Чеки — дорогостоящий способ произвести платеж.Вносите оплату электронным переводом, прямым дебетом или используйте дебетовую карту, чтобы снизить комиссию за транзакцию.

Отказ от платы

Комиссия за транзакцию не взимается, если на вашем счете постоянно поддерживается баланс в размере 3000 евро в течение каждого цикла оплаты. Ежемесячная плата за обслуживание в размере 2 евро будет по-прежнему применяться.

Комиссия за транзакцию и ежемесячная плата за обслуживание не взимается, если вам исполнилось 66 лет.

Для получения дополнительной информации ознакомьтесь с разделами «Объяснение отказа» и «Объяснение комиссий и сборов» выше.

Проверьте тип своего счета

Комиссия за транзакции и обслуживание не взимается со счетов Student, Adapt, ufirst *, ufirstgold *, Foundation и частных аккаунтов.

Заявление о комиссиях

Недавно мы ввели новый годовой отчет о комиссиях (SoF) для клиентов, имеющих личные текущие счета. В этом отчете подробно описаны сборы и проценты, которые были выплачены или заработаны за период, указанный в SoF. Для получения более подробной информации о SoF, пожалуйста, ознакомьтесь с нашими часто задаваемыми вопросами.

* Нет в продаже

Руководство по переключению текущего счета

Мы переключим ваш текущий счет в течение 7 рабочих дней.

Запуск коммутатора |

Вы выбираете время запуска коммутатора — это может быть до 60 дней в будущем. Предоставьте нам код сортировки вашего старого счета, номер счета и данные дебетовой карты. |

Дата начала перехода (день 1) |

Мы попросим ваш старый банк предоставить список ваших платежей (например, постоянные платежи и прямой дебет). Сообщите нам, хотите ли вы получать обновления по тексту, электронной почте или письмом. |

Перевод (дни со 2 по 6) |

Мы настроим платежи на ваш счет Santander и сообщим компаниям, которым вы платите прямым дебетом, для получения будущих платежей от ваш новый аккаунт.Мы также будем сообщать людям, которые переводят деньги на ваш счет, чтобы с этого момента они переводились на ваш новый счет. |

Выбранная вами дата перехода (день 7) |

Ваш переход готов. Если у вас положительный баланс, он будет переведен на ваш счет в Santander. Если у вас есть перерасход, вам нужно будет погасить его в старом банке. Ваш старый счет в банке или строительном обществе будет закрыт. Со дня завершения перехода мы будем автоматически перенаправлять все платежи из вашего старого аккаунта в аккаунт Santander, а также свяжемся с отправителем, чтобы сообщить ему данные вашего нового аккаунта.Мы будем делать это в течение трех лет или дольше в соответствии с Соглашением о смене текущего счета. Это означает, что вам не нужно беспокоиться о пропущенных платежах. |

После переключения |

Если это новый текущий счет, вы уже получили свои карты и PIN-коды, а также регистрационные данные в Интернет-банке и телефонном банке, если вы просил их. Любые платежи, переведенные со старой учетной записи, начнут поступать с вашей учетной записи Santander, поэтому вам следует убедиться, что у вас достаточно денег на новой учетной записи для их покрытия. |

Услуги коммутации и стороннего поставщика (TPP)

Если вы используете какие-либо услуги, предоставляемые TPP, в текущей учетной записи, которую вы переключаете на нас, то этот доступ не будет переключен на вашу новую учетную запись .

Они могут включать такие услуги, как агрегирование (возможность видеть ваши счета от более чем одного провайдера в одном месте), управление капиталом или другие услуги, в которых вы предоставляете разрешение сторонней компании на доступ к информации или платежи от вашего имени.Наши правила и условия предоставляют дополнительную информацию о разрешениях TPP.

Есть несколько простых вещей, которые вам нужно сделать, чтобы перенести эти службы в вашу новую учетную запись.

- Если вы не знаете, какие TPP имеют доступ к вашей учетной записи, то перед закрытием старой учетной записи проверьте, какие разрешения активны.

- Когда ваша новая учетная запись будет открыта, вам нужно будет настроить доступ к новой учетной записи с помощью вашего TPP.

Есть некоторые типы учетных записей, которые нельзя использовать с TPP.Текущие учетные записи, которые вы можете использовать в Интернете, будут включены.

Часто задаваемые вопросы о банковских счетах | Центр поддержки Square

Прием платежей — это основа ведения вашего бизнеса с Square, поэтому Square крайне важно, чтобы вы контролировали свои средства. Ниже приведены наиболее частые вопросы от продавцов при связывании или редактировании своего банковского счета с Square. Если у вас возникли проблемы с установлением связи или редактированием банковского счета, ознакомьтесь с приведенной ниже информацией.

Как мне узнать, какой банковский счет я привязал к Square?

Просмотрите свой связанный банковский счет из онлайн-панели Square Dashboard.Мы также отправим вам электронное письмо с подтверждением любых переводов с использованием последних трех цифр аккаунта, на который мы переводили.

Как мне изменить свой банковский счет?

Редактировать свой банковский счет легко с помощью онлайн-панели и приложения Square. Подробнее об обновлении связанного банковского счета.

Могу ли я принимать платежи с Square, пока у меня не будет привязанного банковского счета?

Да! Вы сможете принимать платежи через свой аккаунт Square, пока ждете подтверждения своего банковского счета.Любые платежи, которые вы примете в течение этого времени, останутся на вашем балансе Square, пока ваш банковский счет не будет привязан. После завершения процесса проверки Square отправит все средства с вашего баланса Square на ваш банковский счет в течение 36 часов.

Что делать, если я обновляю свой связанный банковский счет?

Мы продолжим отправлять переводы на ваш текущий связанный аккаунт, пока ваш новый банковский счет не будет подтвержден. Если вы хотите отменить связь с текущим банковским счетом, свяжитесь с нами. Это позволит вашим переводам оставаться на вашем балансе Square до тех пор, пока ваша новая учетная запись не будет проверена.

Могу ли я привязать предоплаченный банковский счет к Square?

Нет, для Square требуется транзакционный банковский счет, который позволяет осуществлять переводы и снятие средств (в случае возврата или возвратного платежа. Предоплаченные карты или онлайн-счета, такие как PayPal, не поддерживаются.

Могу ли я связать свою учетную запись Square POS с моим приложением Cash для получения переводов?

Используя свою учетную запись в приложении Cash и номер маршрутизации, вы можете получать переводы прямо со своей учетной записи Square POS в приложение Cash.

Обратите внимание: : это доступно только для стандартных переводов (не мгновенных переводов).

Каков процесс установления связи с банком Square?

Вы можете выбрать привязку транзакционного банковского счета к своей учетной записи Square во время создания учетной записи или позже с помощью онлайн-панели Square Dashboard и приложения Square. После того, как вы предоставите Square информацию о вашем банке, мы проверим, можем ли мы связаться с этим аккаунтом, отправив и затем сняв небольшую сумму с вашего счета (что не повлияет на ваш баланс).Убедитесь, что на вашем банковском счете есть как минимум 1 доллар США, прежде чем пытаться связать его с Square, чтобы проверка прошла гладко.

Подробнее о привязке банковского счета.

Сколько времени займет получение моего первого перевода?

Процесс привязки и проверки банковского счета обычно занимает несколько минут, но для некоторых банков это может занять до 4 рабочих дней. После того, как ваш аккаунт будет полностью проверен, мы отправим переводы в соответствии с вашим графиком переводов. Узнайте, как проверить статус подтверждения вашего банка.

Какие варианты расписания трансфера у Square?

В соответствии с расписанием автоматических переводов Square, следующий рабочий день обычно переводится на ваш банковский счет в течение 36 часов с момента транзакции. Если вы установили индивидуальное дневное время закрытия, переводы могут отправляться через 1-2 рабочих дня с момента транзакции. Узнайте о вариантах расписания трансфера.

Почему я не вижу недавний перевод на моем банковском счете?

Если ваш банковский счет привязан и полностью подтвержден, вы должны увидеть переводы на свой банковский счет в течение 1-2 рабочих дней в зависимости от вашего графика закрытия.Проверьте свою онлайн-панель Square Dashboard или раздел Balance приложения Square, чтобы узнать, отправили ли мы ваш перевод или узнать больше о недостающих переводах.

Почему не удалось подтвердить мой банк и что мне делать с этим?

Проверка банка может завершиться неудачно по ряду причин: если ваш банковский счет не является транзакционным и мы не можем переводить и списывать с него деньги, если у вас недостаточно средств на вашем банковском счете, когда мы пытаемся подтвердить счет, или если там была допущена опечатка при вводе информации о банке.

Это упрощает процесс пользования текущим счетом.

Это упрощает процесс пользования текущим счетом.