Что такое рынок форекс простыми словами: Что такое Форекс простым языком и как он работает

Что такое Форекс простым языком и как он работает

Приветствую, искателей заработка на Форексе.

Благодаря высокой ликвидности, круглосуточному графику и легкому доступу к рынку, трейдинг стал популярной профессией, особенно для людей, умеющих обращаться с финансами. Перспективы заманчивые — кому не хочется быть самому себе начальником и зарабатывать деньги с помощью ноутбука.

Тем не менее, торговля на рынке Форекс — это деятельность, полная своих недостатков и подводных камней. По статистике, 80% новичков сливаются именно из-за плохого знания матчасти Форекса. Не будем повторять их плохой пример и изучим все подробно.

Что такое Форекс простыми словами

Если совсем просто, то Форекс — глобальный рынок, на котором торгуют валютами, обменивая одну на другую по свободному рыночному курсу. Валюты торгуются друг против друга парами, в которой одну валюту (базовую) покупают за другую (котируемую).

На рынке торгуют частные трейдеры, желающие заработать на спекуляциях, бизнес (упрощается расчет с иностранными партнерами) и даже целые государства в лице центробанков.

Краткая история появления

Прообраз рынка Forex возник во времена появления первых денег. Денежные взаимодействия и необходимость адекватного обмена валют возникли еще в эпоху вавилонян. Тогда же установилась традиция чеканить деньги из драгметаллов (преимущественно серебро и золото). Традиция привязывать национальную валюту к золоту широко применялась вплоть до XX века.

Но это все слишком далеко. Рынок Форекс как таковой возник в 1980-х годах. До этого глобальные валютные операции регламентировались принятыми после окончания Второй мировой войны Бреттон-Вудскими соглашениями и нормативами созданных в то же время Международного валютного фонда и Всемирного банка.

В 1971 году они были пересмотрены, в результате чего родился современный вариант площадки для обмена иностранной валюты.

До 2000-х годов это был относительно закрытый рынок, доступный только для институциональных инвесторов, крупных корпораций и квалифицированных трейдеров. Но интернет-бум быстро разрулил эту ситуацию с Форексом, и теперь выйти в торги можно прямо из смартфона, сидя в маршрутке или в универе на парах.

Принцип работы

С принципами Форекса все ясно: валютный рынок — это место, где торгуют валютами. А если точнее, торгуют валютными парами, покупая одну валюту за другую. Валютный обмен важен для большинства людей во всем мире, независимо от того, осознают они это или нет.

Например, чтобы купить шампанское из Франции, наш супермаркет должен совершить международный валютный обмен. Ведь ему нужно платить французам в евро. То же самое касается путешествий.

Русский турист в Египте не может заплатить в рублях, чтобы увидеть пирамиды, потому что это не местная валюта. Таким образом, турист должен обменять рубль на местную валюту, в данном случае египетский фунт, по текущему обменному курсу.

Таким образом, турист должен обменять рубль на местную валюту, в данном случае египетский фунт, по текущему обменному курсу.

Одним из уникальных аспектов этого международного рынка является то, что Форекс абсолютно свободен и децентрализирован. Нет единой биржи, которая устанавливала бы график торговли и правила. Все транзакции происходят через компьютерные сети между трейдерами по всему миру. Рынок открыт 24 часа в сутки, пять дней в неделю, валюты торгуются по всему миру.

Биржа forex с позиции трейдера

Для трейдера Форекс — одновременно и основное средство заработка, и поле для творческой деятельности.

Трейдеры преследуют прагматический интерес, стремясь получить прибыль от колебаний обменных курсов, но для этого им нужны наблюдательность, воображение, а также умение анализировать и находить причинно-следственные связи. Как по мне — это просто огромное поле для личного и профессионального роста.

География валютного рынка

Рынок Форекс — крупнейший финансовый рынок в мире. Торговля осуществляется не в одном месте, а между всеми участниками одновременно через посредников-брокеров. Рынок открыт 24 часа в сутки в разных частях мира. Сама суть Forex изначально такова, чтобы трейдеры в любой момент могли моментально удовлетворить свои потребности в валюте.

Отличия от других рынков

Главные:

- Структура Форекса. Фондовые рынки торгуются на фондовых биржах, например, такой, как Нью-Йоркская фондовая биржа (NYSE). На Форексе участники торгуют напрямую друг с другом через посредников — брокеров.

- Порог вхождения. Для торговли акциями или облигациями не предусмотрено кредитного плеча, поэтому обычно требуется гораздо больше денег на старт.

Форекс использует кредитное плечо. Это одновременно и выгодно, и невыгодно. Выгодно, потому что с кредитным плечом 1000:1 каждый твой доллар на депозите позволяет купить валюты на $1000. Невыгодно, потому что с таким плечом даже пара пипсов просадки опустошит баланс.

Форекс использует кредитное плечо. Это одновременно и выгодно, и невыгодно. Выгодно, потому что с кредитным плечом 1000:1 каждый твой доллар на депозите позволяет купить валюты на $1000. Невыгодно, потому что с таким плечом даже пара пипсов просадки опустошит баланс. - Способ торговли. На фондовом рынке ты совершаешь сделку, продавая или покупая актив. На Форексе ты покупаешь и продаешь одновременно. Валютные пары образуют инструмент. Спекуляция совершается, когда мы правильно прогнозируем, когда одна валюта вырастет или упадет.

Время работы

Поскольку Forex не ограничен одной биржей, торговля не прекращается всю неделю, кроме субботы и воскресенья.

Но учитывая, что на планете есть несколько крупных финансовых центров, глобальные торги можно разделить на сессии:

- Нью-Йоркскую (8:00-17:00 EST/13:00-22:00 UTC).

- Токийскую (19:00-4:00 EST/12:00-9:00 UTC).

- Сиднейскую (7:00-2:00 EST/22:00-7:00 UTC).

- Лондонскую (3:00_12:00 EST/с 20:00 до 17:00 UTC).

Две самых оживленных — Лондонская и Нью-Йоркская. Период, когда эти две торговые сессии перекрываются лондонский полдень и нью-йоркское утро, является наиболее загруженным, на который приходится 70% всего объема торгов.

Оборот

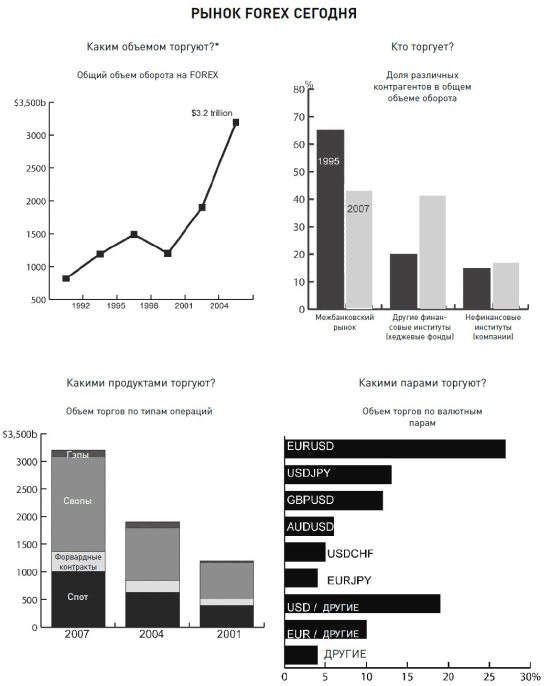

Forex — крупнейший финансовый рынок на планете. Ежедневный объем глобального фондового рынка — ~84 миллиардов долларов. Форекс — 5,1 триллиона долларов. Больше добавлять ничего не нужно. Кроме того, что указанные цифры — результат исследования Всемирного Банка за 2016 год. Текущие показатели без сомнения будут еще более впечатляющими.

Предупреждение о Forex и бинарных опционах

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопросДля дилетанта и простого обывателя, соблазненного рекламой и крутыми промо, торговля бинарными опционами и Форекс мало чем отличаются. Для них это просто один из вариантов срубить капусты. То есть попасть на бабки, потому что, не зная, что к чему, много не заработаешь.

Торгуя на Форексе, ты оперируешь реальной валютой, которая лежит на твоем депозите. Завел, поторговал, вывел — везде участвует денежка. Торгуя БО и открывая сделку, ты не оперируешь ничем. Голой котировкой. Фактически отдал деньги ни за что — один в один как ставка в казино.

Легенда гласит, что бинарная природа БО дает равный шанс на успех 50/50, что цена упадет или вырастет. Но на самом деле удачная сделка приносить 50/60/70% прибыли. Неудачная — 100% убыток. Если вы потратили деньги и не стали владельцем ценного актива — вас обманули.

Что торгуется на Форексе

Чем торгуют на Форексе? Ответ простой — ДЕНЬГИ. А точнее, как мы уже знаем, валютные пары. Например, тратим евро, чтобы купить доллар.

Цена валюты обычно является прямым отражением мнения рынка (да, этой оравы медведей и быков) о текущем и будущем состоянии экономики страны. Так что если акция дает долю в компании, валютная пара с иеной дает своего рода «долю» в экономике Японии и США. Но это не все варианты.

Валюты

Котировки Форекс — это курс, по которому одну валюту можно обменять на другую. Он всегда указывается в парах, таких как EUR/USD (евро и доллар США).

Обменные курсы колеблются в зависимости от экономических факторов, таких как инфляция, промышленное производство и геополитические события. Эти факторы будут влиять на то, покупаете ли вы или продаете валютную пару на Форексе.

Металлы

Существует множество способов торговли металлами. Самый популярный сегодня — CFD. В этом случае мы покупаем денежный эквивалент металла, но приобретая фактически само сырье. Многие брокеры сегодня торгуют CFD с базовыми валютами.

Многие брокеры сегодня торгуют CFD с базовыми валютами.

Мировые индексы

Контракты на разницу (CFD) позволяют работать и биржевыми индексами (например, индекс – S&P 500 на бирже NYSE, отражающий целый сектор индустрии). Торговля тоже предусматривает использование кредитного плеча. Это значит, что, например, с плечом 1000:1 за тысячу на счету мы можем открыть сделку на 10000. Так что помним о потерях.

Форекс: обман или нет

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопросДавайте сразу: Форекс — законный торговый рынок, на котором торгуются мировые валюты. Это не афера сама по себе, в принципе не может ею быть. Без Forex не было бы таких простых условий для международного импорта и экспорта. Суть этого рынка в том, что теоретически он может принести трейдерам много денег.

В реальности — все инструменты контроля Форекса находятся в руках крутых перцев типа Сороса, которые могут намеренно гонять волну, чтобы заработать на 100% предсказуемых котировках. Остальные должны следовать за рынком, а это требует недюжинного ума, расторопности, знаний и опыта.

Остальные должны следовать за рынком, а это требует недюжинного ума, расторопности, знаний и опыта.

Дилетант, пришедший по рекламе и просмотревший 20-минутный ролик на Ютубе по RSI и Стохастику, обречен на провал. Отсюда столько жалоб и причитаний о том, что Форекс — скам. Мое мнение: не умеешь — не берись.

Почему торговля на Форекс пользуется спросом

Почему форекс-трейдинг продолжает набирать популярность в 2020 году? Это просто объяснить. Все больше и больше людей проявляет интерес к торговле. Особенно молодые люди. Для большинства из них главная мотивация — перспектива быстрого и большого заработка. Форекс в теории может это дать. Здесь за неделю можно заработать столько, сколько на акциях за 10 лет.

Но это в теории. Давайте смотреть правде в лицо: 90% людей не станут гениальными учеными, актерами, врачами и так далее. Талантливым трейдером тоже дано стать не всем. Есть высота на Форексе, которую можно взять упорством и трудолюбием. На нее и нужно ориентироваться.

Есть и другие причины, например:

- Легкий доступ к Форексу. Трейдеры со всего мира могут получить доступ к торговым платформам, если у них есть доступ к интернету и лишних пару сотен баксов.

- Открытые рынки. Торги не ограничены одной биржей. Круглые сутки, 5 дней в неделю.

- Универсальность Форекса. Есть много инструментов для автоматизации. Выбирая менее агрессивные стили, трейдер может превратить торговлю в денежное хобби или подработку.

Но если не понимаешь, как работает рынок, не осознаешь связанных с ним рисков, они не работают. Просто примите к сведению.

Плюсы и минусы

Плюсы Форекса:

- Кредитное плечо. Маржинальная торговля позволяет инвестору умножить стартовый капитал в 10, 20, 30 (сколько позволит брокер) раз и торговать большими лотами. Это увеличивает прибыль, но для новичков это скорее минус, потому что при потерях списываются не добавленные брокером, а твои собственные деньги.

- Мобильность. Уже не нужно зацикливаться на графиках и мониторах.

Возможности современных гаджетов позволяют торговать с любого места, где есть интернет.

Возможности современных гаджетов позволяют торговать с любого места, где есть интернет. - Без налогов. Покупая акции, ты получаешь их во владение и платишь налог. В Форексе есть только брокерский спред.

- Ликвидность. Деньги — актив со 100% ликвидностью. Это не акция обесцененной компании «Рога и Копыта», которую ты не то что по номиналу не продашь, но и вообще сильно повезет, если кто позарится. Валюта никогда не залеживается.

Кроме того, нужно все-таки признать, что валютный рынок настолько велик, здесь торгует так много людей, что невероятно трудно манипулировать ценами на Форексе. Даже если кто-то торгует очень большими объемами, в целом все компенсируется.

Какие платформы используются для торгов

Торговая платформа и ее инструментарий — наше главное оружие в личной войне за прибыль на Форексе. Выбирайте любую, какая нравится, и вперед.

Выбор платформы зависит от брокера. Чаще брокеры предоставляют свободное и популярное ПО типа MetaTrader 4 или MetaTrader 5. Пользуются популярностью и такие решения, как ActivTrader и cTrader.

Пользуются популярностью и такие решения, как ActivTrader и cTrader.

Есть брокеры, использующие собственные проприетарные программы, которых больше нигде нет. Но практически все без исключения брокеры поддерживают торговлю через web-терминал. Так что в целом для Форекса нужен только браузер и быстрый интернет.

Особенности рынка

Когда вы торгуете акциями, вы покупаете акции компаний, которые могут стоить от нескольких центов до сотен и тысяч долларов за штуку. Рыночная цена зависит от спроса и предложения. Торговля на Форексе — это другой мир. Рынок кипит и бурлит круглосуточно, поэтому все основные мировые валюты являются высоколиквидными.

Рынок кипит и бурлит круглосуточно, поэтому все основные мировые валюты являются высоколиквидными.

Как совершаются сделки

Обменный курс — это отношение одной валюты к другой валюте. Например, в паре USD/CHF обменный курс показывает, сколько швейцарских франков вам нужно потратить, чтобы купить один доллар США.

Базовая валюта — это основная валюта или своего рода мерило того, сколько нужно котируемой валюты для ее для покупки или сколько ее можно выручить на продаже.

Основные участники

Форекс состоит из крупных коммерческих банков, валютных брокеров, хеджеров и институциональных инвесторов (пенсионные фонды, центральные банки), а также обычных трейдеров, которые зарабатывают на движении котировок.

Более 80% общего объема транзакций на Форексе составляют межбанковские операции брокеров и институциональных инвесторов. Оставшиеся 10% — операции между частными банками, их клиентами и обычными трейдерами.

Торговля как на росте, так и на спаде рынка

На Форексе есть две позиции — Long и Short. Это значит, что можно покупать, если думаешь, что базовая валюта вырастет в цене, и продавать, если думаешь, что подешевеет. В этом случае берешь у брокера акции «в долг», продаешь, а когда они подешевеют, выкупаешь обратно и отдаешь.

Это значит, что можно покупать, если думаешь, что базовая валюта вырастет в цене, и продавать, если думаешь, что подешевеет. В этом случае берешь у брокера акции «в долг», продаешь, а когда они подешевеют, выкупаешь обратно и отдаешь.

Разница себе. Звучит сложно, но делается все парой кликов мышкой по кнопке. В общем, просто запомните: в разговоре трейдера покупка — это называется «идти в длинную» или открывать «длинную позицию». Продажа = «короткая» покупка. Лонг — купить. Шорт — продать.

Кредитное плечо

Если простыми словами, то кредитное плечо — это заемные деньги, которые увеличивают объем сделки на Форексе и, следовательно, потенциальную прибыль. Маржа, по сути, является главным стимулом для трейдеров.

С помощью кредитного плеча трейдер может открывать ордера в 500/1000/1500 раз больше, чем их собственный капитал. Другими словами, кредитное плечо — это способ получить доступ к гораздо большим объемам, чем это возможно при реальном депозите на Форексе.

Спреды

Форекс-брокеры указывают две разные цены на валютные пары: цена предложения и спроса. Разница между ними — это спред. Чаще брокеры забирают его себе в качестве вознаграждения. Причем иногда это преподносится как «нулевая комиссия», что является манипуляцией. Трейдер берет либо спред, либо комиссию (фиксированная или плавающая). По-другому на Форексе не бывает.

Торговля на межбанке

Межбанк — это глобальная сеть, созданная и используемая финансовыми учреждениями для обмена валют. Межбанковские операции мо

Рынок Форекс — что это, кратко об основном.

Форекс (FOREX, FOReing EXchange — обмен зарубежной валюты) — это система межбанковского, международного валютного рынка. Форекс появился на основе того, что возникла необходимость свободного финансового обмена и потока валют для различных государств в конце 1970-х. Также этому поспособствовал переход от «золотого стандарта» в мировой экономике к свободному обмену. Форекс — это внебиржевой рынок, который, по сути, является неформальной сетью торговых отношений между странами мира и по которому проходят операции по всем основным валютам.

Членами рынка могут быть: банки (центральные, коммерческие или инвестиционные), фонды (в частности пенсионные), субъекты страхового дела (компании), международные корпорации, дилеры, брокеры и частные лица.

Из чего состоит Форекс?

Форекс делится на три сектора:

- Рынок спот — после денежной операции валюта поступает на второй рабочий банковский день. Это происходит без единого центра торговли, это именно рынок Форекс.

- Форвардный сегмент — валюта поступает больше чем через два рабочих банковских дня. Процедуры регистрируются как на биржевых, так и на внебиржевых торговых площадках.

- Соглашение своп — операция, при которой проводятся одновременно покупка и продажа, но одна свот, а другая форвардная.

Особенности и привилегии

- Изначально Форекс был объектом для валютного обмена, но со временем многие люди научились правильно пользоваться этим рынком. Из-за того что курсы валют нестабильны, занимаясь купле-продажей, люди получают доход.

- Форекс не привязан к какой-либо локальной биржевой площадке, соответственно человек в любой точке мира может пользоваться биржей для собственных целей. Для этого нужен всего лишь интернет и приложение на гаджете.

- Широкий спектр участников системы.

- Помимо досягаемости в любой точке мира, Форекс доступен 24 часа в сутки, но, к сожалению, только по будним дням. На выходных рынок не работает.

- Чтобы получать доход на Форексе, необходимо не только уметь им пользоваться, но и следить за мировыми новостями, трендами и тенденциями, а это расширяет кругозор и может быть интересным.

Что нужно для того, чтобы торговать на Форекс?

Изначально идёт регистрация, после чего нужно скачать на устройство торговый терминал Метатрейдер. Если есть вопросы, нужно нажать клавишу F1 (справочная). Для удобства в программе есть индикаторы, а также имеется возможность строить дополнительные линии. Для проверки своих навыков на сайте есть тренировка с виртуальными деньгами. Таким образом, трейдер сможет понять, насколько хорошо он владеет стратегией торговли. После навыки применяют на практике на центовом счёте. Это работа с настоящими средствами, но с минимальными рисками.

Когда трейдер уже уверен в полученных опыте и навыках, он может открывать долларовый счёт и уже реально зарабатывать деньги. Чтобы это сделать, нужно нажать графу «личный кабинет», войти в него и использовать функцию «пополнение», после чего выбрать удобный способ оплаты. Доход выводят чаще всего по реквизитам карты или с помощью других платежных систем.

узнайте больше про торговлю на Форекс и торговлю бинарными опционами на наших сайтах!

Преимущества Форекса — трейдинг для начинающих

Часто можно услышать, что Форекс-это лохотрон. Возможно, форекс в шарашкиных конторах действительно лохотрон. Однако, если говорить о реальном форексе, у него есть огромные преимущества. В этой статье постараемся понять, в чём конкретно есть преимущества форекса перед другими рынками?

Возможно, форекс в шарашкиных конторах действительно лохотрон. Однако, если говорить о реальном форексе, у него есть огромные преимущества. В этой статье постараемся понять, в чём конкретно есть преимущества форекса перед другими рынками?

Преимущества рынка форекс перед другими рынками.

таблица преимущества форексаДавайте рассмотрим вышеперечисленные преимущества немного подробнее.

Рынок Форекс имеет подавляющее преимущество перед другими рынками с точки зрения ликвидности. При расчетном ежедневном объеме торговли более 4 триллионов долларов. Форекс более чем в 100 раз превышает все фондовые биржи. Есть три основных преимущества, которые дает такая огромная ликвидность:

- Торговые исполнения являются мгновенными;

- Вход получается с очень небольшим проскальзыванием;

- Ни одна организация не может контролировать или ограничить рынок.

Из-за его массивной ликвидности и интернет-платформы (уже нет живых торгов). Быстрое исполнение ордеров и мгновенное подтверждение это норма.

Быстрое исполнение ордеров и мгновенное подтверждение это норма.

Проскальзование.

Возможно, вы попадете в некоторое проскальзывание. Когда вы торгуете во время анонсов новостей или большим объемом. Но обычно вы можете исполнить все цены на своей брокерской платформе, как они отображаются. Большинство брокеров обеспечивают мгновенное исполнение сделок из котировок в реальном времени. Фьючерсы по-прежнему уязвимы к резким колебаниям ликвидности в течение всего торгового дня. Проскальзывание и частичное исполнения являются общей проблемой.

Манипуляции рынком фьючерсов и акций.

В акциях и фьючерсах есть вероятность того, что более крупные участники начнут манипулировать рынком. Недавним примером был “внезапный крах” в четверг, 6 мая 2010 года. Тогда высокочастотные (HF) трейдеры отстопились и ликвидность исчезла.

Момент падения рынка 6 мая 2010Крах продолжался несколько минут. При этом Dow Jones упал на 1000 пунктов (самое большое однодневное снижение в истории DJ). Примером того, как крупные участники входили на фьючерсный рынок, чтобы манипулировать им. Был “продовольственный пузырь” 2008 года.

Примером того, как крупные участники входили на фьючерсный рынок, чтобы манипулировать им. Был “продовольственный пузырь” 2008 года.

Пузырь пшеницы.

Goldman Sachs (и его инновационный товарный индекс для привлечения и использования спекулятивных денег). Ошеломили фактическое предложение и спрос на пшеницу сотнями миллиардов новых долларов. Они создали виртуальный «шок спроса», когда было много предложения. Напомню, 2008 год был небывалым урожаем для пшеницы. Разумеется это повысило цены на пшеницу и другие продовольственные товары на 80%. Goldman и несколько уже богатых инвесторов, стали богаче. За счет того, что реальные мировые ценности продуктов питания становятся сверхдорогими для бедных. Эта процедура, по сути – разжигая продовольственных бунтов в более чем тридцати странах. Из-за кучки богатых инвесторов, жлобов (а по другому их не назовёшь). Стало голодать более 250.000 человек.

На рынке форекс меньше манипуляций.

Из-за массивной ликвидности Форекс, нет никого кто мог бы манипулировать рынком. Это те преимущества форекс, которые привлекают трейдеров. Однако могут иметь место комбинированные действия. Например несколько крупных участников, таких как центральные банки, заставляют рынок двигаться в определенном направлении. Но это исключение из правила. В мире акций есть много случаев, когда крупные участники, действующие согласованно, могут манипулировать рынком. Есть другие случаи, когда участники могут действовать незаконно или аморально, чтобы манипулировать определенными акциями. В рынке форекс встретить подобное – очень сложно. Причина – нужны деньги.

Это те преимущества форекс, которые привлекают трейдеров. Однако могут иметь место комбинированные действия. Например несколько крупных участников, таких как центральные банки, заставляют рынок двигаться в определенном направлении. Но это исключение из правила. В мире акций есть много случаев, когда крупные участники, действующие согласованно, могут манипулировать рынком. Есть другие случаи, когда участники могут действовать незаконно или аморально, чтобы манипулировать определенными акциями. В рынке форекс встретить подобное – очень сложно. Причина – нужны деньги.

Любая манипуляция на рынке – стоит денег. Рынок форекс – насыщенный рынок. Манипуляция там стоит очень дорого.

Преимущество форекс – круглосуточный рынок.

Яркое преимущества форекс – это возможность торговать круглосуточно. 24 часа в сутки, кроме выходных. Иными словами -торговать с 20: 15 GMT в воскресенье до 22:00 GMT в пятницу. Эта 24-часовая торговля возможна, поскольку рынки по всему миру открываются и закрываются в разное время.

Вы можете торговать немного или много. Торговать днем или ночью, и выбрать время, которое более удобно для вас или вашей стратегии.

Вообще говоря, рынки акций и фьючерсов торгуются в определенные часы дня. Обычно в рабочее время соответствующих бирж. Например российский фондовый рынок открывается в 10:00 МСК и закрывается в 18:45 МСК. Рынок форекс лишён этого недостатка. Трейдер может торговать в любое время дня и ночи, кроме выходных. Ближайший аналог – криптовалютные биржи, но о них в другой раз.

Можно заработать на росте и на падении.

Некоторые трейдеры, особенно те, кто торгует только акциями. Думают, что они могут делать деньги только тогда, когда рынок идет вверх. Исключения составляют маржинальные счета, с возможностью торговли в шорт. Однако, не все счета имеют эту функцию.

На рынке форекс у вас есть возможность заработать деньги, когда рынок идет вверх и вниз. Когда вы думаете, что рынок пойдет выше, вы идете вы покупаете (лонг). Когда вы думаете, что рынок идет вниз, вы идете продаете (шорт).

Когда вы думаете, что рынок идет вниз, вы идете продаете (шорт).

Лучше всего иметь возможность торговать на рынке в любом случае. Поскольку дает больше возможностей.

Поскольку существует множество валют, которые можно торговать, почти всегда есть некоторые волатильные движения. Не имеет значения, хорошие новости или плохие. Мы можем и будем иметь возможность торговать ими обоими.

Наводнения, голод, засуха, войны, политические изменения и коррупция. Также экономическая активность или отсутствие процентных ставок, инфляция и дефляция. Все это оказывает влияние на относительную стоимость валют.

Хеджирование позиций.

Также некоторые брокеры дают возможность хеджирования валют, открытие противоположных позиций по одной паре. Такая стратегия ещё называется “замок“. Часто, она приводит к потери депозита, но иногда позволяет избежать проблем.

Возможности хеджирования могут иметь несколько преимуществ, одно более четкое, чем другое.

Если рынок идёт против позиций трейдера, трейдер может сделать встречную позицию. Таким образом, возникает ситуация, когда по одной позиции трейдер теряет. При этом по другой – зарабатывает. Суммарно выходя в ноль.

Однако это становится меньшим преимуществом форекса.

Кроме того, некоторые стратегии или советники зависят от способности хеджировать. Можно сказать проще. Лучше, что бы это было на счёте, поскольку это даёт преимущества.

Форекс преимущество шортов

На Форекс так же легко занять короткую позицию, как и длинную. Поскольку валюты торгуются парами, каждая валюта оценивается с точки зрения другой. Шорты на валютной паре идентичны лонгам по акциям.

Но на фондовом рынке существуют ограничения на короткие позиции. Не все акции доступны для открытия шортов. Не у всех типов счетов есть маржинальная торговля. В отношении акций также важно отметить, что шорт несет больше риска, чем лонг. Всё дело в повышенных комиссиях.

Низкие транзакционные издержки

При торговле на форексе затраты минимальны. Большинство брокеров не взимают комиссии, а, взимают так называемый «спред». Разница между ценами bid и ask, которая может быть довольно небольшой, начиная от 2-5 пунктов. Трейдер часто получает общую более низкую транзакционную стоимость из-за значительно уменьшенного спреда.

Акции и фьючерсы, напротив, взимают комиссию за каждую сделку. Частая торговля может стать довольно дорогой. Интересно, что поскольку стоимость сделки на Форекс пропорциональна размеру используемого лота. Она также более справедлива и более последовательна.

Например, если вы торгуете 1 Микро-лотом GBPUSD со спредом 4 пипса.

Любая сделка с акциями или фьючерсами. Даже при самой маленькой сделке. Она должна быть как минимум в 100 раз больше этой суммы (min $4). Только тогда вы получите «справедливую» стоимость.

Небольшой минимальный депозит.

Огромным преимуществом Форекс является то, что вам не нужно огромное количество капитала, чтобы начать торговать. Большинство брокеров позволит вам открыть счет с менее чем $500. Причем многие позволяют всего с $50,00. Таким образом, Форекс хорошо подходит для менее капитализированного трейдера.

Коротко и по существу – сколько нужно денег для форекса?Сравните это требование низкой капитализации с состояниями, которые нужны для торговли акциями или фьючерсами. Они позволяют вам открывать счета всего за $ 2000. Но из-за фиксированного размера позиции и негибких вариантов кредитного плеча.Вы бы взяли на себя гораздо больший рисков с этим минимальным размером счета..jpeg)

Плечи и размеры лотов

Как фондовые, так и фьючерсные рынки требуют значительных начальных депозитов для безопасной торговли.

На фондовом рынке, поскольку большинство брокеров позволяют вам покупать только лоты из 100 акций. Вам понадобится большой начальный депозит для безопасной торговли акциями, которые оцениваются в $25 или более. На фьючерсных рынках кредитное плечо значительно выше, чем фондовых. Поскольку размер лота или контракта также фиксирован. Это большее кредитное плечо увеличивает опасность. Следовательно, требует гораздо больших размеров счета для безопасной торговли.

Благодаря гибкому кредитному плечу и гибкому размеру лота. Форекс можно открыть с очень небольшими начальными суммами капитала. При этом безопасно торговать с небольшими размерами лотов. Например, если у вас есть  Вы откроете микро-брокерский счет с кредитным плечом 200:1.

Вы откроете микро-брокерский счет с кредитным плечом 200:1.

Сливает не плечо, сливает объём!

Хотя вы потенциально можете торговать в 200 раз больше своего капитала. Или 2 стандартных лота (1 стандартный лот = $100 000; 2 стандартных лота = $200 000). Разумнее всего будет торговать минимальным размером лота, 1 микро лот (0,01 = $ 1000). Который фактически будет использовать нулевое кредитное плечо. Да, нулевое плечо.

Преимущество форекса – волатильность.

Причина этого заключается в том, что валюты обычно колеблются на 100 пипсов или более. Можно легче справиться с движением 100 пипсов против вашей позиции, уменьшив лотность. Поскольку 1 пункт при использовании стандартного лота равен $ 10. То 100 пунктов убытка будут представлять собой потерю $ 1000. Убивая весь ваш счет, если вы были достаточно глупы, чтобы использовать такое плечо!.

Однако, если вы использовали размер лота 0.01 (1 пункт с использованием микро-лота стоит $ 0.10). То потери в 100 пунктов будет представлять собой только потерю $10 (просто царапина,1% вашего счета). В этом случае вы сможете выдержать серию проигрышных сделок. Все еще быть в игре, в отличие от фьючерсных рынков. Где ваш счет уже бы обнулился.

В этом случае вы сможете выдержать серию проигрышных сделок. Все еще быть в игре, в отличие от фьючерсных рынков. Где ваш счет уже бы обнулился.

Преимущества форекса в сумме

Форекс позволяет быстро и точно (в чрезвычайно ликвидной среде), торговать 24 часа в сутки. Как в лонг, так и в шорт с низкими спредами. Это основное преимущество форекса. Он даёт возможность старта с небольшой суммы. Акции и фьючерсы, напротив, имеют гораздо более ограниченное торговое окно. С точки зрения торговых часов и направления, с гораздо большими возможностями. Задержки исполнения, проскальзывания и манипулирования ценами. Сделки могут быть дорогостоящими с точки зрения комиссий. Более рискованными с точки зрения их фиксированных сумм. Размеров лотов и кредитного плеча.

Рынок Форекс для начинающих — полное руководство 2019

Торговля на Форекс для начинающих может быть особенно сложной. В основном это связано с нереалистичными ожиданиями, которые часто встречаются среди новичков. Что вам нужно знать, так это то, что торговля валютой отнюдь не является схемой быстрого обогащения.

Что вам нужно знать, так это то, что торговля валютой отнюдь не является схемой быстрого обогащения.

Эта статья — наше полное руководство по торговле на Форекс для начинающих. На этой странице вы получите представление о рынке Forex, его работе и ключевой терминологии, а также преимущества торговли разными валютами.

Мы расскажем, как вы можете начать торговать, основы Forex управления рисками, различные способы анализа рынка Форекс, а также приведем обзор самых популярных торговых стратегий и дадим Форекс советы новичкам.

Международный валютный рынок FOREX появился 8 января 1976 года. Эту дату считают днем рождения новой мировой валютной системы, которая пришла на смену золотому стандарту, и привязки валют к американскому доллару. В этот день в ямайском городе Кингстоне страны «большой семерки» (G7) приняли решение о реструктуризации существующих валютных канонов и переходе к свободно плавающим валютным курсам.

Само понятие СКВ — свободно конвертируемая валюта — появилось несколько позже, но принцип формирования рынка остается сегодня таким же, как и тогда. Суть его сводится к тому, что все участвующие в торгах валюты не имеют более под собой необходимости обеспечиваться золотом, а их международная стоимость определяется не установленным значением по отношению к доллару США, а самостоятельно, исходя из спроса на данную валюту и объема предложения ее на валютном рынке.

Суть его сводится к тому, что все участвующие в торгах валюты не имеют более под собой необходимости обеспечиваться золотом, а их международная стоимость определяется не установленным значением по отношению к доллару США, а самостоятельно, исходя из спроса на данную валюту и объема предложения ее на валютном рынке.

Фактически, странам и, соответственно, их валютам была предоставлена большая свобода, но и большая нагрузка в борьбе за то, чтобы считаться полноценной валютой и иметь международное признание всех участников. Отныне доверие к той или иной валюте определялось только инвесторами, держателями этих валют, экспортерами и импортерами, которые решали, насколько удобно, выгодно и надежно оперировать и хранить капитал в той или иной денежной единице. Так проходило становление мирового валютного рынка, а также валютных национальных систем внутри него с учетом появления понятия свободной конвертации.

И тогда, и сейчас под свободной конвертацией подразумевается беспрепятственная возможность обменять одну валюту на другую по существующему рыночному курсу, то есть по той цене, которая на данный момент представляет консенсус между всеми участниками торгов, или, как принято говорить, является «справедливой». Эту самую справедливость и отражают валютные паритетные соотношения на международном валютном рынке FOREX.

Эту самую справедливость и отражают валютные паритетные соотношения на международном валютном рынке FOREX.

Сама аббревиатура FOREX построена по первым слогам от сокращения двух английских слов «FOReign EXchange», что в дословном переводе означает «валютный международный обмен». Стоит отметить, что FOREX — это рынок конверсионных операций, и было бы ошибочно, обобщая, называть его главным или единственным валютным рынком, так как помимо него существуют еще кредитно-депозитные операции с валютой, совершаемые банками, а также национальные валютные рынки внутри каждой страны.

Схематично это будет выглядеть так:

FOREX — рынок с самой большой капитализацией, ежесуточный оборот денежных средств в 2018 году составлял, по разным оценкам, до 5,0 — 6,0 трлн долларов.

Также на валютном рынке представлен очень широкий список участников, начиная с корпораций-гигантов с мировым именем и правительств различных государств, заканчивая частными инвесторами с относительно небольшими суммами капиталов.

Посчитать точные объемы торгов и капитализацию на FOREX не представляется возможным, так как это — классический пример внебиржевого рынка, а следовательно, на нем не происходит строгого контроля и учета регистрации всех операций. Но существующие громадные ежесуточные обороты капитала являются гарантом очень высокой ликвидности, а следовательно — гарантом надежности торгов в вопросе возможности совершения операций.

При таких масштабах «крутящихся на рынке» денег говорить о кризисе ликвидности, который, например, может образоваться на фондовых рынках, не приходится: всегда есть желающие купить и продать ту или иную валюту. При этом, конечно же, спрос на одни валюты выше, на другие — ниже, но присутствует всегда, так как далеко не все игроки приходят на рынок с целью извлечения прибыли за счет курсовой разницы. Многие, как мы вкратце говорили выше, преследуют иные цели. В схеме, представленной выше, мы видим, что все конверсионные (то есть обменные) операции делятся на три основных типа.

Давайте рассмотрим подробнее, в чем заключается их суть, а также определим, кто является наиболее важным участником торгов на международном валютном рынке FOREX.

- Спекулятивные операции.

Именно этот тип операций подразумевается чаще всего, когда речь заходит о работе частного инвестора на данном рынке (да и на некоторых других рынках тоже). Важно понимать, что спекуляциями, то есть идеей «купить подешевле — продать подороже», увлечены далеко не все представители участников рынка, однако таковых действительно много. В первую очередь, спекулятивные цели преследуют маркет-юзеры: частные и институциональные инвесторы и трейдеры. К маркет-юзерам, которые также ставят перед собой задачу получения дохода на курсовой разнице валют, можно отнести инвестиционные фонды, специальные подразделения многих коммерческих банков и финансовых холдингов, а также косвенно относятся к спекулянтам брокерские и финансовые компании, которые выступают в качестве посредника между маркет-юзерами и рынком и зарабатывают на спреде.

Пример: Человек идет в обменный пункт и покупает за рубли — доллары, с расчетом на то, что позже, когда американская валюта вырастет в цене, обменяет доллары обратно на рубли, но по более выгодному курсу. То же самое происходит на FOREX. Это — классический пример спекулятивной выгоды на курсовой разнице валют.

- Хеджирующие операции.

Эти сделки призваны снизить возможные убытки в результате операций на других рынках и инструментах. Чаще всего (и теоретически более правильно) надо говорить о хеджировании в разрезе рынка ценных бумаг, так как изначально хеджирование производилось за счет фьючерсной торговли. В общем и целом цель хеджирования — застраховать текущие сделки на физическом рынке с помощью открытия противоположных позиций на рынке производных инструментов (например, тех же фьючерсов). В специфике валютного рынка можно вести речь о хеджирующих операциях с двух позиций. Во-первых, хедж используется как торговая тактика, когда с помощью одной валюты страхуют риски, возникающие при работе с другой валютой (об этом подробно поговорим в главе про риск-менеджмент и торговые тактики). Во-вторых, хеджирование трактуется как способ маркет-мейкеров (хеджевых и инвестиционных фондов, экспортно-импортных компаний и так далее) застраховать риски при совершении крупных сделок на других рынках. Чтобы понять полнее суть хеджирования, давайте рассмотрим это на близком примере.

Во-вторых, хеджирование трактуется как способ маркет-мейкеров (хеджевых и инвестиционных фондов, экспортно-импортных компаний и так далее) застраховать риски при совершении крупных сделок на других рынках. Чтобы понять полнее суть хеджирования, давайте рассмотрим это на близком примере.

Пример: У человека есть 10 тысяч долларов, и он обеспокоен, что если эти деньги будут лежать «мертвым грузом» в рублях, то инфляция «съест» его сбережения. Но при этом он немного разбирается в экономической ситуации и видит, что рубль в последние годы существенно дорожает, тогда как доллар, напротив, не очень-то пользуется популярностью.

Он идет в обменный пункт и покупает на 1⁄2 суммы евро, на 1⁄4 — доллары, а 1⁄4 оставляет в рублях. Почему выбирается именно такое соотношение? Зачем в итоге человек все равно покупает доллары? Можно ли использовать другие пропорции? Об этом мы также поговорим в главе, посвященной риск-менеджменту. Сейчас главное понять, что хеджирование, по сути своей, это тактика, широко известная под названием «не храни все яйца в одной корзине».

• Регулирующие операции.

Эти сделки осуществляются центробанками стран с целью обеспечить стабильность курса национальной валюты. Так как валюты государств, представленных на FOREX, являются свободно конвертируемыми, а значит, подверженными различным рыночным негативным факторам (стихийные бедствия в странах, войны, плохие экономические показатели и даже атаки крупных агрессивных спекулянтов), то в задачи ЦБ входит поддержание национальной денежной единицы, в случае если изменение ее курса происходит слишком резко. Такое вмешательство ЦБ в ситуацию на FOREX называют «валютной интервенцией». Ее суть заключается в том, что ЦБ, выходя на рынок, единовременно выводит большую сумму денег с целью скорректировать курс. Регулирующие операции присущи не только рынку FOREX; на национальных валютных рынках также могут проводиться валютные интервенции.

Пример: Если курс рубля укрепляется слишком быстрыми темпами и это грозит отечественным экспортерам удорожанием себестоимости производимых товаров (а значит, и низкой конкурентоспособностью), то правительство может поддержать промышленность и производство, искусственно снижая стоимость рубля. Для этого ЦБ России начинает активно скупать доллары за рубли на ММВБ. Российский ЦБ проводит такие «акции» на внутреннем национальном рынке целенаправленно и достаточно часто. На FOREX вмешательство ЦБ происходит реже, однако все ЦБ внимательно следят за картиной рынка и готовы повлиять на ситуацию собственными денежными резервами.

Для этого ЦБ России начинает активно скупать доллары за рубли на ММВБ. Российский ЦБ проводит такие «акции» на внутреннем национальном рынке целенаправленно и достаточно часто. На FOREX вмешательство ЦБ происходит реже, однако все ЦБ внимательно следят за картиной рынка и готовы повлиять на ситуацию собственными денежными резервами.

Основные участники рынка FOREX представлены коммерческими и центральными банками, хеджевыми и инвестиционными фондами, международными компаниями, занимающимися экспортом и импортом продукции, а также финансовыми компаниями, оказывающими посреднические услуги для широкого пласта маркет-юзеров — частных трейдеров и инвесторов. Схематично структура FOREX выглядит так:

При этом численное превосходство на стороне частных трейдеров и инвесторов; их количество составляет порядка 80% всего объема участников рынка. Однако на их долю приходится только порядка 20% всех денежных средств, обращающихся на рынке.

Следовательно, около 80% капитала на FOREX составляют деньги, находящиеся в руках тех 20% участников торгов, которые являются маркет-мейкерами.

Как очевидно, основными инструментами валютного рынка являются валюты. При этом распределение активности торгов неравномерно: наибольшим интересом со стороны участников пользуются валюты, обладающие высокой ликвидностью и свободной конвертацией. Выделяют несколько основных мировых валют, на операции с которыми приходится бОльший процент всех происходящих сделок. Вот эти валюты:

- Американский доллар (USD, обозначение $) — валюта, в которой производится самое большое количество различных операций. Доллар США, безусловно, является самой популярной денежной единицей. Несмотря на то что регламентированной привязки к доллару давно уже нет, по негласному договору американская валюта является лидером в мире в вопросе доверия и меры надежности. Во многом это обусловлено тем, что экономика США считается самой развитой и стабильной на планете.

- Евро (EUR, обозначение €) — единая европейская валюта, являющаяся платежным средством на территории стран Еврозоны.

Вторая по объему совершаемых операций валюта в мире.

Вторая по объему совершаемых операций валюта в мире.

Отличие Еврозоны от Евросоюза

Важно не путать такие понятия, как Еврозона и Евросоюз, так как они не тождественны между собой. Евросоюз — это экономическое и политическое объединение, возникшее в результате заключения Маастрихтского договора 7 февраля 1992 года, в которое на данный момент входят 27 стран Европы. Еврозона же — это 13 стран, на территории которых евро является основной денежной единицей. Таким образом, Еврозона отличается от Евросоюза по признаку хождения евро на территории этих государств.

- Британский фунт стерлингов (GBP, обозначение £) — национальная денежная единица Великобритании, имеющая значительный вес в мировой экономике и считающаяся одной из самых надежных валют.

- Швейцарский франк (CHF, обозначение ₣) — «валюта-убежище», которая становится чрезвычайно популярной среди инвесторов в периоды, когда американскую экономику охватывают кризисы.

Если есть угроза резкого и внезапного снижения доллара, мировой капитал устремляется в Швейцарию и конвертируется в ее национальную валюту охотнее всех других инструментов. По степени надежности швейцарский франк чуть ли не конкурирует с золотом; в ситуации нестабильности на финансовых рынках подавляющая часть денежных активов переходят из других валют и фондовых рынков именно в золото и франки.

Если есть угроза резкого и внезапного снижения доллара, мировой капитал устремляется в Швейцарию и конвертируется в ее национальную валюту охотнее всех других инструментов. По степени надежности швейцарский франк чуть ли не конкурирует с золотом; в ситуации нестабильности на финансовых рынках подавляющая часть денежных активов переходят из других валют и фондовых рынков именно в золото и франки. - Японская йена (JPY, обозначение ¥) — замыкает «пятерку лидеров» на валютном рынке. Йена является лидером среди азиатских валют и обладает высокой ликвидностью и свободной конвертацией. Экономика Японии служит гарантом надежности этой валюты.

- Австралийский доллар (AUD) — один из представителей так называемых «товарных валют», о которых мы поговорим чуть позже. Австралия является развитой с экономической точки зрения державой, которая к тому же имеет сильные предпосылки к продолжению своего развития. Ее национальная валюта относится к твердым и надежным инструментам финансового рынка, в ней совершаются большие объемы сделок.

Поведение австралийского доллара сильно коррелирует с таким сектором сырьевого рынка, как драгоценные металлы, в частности золото.

Поведение австралийского доллара сильно коррелирует с таким сектором сырьевого рынка, как драгоценные металлы, в частности золото. - Канадский доллар (CAD) — еще один представитель класса товарных валют. Канадец — свободно конвертируемая денежная единица, но он достаточно уязвим из-за его сильной привязки к нефти. Поскольку Канада является главным поставщиком углеводородов для северных штатов США, ее экономика имеет эту брешь — зависимость от экспорта нефтяных ресурсов. Это, с одной стороны, делает канадский доллар высокодоходной валютой с высокой степенью ликвидности, с другой — стимулирует ее уязвимость из-за зависимости от того, в каких объемах будет продаваться «черное золото».

- Новозеландский доллар (NZD) — национальная валюта Новой Зеландии, одна из самых стабильных. Несмотря на то что процентные ставки по валютным депозитам в этой стране постоянно занимают первое место среди развитых стран, новозеландский доллар — отнюдь не дорогая валюта. Она также относится к товарным валютам, так как экономика страны ориентирована на экспорт сельскохозяйственной продукции.

Российская национальная валюта, рубль, имеет свою аббревиатуру (RUR). И хоть он и не является полностью свободно конвертируемой валютой, рубль также торгуется на внутреннем национальном рынке (ММВБ), но на FOREX он торгуется только в составе экзотических кросс-курсов.

Валютный курс

Все вышеперечисленные валюты имеют свободное хождение на FOREX. При этом они все свободно торгуются не только относительно друг друга, но и относительно валют, не относящихся к СКВ. Каждая валюта имеет свою стоимость, выраженную в другой валюте. Это соотношение называется «валютным курсом».

По сути, не существует некой абстрактной стоимости валюты (и любого другого инструмента). Цена определяется соотношением одного объекта к другому. В случае рынка денег — это и есть понятие валютного курса. Валютный курс — это всегда соотношение двух валют, это стоимость одной валюты, выраженная в денежных единицах другой валюты. Поэтому его также часто называют «валютная пара». Оба понятия тождественны. Любая валютная пара (да и вообще, абсолютно любой инструмент на мировом финансовом рынке) будет выглядеть таким образом:

X/Y, — где через Х выражена первая валюта, через Y— вторая, а между ними ставится знак «/», разделяющий аббревиатуры этих инструментов. В случае, когда мы говорим о курсе доллара к рублю, валютный курс будет выглядеть так: USD/RUR (RUR — это аббревиатура российского рубля, принятая в мире). Курс евро/рубль выглядит так: EUR/RUR. Самый популярный курс из двух самых ликвидных валют — евро и доллара — будет выглядеть так: EUR/USD. По аналогии строятся все остальные валютные курсы.

Валютные курсы имеют свою определенную структуру и иерархию. Все курсы подразделяются на основные валютные курсы и кросс-курсы. Основными валютными курсами называются такие пары валют, одной из которых является американский доллар, и обе валюты обладают при этом свободной конвертацией.

Например: EUR/USD, GBP/USD и так далее.

Кросс-курсами называются валютные пары, где либо:

— американский доллар отсутствует вообще;

— американский доллар присутствует, но одна из валют не является свободно конвертируемой.

Например: EUR/GBP, USD/RUR и так далее.

При этом кросс-курсы также, в свою очередь, имеют подструктуру и делятся на основные кросс-курсы, товарные кросс-курсы и экзотические кросс-курсы. Давайте рассмотрим всю систему валютных курсов схематично, а затем подробнее остановимся на каждом из типов валютных пар.

Основные валютные курсы

В представленной таблице перечислены все основные валютные курсы, которые являются таковыми на данный момент. Это всего семь валютных пар, в каждой из которых присутствует доллар.

Впрочем, в некоторых информационных источниках иногда встречаются ситуации, когда пары AUD/USD, NZD/USD и USD/CAD относят к товарным кросс-курсам. Причина для этого — критерий «товарности» австралийского, новозеландского и канадского доллара. По большому счету, в этом вопросе единого стандарта нет, и та, и другая интерпретация условно верны. Чаще же все-таки эти валютные курсы относят к основным, апеллируя к наличию американца в их паре.

Основные кросс-курсы

Основными они называются из-за того, что по ним проводится наибольший объем операций из всех кросс-курсов. Что, впрочем, неудивительно, так как все составляющие валюты из числа тех, которые входят в основные валютные курсы. Евро, фунт, франк и йена обладают достаточной силой, ликвидностью и стабильностью, чтобы обращаться на рынке самостоятельно, без участия посредника в виде американского доллара. В любой момент времени всегда на FOREX можно напрямую обменять йены на евро, франки на фунты и так далее.

- Европейские кросс-курсы.

Свое название европейские кросс-курсы получили из-за того, что обе валюты, присутствующие в паре, являются европейского происхождения. И фунт, и евро, и франк — денежные единицы европейских стран, и их объединяют именно по этому критерию.

- Кросс-курсы с йеной.

Здесь — та же самая логика. В эту категорию основных кросс-курсов попали соотношения европейских валют к йене. Кроме того, есть некоторая специфика в вопросе торговли кросс-курсами с йеной. Как правило, все кроссы с йеной более волатильны и подвижны, чем европейские кросс-курсы.

Товарные кросс-курсы

Эта группа определена в отдельную по признаку принадлежности хотя бы одной валюты в паре к товарным валютам. Повторимся еще раз: товарной называется валюта, экономика страны которой ориентирована на сырьевую составляющую, и ВВП которой зависит от экспорта товарной продукции. Для австралийского доллара — это золото и уголь, для канадского — нефть, для новозеландского — сельскохозяйственная продукция. Поэтому все валютные курсы, где принимает участие одна из этих валют, относят к товарным кроссам.

Две важные оговорки:

— пары, в которых помимо товарных валют присутствует американский доллар, чаще относят к основным валютным курсам;

— пары, в которых присутствует товарная валюта, но вторая валюта НЕ является свободно конвертируемой, относят к экзотическим кросс-курсам.

Чтобы проще было сориентироваться в этом вопросе, достаточно, впрочем, запомнить, что к товарным кросс-курсам относят все перечисленные в схеме валютные пары, и никакие другие.

Экзотические кросс-курсы.

Эта категория — самая малопривлекательная для трейдеров, занимающихся извлечением прибыли из курсовой разницы. Отчасти объяснение этого кроется в самом названии: «экзотическими» называются кросс-курсы валют, которые самостоятельно не могут торговаться на свободном рынке и, таким образом, их обращение на FOREX осуществляется через использование доллара. То есть для того, чтобы провести обменную операцию с датской или шведской кроной, российским рублем и т. д., необходимо сначала перевести одну валюту в доллары США, а затем уже — в интересующую валюту. Кроме того, ликвидность по экзотическим кроссам очень низкая, рынок, как правило, неровный и волатильный, что также снижает его привлекательность.

При этом, конечно же, торговые отношения между, скажем, той же Швецией, Данией и Россией ведутся активные, поэтому главными участниками торгов на экзотических кросс-курсах являются экспортеры и импортеры продукции. Для трейдеров экзотические кросс-курсы как инструмент рынка мало интересны.

Котировка (в общем понимании) — это цена, по которой покупатель и продавец согласились совершить обмен одного финансового инструмента на другой. Валютная котировка, таким образом, это цена, по которой совершаются сделки по покупке/продаже валют на международном валютном рынке FOREX. В целом на современном языке котировка — это понятие, употребляемое в отношении финансового рынка. Согласитесь, не часто встретишь в магазине понятие «котировка на муку». Зато, например, на товарном рынке — сплошь и рядом. Валютная котировка всегда сопровождает валютный курс.

Так, например, на рынке часто употребляются выражения типа «валютный курс EUR/USD котируется по цене 1,4200», «котировки закрытия «Газпрома» составили 1190,50», «котировка трехмесячных фьючерсов на нефть сорта Brent составляет 88,00 долларов за баррель» и так далее. Котировку (то есть цену) принято считать до определенного знака после запятой (то есть после целого числа).

Для большинства валютных курсов она считается до четвертого знака после запятой (до десятитысячной доли), но есть исключения. Например, японская йена — дешевая сама по себе валюта, и ее котировку принято считать до второго знака после запятой, то есть только до сотой. Котировки принято «читать» определенным образом: сначала — целое число до запятой, потом — числа после нее.

Как правило, не употребляют сложные формулировки вроде: «курс евро/доллар составляет одну целую три тысячи шестьсот семьдесят пять десятитысячных». Краткость используют для простоты выражения мысли, и это уже сформировалось в своего рода общее правило. Скорость изменения котировок на всех рынках, и даже на разных инструментах одного и того же рынка, различна. Зависит она от ликвидности конкретного инструмента или рынка.

Ликвидность — это способность финансового инструмента к быстрому обмену на другой финансовый инструмент (например, на деньги). Ликвидность определяется количеством участников, объемом предложений продажи и покупки и ценностью самого инструмента. Существуют высоко- и низколиквидные инструменты и, соответственно, аналогичные же рынки. FOREX — самый ликвидный рынок их всех существующих финансовых рынков, но при этом даже на нем есть низколиквидные инструменты (те же экзотические кросс-курсы, например).

Ликвидность рынков имеет свойство сильно снижаться в периоды праздников (например, Новый год, Рождество, а также национальные праздники ведущих экономических стран-лидеров). Именно ликвидностью определяется скорость изменения котировок. В периоды высокой активности на FOREX валютные котировки могут изменяться чуть ли не десятки раз в секунду (!), в периоды низкой ликвидности котировки могут стоять на одном месте без изменений в течение нескольких дней.

Важно не путать ликвидность и волатильность. Волатильность — это характеристика, отражающая способность цены изменяться во времени. Проще говоря, если ликвидность показывает количество изменений, то волатильность — качество этих изменений. Рынки и инструменты с низкой волатильностью являются привлекательными, так как на них отсутствуют резкие непредсказуемые взлеты, падения, гэпы . Высоковолатильные инструменты отпугивают трейдеров и являются очень рискованными для работы. Скорость изменения котировок не зависит от волатильности рынка.

Вы уже наверняка обратили внимание, что в некоторых валютных парах американский доллар стоит на первом месте, а в некоторых — на втором. Да и в кросс-курсах иногда валюты меняются местами. Например, в паре GBP/USD британский фунт стоит на первом месте, а в кросс-курсе EUR/GBP — на втором. В паре EUR/USD — доллар на втором месте, а в паре с швейцарским франком USD/CHF — на первом. Это совсем не случайность, а принятая международная номенклатура.

Валюта, которая стоит на первом месте, называется

«базовая валюта», которая на втором — «контрвалюта». Суть понятия котировки отражает следующее правило: одна единица базовой валюты стоит некоторое количество контрвалюты.

Также различают прямую и обратную котировки. Прямой котировкой называют пару, в которой доллар США стоит на втором месте (например, для FOREX это валютные курсы EUR/USD, GBP/USD, AUD/USD; для товарного рынка — XAU/USD, Brent/USD и так далее). Обратная котировка — это пара инструментов, где доллар США находится на первом месте (например, USD/CHF, USD/CAD, USD/RUR и так далее).

Не существует валютного курса JPY/USD или CHF/USD; только USD/JPY и USD/CHF — это строго регламентированные понятия мировой финансовой системы. Также стоит отметить — для простоты запоминания правильного написания, — что японская йена, швейцарский франк и канадский доллар в большинстве случаев выступают как контрвалюты, поэтому если сомневаетесь с правильным определением валютного курса, то почти во всех случаях (кроме редких исключений на условно экзотических кросс-курсах) эти три валюты будут стоять в паре на втором месте.

Если трейдеры получают прибыль, используя разницу между ценами покупки и продажи валютных пар, то логичный вопрос — насколько можно ожидать перемещения данной валюты?

Это зависит от того, насколько ликвидна валюта или сколько ее покупается и продается за один раз.

Наиболее ликвидными валютными парами являются те, которые имеют больше всего спроса и предложения на рынке Форекс, и этот спрос и предложение генерируются банками, предприятиями, импортерами и экспортерами, а также трейдерами. Основные валютные пары, как правило, являются наиболее ликвидными: валютная пара EUR/USD движется на 90-120 пипсов в среднем за день.

В отличие от этого, AUD/NZD движется на 50-60 пипсов в день, а валютная пара USD/HKD движется только в среднем на 32 пипса в день. Основные пары Форекс, как правило, наиболее ликвидны и, следовательно, предоставляют больше возможностей для краткосрочной торговли.

Тем не менее, есть много возможностей среди мелких и экзотических валют, особенно если у вас есть некоторые специальные знания о конкретной валюте.

Если вы изучали торговлю на Форекс, возможно, вы видели термин «CFD на Форекс». Есть два способа торговли на Форекс: торговля CFD или спот-Форекс (также известно как маржинальная торговля).

- Спот-форекс предполагает покупку и продажу реальной валюты.

Например, вы можете купить определенную сумму в фунтах стерлингов за евро, а затем, когда стоимость фунта увеличится, вы можете снова обменять свои евро на фунты, получая больше денег по сравнению с тем, что вы изначально потратили при покупке.

- Термин «CFD» означает «Контракт на разницу», и это контракт, используемый для представления движения цен финансовых инструментов.

С точки зрения Форекс это означает, что вместо покупки и продажи большого количества валюты вы можете получить прибыль от движения цены, не владея самим активом.

Наряду с Forex, CFD также доступны на акции, индексы, облигации, товары и криптовалюты. В любом случае они позволяют вам торговать по ценовым движениям этих инструментов без необходимости их покупки.

Пункт — по английский «pip». В русской транскрипции «прижился» этот термин, и его часто используют участники рынка, оперируя множественным числом. Например, «цена ушла вверх на сорок пипсов». «Пипсы» — множественное число от «пип», по-англ. — pips. Есть даже специальное определение для трейдеров, которые пытаются ловить каждый пункт; их называют не очень благородно звучащим словом «пипсовщик».

Фактически возможное изменение биржевой котировки — изменение на один пункт. Пункт — это минимально возможное движение цены на рынке, последний знак после запятой. Так, для котировки EUR/USD 1,1095 движение на один пункт наверх приведет к тому, что цена вырастет до 1,1096. А в случае с котировкой USD/JPY снижение цены на один пункт будет означать, например, что с уровня 105,78 цена упала до 105,77. Движение цены на сто пунктов вверх или вниз на профессиональном жаргоне называют «фигура». Фраза «фунт сделал вниз полторы фигуры» означает, что валютная пара GBP/USD подешевела на 150 пунктов.

В среднем в течение дня на рынках котировки изменяются от нескольких пунктов до нескольких сотен пунктов — в зависимости от подвижности рынка. На FOREX среднедневной диапазон движения котировок по валютным парам составляет 50–200 пунктов. При этом стоимость одного пункта составляет от нескольких долларов до полутора десятков долларов. Нетрудно посчитать, какую потенциальную прибыль может получить трейдер за один день, если сможет «поймать волну» движения цены. Если при этом учесть, что эту прибыль можно умножать в разы, то неудивительно, что столько людей стремятся участвовать во внебиржевых торгах на FOREX.

Для некоторых валютных пар стоимость пункта больше, для некоторых — меньше. Это связано с тем, что цена пункта рассчитывается для каждой котировки каждого валютного курса в каждый момент времени заново. Кроме того, цена пункта зависит от некоторых факторов, связанных с маржинальной торговлей: размера контракта и так далее.

В спекулятивных обменных операциях существует два типа сделок: покупка, обозначающаяся английским словом «BUY», и продажа, обозначающаяся словом «SELL». При этом важно понимать, что, совершая любую операцию с любым финансовым инструментом, трейдер одновременно совершает обе операции. Давайте остановимся на этом подробнее.

Например, традиционная формулировка «продаю евро/доллар по котировке 1,1095» на самом деле трактоваться будет так:

SELL EUR/USD = 1,1095.

Это означает, что трейдер продает евро за доллары по цене 1,4250. Отсюда очевидно, что если человек продает евро, то доллары он, соответственно, покупает. Здесь для наглядности уместно привести пример с тем же самым обменным пунктом. Когда вы приходите обменивать евро на доллары, вы тем самым продаете свои евро, а доллары — приобретаете. То же самое происходит и в случае с операциями на FOREX, только с той разницей, что имеете дело не с «живыми» деньгами, а с виртуальным безналичным расчетом. Фактически трейдер не покупает и продает валюту, а на основе анализа данных делает ставку, что одна валюта вырастет в цене, а другая — упадет, и на этой предполагаемой разнице зарабатывает деньги.

Для операций покупки и продажи есть несколько синонимичных определений. «Buy» и «sell», «открыть сделку на покупку» и «открыть сделку на продажу», «играть на повышение» и «играть на понижение», «long» и «short», а отсюда — выражения «встать в лонги» и «зашортить».

Еще когда речь шла только о зачатках первых бирж и торговля шла исключительно товарами, была принята система долговых расписок. То есть буквально: между продавцом и покупателем составлялся долговой договор об обязательстве погашения долга за приобретенный товар в оговоренные сроки. В этом договоре прописывалось качество, объем и цена товара, количество внесенных денег, сроки выплаты и погашения долга, обязательства сторон и тому подобное. Таким образом, конечный документ на покупку получался очень длинным. Отсюда и пошло понятие «long», которое в переводе с английского означает «длинный».

Когда же все обязательства по договору покупки были выполнены, то стороны подписывали краткий документ, в котором говорилось о том, что сделка считается закрытой. Отсюда название «short» — с английского переводится «короткий». Эти термины прочно вошли в финансовый лексикон и широко используются современными трейдерами и финансистами. В современном мире понятие «long» означает открытие операции на покупку, а «short», соответственно, открытие операции на продажу.

Будьте внимательны: часто в СМИ, информационных источниках и финансовой литературе можно встретить, например, такие формулировки: «рекомендуется открывать короткие позиции по EUR/USD» или «не стоит держать длинные позиции по этому инструменту» и т. д. Это НЕ означает никаких временных сроков! Понятие «длинная позиция» и «короткая позиция» используются для обозначения операций покупки и продажи! То есть фразу «рекомендуется открывать короткие позиции по EUR/USD» надо трактовать как совет продавать пару EUR/USD, то есть работать на понижение евро.

И ни в коем случае не заблуждайтесь насчет сроков: автор отнюдь не советует вам «быстро-быстро» совершить какую-нибудь операцию или, наоборот, в случае с «длинными позициями» — удерживать ее как можно дольше. «Длинный» и «короткий» в лексике финансовых рынков — это ВСЕГДА термин, определяющий направление позиции (продажа или покупка), а не ее сроки!

Еще одна коварная опасность, подстерегающая начинающего трейдера, — это возможность запутаться в логической системе покупки и продажи. Услышав фразу «сейчас лучше всего продавать евро», может показаться странным: как можно продать то, чего еще не купил?! Если такая мысль закрадывается в голову, сразу стоит вспомнить, что операция SELL (продажа) — не односторонняя. Она всегда будет сопровождаться операцией BUY. И если трейдер следует совету и решает «продать евро», то фактически это означает проведение операции SELL EUR/USD.

Мы помним, что указание операции (в нашем случае SELL) относится к базовой валюте, то есть к евро. А продавая евро в паре EUR/USD, мы тем самым покупаем контрвалюту — доллары. Следовательно, трейдер выступает одновременно и в качестве продавца евро, и в качестве покупателя долларов. Поэтому — всё логично, и вопрос «как можно продать то, чего еще нет» отпадает сам собой.

На рынке всегда есть две цены. Это выражение — практически стало поговоркой для финансового мира. Если вспомнить наш пример с обменным пунктом, то опять становится более понятным, что это за цены и, главное, почему их две. Придя в обменный пункт, вы сможете продать валюту по одной цене, а купить ее — по другой, менее выгодной. Разница будет не очень большой — несколько копеек (если мы ведем речь об обменном курсе рубля на евро или на доллары). На FOREX эта разница будет составлять несколько пунктов. Называется эта разница — спред.

Так, если рыночная котировка валютного курса GBP/USD составляет на данный момент 1,2201, и трейдер хочет продать или купить в этот же момент пару GBP/USD, то он, сделав запрос своему брокеру, получит в ответ две цены: 1,2200 и 1,2203. Первая цена, которая на один пункт ниже рыночной 1,2201, будет котировкой, по которой трейдер может продать GBP/USD, вторая цена — 1,2203 — на два пункта дороже, по ней можно купить этот инструмент. Котировка для продажи называется «BID», котировка для покупки называется «ASK». Традиционно во всех торговых терминалах, во всех компьютерных системах совершения операций во всем мире принято цену продажи ставить на первом месте, а цену покупки — на втором.

Bid Ask

GBP/USD 1,2201 1,2203

За счет разницы между текущими курсами покупки и продажи и происходит заработок брокерских компаний. Какую бы котировку ни выбрал трейдер и какую бы сделку он в итоге ни совершил (брокер ведь не знает заранее, что именно входит в ваши планы, когда вы посылаете запрос на совершение операции), прибыль обслуживающей компании складывается за счет этого спреда — разницы между bid/ask и рыночной ценой.

Пример запроса котировки по EUR/USD

Источник: Admiral Markets MetaTrader 5 Supreme Edition, EURUSD График h2 — диапазон данных: с 5 августа 2019 года по 28 августа 2019 года, доступ к которому был осуществлен 28 августа 2019 года в 13:41 BST. — Обратите внимание: прошлые результаты не являются надежным показателем будущих результатов.

Торговая сессия — это время, в которое происходит работа на финансовых рынках. В случае биржевых площадок — это четко обозначенные таймфреймы, в случае торгов на внебиржевых рынках — это период наибольшей активности игроков, распределенный по хронологии по часовым поясам.

В отличие от большинства других рынков, как таковых регламентированных торговых сессий на международном валютном рынке нет. FOREX работает круглосуточно пять дней в неделю, торги прерываются только на выходные. При этом понятия «открытие» и «закрытие» — весьма условны для этого сектора мирового финансового рынка (в отличие от бирж, где таймфреймы работы строго определены).

Условно торговые сессии на международном валютном рынке делятся на австралийскую, азиатскую (в некоторых источниках встречается термин «японская сессия»), европейскую и американскую. Каждая из них плавно перетекает в другую. Открытием торгов принято считать момент, когда на рынке резко вырастают объемы торгов и ликвидность, а закрытием, соответственно, условно считают их падение. Таким образом, открытие FOREX приходится на начало австралийской торговой сессии, то есть, когда начинают рабочую неделю финансовые учреждения Австралии, а также Новой Зеландии. Это все происходит примерно в 02:00 ночи понедельника по московскому времени.

Около 03:00 ночи инициативу подхватывает Япония, и начинается азиатская сессия (которая, впрочем, как бы «накладывается» по времени на австралийскую). Основную «погоду» на рынке в это время, безусловно, делают главные финансовые и деловые центры Азии — Токио, Гонконг, Шанхай. В 10:00 по московскому времени на рынок приходят европейцы — начинают работать крупные финансовые мегаполисы: Лондон, Франкфурт-на-Майне, Берлин.

В 16:30 по московскому времени открываются биржи в Америке, и торги на FOREX получают новый толчок к бурному развитию, так как именно в это время публикуется обыкновенно самая важная информация по США. Таким образом, к этому времени приурочено открытие американской сессии. Около 23:30 на валютном рынке наступает небольшой спад торгов, а в два часа ночи ликвидность снова начинает набирать обороты, так как снова просыпаются японцы, и все повторяется снова, по кругу, вплоть до конца рабочей недели.

В пятницу поздно ночью, когда с рынка уходят американские трейдеры, объемы торгов падают в сотни раз, ликвидность резко снижается и желающих работать в выходные на рынке не остается. И хотя «физически» рынок работает (хотя бы потому, что FOREX — внебиржевой механизм), брокеры не предоставляют своим клиентам возможность торговать, международные институты не публикуют статистику, центробанки не проводят конференции — словом, жизнь замирает до раннего утра понедельника.

У трейдера есть возможность работать на FOREX хоть круглосуточно, не опасаясь падения ликвидности и того, что рынок может стать «узким» или «тонким». Возможности для торговли есть все пять дней в неделю, главное — правильно построить свою работу, оптимизировав ее «под себя».

Одним из величайших преимуществ торговли на рынке Форекс является то, что это один из наиболее развитых финансовых рынков с точки зрения технологий.

Хотя многие рынки доступны через устаревшие торговые платформы, существует постоянная конкуренция в отношении программного обеспечения для торговли на валютном рынке.

Кроме того, Admiral Markets также предоставляет трейдерам улучшенную версию MetaTrader — MetaTrader Supreme Edition. Имея доступ ко всему этому программному обеспечению, Forex можно торговать из любой точки мира — и все, что вам нужно, — это подключение к Интернету.

С онлайн веб-платформами, торговыми приложениями и настольными программами современные торговые платформы Forex доступны для всех трейдеров и всех торговых стилей. Фактически, вы можете начать торговать в безрисковой среде прямо сейчас с помощью бесплатного демо-счета!

Обе платформы доступны для целого ряда устройств, включая ПК, Mac, iOS и Android, а также веб-браузеры через платформу MetaTrader Webtrader для MT4 и MT5.

Это быстрые платформы, предоставляющие данные о торговле в реальном времени. Кроме того, эти платформы предлагают возможности автоматической торговли и расширенные возможности построения графиков, а также обладают высокой степенью безопасности.

MetaTrader 5, который остается самой последней версией имеет ряд дополнительных функций, которые включают в себя:

- Доступ к тысячам финансовых инструментов

- Расширенный мини-терминал, предлагающий полный контроль над вашим счетом одним щелчком мыши

- 38 встроенных торговых индикаторов

- Возможность загрузки истории тиков для ряда инструментов

- Бесплатные рыночные данные, новости

- Бонусные торговые виджеты с MetaTrader Supreme Edition

Перед началом работы MT4 и MT5, предлагаем прочитать несколько полезных статей:

Прежде чем совершить первую сделку, важно подумать, как эффективно управлять риском на рынке Forex.

Как мы уже обсуждали, торговля CFD на Forex дает вам возможность торговать с использованием кредитного плеча, то есть вы можете использовать относительно небольшой депозит для доступа к большей части рынка (до 500 раз превышающей стоимость баланса вашего счета, если вы Профессиональный клиент).

Это умножает вашу потенциальную прибыль в той же степени. Тем не менее, это также увеличивает ваши потен

Как устроен Forex и нужен ли он / Блог компании ITI Capital / Хабр

Когда речь заходит о фондовом рынке и торговле на бирже, первое, что приходит на ум многим людям – это форекс. Действительно, реклама этого вида инвестиций (хотя таковыми операции на этом рынке можно назвать с натяжкой) проникла во многие сферы нашей жизни – успешные трейдеры, которые зарабатывают тысячи долларов параллельно с основной работой или лежа на пляже, смотрят на нас и с плакатов в вагонах метро, и с баннеров в Сети. Между тем, здесь все далеко не так просто.Природа рынка FOREX

FOREX – это сокращение от двух слов Foreign Exchange, что означает Валютный Обмен. Этим же словом Exchange в английском языке называют биржу или любую другую торговую площадку где происходит Обмен одних активов на другие, например торговля акциями или срочными контрактами: фьючерсами и опционами. Отсюда происходит первое заблуждение относительно природы этого рынка.

Форекс-конторы упорно называют игру на валютных курсах – либо торговлей на бирже, либо инвестициями. Реально львиная доля рынка обмена одних валют на другие происходит на ВНЕБИРЖЕВОМ рынке между крупными международными банками. Это относительно «закрытый клуб», попасть туда очень сложно. Торговля идет на очень большие суммы. Минимальным лотом является сумма в 1 миллион долларов или евро, стандартным — 5 или 10 миллионов долларов.

Торговля валютами обеспечивает в первую очередь экспортно-импортные операции клиентов банков, а во вторую, но не в последнюю, — интересы собственных торгово-инвестиционных отделов международных банков, ведущих свою инвестиционную деятельность по всему миру. Понятно, что для того, чтобы стать клиентом международного банка и начать покупать-продавать валюту с целью извлечь «доход» из движения курсов валют, нужно положить на счет не один миллион долларов.

Торговля при этом будет вестись, скорее всего, без плеча и по котировкам самого банка, а не свободного рынка. А котировки банка будут отличаться от желаемых в худшую для клиента сторону. Ну, это естественно: банк ведь тоже должен заработать! Его трейдеры не будут трудиться «за бесплатно». Отсюда следует второе и главное заблуждение людей, вовлекаемых на форекс. Они думают, что их сделки действительно выводятся на рынок через хитрую систему «межброкерских отношений». Однако, это не так.

Большинство сделок на реальном межбанковском рынке заключается через ограниченное число частных информационно-дилинговых сетей (например, таких известных компаний как Thomson-Reuters или Bloomberg), куда просто заказан вход с улицы. Многие сети не имеют шлюзов, которые позволили бы подключать к ним внешние дилинговые системы с целью маршрутизировать клиентские ордера на рынок. А «вбивать» в такую систему каждый клиентский ордер – дорого и потому не целесообразно.

Каждая сделка, которая делается валютными дилерами банков через такие системы, затем обрабатывается бэкофисом банка и на третий банковский день по ней осуществляется расчет по поставке или принятию проторгованной валюты. Наивно верить, что ордера клиентов отечественных форекс-брокеров на 3-5-10 тысяч долларов (да даже и на 100 тысяч) отправляются на реальный рынок. Никто не будет на такой мелкой сумме ни делать, ни подтверждать, ни обрабатывать сделку, ни производить по ней расчеты. Это просто нерентабельно.

Таким образом, можно констатировать, и форекс-брокеры это хорошо знают, что никакие сделки, которые они заключают с клиентами, не выводятся ни на биржу, ни на межбанковский внебиржевой рынок. А где же тогда эти сделки исполняются? И кто является противоположной стороной по таким сделкам?

Где исполняются сделки?

Многие менеджеры форекс-брокеров объясняют клиентам схему работы примерно так: