Что такое рефинансирование центрального банка рф: Ставка рефинансирования Центрального банка Российской Федерации

| С 1 января 2016 г. | Значение соответствует значению ключевой ставки Банка России на соответствующую дату | Указание Банка России от 11.12.2015 № 3894-У «О ставке рефинансирования Банка России и ключевой ставке Банка России» |

| 14 сентября 2012 г. — 31 декабря 2015 г. | 8,25 | Указание Банка России от 13.09.2012 № 2873-У «О размере ставки рефинансирования Банка России» |

| 26 декабря 2011 г. — 13 сентября 2012 г. | 8 | Указание Банка России от 23.12.2011 № 2758-У «О размере ставки рефинансирования Банка России» |

| 3 мая 2011 г. — 25 декабря 2011 г. | 8,25 | Указание Банка России от 29.04.2011 № 2618-У «О размере ставки рефинансирования Банка России» |

| 28 февраля 2011 г. — 2 мая 2011 г. | 8 | Указание Банка России от 25.02.2011 № 2583-У «О размере ставки рефинансирования Банка России» |

| 1 июня 2010 г. — 27 февраля 2011 г. | 7,75 | Указание Банка России от 31.05.2010 № 2450-У «О размере ставки рефинансирования Банка России» |

| 30 апреля 2010 г. — 31 мая 2010 г. | 8 | Указание Банка России от 29.04.2010 № 2439-У «О размере ставки рефинансирования Банка России» |

| 29 марта 2010 г. — 29 апреля 2010 г. | 8,25 | Указание Банка России от 26.03.2010 № 2415-У «О размере ставки рефинансирования Банка России» |

| 24 февраля 2010 г. — 28 марта 2010 г. | 8,5 | Указание Банка России от 19.02.2010 № 2399-У «О размере ставки рефинансирования Банка России» |

| 28 декабря 2009 г. — 23 февраля 2010 г. | 8,75 | Указание Банка России от 25.12.2009 № 2369-У «О размере ставки рефинансирования Банка России» |

25 ноября 2009 г. — 27 декабря 2009 г. — 27 декабря 2009 г. |

9 | Указание Банка России от 24.11.2009 № 2336-У «О размере ставки рефинансирования Банка России» |

| 30 октября 2009 г. — 24 ноября 2009 г. | 9,5 | Указание Банка России от 29.10.2009 № 2313-У «О размере ставки рефинансирования Банка России» |

| 30 сентября 2009 г. — 29 октября 2009 г. | 10 | Указание Банка России от 29.09.2009 № 2299-У «О размере ставки рефинансирования Банка России» |

| 15 сентября 2009 г. — 29 сентября 2009 г. | 10,5 | Указание Банка России от 14.09.2009 № 2287-У «О размере ставки рефинансирования Банка России» |

| 10 августа 2009 г. — 14 сентября 2009 г. | 10,75 | Указание Банка России от 07.08.2009 № 2270-У «О размере ставки рефинансирования Банка России» |

| 13 июля 2009 г. — 9 августа 2009 г. | 11 | Указание Банка России от 10.07.2009 № 2259-У «О размере ставки рефинансирования Банка России» |

| 5 июня 2009 г. — 12 июля 2009 г. | 11,5 | Указание Банка России от 04.06.2009 № 2247-У «О размере ставки рефинансирования Банка России» |

| 14 мая 2009 г. — 4 июня 2009 г. | 12 | Указание Банка России от 13.05.2009 № 2230-У «О размере ставки рефинансирования Банка России» |

| 24 апреля 2009 г. — 13 мая 2009 г. | 12,5 | Указание Банка России от 23.04.2009 № 2222-У «О размере ставки рефинансирования Банка России» |

| 1 декабря 2008 г. — 23 апреля 2009 г. | 13 | Указание Банка России от 28.11.2008 № 2135-У «О размере ставки рефинансирования Банка России» |

| 12 ноября 2008 г. — 30 ноября 2008 г. | 12 | Указание Банка России от 11.11.2008 № 2123-У «О размере ставки рефинансирования Банка России» |

14 июля 2008 г. — 11 ноября 2008 г. — 11 ноября 2008 г. |

11 | Указание Банка России от 11.07.2008 № 2037-У «О размере ставки рефинансирования Банка России» |

| 10 июня 2008 г. — 13 июля 2008 г. | 10,75 | Указание Банка России от 09.06.2008 № 2022-У «О размере ставки рефинансирования Банка России» |

| 29 апреля 2008 г. — 9 июня 2008 г. | 10,5 | Указание Банка России от 28.04.2008 № 1997-У «О размере ставки рефинансирования Банка России» |

| 4 февраля 2008 г. — 28 апреля 2008 г. | 10,25 | Указание Банка России от 01.02.2008 № 1975-У «О размере ставки рефинансирования Банка России» |

| 19 июня 2007 г. — 3 февраля 2008 г. | 10 | Телеграмма Банка России от 18.06.2007 № 1839-У |

| 29 января 2007 г. — 18 июня 2007 г. | 10,5 | Телеграмма Банка России от 26.01.2007 № 1788-У |

| 23 октября 2006 г. — 28 января 2007 г. | 11 | Телеграмма Банка России от 20.10.2006 № 1734-У |

| 26 июня 2006 г. — 22 октября 2006 г. | 11,5 | Телеграмма Банка России от 23.06.2006 № 1696-У |

| 26 декабря 2005 г. — 25 июня 2006 г. | 12 | Телеграмма Банка России от 23.12.2005 № 1643-У |

| 15 июня 2004 г. — 25 декабря 2005 г. | 13 | Телеграмма Банка России от 11.06.2004 № 1443-У |

| 15 января 2004 г. — 14 июня 2004 г. | 14 | Телеграмма Банка России от 14.01.2004 № 1372-У |

| 21 июня 2003 г. — 14 января 2004 г. | 16 | Телеграмма Банка России от 20.06.2003 № 1296-У |

| 17 февраля 2003 г. — 20 июня 2003 г. | 18 | Телеграмма Банка России от 14.02.2003 № 1250-У |

7 августа 2002 г. — 16 февраля 2003 г. |

21 | Телеграмма Банка России от 06.08.2002 № 1185-У |

| 9 апреля 2002 г. — 6 августа 2002 г. | 23 | Телеграмма Банка России от 08.04.2002 № 1133-У |

| 4 ноября 2000 г. — 8 апреля 2002 г. | 25 | Телеграмма Банка России от 03.11.2000 № 855-У |

| 10 июля 2000 г. — 3 ноября 2000 г. | 28 | Телеграмма Банка России от 07.07.2000 № 818-У |

| 21 марта 2000 г. — 9 июля 2000 г. | 33 | Телеграмма Банка России от 20.03.2000 № 757-У |

| 7 марта 2000 г. — 20 марта 2000 г. | 38 | Телеграмма Банка России от 06.03.2000 № 753-У |

| 24 января 2000 г. — 6 марта 2000 г. | 45 | Телеграмма Банка России от 21.01.2000 № 734-У |

| 10 июня 1999 г. — 23 января 2000 г. | 55 | Телеграмма Банка России от 09.06.99 № 574-У |

| 24 июля 1998 г. — 9 июня 1999 г. | 60 | Телеграмма Банка России от 24.07.98 № 298-У |

| 29 июня 1998 г. — 23 июля 1998 г. | 80 | Телеграмма Банка России от 26.06.98 № 268-У |

| 5 июня 1998 г. — 28 июня 1998 г. | 60 | Телеграмма Банка России от 04.06.98 № 252-У |

| 27 мая 1998 г. — 4 июня 1998 г. | 150 | Телеграмма Банка России от 27.05.98 № 241-У |

| 19 мая 1998 г. — 26 мая 1998 г. | 50 | Телеграмма Банка России от 18.05.98 № 234-У |

| 16 марта 1998 г. — 18 мая 1998 г. | 30 | Телеграмма Банка России от 13.03.98 № 185-У |

| 2 марта 1998 г. — 15 марта 1998 г. | 36 | Телеграмма Банка России от 27.02.98 № 181-У |

17 февраля 1998 г. — 1 марта 1998 г. |

39 | Телеграмма Банка России от 16.02.98 № 170-У |

| 2 февраля 1998 г. — 16 февраля 1998 г. | 42 | Телеграмма Банка России от 30.01.98 № 154-У |

| 11 ноября 1997 г. — 1 февраля 1998 г. | 28 | Телеграмма Банка России от 10.11.97 № 13-У |

| 6 октября 1997 г. — 10 ноября 1997 г. | 21 | Телеграмма Банка России от 01.10.97 № 83–97 |

| 24 | Телеграмма Банка России от 13.06.97 № 55–97 | |

| 28 апреля 1997 г. — 15 июня 1997 г. | 36 | Телеграмма Банка России от 24.04.97 № 38–97 |

| 10 февраля 1997 г. — 27 апреля 1997 г. | 42 | Телеграмма Банка России от 07.02.97 № 9–97 |

| 2 декабря 1996 г. — 9 февраля 1997 г. | 48 | Телеграмма Банка России от 29.11.96 № 142–96 |

| 21 октября 1996 г. — 1 декабря 1996 г. | 60 | Телеграмма Банка России от 18.10.96 № 129–96 |

| 19 августа 1996 г. — 20 октября 1996 г. | 80 | Телеграмма Банка России от 16.08.96 № 109–96 |

| 24 июля 1996 г. — 18 августа 1996 г. | 110 | Телеграмма Банка России от 23.07.96 № 107–96 |

| 10 февраля 1996 г. — 23 июля 1996 г. | 120 | Телеграмма Банка России от 09.02.96 № 18–96 |

| 1 декабря 1995 г. — 9 февраля 1996 г. | 160 | Телеграмма Банка России от 29.11.95 № 131–95 |

| 24 октября 1995 г. — 30 ноября 1995 г. | 170 | Телеграмма Банка России от 23.10.95 № 111–95 |

| 19 июня 1995 г. — 23 октября 1995 г. | 180 | Телеграмма Банка России от 16.06.95 № 75–95 |

16 мая 1995 г. — 18 июня 1995 г. — 18 июня 1995 г. |

195 | Телеграмма Банка России от 15.05.95 № 64–95 |

| 6 января 1995 г. — 15 мая 1995 г. | 200 | Телеграмма Банка России от 05.01.95 № 3–95 |

| 17 ноября 1994 г. — 5 января 1995 г. | 180 | Телеграмма Банка России от 16.11.94 № 199–94 |

| 12 октября 1994 г. — 16 ноября 1994 г. | 170 | Телеграмма Банка России от 11.10.94 № 192–94 |

| 23 августа 1994 г. — 11 октября 1994 г. | 130 | Телеграмма Банка России от 22.08.94 № 165–94 |

| 1 августа 1994 г. — 22 августа 1994 г. | 150 | Телеграмма Банка России от 29.07.94 № 156–94 |

| 30 июня 1994 г. — 31 июля 1994 г. | 155 | Телеграмма Банка России от 29.06.94 № 144–94 |

| 22 июня 1994 г. — 29 июня 1994 г. | 170 | Телеграмма Банка России от 21.06.94 № 137–94 |

| 2 июня 1994 г. — 21 июня 1994 г. | 185 | Телеграмма Банка России от 01.06.94 № 128–94 |

| 17 мая 1994 г. — 1 июня 1994 г. | 200 | Телеграмма Банка России от 16.05.94 № 121–94 |

| 29 апреля 1994 г. — 16 мая 1994 г. | 205 | Телеграмма Банка России от 28.04.94 № 115–94 |

| 15 октября 1993 г. — 28 апреля 1994 г. | 210 | Телеграмма Банка России от 14.10.93 № 213–93 |

| 23 сентября 1993 г. — 14 октября 1993 г. | 180 | Телеграмма Банка России от 22.09.93 № 200–93 |

| 15 июля 1993 г. — 22 сентября 1993 г. | 170 | Телеграмма Банка России от 14.07.93 № 123–93 |

| 29 июня 1993 г. — 14 июля 1993 г. | 140 | Телеграмма Банка России от 28.06.93 № 111–93 |

22 июня 1993 г. — 28 июня 1993 г. — 28 июня 1993 г. |

120 | Телеграмма Банка России от 21.06.93 № 106–93 |

| 2 июня 1993 г. — 21 июня 1993 г. | 110 | Телеграмма Банка России от 01.06.93 № 91–93 |

| 30 марта 1993 г. — 1 июня 1993 г. | 100 | Телеграмма Банка России от 29.03.93 № 52–93 |

| 23 мая 1992 г. — 29 марта 1993 г. | 80 | Телеграмма Банка России от 22.05.92 № 01–156 |

| 10 апреля 1992 г. — 22 мая 1992 г. | 50 | Телеграмма Банка России от 10.04.92 № 84–92 |

| 1 января 1992 г. — 9 апреля 1992 г. | 20 | Телеграмма Банка России от 29.12.91 № 216–91 |

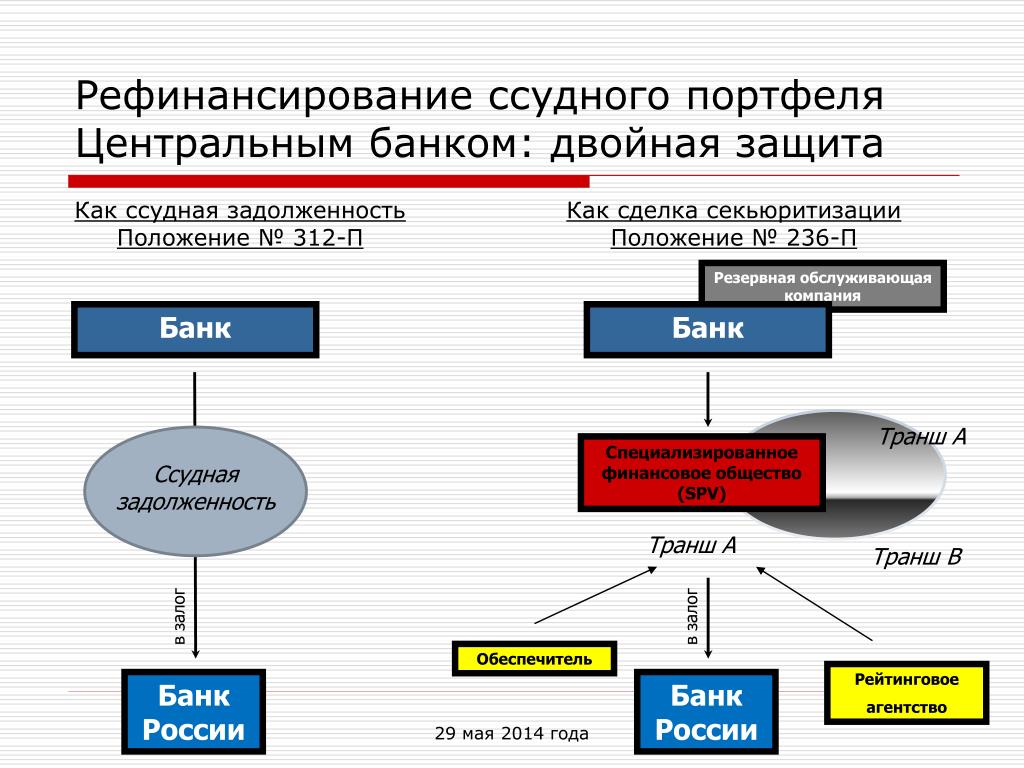

Финансирование российского экспорта под страховку ЭКСАР

В рамках государственной программы поддержки российского экспорта Транcкапиталбанк предлагает инновационный продукт Финансирование под страховое покрытие ЭКСАР,позволяющий сформировать конкурентное комплексное предложение для зарубежного покупателя.

Продукт реализован для банков СНГ в двух вариантах:

- Подтверждение аккредитива, выпущенного Банком СНГ, с финансированием

- Кредит Банку Покупателя

Преимущества использования финансирования под страховое покрытие ЭКСАР:

- Возможность предложения покупателю российской продукции пакетного решения по структурированию сделки и организации доступного финансирования

- Возможность привлечения ресурсов до 3-х-5-ти лет

- «ЭКСАР» покрывает кредитору до 95% убытков в случае реализации политического риска и до 90% — в случае коммерческого риска

- Утилизация лимита на Ваш банк — 10% от объема сделки

- ТрансКапиталБанк включен в программу Центрального банка Российской Федерации по рефинансированию активов, застрахованных в ЭКСАР, благодаря чему может предложить банкам СНГ комфортные процентные ставки

- Организация финансирования в рублях, долларах США и Евро

- Страховая премия ЭКСАР может быть включена в сумму финансирования и застрахована в ЭКСАР

- Работает принцип «одного окна» при принятии решения о финансировании.

Специалисты Транскапиталбанка проведут работу с ЭКСАР, при необходимости с российским поставщиком и предложат Вам оптимальный продукт

Специалисты Транскапиталбанка проведут работу с ЭКСАР, при необходимости с российским поставщиком и предложат Вам оптимальный продукт

Примеры реализованных сделок:

Контакты

Елена Ширинская

Заместитель Председателя Правления

тел.: + 7 (495) 225 80 55

тел.: +7 (495) 797-3200 доб.1948

факс: +7 (495) 797 32 01

моб.:+7 (985) 765-31-68

E-mail: [email protected]

Ставка на неопределенность: ЦБ счел инфляцию главной угрозой России | Статьи

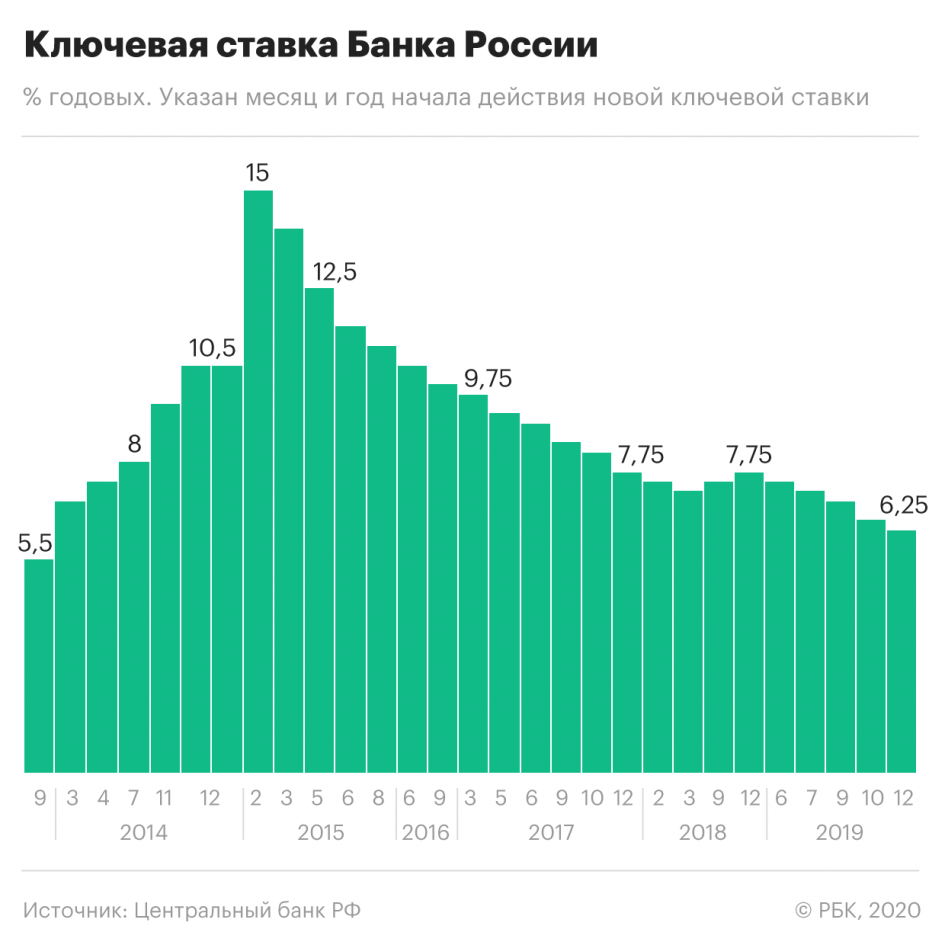

Банк России принял решение сохранить ключевую ставку на уровне 4,25% годовых. Многие специалисты, в том числе и представители Международного валютного фонда, призывали ЦБ уменьшить ставку до рекордно низкого уровня, но регулятор решил не торопить события. Более того, председатель ЦБ Эльвира Набиуллина на пресс-конференции допустила повышение ставки. Главной причиной нежелания смягчать денежно-кредитную политику Центробанк называет высокую инфляцию, которая к началу февраля превысила 5%. В то же время относительно высокая («нейтральная») ставка может затруднить или замедлить процесс восстановления экономики, приходящей в себя после кризиса. Подробности — в материале «Известий».

Что решает ставка?

Ключевая ставка рефинансирования ЦБ — важнейший регулятивный инструмент, влияющий на развитие всей экономики страны. Ее фактическое применение (на недельных аукционах РЕПО и депозитах Банка России) является достаточно значительным по объему, но прежде всего она имеет информационное значение, представляя собой ориентир по всей монетарной политике регулятора. В зависимости от ставок ЦБ меняются и ставки по кредитам для всей экономики — от займов крупному бизнесу до ипотеки и потребительских ссуд. Кроме того, в том же направлении движутся и ставки по облигациям, включая ОФЗ.

Председатель Центрального банка РФ Эльвира Набиуллина выступает на пресс-конференции по итогам заседания совета директоров Банка России по вопросам денежно-кредитной политики

Фото: РИА Новости

Повышение ставки делает кредиты в системе менее доступными и, следовательно, негативно влияет на экономический рост. При этом высокая ставка купирует риски инфляции, а также привлекает в страну капитал, так как вкладывать в облигации становится более выгодно. Ключевую ставку иногда резко повышают, чтобы остановить девальвацию рубля, как это было в конце 2014 года.

Часто измеряют размер «реальной ставки» ЦБ, сравнивая его с уровнем инфляции. Если ее размер превышает темпы роста цен, тогда реальная ставка считается положительной, если ниже — отрицательной. В 2000-е и начале 2010-х годов преобладали отрицательные ставки. С 2013 года ставка была большей частью положительной, что с одной стороны тормозило экономику, с другой — позволило инфляции опуститься до рекордно низких уровней (3–4%), характерных для стран Западной Европы.

В узком коридоре

С весны 2020 года Банк России агрессивно снижал ставку, пытаясь амортизировать последствия вызванного пандемией экономического кризиса. Еще в апреле ключевая ставка составляла 6%, а к концу июля она опустилась до 4,25%. После этого Центробанк решил притормозить, удерживая показатель на самом низком уровне истории.

В начале текущего года ЦБ оказался между двух огней. С одной стороны, рубль довольно сильно ослабел, по большей части из-за внешних причин — угрозы введения новых санкций США и Европой. При этом цены на сырье — от нефти до металлов — пошли вверх. Но параллельно подорожало и продовольствие, что оказалось на руку российским экспортерам, зато подняло внутренние цены на многие наименования продуктов питания. Одновременно темпы экономического спада по итогам года оказались высокими (–3,1%), хотя и меньше, чем ожидалось. Перспективы восстановления ВВП остаются достаточно шаткими, особенно с учетом неустойчивости цен на нефть и возможности третьей, четвертой и так далее волн эпидемии.

Одновременно темпы экономического спада по итогам года оказались высокими (–3,1%), хотя и меньше, чем ожидалось. Перспективы восстановления ВВП остаются достаточно шаткими, особенно с учетом неустойчивости цен на нефть и возможности третьей, четвертой и так далее волн эпидемии.

Фото: ТАСС/Алексей Андронов

Таким образом, коридор возможностей ЦБ был небольшим. Тем не менее со стороны многие призывали регулятор вернуться к политике снижения ставок ради поддержки экономики. Еще в октябре помощник президента Максим Орешкин посоветовал Банку России снижать ставку и дальше, считая, что денежно-кредитная политика не исчерпала механизмов для поддержания экономического роста. А несколько дней назад эксперты Международного валютного фонда призвали к снижению ставки сразу на половину процентного пункта. Более того, в МВФ выразили уверенность, что в нынешних условиях отказ от снижения ставки двинет цены наверх, а не наоборот.

Тем не менее ЦБ решил не уступать давлению и по итогам первого заседания в текущем году решил оставить ставку без изменений. Учитывая комбинацию сложившихся факторов, это было наиболее ожидаемым решением, и подавляющее большинство аналитиков прогнозировали именно такой исход. Гораздо интереснее риторика представителей банка. ЦБ объяснил решение как фактическими показателями инфляции, которая по итогам января впервые превысила 5% в годовом исчислении, так и высокими инфляционными ожиданиями.

«При развитии ситуации в соответствии с базовым прогнозом Банк России будет определять сроки и темпы возврата к нейтральной денежно-кредитной политике, принимая во внимание по-прежнему высокую неоднородность текущих тенденций в экономике и динамике цен и с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков», — сказано в пресс-релизе ЦБ по итогам заседания. Про возможное снижение ставки в будущем намеков не было, скорее можно сделать обратный вывод — хотя обтекаемым заявлением Банк России оставил себе простор для маневра.

Про возможное снижение ставки в будущем намеков не было, скорее можно сделать обратный вывод — хотя обтекаемым заявлением Банк России оставил себе простор для маневра.

Фото: РИА Новости/Виталий Аньков

Позже Эльвира Набиуллина на пресс-конференции сообщила, что ставка действительно может повыситься в случае возвращения годовой инфляции к долгосрочному уровню в 4% в год. Сейчас цены растут даже быстрее, но это может быть кратковременным искажением, связанным с внешними факторами. Тем не менее вероятность, что относительно быстрый рост цен сохранится и регулятор будет на это реагировать ужесточением монетарной политики, отбрасывать никак нельзя.

«Мировые тренды Неглинной не указ»

Как рассказал в интервью «Известиям» главный экономист агентства «Эксперт РА» Антон Табах, ЦБ всегда ориентировался в первую очередь на сдерживание инфляции, даже если ее угроза кажется преувеличенной.

— На мой взгляд, Банк России завышает будущую инфляцию и рост ВВП — политика явно не столь мягкая, если эту мягкость надо подробно описывать в заявлении. ЦБ всегда стоял на позиции, что сдерживание инфляции важнее роста экономики или курса и смена мировых трендов (знак чего призыв МВФ) Неглинной не указ.

В то же время главный экономист Газпромбанка Сергей Коныгин считает, что в дальнейшем роста ставки ждать все-таки не следует.

— ЦБ повысил прогноз по инфляции на этот год на 0,2 п.п., предполагая наличия более долгосрочного инфляционного давления в экономике. Регулятор по прежнему рассчитывает на быстрый отскок экономики до 3–4% роста ВВП, наблюдая признаки роста в начале года. Более важно, что регулятор не ужесточил сигнал рынку. Риторика относительно повышения ставки осталась без изменений, что означает, что рост ставки не произойдет в ближайшие месяцы.

Фото: РИА Новости/Александр Кряжев

Аналитик ГК «Финам» Алексей Коренев предполагает, что ЦБ ориентируется на цифры не только официальной, но и наблюдаемой инфляции, фиксируемой по опросам населения.

— Ее хотя бы косвенно, но тоже приходится брать в расчет при планировании экономической политики государства, и вовсе приблизилась к 12,8%. С учетом этих цифр реальная процентная ставка в России уже находится в отрицательной области, и вряд ли регулятор рискнул бы в подобной ситуации далее понижать ставку ключевую.

Тем не менее эксперт думает, что и ужесточения денежно-кредитной политики также не планируется.

— Повышать процентные ставки в период достаточно тяжелого экономического кризиса ЦБ РФ точно не будет, так как это однозначно окажет негативное воздействие на восстановление экономики из-за роста стоимости заемных средств. Призывы МВФ продолжить смягчение денежно-кредитной политики были бы логичны, если бы при этом не наблюдался заметный рост индекса потребительских цен, вызванный к тому же в значительной степени инфляцией издержек, с которой бороться гораздо сложнее и негативное воздействие которой несравнимо выше по сравнению с инфляцией потребительской. Фактически страна рискует оказаться в положении затяжной стагфляции, когда цены будут продолжать расти на фоне стагнирующей экономики и понижения доходов населения. Учитывая, что Банк России уже пересмотрел свои прогнозы по индексу потребительских цен по итогам 2021 года с 3,5–4,0% до 3,7–4,2%, понижение ключевой ставки привело бы к неоправданному смягчению политики.

Меры Правительства РФ по борьбе с коронавирусной инфекцией и поддержке экономики.

Описание меры

Банковские кредиты:

- Смягчаются условия предоставления

кредитов по конечной ставке 8,5% (ставка предоставления денег от ЦБ – 4%).

- В программе льготного кредитования

участвуют более 95 банков.

Антикризисные условия получения поддержки:

- Упрощены требования к заёмщику. Из

обязательных условий исключены пункты об отсутствии задолженности по налогам,

сборам и заработной плате, отсутствии просроченных платежей по кредитным

договорам на срок свыше 30 дней.

- Отменены требования по максимальному суммарному

объёму кредитных соглашений на рефинансирование.

- Появилась возможность рефинансировать

кредитные соглашения на оборотные цели (ранее – только инвестиционные кредиты).

- Расширен доступ к кредитам. Получать их

теперь смогут микропредприятия в сфере торговли, реализующие подакцизные товары

(для микропредприятий, заключивших кредитные соглашения на оборотные цели в

2020 году, – на срок не более 2 лет).

Гарантийное кредитование:

Комиссии по гарантии региональных гарантийных организаций снижаются до 0,5%.

Микрокредитование:

Антикризисные условия получения займов в региональных микрофинансовых организациях

Упрощены требования к заёмщику, из обязательных условий исключено:

- отсутствие задолженности по налогам,

сборам;

- отсутствие задолженности по заработной

плате;

- отсутствие просроченных на срок свыше 30

дней платежей по кредитным договорам.

Допущены отрасли с подакцизными ОКВЭД.

Размер процентной ставки по микрозаймам для такой категории заёмщика снижен и составляет не более размера ключевой ставки Банка России (5,5%).

Одну или несколько из указанных опций по поручению должны ввести на своей территории субъекты РФ.

Субъекты МСП – заёмщики региональных микрофинансовых организаций, имеющие трудности с обслуживанием взятых займов, смогут воспользоваться следующими опциями:

- процентные «каникулы» на срок от 3 до 10

месяцев;

- отсрочка погашения основного долга на

конец срока действия займа;

- реструктуризация займа – изменение

графика платежей в связи с отсрочкой по возврату микрозайма на 3–10 месяцев;

- мораторий на уплату процентов и основного

долга на период до 6 месяцев;

- иные меры, способствующие облегчению

финансовой нагрузки на заёмщика. Поручение для выполнения указанных мер направлено

в адрес субъектов РФ.

Ключевая ставка ЦБ РФ.

Досье — Биографии и справки

Досье — Биографии и справкиТАСС-ДОСЬЕ. На 29 апреля запланировано заседание совета директоров Банка России по вопросам денежно-кредитной политики.

На нем может быть принято решение об изменении ключевой ставки ЦБ РФ.

Что такое ключевая ставка

Ключевая ставка — годовой процент, под который Банк России выдает кредиты коммерческим банкам. Решением совета директоров ЦБ 13 сентября 2013 года ключевой была установлена учетная ставка по аукционам РЕПО (от англ. repurchase agreement, repo; покупка денег или ценных бумаг с обязательством обратной продажи через определенный срок по фиксированной цене) со сроком 1 неделя. К ключевой привязаны остальные ставки по операциям Банка России.

ЦБ может повышать учетную ставку для предотвращения обвального падения рынка и сглаживания биржевых колебаний. При низких учетных ставках банки могут брать рубли в кредит у ЦБ, покупать на них валюту и за счет обесценивания российской валюты покрывать расходы на выплату процентов по рублевым кредитам. При увеличении ставки подобные спекулятивные операции становятся более рискованными для банков. Вместе с тем рост ставки ведет к удорожанию кредитов для предпринимателей и населения, у банков могут возникнуть трудности с рефинансированием уже выданных кредитов. Это может привести к замедлению темпов экономического роста.

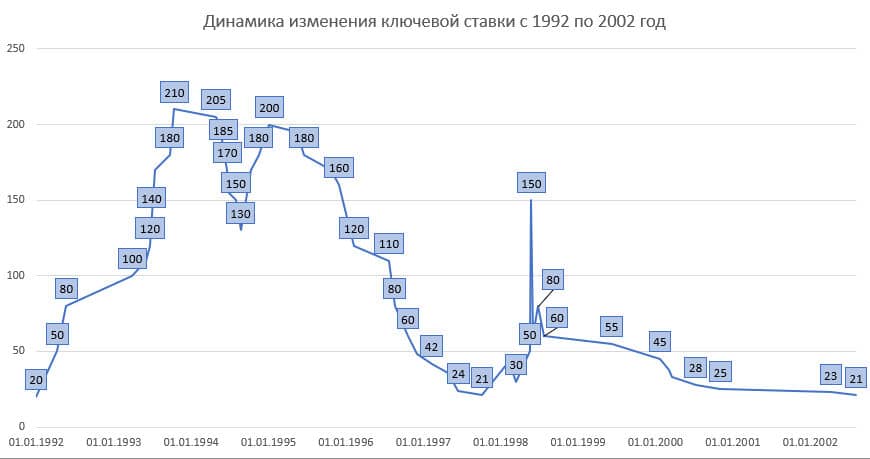

До 2013 года основной из учетных ставок была ставка рефинансирования. Впервые она была установлена в 1992 году на уровне 20% годовых, в 1993-1996 годах доходила до 210%, затем колебалась на уровне 20-50% и после пика 27 мая — 4 июня 1998 года (150%) постепенно снижалась.

Минимальный размер ставки рефинансирования был установлен 1 июня 2010 года и действовал до 28 февраля 2011 года — 7,75%. К началу 2010-х годов ставка использовалась только как инструмент по исчислению штрафов, пеней, а также в качестве ориентира для минимального размера процентов по рублевым вкладам населения. Кредиты банкам предоставлялись уже с помощью других инструментов, прежде всего сделками РЕПО. С 1 января 2016 года ставка рефинансирования приравнена к ставке по недельным аукционам РЕПО.

С 1 января 2016 года ставка рефинансирования приравнена к ставке по недельным аукционам РЕПО.

Минимальная учетная ставка по аукционам РЕПО в 2003-2012 годах

Впервые минимальная учетная ставка по недельным аукционам РЕПО была установлена ЦБ 20 мая 2003 года на уровне 6,5% и не менялась вплоть до февраля 2008 года, когда ее повысили на 0,2%. Из-за мирового финансового кризиса и снижения курса рубля в 2008 году ставка несколько раз повышалась. 1 декабря 2008 года ее уровень был установлен в 9,5%, а 10 февраля следующего года поднят до 10,5%, вслед за чем последовало укрепление курса рубля.

Затем, на протяжении 2009-2010 годов ставка постепенно снижалась, в частности, уровень в 9,5% годовых был снова зафиксирован 14 мая — 5 июня 2009 года. Исторический минимум ставки по недельным аукционам РЕПО, 5%, держался более полугода — с 1 июня 2010 года по 28 февраля 2011 года. Уровень в 5,5% годовых был зафиксирован 14 сентября 2012 года, это значение сохранилось после того, как данная ставка была установлена в качестве ключевой.

2014 год

Из-за начала конфликта на Украине, ослабления рубля, роста темпов инфляции, введения санкций против российских компаний, а также других факторов, весной — летом 2014 года ЦБ повышал ключевую ставку шесть раз: 1 марта — до 5,5% годовых, 25 апреля — до 7,5%, 25 июля — до 8% годовых, 5 ноября — до 9,5% годовых, 12 и 16 декабря — до 10,5% и 17% соответственно.

2015 год

Уже 30 января 2015 года ЦБ снизил ключевую ставку до 15%, объяснив это тем, что предыдущий подъем привел к стабилизации инфляционных и девальвационных ожиданий. Финансовый регулятор ожидал уменьшения инфляции в среднесрочной перспективе. 13 марта 2015 года ключевая ставка была снижена до 14% годовых, 30 апреля — до 12,5% годовых, 15 июня — до 11,5% годовых, 31 июля — до 11% годовых.

При этом в июле 2015 года Банк России заявил, что в дальнейшем будет принимать решения об уровне ключевой ставки в зависимости от изменения баланса инфляционных рисков и рисков охлаждения экономики. 11 сентября, 30 октября и 11 декабря 2015 года совет директоров ЦБ принимал решение сохранить ключевую ставку на уровне 11% годовых.

11 сентября, 30 октября и 11 декабря 2015 года совет директоров ЦБ принимал решение сохранить ключевую ставку на уровне 11% годовых.

2016 год

29 января и 18 марта на заседаниях совета директоров ЦБ по вопросам кредитно-денежной политики снова были приняты решения сохранить ключевую ставку на уровне 11% годовых.

|

Дата, с которой установлена ставка |

Размер ставки (%, годовых) |

Источник — Официальный сайт Банка России |

| С 22 марта 2021 года | 4,5 | Информация Банка России от 19.03.2021 |

| С 27 июля 2020 года | 4,25 | Информация Банка России от 24.07.2020 |

| С 22 июня 2020 года | 4,50 | Информация Банка России от 19.06.2020 |

| С 27 апреля 2020 года | 5,50 | Информация Банка России от 24.04.2020 |

| С 10 февраля 2020 года | 6,00 | Информация Банка России от 07.02.2020 |

| С 16 декабря 2019 года | 6,25 | Информация Банка России от 13.12.2019 |

|

С 28 октября 2019 года |

6,50 |

Информация Банка России от 25.10.2019 |

|

С 9 сентября 2019 года |

7,00 |

Информация Банка России от 06. |

|

С 29 июля 2019 года |

7,25 |

Информация Банка России от 26.07.2019 |

|

С 17 июня 2019 года |

7,5 |

Информация Банка России от 14.06.2019 |

|

С 17 декабря 2018 года

|

7,75 |

Информация Банка России от 14.12.2018 |

|

С 17 сентября 2018 года |

7,50 |

Информация Банка России от 14.09.2018

|

|

С 26 марта 2018 года |

7,25 |

Информация Банка России от 23.03.2018

|

|

С 12 февраля 2018 года |

7,5 |

Информация Банка России от 09.02.2018

|

|

с 18 декабря 2017 года

|

7,75 |

Информация Банка России от 15.12.2017 |

|

с 30 октября 2017 года |

8,25 |

Информация Банка России от 27.

|

|

с 18 сентября 2017 года |

8,50 |

Информация Банка России от 15.09.2017

|

|

с 19 июня 2017 года

|

9,00 |

Информация Банка России от 16.06.2017 |

|

со 2 мая 2017 года |

9,25 |

Информация Банка России от 28.04.2017

|

|

с 27 марта 2017 года |

9,75 |

Информация Банка России от 24.03.2017

|

|

с 19 сентября 2016 года |

10,0 |

Информация Банка России от 16.09.2016

|

|

с 1 июня 2016 года |

10,5 |

Информация Банка России от 10.06.2016

|

|

c 1 января 2016 года* |

11,0 |

Указание Банка России от 11. См.: «Ставку рефинансирования Центробанк приравнял к ключевой». |

|

с 14 сентября 2012 года |

8,25 |

Указание Банка России от 13.09.2012 № 2873-У |

|

с 26 декабря 2011 года |

8 |

Указание Банка России от 23.12.2011 № 2758-У |

|

с 3 мая 2011 года |

8,25 |

Указание Банка России от 29.04.2011 № 2618-У |

|

с 28 февраля 2011 года |

8 |

Указание Банка России от 25.02.2011 № 2583-У |

|

с 1 июня 2010 года |

7,75 |

Указание Банка России от 31.05.2010 № 2450-У |

|

с 30 апреля 2010 года |

8 |

Указание Банка России от 29.04.2010 № 2439-У |

|

с 29 марта 2010 года |

8,25 |

Указание Банка России от 26.03.2010 № 2415-У |

|

с 24 февраля 2010 года |

8,5 |

Указание Банка России от 19.02.2010 № 2399-У |

|

с 28 декабря 2009 года |

8,75 |

Указание Банка России от 25. |

|

с 25 ноября 2009 года |

9 |

Указание Банка России от 24.11.2009 № 2336-У |

|

с 30 октября 2009 года |

9,5 |

Указание Банка России от 29.10.2009 № 2313-У |

|

с 30 сентября 2009 года |

10 |

Указание Банка России от 29.09.2009 № 2299-У |

|

с 15 сентября 2009 года |

10,5 |

Указание Банка России от 14.09.2009 № 2287-У |

|

с 10 августа 2009 года |

10,75 |

Указание Банка России от 07.08.2009 № 2270-У |

|

с 13 июля 2009 года |

11 |

Указание Банка России от 10.07.2009 № 2259-У |

|

с 5 июня 2009 года |

11,5 |

Указание Банка России от 04.06.2009 № 2247-У |

|

с 14 мая 2009 года |

12 |

Указание Банка России от 13.05.2009 № 2230-У |

|

с 24 апреля 2009 года |

12,5 |

Указание Банка России от 23. |

|

с 1 декабря 2008 года |

13 |

Указание Банка России от 28.11.2008 № 2135-У |

|

с 12 ноября 2008 года |

12 |

Указание Банка России от 11.11.2008 № 2123-У |

|

с 14 июля 2008 года |

11,0 |

Указание Банка России от 11.07.2008 № 2037-У |

|

с 10 июня 2008 года |

10,75 |

Указание Банка России от 09.06.2008 № 2022-У |

|

с 29 апреля 2008 года |

10,5 |

Указание Банка России от 28.04.2008 № 1997-У |

|

с 4 февраля 2008 года |

10,25 |

Указание Банка России от 01.02.2008 № 1975-У |

|

с 19 июня 2007 года |

10 |

Телеграмма Банка России от 18.06.2007 № 1839-У |

|

с 29 января 2007 года |

10,5 |

Телеграмма Банка России от 26.01.2007 № 1788-У |

|

с 23 октября 2006 года |

11,0 |

Телеграмма Банка России от 20. |

|

с 26 июня 2006 года |

11,5 |

Телеграмма Банка России от 23.06.2006 № 1696-У |

|

с 26 декабря 2005 года |

12 |

Телеграмма Банка России от 23.12.2005 № 1643-У |

|

с 15 июня 2004 года |

13 |

Телеграмма Банка России от 11.06.2004 № 1443-У |

|

с 15 января 2004 года |

14 |

Телеграмма Банка России от 14.01.2004 № 1372-У |

Ключевая ставка ЦБ РФ, на что влияет, ставка рефинансирования ЦБ РФ на сегодня, следующее заседание, суть снижения ключевой ставки

Ключевая ставка Центрального банка РФ представляет собой процентную ставку, по которой ЦБ готов предоставлять кредиты коммерческих банкам в долг на ближайшие 7 суток. Кроме того, под ключевой ставкой одновременно понимается ставка, по которой ЦБ принимает денежные средства на депозиты от банков.

Содержание

Скрыть- На что влияет ключевая ставка ЦБ РФ

- Ключевая ставка рефинансирования ЦБ РФ на сегодня

- Следующее заседание ЦБ РФ по ключевой ставке

- Снижения ключевой ставки ЦБ РФ

- Суть ключевой ставки ЦБ РФ

Если говорить простым языком, ключевая ставка показывает, насколько дорого банкам достаются заемные средства. Низкая ключевая ставка позволяет устанавливать невысокие проценты по кредитам (так как самим банкам деньги достаются с низкой ставкой), высокая ключевая ставка приводит, соответственно, к высоким процентам, «подорожанию» денег, делая более выгодным финансовым инструментом вклады, депозиты.

На что влияет ключевая ставка ЦБ РФ

Роль ключевой ставки в экономике страны переоценить невозможно — это важнейший финансовый и экономический инструмент в сфере денежно-кредитной политики страны, который оказывает мощнейшее влияние на политику всех российских банков.

Любые изменения ключевой ставки (а также отсутствие каких-либо изменений) влияют на уровень инфляции. От уровня ключевой ставки зависит также стоимость фондирования банков, процентные ставки по банковским кредитам, депозитам для потребителей, юридических лиц, организаций, что позволяет регулировать настроение на финансовых рынках.

Ключевая ставка рефинансирования ЦБ РФ на сегодня

Если вы хотите быть в курсе финансовой, экономической политики страны, хотите иметь возможность составлять хотя бы приблизительные прогнозы в этой сфере (в том числе, для личных целей, определяя, в какой период выгодно брать кредит, а когда лучше подождать), необходимо принимать во внимание множество факторов. Один из важнейших — любые изменения, происходящие с ключевой ставкой рефинансирования ЦБ РФ.

Интересует ключевая ставка рефинансирования ЦБ РФ на сегодня? Вы без труда сможете найти всю необходимую информацию в Интернете, в частности, на нашем сайте в соответствующем разделе.

Следующее заседание ЦБ РФ по ключевой ставке

Решения, связанные с изменением ставки ЦБ, принимаются на Заседании Совета директоров российского Банка по вопросам денежно-кредитной политики. Такие заседания проводятся один раз в полтора месяца (в шесть недель). По итогам состоявшегося заседания в этот же день проводится пресс-конференция, на котором дополняются и объясняются решения, принятые на самом заседании. Любой желающий перед пресс-конференцией можно ознакомиться с пресс-релизом с решением по ключевой ставке ЦБ, который выпускается в 13:30 по Москве.

То есть, для того чтобы выяснить, когда будет следующее заседание ЦБ РФ по ключевой ставке, необходимо к дате прошлого заседания прибавить шесть недель и получите нужную дату.

Снижения ключевой ставки ЦБ РФ

Для того чтобы ответить на вопрос, к чему может привести снижение ключевой ставки ЦБ РФ, нужно определиться, какие изменения в сфере экономики, финансов происходят при низкой ставке.

Низкая ставка делает наиболее привлекательными кредиты для населения и юридических лиц, а вот желающих класть на депозиты деньги становится все меньше. Низкая ставка является более благоприятной для экономики страны, так как:

- предоставляет возможность взять кредит на наиболее выгодных условиях;

- стимулирует рост экономики и производства;

- приводит к повышению покупательской способности;

- способствует снижению инфляции.

Суть ключевой ставки ЦБ РФ

Ключевая ставка является очень мощным регулятором банковской системы, инфляционных процессов, экономики страны. Непродуманное манипулирование ставкой может привести к развалу банковской системы, к панике среди населения, к застойным явлениям в экономике.

С другой стороны, разумный и взвешенный подход по отношению к ключевой ставке ЦБ РФ позволит обеспечить стабильное развитие российской экономики даже во времена перемен, кризисов. Именно поэтому сегодня столь пристальное внимание уделяется изменениям ключевой ставки Центрального Банка РФ.

Россия Процентная ставка | Данные за 2003-2021 гг. | Прогноз на 2022-2023 гг. | Календарь

Банк России повысил базовую процентную ставку на 25 базисных пунктов до 4,50 процента во время заседания в марте 2021 года, что удивило рынки, которые ожидали, что ставка останется неизменной на рекордно низком уровне в 4,25 процента, и открыв перспективу дальнейшего повышения на предстоящих заседаниях. . Политики выразили обеспокоенность по поводу более высоких, чем ожидалось, темпов роста потребительских цен в первом квартале, добавив, что инфляционные ожидания остаются высокими, а баланс рисков сместился в сторону проинфляционных.В то же время центральный банк заявил, что внутренний спрос восстанавливается более устойчиво и быстрее, чем ожидалось, и что перспективы внешнего спроса также улучшаются на фоне дополнительных мер фискальной поддержки в некоторых странах и ускорения темпов вакцинации населения.

В перспективе ожидается, что годовая инфляция вернется к целевому показателю центрального банка, близкому к 4 процентам, в первой половине 2022 года и останется на этом уровне в дальнейшем. источник: ЦБ РФ

В перспективе ожидается, что годовая инфляция вернется к целевому показателю центрального банка, близкому к 4 процентам, в первой половине 2022 года и останется на этом уровне в дальнейшем. источник: ЦБ РФСредняя процентная ставка в России 7.16 процентов с 2003 по 2021 год, достигнув исторического максимума в 17 процентов в декабре 2014 года и рекордного минимума в 4,25 процента в июле 2020 года. На этой странице представлены последние опубликованные значения — процентной ставки в России — плюс предыдущие выпуски, исторический максимум и низкий, краткосрочный прогноз и долгосрочное прогнозирование, экономический календарь, консенсус опроса и новости. Процентная ставка в России — данные, исторический график, прогнозы и календарь выпусков — последний раз обновлялись в апреле 2021 года.

Процентная ставка в России ожидается на уровне 4.50 процентов к концу этого квартала, согласно глобальным макромоделям Trading Economics и ожиданиям аналитиков. Забегая вперед, мы оцениваем процентную ставку в России на уровне 5,50 через 12 месяцев. Согласно нашим эконометрическим моделям, в долгосрочной перспективе процентная ставка в России, согласно нашим эконометрическим моделям, составит около 6,00% в 2022 году.

избранных выпусков; Страновой отчет МВФ № 12/218; 11 июля 2012 г.

% PDF-1.4 % 523 0 объект > эндобдж 553 0 объект > / Шрифт >>> / Поля [] >> эндобдж 518 0 объект > поток 1BАкробат Дистиллятор 9.5.1 (Windows) PScript5.dll Версия 5.2.22012-08-08T12: 54: 22-04: 002012-07-31T16: 33: 19-04: 002012-08-08T12: 54: 22-04: 00application / pdf

] 7n [

] 7n [| Прямые инвестиции за границу (млн долл. США) | 3 157,9 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Остаток текущего счета (млн долл. США) | 6800.0 Янв.2021 г. | ежемесячно | Янв 2012 — янв 2021 |

| Сальдо текущего счета:% ВВП (%) | 1.5 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Прямые иностранные инвестиции (млн долл. США) | 3,885.6 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Прямые иностранные инвестиции:% ВВП (%) | 1.0 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Иностранные портфельные инвестиции: долевые ценные бумаги (млн долл. США) | -3 018.7 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Иностранные портфельные инвестиции:% ВВП (%) | -0,9 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

Иностранные портфельные инвестиции (млн долл. США) США) | 675.260 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Иностранные портфельные инвестиции: долговые ценные бумаги (млн долл. США) | -471,130 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Внешний долг (млн долл. США) | 467 859.0 Декабрь 2020 | ежеквартальный | Декабрь 2000 — декабрь 2020 |

| Внешний долг:% ВВП (%) | 31,5 2020 г. | ежегодно | 1993 — 2020 гг. |

| Внешний долг: краткосрочный (млн долл. США) | 62 189.0 Декабрь 2020 | ежеквартальный | Декабрь 2001 — декабрь 2020 |

| Внешний долг: краткосрочный:% ВВП (%) | 4.2 2020 г. | ежегодно | 2001-2020 гг. |

| Прогноз: остаток на текущем счете (млрд долларов США) | 42. 379

2026 г. 379

2026 г. | ежегодно | 1992 — 2026 гг. |

| Чистая международная инвестиционная позиция (млн долл. США) | 504 533 200 Декабрь 2020 | ежеквартальный | Декабрь 2013 — декабрь 2020 |

| RU: Банк платежей: Финансовый счет: Прочие инвестиции: Обязательства (млн долл. США) | 261.490 Декабрь 2019 | ежеквартальный | Март 1994 — декабрь 2019 |

| RU: Банк платежей: Финансовый счет: Официальные резервные активы (млн долл. США) | 15 384 980 Декабрь 2019 | ежеквартальный | Март 1994 — декабрь 2019 |

| RU: BoP: Чистые ошибки и пропуски (млн долл. США) | 1003.680 Декабрь 2019 | ежеквартальный | Март 1994 — декабрь 2019 |

| Платежный платеж: Текущий счет: sa: Первичный доход: Кредиторская задолженность (млн долл. США) | 18 588 000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

Банк платежей: Текущий счет: sa: Вторичный доход: Дебиторская задолженность (млн долл. США) США) | 3 324.000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Банк платежей: Текущий счет: sa: Вторичный доход (млн долл. США) | -1,695,000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Платежный платеж: Текущий счет: sa: Первичный доход (млн долл. США) | -8 621.000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Банк платежей: Текущий счет: sa: Первичный доход: Дебиторская задолженность (млн долл. США) | 9 966 000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Платежный платеж: текущий счет: sa: Вторичный доход: к оплате (млн долларов США) | 5,019.000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Платежный платеж: Расчетный счет: sa: Товары (млн долл. США) | 21 314 000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

Расчетный платеж: Расчетный счет: sa: Товары: Экспорт (млн долл. США) США) | 80 348.000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Платежный платеж: Расчетный счет: sa: Товары: Импорт (млн долл. США) | 59 034 000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Банк платежей: Текущий счет: sa: Услуги (млн долл. США) | -3 049.000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Расчетный платеж: Расчетный счет: sa: Услуги: Экспорт (млн долл. США) | 9 934 000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Платежный платеж: Расчетный счет: sa: Услуги: Импорт (млн долл. США) | 12 983.000 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Платежный платеж: Аналитическая презентация (AP): Текущий счет (CA) (млн долл. США) | 6 141 140 Декабрь 2020 | ежеквартальный | Март 2000 — декабрь 2020 |

Платежный платеж: AP: CA: Услуги (млн долл. США) США) | -5,113.050 Декабрь 2020 | ежеквартальный | Март 2000 — декабрь 2020 |

| Расходы на платеж: AP: CA: Товары (млн долл. США) | 23 824 480 Декабрь 2020 | ежеквартальный | Март 2000 — декабрь 2020 |

| Платежный платеж: NP: FA: Прямые инвестиции: чистое возникновение обязательств (млн долл. США) | 1,416.580 Декабрь 2018 | ежеквартальный | Март 2000 — декабрь 2018 |

| Платежный платеж: CA: Вторичный доход: FC: Личные переводы (текущие переводы между рез … (млн долл. США) | -2 497 700 Декабрь 2018 | ежеквартальный | Март 1994 — декабрь 2018 |

| Банк платежей: CA: Вторичный доход: FC: Личные переводы: Кредит (млн долл. США) | 1,195.990 Декабрь 2018 | ежеквартальный | Март 1994 — декабрь 2018 |

| Платежный платеж: CA: Вторичный доход: FC: Личные переводы: Дебет (млн долл. США) | 3 693 690 Декабрь 2018 | ежеквартальный | Март 1994 — декабрь 2018 |

Прямые иностранные инвестиции: данные платежного баланса: приток (млн долл. США) США) | 882.372 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Прямые иностранные инвестиции: данные платежного баланса: вывоз (млн долл. США) | -4 279,666 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Внешний долг: долгосрочный (млн долл. США) | 405 670.000 Декабрь 2020 | ежеквартальный | Декабрь 2002 — декабрь 2020 |

| Количество зарегистрированных новых предприятий (ед.) | 13 879 000 Янв.2021 г. | ежемесячно | Июнь 1999 — янв 2021 |

| № ликвидируемых предприятий: ОКВЭД2 (ед.) | 38 569.000 Янв.2021 г. | ежемесячно | Июнь 1999 — янв 2021 |

Россия может снизить процентные ставки до исторического минимума; Экономисты не видят большого влияния

Центробанк России в Москве.

Гавриил Григоров | ТАСС | Getty Images

Ожидается, что Центральный банк России (ЦБР) снизит базовую процентную ставку в пятницу до самого низкого уровня с момента распада Советского Союза.

Глава банка Эльвира Набиуллина заявила на прошлой неделе, что более низкая инфляция в течение первых пяти месяцев года освободила центральному банку место для дальнейших сокращений, поскольку он надеется поддержать экономику после пандемии коронавируса.

Экономисты недовольны размером снижения: некоторые ожидают, что ставка составит 50 базисных пунктов, а ставка будет доведена до 5% после снижения на 50 базисных пунктов в апреле. Это равняется постсоветскому минимуму, достигнутому в июне 2010 года. Другие ожидают на этот раз гораздо более жесткое сокращение на 100 базисных пунктов.

После того, как экономические условия, казалось, достигли дна в апреле и начали восстанавливаться в мае и июне, более сильное внутреннее инфляционное давление может вернуться, считает Маттиас Карабачек, европейский аналитик Economist Intelligence Unit.

«ЦБ, скорее всего, воздержится от подталкивания реальных процентных ставок к отрицательной территории, что предполагает, что максимальное снижение ставок во второй половине года составит в общей сложности 150 базисных пунктов до 4%», — сказал Карабачек CNBC по электронной почте в понедельник. .

«Траектория инфляции в третьем квартале также будет иметь решающее значение, поскольку к тому времени большинство ограничений на экономическую деятельность будет снято, и мы по-прежнему ожидаем, что инфляция немного превысит целевой показатель ЦБ РФ в 4% в этом году».

Минимальное влияние снижения ставок

Хотя снижение ставок почти единодушно ожидается, существует некоторый скептицизм по поводу того, какое влияние более низкие финансовые затраты могут оказать на российскую экономику, которая остается заложником недостаточного спроса на кредиты и инвестиции со стороны предприятий. к множеству структурных вопросов.

Владимир Тихомиров, главный экономист BCS Global Markets, сказал CNBC, что отсутствие спроса на новые кредиты для инвестиций означало, что российская экономика замедлялась еще до пандемии коронавируса, особенно в экспортно-ориентированных секторах, которые составляют значительную часть Валовой внутренний продукт России.

«Лучшим подтверждением этой тенденции является то, что многие российские компании значительно увеличили свои дивидендные выплаты акционерам, вместо того, чтобы откладывать немного денег на расширение», — пояснил Тихомиров по телефону из Москвы на прошлой неделе.

«Это большая проблема, и она никуда не исчезнет. Это проблема не только России, поскольку мы видели, как многие центральные банки агрессивно сокращают ставки в надежде, что это подстегнет спрос на кредиты и приведет к увеличению инвестиций, создание рабочих мест и, наконец, рост, но до сих пор мы не видели много свидетельств того, что инвестиции растут и спрос на кредиты, особенно со стороны корпораций, растет ».

Основные экономики, такие как Япония и зона евро, долгое время переживали экономическую стагнацию, несмотря на то, что процентные ставки равнялись нулю или были ниже него, чтобы стимулировать заимствования.

Тихомиров предположил, что увеличение государственных расходов на пенсии, заработную плату или субсидии или инвестиции в инфраструктурные проекты для стимулирования спроса было бы более эффективным средством омоложения экономики после кризиса.

Обеспокоенность за счет увеличения долга в частном секторе

Устаревшие основные фонды, сокращение рабочей силы, зависимость от секторов природных ресурсов, институциональная слабость и низкий рост производительности — все это будет по-прежнему сдерживать экономическую активность, добавил Карабачжек.

Однако, частично из-за падения реальной заработной платы и в целом умеренной экономической активности, он подчеркнул, что домашние хозяйства и корпорации в последние годы увеличивали леверидж.

«В свою очередь, более высокий уровень долга частного сектора в экономике также требует более низких процентных ставок на фоне проблем устойчивости», — сказал он.

В конце 2014 года ЦБ РФ переключил внимание с валютного курса на таргетирование инфляции, после чего процентные ставки центрального банка приобрели значение.

«ЦБ РФ имеет больший контроль над денежной массой и процентными ставками, но по-прежнему осуществляет интервенции на валютном рынке, чтобы снизить волатильность обменного курса», — сказал Карабачжек.

«Однако в российской экономике по-прежнему широко распространены фиксированные процентные ставки: более двух третей непогашенных кредитов российских банков имеют фиксированные процентные ставки, что ограничивает механизм передачи процентных ставок ЦБ РФ».

Карабачек предположил, что существуют другие меры финансирования, которые могут оказать большую поддержку, чем снижение процентных ставок в этом году. К ним относятся отсрочка платежа по ссудам для малых и средних предприятий, ссуды с процентной ставкой 0% для наиболее пострадавших отраслей и большее количество ссуд под низкие проценты для других ключевых компаний.

Центральный банк России обдумывает цифровую ипотеку на блокчейне — Ledger Insights

Центральный банк России может вскоре поддержать запуск цифровой ипотеки в блокчейн-сети Masterchain, сообщило вчера агентство РИА.

«В принципе, электронная ипотека в распределенном реестре является основой для дальнейшего запуска цифровой ипотеки. Предложение было передано напрямую правительству и Росреестру — это доработка процесса, чтобы можно было реализовать полный цикл цифровых ипотечных операций на Masterchain », — сказала Ольга Скоробогатова, заместитель председателя Банка России на онлайн-встрече.

Федеральная служба государственной регистрации (Росреестр) ведет реестры недвижимого имущества в стране.

Masterchain ранее использовался Райффайзен Банком для выдачи цифровой ипотеки.

Запущенный в 2017 году, Masterchain был разработан Банком России совместно со Сбербанком, Альфа-Банком, ФК Открытие, Тинькофф Банком и Группой QIWI. Платформа управляется Российской ассоциацией FinTech и сертифицирована Федеральной службой безопасности России (ФСБ).Это разновидность Ethereum, но использует российскую криптографию, а не стандарты США.

В прошлом году Coindesk сообщила, что Сбербанк недоволен медленным продвижением проекта. У банка самая большая доля на российском рынке ипотечного кредитования.

Платформа Masterchain в настоящее время используется для децентрализованной депозитарной системы для учета счетов-фактур, распределенного реестра цифровых банковских гарантий, цифровых аккредитивов и процесса «Знай своего клиента» (KYC).

Между тем, Figure Technologies разработала блокчейн Provenance, платформу секьюритизации кредитов, изначально ориентированную на ипотеку. Он запустил кредитные линии для собственного капитала и продукты для рефинансирования ипотеки, поддерживаемые блокчейном.

Natwest Bank работает с Coadjute над оптимизацией ипотечного процесса.

В другом месте Земельный департамент Дубая работает с Mashreq Bank над ипотечной платформой на основе блокчейна.

ЦБ РФ: Исполнение

Добрый день коллеги, коллеги!

Хочу поблагодарить вас за возможность представить Основные направления денежно-кредитной политики в преддверии пленарного заседания Государственной Думы.

Нашему сегодняшнему заседанию предшествовали заседания Экспертного совета по денежно-кредитной политике и рабочей группы, на которых подробно обсуждалась как текущая монетарная политика, так и прогноз. Для нас этот цикл пересмотра Руководящих принципов особенно важен, учитывая беспрецедентные проблемы для экономики, экономической политики и особенно для денежно-кредитной политики, вызванные пандемией. Другая проблема — высокая неопределенность, и поэтому нам нужно быстрее принимать решения, чтобы смягчить воздействие как самой пандемии, так и мер по ее сдерживанию.

Я хотел бы начать с описания мер денежно-кредитной политики, которые мы приняли в этом году, и последствий этих и других мер, принятых Банком России в сотрудничестве с Правительством, то есть того, как наши усилия по смягчению воздействия пандемии повлияли на кредитование и инфляция. С февраля, когда проявились первые признаки распространения коронавируса за пределы Китая, и Банк России, и Правительство ведут борьбу с общим врагом — последствиями пандемии для здоровья и благополучия россиян — и за создание благоприятной окружающей среды. для устойчивого ведения бизнеса.Бюджетные программы, программы реструктуризации кредитов и льготного кредитования оказывали поддержку людям и бизнесу в самые трудные времена при применении самых строгих ограничительных мер.

Влияние смягчения денежно-кредитной политики на экономику и совокупный спрос носит постепенный характер, и смягчение в этом году уже стимулирует восстановление экономической активности, и, что наиболее важно, продолжится в 2021 году.

С начала года Банк России (как уже упоминал Анатолий Аксаков) снижает ключевую ставку, и сегодня она находится на историческом минимуме 4.25%.

На двух предыдущих встречах в сентябре и октябре мы сочли разумным сделать перерыв. Это решение было обусловлено как более высокими краткосрочными проинфляционными рисками, которые привели к увеличению текущих темпов роста цен в октябре, так и большей волатильностью на финансовых рынках.

Введение новых ограничительных мер, временное нарушение производственных и логистических цепочек, а также дополнительные расходы, которые несут предприятия для защиты своих сотрудников и клиентов от распространения коронавируса, могут оказать повышательное давление на цены.Кроме того, волатильность на мировых рынках и ослабление рубля усиливали краткосрочные проинфляционные риски. Все эти факторы привели к некоторому росту инфляционных ожиданий. Это краткосрочная перспектива.

Однако в среднесрочной перспективе замедление восстановления спроса, вызванное напряженной эпидемиологической ситуацией, будет сдерживать как экономическую активность, так и инфляцию.

Мы учитываем и будем учитывать это при принятии решений по ключевой ставке в будущем.

Имея это в виду, мы полагаем, что в рамках базового сценария (который я опишу немного позже) есть возможности для смягчения денежно-кредитной политики, поскольку преобладают среднесрочные риски дезинфляции со стороны спроса. Мы подчеркнули этот факт в обоих случаях, когда приняли решение сохранить текущую ключевую ставку. В то же время мы должны тщательно продумать, когда уместно использовать эту комнату, учитывая весьма неопределенный прогноз на 2021 год и возможность того, что ситуация может развиваться иначе, чем в базовом сценарии. Когда денежно-кредитная политика находится в зоне низких процентных ставок, как сейчас, каждый шаг имеет большое значение. Изучая опыт других стран, как текущий, так и предыдущий, мы видим, насколько сложно достичь целей, когда все традиционные меры денежно-кредитной политики больше не эффективны. Мы видим, как нетрадиционные меры могут подорвать доверие к экономической политике и стабильности цен. Конечно, мы должны постараться избежать этого.

Когда денежно-кредитная политика находится в зоне низких процентных ставок, как сейчас, каждый шаг имеет большое значение. Изучая опыт других стран, как текущий, так и предыдущий, мы видим, насколько сложно достичь целей, когда все традиционные меры денежно-кредитной политики больше не эффективны. Мы видим, как нетрадиционные меры могут подорвать доверие к экономической политике и стабильности цен. Конечно, мы должны постараться избежать этого.

Наша политическая цель та же — удержать инфляцию на уровне 4%.Стабильность цен и предсказуемо низкие темпы роста цен являются вехами как для людей, так и для бизнеса, которые помогают им делать сбережения, принимать инвестиционные решения и поддерживать покупательную способность сбережений.

Как меры Банка России в 2020 году повлияли на кредитование?

Корпоративное кредитование растет намного быстрее, чем в предыдущие годы; более низкие ставки и программа льготного кредитования под названием Программа 6.5 поддержали рост ипотечного кредитования и даже привели к рекордно высокому уровню кредитования на рынке первичного жилья; необеспеченное розничное кредитование росло, но не тревожными темпами и без увеличения долгового бремени домохозяйств.

За первые девять месяцев года корпоративное кредитование увеличилось на 7,7% (против 3,7% за аналогичный период прошлого года и 4,3% за весь прошлый год). Мы понимаем, что был также дополнительный спрос на краткосрочные кредиты со стороны предприятий, когда их прибыль была недостаточной. С начала года процентные ставки по кредитам со сроком погашения более одного года снизились с 9,56% до 6,97%.

Ипотечное кредитование в этом году выросло на 14%, и, как я уже сказал, правительственная программа льготного ипотечного кредитования, безусловно, вносит большой вклад в эту цифру.Кредиты, выданные по Программе 6.5, составляют 31-37% от ипотечных кредитов последних месяцев.

В результате смягчения денежных условий и воздействия Программы 6. 5 ипотечные ставки снизились до 7,3% для всего портфеля, который также включает кредиты, кроме льготных.

5 ипотечные ставки снизились до 7,3% для всего портфеля, который также включает кредиты, кроме льготных.

Расширяются и другие виды ипотечного кредитования, отчасти за счет рефинансирования, хотя и по несколько более низкой ставке.

Что также важно для общественного благосостояния и действительно устойчивого развития ипотечного кредитования, и чему мы уделили особое внимание, так это качеству ипотечных кредитов.В настоящее время он остается высоким. Более того, в ситуации, когда пандемия могла негативно сказаться на доходах населения, банки проявили еще более консервативный подход к выдаче новых ипотечных кредитов. Таким образом, доля ссуд с низким первоначальным взносом (менее 20%) — а такие ссуды считаются рискованными почти во всем мире — упала с 32,2% в I квартале 2020 года до 27,6% во II квартале 2020 года.

Есть еще потенциал для дальнейшего роста ипотеки. На данный момент в нашей стране только 10% домохозяйств имеют ипотечные кредиты, тогда как в развитых странах этот показатель приближается к 40%.Однако сейчас очень важно, что станет основой для дальнейшего роста.

Почему это важно? Льготная ипотека ускорила кредитование. Это явно привело к более высокому росту цен на жилье на первичном рынке. В конце концов, преимущества низких ставок могут быть сведены на нет ростом цен. В этом случае доступность жилья (увеличение которой является целью ипотечного кредитования) может остаться на том же уровне или даже сократиться, как мы видели, например, в ряде других стран, столкнувшихся с бумом ипотечного кредитования с отставанием строительства. за.

Чтобы не попасть в эту ловушку, мы — Банк России — считаем, что к льготной ипотеке следует относиться, как к любому другому специализированному антикризисному инструменту, как к временной мере, помогающей преодолеть сбой рынка и временное падение спроса. Он не должен заменять нормальные рыночные механизмы, создавать лихорадочный спрос и подталкивать его выше уровней, установленных общим экономическим равновесием, вызывая позднее неожиданный спад.

Будут ли доступны ипотечные кредиты после окончания льготной программы?

Мы верим, что так и будет.Снижение ставок в экономике, которое следует за снижением ключевой ставки, также приводит к снижению ставок по ипотеке. Мы считаем, что это основа для устойчивого роста ипотечного рынка. Наконец, расширение ипотечного рынка и растущий спрос на ипотечные кредиты идут рука об руку с повышением доходов населения и самим экономическим ростом.

Далее розничное кредитование. Напомним, в 2018-2019 годах розничное беззалоговое кредитование показало опережающий рост. Нас беспокоит возможное увеличение долгового бремени домохозяйств, которое может создать риски как для благосостояния людей, так и для финансовой стабильности.Мы последовательно ужесточали макропруденциальные меры, направленные на снижение этих рисков. Как вы помните, в октябре 2019 года мы ввели коэффициент долговой нагрузки. Это вызвало спад рынка, а затем во втором квартале 2020 года на фоне ограничений, вызванных пандемией, заставило домохозяйства с осторожностью относиться к своим будущим доходам; банки тоже стали осторожнее оценивать риски своих заемщиков. Таким образом, количество заявок на получение кредита снизилось на 14%. Тем не менее, уже в третьем квартале 2020 года объем необеспеченного кредитования увеличился, хотя и несколько более медленными темпами, чем в предыдущие два года.Этот рост оказывает значительную поддержку потреблению и, как следствие, отраслям, зависящим от конечного потребления. Расширение кредитования стало возможным благодаря, в том числе, замедлению роста потребительского кредитования, наблюдавшемуся в 2019 году, что позволило сохранить умеренную долговую нагрузку на потребителей. Так, за девять месяцев текущего года розничное потребительское кредитование выросло на 5,9%.

Для нас сегодня важно поддержать кредитование и в то же время избежать неконтролируемого роста долговой нагрузки населения. В противном случае это окажет медвежью услугу заемщикам, которые не смогут обслуживать свой долг.

В противном случае это окажет медвежью услугу заемщикам, которые не смогут обслуживать свой долг.

Таким образом, мы сократили резервы по вновь выданным ипотечным и потребительским кредитам. Эти буферы зависят от долговой нагрузки заемщика. Эта мера побуждает банки отдавать предпочтение заемщикам с более низкой долговой нагрузкой. Таким образом мы сохраняем контроль над ситуацией и способствуем росту кредитования.

Способность банков увеличивать объемы кредитования зависит не только от процентных ставок, но и от реструктуризации текущих кредитов.

Напомню, реструктуризация кредитов физическим лицам (без учета индивидуальных предпринимателей) составила 802 млрд рублей. Это составляет 4,1% от общего долга домохозяйств. По ипотечным кредитам реструктурировано 3,2% долга. По беззалоговым потребительским кредитам этот показатель составляет 5,2%.

Если говорить о кредитовании крупного бизнеса, то реструктурированы кредиты на 5 трлн рублей, или 15,4% портфеля, что является значительной суммой. Что касается малого бизнеса, 15.Было реструктурировано 5% кредитов.

Политика финансовой стабильности, которую мы проводили в предыдущие годы, позволяет избежать более высоких рисков даже при столь масштабной реструктуризации. Банки накопили достаточно резервов капитала, чтобы покрыть свои убытки, даже если значительная часть реструктурированных ссуд больше не обслуживается. Но мы считаем, что эта доля будет небольшой, и, конечно, нужно следить за ситуацией.

Обратной стороной мягкой денежно-кредитной политики является снижение не только ставок по кредитам, но и по депозитам.В настоящее время объем вкладов стабильный, однако все больше потребителей ищут более выгодные способы вложения своих денег: более 7,5 млн человек имеют брокерские счета и пробуют свои силы на фондовом рынке. Только за октябрь количество счетов выросло на 736 тысяч.

Это важный фактор финансовых изменений, и это нас беспокоит, но не потому, что банки могут потерять финансирование. Люди выходят на фондовый рынок через брокеров, те же самые банки, и часто именно банки побуждают людей выбирать инвестиции, а не вклады.Депозиты остаются привлекательными, потому что их ставки выше, чем инфляция, поэтому это выбор для людей, которые ценят надежность выше прибыльности.

Люди выходят на фондовый рынок через брокеров, те же самые банки, и часто именно банки побуждают людей выбирать инвестиции, а не вклады.Депозиты остаются привлекательными, потому что их ставки выше, чем инфляция, поэтому это выбор для людей, которые ценят надежность выше прибыльности.

Суть в том, что все больше и больше людей впервые выходят на фондовый рынок, и для нас важно защитить их права. Принят закон о классификации инвесторов, и мы очень благодарны Государственной Думе. Работа над проектом была сложной и длительной, и у нас было много спорных моментов.Тем не менее, он вступит в силу в 2022 году, а взрывной рост числа розничных инвесторов происходит прямо сейчас и продолжится в следующем году. Мы не должны позволять людям разочаровываться на фондовом рынке в этот период. Мы будем внимательно следить за практикой продаж и раскрытием информации; однако могут потребоваться более строгие меры, и мы будем искать вашу поддержку в этом вопросе.

На самом деле перевод сбережений с банковских вкладов на фондовый рынок приносит экономике определенные преимущества.Сбережения обеспечивают основу для роста долгосрочных источников финансирования, таких как корпоративные облигации. Все это выгодно для экономики. Это не препятствует трансмиссионному механизму денежно-кредитной политики, который действует через финансовый рынок. Сегодня мы обсуждаем денежно-кредитную политику, и мы должны учитывать поток сбережений. Мы считаем, что этот поток не снижает эффективность трансмиссионного механизма. Скорее, это повышает способность российских компаний привлекать средства через фондовый рынок, а это означает, что средства населения по-прежнему работают в нашей экономике, но теперь в более долгосрочном формате, чем банковские депозиты.

Теперь я расскажу о нашем прогнозе, так как времени осталось не так много.

С момента публикации первой версии Руководства в сентябре мы скорректировали прогноз с учетом событий, вызванных распространением пандемии, а также фактических данных, которые мы получили за второй-третий квартал 2020 года. Должен сказать, что данные оказались немного лучше, чем мы ожидали.

Должен сказать, что данные оказались немного лучше, чем мы ожидали.

Мы ожидаем падения ВВП на 4-5% к концу года, что на полпроцента ниже нашего предыдущего прогноза.

Недавнее ухудшение эпидемиологической ситуации в России и в мире заставило нас несколько понизить наш краткосрочный прогноз восстановления экономики на следующие несколько кварталов. Последствия пандемии по-прежнему будут сказываться в начале следующего года, поэтому мы снизили наши ожидания роста ВВП в конце 2021 года на полпроцента, то есть до 3-4%. Это также связано с тем, что мы обновили базу прогнозов на 2020 год.

Прогноз экономического роста на 2022-2023 гг. Остается неизменным — мы ожидаем 2.Отскок 5–3,5% в 2022 г. и 2–3% в 2023 г. Мы полагаем, что текущая денежно-кредитная политика сохранит инфляцию на уровне 3,5–4% в 2021 г. и около 4% в будущем.

Как видите, эти изменения в нашем прогнозе в большей степени связаны с ближайшей перспективой. Говоря о сценариях, мы представляем три альтернативы в дополнение к базовой линии.

Ранее обсуждение альтернативных сценариев было сосредоточено на ценах на нефть (хотя у нас были другие предположения).Теперь наша двумерная матрица сценариев основана на различных предположениях относительно восстановления спроса, воздействия пандемии как на российский, так и на мировой экономический потенциал, а также на траекторию потенциального ВВП.

Я хотел бы отметить, что цены на нефть больше не являются нашей главной проблемой не столько потому, что пандемия принесла нам и миру принципиально новые проблемы, сколько потому, что — благодаря фискальному правилу и плавающему обменному курсу рубля — нефть колебания цен теперь в меньшей степени влияют на фундаментальные экономические показатели.Это важный результат политики макроэкономической стабильности.

Кстати, еще в прошлом году при обсуждении Основных направлений — я припоминаю это обсуждение — депутаты предлагали снизить роль цен на нефть в наших прогнозных сценариях. Сейчас мы представляем именно такой сценарий, в меньшей степени связанный с ценами на нефть.

Сейчас мы представляем именно такой сценарий, в меньшей степени связанный с ценами на нефть.

Базовый сценарий предполагает, что восстановление мировой экономики будет медленным из-за постоянных эпидемиологических рисков и общей неопределенности.Российская экономика продолжит восстановление в 2021 году после некоторого замедления, наблюдавшегося в четвертом квартале 2020 года. Восстановлению потребительского и инвестиционного спроса будет способствовать адаптивная денежно-кредитная политика и меры правительства по поддержке людей и бизнеса, принятые в 2020 году. Мы полагаем, что экономика вернется к докризисному состоянию в первой половине 2022 года, и останется там на протяжении всего горизонта прогноза. В 2021 году денежно-кредитная политика останется адаптивной. Мы считаем, что более сильное дезинфляционное давление, вызванное более слабым спросом в среднесрочной перспективе, может потребовать более длительного или более выраженного смягчения денежно-кредитной политики, чем то, что предполагается в наших сценариях, даже в этом.

Далее, альтернатива — дезинфляционный сценарий — предполагает, что пандемия будет продолжаться, и некоторые ограничительные меры останутся в силе. Это приведет к более медленному восстановлению спроса, доходов и инвестиционной активности, чем в базовом сценарии. Кроме того, склонность к потреблению будет неуклонно снижаться. В этом сценарии нам, скорее всего, потребуется проводить адаптивную денежно-кредитную политику в течение более длительного периода времени, чем предполагается в базовом сценарии.

Далее идет проинфляционный сценарий. Предполагается, что динамика спроса будет такой же, как в базовом сценарии, но с резким падением экономического потенциала. Отличие этого сценария состоит в том, что он предполагает более медленную консолидацию бюджета. Чтобы удержать инфляцию на уровне 4%, нам нужно будет временно перейти к умеренно жесткой денежно-кредитной политике, а затем постепенно вернуться к нейтральной политике к концу прогнозного периода.

Наконец, сценарий риска сочетает в себе слабое восстановление спроса и значительный спад экономического потенциала. Более того, рисковый сценарий учитывает возможность серьезного кредитного кризиса в некоторых странах с высоким уровнем государственного долга, а также возможность усиления геополитического риска. В то же время в 2021 году премии за риск на мировых финансовых рынках в течение длительного периода времени будут расти, а отток капитала увеличится. Все эти события несут значительные проинфляционные риски.В этом сценарии нам потребуется временное, но сильное ужесточение денежно-кредитной политики с возвращением к адаптивной политике во второй половине прогнозного периода. Инфляция стабилизируется на целевом уровне несколько позже 2023 года.

Мы подробно описали эти четыре сценария и обсудили их на заседаниях рабочих групп. В заключение я хотел бы подчеркнуть, что таргетирование инфляции и приверженность Банка России и Правительства делу сохранения макроэкономической стабильности в условиях пандемии — что является беспрецедентным вызовом для нашего мира — показывают нам, что наша устойчивость и эффективность ключевой денежно-кредитной политики инструментов и передаточного механизма достаточно для поддержки экономики, не создавая рисков для будущего развития.

Спасибо вам большое за ваше внимание! Если у вас есть вопросы, я с радостью отвечу на них сейчас.

Заявление об ограничении ответственности

Центральный банк Российской Федерации опубликовал этот контент 11 ноября 2020 года и несет полную ответственность за содержащуюся в нем информацию. Распространено Public, без редактирования и без изменений, , 16 ноября 2020 г., 16:14:04 UTC

Контакты

Россельхозбанк Реквизиты

| Полное название компании: | Акционерное общество «Россельхозбанк» |

| Сокращенное название компании: | ОАО Россельхозбанк |

| Юридическая форма: | Акционерное общество |

| Генеральная банковская лицензия: | 3349 от 12. 08.2015 08.2015 |

| Регистрационные данные: | Центральный банк Российской Федерации, 24 апреля 2000 г., г. Москва |

| Регистрационный номер: | 1027700342890 |

| Регулирующий / надзорный орган: | Центральный банк Российской Федерации |

| Юридический адрес: | Россия, 119034, Москва, Гагаринский переулок, д. 3 |

| Тел. / Факс: | + 7 (495) 787 77 87 |

| Электронная почта: | офис @ rshb.RU |

| Интернет-сайт: | www.rshb.ru, www.rusagrobank.com |

Контактная информация / Международные контакты

| Адрес: | 10, корп. Пресненская наб., 2 (Москва-Сити, Комплекс IQ-квартал), 123112, Москва, Российская Федерация |

| Связи с инвесторами | Тел / Факс: +7 (495) 787 77 87 |

| Электронная почта: IR_RusAgroBank @ rshb.RU | |

| Финансовые учреждения | Тел / Факс: +7 (495) 787 77 87 |

| E-mail: [email protected] | |

| Торговля и структурированное финансирование | Тел .: +7 (495) 648 26 36, +7 (495) 644 33 48 |

| | Электронная почта: tsfin @ rshb.RU |

| Документарные операции | Тел .: +7 (495) 648 26 36 |

Реквизиты счета

| Счет в ЦБ РФ ГУ по ЦФО, г.  |

Специалисты Транскапиталбанка проведут работу с ЭКСАР, при необходимости с российским поставщиком и предложат Вам оптимальный продукт

Специалисты Транскапиталбанка проведут работу с ЭКСАР, при необходимости с российским поставщиком и предложат Вам оптимальный продукт

10.2017

10.2017 12.2015 № 3894-У

12.2015 № 3894-У 12.2009 № 2369-У

12.2009 № 2369-У 04.2009 № 2222-У

04.2009 № 2222-У 10.2006 № 1734-У

10.2006 № 1734-У