Что такое лизинг для физических лиц: платежи в 2 раза ниже, чем при автокредите

Volvo в лизинг для физических лиц – это легко

Главная Покупка Major ЛизингПроявляя заботу о каждом клиенте, мы стремимся постоянно внедрять новые услуги (продукты) и совершенствовать уже имеющиеся.

Именно холдинг Major стал первым на этом рынке предлагать услугу лизинга транспортных средств Volvo для физических лиц. Несмотря на то, что этот инструмент в РФ используется уже давно, ввиду особенностей законодательства он оставался прерогативой исключительно юридических лиц. Теперь же, когда ограничения сняты, физические лица могут воспользоваться этой услугой в наших автосалонах на выгодных условиях.

Лизинг – финансовый инструмент, который имеет множество преимуществ перед другими схемами финансирования приобретения автомобиля для частных лиц.

- Благодаря специальным скидкам, которые могут предложить клиентам только лизинговые компании, стоимость автомобиля становится очень выгодной и привлекательной.

- Для приобретения автомобиля не нужно иметь на руках огромной суммы для первоначального взноса.

- По истечении срока лизинга не составит труда заменить машину на новую.

- Стоимость страховки, установки доп. оборудования и пр. могут включаться в лизинговые платежи.

- Платежи по договорам лизинга, как правило, значительно ниже, чем в случае с кредитом (до 4 раз).

- Более лояльные требования к клиенту, нежели при кредитовании и упрощенная процедура его проверки.

- Воспользовавшись лизингом, вы сможете сохранить свои кредитные возможности. Ведь при наличии одного кредита получить последующие, учитывая жесткие требования банков, весьма сложно. В случае же с лизингом у вас не будет таких сложностей, и вы сможете в полной мере реализовать свой кредитный потенциал: получить ипотеку, пользоваться кредитными картами и другими продуктами.

Лизинг – это не только экономическая выгода, но и немалый перечень иных преимуществ, доступных для следующих категорий граждан:

- Те, кто хочет приобрести новый автомобиль, внеся при этом минимальный первоначальный платеж, и воспользоваться дополнительной скидкой, которую предлагают лизинговые компании.

- Те, кто имеет высокую долговую нагрузку в виде выплачиваемых кредитов различных типов, либо планирует получать кредит на какие-то цели в последующем.

- Те, у кого нет постоянного дохода, либо есть сложности с его подтверждением.

- Клиенты, которые по различным причинам не могут (или не желают) добавлять в список собственности, подлежащей декларированию, новое имущество.

- Те, кто стремится регулярно обновлять свое транспортное средство на выгодных условиях, используя его в период действия гарантии, и не создавать для себя проблемы с поиском клиентов для продажи старого авто.

- Те, у кого по каким-то причинам имели место просрочки по кредитам и другие факторы, негативно влияющие на кредитную историю.

- Те, кто достиг пенсионного возраста.

Полную информацию о лизинге для физических лиц

Вы найдете на сайте

Mercedes в лизинг для физических лиц | Олимп Нева

Компания MAJOR дорожит своими клиентами и потому предлагает только качественное и уникальное обслуживание. Именно наша компания первой запустила программу лизинга автомобилей «МЕРСЕДЕС-БЕНЦ» для частных клиентов. Лизинг как таковой – это не новая услуга, но в течение долгого времени он не был доступен физическим лицам в силу различных налоговых ограничений, а также норм закона, регламентирующих эксплуатацию объектов лизинга. В настоящее время действует новая редакция Федерального закона №164, поэтому лизинг стал в полной мере доступным для частных клиентов, не говоря уже о том, что он очень выгоден.

Лизинг для физических лиц обладает целым рядом финансовых и качественных преимуществ, по сравнению с другими вариантами финансирования покупки

- Цены на автомобили, продаваемые в лизинг, значительно выгоднее за счет специальных скидок, предоставляемых только лизинговым компаниям

- Невысокий первоначальный взнос за автомобиль

- Возможность замены автомобиля на новый в конце срока лизинга

- Возможность включения страховки, доп оборудования, транспортного налога и иных расходов в лизинговые платежи

- Экономия на ежемесячных платежах — лизинговые платежи могут быть значительно (до 4-х (!) раз ниже платежей по кредиту)

- Упрощенная процедура проверки заемщика, более лояльные требования к клиенту (в сравнении с банками)

- Приобретение автомобиля в лизинг — отличная возможность для покупки нового автомобиля и сохранения возможностей для использования других кредитных продуктов (кредитные карты, ипотека и т.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

Кроме экономической выгоды, лизинг обладает преимуществами важными для клиентов, входящих в одну из перечисленных групп:

- клиенты, желающие получить дополнительную скидку и с минимальными первоначальными затратами и минимальными ежемесячными платежами приобрести автомобиль

- клиенты, имеющие высокую долговую нагрузку (ипотека, непогашенный автокредит и т.п.), или планирующие воспользоваться банковскими услугами для иных, не связанных с автомобилем целями

- клиенты, имеющие сложности с подтверждением дохода или не имеющие постоянного стабильного дохода

- клиенты, имеющие ограничения или не желающие декларировать имущество в своей собственности (госслужащие и т.д.)

- клиенты, желающие регулярно обновлять автомобиль и использовать его в рамках гарантийного срока, не желающие обременять себя сложностями реализации старого автомобиля

- клиенты, имеющие плохую кредитную историю (допускавшие просрочки)

- клиенты пенсионного возраста

Полную информацию о лизинге для физических лиц

Вы найдете на сайте

Получить подробную консультацию по предлагаемым услугам лизинга, заполнить анкету и подать документы вы также можете в нашем автосалоне.

Лизинг авто для физических лиц

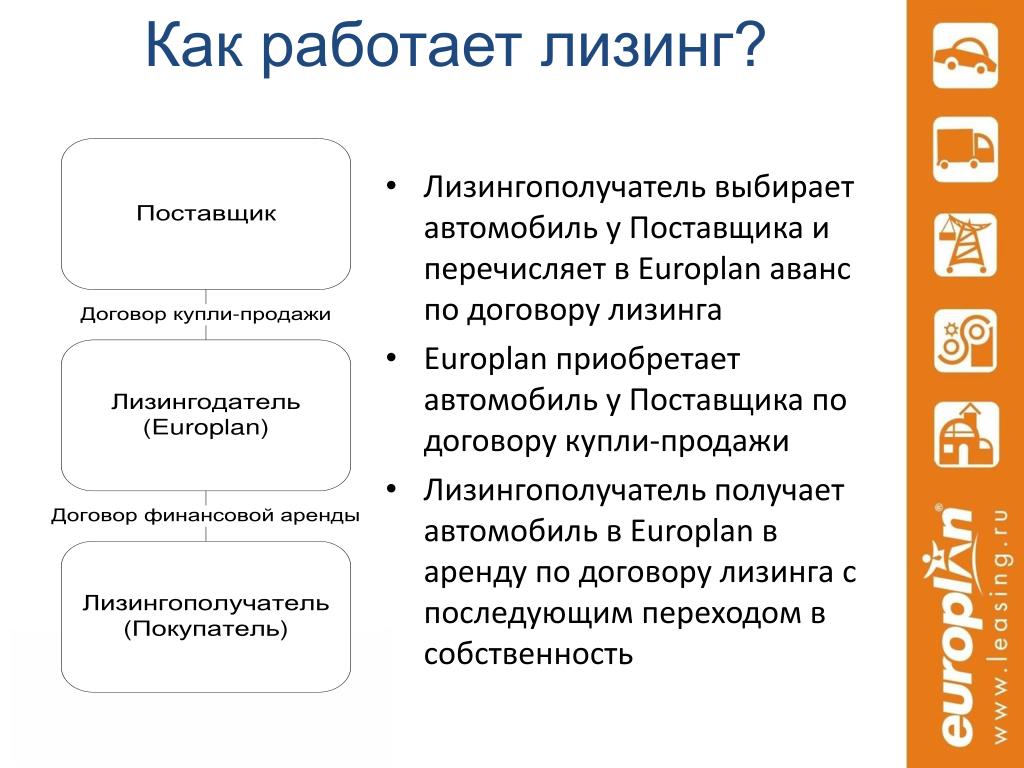

Существует два самых известных способа получения автомобиля — аренда и покупка. Сейчас есть комбинированный метод, который объединяет все — лизинг. Это понятие начинает успешно обосновываться в финансовой сфере и имеет ряд собственных отличий. Лизинг автомобилей для физических лиц успешно развивается на территории России и стран Европы.

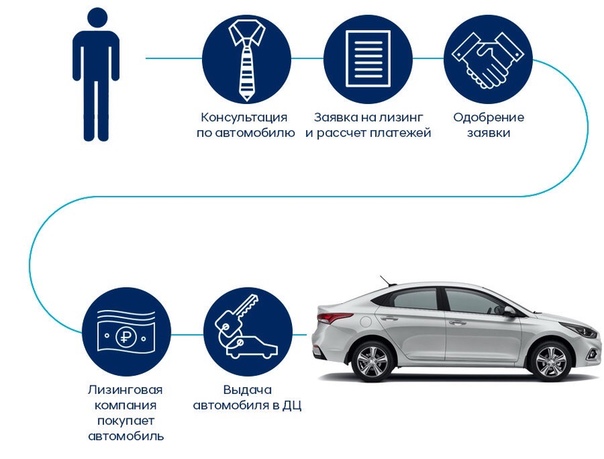

Что такое лизинг авто?

Лизинг — это долгосрочное владение автомобилем с правом его покупки по завершению сделки. Лизинг идентичен аренде лишь в том, что до конца даты договора транспортное средство остается чужим имуществом. Его нельзя подарить, продать, отдать постороннему человеку. Отличие от кредита заключается в разнице перехода машины в собственность. В лизинге владельцем человек становится тогда, когда истекает срок сделки.

Лизинг идентичен аренде лишь в том, что до конца даты договора транспортное средство остается чужим имуществом. Его нельзя подарить, продать, отдать постороннему человеку. Отличие от кредита заключается в разнице перехода машины в собственность. В лизинге владельцем человек становится тогда, когда истекает срок сделки.

В настоящее время воспользоваться лизингом значительно проще во многих случаях, чем купить в кредит. В России он не так хорошо развит, как в Европе, но постепенно положение дел меняется. Появляется все больше компаний, которые оказывают такие услуги.

Существует два вида лизинга транспортных средств:

- C гарантированным переходом автомобиля в собственность.

- Без перехода права собственности.

Первый способ подразумевает покупку человеком автомобиля после завершения срока договора. Несмотря на приблизительно одинаковую стоимость при лизинге и кредите, ежемесячный платеж немного меньше. Второй способ говорит о том, что пользователь автомобиля возвращает его лизинговой компании при завершении срока договора.

Для того чтобы взять лизинг, необходимо быть совершеннолетним и трудоспособным гражданином РФ. Для физических лиц требуется предоставить справку 2НДФЛ.

Важно выбрать правильную компанию для лизинга, обратите внимание на отзывы о компании, финансовое состояние, срок работы, репутацию, охват в России. Конечно, чем фирма надежнее, тем лучше для клиента. Если есть сомнения в этом вопросе, то лучше проконсультироваться у специалиста.

Страхование является обязательным условием при лизинге. Некоторые люди сомневаются в этой процедуре, но она неминуема. Страхова ОСАГО необходимо на полный срок договора. Специалисты рекомендуют делать ее каждый год для получения скидки. Есть шанс оформить КАСКО, но это лишь по желанию клиента. Немного можно сэкономить отказавшись от дополнительных услуг при страховании.

Условия лизинга для физических лиц

Как правило физическим лицам выставляют требования мягче, чем при кредитовании.

Платежи по лизингу меньше кредитных из-за того, что они рассчитываются на остаток суммы, которая должна быть погашена по истечению договора. Еще существует такая вещь, как авансовый платеж. Он вносится в начале и конце сделки. Как правило, это самые крупные суммы. Длительность лизинга составляет от 12 до 60 месяцев.

Необходимо знать все положительные и отрицательные стороны при лизинге, ведь именно они помогут окончательно для себя решить целесообразность процесса. Плюсами лизинга являются:

- удобный график платежей;

- упрощенный договор;

- быстро поступает решение по лизинговой заявке;

- можно обращаться без поручителей;

- сумма платежей меньше кредитных.

Если смотреть в целом, то лизинг выгодная вещь, которая позволит экономить время и нервы при оформлении.

Минусы лизинга:

- собственником будет являться лизинговая компания;

- при появлении каких-нибудь затруднений с платежами, автомобиль может быть изъят;

- отсутствие льгот при лизинге;

- нельзя передавать или перепродавать автомобиль.

Автомобиль в лизинг без первоначального взноса

Car Key with Leasing Tag on White

Сразу следует знать, что отсутствие первого взноса повлечет за собой высокую нагрузку на клиента при платежах. Для такой процедуры необходимо знать об условиях:

- финансовое состояние клиента должно быть благополучным;

- хорошая окупаемость приобретаемого автомобиля;

- чистая или хорошая кредитная история;

- поручители или залоговое имущество.

Если клиент удовлетворит все эти условия, то ему гарантированно дадут автомобиль в лизинг без первого взноса.

Лизинг б/у автомобилей

Многие задаются вопросом — можно ли приобрести автомобиль бывший в употреблении в лизинг? Да, в наше время такое возможно. Компании занимаются продажами б/у автомобилей в лизинг. Процедура мало чем отличается от покупки нового транспортного средства.

Если фирма предоставила в лизинг бывший в употреблении автомобиль, то она самостоятельно осуществляет его обслуживание за свой счет. Чтобы взять такую машину, требуется соблюдать некоторые правила:

- подобрать хорошую компанию лизинговую;

- взять все необходимые документы;

- решить какой автомобиль брать и оценить его состояние в компании;

- узнать все о лизинг предложении для клиентов и выбрать оптимальное решение;

- написать заявление для заявки.

Лизинговые компании не занимаются б/у автомобилями с сомнительной историей. Взяв такую машину в компании, клиент может быть уверен в юридической чистоте. К тому же она технически исправна и регулярно проходит все необходимые проверки.

Лизинг для физических лиц | Официальный дилер Subaru в Москве.

Компания Major всегда заботится о своих клиентах и стремится предлагать им самые лучшие, качественные и инновационные продукты! Мы первыми предложили на автомобильном рынке новую финансовую услугу — лизинг автомобилей Subaru для физических лиц. По сути, лизинг не нов, но он долгое время был недоступен для физических лиц в силу формулировок закона (ФЗ от 29.10.1998 № 164), ограничивающих использование предметов лизинга и особенностей налогообложения. После внесенных изменений в законодательство, лизинг стал доступен и выгоден для физических лиц!

Лизинг для физических лиц обладает целым рядом финансовых и качественных преимуществ, по сравнению с другими вариантами финансирования покупки

- Цены на автомобили, продаваемые в лизинг, значительно выгоднее за счет специальных скидок, предоставляемых только лизинговым компаниям

- Невысокий первоначальный взнос за автомобиль

- Возможность замены автомобиля на новый в конце срока лизинга

- Возможность включения страховки, доп оборудования, транспортного налога и иных расходов в лизинговые платежи

- Экономия на ежемесячных платежах — лизинговые платежи могут быть значительно (до 4-х (!) раз ниже платежей по кредиту)

- Упрощенная процедура проверки заемщика, более лояльные требования к клиенту (в сравнении с банками)

- Приобретение автомобиля в лизинг — отличная возможность для покупки нового автомобиля и сохранения возможностей для использования других кредитных продуктов (кредитные карты, ипотека и т.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

Кроме экономической выгоды, лизинг обладает преимуществами важными для клиентов, входящих в одну из перечисленных групп:

- клиенты, желающие получить дополнительную скидку и с минимальными первоначальными затратами и минимальными ежемесячными платежами приобрести автомобиль

- клиенты, имеющие высокую долговую нагрузку (ипотека, непогашенный автокредит и т.п.), или планирующие воспользоваться банковскими услугами для иных, не связанных с автомобилем целями

- клиенты, имеющие сложности с подтверждением дохода или не имеющие постоянного стабильного дохода

- клиенты, имеющие ограничения или не желающие декларировать имущество в своей собственности (госслужащие и т.д.)

- клиенты, желающие регулярно обновлять автомобиль и использовать его в рамках гарантийного срока, не желающие обременять себя сложностями реализации старого автомобиля

- клиенты, имеющие плохую кредитную историю (допускавшие просрочки)

- клиенты пенсионного возраста

Вы найдете на сайте Major Лизинг

Что такое лизинг? Термины и определения

Финансируете ли вы автотранспорт или спецтехнику с пробегом?

— Нет, не финансируем, т.к. в данном случае достаточно тяжело оценить фактическое состояние и реальную стоимость объекта лизинга и в большинстве случаев продавец не дает гарантию на такой автотранспорт/спецтехнику.

Какой максимальный срок лизинга?

— Максимальный срок, на который может быть оформлен договор лизинга, составляет 36 месяцев.

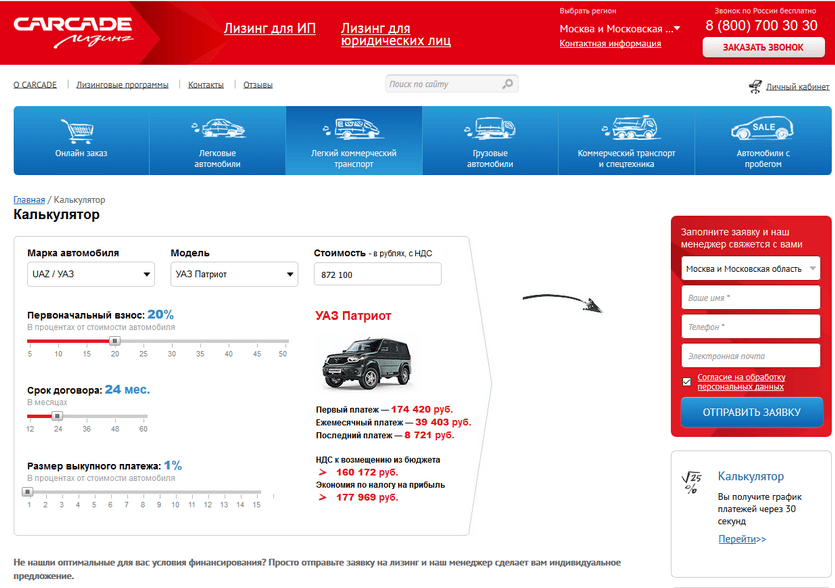

Какой минимальный первоначальный взнос?

— Все условия обговариваются индивидуально с каждым клиентом, в зависимости от его финансовых возможностей, срока лизинга и типа приобретаемого имущества. Усредненный минимальный первоначальный взнос для легковых и грузовых видов автотранспорта – от 20% от стоимости имущества, для спецтехники и оборудования – от 30% от стоимости имущества и для недвижимости – от 10%.

Усредненный минимальный первоначальный взнос для легковых и грузовых видов автотранспорта – от 20% от стоимости имущества, для спецтехники и оборудования – от 30% от стоимости имущества и для недвижимости – от 10%.

Какая у вас процентная ставка?

— В лизинге не используется термин процентная ставка, так как лизинг – это финансовая аренда с правом выкупа, в связи с этим в лизинге используется термин удорожание (обычно ставка рассчитывается как разница в процентах между суммой всех платежей по лизинговому договору и стоимостью предмета лизинга, приведённая к годовой ставке с учётом срока договора лизинга). Процент удорожания зависит от многих факторов: срока лизинга, размера первоначального взноса, вида ежемесячных платежей (аннуитетные, дифференцированные и сезонные платежи), а также от типа приобретаемого имущества. К примеру, для легкового автотранспорта существуют спецпрограммы с удорожанием от 0%.

Можно ли приобрести предмет лизинга в другом регионе?

— Да, можно! Вы можете выбрать предмет лизинга у любого профессионального поставщика. При необходимости, наши менеджеры помогут вам найти предмет лизинга в соответствии с вашими требованиями. В связи с тем, что ООО «Пионер-Лизинг» является корпоративным клиентом для многих поставщиков, они готовы сделать максимально выгодные предложения и для наших клиентов.

Какой срок существования организации / ИП необходим для заключения договора лизинга?

— ООО «Пионер-Лизинг» не придерживается жестких критериев относительно сроков существования организации, нашими клиентами могут стать и недавно зарегистрированные организации/ИП, все зависит от ваших финансовых возможностей и желаний.

Сколько времени занимает одобрение сделки?

— Наша компания ценит ваше время. После предоставления документов ответ на Ваш запрос поступает в течение суток!

Возможно ли досрочное погашение?

— Да, возможно. При досрочном погашении вы платите только за период фактического пользования объектом лизинга. За последующие периоды делается перерасчет, при условии соблюдений обязательств по договору лизинга.

При досрочном погашении вы платите только за период фактического пользования объектом лизинга. За последующие периоды делается перерасчет, при условии соблюдений обязательств по договору лизинга.

Какие дополнительные расходы возможны при совершении сделки?

— Компания ООО «Пионер-Лизинг» не взимает никакие дополнительные комиссии и скрытые платежи за оформление сделки. До начала пользования имуществом, после уплаты первоначального взноса, лизингополучателю необходимо застраховать имущество (КАСКО и ОСАГО) и уплатить государственную пошлину за регистрацию имущества в органах ГИБДД или Ростехнадзора.

Обязательно ли страховать предмет лизинга?

— Да, обязательно. На весь период действия договора лизинга необходимо застраховать автотранспорт полисом КАСКО и ОСАГО, недвижимость и оборудование также должны быть застрахованы. Оформление полиса исключит непредвиденные затраты на ремонт и восстановление автомобиля, а также защитит ваши имущественные интересы.

Лизинг для физических лиц | Major

Компания Major всегда заботится о своих клиентах и стремится предлагать им самые лучшие, качественные и инновационные продукты! Мы первыми предложили на автомобильном рынке новую финансовую услугу — лизинг автомобилей Peugeot для физических лиц. По сути, лизинг не нов, но он долгое время был недоступен для физических лиц в силу формулировок закона (ФЗ от 29.10.1998 № 164), ограничивающих использование предметов лизинга и особенностей налогообложения. После внесенных изменений в законодательство, лизинг стал доступен и выгоден для физических лиц!

Лизинг для физических лиц обладает целым рядом финансовых и качественных преимуществ, по сравнению с другими вариантами финансирования покупки

- Цены на автомобили, продаваемые в лизинг, значительно выгоднее за счет специальных скидок, предоставляемых только лизинговым компаниям

- Невысокий первоначальный взнос за автомобиль

- Возможность замены автомобиля на новый в конце срока лизинга

- Возможность включения страховки, доп оборудования, транспортного налога и иных расходов в лизинговые платежи

- Экономия на ежемесячных платежах — лизинговые платежи могут быть значительно (до 4-х (!) раз ниже платежей по кредиту)

- Упрощенная процедура проверки заемщика, более лояльные требования к клиенту (в сравнении с банками)

- Приобретение автомобиля в лизинг — отличная возможность для покупки нового автомобиля и сохранения возможностей для использования других кредитных продуктов (кредитные карты, ипотека и т.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

Кроме экономической выгоды, лизинг обладает преимуществами важными для клиентов, входящих в одну из перечисленных групп:

- клиенты, желающие получить дополнительную скидку и с минимальными первоначальными затратами и минимальными ежемесячными платежами приобрести автомобиль

- клиенты, имеющие высокую долговую нагрузку (ипотека, непогашенный автокредит и т.п.), или планирующие воспользоваться банковскими услугами для иных, не связанных с автомобилем целями

- клиенты, имеющие сложности с подтверждением дохода или не имеющие постоянного стабильного дохода

- клиенты, имеющие ограничения или не желающие декларировать имущество в своей собственности (госслужащие и т.д.)

- клиенты, желающие регулярно обновлять автомобиль и использовать его в рамках гарантийного срока, не желающие обременять себя сложностями реализации старого автомобиля

- клиенты, имеющие плохую кредитную историю (допускавшие просрочки)

- клиенты пенсионного возраста

Полную информацию о лизинге для физических лиц Вы найдете на сайте Major Лизинг

Другие разделы

Лизинг от PSA FinanceООО «Пежо Ситроен Лизинг» — лизинговая компания, входящая в Группу РSA (Groupe PSA), которая представлена в 18 странах мира. Единственным участником ООО «Пежо Ситроен Лизинг» является Banque PSA Finance, который входит в число крупнейших банков Франции.

Подробнее Специальные предложения по лизингуНа пути к коммерческому успеху важно использовать все возможности для роста своего дела. Peugeot открывает Вам доступ ко всем преимуществам и выгодным условиям приобретения новых автомобилей марки в лизинг.

Peugeot открывает Вам доступ ко всем преимуществам и выгодным условиям приобретения новых автомобилей марки в лизинг.

Коммерческий транспорт Peugeot выбирают компании с мировым именем. Для малого и среднего бизнеса мы делаем выгодные предложения, принимаем быстрые решения и не требуем лишней документации!

ПодробнееЛизинг авто в Екатеринбурге для физических лиц. Автолизнг недорого

Авто в лизинг в Екатеринбурге

Автолизинг – аренда машины с правом выкупа, то есть постепенная оплата машины во время эксплуатации. Если вы берете авто в лизинг, то сначала вносите определенную сумму, а со временем оно становится вашим имуществом. Машину придется выкупить, потому что это прописывается в договоре.

Авто в лизинг для физических лиц отличается от аренды, потому что за определенную плату вы пользуетесь им на протяжении срока действия договора. Но автомобиль должен быть выкуплен. В этом его отличие от покупки. Вы затрачиваете меньше средств, чем на покупку или аренду. Оставляя небольшой залог, вы можете пользоваться автомобилем. Это оптимальный вариант для машины на длительный срок. Арендуют обычно на короткий промежуток времени.

Лизинг для физических лиц без первоначального взноса можно получить вместе с правом выкупа. В таком случае вы оставляете залог не в день заключения договора, а чуть позже. В этом еще одно отличие лизинга физических лиц от автокредитования. У физического лица его собственность при этом не становится залогом. Только та сумма, которую необходимо внести по условиям договора.

Автолизинг в Екатеринбурге

Наша компания осуществляет лизинг авто для физических лиц. Купить машину можно будет уже через полгода, а сам договор оформляется на срок до 36 месяцев. Договор с переходом права собственности требует первоначального взноса 20%.

Купить машину можно будет уже через полгода, а сам договор оформляется на срок до 36 месяцев. Договор с переходом права собственности требует первоначального взноса 20%.

Все затраты, необходимые для эксплуатации автомобиля, остаются на том, кто берет авто в аренду с выкупом. Страхование и налоговые взносы также являются обязательной статьей расходов помимо ежемесячных платежей. Часто эта сумма включается в договор.

В лизинге испытывают потребность физические лица и компании в меньшей степени. Наша фирма готова оказать услуги выкупа.

Требуется автолизинг в Екатеринбурге?

Выгодные условия на автолизинг от фирмы «Форсаж ЕКБ». Отличные рекомендации от клиентов. Доступная стоимость. Звоните по телефону: +7 (343) 301-98-88 или +7 (343) 2-000-922. Или обращайтесь по адресу: город Екатеринбург, ул. Авиационная, д. 48а, оф. 9

Что такое индивидуальная и совместная аренда?

В первую очередь доступны два метода структурирования договора аренды для нескольких арендаторов: вы можете подписать каждого арендатора индивидуально (или «по спальне»), или вы можете подписать арендаторов совместно. Индивидуальные договоры аренды обеспечивают гибкость в процессе аренды, в то время как совместные договоры аренды обеспечивают гибкость в процессе управления. В зависимости от того, чего вы пытаетесь достичь, где и кому сдаете в аренду, одна структура может быть лучше другой. Давайте рассмотрим каждый из них, чтобы вы могли принять правильное решение по аренде.

Что такое индивидуальная аренда?

Индивидуальная аренда — это договор аренды, по которому два или более человека, проживающие в одной квартире, несут ответственность только за свою комнату и использование общих пространств. Таким образом, каждый арендатор платит арендную плату арендодателю отдельно. По этой причине индивидуальные договоры аренды часто называют «посуточной» арендой, поскольку каждый человек платит только за свою комнату. Вы можете добавить дополнительные расходы или статью для общих помещений, таких как кухня или гостиная, а также для общих расходов, но большинство домовладельцев просто включают эти расходы в цену самой спальни.

Вы можете добавить дополнительные расходы или статью для общих помещений, таких как кухня или гостиная, а также для общих расходов, но большинство домовладельцев просто включают эти расходы в цену самой спальни.

Ключом к пониманию последствий отдельной аренды является понимание последствий ответственности в этом контексте. Да, индивидуальный договор аренды в значительной степени относится к способу распределения арендных платежей между арендаторами. Однако это также относится к ущербу, поведению, выселению и многим другим важным аспектам аренды. В чисто индивидуальной аренде каждый житель несет полную ответственность за свои действия. Другими словами, если арендатор A ломает телевизор в общей гостиной, арендатор A должен за это заплатить.К сожалению, не всегда понятно, как возникают повреждения в местах общего пользования. Это происходит главным образом потому, что виновная сторона может не желать признаться в каком-либо правонарушении. Чтобы избежать путаницы и уменьшить опасность индивидуальной аренды, вы можете добавить пункты, в соответствии с которыми ответственность за ущерб в общих помещениях ложится на всех арендаторов. Многие арендодатели идут по этому пути.

Нет конкретных законов, определяющих, кто должен платить за коммунальные услуги или как они должны быть разделены между арендаторами. Вы, как арендодатель, должны четко сформулировать свои ожидания перед арендаторами до подписания договора аренды.Устное сообщение об этих ожиданиях — это один из подходов. Но добавление пункта в договор аренды обеспечивает максимальную защиту и последовательность.

Аналогичным образом арендодатель определяет общие процедуры технического обслуживания. Вы можете, например, оплачивать расходы на уход за газоном или борьбу с вредителями по мере необходимости. В противном случае вы можете включить эти сборы в общую сумму аренды. В любом случае вам необходимо убедиться, что вы делаете решение прозрачным и что вы документируете его в пункте аренды, чтобы устранить любую неопределенность. Что касается выселения, вы можете выселить только того арендатора, который не выполняет свои обязательства. Если два человека проживают вместе по индивидуальной аренде, и вы выселяете одного из них, выселение не влияет на другого арендатора.

Что касается выселения, вы можете выселить только того арендатора, который не выполняет свои обязательства. Если два человека проживают вместе по индивидуальной аренде, и вы выселяете одного из них, выселение не влияет на другого арендатора.

Каковы плюсы и минусы индивидуальной аренды?

ПлюсыИндивидуальная аренда дает вам большую гибкость. Вы можете контролировать, кто занимает вашу собственность, вплоть до кровати, говоря «да» некоторым и «нет» другим.Поскольку ответственность не распространяется на группу арендаторов, вы можете взимать более высокие цены за аренду или койку, чтобы компенсировать дополнительный риск. Кроме того, вы можете согласовывать ставки индивидуально с арендаторами. Если вы решите сделать это, вам нужно быть осторожным с колебаниями цен и быть готовым оправдать любые различия. Еще одно преимущество — подотчетность. Каждый арендатор будет нести ответственность за соблюдение своих собственных условий аренды, поэтому ни один из ваших арендаторов не может играть в виноватую. Вы будете точно знать, какой арендатор нарушает условия аренды, если возникнут какие-либо проблемы.

МинусыПодписывая индивидуальные договоры аренды, вы подвергаете себя большему риску. Ваш арендатор может уехать из города или нанести значительный ущерб вашей собственности. Тогда ваша ответственность — заполнить это место. И, как мы уже обсуждали ранее, поиск нового арендатора может быть дорогостоящим.

Вам также необходимо будет взимать и взыскивать отдельные арендные платежи. При индивидуальной аренде каждый арендатор платит только свою часть арендной платы. Это означает, что у вас, вероятно, будет несколько арендаторов, каждый из которых будет платить разные суммы арендной платы, используя разные способы оплаты.Эти платежи может быть трудно отследить, что делает процесс сбора отнимающим много времени. И, если один из этих арендаторов опаздывает или уезжает из города и перестает платить вам арендную плату, у вас нет другого выхода, кроме как выследить этого человека и потребовать оплаты.

Тем не менее, вы можете смягчить проблемы как сбора, так и принудительного исполнения, используя инструмент управления программным обеспечением, такой как Innago, для отслеживания каждого платежа на одном портале, независимо от метода оплаты. Косвенным преимуществом такой схемы является то, что платежи объединяются в один депозит, что делает отслеживание арендной платы более четким и менее загроможденным.Innago также предлагает инструменты для улучшения исполнения штрафов за просрочку платежа.

Что такое совместная аренда?

A Совместная аренда — это договор аренды, по которому два или более арендатора снимают всю квартиру или дом как единое целое. Таким образом, совместная аренда является полной противоположностью индивидуальной аренды: все арендаторы несут равную ответственность не только за свою личную комнату и общие зоны, но также за комнаты и поведение своих соседей по комнате. Сюда входят арендные платежи, плата за обслуживание, коммунальные услуги, штрафы за просрочку платежа и т. Д.

Совместная аренда возлагает ответственность на всех арендаторов, что может принести значительную выгоду арендодателю. Если один из четырех соседей по комнате не заплатил арендную плату, вам часто будет легко привлечь остальных для помощи в процессе сбора. В конце концов, они несут одинаковую ответственность за штрафы за просрочку платежа и за выселение.

Ключом к любой совместной аренде является включение статьи о солидарной ответственности, в которой недвусмысленно говорится, что каждый арендатор несет солидарную и отдельную ответственность за все арендуемое имущество.Если вы собираетесь использовать совместную аренду, очень важно, чтобы вы правильно понимали и владели этим полезным инструментом.

Например, предположим, что арендатор А убежден, что он или она может разжечь «управляемый огонь» в помещении. (Вы будете удивлены, как часто это происходит.) Неудивительно, что они прожигают большую дыру в ковре в гостиной и решают покинуть дом, вместо того чтобы платить за последний месяц аренды. В этом случае арендатор B будет обязан оплатить эти сборы так же, как арендатор A, потому что арендатор B подписал совместное разрешение.Учитывая отъезд арендатора A, проще всего было бы связаться с арендатором B и привлечь его или ее к ответственности за эти расходы.

В этом случае арендатор B будет обязан оплатить эти сборы так же, как арендатор A, потому что арендатор B подписал совместное разрешение.Учитывая отъезд арендатора A, проще всего было бы связаться с арендатором B и привлечь его или ее к ответственности за эти расходы.

Опять же, в договорах аренды с совместной арендой все арендаторы несут равную ответственность за ущерб, независимо от того, кто виноват. То же самое касается коммунальных услуг и общего обслуживания собственности. Они могут разделить эти обязанности поровну, но все они могут нести индивидуальную ответственность. Это означает, что даже если арендатор выполнил поставленные перед ним «задачи», он все равно будет действовать в качестве суррогатного арендодателя или правоприменителя, обеспечивая выполнение поставкой всей группы.

Каковы плюсы и минусы совместного лизинга?

ПлюсыСовместная аренда обеспечивает арендодателям стабильность и безопасность на протяжении всего процесса управления. После подписания договора аренды арендаторы должны соблюдать условия аренды до конца срока аренды. Даже если один или несколько арендаторов уезжают, оставшиеся арендаторы обязаны найти замену или покрыть дополнительные расходы на аренду. Если один или несколько арендаторов не могут внести арендную плату в конкретный месяц, вы все равно имеете право на получение оплаты в полном объеме.

Ваш опыт остается без проблем. Обычно вы получаете только один арендный платеж каждый месяц вместо того, чтобы получать множество платежей. Это может варьироваться в зависимости от пункта, с которым вы согласны. (В идеале лучше всего использовать разовый платеж.)

Минусы Совместная аренда полна преимуществ, но она действительно ограничивает арендодателя в процессе аренды. Переговоры должны проводиться со всей группой, и любые изменения в соглашении должны быть доведены до сведения всех сторон и приняты ими.Более того, из-за возросшей ответственности со стороны арендатора будет сложнее взимать ставки, которые вы могли бы получить по индивидуальному договору аренды.

Какой тип аренды вам подходит?

Как вы, наверное, заметили, у совместной аренды не так много минусов. Совместная аренда почти всегда сослужит вам хорошую службу. Единственный реальный вопрос заключается в том, обеспечивает ли индивидуальная аренда большую гибкость в процессе аренды.

Например, в студенческом общежитии жильцы часто влюбляются и разлюбляют, учатся за границей, проходят стажировку, ссорятся друг с другом и вызывают у вас, домовладельца, головную боль.По этой причине гибкость, которую предоставляют отдельные договоры аренды, вполне оправдывает их дополнительный риск. Более того, родители часто финансируют аренду недвижимости. Требование, чтобы один из родителей подписал договор аренды, может дать гораздо больше гарантий, чем сбор с группы 19-летних по совместному договору.

Итог: изучите свою арендную плату, своих арендаторов и то, что вы больше всего цените как менеджер или арендодатель. Благодаря новому, полному пониманию различий между совместной и индивидуальной арендой, вы будете хорошо подготовлены, чтобы выбрать правильную структуру для своей собственности.

Чтобы получить больше интересных статей об управлении своей недвижимостью, обязательно подпишитесь на наш блог и поставьте нам лайк на Facebook. И не забывайте делиться своими мыслями в комментариях!

Об индивидуальной аренде квартир для студентов колледжей

Получите собственную аренду — даже с соседями по комнате

В отличие от более известных совместных договоров аренды, индивидуальные договоры аренды позволяют двум или более людям жить в одной квартире, но платить отдельную арендную плату.Каждый сосед по комнате подписывает соглашение об оплате своей кровати или спальни и доли общих помещений: гостиной, кухни, столовой и любых других общих помещений. Многие апартаменты, сдаваемые в индивидуальную аренду, имеют отдельные спальни, с отдельной ванной комнатой в каждой спальне, и сдаются «посуточно». Некоторые из них имеют общие спальни и ванные комнаты и сдают их «посуточно».

Некоторые из них имеют общие спальни и ванные комнаты и сдают их «посуточно».

Преимущества индивидуальной аренды

Оплачивайте свою долю — и только свою долю: При индивидуальной аренде вы не несете финансовой ответственности за других соседей по комнате.Если сосед по комнате переезжает или перестанет платить за квартиру, вам и другим соседям не придется платить за квартиру. Вам также не придется заменять соседа по комнате. Вопрос о том, заполнять номер снова или нет, остается за менеджером.

Какой у вас ущерб? Арендатор с индивидуальной арендой несет ответственность только за повреждение своей спальни, а не спальни соседа по комнате. Если сосед по комнате разгромит свою спальню, а затем уедет, это не ваша проблема. Однако имейте в виду, что все соседи по комнате могут нести равную ответственность за ущерб в общих жилых помещениях, независимо от того, кто причинил ущерб.

Недостатки индивидуальной аренды

Познакомьтесь с новым соседом по комнате: Самый большой недостаток индивидуальной аренды — это личный. Если сосед по комнате выезжает, собственность может сдать пустую спальню кому угодно без согласия оставшегося арендатора или арендаторов. Это может быть неприятно, если вам не нравится новый сосед по комнате, который теперь делит вашу гостиную. К счастью, однако, многие сообщества, сдающиеся в индивидуальную аренду, предлагают услуги по подбору соседей по комнате, которые учитывают учебные привычки, вечеринки, домашних животных, курение и другие темы, связанные с образом жизни.

Цена, которую вы платите: Индивидуальная аренда может стоить вам немного больше, чем если бы вы и ваши друзья снимали одно и то же пространство вместе. Это потому, что домовладелец принимает на себя больший финансовый риск, если его сосед по комнате отказывается от арендной платы или ущерба.

Узнайте больше о жизни за пределами кампуса в нашем Путеводителе по квартирам для студентов колледжей.

Мама и папа: У нас тоже есть Путеводитель по квартирам для родителей из колледжа.

Университеты с индивидуальной арендой квартир

Определение договора аренды

Что делает вас арендатором? Аренда

Аренда — это договор, в котором изложены условия, на которых одна сторона соглашается сдавать в аренду собственность, принадлежащую другой стороне.Он гарантирует арендатору, также известному как арендатор, использование актива и гарантирует арендодателю, собственнику недвижимости или арендодателю регулярные платежи в течение определенного периода в обмен. И арендатор, и арендодатель несут ответственность за невыполнение условий договора. Это форма бестелесного права.

Общие сведения об аренде

Аренда — это юридические и имеющие обязательную силу договоры, в которых изложены условия договоров аренды недвижимого, недвижимого и личного имущества.В этих контрактах оговариваются обязанности каждой стороны по выполнению и поддержанию соглашения, и каждая сторона подлежит исполнению. Например, аренда жилой недвижимости включает в себя адрес собственности, обязанности арендодателя и обязанности арендатора, такие как сумма арендной платы, требуемый гарантийный депозит, срок оплаты аренды, последствия нарушения договора, срок аренды, политика в отношении домашних животных. , и любую другую важную информацию.

Не все договоры аренды одинаковы, но есть некоторые общие черты: размер арендной платы, срок платежа, арендатор и арендодатель и т. Д.Арендодатель требует, чтобы арендатор подписал договор аренды, тем самым соглашаясь с его условиями, прежде чем занять недвижимость. С другой стороны, договоры аренды коммерческой недвижимости обычно заключаются в соответствии с конкретным арендатором и обычно составляют от одного до 10 лет, при этом более крупные арендаторы часто заключают более длительные и сложные договоры аренды. Арендодатель и арендатор должны хранить копию договора аренды для своих записей. Это особенно полезно при возникновении споров.

Арендодатель и арендатор должны хранить копию договора аренды для своих записей. Это особенно полезно при возникновении споров.

Ключевые выводы

- Аренда — это договор, в котором изложены условия, на которых одна сторона соглашается сдавать в аренду имущество, принадлежащее другой стороне.

- Договор аренды гарантирует арендатору, также известному как арендатор, использование актива и гарантирует арендодателю, собственнику недвижимости или арендодателю регулярные платежи в обмен на определенный период.

- Аренда — это юридические и имеющие обязательную силу договоры, в которых изложены условия договоров аренды недвижимого, недвижимого и личного имущества.

- Последствия расторжения договоров аренды варьируются от легких до разрушительных, в зависимости от обстоятельств, при которых они расторгнуты.

Расторжение договора аренды

Последствия расторжения договоров аренды варьируются от легких до разрушительных, в зависимости от обстоятельств, при которых они расторгнуты.Арендатор, который расторгает договор аренды без предварительных переговоров с арендодателем, сталкивается с гражданским иском, уничижительной отметкой в его кредитном отчете или и тем и другим. В результате расторжения договора аренды арендатор может столкнуться с проблемами при аренде нового жилья, а также с другими проблемами, связанными с наличием отрицательных записей в кредитном отчете. Арендаторам, которым необходимо разорвать договор аренды, часто приходится вести переговоры со своими арендодателями или обращаться за помощью к юристу. В некоторых случаях поиск нового арендатора для собственности или лишение гарантийного депозита побуждает арендодателей разрешить арендаторам разорвать договор аренды без каких-либо дальнейших последствий.

Условия аренды не подлежат принудительному исполнению автоматически, поэтому пункт, позволяющий арендодателю входить в помещение в любое время без предварительного уведомления, или пункт, который в судебном порядке дает домовладельцу право взыскать сумму, превышающую установленные законом пределы, не подлежит исполнению.

Некоторые договоры аренды содержат положения о досрочном расторжении, которые позволяют арендаторам расторгать договоры на определенных условиях или в случае невыполнения их арендодателями своих договорных обязательств. Например, арендатор может расторгнуть договор аренды, если арендодатель не произведет своевременный ремонт собственности.

Аренда коммерческой недвижимости

Арендаторам, которые сдают в аренду коммерческую недвижимость, доступны различные типы аренды, каждая из которых структурирована таким образом, чтобы возложить на арендатора больше ответственности и обеспечить более высокую первоначальную прибыль арендодателю. Некоторые договоры коммерческой аренды требуют, чтобы арендатор платил арендную плату плюс эксплуатационные расходы арендодателя, в то время как другие требуют, чтобы арендаторы платили арендную плату плюс налоги на недвижимость и страховку. Четыре наиболее распространенных типа аренды коммерческой недвижимости включают:

- Аренда с одной сеткой: В этом виде аренды арендатор несет ответственность за уплату налогов на недвижимость.

- Аренда с двойной сеткой: по этим договорам арендатор несет ответственность за уплату налогов на недвижимость и страхование.

- Тройная аренда: арендаторы, подписывающие эти договоры аренды, уплачивают налоги на недвижимость, страхование и расходы на техническое обслуживание.

- Аренда с брутто: арендаторы платят арендную плату, в то время как арендодатель несет ответственность за другие расходы.

Определение арендных платежей

Что такое арендная плата?

Арендная плата эквивалентна ежемесячной арендной плате, которая формально диктуется договором между двумя сторонами, предоставляющим одному участнику законное право использовать имущество другого лица, производственное оборудование, компьютеры, программное обеспечение или другие основные средства для целей указанное количество времени.Аренда предоставляет арендатору ограниченное право использования без передачи права собственности в обмен на оплату арендодателю.

Продолжительность времени, в течение которого будут производиться арендные платежи, может варьироваться от ежемесячного графика, как это традиционно бывает в бизнес-моделях «программное обеспечение как услуга» (SaaS), или, наоборот, может увеличиваться на очень длительные сроки. времени, например 100 лет или более, что часто имеет место в сценариях аренды земли.

Ключевые выводы

- Лизинговые платежи — это регулярные, часто ежемесячные платежи за право использования собственности, актива или части оборудования.

- Физические лица могут заключать договоры аренды земли, автомобилей, компьютерного оборудования, программного обеспечения или других основных средств.

- Условия и график платежей для сдаваемого в аренду предмета или имущества часто устанавливаются в юридическом договоре.

- Сроки заключения договоров аренды могут быть короткими. как в ежемесячных соглашениях, так и на длительный срок, как это часто бывает в сценариях аренды земли, которые могут заключаться в договорах сроком на столетие и более.

Общие сведения об арендных платежах

Арендные платежи могут вносить как физические лица, так и компании.Физические лица традиционно используют аренду для финансирования автомобилей, но они также могут использовать их для получения в пользование компьютерного оборудования, участков земли и других материальных активов. Сумма арендного платежа определяется множеством различных факторов, таких как стоимость актива, местная остаточная стоимость в данном районе, ставки дисконтирования и кредитный рейтинг арендатора.

Арендные платежи компании используются при расчете коэффициента покрытия фиксированных платежей, который помогает инвесторам определить, способна ли компания покрыть свои фиксированные расходы, такие как аренда и проценты.Коэффициент покрытия фиксированных платежей — это, по сути, расширенная версия коэффициента покрытия процентов, умноженного на процент, или коэффициента покрытия процентов. Он легко адаптируется для практического использования, почти со всеми фиксированными затратами, поскольку эти постоянные затраты очень похожи на арендные платежи.

Он легко адаптируется для практического использования, почти со всеми фиксированными затратами, поскольку эти постоянные затраты очень похожи на арендные платежи.

Общие виды аренды

Наиболее распространены следующие виды договоров аренды:

Наиболее важной характеристикой операционной аренды является то, что она допускает как финансирование, так и техническое обслуживание, при этом арендные платежи включают в себя элементы финансовых затрат, а также компоненты технического обслуживания.По условиям операционной аренды арендодатели должны регулярно обслуживать арендованное оборудование. Например, владельцы самолетов нередко сдают в аренду свои реактивные двигатели.

Во многих случаях владельцы не обладают техническими знаниями, необходимыми для самостоятельного обслуживания деталей, поскольку компоненты являются узкоспециализированными. В таких случаях собственникам следует включать плату за обслуживание непосредственно в арендные платежи.

Финансовая аренда отличается от операционной аренды тем, что она не включает плату за обслуживание в арендные платежи.Новые типы аренды, которые часто предлагают более индивидуальные уровни обслуживания и структуры арендных платежей, включают синтетическую аренду и аренду, привязанную к пробегу, часам или уровням использования. Например, General Electric часто сдает в аренду дорогие компоненты локомотивов с арендной платой, привязанной к пробегу. Теоретически арендатор платит только за то, что ему нужно.

Для потребителей, желающих арендовать автомобиль (вместо того, чтобы покупать его), остерегайтесь того факта, что некоторые дилеры устанавливают минимальный пробег, чтобы защитить стоимость автомобиля при перепродаже.

Плюсы и минусы лизинга по сравнению с покупкой автомобиля

Новый или подержанный автомобиль — одна из самых значительных расходов, которые несут отдельные лица и семьи, помимо расходов на жилье. Если вы не хотите иметь дело с автокредитом или считаете его слишком сложным, чтобы сэкономить на полной стоимости автомобиль, вы можете рассмотреть вопрос о лизинге транспортного средства. Но это не для всех.

Но это не для всех.

Транспортные средства, арендованные или финансируемые, многие люди считают типичной ценой американской жизни.Аренда часто дешевле в краткосрочной перспективе, но в долгосрочной перспективе покупка автомобиля, как правило, обходится дешевле. Взвешивание плюсов и минусов поможет вам принять решение, которое подходит вам и вашей семье.

Плюсы и минусы аренды автомобиля

Автолизинг — это договор, в котором одна сторона разрешает другой стороне использовать транспортное средство на определенный период времени в обмен на периодические платежи, обычно ежемесячные платежи. Если в вашем договоре не предусмотрена возможность покупки автомобиля в конце срока действия договора, вы должны вернуть его арендодателю.

Преимущества лизинга

Типичный платеж за аренду автомобиля может быть значительно ниже, чем ваши ежемесячные платежи, если бы вы покупали тот же автомобиль и финансировали его с помощью традиционного личного автокредита. Это потому, что арендные платежи основаны на снижении стоимости транспортного средства в течение периода аренды, а не на полной стоимости транспортного средства.

Ваш новый автомобиль, скорее всего, будет оставаться на гарантии в течение всего срока аренды и поэтому редко требует чего-либо, кроме планового обслуживания.С арендой вам никогда не придется беспокоиться о механических поломках. Независимо от того, что вы будете покрыты

Водители могут арендовать автомобиль, который лучше и дороже, чем тот, который они могли бы позволить себе купить. Срок аренды обычно составляет от двух до четырех лет, и по истечении срока вы имеете право подписать договор аренды на новый автомобиль. Когда срок аренды истекает, вам не нужно проходить трудоемкий процесс перепродажи. Вы можете сразу же сесть в новый арендованный автомобиль и передать хлопоты по продаже кому-то другому.Взаимодействие с другими людьми

Недостатки лизинга

Ежемесячные платежи на протяжении всего срока аренды требуют стабильного и предсказуемого источника дохода. Когда у вас есть договор аренды, выйти из договора сложнее, чем продать подержанный автомобиль.

Когда у вас есть договор аренды, выйти из договора сложнее, чем продать подержанный автомобиль.

В аренде автомобилей обычно указывается (но может быть предметом переговоров) максимальное количество миль, которое арендатор может проезжать на транспортном средстве в год, известное как норма пробега. Стандартный пробег для аренды частного водителя обычно составляет от 10 000 до 15 000 миль в год.Если водитель превысит допустимый пробег, с него будет взиматься дополнительная плата за милю. Если вы все же решите взять на себя обязательства по аренде, обязательно прочитайте мелкий шрифт.

Хотя у аренды есть много замечательных преимуществ, вы часто будете платить больше в долгосрочной перспективе за сопоставимый автомобиль, если возьмете его в аренду, а не купите. Аренда также может включать в себя множество сборов и штрафов. Авансовые платежи могут включать первоначальный взнос, безопасность и лицензионные сборы. Штрафы могут включать в себя штрафы за просрочку платежа, плату за прекращение аренды до согласованного периода и плату за износ.Взаимодействие с другими людьми

Простые вещи, такие как откладывание регулярного технического обслуживания, могут стоить вам больших дополнительных денег

Хотя продажа автомобиля редко приносит прибыль, вы, по крайней мере, получите что-то взамен за свой автомобиль, а не уедете (или уйдете) ни с чем, когда срок аренды истечет.

Покупка автомобиля: плюсы и минусы

Разница между лизингом автомобиля и финансированием автомобиля заключается в том, что с финансированием вы покупаете автомобиль. Вы по-прежнему будете вносить ежемесячные платежи, но в конце срока вы будете владеть автомобилем.

Преимущества покупки

Каждый платеж идет на прямое владение вашим автомобилем. Обычно срок автокредитования составляет 4-6 лет. После выплаты кредита вы можете выбрать между вождением автомобиля без платежей, обменом на новую модель или продажей автомобиля. Если вы хорошо ухаживаете за автомобилем, стоимость при перепродаже может помочь вам окупить часть ваших расходов.

Возможность делать с автомобилем все, что вы хотите, когда захотите, не опасаясь дополнительных сборов, — это отличное чувство.Даже если у вас есть кредит, машина остается в ваших руках, сколько захотите. Когда у вас есть автомобиль, вы можете водить его сколько угодно и настраивать его по своему усмотрению.

Вы также можете проехать столько миль, сколько захотите, не беспокоясь о штрафах. Также нет комиссии за износ, когда ваш кредит заканчивается, как это часто бывает при аренде. Если вы намерены водить свой автомобиль в течение длительного времени и имеете адекватное страхование автомобиля, вы вряд ли потеряете деньги.

Недостатки при покупке

Взяв ссуду, вы оплачиваете полную стоимость автомобиля в течение нескольких лет, что означает, что ваши ежемесячные платежи обычно выше, чем при аренде.

Это может быть невероятно неприятно, если у вашего недавно приобретенного автомобиля возникнет серьезная механическая проблема вскоре после истечения срока гарантии. Но когда у вас есть автомобиль, у которого истек срок гарантии, все расходы на ремонт ложатся на вас. Кроме того, чрезмерный пробег и износ снизят стоимость вашего автомобиля при перепродаже, и вы несете ответственность за обмен или продажу своего подержанного автомобиля, если захотите другой.

Итог

Покупка или аренда машины — серьезное финансовое решение. Изучите условия, сравните платежи и рассчитайте, сколько вы будете платить в каждом сценарии в долгосрочной перспективе. Помните: переговоры необходимы всегда, независимо от того, покупаете ли вы автомобиль или берете его в аренду.

Аренда недвижимости — Энциклопедия — Деловые термины

Аренда — это договор между владельцем и пользователем собственности. В договорах деловой аренды собственник (арендодатель) получает финансовую компенсацию, а взамен арендатору (арендатору) предоставляется право вести свой бизнес на собственности.Существует множество различных типов договоров аренды имущества и множество различных соображений, которые владельцы бизнеса должны взвесить, прежде чем заключать такой договор. Но лизинг очень популярен среди владельцев малого бизнеса: такие механизмы позволяют новым или финансово ограниченным предприятиям направлять свой капитал на другие бизнес-нужды. Действительно, многие малые предприятия работают в арендованных помещениях на протяжении всего своего существования. Сдача недвижимости в аренду, конечно, сама по себе может быть малым бизнесом.

Но лизинг очень популярен среди владельцев малого бизнеса: такие механизмы позволяют новым или финансово ограниченным предприятиям направлять свой капитал на другие бизнес-нужды. Действительно, многие малые предприятия работают в арендованных помещениях на протяжении всего своего существования. Сдача недвижимости в аренду, конечно, сама по себе может быть малым бизнесом.

ВИДЫ АРЕНДЫ НЕДВИЖИМОСТИ

Аренда с полным комплексом услугЭтот вид аренды используется в основном в многоквартирных офисных зданиях.По сути, арендаторы, которые соглашаются на такие договоренности, помимо арендной платы вносят единовременную выплату за широкий спектр дополнительных услуг. В соответствии с условиями аренды с полным спектром услуг арендодатель несет ответственность за предоставление ряда различных услуг своим арендаторам, включая безопасность, техническое обслуживание, уборку и различные коммунальные услуги (вода, электричество, кондиционирование воздуха, отопление).

Аренда бруттоСогласно условиям договора аренды брутто, арендатор уплачивает арендодателю общую сумму арендной платы (а также налог с продаж, если это применимо).Расходы на недвижимость, такие как налоги на недвижимость, страхование и техническое обслуживание, несет домовладелец; Арендатор несет ответственность за коммунальные услуги. Иногда договор аренды включает положения, требующие от арендатора покрытия расходов на недвижимость, превышающих определенный указанный уровень.

Варианты этого основного договора аренды включают аренду квартиры и поэтапную аренду. Аренда квартиры — это самый простой вид договора и, как правило, самый популярный среди малых предприятий. Он требует от арендатора платить фиксированную цену за определенный период времени.С другой стороны, поэтапная аренда требует постепенного увеличения базовой арендной платы с течением времени с учетом вероятного роста расходов собственника в таких областях, как налоги, страховые взносы и техническое обслуживание. Соответствующий договор аренды, обычно известный как аренда по стоимости жизни, включает повышение арендной платы на основе общих показателей инфляции, а не увеличение конкретных расходов.

Соответствующий договор аренды, обычно известный как аренда по стоимости жизни, включает повышение арендной платы на основе общих показателей инфляции, а не увеличение конкретных расходов.

Чистая аренда является наиболее распространенной из различных типов договоров аренды.По условиям чистой аренды арендатор платит арендодателю базовую арендную плату плюс дополнительную сумму, которая покрывает долю арендатора в налогах на недвижимость. Когда налоги увеличиваются, арендатор несет ответственность за покрытие этих расходов. Обязательства каждого арендатора рассчитываются путем определения того, какой процент от общей площади помещения занимает каждый арендатор; таким образом, арендатор, занимающий 20 процентов объекта, платит 20 процентов надбавки.

Варианты базовой чистой аренды включают «двойную сетку» и «тройную сетку».По договору двойной аренды арендатор несет ответственность за получение дополнительных страховых взносов, а также повышение налогов; по договорам тройной аренды арендаторы несут ответственность за покрытие страховых взносов, увеличения налогов, затрат и , связанных с обслуживанием и / или ремонтом здания, автостоянки и других территорий, используемых арендатором. Тройная аренда пользуется популярностью у арендодателей по понятным причинам; Владельцы малого бизнеса должны отметить, что такие меры иногда делают домовладельцев менее внимательными к содержанию в этих областях, чем они могли бы быть, если бы они сами оплачивали счет.

Процентная аренда В соответствии с этим соглашением арендаторы должны платить базовую арендную плату и / или процент от валовой выручки арендатора. Этот процент, который в некоторых контрактах может достигать 10–12 процентов, выплачивается ежегодно, раз в полгода или квартал (однако некоторые торговые центры и торговые центры требуют еще более частых платежей). Такое расположение является фаворитом арендодателей, владеющих недвижимостью в желанных торговых районах; арендаторы менее благосклонны, но законы спроса и предложения часто позволяют владельцам желаемой собственности настаивать на этом. Владельцы малого бизнеса должны полностью понимать, что в контракте определяется как «валовой доход». «Будьте конкретны в том, как вы определяете валовой объем продаж», — написал Фред Штейнголд в «Юридическом руководстве для начала и ведения малого бизнеса» . «В зависимости от вашего типа бизнеса, определенные товары должны быть вычтены из валовой выручки до определения процентной арендной платы. Вот некоторые возможности:

Владельцы малого бизнеса должны полностью понимать, что в контракте определяется как «валовой доход». «Будьте конкретны в том, как вы определяете валовой объем продаж», — написал Фред Штейнголд в «Юридическом руководстве для начала и ведения малого бизнеса» . «В зависимости от вашего типа бизнеса, определенные товары должны быть вычтены из валовой выручки до определения процентной арендной платы. Вот некоторые возможности:

- возвращенный товар

- плата за доставку и установку

- продажи из торговых автоматов

- возвратный депозит

- по каталогу или по почте

- налог с продаж

Короче говоря, убедитесь, что ваша аренда не включает все предметы, которые завышают ваши продажи в месте, которое вы арендуете.»

ПРЕИМУЩЕСТВА И НЕДОСТАТКИ ЛИЗИНГА

Администрация малого бизнеса (SBA) советует владельцам малого бизнеса учитывать множество факторов при выборе недвижимости в аренду или покупки. Эти соображения включают:

- Операционные требования — если ожидается, что операционные требования бизнеса существенно изменятся в течение следующих нескольких лет, аренда, вероятно, будет предпочтительнее, поскольку она позволяет предприятиям легче перемещаться.

- Предложение капитала и потребности в капитале — лизинг высвобождает большую часть капитала малого бизнеса для других операционных нужд (реклама, производство, оборудование, фонд заработной платы и т. Д.). Если у предприятия нет много дополнительных денежных средств (а у малого бизнеса их есть), то лизинг может быть более разумным выбором. Это, наверное, самая большая причина, по которой небольшие компании сдают в аренду.

- Гибкость финансирования и платежей. Обычно легче получить финансирование для аренды, чем для покупки недвижимости. Кроме того, аренда может быть распределена на более длительные периоды, чем ссуды, и может быть структурирована так, чтобы компенсировать колебания денежных потоков (последнее может быть важным фактором для сезонного бизнеса).

- Стоимость при перепродаже — вероятно ли, что стоимость недвижимости вырастет? Если да, то сколько? Многие владельцы малого бизнеса предпочитают покупать, а не сдавать в аренду — даже если им приходится накапливать значительную задолженность — если они решают, что актив является стоящим долгосрочным вложением.

- Оборудование. Многие соглашения об аренде включают положения, которые предоставляют арендаторам повышенную гибкость с точки зрения модернизации и / или обслуживания оборудования.

- Налоги. Владельцы недвижимости пользуются налоговыми льготами, такими как амортизационные отчисления и инвестиционные налоговые льготы, которые не предоставляются арендаторам.

ДРУГИЕ УСЛОВИЯ АРЕНДЫ

Кроме того, существуют другие элементы договора аренды, которые могут серьезно повлиять на приемлемость договора в целом. Детали договоров аренды могут сильно различаться. «Теоретически, — отмечает Штайнгольд, — все условия аренды являются предметом переговоров. Однако то, насколько далеко вы можете вести переговоры, зависит от экономических условий. Если желаемая недвижимость близка к полной заполняемости в вашем городе, арендодатели могут не захотеть вести переговоры. с вами по цене или другим важным условиям аренды.С другой стороны, во многих частях страны, где коммерческие площади были чрезмерно застроены, арендодатели стремятся торговаться с малыми предприятиями, чтобы заполнить пустые единицы ».

Улучшения арендованного имущества Аренда обычно покрывает любую реконструкцию, которая необходимо провести с недвижимостью и указать, кто за нее заплатит. Большая часть таких работ попадает в категорию «улучшений арендованного имущества»: ковровое покрытие, изоляция, водопровод и электропроводка, освещение, окна, потолочная плитка, спринклерные системы и системы безопасности, а также системы отопления и кондиционирования.В договоре аренды должно быть указано каждое улучшение и время его проведения — в идеале до въезда. Арендодатель будет более охотно проводить такие улучшения, если срок аренды является длительным и / или занимаемая площадь значительна, а улучшения носят общий характер. Однако, как заметил Штейнгольд, «если у вас [владельца малого бизнеса] есть особые потребности — например, вы управляете фотолабораторией или танцевальной студией, — и ваша темная комната или деревянный пол будут иметь ограниченную ценность для большинства будущих арендаторов, не ожидайте, что домовладелец охотно возьмет на себя расходы на улучшение.Арендодатель может даже захотеть взимать с вас плату, чтобы покрыть расходы на реконструкцию помещения после вашего отъезда «. Некоторые договоры аренды предоставляют арендаторам возможность самостоятельно вносить улучшения при условии, что они соблюдают определенные правила и ограничения.

Арендодатель будет более охотно проводить такие улучшения, если срок аренды является длительным и / или занимаемая площадь значительна, а улучшения носят общий характер. Однако, как заметил Штейнгольд, «если у вас [владельца малого бизнеса] есть особые потребности — например, вы управляете фотолабораторией или танцевальной студией, — и ваша темная комната или деревянный пол будут иметь ограниченную ценность для большинства будущих арендаторов, не ожидайте, что домовладелец охотно возьмет на себя расходы на улучшение.Арендодатель может даже захотеть взимать с вас плату, чтобы покрыть расходы на реконструкцию помещения после вашего отъезда «. Некоторые договоры аренды предоставляют арендаторам возможность самостоятельно вносить улучшения при условии, что они соблюдают определенные правила и ограничения.

Переговоры между арендаторами и арендодателями часто зацикливаются на вопросе о сроке аренды, если владелец малого бизнеса не имеет четкого представления о будущем.Арендодатели обычно хотят длительную аренду, арендаторы — краткосрочную аренду с правом продления.Как правило, владельцы малого бизнеса стараются заключать договоры аренды на средние сроки. Аренда на срок менее года может сделать их более уязвимыми, чем они хотели бы, но многолетние условия также могут быть опасными, особенно если бизнес новый и бездоказательный. Распространенным компромиссом является включение в договор «опционной оговорки», чтобы арендатор мог остаться, если он или она пожелает, по завершении первоначального периода аренды.

Эксклюзивность Многие владельцы малого бизнеса вполне обоснованно настаивают на том, чтобы любое подписанное ими соглашение об аренде содержало так называемую «оговорку об исключительности».«Этот пункт предоставляет арендатору исключительное право продавать свой продукт или услугу в собственности, обязывая арендодателя не допускать таких продаж другими арендаторами.

Арендодатели часто просят арендаторов обеспечить страхование в в случае, если 1) арендатор повреждает арендуемое имущество или 2) клиенты или другие лица получают травмы в помещениях. Такие положения могут отсутствовать, если арендуемая площадь предназначена исключительно для офисного использования. Когда арендатор требует страхование, арендодатель часто устанавливает сумму.

Использование помещенийАрендодатели торговых центров / торговых центров обычно включают в договор аренды формулировку, в которой содержатся конкретные подробности утвержденного использования арендуемого помещения. Такие условия часто служат для защиты бизнеса других арендаторов. Например, владелец кафе в торговом центре может быть очень недоволен, если его сосед, который раньше владел тихим магазином спортивных сувениров, решит сменить передачу и открыть тату-салон.

Кроме того, договоры аренды содержат положения и правила по многим другим вопросам, представляющим интерес как для арендодателей, так и для арендаторов. К ним относятся:

- Вывески (регулирует размер, стиль и яркость рекламных вывесок арендаторов)

- Соблюдение различных законов о зонировании, разрешений и ограничений на использование помещений

- Соблюдение других местных, государственных и федеральных законов

- Субаренда или передача в аренду

- Определение арендуемой площади

- Залог

- Право арендодателя на аренду помещения

- Переезд (когда домовладелец перемещает арендатора в другое помещение в связи с реконструкцией или расширением соседнего арендатора)

- Положения по умолчанию

- Часы работы

- Случаи повреждения или разрушения по естественным причинам

- Ремонт

- Положения о компенсации

- Оставление (арендатором) в результате полного отказа, сокращения часов работы и т. Д.)

- Осуждение (случаи, когда все или часть собственности используется правительством города, округа, штата или федерального правительства для другого использования, например, для дороги, полосы отвода или служебного сервитута)

- Положения о спасении (в случае катастрофического развития событий — торнадо, беспорядков, войн, наводнений, засухи и т.

Д.)

Д.) - Оговорка о совместном владении (позволяет владельцу бизнеса разорвать договор аренды, если якорный магазин закрывается или перемещается)

- Оговорка о возвращении (также известная как оговорка об аннулировании, позволяет арендодателям выселять арендаторов за нарушение договора, если арендатор не может выполнить требования по минимальной арендной плате)

ВЫБОР МЕЖДУ СУЩЕСТВУЮЩИМИ И ПЛАНИРУЕМЫМИ ЗДАНИЯМИ

Большинство начинающих предприятий перемещаются в уже существующие объекты.Многие владельцы малого бизнеса, имеющие для этого средства, выбирают новые помещения из-за особенностей или престижа и берут в аренду, пока объект все еще находится на стадии планирования. Опытный владелец малого бизнеса рассмотрит потенциальные преимущества и недостатки обоих вариантов, прежде чем принять решение. «Аренда в существующем здании дает Арендатору больше [знаний о месте] в то время, когда новое пространство занято, чем любой другой вариант объекта», — сказал Вадман Дейли в книге « Relocating Your Workplace ».<< В большей степени, чем при любых других обстоятельствах, [арендатор] имеет возможность внимательно изучить как объект, так и условия предлагаемых договоров аренды в ряде конкурирующих мест. Однако характер аренды в существующем здании означает минимальный арендатор контроль над потенциальными переменными как в аренде, так и в объекте. Ставки аренды, расходы на техническое обслуживание и повышение, коммунальные услуги и характеристики здания являются фиксированными или относительно не подлежат обсуждению. Арендодатели могут варьироваться в своих положениях о снижении выбросов и окончательной отделке, однако их основная структура цен , как и строительно-механические системы, остается неизменным.Конечно, этот вариант не влечет за собой последствий для инвесторов ».

Но Дейли предупреждает, что сдача в аренду планируемого здания содержит свое собственное сочетание привлекательных характеристик и неопределенностей:« Строительные элементы [в планируемом здании] будут новыми, вплоть до -дата и, в некоторой минимальной степени, могут быть адаптированы к потребностям арендатора. Если ваша аренда достаточно важна для застройщика, вы можете получить некоторое внимание, когда дело доходит до особых запросов на идентификацию, парковку, безопасность, выгодное расположение в здании и т. Д.«Тем не менее, владельцы малого бизнеса должны проявлять осторожность при заключении таких договоров аренды, поскольку как окончательный внешний вид, так и полезность здания — а также его стоимость — остаются невидимыми и непроверенными, когда здание находится на стадии планирования». «Рассмотрены в свете сопоставимых проектов с аналогичными преимуществами», — написал Дейли. «Описание менее очевидных функций, таких как парковка, системы кондиционирования воздуха, безопасность, техническое обслуживание и т. д., должно быть четким и полным. Следует внимательно изучить послужной список разработчика, сделавшего предложение.Есть ли история качественного строительства по заданной ставке аренды или строительства для быстрой перепродажи? Есть ли репутация человека, обеспечивающего хорошее обслуживание или безобидное пренебрежение? Независимо от [] размера договора аренды или продолжительности предлагаемой аренды, эти и связанные с этим вопросы должны быть исследованы ».

Если ваша аренда достаточно важна для застройщика, вы можете получить некоторое внимание, когда дело доходит до особых запросов на идентификацию, парковку, безопасность, выгодное расположение в здании и т. Д.«Тем не менее, владельцы малого бизнеса должны проявлять осторожность при заключении таких договоров аренды, поскольку как окончательный внешний вид, так и полезность здания — а также его стоимость — остаются невидимыми и непроверенными, когда здание находится на стадии планирования». «Рассмотрены в свете сопоставимых проектов с аналогичными преимуществами», — написал Дейли. «Описание менее очевидных функций, таких как парковка, системы кондиционирования воздуха, безопасность, техническое обслуживание и т. д., должно быть четким и полным. Следует внимательно изучить послужной список разработчика, сделавшего предложение.Есть ли история качественного строительства по заданной ставке аренды или строительства для быстрой перепродажи? Есть ли репутация человека, обеспечивающего хорошее обслуживание или безобидное пренебрежение? Независимо от [] размера договора аренды или продолжительности предлагаемой аренды, эти и связанные с этим вопросы должны быть исследованы ».

АРЕНДА НЕДВИЖИМОСТИ КАК БИЗНЕС

Покупка, владение и сдача в аренду собственности также являются обычным малым бизнесом. Практика может начаться скромно, когда пара испытывает трудности с продажей жилья и решает вместо этого сдавать его в аренду.Затем, с приобретением опыта, они расширяют свой бизнес, покупая, восстанавливая и сдавая в аренду другую недвижимость. Владелец малого бизнеса, который теперь является арендодателем, будет руководствоваться теми принципами, которые в пользу арендодателя уже указаны выше. Аренда коммерческой недвижимости иногда является началом, а иногда и кульминацией таких начинаний. Несмотря на то, что большинство основ лизинга являются хорошо известными и традиционными, в маркетинге такой недвижимости все еще возможны инновации. В качестве примера приводит Брэндис Армстронг, написавшая в журнале Journal Record (Оклахома-Сити). Армстронг пишет об успехе супружеской пары из Оклахома-Сити, занимающейся жилищной и коммерческой сдачей внаем коммерческого здания. Владельцам пришла в голову идея провести «день открытых дверей», практически неизвестный в коммерческой сфере. Они предложили прохладительные напитки и дверные призы. Они сразу собрали 14 значимых лидов.

Армстронг пишет об успехе супружеской пары из Оклахома-Сити, занимающейся жилищной и коммерческой сдачей внаем коммерческого здания. Владельцам пришла в голову идея провести «день открытых дверей», практически неизвестный в коммерческой сфере. Они предложили прохладительные напитки и дверные призы. Они сразу собрали 14 значимых лидов.

БИБЛИОГРАФИЯ

Армстронг, Брэндис Дж. «Пара использует уникальный подход к сдаче в аренду коммерческой недвижимости». Запись журнала . 18 января 2006г.

Дали, Вадман. Перемещение вашего рабочего места: Руководство пользователя по приобретению и подготовке бизнес-объектов . Crisp Publications, 1994.

.«Бесплатный комплект для оказания помощи коммерческим арендаторам». Бизнес Первый-Колумбус . 26 мая 2000г.

Кан, Джереми. «Отказ от собственности — это все». Фортуна . 30 марта 1998г.

Шивараман, Аарти. «Лизинг требует внимания на нескольких ключевых этапах». Деловой журнал Лос-Анджелеса . 13 июня 2005г.

Штайнгольд, Фред С. Юридическое руководство по открытию и ведению малого бизнеса . Ноло Пресс, 1997.

Аренда с соседями по комнате: какие у вас варианты аренды?

Вы хотите переехать в такой город, как Нью-Йорк, Сан-Франциско или Торонто? Вам это будет стоить. Цены на аренду продолжают расти, особенно в местах с быстро развивающейся экономикой, прибыльной работой и хорошим качеством жизни. Таким образом, становится все более распространенным жить с соседями по комнате, чтобы жить в желаемом месте и сэкономить деньги.

Если вам интересно узнать о вариантах аренды в качестве арендодателя или арендатора, продолжайте читать, чтобы узнать о некоторых стандартных условиях проживания между соседями по комнате, а также о преимуществах и недостатках каждого из них.

Совместное подписание договора аренды

При аренде собственности с одним или несколькими людьми домовладелец может попросить вас подписать договор аренды вместе, чтобы вы стали соарендаторами. Совместная аренда или совместная аренда означает, что каждый несет ответственность за внесение арендной платы и содержание собственности.

Совместная аренда или совместная аренда означает, что каждый несет ответственность за внесение арендной платы и содержание собственности.

Плюсы

- Арендодатели: Арендаторы, совместно подписавшие договор аренды, могут нести солидарную ответственность, что означает, что все в равной степени несут ответственность за арендную плату. Если один из соседей уезжает без предупреждения, вы можете привлечь остальных жильцов к ответственности за полную оплату аренды.

- Арендаторы: При совместной аренде каждый арендатор имеет прямые отношения с арендодателем, что означает, что они могут оспаривать повышение арендной платы или требовать ремонта. Они также имеют равное право голоса при принятии решений и не могут быть вынуждены покинуть дом другими соарендаторами без причины.

Минусы:

- Арендодатели: Большинство арендодателей в какой-то момент сталкиваются с нарушениями условий аренды, вынуждая их вступать в конфронтацию со своими арендаторами. Возможно, вам придется подать уведомление о выселении или даже подать против них судебный иск.

- Арендаторы: Если сосед по комнате уезжает без предупреждения, вы все равно несете ответственность за оплату его части арендной платы, коммунальных услуг и других расходов. Точно так же, если один арендатор нанесет значительный ущерб собственности или иным образом нарушит договор аренды, вас могут выселить вместе с ним.

Заключение договора аренды

В некоторых соглашениях об аренде каждый арендатор подписывает отдельный договор аренды с домовладельцем. Это обычное дело при сдаче в аренду незнакомым людям, например студентам колледжей. Когда вы подписываете индивидуальный договор аренды, у вас есть собственная спальня, но общие помещения, такие как кухня, гостиная и кладовая.

Плюсы:

- Арендодатели: Вы можете взимать больше при аренде вашей арендуемой недвижимости, комната за комнатой, особенно в густонаселенных или популярных районах, таких как студенческие городки, чем при совместной подписании договора аренды несколькими арендаторами.