Что такое деривативы: что это такое простыми словами? Как заработать на деривативах? |

что это такое простыми словами

Определение дериватива

Деривативы – это ценные бумаги, а именно производные финансовые инструменты, дающие право на совершение определенных действий с активами, которые лежат в их основе и называются базовыми, как в настоящем, так и в будущем.

Широкое определение, требующее пояснения:

Под производным финансовым инструментом понимается не сам актив (например, товар), который лежит в основе такого контракта, а лишь право на совершение действий с этим активом. В этом заключается одно из принципиальных отличий между спот-рынком и рынком деривативов: на спот-рынке, если ты купил акцию, то ты «имеешь вещь» – акцию можно продать, ее можно подарить и даже заложить в банке, получив за нее деньги (сделки РЕПО).

Но вот деривативы (хоть эти контракты и стоят больших денег) с точки зрения имущества представляют собой… не пойми что. Пока контракт на поставку товара не будет исполнен, никакого имущества по данному контракту фактически «взыскать» не получится (а такие контракты имеют срок действия 3, 6, реже – 9 месяцев). Теоретически, единственное, что можно сделать с этим контрактом, пока он у инвестора на руках и срок его действия не истек, – это опять его монетизировать, то есть попросту продать, получив (в теории) за него то, что было в свое время в него вложено.

Какие действия можно совершить с базовыми активами в рамках деривативного контракта? Очевидно, что-либо поставить, либо принять (то есть, купить). Иными словами, купить деривативный контракт – это означает приобретение права на поставку или же приобретение базового актива. Может показаться, что к примеру, приобретение деривативного контракта и приобретение самого актива – это «две большие разницы». Однако это не так. Просто деривативы подразумевают разнесение оплаты и поставки базового актива во времени (на те самые 3, 6, реже – 9 месяцев).

К примеру, приобретение контракта на поставку какого-то товара в будущем фактически означает продажу этого товара. А продажа права на его покупку… – тоже его продажу!

Суть деривативов

Формулировка факта разнесения во времени поставки и оплаты играет для понимания сущности деривативов ключевое значение. Как бы запутанно не звучало определение, по своей сути деривативные контракты – это просто сделки с предоплатой. И из этого уже следуют различные возможности для покупателей и продавцов. К примеру:

- Поставка базового актива по данному контракту должна состояться непременно.

- Либо же одна из сторон, определяемых заранее, получает возможность отказаться от ее исполнения в случае, если экономические условия для этой стороны не представляются выгодными.

Удивительно, не правда ли? Кому может понадобиться договор на поставку чего-то через хотя бы даже 3 месяца, но по цене на настоящий момент, да еще и при том, что кто-то из участников сделки может от нее отказаться? Однако востребованность именно таких условий деривативных контрактов наглядно демонстрируется на следующем примере:

Допустим, субъект «А» предполагает, что хлопок, стоящий в настоящее время $100, недооценен, и по логике вещей он должен стоить дороже. Рациональным экономическим поведением спекулянта «А» было бы купить некоторый объем этого «белого золота», в соответствии с собственным прогнозом, подождать, пока рынок хлопка вырастет, а затем реализовать его с прибылью. Но «А» хочет подстраховаться: он ищет продавца хлопка – субъекта «В», с которым договаривается о цене и формулирует следующие условия: давай я дам тебе предоплату, процентов 10, с тем, чтобы ты мне поставил хлопок через 3 месяца. При этом, он (субъект «А») оставляет за собой право отказаться от того, чтобы доплачивать и забирать хлопок, если по каким-то причинам это ему станет невыгодно, однако, сделанная предоплата в любом случае к субъекту «А» от «В» уже больше не возвращается.

Субъекту «В» это выгодно: он получает гарантированную предоплату, а если «А» откажется забирать товар, который он ему «подгонит» через 3 месяца, ну что ж воля ваша, господин покупатель, продам другому! Что же получается в итоге?

Допустим, прогноз, на котором основывалась вся «комбинация», оправдался и хлопок за 3 месяца подорожал до $200. В этом случае «А» с чистой совестью платит «В» оставшиеся $90 (90% после изначально сделанной 10%-ной предоплаты) и за результирующие $100 забирает товар, который уже стоит $200.

Но если вдруг прогноз не сбывается и стоимость хлопка падает до $40. В этом случае «А» выгоднее вовсе отказаться от того, чтобы доплачивать по контракту. Ведь если он доплатит $90, то получит (в итоге, за те же $100) товар, который стоит $40 – потеря составит целых $60! А если он откажется завершать сделку, то потеряет всего лишь предоплату — $10.

Субъект «А» изначально приобретал хлопок, чтобы алчно нажиться на росте его рыночной (биржевой) стоимости. Поэтому он и изобрел такие «интересные» условия поставки и расчетов, где решение о завершении сделки остается за покупателем. Но почему же на это должен соглашаться поставщик хлопка? Неужели он не понимает, что если он останется с подешевевшим хлопком, то потеряет ровно то, что боится потерять «А»?

Да все он понимает. Просто согласно условиям деривативного договора (а это именно он и есть) право на принятие решения о завершении сделки находится у холдера данного контракта (его покупателя). Райтер же (его продавец) несет лишь одни обязанности по поставке. Но ничего не мешает «В» самому выступить покупателем обязательства по поставке хлопка по другому договору и уже самостоятельно решить, имеет ли смысл делать поставку.

Виды деривативов

Основными примерами деривативов (то есть, контрактов, сделок, поставка и оплата по которым разнесены на некие промежутки времени) являются:

- Фьючерсные контракты;

- Опционы;

- Форвардные контракты.

Чем же они отличаются? Вот приведенный в предыдущем разделе пример – это типичный опцион.

Опцион – это ценная бумага, дающая право (но не обязанность) его приобретателю осуществить сделку с базовым активом через указанный стандартный промежуток времени, но по цене на момент приобретения опциона (цена исполнения).

Если же не завершать сделку нельзя, то в этом случае речь идет о фьючерсе.

Фьючерс – это ценная бумага, обязывающая его приобретателя осуществить сделку с базовым активом через указанный стандартный промежуток времени, но по цене на момент приобретения опциона (по цене исполнения).

И здесь устремления участников торговли несколько видоизменяются. Если контракт нельзя бросить, значит, если нет особого желания осуществлять по нему поставку, нужно его либо продать, либо скомпенсировать, купив точно такой же, только не на покупку (если на руках обязательство купить), а на продажу. А это несколько интенсифицирует фьючерсную торговлю.

Что фьючерсы, что опционы являются стандартными ценными бумагами, вращающимися на организованных рынках (валютных, фондовых площадках). Эмиссии акций и облигаций производятся конкретными юридическими лицами – участниками финансового рынка. Но вот опционы с фьючерсами могут быть эмитированы… кем угодно, кто захочет взять на себя право/обязанность поставить или приобрести базовый актив.

Если базовый актив – акции, то его популярность и привлекательность с позиций участников рынка определяется именно величиной оборота по деривативным контрактам, объем которых в комплексе характеризует надежность и ликвидность самого эмитента бумаг, то есть, само юридическое лицо.

А вот форвардные контракты – это менее стандартные, небиржевые договоры, которые, впрочем, имеют все те же качества и характеристики, что и рыночные опционы. Как правило, форвардные контракты заключаются в том случае, если участники хотят прописать в них некие дополнительные условия, а кроме того, если их сумма существенно превышает «рыночный стандарт» (в 100 тыс. единиц базового актива).

Заключение или каковы же основные функции деривативов

Обе главные функции деривативных контрактов просматриваются в приведенном выше примере:Хеджирование рисков

Хедж – страхование. Но только, не в плане обращения к услугам профессионального страховщика (страховой компании с выписыванием полиса), а, по существу. То есть, сам механизм сделки страхует ее стороны (или только одну из сторон) от повышенных убытков. В приведенном примере это был покупатель хлопка – субъект «А». Но это легко мог стать и субъект «В», если купит у кого-нибудь опцион на право поставки. Только тогда отказываться от сделки он будет в том случае, если цена подрастет, так как поставщику выгодно падение цены.

Спекуляции

Фьючерсам здесь просто нет равных. Залог или предоплата по контракту (наполнение), по сути, формирует кредитное плечо – мультипликатор, который увеличивает масштаб финансового результата изменения рыночной стоимости актива. Ведь если цена изменяется, то не только у предоплаченной части, но и у всей остальной части контракта тоже. И это качество делает фьючерсы прекрасным инструментом для реализации торговых стратегий буквально «на больших ставках».

Итак, деривативы: что это такое простыми словами? Пожалуй, что компактное сочетание первого и второго: чтобы тех раков, что были вчера и по 5, можно было купить завтра, а заплатить сегодня и по 3…

что это? Объясню на морковках

Приветствую постоянных читателей и впервые заглянувших!

Деривативы – это собирательное название для целой группы финансовых инструментов. В учебниках сразу переходят к деталям и фактически строят дом без фундамента. А ведь достаточно понять принцип работы, чтобы использовать деривативные сделки с прибылью.

Что это такое простыми словами

Дериватив – вспомогательный финансовый инструмент, договор о событии, которое произойдет в будущем.

Основной финансовый инструмент: покупка и продажа. Если инвестор покупает ценные бумаги, инвестирует в золотые монеты, недвижимость – сделка происходит сегодня. И есть конечный результат (пачка акций, стопка монет и шикарный отель).

Когда нужно получить гарантию продажи или покупки в будущем или право купить в будущем по определенной цене, результат тоже будет потом. Я хочу купить конскую сбрую. У мастера очередь на полгода вперед. Мы подписываем договор, что он через полгода продаст седло по фиксированной цене.

Товар я получу в будущем, но дериватив (гарантия) у меня есть уже сейчас.

Особенности и функции

Как не запутаться, относится сделка к деривативу или нет? Его особенности:

- Есть базовая основа для сделки (материальные ценности).

- Купля-продажа произойдет в оговоренные сроки в будущем.

- Могут потребоваться небольшие инвестиции (гарантийный взнос).

Основная функция деривативов – страхование (хеджирование), защита от рисков в будущем не продать товар или не купить по привлекательной цене.

И это возможность заработать! Финансовые спекуляции деривативами (не с целью купить товар потом, а найти желающего и продать ему контракт сейчас) сформировали отдельный рынок.

Примеры

Мы регулярно сталкиваемся с деривативами, даже не подозревая об этом. В магазине прошу отложить понравившуюся вещь на день, продавец соглашается не продавать товар до вечера и не менять цену. Оба довольны. Я точно куплю, он гарантированно получит деньги.

Если же стоимость товара высокая, я вношу залог (квартира, машина). Это тоже деривативная сделка: собственно покупка произойдет в будущем, но договор о ней есть сейчас.

В бизнесе масштабы цен больше, но сам принцип не меняется. В сельском хозяйстве фермер планирует культуры для посадки с учетом продажи. В конце зимы – начале весны заключает договор о поставке урожая по цене, которую считает выгодной, и может спокойно работать.

Представитель сети супермаркетов заранее беспокоится о крупной партии, чтобы получить конкурентное преимущество, и в итоге точно знает, что будет обеспечен той же морковкой-капустой.

Виды

Последние 25 лет на финансовом рынке деривативные сделки показывают рост котировок. Самые популярные виды:

- Опционы – финансовые инструменты, дающие право купить или продать актив за определенную плату в заранее оговоренный срок. Опцион в нашей жизни: после покупки товара у владельца появляется право до конца акции купить второй предмет со скидкой. Купит он или проигнорирует предложение – кто знает.

- Фьючерсы – договорные обязательства (контракт), где одна сторона покупает, а вторая продает по оговоренной цене в будущем (но товара еще нет). Пример: производственный контракт (партия под конкретного покупателя).

- Свопы – отложенные во времени сделки одновременно и на покупку, и на продажу. По сути, пролонгация договора: закончился год, договор продлили на тех же условиях. Валютные свопы используют на бирже. Открытая сделка на валютную пару по окончании суток закрывается и открывается снова (перенос сделки через ночь).

- Форварды – деривативные сделки, похожие на фьючерсы, но форвард не может быть расторгнут.

Применяют также процентные, кредитные деривативы, а также страховые, погодные, энергетические.

Условия дериватива

В деривативах обязательно фиксируется цена и время исполнения в будущем. Все остальное, в том числе и условия расторжения, зависит от вида производного финансового инструмента.

Преимущества и недостатки использования

Популярность деривативных сделок растет с улучшением инвестиционного климата. Стали привычны форвардные контракты при покупке жилья в новостройке на этапе строительства. Основные преимущества:

- Гарантия получения материальных ценностей в будущем.

- Риски двойной продажи, незавершения расчетов сведены к минимуму.

- Упрощенный бухгалтерский и налоговый учет.

Но и подводные камни, как у любого финансового инструмента, присутствуют:

- Нет единого свода правил. Законодательство разных стран по-разному регулирует торговлю с использованием деривативов.

- В международных контрактах колебание обменных курсов повышает риск деривативных сделок.

- Многие факторы, влияющие на цену, абсолютно непредсказуемы (погодные условия, государственная политика, забастовка и др.)

Заключение

Зная принцип работы дериватива, легко понять, как работают его виды и откуда берется прибыль финансиста. Оказывается, ничего страшного нет.

На сегодня все. Хотите стать крутым инвестором – подписывайтесь на статьи и ставьте лайк. Удачи в дебрях финансов!

Деривативы – что это такое простыми словами

Содержание статьи:

Дериватив – финансовый термин, происходящий от английского «derivative», что дословно означает «контракт, договорённость».

Сущность дериватива

Дериватив – это некий финансовый инструмент, являющийся производным от основного товара, или как его ещё называют, от базисного актива. Базисным активом может выступать любой товар, ценная бумага, либо любая платная услуга:

- Акция.

- Облигация.

- Валюта.

- Товары.

Деривативы могут сами по себе, вне зависимости от актива, продаваться на рынке финансов. В узком смысле слова, деривативом является определённый контракт, заключаемый между договаривающимися сторонами. В основе данного контракта лежит не настоящая, а будущая стоимость базисного актива.

Деривативный рынок

Деривативный рынок зачастую носит спекулятивный характер, поскольку несёт в себе значительное количество рисков, и во многом зависит от сиюминутного спроса, или искусственно вызванного ажиотажа на тот или иной товар.

Данный инструмент может одного контрагента обязывать совершить некие действия с активом, например, оказать коммерческие услуги. В другом случае контрагент, в соответствии с деривативом, получает право совершать сделки с основным активом.

При этом, заключив деривативный договор, приобретатель получает возможность получить данный товар (актив) в будущем. Ему не приходится заботиться о том, где складировать его, либо как доставлять от приобретателя к месту хранения.

Подобные контракты известны в истории мирового рынка достаточно давно. Их заключали ещё в средние века под будущий урожай зерновых культур – риса и т.д. Широкую известность получила торговля деривативными «тюльпанными» контрактами

в Западной Европе 17в.

Тогда в результате неумеренной и спекулятивной торговли договорами на луковицы тюльпанов по искусственно «раздутым» ценам, десятки тысячей инвесторов в итоге оказались без средств к существованию. Более экономически уравновешенная и цивилизованная разновидность деривативов – рисовые купоны, действовавшие в Японии в том же 17в.

Способы использования

Главной целью заключения деривативных договоров бывает стремление получить финансовую выгоду за счёт увеличения цены основного актива в будущем. В то же время, количество предлагаемых к покупке деривативов может значительно превышать по численности количество реальных активов. Они используются в качестве:

- Объекта спекуляций.

- Для хеджирования.

- Арбитражных сделок.

Хеджирование подразумевает своеобразное страхование рисков, когда деривативный контракт должен уменьшить угрозу будущих колебаний цен основного актива. Убытки держателей деривативных контрактов в таких ситуациях минимальны, но и размеры возможной прибыли ограничены.

Арбитражный вариант – наиболее сбалансированный, но наименее прибыльный способ использования деривативов. Приобретатель занимает позиции, как на рынке финансовых инструментов, так и на рынке базовых активов. Таким образом, он получит свою небольшую прибыль и в случае падения цен на активы, и при их росте.

Когда деривативы используются в спекулятивных целях, покупатели стремятся увеличить так называемое «кредитное плечо» – получить максимум прибыли при минимальных начальных вложениях. Является самым рискованным способом использования деривативов.

В ситуации, если стоимость базового актива к моменту исполнения контракта значительно упадёт, его приобретатель может оказаться на грани банкротства. Но, в свою очередь, при росте цены риск будет вознаграждён многократно.

В связи с большими потенциальными возможностями деривативов влиять на мировой рынок финансов, американский миллиардер У. Баффет назвал их оружием массового финансового поражения. Более того, многие экономисты-аналитики увязывают мировой экономический кризис, охвативший планету в 2008-10гг., именно с лопнувшим деривативным пузырём, надутым в своё время банками США.

Стоимость производных инструментов, предлагаемых к покупке на рынке, к этому времени значительно превосходила реальную стоимость их базовых активов. То есть, налицо была спекулятивная «торговля воздухом», аналогичная «тюльпановой лихорадке» 17в.

Виды деривативов

На современном финансовом рынке имеется три основных вида деривативов:

- Фьючерсы. Вид деривативных договоров, заключаемых контрагентами о продаже базовых активов по стоимости, заранее обговорённой. Фьючерсы имеют определённый срок действия, до окончания которого контракт должен быть выполнен. Близкими к фьючерсам являются форвардные договора, с той лишь разницей, что они не предназначены для биржевых торгов.

- Опционы. Не обязывают покупателя или продавца завершать сделку в строго определённую дату. Исполнение или продажа такого контракта является его правом, но отнюдь не обязанностью.

- Своп. Вид договоров, когда контрагенты обмениваются между собой некими деривативами.

Начиная со второй половины ХХ века рынок стал насыщаться разнообразными деривативами, многие из которых имеют откровенно спекулятивный, необеспеченный характер. Поэтому любому начинающему биржевому игроку следует первоначально хорошенько разобраться в сущности этих финансовых инструментов, а уже потом производить инвестиции в них.

На сегодняшний день в распоряжении инвесторов находится очень много возможностей заработать как на изменении цены акций и валюты, так и на специальных финансовых инструментах – деривативах.

Современная финансовая система включает в себя широкий спектр возможности по продаже и приобретению различных активов. И как раз деривативы являются одним из самых популярных и ликвидных инструментов у профессиональных инвесторов, но новички в этом понятии плохо разбираются. Поэтому у начинающих инвесторов возникает проблема с использованием неизученного инструмента, либо же они вообще упускают возможность его использования, ввиду незнания. Данная статья объясняет на пальцах понятие «дериватив», описывает его возможности и рассказывает о видах данных инструментов.

Понятие «дериватив» в экономике и его финансовая суть

Деривативами (с английского derivative) называют производные финансовые инструменты или договоры (контракты), благодаря которым две стороны могут заключить сделку на право или обязанность использовать какой-либо базовый актив (например, пакет акций). Т.е. по данному договору одна сторона обязуется продать, купить, обменять или предоставить в пользование какой-то товар или пакет ценных бумаг.

При заключении договора в отношении какого-либо актива (его называют базовым) определяются и обговариваются условия его использования, которые и прописываются в договоре.

Формулировка довольно сложна для понимания, но все гораздо проще. Простым примером дериватива является покупка техники под заказ. В договоре с фирмой-продавцом покупатель указывает наименование, марку, характеристики и точную цену и срок доставки. Продавец должен выполнить договор в срок и доставить определенный товар к месту получения. В данном случае базовым активом в договоре (деривативом) выступает техника (например, компьютер).

С помощью данного договора можно защититься от изменения цен, т.к. продавец обязан выполнить договор по строго оговоренной в нем цене товара. Также это может быть выгодно продавцу. К примеру, определенная редкая комплектация компьютера будет выкуплена по данному договору и не останется лежать на складе.

С юридической точки зрения данный договор позволяет принять обязательства сторон по выполнению условий и наделяет их определенными правами, что более удобно, в отличие от обычной покупки/продажи. Чаще всего инвесторы используют деривативы для ограничения рисков (хеджирования) и возможности получить прибыль на изменении цены базового актива. Таким образом, цель физического получения актива второстепенна. Но, как в любом виде спекулятивной деятельности результат финансовой сделки может быть как прибыльным, так и убыточным.

Рынок деривативов

Дериватив, как финансовый инструмент, сформировался в 70-х годах прошлого века с формированием современной валютной системы. До этого финансовый инструмент использовали в отношении товаров, потом его использование перешло на валюту, акции, облигации и прочее. Договоры заключались даже по долговым бумагам компаний и некоторых государств.

В Российской Федерации формирование рынка деривативов пришлось на 90-е годы.

Виды финансового инструмента

В экономике деривативы принято классифицировать по двум признакам. Первый признак: какой тип актива используется:

- Товары (драгоценные металлы, сырье, зерно).

- Облигации, акции, векселя и другие ценные бумаги.

- Валюта.

- Процентные ставки, индексы.

Второй признак: по типу сделки:

- Фьючерсная сделка.

- Форвардная сделка.

- Опционная сделка.

- Свопы.

Фьючерсная сделка – соглашение, которое должно быть исполнено в оговоренное время и по текущей цене по условиям заключения договора.

Форвардная сделка – соглашение, которое должно быть исполнено в оговоренное время и по оговоренной цене (цена на момент заключения договора). В отличие от фьючерса, цена сделки остается фиксированной.

Опцион предоставляет право на актив (возможность продать или купить), но не обязывает держателя делать этого. Например, держатель пакета акций фирмы хочет его продать и находит покупателя, то последний может заключить с держателем контракт по типу опциона. После этого покупатель передает определенную сумму денег продавцу, а тот передает акции. Однако, опцион ограничен по времени и, если покупатель не уложится в срок и не купит акции, то залог остается у покупателя и тот может найти другого покупателя и продать ему пакет акций.

Своп – спекулятивный инструмент, представляющий собой двойную сделку покупки и продажи базового актива, но по разным условиям. Главная цель свопов – получение спекулятивной прибыли.

Для чего используются деривативы?

В современном финансовом рынке инвесторы используют данный финансовый инструмент для двух целей:

- Хеджирование – страховка для рисков.

- Спекулятивный заработок.

Причем цель спекулятивного заработка встречается гораздо чаще, чем страхование рисков. Чуть выше были описаны форварды и фьючерсы. Форварды используют как раз таки для страховки, т.к. цена на базовый актив по договору остается неизменной. А вот фьючерсные контракты используют для получения выгоды и страховки от финансовых потерь.

С помощью фьючерсного контракта инвестор может обезопасить себя в случае снижения стоимости актива. В этом случае он может продать фьючерсы и получить реальные деньги, покрыв убытки от обычной сделки купли/продажи.

Многие предприятия использую фьючерсы на поставки материалов и сырья на производство. Заключив договор купли/продажи сырья на конкретную дату, они могут обезопасить производство и бесперебойно получать товар, при заключении нескольких фьючерсных контрактов на разные даты.

На фондовом рынке для страхования рисков часто используют опционы. Например, трейдер «А» проанализировал график акций компании и понял, что стоимость в $10 за акцию это не предел и акции недооценены. В обычной ситуации трейдер «А» мог просто купить некоторый объем акций и ждать роста цены, затем продать и зафиксировать прибыль. Но трейдер «А» решает застраховать свои вложения и ищет трейдера «Б» — держателя акций этой компании. Он предлагает ему сделку на следующих условиях:

- «Вы держите акции в течение 3-х месяцев для меня».

- «Я вношу Вам залог в 20% от стоимости желаемого пакета (например, 1000 акций по $10 будет стоить $10000, трейдер «А» делает предоплату в $2000)».

- «Через 3 месяца вы поставляете мне акции, и я вношу их полную стоимость».

В случае опциона, как рассматривалось выше, трейдер «А» может отказаться от покупки акций, если покупка для него станет невыгодной. При этом трейдер «Б» не возвращает ему предоплату. Трейдер «Б» находится в выигрышной позиции – он получает предоплату, которая в любом случае останется с ним, а в случае, если трейдер «А» откажется от сделки, он продаст пакет акций другому трейдеру. Каковы возможные пути?

- Если прогноз верен и стоимость акции возросла до $150, трейдер «А» оплачивает оставшиеся $80 за акцию ($20 он внес в виде предоплаты) трейдеру «Б» в любой момент до истечения срока контракта и остается с прибылью в $50.

- Если прогноз не оправдался, и цена за акцию упала до $50, трейдеру «А» выгоднее отказаться от покупки и потерять $20, нежели он потеряет 50$, купив пакет акций по оговоренной цене в $100 за единицу.

В любом случае решение по сделки выносит покупатель – он может либо купить, либо отказаться от приобретения. Продавец лишь имеет обязанность поставить товар покупателю и, в случае, если последний откажется, продавец может найти другого покупателя.

Исходя из возможных путей развития событий в приведенном примере, трейдер «А» страхует с помощью деривативов повышенные убытки и в случае неверного прогноза теряет только предоплату.

Заключение

Начинающие инвесторы и игроки финансовых рынков должны четко представлять, что такое дериватив и как с ним работать. Деривативный договор обладает следующими свойствами:

- Решение о закрытии сделки принимает покупатель.

- Продавец обязан поставить товар в случае согласия на покупку.

- Покупатель имеет право закрыть сделку только в оговоренное время. В случае просрочки продавец имеет право найти другого покупателя.

С помощью деривативов инвесторы преследуют следующие цели:

- Страхование рисков.

- Прибыль на спекуляции.

Простая суть деривативов – это объединение страхования рисков с возможностью получения прибыли. Т.е. можно купить товар, который стоил месяц назад $100 и оплатить сегодня уже по $40. Либо потерять лишь предоплату в размере $10, нежели потерять стоимость падения цены, если приобрести товар по обычной сделке.

дериватив — Финансовый словарь смарт-лаб.

дериватив (англ. — derivative, синоним — производная ценная бумага) — ценная бумага, специальный контракт, цена которого зависит от другой ценной бумаги (базового актива) или сразу нескольких ценных бумаг. Дериватив является контрактом, заключенным между двумя сторонами. Стоимость дериватива определяется изменениями цены базового актива. Наиболее распространенные базовые активы — это фондовые индексы, акции, облигации, сырьевые товары, валюты, процентные ставки[1]. Большая часть деривативов в мире торгуется в данный момент на внебиржевом рынке, крупнейшая биржа деривативов в мире — Chicago Mercantile Exchange (CME).Оглавление

применение деривативов

деривативы используются для различных целей- это и хеджирование (страхование) от неблагоприятного изменения цен

- это создание удобных финансовых инструментов, которые невозможно торговать на спот-рынке, либо невозможно торговать физически (например, фьючерс на фондовый индекс)

- деривативы также используются для спекуляций активами

примеры деривативов

Деривативы делятся на биржевые и внебиржевые (OTC).Биржевые деривативы отличаются тем, что условия контрактов строго регламентированы и стандартизированы:

Внебиржевые деривативы

- внебиржевые опционы

- варранты

- форварды

- CDS

- свопы

История

Деривативы существуют уже не менее 4000 лет, о чем свидетельствуют глиняные таблички, обнаруженные в древней Месопотамии на территории современного Ирака. На них задокументированы конкретные форвардные контракты, которые устраняли неопределенность для торговцев зерном (ячмень, пшеница). Хлеборобы заключали контракт с покупателем на поставку пшеницы по заранее оговоренной цене еще до того, как соберут урожай[2].Источники

[1] http://www.investopedia.com/terms/d/derivative.asp[2] Джеймс Уэзеролл «Физика фондового рынка»

Простыми словами объясняем понятие \»Дериватив\»

Дериватив (“производный” от англ.”derivative”) – это производный финансовый инструмент от базисного актива (основного товара). В качестве базисного актива может выступать любой продукт или услуга.

Другими словами, дериватив – это финансовый контракт между сторонами, который основывается на будущей стоимости базисного актива. На рынке они существуют с древнейших времен, заключались деривативы на тюльпаны, рис и т.д.

Получается, что обладатель дериватива заключает контракт на приобретения основного товара в будущем, при этом не нужно думать о складировании и доставке. А этим контрактом уже можно спекулировать.

Целью заключения контракта является получение прибыли за счет изменения цены актива. Количество деривативов может превышать количество активов. Деривативы используют для:

Известный финансист Уоррен Баффет в 2002 году назвал деривативы «финансовым оружием массового поражения»

. Финансовые аналитики напрямую увязывают последний мировой финансовый кризис со спекуляциями на рынке. Стоимость деривативов значительно превышала стоимость базисных активов.

Самые распространенные деривативы:

- Фьючерс;

- Форвард;

- Опцион.

Фьючерсные контракты (“будущее” от англ.”future”) представляют собой соглашения о покупке/продаже базисного актива по цене, оговоренной в момент заключения контракта. Сама купля/продажа происходит в определенный момент в будущем. Фьючерсы работают только на биржах, заключается стандартный контракт.

Форвард (“вперед” от англ.”forward”) – это внебиржевой эквивалент фьючерса, являющийся нестандартным контрактом. Условия покупки/продажи определяются только между покупателем и продавцом.

Опцион (“выбор” от англ.”option”) предоставляет право покупателю осуществить сделку купли/продажи при условии выплаты продавцу опциона вознаграждения. По опционному контракту покупатель имеет право выполнить свои обязательства. Продавец обязан выполнить сделку согласно обговоренным условиям.

Все контракты подразумевают поставку базисного актива в будущем на условиях, обговоренных в контракте.

Понять, что такое деривативы, можно на примере покупки автомобиля:

- В салоне дилера выбрана марка машины. Далее определяется цвет машины, мощность двигателя, дополнительное оснащение и фиксируется цена на покупку. Вносится депозит и заключается форвардный контракт на приобретение машины через 3 месяца. Вне зависимости от колебания цен на рынке вы приобрели право и обязанность купить машину по ранее обговоренной цене.

- Вам понравилась конкретная машина, но купить ее вы сможете только через неделю. Вы можете заключить с поставщиком опционный договор: платите ему 100 долларов и просите не продавать машину до конца недели и не повышать на нее цену. Вы приобретаете право, но не обязанность выкупить автомобиль по заявленной цене. Вы можете отказаться от покупки, если обнаружите в другом салоне более дешевый вариант.

Для обоих вариантов существуют определенные риски и выгоды. Риски:

- Дилер не поставит машину вовремя или ликвидирует бизнес;

- Машина подешевеет в обозримом будущем.

Выгода:

- Машина подорожает в обозримом будущем.

Грамотное использование деривативов позволяет уменьшить риски и повысить доходность операций на рынках.

Посмотрите видео про деривативы

Поделись статьей

Если спросить людей о трейдинге, многие бы вспомнили об акциях, облигациях и биржевых фондах, но понятие «производные финансовые инструменты», вероятно, многим показалось бы незнакомым.

Поэтому в этой статье мы объясним, что такое производные финансовые инструменты (или деривативы), почему они используются и как торговать финансовыми производными инструментами.

Давайте начнем!

Самая старая сделка с производными финансовыми инструментами была описана Аристотелем. Он свидетельствовал о согласованной сделке с оливками, в которой участвовал древнегреческий философ Фалес.

Согласно истории, греческий философ Фалес в зимнее время предсказал, что урожай оливок в следующем году будет очень хорошим. Поскольку никто не мог знать наверняка, хорошим ли или плохим будет урожай, Фалесу удалось договориться с владельцами оливковых прессов на право (но не обязательство) нанимать все оливковые прессы в регионе следующей осенью.

Для обеспечения этого права Фалес открыл депозит и внес на него наличные деньги. Получилось так, что урожай на самом деле оказался богатым и спрос на использование оливковых прессов взлетел. Затем Фалес смог сдать прессы в аренду с существенной премией и сделал на этом целое состояние.

Почему это можно считать примером финансовых деривативов? Все просто — потому, что Фалес на самом деле не покупал базовый актив (оливковые прессы), а платил депозит, чтобы обеспечить свои права на их использование по контракту. Все, что он купил, был контракт (дериватив). Если бы урожай не был хорошим, его потери были ограничены внесенным им депозитом.

В 18 веке в Японии производители риса продавали не только уже имеющийся урожай, но и фьючерсы, то есть они заключали контракт на покупку своего будущего урожая по заранее определенной цене, что также является разновидностью дериватива.

Но давайте рассмотрим подробнее, что такое финансовые производные инструменты.

НАЧАТЬ ТОРГОВЛЮ

Что такое деривативы?

Производный финансовый инструмент или дериватив это финансовое обеспечение, стоимость которого зависит от базового актива или группы активов или является производной от него. Сами по себе деривативы это договора между двумя или более сторонами, а цена дериватива формируется в результате колебаний цены конкретного базового актива.

Наиболее распространенные базовые активы по производным финансовым инструментам — это акции, облигации, индексы, сырьевые товары (например, золотоили нефть), а в последнее время к ним добавились и криптовалюты.

Производные финансовые инструменты обычно приобретаются через финансового посредника, такого как Admiral Markets.

Наиболее популярными производными финансовыми инструментами на финансовых рынках являются контракты на разницу, фьючерсные контракты, форвардные контракты и опционы. Но давайте разберемся, почему возникает необходимость использовать деривативы при торговле на финансовых рынках?

Узнайте больше о торговле деривативами на финансовых рынках с помощью бесплатного учебного курса Admiral Markets. Получите доступ к курсу совершенно бесплатно, нажав на баннер ниже!

Для чего нужна торговля деривативами?

Изначально производные инструменты использовались для обеспечения сбалансированных обменных курсов для товаров, торгуемых на международном уровне. При разных значениях национальных валют международным трейдерам нужна система учета различий. Сегодня деривативы основаны на гораздо большем количестве активов и имеют еще больше возможностей.

Производный финансовый инструмент может использоваться для трех основных целей: для хеджирования позиции по конкретному базовому активу; спекулировать на цене базового актива с целью получения прибыли, увеличения стоимости активов и диверсификации портфеля.

Торговля деривативами — Хеджирование с помощью производных финансовых инструментов

Одним из основных способов применения производных финансовых инструментов является использование их для управления рисками и хеджирования позиций. Такие действия могут защитить вашу позицию от встречного движения цены.

Это связано с тем, что большинство деривативов предоставляют возможность открывать короткие позиции (сделки на продажу), благодаря которым вы можете зарабатывать, даже если цена базового актива падает.

Хеджирование — это занятие противоположной позиции по тому же или связанному активу, что помогает смягчить эффект противоположного движения цены.

Например, предположим, что инвестор покупает 100 акций Facebook по цене 100 долларов за акцию. Он держит свои инвестиции в течение одного года, и цена акций Facebook достигает 200 долларов.

Но инвестор опасается, что его акции по той или иной причине подешевеют (коррекция рынка, слабый отчет, более слабые ориентиры на будущее и так далее). Теперь он может открыть короткую позицию на CFD на акции Facebook, что позволяет ему получать прибыль, пока цена снижается.

Таким образом, первоначальная длинная позиция инвестора застрахована (хеджирована) предстоящим снижением цены акций Facebook.

Инвестиции в производные финансовые инструменты

Помимо хеджирования, большинство финансовых деривативов можно использовать для накопления прибыли (спекуляции) на медвежьем рынке. Например, трейдер ожидает, что фондовый рынок США будет падать, но как он может этим воспользоваться? Хорошая возможность — открыть короткую позицию по индексу американских «голубых фишек» Dow Jones (DJI30).

ПОДКАСТ ADMIRAL MARKETS

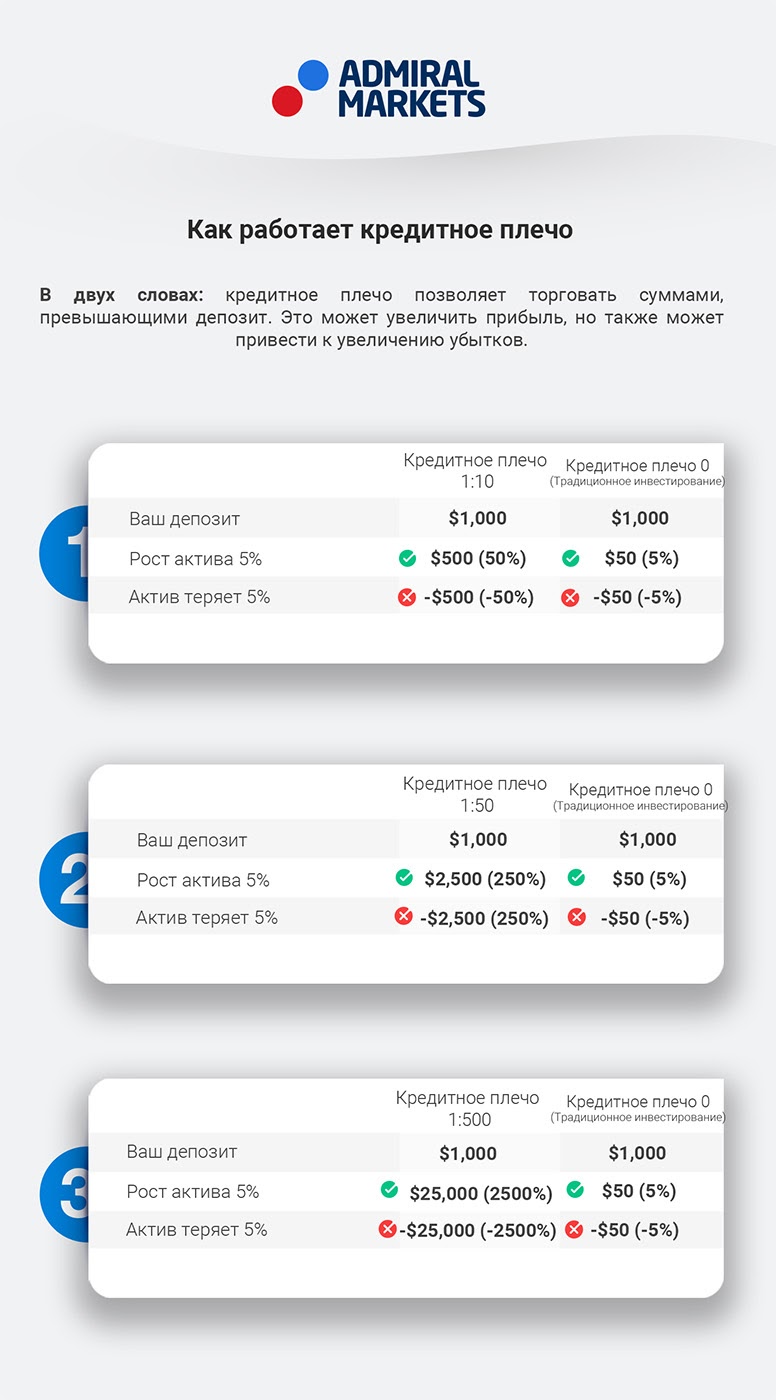

Торговля деривативами с кредитным плечом

Возможно, одной из наиболее привлекательных особенностей торговли производными финансовыми инструментами является возможность использовать кредитное плечо (левередж). Кредитное плечо позволяет инвесторам и трейдерам не оплачивать полную стоимость своих инвестиций, а только часть их, называемую маржой.

Таким образом, участник рынка может контролировать риск, многократно превышающий размер капитала на его инвестиционном счете, и увеличивать стоимость своих активов.

Кредитное плечо позволяет вам влиять на торговую среду таким образом, чтобы приумножать результаты ваших усилий без увеличения ваших ресурсов. Это дает вам преимущество получения более высокой отдачи от небольших начальных инвестиций. Тем не менее, важно отметить, что трейдеры могут подвергаться большему риску потерь при использовании кредитного плеча.

Производные финансовые инструменты — Виды

Существует много разных типов финансовых деривативов, которые можно использовать для разных целей. Рынок деривативов за последние десятилетия вырос в геометрической прогрессии и предлагает продукты, которые могут удовлетворить любые потребности трейдеров.

Деривативы могут быть как биржевыми (например, фьючерсы), так и внебиржевыми (например, CFD или контракт на разницу цен). Внебиржевые деривативы составляют большую часть рынка деривативов.

Внебиржевые производные финансовые инструменты обычно более подвержены риску, когда речь идет о посреднике по сделке. Этот риск олицетворяет собой одну из сторон договора, которая обанкротится и не сможет выполнить свои обязательства, поскольку обе стороны производного финансового инструмента являются частными и нерегулируемыми.

Например, трейдер покупает определенный дериватив у брокера, но когда он решает извлечь выгоду из своих инвестиций, посредник не может заплатить ему то, что он должен.

Здесь важно отметить, что финансовый посредник Admiral Markets UK предлагает защиту капитала своих клиентов до 85 000 фунтов стерлингов в случае банкротства.

В то же время производные инструменты, торгуемые на бирже, очень строго регламентированы и стандартизированы. Проблема здесь заключается в том, что они часто требуют гораздо больших первоначальных инвестиций, чем внебиржевые деривативы, что затрудняет доступ к ним для мелких и средних инвесторов.

Производные финансовые инструменты могут быть самыми разными, но основными из них являются: Контракты на разницу (CFD), фьючерсные контракты, форвардные контракты и опционы. Давайте теперь рассмотрим каждый из этих типов в отдельности, чтобы понять, что они из себя представляют:

Финансовые деривативы — Контракты на разницу (CFD)

CFD или Контракт на разницу является одним из наиболее широко используемых производных финансовых инструментов. CFD — это контракт, заключенный между трейдером и финансовым брокером для обмена разницы в цене определенного базового актива.

Этот контракт действует до тех пор, пока он не будет закрыт трейдером, и платежи по нему осуществляются наличными вместо фактической поставки торгуемого актива. Таким образом, на практике это гораздо проще, чем при классической доставке.

Контракты на разницу предоставляют инвесторам все преимущества реальных инвестиций в финансовые инструменты, но без права собственности. Хотя они не обеспечивают физического владения активом, CFD позволяют инвесторам воспользоваться изменениями цен базового актива.

Технически, так происходит потому, что контракт на разницу является так называемым деривативом, что означает, что его стоимость формируется на основании цены базового актива. Как правило, один контракт CFD на акцию соответствует одной акции, а один контракт CFD на индекс соответствует 1 индексу.

Когда торгуются контракты на разницу, трейдер может выиграть как от повышения, так и от понижения цены актива. Если трейдер предполагает, что цена актива будет расти, то он откроет сделку на покупку, называемую «длинной позицией». И наоборот, если трейдер предполагает, что цена актива упадет, он может открыть сделку на продажу, которая называется короткой позицией.

Разница между ценой, по которой инвестор заключил контракт на разницу (CFD) по конкретному активу, и ценой, по которой он закрывает позицию, формирует прибыль или убыток участников рынка.

Большинство контрактов не имеют срока действия. Если вы хотите расторгнуть договор, вы должны закрыть свою позицию вручную или разместить ордер на тот же финансовый актив, но в обратном направлении.

Не секрет, что многие брокеры предлагают возможности торговли CFD на многих финансовых рынках, таких как валюты, акции, облигации, индексы, товары, криптовалюты и многое другое. Например, торговля CFD на акции очень похожа на торговлю реальными акциями, но есть некоторые преимущества с точки зрения стоимости и удобства. Однако, есть некоторые недостатки, когда речь идет о риске.

Вы можете попрактиковаться в торговле CFD на безрисковом

демо-счете от Admiral Markets, который вы можете скачать совершенно бесплатно, нажав на баннер ниже.

Финансовые деривативы — Фьючерсные контракты

Еще в 1851 году появились первые фьючерсные контракты. Базовым активом первого из этих деривативов была кукуруза, а представлены они были в Чикагской торговой палате (CBOT). План состоял в том, чтобы продавец (который был фермером) и покупатель (компания) обязались в будущем обменять товар на наличные по фиксированной цене. С тех пор торговля фьючерсами привлекает все больше покупателей и продавцов.

Практически все фьючерсные рынки базируются на сырьевых товарах. Они были развиты благодаря фермерам, шахтерам и производителям нефти, которые хотели справиться с риском, не зная цену, которую они могли получить за свой продукт в будущем. Это является причиной возникновения всех производных финансовых инструментов, например, фьючерсов.

Ценообразование на фьючерсные контракты остается прежним, оно зависит от крупных бирж.

Хотя фьючерсы первоначально предназначались в основном для фермеров, производителей нефти, горнодобывающих компаний и компаний, торгующих своей продукцией, экстремальные колебания цен впоследствии привлекали все больше спекулянтов. Некоторые из этих спекулянтов входят в рынок и закрывают позиции по фьючерсным контрактам даже в течение дня, хотя эти контракты обычно действуют три месяца.

Другой стиль торговли фьючерсами — это торговля спредом. Суть этого стиля — воспользоваться изменением цены двух разных контрактов. Например, трейдер может одновременно занять две позиции на одном и том же рынке, но с разными датами, чтобы попытаться воспользоваться изменением цены.

Некоторые трейдеры могут использовать долгосрочные стратегии, но когда вы узнаете размер большинства фьючерсных контрактов, вы обнаружите, что они определенно предназначены для инвесторов с очень серьезным торговым капиталом.

Например, фьючерсный контракт на золото стоит 100 тройских унций. Следовательно, стоимость фьючерса в долларах в 100 раз превышает рыночную цену тройской унции золота, а если цена золота составляет 1550 долларов, контракт будет стоить 150 тысяч долларов.

Важно отметить, что все фьючерсные контракты стандартизированы. По сути, это означает, что все фьючерсные контракты имеют одинаковые спецификации, независимо от того, кто их покупает и кто продает. Таким образом, фьючерсные контракты стандартизированы с точки зрения количества, качества и расчетов.

Например, любой, кто торгует нефтяными фьючерсами на Нью-Йоркской товарной бирже, знает, что контракт будет состоять из 1000 баррелей нефти West Texas Intermediate (WTI) определенного уровня качества.

Большинство фьючерсных контрактов предлагаются в виде пятизначных кодов. Первые два символа обозначают товар, третий — месяц, а последние два — год. Например, фьючерсы на нефть могут предлагаться как CLX20, где CL означает сырую нефть, X — ноябрь (на веб-сайте биржи должен быть список с кодом, указывающим месяцы в символах), а 20 означает 2020.

Источник: Admiral Markets MetaTarder 5, CrudeOilUS_H0 (фьючерс на WTI Crude Oil, март 2020 г.), часовой график с диапазоном данных 2 января 2020 г. — 28 января 2020 г. Доступ осуществлен 28 января 2020 года. Обратите внимание, что прошлые результаты не гарантируют будущих результатов.

Финансовые деривативы — Форвардные контракты

Форвардный контракт — это производный финансовый инструмент, который представляет собой индивидуальное соглашение между двумя сторонами о покупке или продаже базового актива по определенной цене в будущем. Форвардные контракты могут быть использованы для хеджирования или спекуляции.

В отличие от стандартных фьючерсных контрактов, форвардные контракты могут быть настроены с точки зрения товара, объема и даты поставки. Торгуемым сырьем может быть сельскохозяйственное сырье, металлы, нефть, природный газ и так далее. Оплата форвардного контракта может быть за наличный расчет или с реальной доставкой.

В большинстве случаев форвардные контракты считаются внебиржевыми деривативами и не торгуются на централизованной бирже. В то время как их внебиржевой характер помогает им быть персонализированными, форвардные контракты имеют более высокий риск дефолта. В результате они не очень доступны для мелких инвесторов.

Рынок форвардных контрактов значительно вырос, поскольку многим крупным корпорациям пришлось хеджировать валютные и процентные риски. Однако, поскольку детали форвардных контрактов определяются покупателем и продавцом и при этом не разглашаются, размер этого рынка трудно оценить.

Большой размер и нерегулируемый характер форвардного рынка означает, что он может быть подвержен ряду дефолтов в худшем случае. Хотя банки и финансовые корпорации снижают этот риск, проявляя особую осторожность при выборе посредника, существует вероятность крупномасштабного дефолта всей сети.

Еще один риск, связанный с нестандартным характером форвардных контрактов, заключается в том, что они рассчитываются только на дату расчета и не оцениваются по текущим рыночным ценам как фьючерсы.

Что произойдет, если процентная ставка, указанная в договоре, существенно отличается от спотовой ставки на момент расчета? В этом случае финансовое учреждение, создавшее форвардный контракт, подвергается большему риску в случае неисполнения или неоплаты клиентом, чем если бы контракт регулярно оценивался рынком.

Финансовые деривативы — Опционы

Опцион — это производный финансовый инструмент, основанный на базовом активе, таком как акции или валюты. Опционы дают покупателю право, но не обязательство, покупать или продавать базовый актив (акции, валюты, индексы и так далее) по определенной цене и с определенным сроком погашения. С другой стороны, продавец обязан выполнить свои обязательства по опциону, если покупатель запрашивает его, за что он получает премию.

Существует два основных типа опционов — колл и пут (call & put).

- Опционы Call позволяют владельцу приобрести актив по заданной цене в течение определенного периода времени.

- Опционы Put позволяют держателю продать актив по определенной цене и в течение определенного периода времени.

Каждый опционный контракт имеет конкретную дату истечения срока, к которой владелец должен осуществить свой выбор. Установленная цена опциона называется страйк. Опционы обычно покупаются и продаются через онлайн-брокеров.

По срокам погашения опционы делятся на европейский и американский тип. По европейскому типу опцион может быть использован только при наступлении срока погашения, а для по американскому типу опцион может быть использован в любое время до истечения срока. Также существует редко встречающийся бермудский тип — когда опцион может быть исполнен в несколько заранее определенных дат.

При покупке опционов единственным риском, который несет покупатель, является премия, но с другой стороны, вероятность прибыли не ограничена. Однако следует помнить, что продажа опционов несет неограниченный риск, и продавец должен быть особенно осторожен с этим типом инвестиций.

Следует отметить, что когда опцион не приносит убытка в данный момент, говорят, что опцион «в деньгах», а когда он в настоящее время обходится в убыток, говорят «опцион вне денег». Ниже приведем примеры различных позиций, которые можно открывать по опционам:

- Длинная позиция по колл опциону: Покупка опциона колл означает, что цена базового актива должна увеличиться, чтобы опцион приносил прибыль. Этот тип опциона покупается в ожидании восходящего тренда.

- Длинная позиция по пут опциону: покупка опциона пут означает, что цена базового актива должна возрасти, чтобы опцион приносил прибыль.

- Короткая позиция по колл опциону: при активации покупателем опциона колл продавец обязуется занять короткую позицию по базовому активу, получив премию за опцион. Этот тип опциона продается в ожидании низкой волатильности или снижения рынка.

- Короткая позиция по пут опциону: при активации покупателем опциона «пут» продавец обязуется занять длинную позицию по базовому активу, получив премию за опцион. Этот тип опциона продается в ожидании стабилизации рынка и потенциального восходящего тренда.

Рыночная стоимость опциона или премии может быть описана как сумма двух компонентов следующим образом:

|

Значение параметра = внутреннее значение параметра + временное значение параметра. |

Внутренняя стоимость может быть интерпретирована как сумма, которая может быть получена, если опцион активирован. Опцион имеет положительное значение, если он активирован в наличных, и значение, равное нулю, если нет.

Временная стоимость, внешняя (временная стоимость) — это разница между премией и внутренней стоимостью опциона. Если опцион имеет нулевую внутреннюю стоимость, тогда временная стоимость равна премии. Другими словами, по оценке инвесторов, нулевой вариант может перейти на наличные.

Торговля деривативами против реальной торговли

Торговля деривативами имитирует реальную торговлю финансовыми инструментами, за исключением того, что в деривативах вы фактически не владеете базовым активом, в отличие, например, от реальных акций компании. То, что мы называем торговлей деривативами на финансовых рынках, безусловно, является отличной альтернативой известной всем торговле реальными активами (акциями, облигациями и так далее).

Конечно, есть некоторые ключевые различия между покупкой реальных акций и торговлей производными финансовыми инструментами:

✔️ Производные инструменты могут торговаться по длинным и коротким позициям, и вы не обязаны предоставлять базовый актив при короткой позиции.

✔️ Деривативы не облагаются налогом 0,5% в Великобритании, хотя прибыль облагается подоходным налогом

✔️ Инвестор не владеет базовым активом, на котором основан контракт на разницу, но вместо этого заключает договор с брокером по производным инструментам для обмена разницы между начальной и конечной ценами контракта.

✔️ В отличие от владения базовым активом, деривативы могут торговаться с маржой, что означает, что первоначальный депозит, заблокированный брокером, дает инвестору возможность управлять большим количеством активов.

Одной из наиболее привлекательных особенностей торговли производными финансовыми инструментами является использование кредитного плеча, что является еще одним способом маржинальной торговли. При использовании кредитного плеча трейдеры платят не полную стоимость своих инвестиций, а только ее часть. Таким образом, участник рынка может получить большую рыночную выборку, чем при традиционной торговле и инвестициях.

Кредитное плечо также приумножает результат вашей работы без увеличения требуемых ресурсов. Это дает вам преимущество в получении большей прибыли при меньших начальных инвестициях. Однако следует отметить, что при использовании кредитного плеча существует более высокий риск потери средств.

Например, при использовании кредитного плеча 1:30 трейдер может открыть позицию в 30 раз больше, чем его базовый капитал. На приведенном ниже изображении вы можете увидеть описание использования кредитного плеча:

Источник: Admiral Markets

Конечно, торговля производными финансовыми инструментами также имеет свои недостатки. Одним из них является то, что вы не владеете реальными акциями, что лишает вас некоторых прав собственности при ликвидации акций и права голоса на общем собрании. Однако более серьезной проблемой является то, что торговля деривативами сегодня гораздо менее регламентирована, чем торговля реальными акциями.

И благодаря этому привлекает к себе множество нерегулируемых брокеров или брокеров с низким уровнем регулирования и даже брокеров-мошенников.

Торговля деривативами — С чего начать?

Первое, что вы должны сделать при выборе брокера для торговли производными финансовыми инструментами, это проверить его правила. Они часто рекламируются на его сайте. Если у вас есть сомнения по поводу точности этой информации, то обязательно посетите страницу официального регулятора и проверьте список компаний, находящихся под его регулированием.

Вот какие правила стоит соблюдать:

✅ Обратитесь к брокеру, который имеет лицензию и регулируемым государством-членом ЕС.

✅ Избегайте брокеров, регулируемых в оффшорных зонах или странах со слабыми правилами.

✅ Если у брокера действуют другие правила, такие как Управление по финансовому поведению (Великобритания) и Комиссия по ценным бумагам Кипра (Кипр), убедитесь, что вы заключили договор с более строгим регулятором, в данном случае FCA.

В дополнение к правилам, описанным выше, вы должны иметь в виду, что 1 августа 2018 года вступили в силу правила Европейского агентства по ценным бумагам и рынкам, которые запретили торговлю бинарными опционами и уменьшили максимально возможное кредитное плечо до 1: 500 для клиентов, которые отвечают требованиям для Профессиональных клиентов и до 1:30 для основных валютных пар для розничных клиентов.

Каждый брокер, работающий с европейскими клиентами, должен соблюдать эти правила, и если он этого не делает, нужно проверить его лицензии, но лучше всего его избегать.

Поэтому при торговле производными финансовыми инструментами полезно проконсультироваться с брокером, который лицензирован самыми строгими регулирующими органами в мире. Admiral Markets Group имеет лицензию следующих регулирующих органов: FCA (Великобритания), EFSA (Эстония) и CySec (Кипр).

Откройте реальный счет у брокера, ставшего брокером № 1 в Германии в 2019 году — Admiral Markets! Для этого нажмите на баннер ниже.

Торговля деривативами — Какую торговую платформу выбрать?

Когда инвестор или трейдер решает предпринять свои первые шаги в торговле деривативами на Forex или фондовом рынке, он должен выбрать подходящую ему торговую онлайн-платформу и брокера, с которым он хочет инвестировать или спекулировать.

Выбор торговой онлайн-платформы всегда является важным шагом для любого инвестора или трейдера. Ему придется ежедневно подолгу использовать ее. Однако существует много различных типов платформ для онлайн-торговли, и это может затруднить выбор, особенно для начинающих трейдеров. Тем не менее, этот шаг может стать определяющим для будущей производительности трейдера.

Прежде чем решить, какую платформу выбрать, вам необходимо проверить, является ли выбранная торговая платформа бесплатной или платной, соответствует ли она вашим потребностям, позволяет ли она анализировать графики деривативов, а также быстро и без проблем исполнять ваши ордера.

Бесплатная платформа для торговли акциями и валютами MetaTrader 5 является новейшей версией MetaTrader. Эта новая торговая платформа завершает то, что было начато ее предшественником MetaTrader 4, и решает некоторые проблемы, возникающие у инвесторов.

На самом деле, главный недостаток платформы MT4, если мы можем назвать это недостатком, заключается в том, что она не была хорошо настроена для инвесторов, делающих свои первые шаги на фондовых рынках. Скорее, большинство платформ для торговли акциями, валютами и другими финансовыми инструментами ориентированы на профессиональных инвесторов.

Чтобы удовлетворить растущий спрос непрофессиональных инвесторов, MetaQuotes решила выпустить новую версию с похожим дизайном, но более современной и, прежде всего, гораздо более удобной в использовании. MetaTrader 5 предлагает множество инструментов технического анализа и сохраняет возможность инвесторов разрабатывать свои собственные инструменты анализа.

Поэтому сложно определить, какая торговая платформа является лучшей — MetaTrader 4 или MetaTrader 5, поскольку у каждой из них есть свои преимущества. Но платформа МТ5 очень быстро зарекомендовала себя на финансовых рынках, особенно для начинающих трейдеров.

Торговая платформа MetaTrader 5 позволяет хеджировать позиции. В отличие от стандартной системы на большинстве торговых онлайн-платформ, хеджирование позволяет трейдерам держать противоположные позиции по одному и тому же инструменту (деривативу).

В дополнение к MetaTrader 4 и MetaTrader 5, Admiral Markets предлагает специальное приложение для обеих платформ — MetaTrader Supreme Edition. Благодаря приложению MTSE у вас будет доступ к более чем 60 дополнительным возможностям анализа, которые не предлагаются стандартными платформами MT4 и MT5. Хорошей новостью является и то, что плагин MetaTrader Supreme Edition можно бесплатно установить как для MT4, так и для MT5. Это означает, что вы можете легко проверить, какая платформа из этих двух вам нужна, без лишних волнений.

Программное обеспечение MTSE предлагает широкий спектр функций и преимуществ по сравнению с «чистыми» версиями MetaTrader. Вот краткий список дополнительных функций:

✅ Global Opinion показывает настроения среди трейдеров на финансовых рынках по всему миру.

✅ Мини-терминал — это удобный инструмент для контроля и управления торговыми счетами.

✅ Торговый терминал — это эффективный способ управлять всеми своими счетами и ордерами.

✅ Tick Chart Trader позволяет вам отслеживать движение цены непосредственно с тикового графика, передавать графики и использовать различные типы графиков.

✅ Будьте в курсе всех самых важных новостей, следить за ведущими обновлениями можно прямо из торговой платформы.

✅ Пакет индикаторов содержит ценную коллекцию индикаторов, которые помогут вам торговать.

✅ Торговый симулятор позволяет вам проверить свои стратегии.

✅ Мини-график позволяет просматривать несколько таймфреймов и типов графиков в одном месте.

✅ Матрица корреляции позволяет определить корреляцию между различными валютными парами, что поможет вам принимать решения и управлять рисками.

Лучший способ узнать, какие функции и индикаторы лучше всего соответствуют вашим предпочтениям, — это протестировать платформу. Инструменты и индикаторы, такие как точки разворота Admiral Markets, канал Keltner и мини-терминал, очень часто могут быть полезны, если они применяются на ваших графиках.

Торговля деривативами с Admiral Markets

Вы можете начать инвестировать и торговать производными финансовыми инструментами, чтобы защитить себя от инфляции, всего за три простых шага:

- Откройте торговый счет.

- Скачайте торговую платформу .

- Откройте окно New Order и совершите свою первую сделку!

Как открыть торговый счет Admiral Markets?

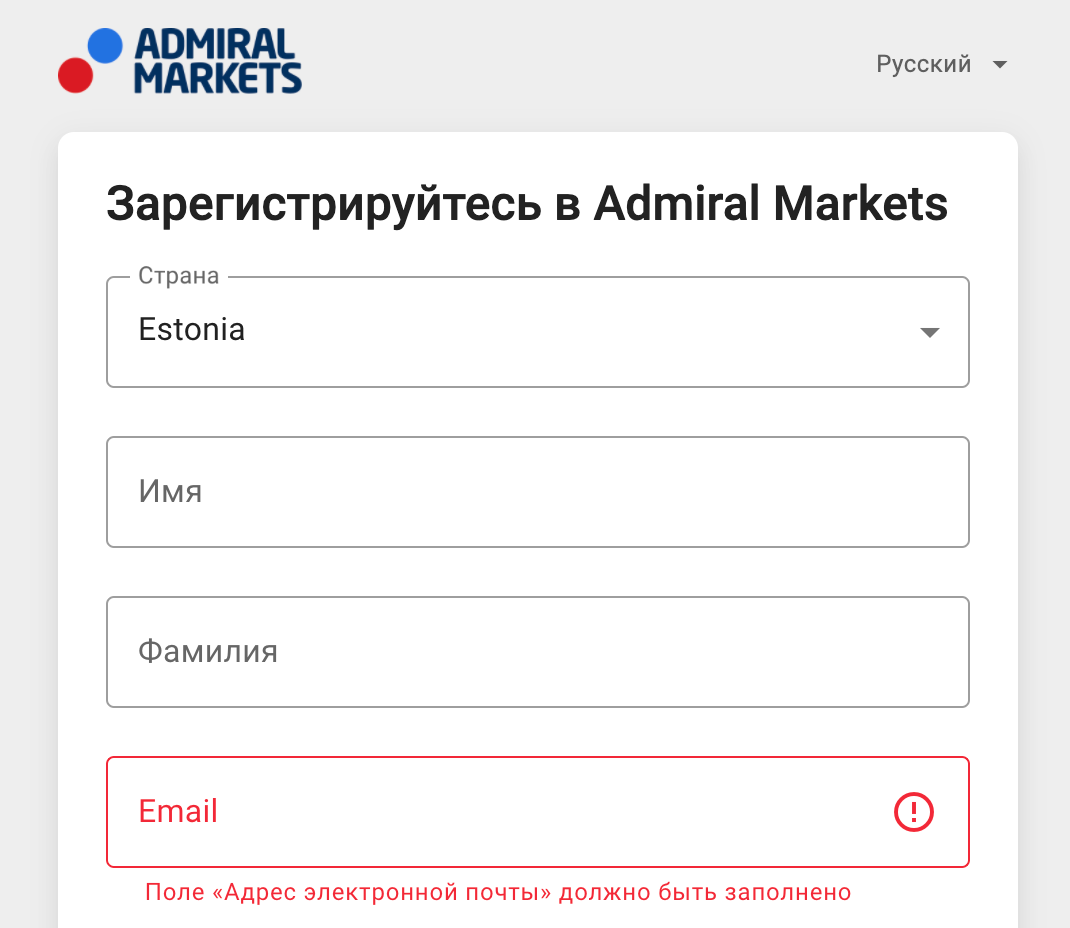

Чтобы открыть свой собственный счет для торговли деривативами, вам просто нужно зайти на сайт Admiral Markets и нажать зеленую кнопку в правом верхнем углу с надписью «Начните торговать»:

Чтобы открыть реальный или демо счет, введите необходимые данные, такие как ваше имя, адрес электронной почты и пароль:

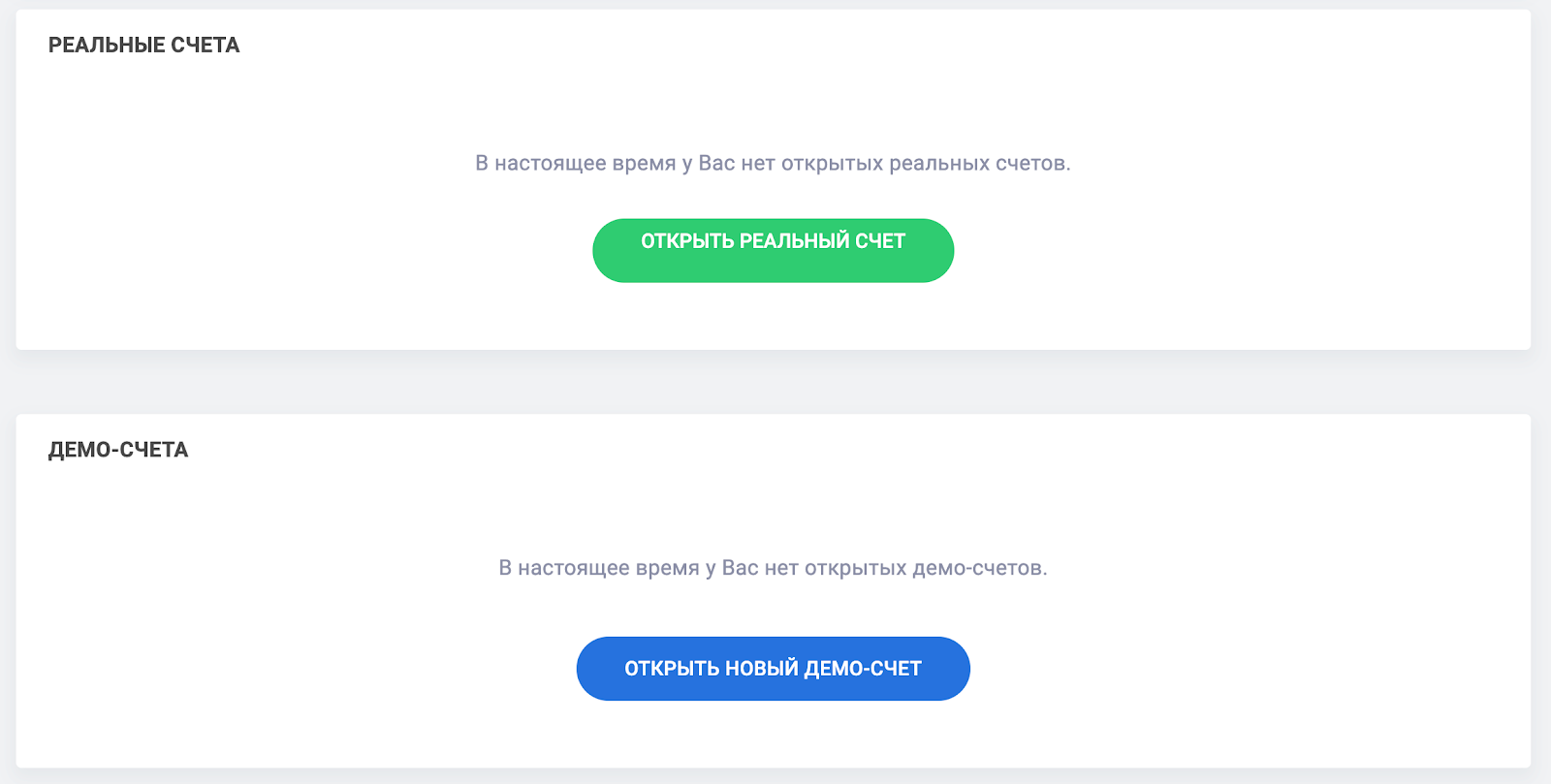

После этого вы сразу получите доступ к Кабинету Трейдера! Здесь вы сможете открыть демо или реальный счет:

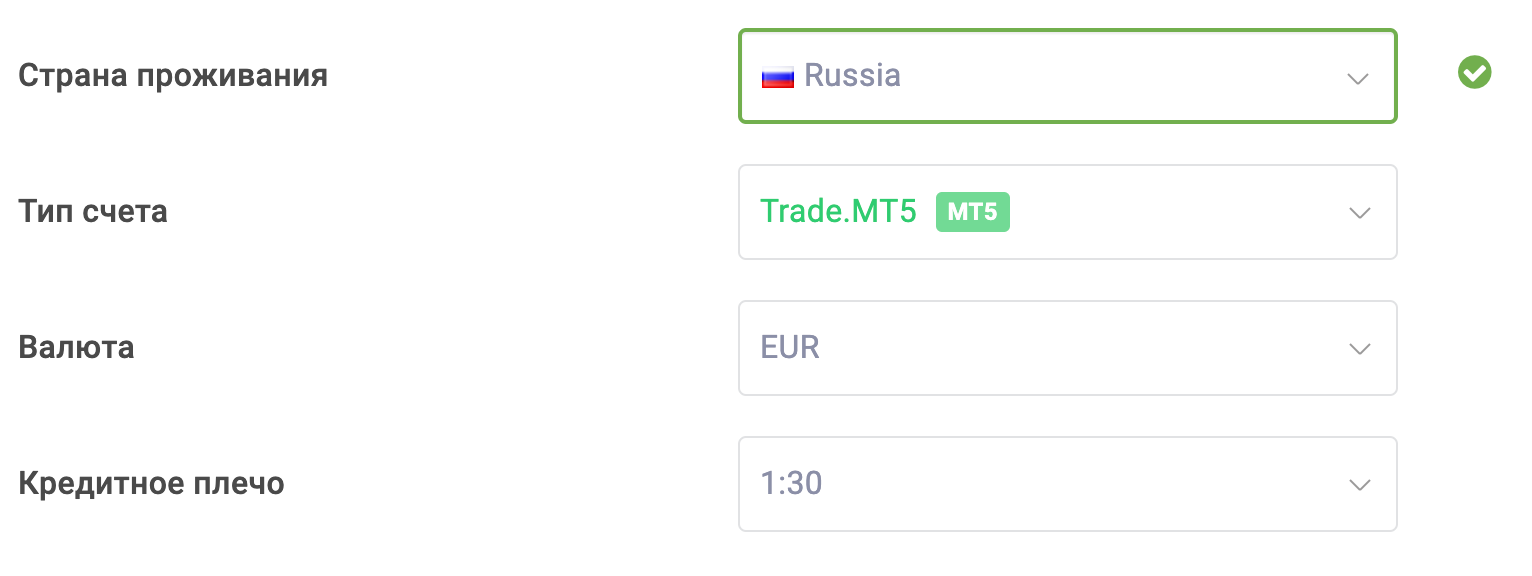

После нажатия зеленой кнопки «Открыть реальный счет» вы можете выбрать тип счета, который хотите открыть (например, Trade.MT5).

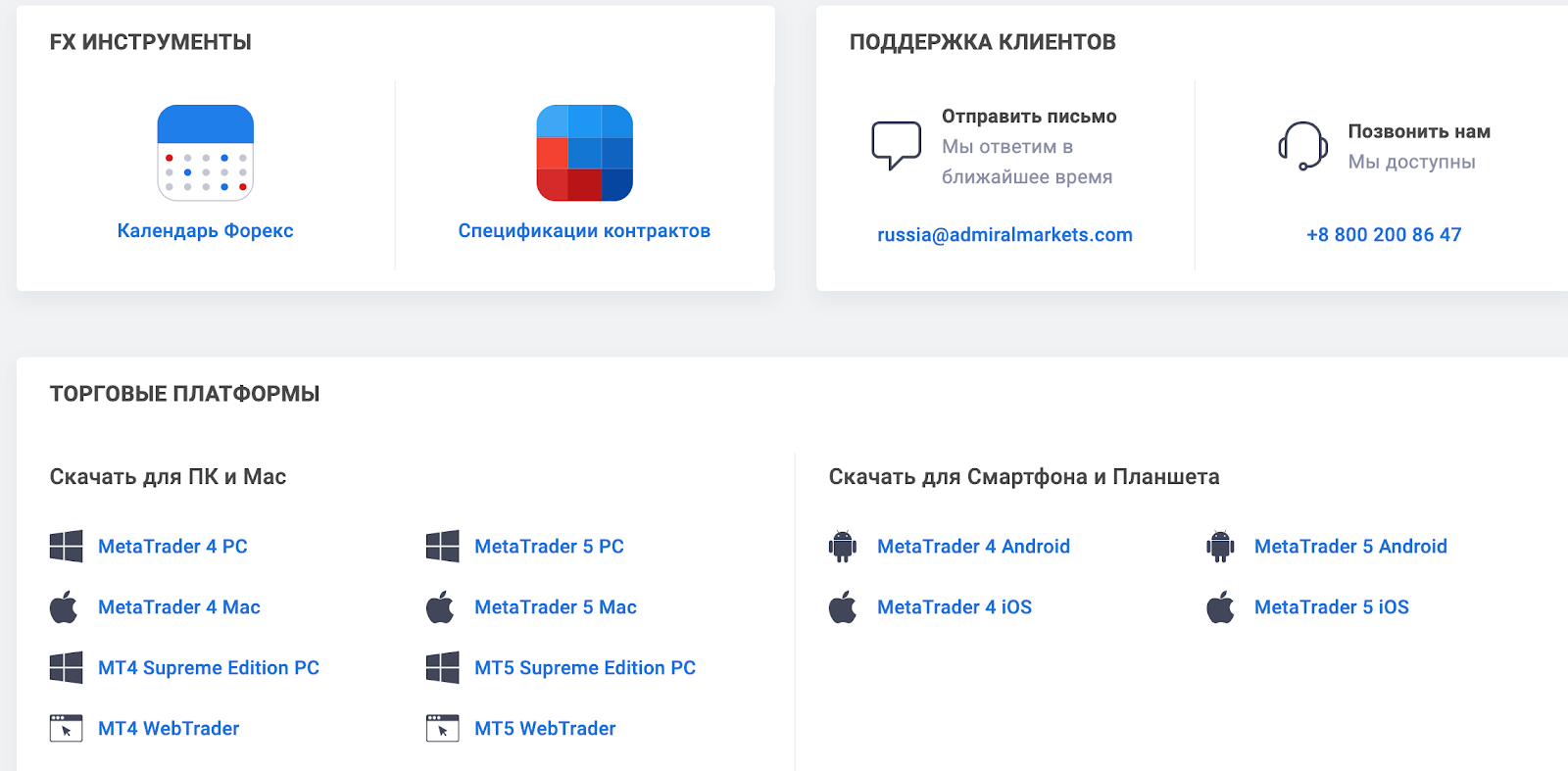

Отсюда вы можете открыть свой торговый счет после заполнения запроса, загрузки необходимых документов и прохождения процесса верификации. Как только это будет сделано и ваш запрос будет одобрен, вы можете скачать торговую платформу MetaTrader 5.

Просто следуйте инструкциям на вашем экране, чтобы завершить загрузку торговой платформы MetaTrader 5.

СКАЧАТЬ METATRADER 5

Об Admiral Markets

Мы являемся брокером с глобальным присутствием и регулированием самого высокого уровня. Мы предоставляем доступ к более чем 8 000 финансовых инструментов, таким как Forex и CFD на акции, индексы, облигации, товары, ETF и криптовалюты, а также возможность инвестирования в реальные акции и ETF.

С Admiral Markets вы можете бесплатно использовать инновационные торговые платформы, такие как MetaTrader 4 и MetaTrader 5, а также эксклюзивный плагин MetaTrader Supreme Edition.

Скачайте плагин MetaTrade Supreme Edition для торговой платформы MetaTrader 5 бесплатно, нажав на баннер ниже!

Продолжайте свое обучение на Форекс

О нас: Admiral Markets

ИНФОРМАЦИЯ ОБ АНАЛИТИЧЕСКИХ МАТЕРИАЛАХ:

Ниже приведена дополнительная информация, касающаяся аналитики, мнений, прогнозов или другой подобной информации (далее «Аналитика»), опубликованной на веб-сайте Admiral Markets. Прежде чем принимать какие-либо инвестиционные решения, обратите особое внимание на следующее:

1. Вы имеете дело с маркетинговой коммуникацией. Аналитика публикуется только в ознакомительных целях и не может рассматриваться как инвестиционный совет или рекомендация. Он не был подготовлен в соответствии с правовыми требованиями, направленными на содействие независимости инвестиционных исследований, и что он не попадает под действие каких-либо запретов на проведение операций перед распространением инвестиционных исследований.

2. Каждое инвестиционное решение принимается каждым клиентом самостоятельно, и Admiral Markets не несет ответственности за какие-либо убытки или ущерб, возникшие в результате такого решения, независимо от того, полагался ли клиент в ходе принятия решения на представленную в Аналитике информацию или нет.

3. В целях защиты интересов наших клиентов и объективности Аналитики Admiral Markets установил соответствующие внутренние процедуры для предотвращения и управления конфликтами интересов.

4. Аналитика готовится независимым аналитиком Boris Petrov (далее «Автор») на основе личного опыта и суждениях Автора.

5. Несмотря на все предпринятые разумные меры, призванные обеспечить надежность, а также корректность, доступность и своевременность Аналитики, Admiral Markets не гарантирует точности или полноты содержащейся в ней информации.

6. Содержащаяся в Публикации Аналитика о доходности финансовых инструментов за прошлые периоды, или об их смоделированной доходности, не является со стороны Admiral Markets прямым или косвенным обещанием, гарантией или ссылкой на доходность данных финансовых инструментов в последующие периоды. Стоимость финансового инструмента может, как расти, так и снижаться, поэтому сохранение стоимости активов не гарантируется.

7. Торговля с использованием кредитного плеча (включая CFD), является спекулятивной по природе и может принести как прибыль, так и убытки. Перед началом торговли убедитесь, что понимаете связанные с торговлей

риски.

Что такое производные?

Если вы подключены к какому-либо финансовому рынку или просматриваете финансовые новости даже в течение 5 минут каждый день, вполне вероятно, что вы слышали слово «производные финансовые инструменты» много раз. Средства массовой информации заполнены статьями, в которых производные критикуются или ценятся. В большинстве случаев комментаторы в восторге от ошеломляющей суммы этих контрактов.

Часто говорят, что общая сумма контрактов с деривативами в мире на самом деле больше, чем общая сумма денег, доступных в мире! Как это может случиться? Что ж, чтобы понять это, нам нужно немного углубиться в тему производных.Давайте кратко представим предмет в этой статье.

Будущее Дата

Производный договор — это, по сути, договор. В контракте указывается, что некоторые будущие товары могут быть обменены позднее по цене, установленной сегодня. Обратите внимание на тот факт, что соглашение было бы в основном бесполезным, если бы не разница во времени между установлением цены и фактическим исполнением сделки.

Поскольку цена установлена сегодня, скажем, на уровне 100 долларов, и транзакция происходит через месяц, когда цена может быть на любую сумму больше или ниже 100 долларов, производный контракт становится ценным.Производный контракт становится лицензией на покупку товаров по ценам ниже рыночных и немедленной прибыли.

Таким образом, стоимость контракта определяется на основе колебаний цены базового актива и, следовательно, термина производных для определения этих ценных бумаг.

Современные рынки деривативов предоставляют покупателям и продавцам таких контрактов огромное количество опционов. Можно буквально купить производную на что угодно. Очевидно, что такие активы, как акции, облигации и товары, составляют основу большинства этих контрактов.Тем не менее, есть производные для людей, которые хотели бы предсказать количество дождя или солнечного света в определенный период времени в данном месте!

Обязательство против Опциона

Производные контракты характеризуются фактической торговлей, которая состоится в будущем. Однако возможны два типа договоров. Некоторые контракты симметричны. Это означает, что покупатель и продавец связаны договором. Другими словами, они оба должны пройти торговлю.Рассмотрим договор между фермером и торговцем, в котором оба они обязаны продавать и покупать (соответственно) продукцию фермы.

Существуют другие производные контракты, которые являются асимметричными. Это означает, что одна сторона имеет право, но не обязана выполнять договор. Рассмотрим вышеупомянутый случай. Предположим, что составлен договор, в котором фермер имеет возможность продать товар продавцу. Это означает, что фермер может решить, хочет ли он выполнить транзакцию или нет.Продавец, с другой стороны, обязан выполнить транзакцию.

Следует отметить, что не может быть договора, в котором обе стороны имеют опционы. Опция должна проводиться только одной стороной. Если обе стороны имеют опционы, то контракта вообще нет, потому что решение не принято!

ограничение по времени

Поскольку производные инструменты являются контрактами, у них есть срок действия. Это означает, что после определенной даты они становятся совершенно бесполезными.Следовательно, они должны быть использованы в течение определенного периода времени, иначе они не имеют никакой ценности. Это противоречит общему понятию финансовых активов. Финансовые активы, такие как акции и облигации, обычно держат стоимость в течение гораздо большего периода времени. Производные, с другой стороны, сохраняют ценность в течение очень короткого периода времени, и это их определяющая особенность.

Населенный пункт

Теоретически, производные контракты могут быть рассчитаны как в денежной, так и в натуральной форме. Это означает, что лицо, исполняющее договор, имеет право запросить доставку базового товара или сумму денег, эквивалентную базовому товару.

Однако в действительности производные контракты обычно всегда рассчитываются наличными. Запрашиваемая доставка основного товара — неслыханное явление в современном мире.

Высокое кредитное плечо

Производные контракты характеризуются чрезвычайно большими коэффициентами левереджа. Коэффициенты кредитного плеча от 25 до 1 и от 33 до 1 распространены при торговле деривативами. Это не определяющая особенность деривативов, означающая, что контракт не может быть назван деривативным контрактом только потому, что он имеет высокий левередж.Тем не менее, это норма для большинства производных транзакций.

Игра с нулевой суммой

Производные контракты — игра с нулевой суммой. Это означает, что стороны производного контракта делают прямые ставки друг против друга. Если одна сторона выигрывает, другая сторона по определению должна проиграть. Это противоположно фондовому рынку, когда рост цены может быть выгоден для всех, кто держит эти акции. Тот факт, что деривативы имеют высокий левередж и являются игрой с нулевой суммой, означающей, что одна из сторон должна проиграть, делает его чрезвычайно опасным финансовым инструментом.

Противоречие: системный риск

Производные чрезвычайно печально известны. Традиционные и консервативные инвесторы, такие как Уоррен Баффет, называют их «оружием массового уничтожения». Это потому, что производные создают системный риск. Небольшое количество фирм может создать чрезвычайно большой интерес к определенным ценным бумагам. Это означает, что отказ этих фирм может привести к сбою системы. Чтобы добавить к этому, эти стороны имеют обширные финансовые отношения друг с другом. Таким образом, неблагоприятное событие в одной организации может привести к каскадному эффекту и цепочке неблагоприятных событий, приводящих к остановке всей системы.Это именно то, что произошло после краха Lehman Bank в 2008 году, и это причина того, что усиливается шум, что рынок деривативов не может быть оставлен сам по себе и нуждается в жестком регулировании.

Авторство / Ссылка — Об авторе (авторах)

Статья написана «Prachi Juneja» и рецензирована Руководство по исследованию управления содержанием Команда . Команда MSG Content состоит из опытных преподавателей, специалистов и экспертов по предметам.Мы являемся сертифицированным поставщиком образовательных услуг по стандарту ISO 2001: 2015. Чтобы узнать больше, нажмите О нас. Использование этого материала бесплатно в учебных и образовательных целях. Пожалуйста, укажите авторство использованного контента, включая ссылки на ManagementStudyGuide.com и URL страницы контента.

,

Что такое производные и как они работают?

Производные, определенные

Согласно Dictionary.com термин «производный» означает 1. производный. или 2. не оригинал; вторичный. На финансовой арене производные производные от основного товара и могут быть частью этого оригинального товара.

По сути, это контракты между двумя или более людьми. Вы можете думать о производных как о способах «нарезать и нарезать» финансовые контракты.

Например, нормальная связь может быть разбита на две части.Первой частью будет сам базовый актив и любая оценка по нему. Вторая часть может быть все проценты по этой связи. Таким образом, один инвестор получит больше рычагов при оценке облигации, а другой инвестор получит больше рычагов по процентной составляющей. Теоретически, его можно даже разделить на базовый актив и оценку, отделенную друг от друга. Другим примером является способность отделить оценку выше определенной цены (цены исполнения) от остальной части товара.Итак, предположим, что некоторые товары (или акции) в настоящее время продаются за 30 долларов. Вы можете продать оценку выше 35 долларов (если есть), сохраняя при этом базовый товар, а любое повышение до 35 долларов. Вы также можете ограничить эту оценку в зависимости от времени (то есть, срок действия контракта истекает в определенный момент).

Определение производного инструмента — это ценная бумага, в которой цена зависит от базовых активов. Общими базовыми активами являются товары, валюты, акции, облигации, процентные ставки и рыночные индексы.Производные часто используются для хеджирования рисков, например, компания, зарабатывающая деньги в евро, но использующая доллары США для покупки такого товара, как нефть. Так что он подвержен риску валютного курса. Чтобы застраховаться, европейский инвестор покупает валютные фьючерсы и фиксирует точный курс для будущей покупки своей нефти. Конечно, он мог также использовать фьючерсы, чтобы зафиксировать определенную цену на нефть (в долларах).

Риски, свойственные производным

Фьючерсные и форвардные контракты, а также опционы и свопы являются производными.Инвесторы не владеют базовыми активами, однако они готовы рассуждать о направлении движения цены базового актива в соответствии с соглашением с другим лицом. Как упоминалось ранее, производные имеют риски, однако, они универсально приняты в качестве альтернативного метода участия в рынке. Их может быть трудно понять из-за их уникального языка. Каждый контракт или производный инструмент основывает свою цену, риск и базовую структуру на конкретном базовом активе. Риск актива влияет на риск контракта или производного инструмента.

Ценообразование является сложной переменной. Цена производного инструмента может быть страйк-ценой, что означает, что цена готова для инвестора принять меры. Производные инструменты с фиксированным доходом могут иметь цену звонка, и эмитент теперь может конвертировать ценные бумаги. Инвестор может выбрать, брать ли ему длинную позицию в качестве покупателя или короткую позицию в качестве продавца.

Три главных причины для производных

Производные используются по трем причинам. Инвесторы могут захотеть хеджировать позицию или увеличить левередж.Инвесторы могут также хотеть спекулировать на движении актива. Хеджирование позиции защищает или страхует риск базового актива. Например, если инвестор владеет акциями и ему нужна защита в случае падения цены акции, он приобретет «пут-опцион». Если акции растут, инвестор выигрывает, а если цена падает, инвестор не теряет, потому что опцион пут обеспечивает защиту от убытков.

Кредитное плечо является второй причиной для деривативов. Кредитное плечо имеет большую тягу за счет использования производной и значительно усиливается за счет производной.Если базовый актив движется в положительном направлении, движение усиливается. Производные ценны в условиях нестабильных рынков. Высокая волатильность увеличивает значения путов и коллов.

Торговля является третьим методом использования производных, которые покупаются и продаются несколькими способами. Они продаются без рецепта или как обмен. Внебиржевые контракты являются частными между сторонами. Примером внебиржевого контракта является соглашение своп. В отличие от бирж, своп-соглашения не регулируются и подвергаются риску из-за частного соглашения.Биржи проходят через посредника, расчетную палату и, следовательно, не сталкиваются с риском доставки.

Производные и крах 2008 года

Крах 2008 года на фондовом рынке и рынке недвижимости был в значительной степени результатом разгрома рынка деривативов. До 2008 года существовала теория, что, объединяя кредиты в гигантские пакеты, вы можете снизить риск любого отдельного дефолта, таким образом были созданы CDO или обеспеченные долговые обязательства. Затем производные инструменты использовались для нарезки этих пакетов на ссуды с высоким риском и ссуды с низким уровнем риска, а затем были проданы свопы по дефолтным кредитам на деривативы (CDS), чтобы застраховаться от риска этих «траншей».Проблема возникла, когда они не смогли осознать, что, если бы все в транше находились в примерно одинаковой экономической ситуации, если один из них объявил дефолт, другие, вероятно, также допустили бы дефолт. Таким образом, те, кто предоставлял страховку, неправильно рассчитали риск дефолта, что в итоге привело к эффекту домино, так как домовладельцы, а затем страховщик и его клиент не смогли выполнить свои обязательства. Майкл Льюис дает превосходное описание событий, связанных с крушением, в своей книге «Большой шорт: внутри машины судного дня».

См. Также:

Рекомендовано Amazon:

Бретт Чатц родился в Йоханнесбурге, Гаутенг, Южная Африка. Он учился в аккредитованном на международном уровне Университете Южной Африки, где он получил престижную степень бакалавра коммерции, где его основными предметами были экономика и стратегическое управление. Совместно с начальной степенью он закончил несколько курсов бакалавриата искусств, в частности английскую поэзию и литературу. Кроме того, он поступил в Хайфский университет в Израиле, чтобы закончить аспирантуру по специальности бакалавр искусств.В настоящее время Бретт представляет информационные очерки для всемирно известного поставщика ставок на спред и торговли CFD, InterTrader.com

Изображение предоставлено AdamR / FreeDigitalPhotos.net

,Введение в производные

Это все о склоне!

Наклон = Изменение в Y Изменение в X |

Мы можем найти средний уклон между двумя точками. | ||

Но как нам найти наклон в точке ? Нечего измерять! | ||

Но с производными мы используем небольшую разницу… … затем уменьшите его до до . |