Что означает слово эквайринг – что это такое, что означает эквайринговая операция в банке

что это такое простыми словами? Понятие и особенности

Нередко сложным для понимания и произношения словом обозначают довольно простую вещь или действие, прочно вошедшее в обиход большинства людей. Так, возможность оплаты товаров и услуг с помощью платежных терминалов, считывающих информацию с банковской карты, широко используется покупателями во всей России. При этом мало кому известно, что такая процедура носит название «эквайринг».

Нередко сложным для понимания и произношения словом обозначают довольно простую вещь или действие, прочно вошедшее в обиход большинства людей. Так, возможность оплаты товаров и услуг с помощью платежных терминалов, считывающих информацию с банковской карты, широко используется покупателями во всей России. При этом мало кому известно, что такая процедура носит название «эквайринг».

Понятие эквайринга

В буквальном смысле английское слово «acquiring» означает «приобретение». В банковской среде под ним подразумевается прием денежных средств в качестве оплаты за приобретенные товары, оказанные услуги, или выполненные работы. Процедура осуществляется при обязательном участии банка-эквайера, который выполняет установку в торговой точке специализированного оборудования (импринтеров или платежных терминалов), а также осуществляет перевод денежных средств со счета покупателя на счет продавца.

Виды эквайринга

В настоящее время выделяется три основных вида эквайринга:

- Интернет-эквайринг. В этом случае оплата счетов, выставленных продавцом, осуществляется с помощью всемирной сети. Наиболее часто подобный метод оплаты используется при расчете с интернет-магазинами.

- Торговый. Он представляет собой оплату приобретенных товаров непосредственно в точке продажи. Для осуществления процедуры перевода денег используются POS-терминалы. С каждой операции с продавца банк удерживает комиссию, средний размер которой составляет от 1,5 до 2,5% от общей суммы платежа.

- Обменный. Такое название носит обычная выдача наличных в банкомате владельцу пластиковой карты.

Внедрение эквайринга в работу торговой точки

Данная процедура осуществляется в следующей последовательности:

- банк осуществляет проверку торговой точки, в которой будет установлено оборудование на надежность;

- между банком и торговой точкой заключается договор о сотрудничестве;

- продавец передает сведения о проведенных с использованием пластиковых карт операций в банковскую организацию;

- банк возмещает затраченные денежные средства путем их перевода на счет продавца, удерживая при этом некоторую сумму в качестве комиссии за свои услуги.

Преимущества эквайринга

Данный вид расчетов между продавцом и покупателем имеет ряд существенных преимуществ:

- полностью исключаются риски передачи фальшивых купюр как от покупателя продавцу, так и наоборот;

- отсутствие необходимости инкассации наличности, позволяющее продавцу исключить эту процедуру из статьи расходов;

- удобный способ взаиморасчетов;

- исключается возможность ошибки кассира при расчете с клиентом.

Большинство пользователей пластиковых карт даже не подозревает о том, что регулярно становится участником процедуры эквайринга. Снятие наличных средств, полученных в качестве пенсии или заработной платы с банковской карты, расчет ею в магазине или кафе, оплата товара, заказанного в интернет-магазине – все эти простейшие манипуляции и носят название эквайринга.

bfrf.ru

Эквайринг — что это такое

Эквайринг — это система, позволяющая продавцу при помощи терминалов и иных технических средств принимать в качестве оплаты за товары и услуги дебетовые и кредитные банковские карты, а также устройства бесконтактной оплаты.

Эквайринг — это банковская услуга, поскольку в нем задействованы не только покупатель и продавец, но и кредитная организация, которая называется банком-эквайером и имеет специальную лицензию.

Разберемся, что такое эквайринг в банке и какова его специфика.

Подключим эквайринг к вашей онлайн-кассе за один день.

Оставьте заявку и получите консультацию в течение 5 минут.

Эквайринг — это элемент платежной системы

Современные расчеты трудно представить без использования банковских карт.

Чтобы расплатиться за товар с помощью карты, необходимо не только наличие специального устройства (платежного терминала) у продавца, но и возможность информационного взаимодействия между ним и банком. Эквайринг реализует в себе все эти функции.

Чтобы реализовать возможность безналичного расчета, предприниматель должен заключить с банком специальный договор. Таким образом, эквайринг — это еще и форма договорных отношений между продавцом товаров либо услуг и банком.

В 2018 году доля безналичных расчетов в России составила 55 %. То есть можно говорить о незначительном, но преобладании таких платежей над традиционными.

Большинство банков предлагают такую услугу бизнесу на различных условиях.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса!

Получай первым горячие новости и лайфхаки!

Эквайринг: что это такое простыми словами

Эквайринг — это техническое и информационное взаимодействие между кредитной организацией, продавцом и покупателем.

Чтобы простыми словами охарактеризовать эквайринг и объяснить, что это такое, достаточно представить стандартную ситуацию. Покупатель намерен приобрести в магазине товар и не использовать при этом наличные.

Чтобы расплатиться без использования наличных, продавец должен иметь специальный терминал для считывания средств контактной и бесконтактной оплаты. Кроме того, сведения о произведенной оплате должны быть направлены в банк продавца для зачисления денежных средств, то есть терминал должен быть подключен к информационной системе банка. Если все условия выполнены, деньги успешно будут зачислены на счет продавца, и операция будет завершена.

Зачем нужен эквайринг?

Эквайринг имеет некоторые преимущества перед традиционными наличными расчетами. Рассмотрим их относительно каждой из сторон расчетов.

Для продавца:

- Увеличивается прибыль и расширяется клиентская база.

Многочисленные исследования подтверждают вывод о том, что возможность безналичной оплаты влияет на отношение потребителей к сумме покупки — с электронными деньгами расстаются легче. Кроме того, социологические исследования подтверждают, что более обеспеченные потребители предпочитают безналичный расчет. - Сокращается время обслуживания.

- Отсутствие необходимости пересчитывать полученную оплату и сдачу сильно экономит время, затрачиваемое кассиром на одного клиента.

- Возможность дистанционного ведения бизнеса.

- Это особенно важно для интернет-магазинов, которые могут получать оплату за реализуемые товары из любой точки планеты.

- Снижается риск получения поддельных денежных купюр.

- Экономия на услугах инкассации.

C точки зрения покупателя:

- Удобство и быстрота покупки.

- Надежность расчетов.

Покупателю не требуется проверять, правильно ли ему была выдана сдача. - Расширение географии покупок.

Онлайн-оплата позволяет совершать покупки в магазинах по всему миру. - Программы лояльности, скидки и бонусы.

Многие банки и компании предлагают дополнительные скидки и бонусы при совершении безналичной оплаты. Это повышает потребительскую активность.

Виды эквайринга

Можно выделить три разновидности эквайринга:

- Торговый или банковский эквайринг — наиболее распространенный вид, заключающийся в приеме банковских карт для оплаты покупок. Для данного вида обязательным условием является наличие специальных считывающих устройств, которые и позволяют совершить процедуру списания денежных средств c одного банковского счета и зачисление их на другой счет.

- Интернет-эквайринг — позволяет осуществлять оплату онлайн без использования специального считывающего оборудования. Вместо этого пользователь переадресуется на специальную страницу банка в Интернете, где в защищенном режиме вводит данные банковской карты для дальнейшего списания.

- Мобильный эквайринг — самая «молодая» разновидность, позволяющая принимать безналичную оплату смартфоном. Этот способ удобен для оплаты в ситуациях, когда затруднительна установка терминалов (такси, курьеры и пр.).

Каждая из разновидностей имеет свои преимущества и недостатки. Например, преимуществом торгового эквайринга является его распространенность. Онлайн-эквайринг открывает новые рынки, но связан с повышенными рисками мошенничества и несанкционированного списания денег. Статистические исследования показывают, что этот аргумент является барьером для многих пользователей. Мобильный эквайринг связан с ограниченным техническим функционалом мобильных терминалов и платежных устройств.

Тем не менее, технологии развиваются, в том числе и в сфере безопасности и защиты платежей. Повышение уровня защищенности финансовых операций привлекает к безналичным расчетам все большее число пользователей.

Подберем оптимальные условия эквайринга для вашего бизнеса за 5 минут!

Оставьте заявку и получите консультацию.

online-kassa.ru

Интернет эквайринг что это такое простыми словами

Российский интернет продолжает развиваться сверхвысокими темпами и в первую очередь это касается бизнеса, а именно интернет торговли. В интернете продают все: от бытовой техники, до информационных услуг и продуктов. И главный вопрос, которым задаются предприниматели – как продавать через Интернет? Интернет-эквайринг дает возможность клиенту оплачивать товары и услуги даже без регистрации аккаунта и создания личного кабинета на сайте.

Главное лицо в торговле всегда был и остается покупатель. А покупателю сегодня нужна мобильность совершения сделки с сайта в любой момент времени. Эти условия можно выполнить, если обеспечить свой веб-ресурс функционалом платежной системы.

Почему выгодно иметь сайт для продаж?

Сайты предоставляют широкие функциональные возможности покупателям выбрать необходимый продукт, или услугу, ознакомиться с его характеристиками, фото и видео-презентацией товара, прочитать отзывы реальных клиентов и купить по удобной цене, чаще всего с возможностью доставки «до двери».

При этом продавец получает тоже большой пакет опций. Интернет-магазин, или страница-продажник, кроме оплаты услуг хостинга не несет каких-либо других затрат. Отсутствует необходимость арендовать помещение, нанимать персонал для обслуживания торговой точки, нет потребности в кассовом аппарате и в привлечении дополнительных услуг, таких как инкассирование. Т.е. веб-сайт сегодня, это удобный, технологический инструмент, к которому можно подключить платежную систему и продавать.

Трансстройбанк предоставляет своим клиентам услугу Интернет-эквайринга.

Для бизнеса важна скорость принятия решения, безопасность сделки и максимальный контроль за поступающими на счет средствами.

Преимущества Интенет-эквайринга для продавца

- Для удобства пользования услугой процессинговый центр предоставляет продавцу личный кабинет, в котором можно настраивать и контролировать процессы.

- При подключении услуг интернет эквайринга доступы настройки параметров безопасности. Это позволит исключить финансовые риски и увеличить конверсию платежей.

- Для ведения учета и статистики в личном кабинете работает система аналитики.

- Для удаленного контроля за процессом доступно мобильное приложение.

- Платежи клиентов ежедневно поступают на банковский счет продавца.

Преимущества Интенет-эквайринга для покупателя

Пользуясь Интернет-эквайрингом клиенту доступны самые популярные способы оплаты:

- Банковские карты;

- Электронные кошельки;

- Интернет-банкинг;

- Лицевые счета мобильных операторов;

- Денежные переводи и другие…

- Поддержка 3D-Secure, маршрутизация транзакций, мультивалютные платежи и обработка карт из любой страны.

Всего сервис предлагает 38 дополнительных способов оплаты.

Как подключить Интернет-эквайринг в Трансстройбанке?

Подключиться очень просто. Достаточно выполнить два несложных шага:

- Отправить заявку на электронный адрес Транстройбанка;

- Подготовить сайт к приему платежей.

Требования к сайту для возможности принимать онлайн платежи опубликованы на официальной странице услуги на сайте Трансстройбанк.

Для технической настройки сайта к приему платежей не требуется привлекать специалистов на стороне. Это бесплатно реализуют специалисты сервис-провайдера.

Возможен ли интернет эквайринг без онлайн кассы?

Онлайн касса станет обязательным требованием к компаниям и торговым точкам с 01.07.2019 года. Многие предприниматели интересуются вопросом выбора онлайн-касс при продажах с помощью технологии интернет эквайринга.

Как работает онлайн касса в интернет эквайринге?

Онлайн касса фиксирует данные и передает показания в органы налоговой службы. Чтобы процесс проходил правильно и без сбоев, а данные в налоговую инспекцию передавались максимально оперативно и в правильной форме, Необходимо воспользоваться услугами оператора фискальных данных, которым является Трансстройбанк. В банке можно приобрести необходимое оборудование, а специалисты банка помогут произвести настройку. Таким образом все расчетные операции максимально точно и своевременно будут попадать в налоговую службу, что сделает экономическую деятельность компании максимально прозрачной.

Как работает интернет эквайринг?

Интернет-эквайринг позволяет оплачивать услуги и товары с сайтов, при помощи онлайн кассы и банковской карты. Для того чтобы начать пользоваться Интернет-эквайрингом, предпринимателю необходимо заключить договор с банком предоставляющим услуги интернет-эквайринга. Это возможность даст бизнесу принимать платежи при помощи онлайн-кассы безналичным способом.

Для владельца интернет магазина эквайринг позволит принимать онлайн оплату с помощью банковских карт и электронных кошельков.

Процесс оплаты покупок с помощью онлайн-кассы аналогичен обычному торговому эквайрингу. При совершении покупки с помощью банковской карты клиент совершает оплату, предприниматель выбивает товарный чек и передает товар с чеком покупателю. В интернет эквайринге процедура аналогичная, однако при совершении покупки клиент получает электронный чек (чек в электронном виде).

Преимущества интернет-эквайринга заключается в том что клиент может оплачивать любые товары и услуги в один клик. Такая возможность появляется, когда покупатель дает согласие на сохранение данных с карты в системе.

Возможно ли вести деятельность с интернет эквайрингом без онлайн кассы?

На сегодняшний день прием оплаты за товары или услугу через сайт является стандартом экономической деятельностью любой компании. Данные о платежах, согласно законодательству, обязаны поступать в налоговую службу. Онлайн касса позволяет процесс приема и передачи данных осуществлять в автоматическом режиме, а также формировать платежный документ и отправлять покупателю данные с электронным чеком на e-mail адрес.

Все эти функции уже заложены в современных онлайн кассах. Соответственно предприниматели, пожелавшие вести бизнес с помощью технологии интернет-эквайринга, обязаны приобретать оборудование онлайн кассы.

Онлайн касса с эквайрингом для индивидуальных предпринимателей

Онлайн касса с эквайрингом встречается в двух вариантах решения:

- Встроенный эквайринг непосредственно в кассовом аппарате;

- Эквайринг как терминал с отдельным устройством, способным работать как самостоятельно, так и в связке с онлайн кассой.

Чтобы понять какая именно онлайн-касса необходима ИП, достаточно понять назначение бизнеса и рассчитать бюджет предприятия. После чего будет возможность определиться: подключать банковский pos-терминал, либо прибегнуть к услугам онлайн-кассы и эквайринга.

Виды банковских pos-терминалов

На сегодняшний день в рынке представлено два вида pos-терминалов:

- Стационарные терминалы подключается к кассе, или работают в качестве самостоятельного устройство питаясь от сети.

- Мобильный эквайринг подключается с помощью мобильного телефона (смартфона, планшета) к кассе.

Мобильный эквайринг. Онлайн касса со встроенным эквайрингом

В связи с растущими темпами по оказанию услуг доставки приобретенных товаров с помощью курьерской службы, возрастает потребность в мобильных онлайн кассах со встроенным эквайринг-терминалом. Наиболее популярная сфера применения мобильных касс у курьерской службы, доставки еды (продуктов питания), магазинов ведущих деятельность в режиме разъездной торговли, рыночная торговля и прочие.

Трансстройбанк предлагает услугу подключение к онлайн кассам с эквайрингом в одном устройстве. Подключение услуги происходит на сайте банка. Клиенту предоставляется устройство, в полном соответствии с 54 ФЗ, способное принимать оплату любыми картами. Настройку устройства осуществляют квалифицированные сотрудники сервисной службы банка.

Стационарная онлайн касса с эквайрингом

Когда речь идёт обо традиционной торговле со стационарной торговой точки, например услуги в салоне красоты, либо кафе/ресторан, то вполне будет достаточно стационарной онлайн кассы. Устройство адаптирована для ведения деятельности в том числе и в интернет-магазине. Установку стационарной онлайн кассы и настройку оборудования под ключ можно заказать в Трансстройбанке.

www.transstroybank.ru

Эквайринг — что это такое простыми словами + дельные советы

Вы узнаете, что такое эквайринг, какие бывают виды эквайринга, а также как выбрать банк для подключения услуги эквайринга для начинающего бизнесмена

Здравствуйте, уважаемые читатели журнала ХитёрБобёр.ru! Сегодня речь пойдет о таком понятии, как эквайринг.

Мы разберемся, каким образом посредством использования эквайринга можно увеличить объемы продаж и расширить клиентскую аудиторию.

Также вы узнаете, от каких подводных камней может защитить подключение этой услуги для начинающих бизнесменов.

Присаживайтесь по-удобнее, мы начинаем!

1. Что такое эквайринг — определение и механизм обслуживания: особенности эквайринга без кассового аппарата

Для начала дадим определение термину эквайринг.

Эквайринг — это банковская услуга, позволяющая потребителям оплачивать покупку при использовании пластиковой карты, благодаря чему отпадает необходимость обналичивания денежных средств через банкоматы.

Такие виртуальные платежи существенно облегчают совершение покупки в Интернете и позволяют потребителям сократить время, необходимое для посещения ближайшего магазина.

Эквайринг для ИП может стать очень важным инструментом увеличения итоговой прибыли, так как покупатель с картой готов потратить больше денег в среднем примерно на 20%.

Например

Семейная пара Роман и Ольга отправились в супермаркет для покупки продуктов питания. В отделе бытовой химии в этот день была распродажа и большую пачку стирального порошка можно было приобрести со скидкой в 30%.

Для оплаты Роман взял зарплатную карточку, на которую недавно был перечислен аванс. Располагая необходимой денежной суммой, пара приняло единогласное решение сделать такую незапланированную покупку.

Алгоритм действий проведения операции эквайринга включает в себя несколько различных этапов.

Ниже представлены последовательные шаги на примере операций с POS-терминалами:

- активация платежной карты посредством её проведения по терминалу;

- отправка данных о владельце карты с целью проверки;

- списание определенной денежной суммы и перечисление её на счет оператора;

- выдача двух чеков — продавцу и клиенту;

- подпись чеков продавцом;

- выдача чека из кассы.

Договор о предоставлении услуги эквайринга заключается между торговой точкой, выступающей в качестве клиента и банковским учреждением. Оборудование, необходимое для выполнения условий составленного договора, должно быть предоставлено банком или агентом.

POS-терминал — это специальное устройство электронного типа, посредством использования которого возможен вариант проведения безналичного расчета пластиковой картой.

Такой аппарат состоит из монитора, системного блока, считывателя карты, печатающего устройства и фискальной части.

Функцию такого оборудования может выполнять кассовый аппарат или более компактные POS-терминалы. Экварийнг и кассовый аппарат — это достаточно дорогостоящая комбинация, которая больше подходит для успешных и уже раскрученных компаний.

Начинающим бизнесменам целесообразнее всего прибегнуть к использованию POS-терминалов.

Эквайринг без кассового аппарата может производиться двумя способами — при использовании стационарного или портативного POS-терминала, а также через веб-сайт по реквизитам банковской карты. POS-терминалы имеют сим-карту, наличие которой обеспечивает связь с банковским учреждением.

Мобильные терминалы способны считывать информацию с различных видов карт:

- дебетовые карты;

- кредитные карты;

- карты с магнитной лентой;

- чиповая карта.

К таким картам выдвигается одно единственное требование — наличие на счету достаточной денежной суммы, необходимой для оплаты стоимости покупки. Отсутствие связи с банком по техническим причинам также может стать препятствием для проведения оплаты.

Например

Андрей узнал от других сотрудников, что сегодня будет начислена зарплата на дебетовую карточку. После окончания трудового дня он прямиком направился в супермаркет, не догадавшись предварительно проверить личный счет через банкомат.

При проведении операции оплаты на кассе сотрудник супермаркета сообщил о невозможности завершить такую процедуру. Как выяснилось, заработная плата еще не пришла на карту и на счету оказалось недостаточно средств для оплаты покупок. От использования карты Андрею пришлось отказаться.

Развитие рынка эквайринга в России

На сегодняшний день услуги эквайринга в РФ находится еще в стадии развития в отличии от других стран, где процесс становления закончился достаточно давно.

Среди основных причин замедленного развития такого явления — низкий уровень финансовой и банковской культуры населения. Однако несмотря на определенные трудности, постепенно количество выпущенных банковских карт имеет устойчивую тенденцию к росту.

2. Кому и зачем может понадобиться услуга эквайринга без открытия расчетного счета

Предоставлять услуги эквайринга без открытия расчетного счета могут исключительно кредитные организации. В качестве потребителей могут выступать не только крупные торговые сети, но и начинающие индивидуальные предприниматели.

Продавцу эквайринг гарантирует целый ряд преимуществ:

- минимизация рисков, обусловленных возможностью получения фальшивой валюты;

- экономия на инкассации;

- увеличение прибыли;

- новое сотрудничество с более платежеспособными клиентами.

Покупателю эквайринг предоставляет возможность использовать средства, хранящиеся на карте. Также ему предоставлена возможность проведения очень быстрого и удобного расчета во время совершения покупки.

3. Основные виды эквайринга — ТОП-3 популярных вида

В рамках данной технологии существует три основных направления — торговый, мобильный и интернет-эквайринг.

1) Торговый эквайринг

Эти операции проводятся через специальные POS-терминалы. При выполнении такого действия средства поступают на счет предпринимателя. Поставщиком услуг при этом удерживается определенная сумма, размер которой определяется финансовым учреждением.

Изменение ставки и отмена лимитов по проведению операции плотно привязаны к обороту предприятия. Более подробно это мы уже описали в одной из своих статей про торговый эквайринг.

2) Мобильный эквайринг

Такая система первоочередно ориентирована на владельцев мобильных устройств. Благодаря ей возможен вариант совершения платежной операции при использовании смартфона. Мобильный эквайринг избавляет от необходимости делать привязку к конкретной торговой точки и позволяет оснастить терминалами всех сотрудников фирмы — даже тех, которые работают за пределами офиса.

На нашем сайте есть отдельная статья посвященная теме — мобильный эквайринг.

3) Интернет-эквайринг

Такой тип эквайринга позволяет произвести замену товара на деньги в любом интернет-магазине. Оплата покупки через карточку в режиме онлайн не предполагает использования специальных приложений и дополнительного оборудования.

Для проведения операции достаточно иметь доступ в Интернет. Защита персональных данных обеспечивается компанией-посредником, которая специализируется на сборе информации и последующей её рассылке в банк и продавцу.

Эквайринг на сайте позволяет одновременно задействовать огромное количество процессов. Пользователю при этом предоставлена возможность завершить покупку посредством нескольких кликов. Обо всем об этом вы можете прочитать в нашей отдельной статье интернет-эквайринг.

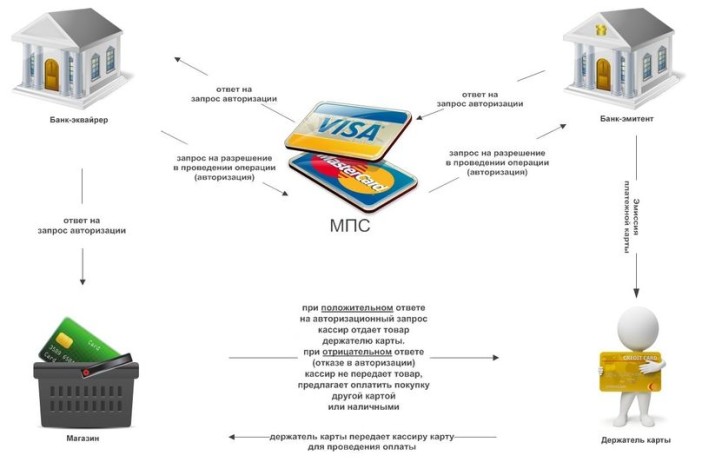

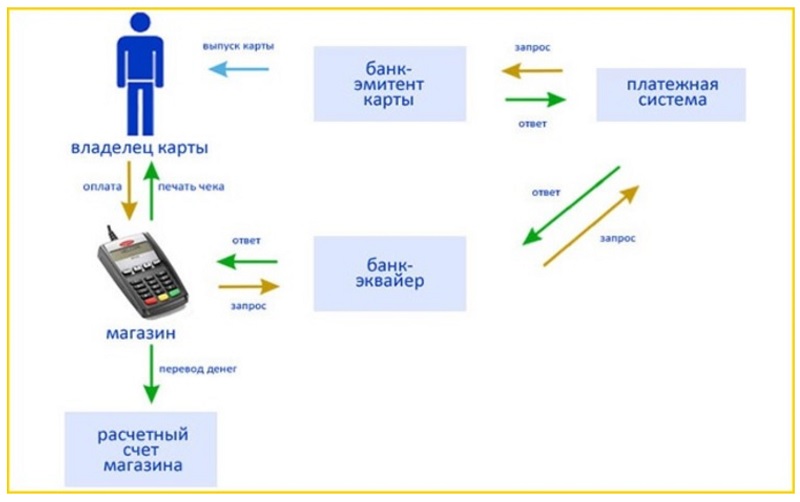

Наглядно работу эквайринга можно увидеть на схеме ниже:

4. Как выбрать банк для подключения услуги эквайринга — 7 практических советов от эксперта новичку

Выбирая банк, который может взять на себя функции эквайера, следует быть максимально внимательным. Предварительно следует тщательно изучить условия эквайринга, которые предлагает конкретное финансовое учреждения.

И только после сравнения с условиями других банков необходимо принимать окончательное решение.

Совет 1. Узнайте, какое оборудование предоставляет банк

Специальное оборудование и программное обеспечение влияют на скорость и безопасность проведения расчетов при использовании карты.

Возможные варианты применяемой аппаратуры выглядят следующим образом:

- POS-терминалы;

- импринтеры;

- процессинговые центры;

- кассовые аппараты;

- PinPad.

Наиболее бюджетным и эффективным решением является установка POS-терминалов. Использование кассовых аппаратов может быть сопряжено с дополнительными финансовыми нагрузками. Под PinPad понимается специальная панель для ввода защитного кода.

Совет 2. Обратите внимание на используемый вид связи терминала эквайринга с банком

Используемый вид связи терминала эквайринга с банком определяет скорость проведения транзакции. Существует несколько различных путей, по которым происходит запрос на снятие средств с карты — dial-up, GSM, GPRS, Ethernet, Wi-Fi.

При использовании связи Ethernet и Wi-Fi ответ приходит в течение 1-3 с. К технически быстрым способам также относится dial-up и GPRS. Последний вид связи дополнительно облагается тарифами оператора.

Совет 3. Поинтересуйтесь, с какими платежными системами работает банк

Конкретные банки взаимодействуют с определенными платежными системами. Для предприятия может оказаться очень выгодным решение об обслуживании карт клиентов с различным уровнем достатка. Потребительская аудитория благодаря этому будет иметь устойчивую тенденцию к расширению.

Совет 4. Внимательно изучайте договор эквайринга

Договор эквайринга содержит в себе все основные моменты взаимоотношений между поставщиком и потребителем услуг. Чтобы избежать неприятных сюрпризов при дальнейшем сотрудничестве, необходимо очень тщательно изучить свои права и обязанности перед эквайером.

В случае невыполнения последним своих непосредственных обязательств возможен вариант обращения в судебные инстанции. Договор в данном контексте будет выступать основным предметом рассмотрения дела.

Совет 5. Оцените уровень сервиса

Уровень предоставляемого сервиса оказывает непосредственное влияние на итоговую стоимость эквайринга. Среди возможных услуг следует отметить установку и дальнейшее обслуживание оборудования.

При проведение инструктажа сотрудники вашего предприятия должны получить ответы на такие вопросы:

- основные принципы работы оборудования;

- классификация реквизитов и карт;

- последовательность процедуры обслуживания покупателя;

- обучение процессу отмены авторизации;

- оформление возврата покупки;

- определение подлинности карты.

На заметку

Идеальной будет ситуация, при которой технический персонал банка мог бы проводить ремонт и замену оборудования круглосуточно семь дней в неделю.

Такой подход является признаком профессионализма и подтверждает высокий уровень квалификации поставщика услуг.

Пример из жизни

Предприниматель Алексей заключил договор о сотрудничестве с банком-эквайером. Через небольшой промежуток времени в магазине Алексея возникла внештатная ситуация — по техническим причинам была нарушена связь POS-терминала с банком.

Получив уведомление об этой проблеме, работники технической поддержки в максимально сжатые сроки устранили имеющиеся неполадки. В результате этого Алексей не потерял своих клиентов и его репутация как ИП не была запятнана.

Совет 6. Ознакомьтесь с финансовыми условиями обслуживания

Очень важным финансовым условием, на которое следует обращать внимание, является срок возмещения дохода предприятию. Средства на счет компании поступают в промежуток, эквивалентный 1-3 календарным дням.

Также необходимо оценить приблизительный размер расходов, которые несет предприятие за пользование услугой эквайринга. Итоговая цифра будет формироваться при учете совокупности различных факторов — установка оборудования, подключение услуги, аренда оборудования, ремонтные работы (при необходимости).

Совет 7. Изучите тарифы эквайринга банков

Тарифы эквайринга представлены в виде процентной ставки от стоимости товара или услуги. Такая комиссия взимается при совершении каждой транзакции.

Тарифы за факт пользования такой услугой формируются в зависимости от оборота предприятия, сферы деятельности организации, наличия или отсутствия лицензии на проведении операций и собственного процессингового центра.

Для расчёта индивидуальной комиссии воспользуйтесь сервисом Main Mine. Он позволяет рассчитывать и сравнивать тарифы на торговый эквайринг сразу для 30 наиболее востребованных банков и сервисов. Перейти к сравнению.

5. ТОП-9 банков по предоставлению услуги эквайринга

Для сравнения вы можете изучить тарифы на торговый эквайринг, которые предлагают различные учреждения финансового типа. С такой информацией можно ознакомиться ниже.

Тарифы популярных банков на предоставление услуги эквайринга представлены ниже в таблице:

Достаточно выгодные условия услуги эквайринга предлагает банк Открытие. Величина процентной ставки здесь будет варьироваться от 1,6 до 2,6%, которые будут сниматься при совершении каждой транзакции.

Другие банковский организации предлагают не менее выгодные условия. Ежемесячная стоимость предоставления оборудования во многом будет зависеть от количества рабочих мест на торговой точке и типа обслуживаемого программного обеспечения.

6. Эквайринг — за и против: обзор преимуществ и недостатков

Эквайринг является достаточно выгодной услугой для обеих сторон. Покупатель получает возможность проводить расчет при совершении покупки в максимально сжатые сроки.

Проследить за движением израсходованных средств можно при использовании чека, который выдаётся кассиром по завершении операции.

Владельцы торговых точек благодаря эквайрингу могут увеличить уровень продаж и привлечь более широкую клиентскую аудиторию. Вероятность получения фальшивых денежных средств при этом полностью исключается.

Среди преимуществ для обеих сторон сделки также следует отметить и такие моменты:

- улучшение имиджа компании;

- привлечение новых клиентов;

- безопасность хранения прибыли;

- снижение расходов на инкассацию;

- сокращение времени на подсчет доходов.

Из недостатков такого явления следует обратить внимание на комиссию, которая взимается банком-эквайером при совершении каждой операции.

Совет

Чтобы определить рентабельность и целесообразность подключения такой услуги, необходимо сопоставить доход магазина и частоту оплаты покупок при использовании пластиковых карт.

7. Заключение

Подключение эквайринга гарантирует увеличение доходов и позволяет привлечь новых клиентов. Такой инструмент очень удобен для всех участников рынка торговых и финансовых услуг.

Любая компания, которая заинтересована в росте и развитии собственного бизнеса, должна задуматься о предоставлении возможности оплачивать товары или услуги при использовании пластиковой карты.

Напоследок, посмотрите небольшое интересное видео о услугах эквайринга.

Если вы хотите поделиться интересными мыслями по этой теме или обсудить непонятные моменты, то можете оставлять свои замечания и пожелания в комментариях!

hiterbober.ru

Торговый эквайринг: что это такое

Торговый эквайринг — это услуга, предоставляемая банками и дающая возможность магазинам, супермаркетам, торговым точкам и т. п. принимать безналичную оплату от покупателей (с их банковских карт). Списание денег с карты происходит через специальные устройства — POS-терминалы.

POS-терминалы для приема безналичных платежей. Подберем за 5 минут!

Оставьте заявку и получите консультацию.

Торговый эквайринг дает бизнесу много преимуществ. Благодаря ему клиенты магазинов получают возможность расплачиваться картами, что гораздо удобнее, чем оплата наличными. А для продавцов это означает простоту и точность расчетов на кассах, приток новых покупателей, т. к. все больше людей предпочитают безналичные платежи и выбирают магазины, где есть такая возможность.

В этой статье расскажем о торговом эквайринге: что это такое, его ключевых преимуществах для ИП и компаний, тарифах и возможностях подключения услуги без необходимости открытия расчетного счета.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса!

Получай первым горячие новости и лайфхаки!

Торговый эквайринг: что это, как подключить

Торговый эквайринг дает возможность проводить безналичные расчеты с покупателями. Клиент магазина использует свою банковскую карту, чтобы оплатить покупку: в момент проведения расчета средства с нее списываются, затем перечисляются продавцу. Как происходит оплата:

- Кассир вставляет карту клиента в POS-терминал (в отверстие считывателя чипов) или проводит ею через щель ридера магнитной полосы. При бесконтактном способе оплаты карта подносится к терминалу. Считывается информация с нее. При необходимости клиент вводит свой PIN-код.

- В процессинговый центр банка-эквайера отправляется заявка на совершение платежа. Карта проверяется на предмет того, не числится ли она в стоп-листе.

- Если все в порядке, заявка передается в банк-эмитент карты. Проверяется баланс счета: достаточно ли средств для платежа. Если да, то списывается нужная сумма.

- Покупатель получает чек. Операция завершена.

Проведение платежа занимает не более 1-2 минут.

Примечание: Существует еще один способ безналичной оплаты при эквайринге — бесконтактный платеж с использованием смартфона (кольца, часов и пр.), на котором установлено одно из приложений: Apple Pay, Google Pay, Samsung Pay. Для проведения транзакции оба устройства — POS-терминал и телефон — должны иметь NFC-модуль. Смартфон подносится к терминалу, происходит передача информации в банковскую систему, выполняется платеж.

Как подключить торговый эквайринг:

- Изучите тарифы, предлагаемые банками, выберите подходящий вариант.

- Отправьте заявку на подключение услуги. Это можно сделать, позвонив в техническую службу банка, либо оформив запрос онлайн на его сайте. С вами свяжется специалист банка, задаст уточняющие вопросы о вашем бизнесе.

- Если заявка будет одобрена, следующий шаг — подписание договора. Для этого нужно представить в банк пакет документов (паспорт директора организации или индивидуального предпринимателя, идентификационный номер налогоплательщика (ИНН), свидетельство о госрегистрации компании или ИП и др.). В разных банках списки необходимых документов могут отличаться.

- После заключения договора в ваш магазин приедут специалисты банка, установят POS-терминалы, проинструктируют, как ими пользоваться, чтобы принимать безналичные платежи от покупателей.

Терминалы можно купить в специализированном магазине кассового оборудования, а также арендовать или приобрести у банка.

Важно! Иногда торговый эквайринг банки подключают только при условии, что терминалы взяты в аренду либо приобретены у них, и не работают с оборудованием, купленным у сторонних организаций. Либо подключают только определенные модели устройств. Заранее уточняйте этот момент.

Поможем с настройкой любой модели терминала для эквайринга. Консультации 24 часа.

Оставьте заявку и получите консультацию в течение 5 минут.

Торговый эквайринг для ИП и компаний — его преимущества

Подключение эквайринга выгодно для ИП и компаний, поскольку положительно влияет на их имидж, способствует росту лояльности клиентов и увеличению прибыли. Преимущества торгового эквайринга:

- Исключается риск приема фальшивых купюр.

- Работа кассира упрощается: не нужно пересчитывать полученные купюры, отсчитывать сдачу, нет риска ошибиться при этом. В результате обслуживание покупателей ускоряется.

- Сокращаются расходы на проведение инкассации.

- Рост выручки. Практика показывает, что, расплачиваясь банковскими картами, люди склонны тратить в среднем на 10-30 % больше, чем при расчете наличными.

- Приток новых покупателей. Количество граждан, предпочитающих безналичную оплату, постоянно растет, и подключение эквайринга способствует тому, чтобы они стали постоянными клиентами магазина. Если карты к оплате не принимаются, теряется часть покупателей — они уходят к конкурентам, у которых такая возможность есть.

Подключив эквайринг, можно сделать торговлю прибыльнее, увеличить производительность кассиров, избавиться от многих рисков,

online-kassa.ru

Эквайринг — это… Что такое Эквайринг?

Эквайринг — – комплекс услуг по приему банковских карт к оплате в торговой точке. Кредитная организация, которая их оказывает, называется банком эквайером. Такой банк устанавливает в торговых точках оборудование для приема карт, а также производит все… … Банковская энциклопедия

ЭКВАЙРИНГ — деятельность кредитной организации, включающая в себя осуществление расчетов с предприятиями торговли/услуг по операциям, совершаемым с использованием банковских карт. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Эквайринг — (от англ. acquiring приобретение) приём к оплате платёжных карт в качестве средства оплаты товара, работ, услуг. Осуществляется уполномоченным банком эквайером (англ. acquiring bank) путём установки на предприятиях торговли (услуг)… … Википедия

Эквайринг — 1.9. На территории Российской Федерации кредитные организации (далее кредитные организации эквайреры) осуществляют расчеты с организациями торговли (услуг) по операциям, совершаемым с использованием платежных карт, и (или) выдают наличные… … Официальная терминология

ЭКВАЙРИНГ — (англ. acquiring – приобретение) – деятельность по осуществлению расчетов с торговыми и сервисными организациями по операциям, совершаемым с использованием банковских карт, а также операций по выдаче наличных держателям карт в банкоматах или… … Финансово-кредитный энциклопедический словарь

ЭКВАЙРИНГ — деятельность кредитной организации, включающая в себя осуществление расчетов с предприятиями торговли (услуг) по операциям, совершаемым с использованием банковских карт, и осуществление операций по выдаче наличных денежных средств держателям… … Словарь понятий и терминов, сформулированных в нормативных документах российского законодательства

Эквайринг — деятельность банка по осуществлению безналичных расчетов с предприятиями торговли (сервиса) и выдаче налично денежных средств держателям карточек, в отношении которых банк не является банком эмитентом. ( Положение о порядке эмиссии банковских… … Право Белоруссии: Понятия, термины, определения

Эквайринг — прием к оплате платежных карт в качестве средства оплаты товаров, работ, услуг. Осуществляется через платежный терминал (POS терминал) или импринтер эквайером или через интернет (с использованием специально разработанного web интерфейса).… … Бухгалтерская энциклопедия

Эквайринг банка «Авангард» — – специализированный сервис, позволяющий юридическим лицам принимать оплату от клиентов за товары или услуги по банковским картам. Для того чтобы клиенты могли расплачиваться в точке продаж картами, необходимо установить POS терминал. Стоимость… … Банковская энциклопедия

Интернет-эквайринг — – услуга, позволяющая торгово сервисным организациям осуществлять расчеты с покупателями в сети Интернет. Оказывается банками эквайерами, процессинговыми центрами и электронными платежными системами. Основное преимущество банковского интернет… … Банковская энциклопедия

dic.academic.ru

Эквайринг — что это такое простыми словами, виды, особенности, преимущества и недостатки

![]()

![]()

Эквайринг — что это такое простыми словами? Какими особенностями обладает, какие преимущества он дает, и, какие недостатки существует? Это обычные вопросы практически всех начинающих бизнесменов. И это не удивительно.

Ведь сегодня безналичный расчет только начинает набирать обороты. И еще мало кто знает и понимает, что эквайринг из себя представляет, какие его виды, плюсы и минусы существуют.

Содержание

Что такое эквайринг простыми словами

Основные участники эквайринга

Основные виды эквайринга

Основные преимущества и недостатки эквайринга

Главные особенности системы оплаты (эквайринга)

Что такое эквайринг простыми словами

Прежде, чем приступить к рассмотрению особенностей эквайринга, дадим краткое его определение.

Эквайринг – это банковская услуга, с помощью которой человек может, не обналичивая свои денежные средства, оплачивать свои покупки при помощи банковской карты.

Эквайринг позволяет оплачивать свои покупки через интернет, не трате свое время на походы в магазины.

В малом бизнесе индивидуальный покупатель с помощью данной услуги може получить прибыль примерно на 20% больше. Это связано с тем, что люди, расплачиваясь банковской картой, совершают гораздо больше покупок. Это уже научно доказанный факт.

Приведем примерный алгоритм проведения операций эквайринга на примере работы с POS-терминалом.

- Первое, что необходимо сделать, это активировать свою банковскую карту в системе. Обычно это делается при помощи введения пин-кода.

- Затем, система начнет проверять данные владельца.

- После чего, денежные средства спишутся со счета покупателя и перечислятся продавцу.

- Затем система выдаст два чека, один из которых для покупателя, а второй для продавца.

Продавец подписывает чек, а касса выдает чек об оплате покупателю.

Чтоб начать пользоваться данной услугой, между клиентом, которым обычно выступает торговая точка, и банком должен быть заключен договор на предоставление услуги эквайринга. Банк или специальный агент должен предоставить клиенту оборудование, с помощью которого будут осуществляться условия, обозначенные в договоре. обычно такое оборудование называется POS-терминал.

POS-терминал – это устройство электронного вида, который позволяет проводить безналичный расчет пластиковой картой.

Он, как правило, состоит из монитора, системного блока, считывателя карты, печатающего устройства и фискальной части. Функцию такого устройства могут выполнять кассовый аппарат и компактный POS-терминал.

В совокупности эти устройства становятся очень дорогим удовольствием и подходят больше раскрученных больших компаний. Начинающим бизнесменам лучше всего начать свою предпринимательскую деятельность с использования POS – терминалов.

Эквайринг без самого кассового аппарата производится при помощи стационарного или портативного POS-терминала, а также, через интернет-сайты по реквизитам банковской карты.

Мобильные терминалы могут считывать информацию как с дебетовой и кредитной карты, так и с чиповой карты и карты с магнитной ленты. Главное, чтоб на таких картах было достаточно денежных средств для оплаты покупки.

Основные участники эквайринга

В эквайринге можно выделить три участника этого процесса.

- Финансово – кредитная организация (Эквайер)

Как правило, финансово – кредитные организации предоставляют услуги обработки и выполнения безналичных платежей, предоставляют POS-терминалы торговым точкам и держат под контролем все операции, которые производятся с помощью карт. Они устанавливают по условиям договора или выдают в аренду все необходимое для осуществления данных операций оборудование.

- Торговая организация (точка)

Торговая организация (точки) заключает с эквайером договор, где указаны все условия и цены на предоставление оборудования, использования терминалов, объем комиссий банка и сроки, в которые денежные средства должны быть перечислены продавцу со счета покупателя. Получить данную услугу могут любые организации, даже не имеющие счета в этом банке.

- Клиенты

Клиенты – это люди, которые совершают безналичную оплату в торговой организации.

Предоставлять услуги эквайринга могут только финансово – кредитные организации, а торговыми точками могут выступать как крупные торговые сети, так и начинающие индивидуальные предприниматели.

При чем, торговой организации эквайринг дает огромные преимущества, например:

- практически полное отсутствие риска получение фальшивой валюты;

- экономия на инкассации;

- увеличение прибыли примерно на 20%;

- сотрудничество с очень платежеспособными клиентами.

Основные виды эквайринга

На сегодняшний день услуги эквайринга в Росси только еще начал развиваться, и его процесс еще находится на стадии развития, в отличии, от других более развитых стран. Но, не смотря на это, уже можно выделить 4 основных вида:

- АТМ-эквайринг

АТМ-эквайринг – это первое, что появилось в России и представлен в виде терминалов и банкоматов оплаты, при помощи которых можно самостоятельно управлять своими денежными средствами, находящимися на банковской карте.

большого дохода получить с такого вида эквайринга просто невозможно. Это связно, в первую очередь, с тем, что сегодня законодательным путем размер процентной комиссии сильно понизился. а терминалов и банкоматов развелось на столько много, что всегда можно найти более выгодное предложение.

- Торговый эквайринг

Торговый эквайринг – это самый распространенный и популярный вид эквайринга, который используется для оплаты товаров, работ и услуг в торговых точках и местах общественного питания.

При торговом эквайринге оплата осуществляется через POS-терминал, который обязательно должен быть подсоединен к кассовому аппарату. Он должен быть как мобильным, так и стационарным. его можно приобрести полностью разом или взять в аренду у банка.

При проведении по нему операций, будут выданы кассовый чек и слип (чек самого терминала).

- Мобильный эквайринг

Мобильный эквайринг пока еще малоизвестный способ осуществления оплаты картами, но активно набирающий свои обороты.

При совершении операций через мобильный эквайринг понадобятся планшет (смартфон) и специальный кардридер, который связывается с ними при помощи usb, bluetooth или специальный разъема.

В некоторых банках такое устройство может быть выдано банком совершенно бесплатно и оно обходится гораздо дешевле, чем POS-терминала.

Основная суть использования мобильного эквайринга заключается в том, что при оплате продавец проводит карту с магнитной полосой через кардридер, а покупатель при этом должен расписаться на экране смартфона/планшета. При использовании чиповой карты потребуется ввод пин-кода.

Данный способ не пользуется должной популярностью только потому, что пока еще отсутствует эффективная защита планшета / смартфона от хакеров, вирусов и мошенников, которые могут получить доступ к вашему счету.

А также, при таком способе сама процедура оплаты происходит гораздо сложнее и по времени дольше. Это связано с тем, что сначала необходимо будет запустить приложение, выполнить все необходимые действия с меню указать номер мобильного телефона или e-mail клиента, получить его подпись.

К тому же, этот способ усложняется еще отсутствием кассового чека, который по закону в независимости от способа оплаты обязательно должен выдаваться.

- Интернет-эквайринг

Интернет-эквайринг – это способ оплаты, при котором необходимо ввести с помощью специального интерфейса реквизиты своей банковской карты, после чего нужно будет подтвердить оплату, введя пороль с sms-сообщения.

Такой способ чаще всего используется при осуществлении покупок через интернет – магазины и оплаты различных интернет – услуг. При таком способе кассовый чек не выдается, а просто присылается в электронном виде. А, если покупателю необходим буде сам чек в его физической форме, то ему необходимо будет оформить заказ на сайте продавца в момент передачи товара, обязательно его оплатив с помощью того же POS-терминала у курьера или в торговой точке..

Основные преимущества и недостатки эквайринга

У эквайринга, как и во всех других способах оплаты, есть свои плюсы и минусы.

К его плюсам для торговой точки можно отнести:

- увеличение торгового оборота примерно на 20%;

- риск подделки денежных купюр сведен к минимуму;

- экономия денежных средств на отсутствии инкассации;

- увеличение более платежеспособных клиентов;

- улучшение имиджа торговой точки;

- сокращение времени на подсчет доходов и безопасное хранение прибыли.

Преимуществами эквайринга для покупателей являются:

- возможность совершить покупку в максимально короткие сроки;

- и возможность совершения покупок без обналичивания своих денежных средств.

Основными и самыми главными недостатками эквайринга являются:

- взимаемая банком – эквайрингом процентная комиссия при совершении каждой операции, которая составляет примерно 1 – 6% от суммы;

- деньги от покупателя поступают на счет торговой точки в течение 1 – 3 дней;

- траты на приобретение/аренду оборудования для эквайринга и его техническое обслуживание.

Чтобы определить целесообразность подключения данной услуги, необходимо просто сопоставить доход, который вы приносите магазинам, и частоту ваших покупок.

Главные особенности системы оплаты (эквайринга)

У услуги эквайринга существуют свои особенности, которые заключаются в том, что:

- все права и действия сторон строго регламентируются заключенным договором;

- возможность применения для каждого договора индивидуального дохода;

- комиссионное вознаграждение эквайеру оплачивает торговая точка в виде персонально рассчитанного процента от сделок по картам, который обычно составляет от 1,5 – 4% от суммы операций;

- все необходимое оборудование платно, бесплатно или в аренду предоставляется самим банком;

- использовать данную услугу можно и без наличия в банке – эквайринге расчетного счета;

- плата за товар начисляется на счет торговой точки только через сутки – трое после оплаты.

Эти особенности должен учитывать каждый человек, который собирается начать пользоваться данной услугой.

Вот, как-то так. Теперь вы имеете представление о том, что такое эквайринг, его особенности, преимущества и недостатки, а также, какие виды эквайринга существуют на сегодняшний день. И, исходя из полученной информации, вы можете для себя самостоятельно решить о целесообразности его оформления. А, как подключить оплату банковскими картами, читайте в следующей статье.

Если вам понравилась статья, и вы считаете ее полезной, ПОЖАЛУЙСТА поделитесь ею с друзьями и знакомыми!!!

Также, вы можете высказать свое мнение о статье и о самом сайте в комментариях, указать недочеты данного ресурса.

Сайт MyRublik будет вам очень ПРИЗНАТЕЛЕН.

finans-bablo.ru