Чем отличаются обыкновенные акции от привилегированных: Какие акции покупать, обыкновенные или привилегированные

Обыкновенные акции или привилегированные? Что лучше?

Частый вопрос, который приходится слышать. И еще в последнее время стала довольно популярна тема — дивидендов (именно префы дают максимальные див. доходности). Но если эта тема стала популярна, может она уже не сработает? Попробуем посчитать…

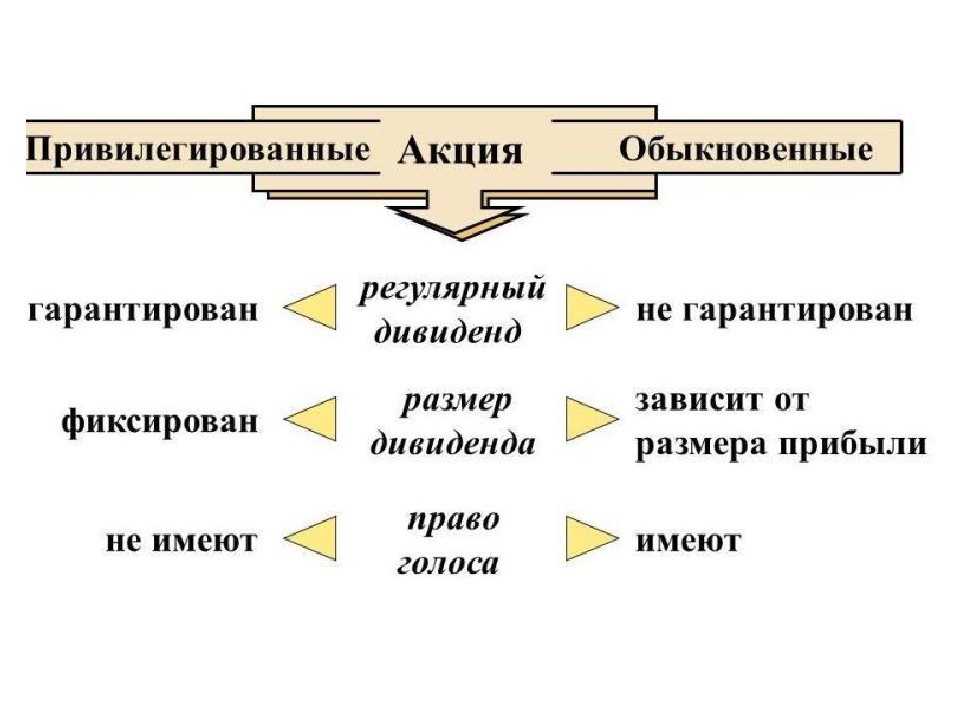

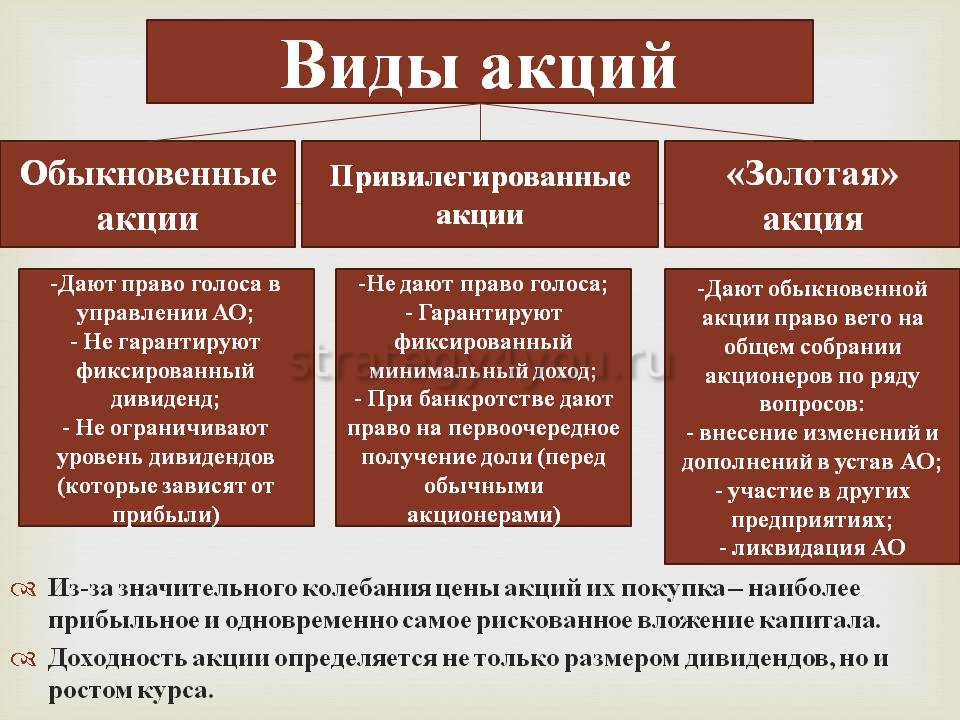

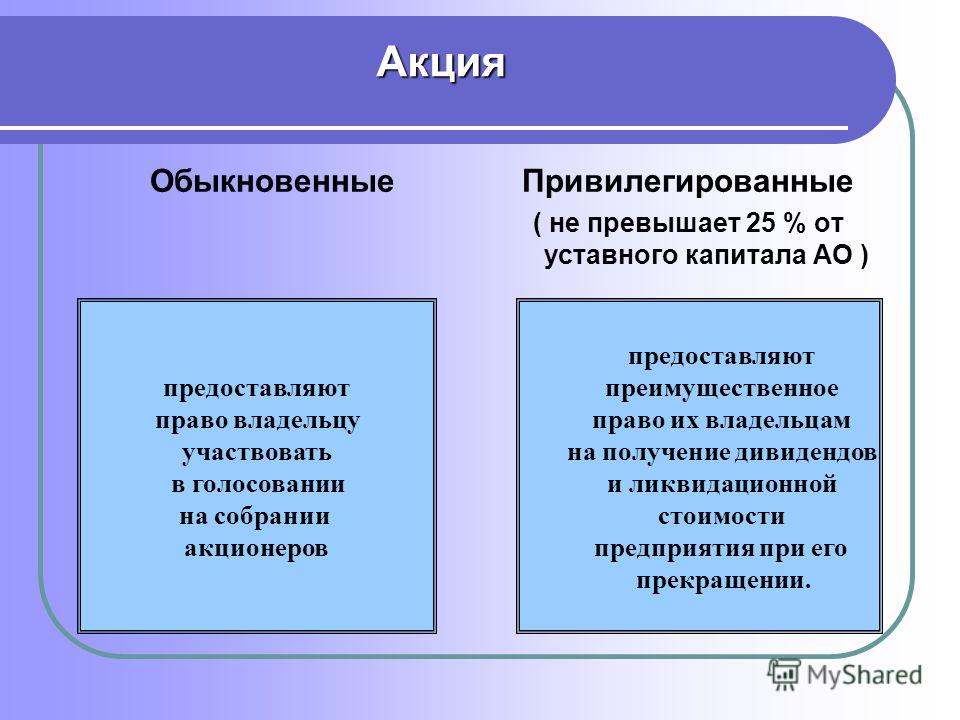

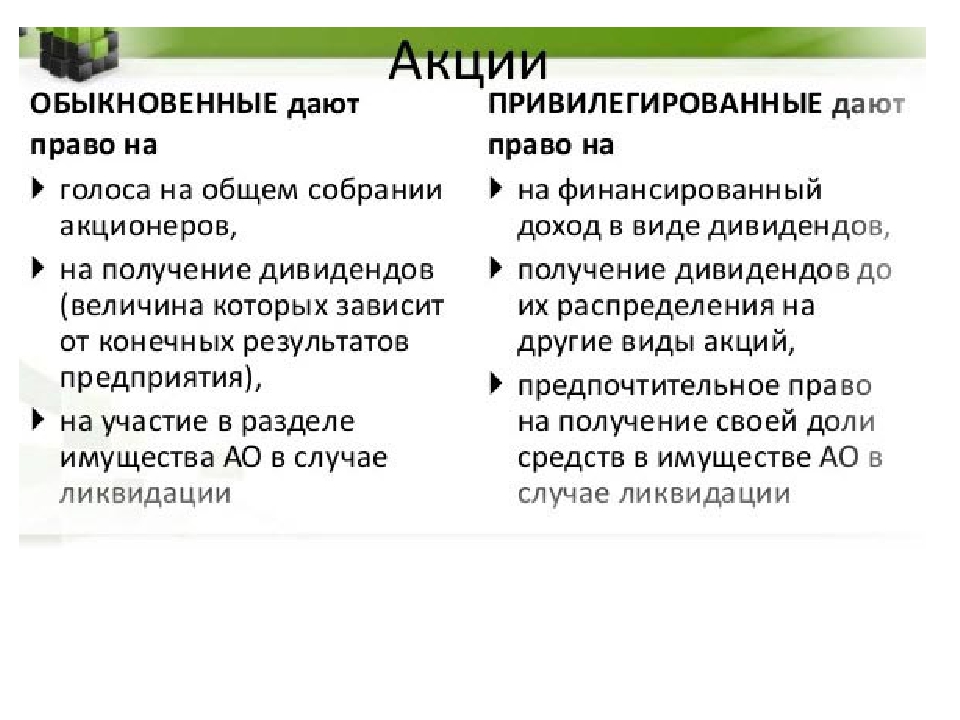

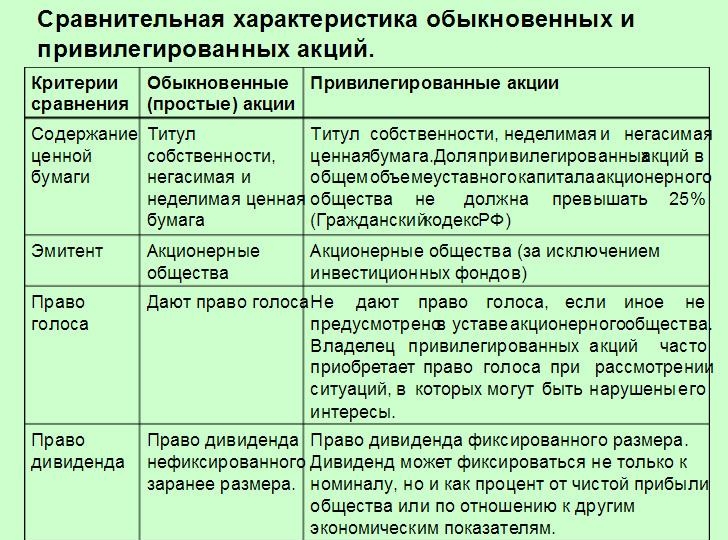

Обыкновенные акции отличаются от привилегированных тем, что по привилегированным выплачивается условно-фиксированный дивиденд (например, в уставе компании может быть записано, что на выплату дивиденда по привилегированным акциям идет 10% прибыли компании, или что дивиденд по привилегированным акциям составляет 10% от номинальной стоимости акции). Еще в законе есть положение, что дивиденды по привилегированным акциям не могут быть меньше дивидендов по обыкновенным (кроме ОАО «Лензолото» только, там по обычке платят больше). При этом, привилегированные акции не голосуют при выборе директора и совета директоров, распределения прибыли и прочим вопросам.

На Западе привилегированные акции обычно котируются ВЫШЕ обыкновенных.

В России привилегированные акции, как правило, стоят ДЕШЕВЛЕ обыкновенных. Очевидно, это связано с тем, что права владельцев привилегированных акций в последние 15 лет нарушались чаще, чем права владельцев обыкновенных. Другого рационального объяснения этому феномену я не вижу.

Ведь преимущества привилегированных акций очевидны:

#1. Дивидендная доходность префов выше, чем у обычки. Либо по обыкновенным акциям могут вообще не платить дивиденды.

#2. При движении цены обыкновенной акции, префы ходят также, и какой смысл покупать обычку, при этом, если еще есть п.1. Т.е. если обычка будет расти, то и префы вырастут также, а может больше, в виду зачастую более низкой базы у префов после депрессии рынка.

#3. Идея сужения спреда между обычкой и префами всегда была. И кстати, у ОАО «Дорогобуж» она реализовалась – префы стали дороже обычки, тут конечно, два фактора сыграли – по обычке последнее время вообще не платили дивидендов и материнская компания Акрон скупала с рынка и префы, а их уже не так много осталось, вот и спред схлопнулся.

И кстати, у ОАО «Дорогобуж» она реализовалась – префы стали дороже обычки, тут конечно, два фактора сыграли – по обычке последнее время вообще не платили дивидендов и материнская компания Акрон скупала с рынка и префы, а их уже не так много осталось, вот и спред схлопнулся.

Разберем несколько российских компаний имеющие обыкновенные и привилегированные акции.

На 19 августа 2013 года у данных типов акций были следующие спреды (тут я привел значения через потенциал роста к обычке — «если завтра объявят обмен 1:1»):

Посмотрим, как менялись цены акций и спреды на истории в прошлом (на примере семи компаний)

Сбербанк

Татнефть

Сургутнефтегаз

Ростелеком

Нижнекамскнефтехим

Ленэнерго

Дорогобуж

Пункт №2 также подтверждается – акции одной компании разных классов ходят коррелировано. И зачастую с уменьшением спреда – владельцы префов всегда обгоняют владельцев обычки.

И зачастую с уменьшением спреда – владельцы префов всегда обгоняют владельцев обычки.

В принципе, кроме Дорогобужа и Ленэнерго у всех компаний префы еще имеют потенциал роста на идеи прихода к паритету с обычкой 1:1 (а возможно и больше). Но есть риск, что может быть совсем иначе.

Существующий страх инвесторов подтверждается некоторыми фактами из реальности – когда обмен акций либо выкуп акций разных типов акций одного номинала производился с ущемлением прав владельцев привилегированных акций, основываясь на оценках акций смотря на текущие рыночные цены, в которых исторически существует данный спред. Получается аномалия рынка наносит реальные убытки инвесторам…

Пункт № 1 дивидендная доходность — тут всё просто.

Приведу годовую доходность от дивидендов при покупке акции на конец июня и удержании их следующие 12 месяцев:

Див. доходность у префов в разы больше, чем у обычки!!!

В итоге эквити по инвестициям (при реинвестировании дивидендов раз в год) в разные классы акций была следующей:

И графически…

Сбербанк

Татнефть

Сургутнефтегаз

Ростелеком

Нижнекамскнефтехим

Ленэнерго

Дорогобуж

Стоит упомянуть об исключении в данной истории, которое может случиться – если у ОАО несколько крупных акционеров и вдруг между ними возникла «война», или кто-то решит по манипулировать ценой с той или иной целью (ситуация с Ростелекомом в 2008), то в этом случае обыкновенные акции могут вести себя очень неадекватно…))) Но в конце концов всё приходит в норму.

Компаний с таким вероятностным развитием событий сейчас в России нет…

Если вернутся, к графикам выше, легко заметить, что префы показывают более лучший результат в сравнении с обычкой с точки максимального спреда. Так как он начинает сужаться, что дает фору владельцам префов. Например, тоже эквити, но с середины 2009 года (с момента максимальных спредов)…

Но даже при наличии небольшого спреда между обычкой и префами, лучше – префы, так как доходность будет либа равна, либо больше обычки. Пример, Ленэнерго не очень показателен – акции только снижались, но в префах за последнее 4 года (с учетом реинвестирования дивидендов) Вы номинально не потеряли ничего, а в обычке -71,5%, а за 6 лет префы -38,7%, обычка -89%. Разница есть!

И еще момент, доходность у Сбера и Татнефти между разными классами акций почти одинаковая — так как изменения спреда не произошло (ровно на средних исторических). Но после обмена 1:1 (если он будет???) доходность префов данных компаний на истории обгонит обычку значительно. ..

..

Выводы.

При отборе акций в портфель, если у компании есть и обыкновенные и привилегированные акции — я рекомендую выбирать префы – конечно, при соблюдении условия: более высокой див. доходности.

На данный момент спреды сузились в сравнение с историческими максимумами по спредам, но всё равно сохранились, так что вывод однозначный — пока префы дают див. доходность выше обычки покупать лучше их, если стоит такой выбор!!!

P.S. Стоит добавить, что иногда лучше не покупать никаких акций ввиду перегретости рынков (ситуация 2008)…

Акции привилегированные и обыкновенные: чем отличаются

Акции – один из основных активов на фондовом рынке. Мировая практика инвестирования показывает, что работа с ними может приносить хорошие доходы. Отдельные личности сделали на этом миллионные капиталы. А начинали они с теории. Поэтому сегодня поговорим о том, что такое обыкновенные и привилегированные акции и чем они отличаются.

Обыкновенные

Когда акционерному обществу (АО) нужно пополнить уставный фонд, оно выпускает ценные бумаги – акции. Таким образом фонд как бы распределяется на всех, кто их приобретет. Чем большим количеством бумаг владеет человек, тем выше его доля в фонде.

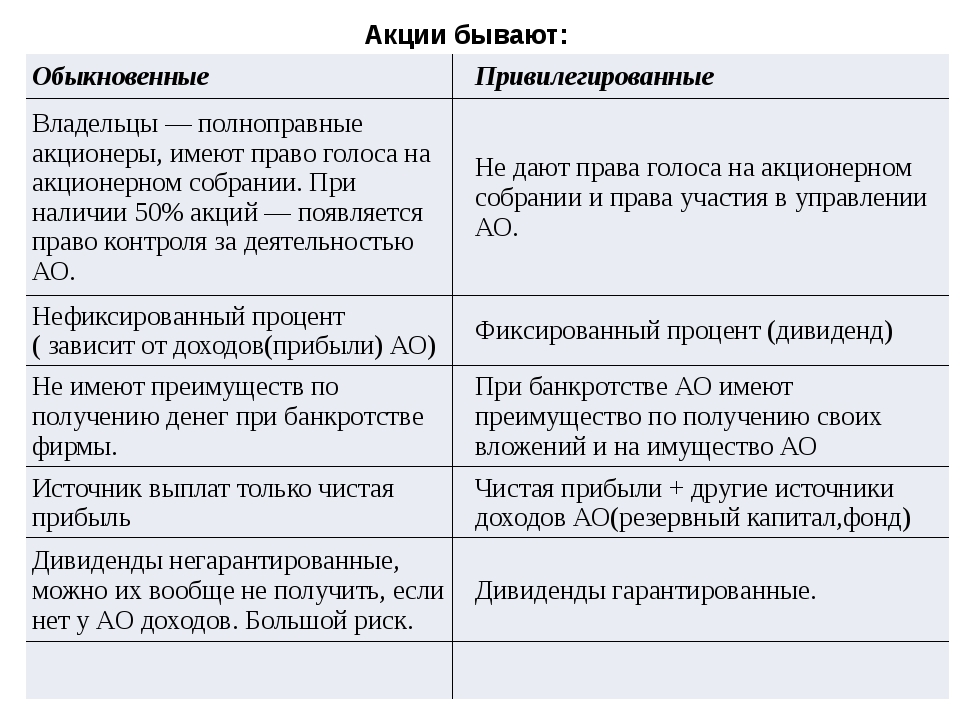

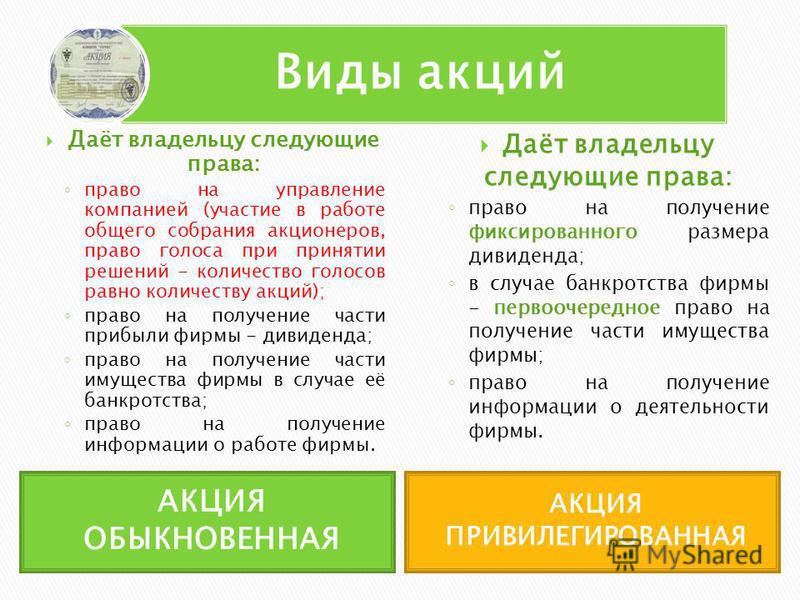

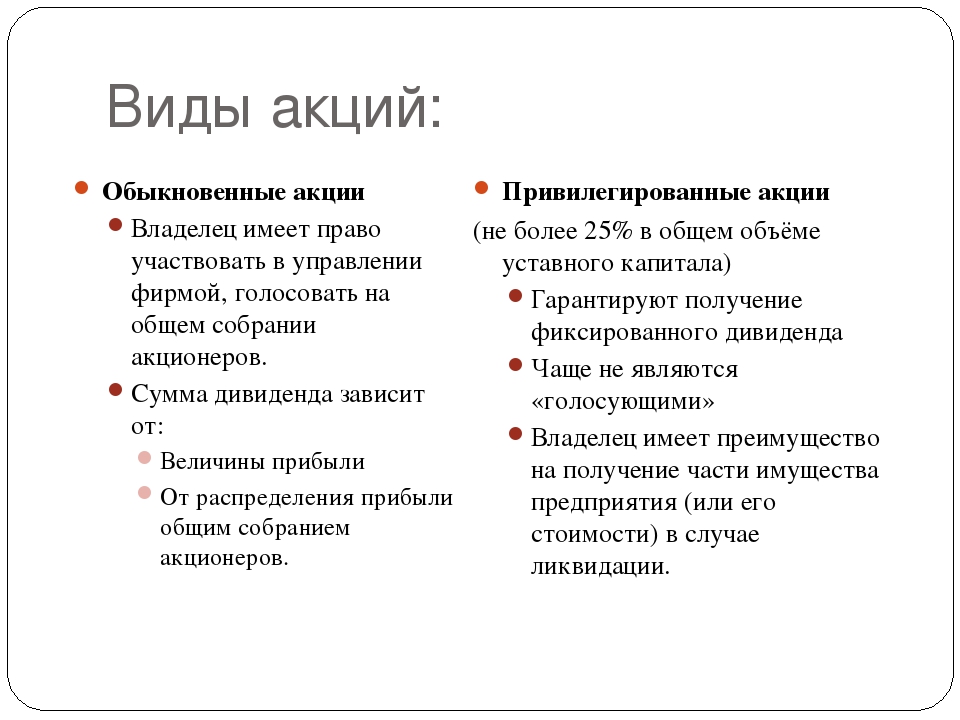

В основном эмитируются простые (обыкновенные) акции, которые дают право:

- принимать участие в собрании акционеров и голосовать по определенным вопросам;

- получать часть прибыли компании в виде дивидендов;

- в случае банкротства АО получить компенсацию.

Такие привлекательные свойства имеют свои ограничения. О дивидендах может идти речь лишь в том случае, если компания сработала с прибылью. Причем эта прибыль не мизерная, а такая, которая позволит поделиться с акционерами.

Но совет директоров АО вправе принять решение о том, чтобы всю прибыль вложить в дальнейшее развитие компании.

В данном случае акционерам ничего не остается, как принять это к сведению и ждать следующей возможности получения выплат.

Что касается банкротства, то обычные акции рассматриваются в последнюю очередь. Если имущества АО не хватит, компенсацию можно не получить. То есть единственное их преимущество – доля в компании с правом голоса. Но чтобы влиять на какие-то решения, нужно иметь много акций.

Привилегированные

Из названия понятно, что привилегированные акции обладают какими-то особыми свойствами. Они выражаются в том, что выплата дивидендов по ним приоритетная. Причем она может осуществляться даже в том случае, если чистая прибыль АО небольшая или её нет вовсе.

Правда, для таких выплат нужно соответствующее решение общего собрания акционеров и специально сформированный фонд. Это должно быть заложено заранее в уставе компании.

Кроме того, у привилегированных бумаг дивиденды являются фиксированными. Чаще всего это процент от номинальной стоимости акций.

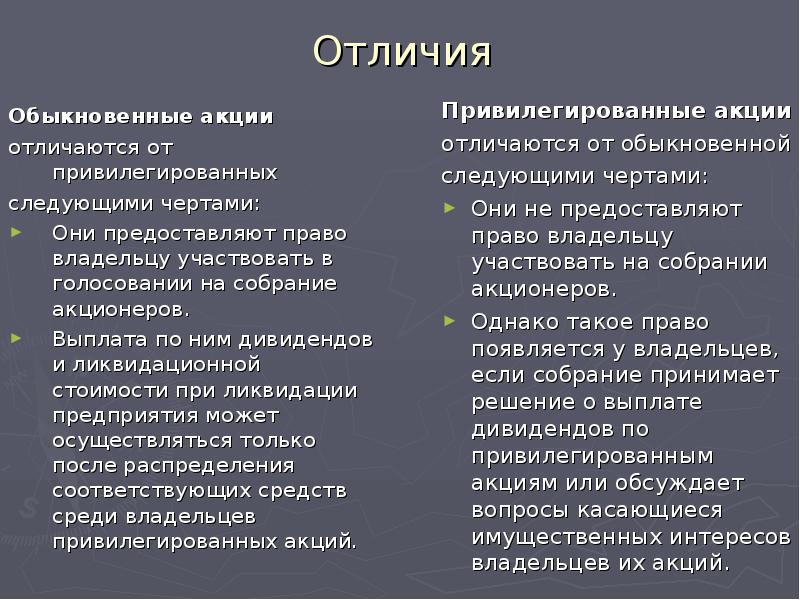

При её наличии сначала оплате подлежат дивиденды по привилегированным бумагам (в полном размере), а остальная часть распределяется на обыкновенные. Такие привлекательные особенности сопровождаются одним недостатком – отсутствием права голоса.

Многих инвесторов это не волнует, поэтому на привилегированные акции особый спрос. Для самого АО они также в чём-то выгодны, но выпускать их можно лишь в размере не более 25% от всего уставного фонда.

Разновидности

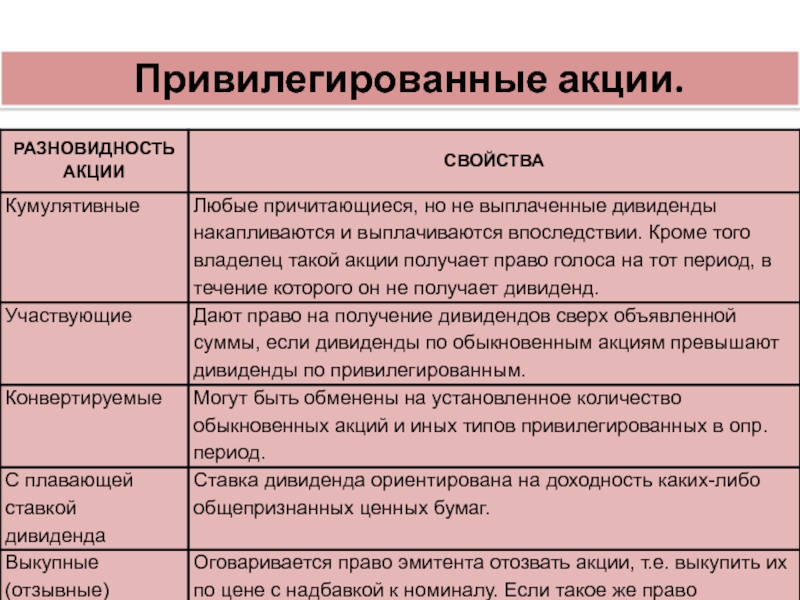

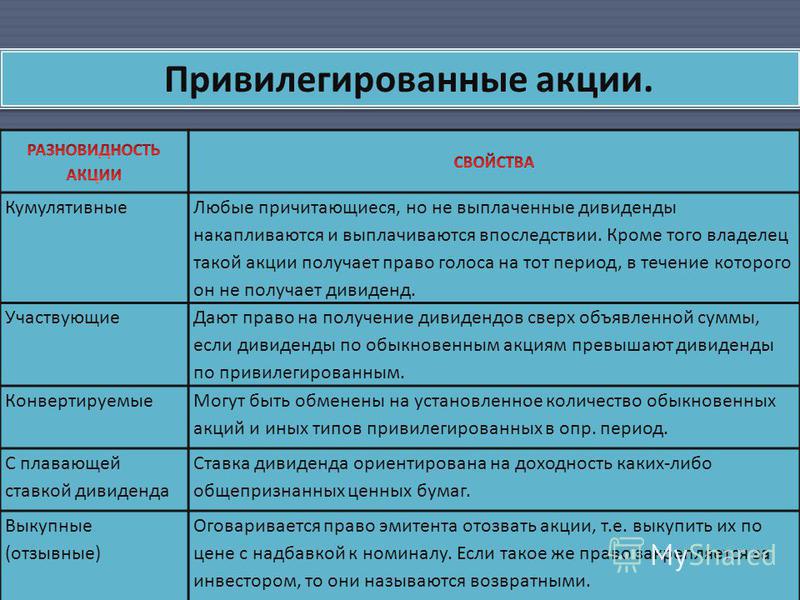

Существует несколько типов привилегированных акций, которые изменяют или дополняют вышеуказанные основные свойства этих бумаг:

- Кумулятивные. Если компания по каким-то причинам приняла решение не делать в текущем году выплату дивидендов, она не пропадает, а переносится на более благоприятный период. Максимально накопление может производиться три года.

- Некумулятивные. Здесь дивиденды не накапливаются, но если выплата не производится, у акционеров появляется право голоса. Оно действует до тех пор, пока не будут получены дивиденды.

- Конвертируемые. Держатель таких бумаг при желании может обменять их на обыкновенные.

- Неконвертируемые. Этот тип не предусматривает обмена.

- Отзывные. Вообще акции выпускаются на бессрочной основе, то есть они будут обращаться на рынке до тех пор, пока существует компания. В случае с отзывными АО оставляет за собой право выкупить их у владельцев. При этом заранее оговаривается, по какой стоимости это будет сделано – номинальной или рыночной на момент выкупа.

- Неотзывные. Остаются у владельцев, пока они не решат их продать на бирже.

- С фиксированной выплатой. Это большая часть привилегированных акций, где цифра процента устанавливается изначально и больше не меняется.

- С дополнительной выплатой.

Если после распределения прибыли на дивиденды по привилегированным бумагам остается часть на обычные акции, этот тип участвует и здесь. То есть производится два вида выплат.

Если после распределения прибыли на дивиденды по привилегированным бумагам остается часть на обычные акции, этот тип участвует и здесь. То есть производится два вида выплат. - С корректируемой ставкой. Процент устанавливается в виде промежутка, например, от 7% до 10%. Каждый раз выбирается цифра в зависимости от размера полученной прибыли.

- Аукционные. В них ставка устанавливается с помощью проведения аукциона. Для этого брокер устраивает такое мероприятие, собирая заявки потенциальных покупателей на определенные акции.

В них они обязательно должны указать, сколько единиц актива хотели бы приобрести, и какая цифра по дивидендам для них приемлема. Когда все заявки собраны, производится расчет среднего процента. Бумаги получают те, у кого заявленная ставка ниже расчетной. Но у всех покупателей процент будет одинаковым.

Разница

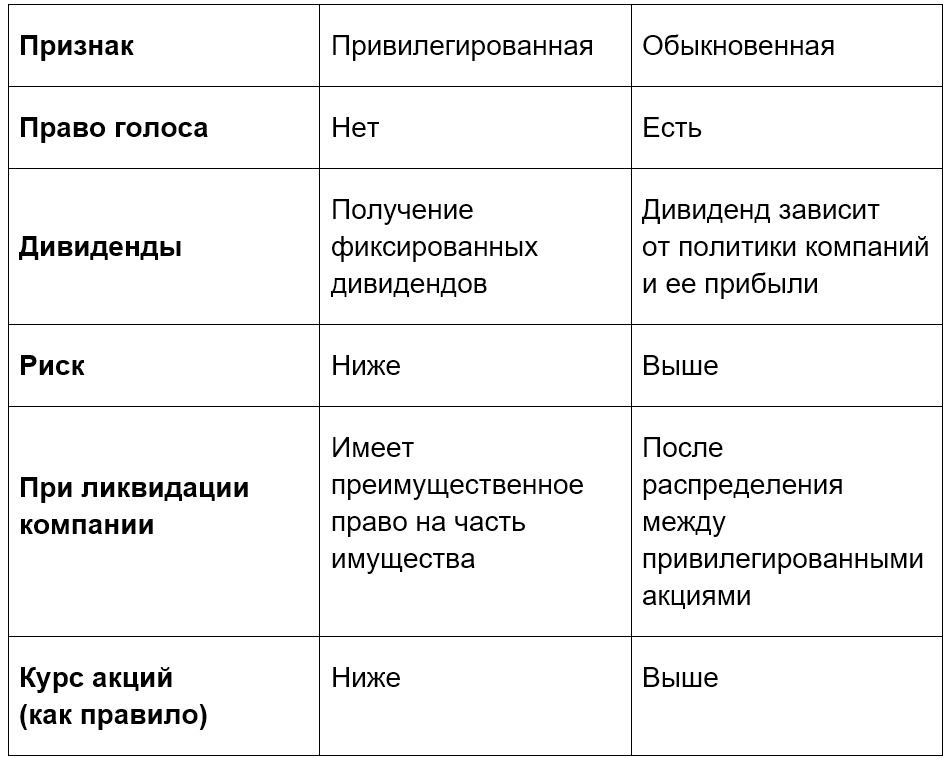

Разобравшись с двумя основными видами акций, неизменно появляется вопрос: какие из них лучше приобретать? Чтобы на него ответить, сначала кратко сформулирую отличие привилегированных акций от простых.

| Обыкновенные | Привилегированные | |

| Право голоса | Есть | Нет (в большинстве случаев) |

| Дивиденды | Плавающие | Фиксированные (чаще всего) |

| Зависимость от прибыли | Полная | Не зависят |

| Выплата дивидендов | После привилегированных | Первоочередная |

| Выплаты при банкротстве эмитента | В последнюю очередь | После кредиторов |

Если вы настроены на гарантированное получение дивидендов, а право голоса вас не интересует, конечно, нужно искать привилегированные акции. Хорошо, если они будут кумулятивными – это беспроигрышный вариант.

Хотя иногда бумаги с фиксированной ставкой проигрывают обычным акциям, потому что по последним дивиденды получаются выше. Правда, такое наблюдается редко. Причем всегда можно продать актив, который перестал устраивать.

На бирже в основном торгуются обыкновенные бумаги в силу того, что их можно выпустить гораздо больше. Да и многие компании не хотят на себя заранее брать груз ответственности перед акционерами. Но всегда можно найти выгодные варианты.

Да и многие компании не хотят на себя заранее брать груз ответственности перед акционерами. Но всегда можно найти выгодные варианты.

Об авторе

Баффет

Инвестирую с 2008 года в фондовые рынки Европы, Америки, Азии, России. Больше всего люблю Английский метод инвестирования. Слежу за всеми тенденциями и трендами в мире денег.

Разница между привилегированными и обыкновенными акциями — Легион Брокер Инвест

В мире экономики существует множество акций, принадлежащих к различным видам. Очень важно, чтобы инвестор мог в них хорошо разбираться. Очень часто, акции одной компании, но различных видов могут отличаться по динамике роста, рыночной стоимости и так далее. Деление акций на обыкновенные и привилегированные акции является очень важным. Немногие понимают разницу между ними, поэтому давайте эту классификацию более подробно.

Каждая фирма или компания имеет выбор выпускать привилегированные акции или нет. Такое право предоставляет закон «Об акционерных обществах». Если же компания решила выпускать такие ценные бумаги, то их стоимость не должна быть больше 25% всего уставного капитала. Именно поэтому более распространены обыкновенные акции.

Чем же отличаются обыкновенные акции от привилегированных?

Само название «привилегированные» говорит о том, такие акции дают дополнительные возможности и права, так сказать, особый статус.

Как правило, к таким льготам относятся выплата гарантированных дивидендов. То есть обладатель привилегированных акций получит выплаты не зависимо от того, как идут дела у акционеров – получит оно миллионную прибыль или убытки.

Также, в отличие от обычных, такие бумаги дают право получить долю имущества компании после ее ликвидации. То есть, привилегированный акционер получит от акционерного общества заранее определенную сумму, независимо, ликвидируется маленький офис или гигантский завод.

За такие льготы, в нашем несправедливом мире, владелец привилегированных акций должен «расплатиться». Его «расплата» заключается в невозможности участвовать в голосовании и влиять на решения.

Таким образом, обладатель таких акций является безучастным инвестором, так сказать, не совладельцем бизнеса, чего нельзя сказать о тех, кто владеет обычными акциями.

Однако некоторые случаи привилегий могут предусматривать как раз влияние на дела фирмы. В таком случае, устав АО предусматривает соотношение голосов владельцев обыкновенных и привилегированных акций, например 1:2. Так, получается, владелец одной акции с привилегией обладает двумя голосами.

Определенные случаи предусматривают право влиять на дела фирмы и участвовать в собраниях тем владельцам, которые не могут голосовать.

Такие случаи также предусмотрены законом для защиты интересов владельцев. Так, обладатели всех акций, выпущенных обществом, могут влиять на решения, связанные с ликвидацией или реорганизацией фирмы.

Также вопросы, касающиеся акционеров, не могут решаться без их участия. Например, при уменьшении гарантированных дивидендов.

Если АО не способно выплатить гарантированные дивиденды, то привилегированный акционер получает полное право участвовать в собраниях общества по всем вопросам. Также стоит отметить, что акции с привилегиями могут быть конвертируемыми и кумулятивными. Если вы хотите вложить капитал в долгосрочные инвестиции, тогда способ приобрести привилегированные акции наиболее подходящий.

В офисе компании «Легион Брокер Инвест» вы получите бесплатную консультацию по вопросам сделок купли-продажи ценных бумаг, а также в вопросах налогообложения операций с акциями. Наша инвестиционная компания всегда готова к сотрудничеству с каждым клиентом, оправдывая его надежды.Задать вопросы и получить более подробную информацию Вы можете у наших специалистов по бесплатному телефону 8 (800) 333-1-373

Также рекомендуем ознакомиться

Продать акции

Разница между привилегированной и обыкновенной акцией

Привилегированная акция:

Акция компании с дивидендами, которые выплачиваются акционерам до выплаты дивидендов по обыкновенным акциям. Во время банкротства компании держатели привилегированных акций имеют право в первую очередь на выплату активов компании. По привилегированным акциям выплачивается фиксированный дивиденд. В отличие от обычных акционеров держатели привилегированных акций обычно не имеют права голоса.

Во время банкротства компании держатели привилегированных акций имеют право в первую очередь на выплату активов компании. По привилегированным акциям выплачивается фиксированный дивиденд. В отличие от обычных акционеров держатели привилегированных акций обычно не имеют права голоса.

Обыкновенная акция:

Обыкновенные акции также известны как обыкновенные акции.Обыкновенная акция дает право владельцу участвовать в прибыли компании. Обыкновенная акция — это акция, дающая акционеру право голоса по вопросам корпоративной политики и составу членов совета директоров. Его еще называют обыкновенными акциями.

Отличия:

| Основа | Привилегированная акция | Акция обыкновенная |

|---|---|---|

| Определение (www.oxford dictionaries.com) | Акция, дающая держателю право на получение фиксированного дивиденда, выплата которого имеет приоритет над выплатой дивидендов по обыкновенным акциям. | Акция, дающая ее владельцу право на получение дивидендов, размер которых может быть разным и даже может быть пропущен, в зависимости от состояния компании. |

| Характеристики | Его особенности:

| Его особенности:

|

| Синонимы | Блок, холдинг, акция, лот | Простые акции, младший капитал |

| Типы | Его типы:

| Его типы:

|

| Происхождение слова | Возникла в 1835-45 гг. | Возникла в 1865-70 гг. |

| Право голоса | Акционеры привилегированных акций не имеют права голоса. | Акционеры обладают любым правом голоса. |

| Произношение |

|

|

| Достоинства / Преимущества | Его преимущества:

| Его преимущества:

|

| Недостатки | Его недостатки:

| Его недостатки:

|

| Пример в предложении |

|

|

Почему компании выпускают привилегированные акции: все, что нужно знать

Почему компании выпускают привилегированные акции, отличается от причины, по которой они становятся публичными и предлагают обыкновенные акции. 3 мин. Чтения

1. Привилегированные акционеры имеют более высокую ставку в порядке выплаты2. Бессрочные, долгосрочные инвестиции

3. Условия отзыва и риск

4.Долгосрочные долговые инструменты без условий обратного вызова

5. Номинальная стоимость привилегированных акций

6. Низкое отношение долга к собственному капиталу

Почему компании выпускают привилегированные акции, отличается от причины, по которой они становятся публичными и предлагают обыкновенные акции. Привилегированные акции — это форма капитала или доля в собственности компании. Вместо того чтобы быть формой долгового капитала, привилегированные акции больше похожи на облигации, чем на акцию компании. Компании выпускают привилегированные акции как способ получить долевое финансирование без ущерба для права голоса.Это также может быть способом избежать враждебного поглощения. Привилегированная акция — это переход между облигациями и обыкновенными акциями.

Привилегированные акции — это форма капитала или доля в собственности компании. Вместо того чтобы быть формой долгового капитала, привилегированные акции больше похожи на облигации, чем на акцию компании. Компании выпускают привилегированные акции как способ получить долевое финансирование без ущерба для права голоса.Это также может быть способом избежать враждебного поглощения. Привилегированная акция — это переход между облигациями и обыкновенными акциями.

Привилегированные акционеры имеют более высокий порядок выплат

Хотя в основном это форма инвестирования в акции, держатели привилегированных акций находятся в очереди выплат сразу после держателей долга в списке держателей кредита компании. Обыкновенные акционеры выстраиваются в очередь, чтобы получить выплаты после держателей привилегированных акций, но если компания закрывается, все держатели долга получают выплаты раньше любых держателей акций, привилегированных или обыкновенных.Спрос является движущей силой выпуска привилегированных акций. Эти акции нужны инвесторам. Привилегированные акции оцениваются инвесторами как способ снижения риска при обеспечении привилегированного статуса для выплаты в случае банкротства компании.

Эти акции нужны инвесторам. Привилегированные акции оцениваются инвесторами как способ снижения риска при обеспечении привилегированного статуса для выплаты в случае банкротства компании.

Бессрочные, долгосрочные инвестиции

Считайте привилегированные акции долгосрочными инвестициями. Эти акции имеют срок от 30 до 50 лет или бессрочные без даты погашения, независимо от того, как долго они удерживаются. Кроме того, при желании некоторые из 30-летних акций могут быть продлены еще на 19 лет.Привилегированные акционеры получают доход, основанный на дивидендной доходности, и это может быть плавающая или фиксированная ставка. Это отличается от того, как платят держателям обыкновенных акций, которые получают прибыль всякий раз, когда компания растет.

Условия отзыва и риск

Одним из потенциальных недостатков, с которыми сталкиваются держатели привилегированных акций, является то, что требование отзыва обычно является частью уравнения. Условия отзыва, наряду с длительным сроком до погашения привилегированных акций, некоторые инвесторы считают нежелательными. Инвестиции с фиксированным доходом в акции с долгосрочным сроком погашения доказали, что они предлагают самые слабые преимущества риска / прибыли, что означает, что инвесторы видят наименьший доход от суммы риска, который они несут.

Инвестиции с фиксированным доходом в акции с долгосрочным сроком погашения доказали, что они предлагают самые слабые преимущества риска / прибыли, что означает, что инвесторы видят наименьший доход от суммы риска, который они несут.

Долгосрочные долговые инструменты без положений об обратном вызове

Правительство США выпускает долгосрочные долговые инструменты, для которых не предусмотрен обратный вызов.

- Это означает, что эмитент имеет право досрочно погасить долг, но не обязан это делать.

- В случае государственного долга и других безотзывных форм долга существует симметрично сбалансированный ценовой риск.

- Это означает, что когда процентные ставки повышаются или понижаются, цена не подлежащей отзыву облигации повышается или понижается на ту же сумму, но в противоположном направлении.

- Это отличается от привилегированных акций, которые подлежат отзыву.

- Когда привилегированные акции падают по мере роста процентных ставок, эмитент может отозвать их и заменить их привилегированными акциями с более низким рейтингом или даже обыкновенными акциями, если захочет.

- Итак, привилегированные акции имеют асимметричный риск, потому что они несут долгосрочный риск, но функция колл ограничивает количество вознаграждений для ваших долгосрочных инвестиций.

Номинальная стоимость привилегированных акций

Привилегированные акции обычно торгуются около номинальной стоимости, и почти все выпущенные привилегированные акции могут быть отозваны по номинальной стоимости.Выгоды от привилегированных акций очень ограничены, и когда дата отзыва почти не увеличивается. Привилегированные акции редко когда-либо имеют высокий рейтинг и иногда называются мусорными облигациями, хотя не все они квалифицируются как мусорные облигации. Долгосрочные инвесторы, которые ориентированы на получение дивидендов с фиксированной доходностью, выбирают привилегированные акции. Это способ получить фиксированную доходность и избежать роста и падения стоимости обыкновенных акций на фондовом рынке.

Низкое отношение долга к собственному капиталу

Выпуск привилегированных акций может помочь компании добиться более низкого отношения заемного капитала к собственному капиталу по сравнению с выпуском долговых облигаций. Компании используют эту технику для управления балансами. Это делает акции более привлекательными для потенциальных инвесторов, которые обычно предпочитают инвестировать в компании с более низким соотношением долга к собственному капиталу.

Компании используют эту технику для управления балансами. Это делает акции более привлекательными для потенциальных инвесторов, которые обычно предпочитают инвестировать в компании с более низким соотношением долга к собственному капиталу.

Компании, которым требуется дополнительное финансирование, также могут быть вынуждены выпустить привилегированные акции вместо того, чтобы инициировать обратный вызов облигаций, которые были выпущены ранее в результате технического дефолта. Технический дефолт срабатывает, когда отношение долга к собственному капиталу компании превышает заранее установленный предел, указанный в ковенанте по выпущенным в настоящее время облигациям.Это также может помочь компаниям избежать необходимости повышать процентные ставки по ранее выпущенным облигациям.

Если вам нужна помощь в вопросах, связанных с привилегированными акциями, вы можете опубликовать юридическую информацию на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Гарвардское право и Йельское право, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Юристы UpCounsel являются выпускниками юридических школ, таких как Гарвардское право и Йельское право, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Чтение 1.Чем язык, используемый в рекламе, отличается от обычного языка? 2. Как компании выбирают названия для своей продукции? 3. Зачем это нужно людям.

Презентация на тему: «Чтение 1. Чем язык, используемый в рекламе, отличается от обычного языка? 2. Как компании выбирают названия для своей продукции? 3. Зачем людям это нужно» — стенограмма презентации:

1

2

Чтение 1.Чем язык, используемый в рекламе, отличается от обычного языка? 2. Как компании выбирают названия для своей продукции? 3. Зачем людям реклама? 4. Каковы преимущества и недостатки использования рассказа в качестве рекламы? 5. Что странного в словосочетаниях «бесплатный подарок» и «дополнительный бонус»?

Как компании выбирают названия для своей продукции? 3. Зачем людям реклама? 4. Каковы преимущества и недостатки использования рассказа в качестве рекламы? 5. Что странного в словосочетаниях «бесплатный подарок» и «дополнительный бонус»?

3 Чтение 1. Чем язык, используемый в рекламе, отличается от обычного языка? Рекламщики очень тщательно выбирают слова и торговые марки, чтобы создать положительный имидж продвигаемого продукта.В хорошей рекламе часто используются слова, которым люди придают положительное значение.

4

Литература 2. Как компании выбирают названия для своей продукции? В качестве названия компания выберет слова, которые могут рассказать потребителю о преимуществах продукта или компании. Некоторые компании предпочитают общеизвестные слова, а другие выбирают имена из старых историй или легенд. Есть также компании, которые изобретают новые слова для названия своего бренда или продукта.

5 Литература 3. Зачем нужна реклама? 4. Каковы преимущества и недостатки использования рассказа в качестве рекламы? Люди читают рекламу отчасти для информации, а отчасти потому, что она интересна. История, которую используют в качестве рекламы, может привлечь внимание людей и быть очень интересной. Однако в этом есть опасность. Возможно, читатель или зритель запомнит рекламу, но не название продукта.

6 Литература 5. Что странного в словосочетаниях «бесплатный подарок» и «дополнительный бонус»? Мы должны дважды подумать, когда нам предлагают «бесплатный подарок» или «дополнительный бонус». Странные слова хотят втянуть нас в магазин, даже если нам действительно не нужно ничего покупать на распродаже.

7

Как создать положительный имидж продукта. Выберите слова и торговые марки. Хороший слоган 1 расскажет потребителю о преимуществах продукта 2 выберите забавное название 3 используйте известное слово 4 выберите названия из старых историй 5 придумайте новый слово 1 должно быть запоминающимся 2 легко запоминаться 3 передавать сообщение Объявления начинаются с головоломки или вопроса и представлены в юмористической форме

Хороший слоган 1 расскажет потребителю о преимуществах продукта 2 выберите забавное название 3 используйте известное слово 4 выберите названия из старых историй 5 придумайте новый слово 1 должно быть запоминающимся 2 легко запоминаться 3 передавать сообщение Объявления начинаются с головоломки или вопроса и представлены в юмористической форме

8 Языковые баллы В хорошей рекламе часто используются слова, которым люди придают положительное значение.

9 1) 安装… , 系 上 , 贴上 ; Больница примыкает к медицинскому колледжу. прикрепить к Продавцу прикрепил ценник к каждому товару.我 在 自行车 上装 灯。 她 在 信封 上 贴上 邮票 然后 寄出 去。 Я прикрепил к велосипеду фонарь. Она прикрепила марку к конверту и отправила его по почте. 2) (使) 附属 ; 常用 于 被动 语态

10

с целью «… 为 目的» 表示 附带 说明 的 目的。 Сегодняшняя реклама часто начинается с вопроса с целью привлечь внимание читателя.

В данном случае акционерам ничего не остается, как принять это к сведению и ждать следующей возможности получения выплат.

В данном случае акционерам ничего не остается, как принять это к сведению и ждать следующей возможности получения выплат.

Если после распределения прибыли на дивиденды по привилегированным бумагам остается часть на обычные акции, этот тип участвует и здесь. То есть производится два вида выплат.

Если после распределения прибыли на дивиденды по привилегированным бумагам остается часть на обычные акции, этот тип участвует и здесь. То есть производится два вида выплат.