Банкротство физических лиц за и против: Плюсы и минусы банкротства физических лиц 2021

«В чем минусы банкротства физических лиц?» – Яндекс.Кью

Здравствуйте.

Реальные последствия признания должника банкротом следующие:

1. Необходимость в течение 5 лет указывать, что Вы были признаны банкротом при общении с банками.

2. Невозможность повторно объявить себя банкротом в течение 5 лет. Это своеобразная защита от мошенников.

3. Невозможность занимать должности директора и главного бухгалтера в течение 3 лет после банкротства. При этом владеть долей в компании или быть ИП — не запрещается.

4. Пока идет банкротство, все ваши счета заблокированы. Совершать сделки, кроме бытовых, вы не имеете права. Не можете купить или продать автомобиль, кому-то что-то подарить и т. д.

5. Потеря официальных доходов свыше прожиточного минимума. Ваши счета заблокированы, и весь доход (пенсия, зарплата) попадает в конкурсную массу и распределяется кредиторам. Вам выделяется только прожиточный минимум.

6. Потеря регистрируемого имущества, кроме единственного жилья. Единственное жилье из конкурсной̆ массы исключается. Не бойтесь его потерять. А вот дача, земельныйучасток, автомобиль уйдут с молотка. Ипотека — то же исключение.

Потеря регистрируемого имущества, кроме единственного жилья. Единственное жилье из конкурсной̆ массы исключается. Не бойтесь его потерять. А вот дача, земельныйучасток, автомобиль уйдут с молотка. Ипотека — то же исключение.

7. Статус банкрота в базах. При трудоустройстве, например, на должность кассира в магазин обязательно будет проверка службы безопасности, и это может повлиять на трудоустройство. Это не вполне законно, но имеет место.

8. Риск оспаривания сделок, совершенных в течение 3 лет.

9. Закрыт выезд за границу. Но только в период банкротства (6 месяцев). После — пожалуйста.

10. Нельзя иметь статус ИП на момент подачи заявления о банкротстве. Перед запуском процедуры ИП придется закрыть.

11. Главное — это риск не списания долгов. Он возможен тогда, когда суд признает, что Ваши действия были недобросовестными. Если вы взяли кредит и не сделали ни одного платежа по возврату, такие действия признают недобросовестными, и от этого долга не освободят.

Если вам кажется, что процедура банкротства весьма печальная затея, то это не так! Как только арбитражный суд признает физическое лицо банкротом, то гражданин:

- избавится от всех долгов одновременно;

- заработная плата будет идти уже не на погашение долгов, а на покупку автомобиля, квартиры, техники и т. п.;

- при банкротстве у гражданина-должника никто не заберет единственное жилье.

Помните, что под признанием банкротства подразумевается, что государство, а также кредиторы признали гражданина неплатежеспособным и прекратили преследование с требованием погасить долг после того, как все меры для максимального удовлетворения требований выполнены.

На практике, в абсолютном большинстве случаев (это 99,5%), долги списываются в полном объеме.

Риски и последствия для должника при банкротстве физических лиц

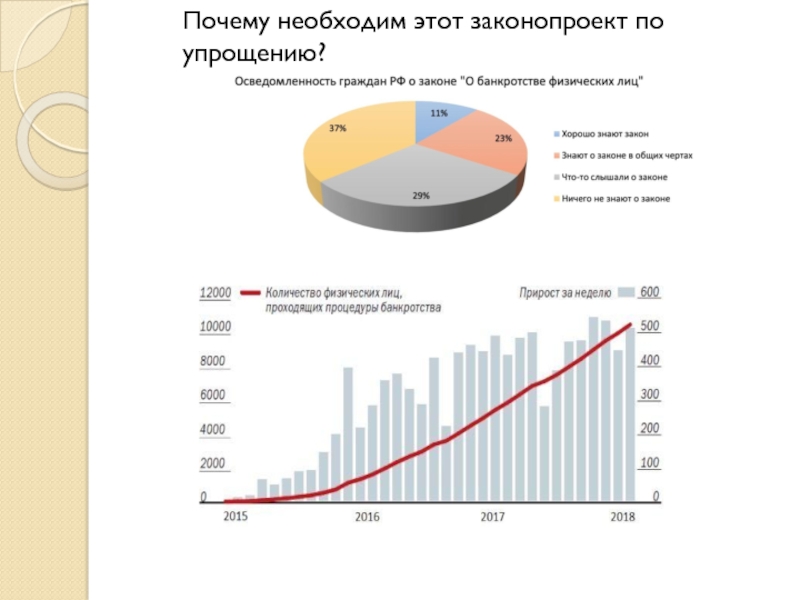

Банкротство физических лиц – непростая и сравнительно новая процедура, вошедшая в российскую действительность полтора года назад.

Период первой растерянности, связанный с незнакомой процедурой, уже миновал, судебная практика начала складываться, и теперь уже можно с долей уверенности начать говорить о нюансах проведения и возможных рисках, которые нередко ожидают потенциального банкрота.

Период первой растерянности, связанный с незнакомой процедурой, уже миновал, судебная практика начала складываться, и теперь уже можно с долей уверенности начать говорить о нюансах проведения и возможных рисках, которые нередко ожидают потенциального банкрота.Единственное жилье против ипотеки

Главный вопрос, возникающих у должников, закономерно связан с потерей имущества, в том числе, единственного жилья. Пока этот вопрос решается однозначно: действующее законодательство предоставляет иммунитет для жилья, являющегося единственным для гражданина, и способов реализовать его в процедуре банкротства пока не предусмотрено.

С недавнего времени этот вопрос стал подниматься в государственных органах: так, Министерством юстиции предложен законопроект, согласно которому единственное жилье, превышающее установленную законом площадь, по решению суда лишается иммунитета. Неоднозначность предлагаемых поправок и споры общественности вокруг них дают повод усомниться, что в ближайшее время инициатива найдет воплощение в законе.

Однако исключение из правил возможно, когда речь идет о квартире, находящейся в ипотеке. При наличии такого обременения должнику стоит тщательно обдумать необходимость процедуры банкротства: ипотека снимает ограничения на продажу жилья, даже если должник, имея задолженность по другим обязательствам, исправно платил ипотеку.

Отношение участников процедуры банкротства

Недобросовестность арбитражного управляющего

Вторая категория рисков связана с работой арбитражного управляющего. Недобросовестность, поверхностное отношение к делу могут негативно сказаться на процедуре, и должник, в конечном счете, рискует остаться с теми же долгами, которые имелись вначале, но потерять право на обращение к банкротству в ближайшие годы.

Однако помимо сохранения долга – худшего последствия для гражданина – возможен ряд иных последствий: так, например, в случае выхода арбитражного управляющего из дела у гражданина возникает потребность в поиске нового, поскольку в случае его отсутствия в течение трех месяцев производство по делу прекращается.

Недобросовестность должника

Негативно на процедуру банкротства влияет и поведение должника. Речь здесь идет о тех действиях, которые он совершает до процедуры банкротства (при получении и выплате кредитов) и во время ее проведения. Так, риск сохранить долги возникает тогда, когда гражданин, обращаясь в банк, предоставил ложные сведения о доходах или имел другой кредит, из-за которого итоговая сумма платежа будет превышать указанный в справке доход.

В схожее положение должник попадает, если после начала банкротства начинает уклоняться от явки в суд либо от представления необходимых сведений арбитражному управляющему. Судебная практика показывает, что судами такое поведение расценивается как недобросовестное, что ведет за собой сохранение долгов после завершения реализации имущества. Снова обратиться к банкротству при этом будет возможно только через пять лет.

Попытки должника сохранить имущество

Должник, владеющий имуществом на правах собственника, часто не испытывает желания с этим имуществом расставаться и предпринимает попытки его сохранить. Распространенный способ – передать вещи по безвозмездным сделкам родственникам или близким друзьям.

Распространенный способ – передать вещи по безвозмездным сделкам родственникам или близким друзьям.

Такой способ рискован по двум причинам: во-первых, подобные сделки привлекают повышенное внимание со стороны арбитражного управляющего и кредиторов; во-вторых, суд может счесть недобросовестными действия по дарению имущества, особенно если речь идет о недвижимости или автомобиле.

При обнаружении подозрительных сделок (речь идет о безвозмездных сделках или совершенных по цене меньшей, чем рыночная, в которых сторона – близкий родственник) арбитражный управляющий или кредитор вправе обратиться в суд с заявлением о признании их недействительным. В случае удовлетворения требований переданное имущество возвращается должнику, включается в конкурсную массу и подлежит реализации. Для оспаривания сделки есть одно ограничение: с момента ее совершения не истек трехлетний срок.

Эксперт предупредил о новой мошеннической схеме в недвижимости из-за банкротства физлиц — Экономика и бизнес

МОСКВА, 7 июля. /ТАСС/. Рост количества личных банкротств может существенно увеличить риски для добросовестных покупателей вторичной недвижимости. Такое мнение высказал в беседе с ТАСС юрист в сфере недвижимости Алексей Клышин.

/ТАСС/. Рост количества личных банкротств может существенно увеличить риски для добросовестных покупателей вторичной недвижимости. Такое мнение высказал в беседе с ТАСС юрист в сфере недвижимости Алексей Клышин.

Ранее во вторник издание РБК со ссылкой на данные Единого федерального реестра сведений о банкротстве «Федресурс»сообщило, что количество банкротов среди физических лиц в России в первой половине 2020 года выросло на 47% до 42,7 тыс. штук по сравнению с аналогичным периодом прошлого года. По мнению руководителя проекта «Федресурс» Алексея Юхнина, приведенному в статье, высокие темпы роста личных банкротств сохранятся и во второй половине года, а факторами роста стали повышение информированности граждан о процедуре, наработку технологий управляющими и практики судами. При этом, по его мнению, причины, связанные с пандемией, не будут отражаться на динамике банкротств как минимум до весны 2021 года.

«Рост банкротств уже сказывается на сделках на вторичном рынке — в последние месяцы участились случаи попыток продажи квартир собственниками, которые находятся в предбанкротном состоянии и хотят вывести имущество из конкурсной массы.

Юрист добавил, что продавцы квартир предпочитают умалчивать о своих финансовых сложностях, а реальное положение дел риэлторы выявляют только при проверке через Единый федеральный реестр сведений о банкротстве. Эксперт также напомнил, что финансовый (арбитражный) управляющий, утвержденный в деле о банкротстве физического лица, имеет право оспаривать в суде сделки, совершенные должником в течение трех лет до банкротства. Это касается тех сделок, которые совершены по заниженной стоимости или с близкими родственниками.

«Количество таких продавцов будет расти вместе с осведомленностью граждан о процедуре личного банкротства, введением ее упрощенного порядка, а также ухудшением ситуации в экономике. Полагаю, что собственникам недвижимости, попавшим в сложную жизненную ситуацию, следует не затягивать решение вопроса и менять жилье на более дешевое и гасить долги, а покупателям — тщательно проверять не только правовую историю квартиры, но и собственников недвижимости», — заключил Клышин.

Банкротство физических лиц в 2020 году в Москве: стоимость процедуры и услуг юриста по банкротству

С момента принятия первой утвержденной редакции Закона о банкротстве физических лиц прошло уже почти пять лет. За это время банковское сообщество перестало настороженно относиться к данной процедуре и все чаще выступает в ней заявителем. Арбитражные суды, в свою очередь, активно используют при банкротстве физических лиц определенные обкатанные годами и практикой механизмы его проведения. Так суды одного региона в обязательном порядке начинают рассматривать дело о банкротстве с введения реструктуризации долга. При этом представленными документами подтверждается не только отсутствие денег у должника, но и его нетрудоспособность. В других регионах суды сразу переходят к процедуре реализации имущества должника.

Неизменными до 2020 года оставались лишь причины, которые заставляли граждан запустить процесс банкротства. Среди самых главных были непогашенные задолженности, нарушенные кредитные обязательства и отсутствие каких-либо финансовых источников. В 2020 году к ним добавилась, а в действительности стала первопричиной, — пандемия коронавируса, когда исчезли и без того призрачные надежды на дополнительный заработок!

В 2020 году к ним добавилась, а в действительности стала первопричиной, — пандемия коронавируса, когда исчезли и без того призрачные надежды на дополнительный заработок!

В условиях, когда Нац. Бюро Кредитных Историй третий год подряд фиксирует рост числа банкротов в России, сомневаться, что их будет значительно больше после снятия режима самоизолиции, не приходится.

Именно поэтому компания Волан М готова предложить компетентную информационную и юридическую помощь гражданам Москвы и области для принятия решения о запуске процедуры финансового банкротства.

Для начала разберемся с информационной стороной процесса. Дополнительные знания о процедуре вряд ли будут лишними, а кого-то, возможно, даже сподвигнут к самостоятельным действиям.

Разберем подробно основные понятия, связанные с банкротством физического лица, и осветим важные моменты и вопросы, которыми интересуются наши клиенты. Итак:

Индивидуальный поход: ИП обеспечили резкий рост банкротств граждан | Статьи

В этом году произошел резкий рост банкротств граждан. По данным «Федресурса», за январь-август 2020-го показатель увеличился почти на 62% — до 64 тыс. граждан. Как пояснили «Известиям» эксперты, «виновниками» всплеска стали индивидуальные предприниматели, которые проходят процедуру банкротства как физлица. Это существенно искажает статистику по краху микробизнесов. Как показал глубинный анализ Seldon (компания, специализирующаяся на big data) на основании данных «Федресурса» и ФНС, за восемь месяцев 2020 года заявления о банкротстве подали почти в 20 раз больше ипэшников, чем показывает официальная статистика. По итогам года несостоятельными могут быть признаны около 22 тыс. индивидуальных предпринимателей.

По данным «Федресурса», за январь-август 2020-го показатель увеличился почти на 62% — до 64 тыс. граждан. Как пояснили «Известиям» эксперты, «виновниками» всплеска стали индивидуальные предприниматели, которые проходят процедуру банкротства как физлица. Это существенно искажает статистику по краху микробизнесов. Как показал глубинный анализ Seldon (компания, специализирующаяся на big data) на основании данных «Федресурса» и ФНС, за восемь месяцев 2020 года заявления о банкротстве подали почти в 20 раз больше ипэшников, чем показывает официальная статистика. По итогам года несостоятельными могут быть признаны около 22 тыс. индивидуальных предпринимателей.

Переобувшиеся

Пандемия и ограничительные меры больно ударили по российскому бизнесу. Однако многим компаниям, как ни странно, удалось уберечься от разорения. Так, согласно данным Seldon, за период с января по август 2020 года было начато банкротство 6,9 тыс. юрлиц, что на 23,8% меньше, чем за аналогичный период прошлого года. Кстати, показатель несостоятельности компаний падает уже несколько лет подряд.

Кстати, показатель несостоятельности компаний падает уже несколько лет подряд.

Фото: ИЗВЕСТИЯ/Павел Бедняков

Руководитель департамента корпоративных финансов и корпоративного управления Финансового университета при правительстве РФ Константин Ордов объясняет это дороговизной процедуры банкротства для юрлиц и тем, что процедура не несет функции оздоровления, поскольку больше 97% компаний в итоге ликвидируются.

— Из-за субсидиарной ответственности собственники бизнеса не рискуют объявлять банкротство, а кредиторы не хотят тратить деньги на эту процедуру, точно зная, что у компании не осталось ценных и ликвидных активов после так называемого контролируемого банкротства, когда меняются собственники на фиктивные лица, а деятельность практически прекращается, — подчеркнул эксперт.

Другое дело ИП, для которых с 2015 года принята упрощенная процедура признания несостоятельности как для физических лиц. Кроме того, с 2014-го наблюдается заметный рост общего числа действующих ИП, а вслед за этим закономерно увеличивается и количество банкротств.

За восемь месяцев 2020 года, согласно данным Seldon, заявления о банкротстве подали свыше 15 тыс. ИП, что на 33,7% больше, чем за аналогичный период 2019-го. Минимальная точка была пройдена в апреле, когда количество банкротств составило 472. Что, естественно, объясняется режимом ограничения работы судебных органов. После этого показатель вновь резко начал расти, а в августе он заметно превышает «докарантинные» уровни.

Интересно, что эти показатели расходятся как с официальной статистикой ФНС, так и с сообщениями арбитражных управляющих на проекте «Федресурс». Так, в налоговой службе «Известия» проинформировали о том, что за I полугодие 2020 года ведомством было подано 199 заявлений о признании ИП несостоятельным (банкротом) против 274 штук за аналогичный период 2019-го. В «Федресурсе» «Известиям» рассказали, что за январь-август 2020 года количество банкротств индивидуальных предпринимателей составило 874 штуки. Это на 8,6% меньше, чем в январе-августе 2019-го.

Но расхождение в данных имеет свою причину. Как пояснил «Известиям» банкротный юрист Михаил Алексеев, подавляющее большинство ИП сначала подают документы на прекращение деятельности, а потом банкротятся уже как физлица. По его словам, в статистику именно ИП, как правило, попадают те предприниматели, процедуру банкротства которых инициируют кредиторы.

— Не исключено, что часть граждан, занимающихся бизнесом, попали в категорию обычных физических лиц в процедуре банкротства, — согласен руководитель проекта «Федресурс» Алексей Юхнин. — В целом популярность банкротства среди физлиц и ИП растет с момента появления этого механизма в октябре 2015 года благодаря тому, что управляющие и профессионалы ранка нарабатывают практику и совершенствуют технологии. Для всех категорий банкротов завершение процедуры списанием долгов дает возможность нового экономического старта.

Именно переходом в другую категорию можно объяснить резкий всплеск банкротств физлиц в этом году. По данным «Федресурса», за восемь месяцев 2020-го численность несостоятельных граждан увеличилась почти на 62% по сравнению с прошлым годом — до 64 тыс. человек.

По данным «Федресурса», за восемь месяцев 2020-го численность несостоятельных граждан увеличилась почти на 62% по сравнению с прошлым годом — до 64 тыс. человек.

Пошли на рекорд

Проблема в том, что такое смешение не позволяет понять реальные проблемы маленьких частных бизнесов. По прогнозу Seldon, в очищенном варианте по итогам года численность банкротов среди ИП может достичь почти 22 тыс. человек.

— Этот прогноз отражает реальную картину сегодняшнего дня. И связано это с аккумулированием проблем микро- и малого бизнеса с начала периода изоляции, которая прежде всего ударила по сфере услуг и ритейлу — именно в этих сегментах отмечается наибольшая концентрация ИП. Ситуация, в которой они оказались, практически полностью «обнулила» выручку и в незначительной степени позволила снизить издержки. А учитывая, что микробизнес, работающий в сфере услуг, как правило, не в состоянии создать финансовую подушку, попадание в такого рода «ножницы» и вызвало столь массовое количество банкротств, — прокомментировал доцент кафедры экономической теории РЭУ имени Плеханова Олег Чередниченко.

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

По его мнению, разорение, с которым столкнулись сейчас ИП, — это печальная реальность для тех игроков, которые по тем или иным причинам не смогли (или не захотели) переориентироваться в онлайн-формат, применение которого требуют сегодняшние обстоятельства.

Действительно, как подтверждают данные Seldon, среди индивидуальных предпринимателей наибольшее число банкротств в 2020 году пришлось на оптовую и розничную торговлю. В лидерах среди регионов вновь, как и в прошлом году, оказались Москва и Московская область, а также Краснодарский край и Свердловская область, однако в этот раз в топ-5 не попал Санкт-Петербург, который уступил свое место Башкортостану.

— Эта республика в последние годы показывала динамичные темпы развития и рост числа бизнесов. При этом, поскольку экономика региона сильно связана с ТЭК, который пострадал от снижения цен на нефть и ограничений добычи в рамках сделки ОПЕК+ в начале года, увеличилось и число банкротств, — пояснили «Известиям» в компании.

Там также сообщили, что Республика Адыгея оказалась в числе регионов с наибольшим темпом прироста банкротств как юрлиц, так и ИП. Кроме нее, в лидерах Карачаево-Черкесия, Дагестан и Тамбовская область. Рост количества банкротств индивидуальных предпринимателей в этих регионах составил более 100%. Однако стоит принять во внимание, что абсолютные показатели в них невелики и не превышают 100 случаев за восемь месяцев, уточнили в компании.

Плюсы и минусы банкротства физических лиц!

Мы специально вынесли все минусы и плюсы в таблицу, чтобы вам было проще взвесить все «за» и «против». Давайте пройдемся по списку в таблице минусов:1 пункт означает, что если вы продавали дорогостоящие имущество, к примеру машину или квартиру за последние 3 года, то у покупателя суд «заберёт» и реализует для закрытия долгов.

Если вы у вас не было таких сделок, то этот минус к вам не касается.

2 пункт означает, что если у вас есть вторая квартира, дом или машина, то суд так же реализует для закрытия долгов (есть возможность сохранить). Если у вас кроме единственного жилья нечего нет, то к вам этот минус не касается.

Если у вас кроме единственного жилья нечего нет, то к вам этот минус не касается.

3 пункт означает, что в течении 5 лет, вам не дадут большой кредит, так как нужно уведомлять кредиторам, что вы банкрот. Об этом мы писали тут. Если вам в течении 5 лет не нужны кредиты на большие суммы, то этот минус к вам не касается.

4 пункт означает, что банкротом можно стать только 1 раз в 5 лет. Думаю, такой минус вообще можно было бы не писать.

5 пункт означает что в течении 3 лет вам нельзя быть учредителем или директором фирмы. Если вы не планировали, то и этот минус к вам не касается.

6 пункт аналогичен пятому.

7 пункт означает что на момент арбитражного процесса, а это около 12 месяцев, всеми вашими счетами будет распоряжаться финансовый управляющий. Если вы работаете официально, то зарплату будет выдавать финансовый управляющий. А если не официально, то этот минус к вам не касается.

8 пункт означает, если вам нужно продать что-то из собственности, то нужно сначала договорится с финансовым управляющим. Если вы не собираетесь продавать собственность, то это к вам не касается.

Вам остается только посмотреть, сколько у вас получилось минусов, и сравнить с плюсом. Подумайте стоит ли списывать долги ради своих минусов?

90 % наших клиентов выбирают списание долгов. А у остальных 10 % минусов вообще нет.

Последствия банкротства физических лиц в 2020 году — Право на vc.ru

Общие последствия в силу закона Данные последствия наступают уже после завершения банкротства, а именно в результате присвоения Вам статуса банкрота, или процедуры реструктуризации по решению суда. Они продиктованы статьей 213.30 Федерального закона N 127 от 26. 10.2002. Перечислим их простым, понятным языком: В течение 5 лет с момента признания Вас банкротом, при попытке получить кредит, или заем вы должны уведомить кредитора о факте банкротства. В течение 5 лет с момента завершения процедуры банкротства, Вы не сможете подать на повторное банкротство. В течение 3 лет с даты завершения дела о банкротстве, Вы не сможете выступать в качестве учредителя, или директора организаций, а также выступать в качестве ИП в течение 5 лет. В течение 5 лет Вы не сможете занимать руководящие должности в страховых, микрофинансовых организациях, ПФР, а также в банках в течение 10 лет. Прямо скажем, перечисленные последствия для большинства наших клиентов абсолютно не существенны, особенно если брать во внимание, что на чаше весов стоит полное освобождение от долговых обязательств.

10.2002. Перечислим их простым, понятным языком: В течение 5 лет с момента признания Вас банкротом, при попытке получить кредит, или заем вы должны уведомить кредитора о факте банкротства. В течение 5 лет с момента завершения процедуры банкротства, Вы не сможете подать на повторное банкротство. В течение 3 лет с даты завершения дела о банкротстве, Вы не сможете выступать в качестве учредителя, или директора организаций, а также выступать в качестве ИП в течение 5 лет. В течение 5 лет Вы не сможете занимать руководящие должности в страховых, микрофинансовых организациях, ПФР, а также в банках в течение 10 лет. Прямо скажем, перечисленные последствия для большинства наших клиентов абсолютно не существенны, особенно если брать во внимание, что на чаше весов стоит полное освобождение от долговых обязательств.

Последствия во время банкротства. Текущие ограничения. Данные последствия наступают во время банкротства, корректнее будет называть их текущими ограничениями, так-как сразу после завершения процедуры они перестают действовать. Запрет, или ограничения на выезд за пределы РФ. Суд редко вводит такие ограничения, в основном при острой необходимости, или при ходатайстве кредиторов, например если должник скрывается от финансового управляющего. Запрет на покупку и продажу имущества. На момент процедуры (4-6 месяцев), операции купли-продажи собственности возможны, лишь с согласия арбитражного управляющего. Запрет использования банковских счетов и карт. На момент проведения банкротства, все операции по счетам осуществляет финансовый управляющий, все банковские и кредитные карты необходимо передать ему, а средства с ваших расчетных счетов, вам также будет выдавать конкурсный.

Текущие ограничения. Данные последствия наступают во время банкротства, корректнее будет называть их текущими ограничениями, так-как сразу после завершения процедуры они перестают действовать. Запрет, или ограничения на выезд за пределы РФ. Суд редко вводит такие ограничения, в основном при острой необходимости, или при ходатайстве кредиторов, например если должник скрывается от финансового управляющего. Запрет на покупку и продажу имущества. На момент процедуры (4-6 месяцев), операции купли-продажи собственности возможны, лишь с согласия арбитражного управляющего. Запрет использования банковских счетов и карт. На момент проведения банкротства, все операции по счетам осуществляет финансовый управляющий, все банковские и кредитные карты необходимо передать ему, а средства с ваших расчетных счетов, вам также будет выдавать конкурсный.

1958 просмотров

{ «author_name»: «Roma Pravovoy», «author_type»: «self», «tags»: [], «comments»: 1, «likes»: -3, «favorites»: 3, «is_advertisement»: false, «subsite_label»: «legal», «id»: 155336, «is_wide»: true, «is_ugc»: true, «date»: «Thu, 03 Sep 2020 12:04:13 +0300», «is_special»: false }

{«id»:554684,»url»:»https:\/\/vc. ru\/u\/554684-roma-pravovoy»,»name»:»Roma Pravovoy»,»avatar»:»249170b5-5642-1160-e9da-d5a835b2ee0f»,»karma»:-19,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/554684-roma-pravovoy»,»name»:»Roma Pravovoy»,»avatar»:»249170b5-5642-1160-e9da-d5a835b2ee0f»,»karma»:-19,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Блоги компаний

Еженедельная рассылка

Одно письмо с лучшим за неделю

Проверьте почту

Отправили письмо для подтверждения

2 вида банкротства физических лиц

В соответствии с Конституцией США у вас есть возможность полностью или частично списать свои долги, когда вы больше не можете выполнять свои обязательства перед кредиторами и кредиторами. К потребителям применяются два основных типа личного банкротства. Глава 7 «Банкротство» позволяет должникам полностью или частично погашать свой долг. В главе 13 о банкротстве должники полностью или частично выплачивают свой долг в соответствии с планом выплат.

К потребителям применяются два основных типа личного банкротства. Глава 7 «Банкротство» позволяет должникам полностью или частично погашать свой долг. В главе 13 о банкротстве должники полностью или частично выплачивают свой долг в соответствии с планом выплат.

Глава 7 Банкротство

В соответствии с главой 7 о банкротстве вы можете полностью или частично погасить свои долги после того, как ваши ликвидные активы будут использованы для погашения части долга.Взаимодействие с другими людьми

Что такое ликвидные активы?

Ликвидные активы — это активы, которыми вы владеете, которые можно легко и быстро конвертировать в наличные. Типичные примеры включают любой остаток на текущем или сберегательном счете. Закон штата определяет, какие виды ликвидных активов должны использоваться для выплаты кредиторам — они известны как освобожденные (не могут использоваться для погашения) и не освобожденные (должны использоваться для погашения) активы. Ваши не освобожденные от налогообложения ликвидные активы должны быть переданы в суд для распределения между вашими кредиторами в качестве частичного погашения вашего долга. Взаимодействие с другими людьми

Взаимодействие с другими людьми

После того, как любые ликвидные активы, не освобожденные от налога, были распределены между вашими кредиторами, все оставшиеся долги погашаются, кроме тех, которые не подлежат погашению. Вы больше не несете ответственности по погашенным долгам и сохраняете за собой освобожденные от налогообложения активы. Кроме того, ни кредиторы, ни сторонние сборщики не могут пытаться взыскать с вас эти долги.

Как мне пройти?

Чтобы иметь право на участие в главе 7, вы должны пройти тест на нуждаемость, подтверждающий, что ваш доход меньше среднего дохода для размера вашей семьи в вашем штате.Помимо прохождения проверки на нуждаемость, вы должны получить консультацию по кредитным вопросам в утвержденном агентстве по кредитному консультированию. Вы можете найти утвержденные кредитные консультационные агентства на веб-сайте Программы попечителей США.

Если вы не пройдете проверку нуждаемости, вам не разрешат подать главу 7. Вместо этого вы можете подать главу 13.

Глава 13 Банкротство

В соответствии с главой 13 вы полностью или частично погашаете свой долг в рамках трех-пятилетнего плана погашения. Когда вы подаете заявление о банкротстве, вы также подаете в суд план выплат.После подачи плана вы должны начать производить выплаты доверительному управляющему (который затем платит вашим кредиторам). Это необходимо, даже если ваш план не был одобрен.

Через несколько недель будет проведено слушание для утверждения вашего плана выплат. Хотя кредиторы могут возражать против сумм платежей, последнее слово остается за судьей. После того, как ваш план будет одобрен, вы продолжите платить доверительному управляющему. Как только вы завершите свой план платежей по главе 13, оставшаяся задолженность будет погашена.Вы больше не несете ответственности за погашенные долги.

Причины, по которым некоторые выбирают главу 13 вместо главы 7

Вы можете подать главу 13, даже если вы могли бы подать главу 7. Некоторые люди предпочитают это делать, если у них есть обеспеченный долг, например автокредит, который они хотят продолжать платить, чтобы они могли сохранить свою машину. Поскольку банкротство в соответствии с главой 7 требует от вас отказа от определенных ликвидных активов, глава 13 может быть лучшим вариантом, если вы хотите сохранить эти активы. Кроме того, если ваш доход превышает средний размер вашей семьи в вашем штате, вы не сможете подать заявление о банкротстве в соответствии с Главой 7.Взаимодействие с другими людьми

Поскольку банкротство в соответствии с главой 7 требует от вас отказа от определенных ликвидных активов, глава 13 может быть лучшим вариантом, если вы хотите сохранить эти активы. Кроме того, если ваш доход превышает средний размер вашей семьи в вашем штате, вы не сможете подать заявление о банкротстве в соответствии с Главой 7.Взаимодействие с другими людьми

В соответствии с Кодексом США о банкротстве, чтобы подать главу 13, вы не можете иметь более 1 184 200 долларов по обеспеченному долгу и 394 725 долларов по необеспеченному долгу. Кроме того, как и в главе 7, вы должны получить консультацию по кредитным вопросам в утвержденном агентстве по кредитным консультациям.

Обратиться за советом перед подачей заявления о банкротстве лица

Поскольку законы о личном банкротстве очень сложны, рекомендуется посоветоваться с адвокатом перед подачей заявления о банкротстве. Это лучший способ обеспечить полное и точное оформление документов.

The Balance не предоставляет налоговых, инвестиционных или финансовых услуг и консультаций. Информация предоставляется без учета инвестиционных целей, устойчивости к риску или финансовых обстоятельств какого-либо конкретного инвестора и может не подходить для всех инвесторов. Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

Информация предоставляется без учета инвестиционных целей, устойчивости к риску или финансовых обстоятельств какого-либо конкретного инвестора и может не подходить для всех инвесторов. Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Разъяснения по каждому типу банкротства

В двух словахБанкротство помогло миллионам американцев облегчить свое долговое бремя и начать все сначала. Существуют разные типы банкротств, поэтому важно знать различия и сходства.

Банкротство — это правовой инструмент списания долгов. Законы США о банкротстве предлагают различные виды банкротства в зависимости от типа заявителя. Наиболее частое различие здесь — люди против бизнеса или личные против.корпоративное банкротство.

Наиболее частое различие здесь — люди против бизнеса или личные против.корпоративное банкротство.

Каждый вид банкротства назван в честь главы Кодекса о банкротстве. Кодекс США о банкротстве — это федеральный закон, регулирующий дела о банкротстве. Поскольку он федеральный, он одинаков во всех Соединенных Штатах, а суд по делам о банкротстве является федеральным судом.

Основы банкротства: что такое личное банкротство?

К личному банкротству относится дело о банкротстве, поданное физическим лицом или супружеской парой. Если супружеская пара объявляет о банкротстве вместе, это называется совместной заявкой о банкротстве.Но ничто не говорит о том, что вы должны подавать документы своему супругу. Иногда имеет смысл не делать этого.

Глава 7 и Глава 13 являются наиболее распространенными типами личного банкротства. Несмотря на то, что банкротство может оставаться в вашем кредитном отчете до 10 лет, многие заявители видят заметное увеличение своего кредитного рейтинга в течение 2 лет после подачи иска. Личное банкротство также может быть подано в соответствии с главой 11 Кодекса о банкротстве, но это довольно редко.

Личное банкротство также может быть подано в соответствии с главой 11 Кодекса о банкротстве, но это довольно редко.

В цифрах: банкротства, не связанные с коммерческой деятельностью, поданные в период с 1 июля 2019 г. по 30 июня 2020 г. задолженность по карте, медицинские счета или даже удержание заработной платы.Чтобы иметь право на участие в главе 7, вы должны показать суду по делам о банкротстве, что вашего обычного дохода недостаточно для выплаты даже части ваших долгов. Это называется проверкой нуждаемости.

Как работает Глава 7 Банкротство

Глава 7 называется «ликвидационным банкротством», потому что закон о банкротстве требует, чтобы определенная собственность была продана для выплаты вашим необеспеченным кредиторам в обмен на то, чтобы начать все сначала. Продажа (или ликвидация) осуществляется конкурсным управляющим.

Доверительный управляющий может продавать только имущество, не защищенное освобождением от налога (так называемое имущество, не освобожденное от налога). Если вся ваша собственность подпадает под освобождение, она не может быть продана доверенным лицом. В этом случае ваши кредиторы ничего не получат, а все ваше имущество останется у вас.

Если вся ваша собственность подпадает под освобождение, она не может быть продана доверенным лицом. В этом случае ваши кредиторы ничего не получат, а все ваше имущество останется у вас.

В большинстве дел о банкротстве по главе 7, все имущество защищено освобождением от налогов в соответствии с законодательством штата. Если нет активов, не освобожденных от налога, большинство дел о банкротстве по главе 7 длятся не более 4-6 месяцев. Иск о банкротстве — постановление суда, отменяющее вашу погашаемую задолженность — обычно предоставляется примерно через 3-4 месяца после даты подачи заявки.Вы можете начать восстанавливать свой кредит, как только это произойдет.

Глава 13 Банкротство

Это второй по распространенности тип банкротства, подаваемый физическими лицами. В отличие от Главы 7 предприятиям (кроме индивидуальных предпринимателей) не разрешается подавать заявление о банкротстве согласно Главе 13. Это называется реорганизацией, потому что она включает план погашения, в соответствии с которым обычно выплачивается только часть общей суммы долга заявителя. Согласно главе 13, ваш обеспеченный долг и ваш необеспеченный долг (включая личные ссуды) не могут превышать определенную сумму. [1]

Согласно главе 13, ваш обеспеченный долг и ваш необеспеченный долг (включая личные ссуды) не могут превышать определенную сумму. [1]

Как работает Глава 13 «Банкротство»

Вы составляете бюджет на основе вашего ежемесячного дохода и расходов на проживание и сообщаете суду о банкротстве, сколько вы можете позволить себе платить по своим долгам каждый месяц. Суд и управляющий банкротством рассматривают предложенный вами план погашения. После утверждения судом все, что вам нужно сделать, это выплачивать свой располагаемый доход доверенному лицу и ежегодно отправлять налоговую декларацию. Ваш оставшийся долг (кроме студенческих ссуд) аннулируется после того, как он будет выполнен.

Некоторые люди подают заявление о банкротстве по главе 13, потому что зарабатывают слишком много денег, чтобы претендовать на банкротство по главе 7. Другие предпочитают регистрировать главу 13, потому что это дает им определенные преимущества, которые они не могут получить в главе 7.

Вы можете, например, избежать продажи неиспользуемых активов, заполнив главу 13. Это также дает вам возможность выплатить определенные необлагаемые долги, такие как просроченные алименты или алименты, и погасить автокредиты с более низкой процентной ставкой. И — вы можете делать все это с помощью разумных ежемесячных платежей, основанных на вашем регулярном доходе.

Глава 11 Банкротство

Несмотря на то, что отдельные лица и супружеские пары могут подать заявление о банкротстве в соответствии с главой 11, это обычно не включается в список вариантов личного банкротства. Один только судебный сбор составляет более 1700 долларов, а гонорары адвокату по банкротству обычно начинаются где-то от 15000 долларов. Так что это вариант, но обычно он имеет смысл только в том случае, если вы очень хорошо зарабатываете или владелец бизнеса, который не может подать заявление о банкротстве реорганизации согласно главе 13, потому что у вас слишком большой долг.

Основы банкротства: что такое банкротство бизнеса?

Дела о банкротстве бизнеса относятся к процедурам банкротства бизнеса. Недавние примеры дел о банкротстве бизнеса включают Forever 21, Sears и California Pizza Kitchen. 90% всех банкротств в соответствии с главой 11, поданных с 1 июля 2019 года по 30 июня 2020 года, были зарегистрированы предприятиями. [2]

Недавние примеры дел о банкротстве бизнеса включают Forever 21, Sears и California Pizza Kitchen. 90% всех банкротств в соответствии с главой 11, поданных с 1 июля 2019 года по 30 июня 2020 года, были зарегистрированы предприятиями. [2]

Банкротство бизнеса: Глава 7 по сравнению с главой 11

Компании могут подать заявление о банкротстве по главе 7 или главе 11.Компании, заявившие о банкротстве в соответствии с главой 7, находятся в процессе закрытия. Все бизнес-активы — от недвижимости до движимого имущества — продаются, а выплаты необеспеченным кредиторам производятся в порядке очередности. Компании не могут требовать освобождения — все идет.

С другой стороны, процедура банкротства в соответствии с главой 11 может быть использована для реструктуризации бизнеса и его финансовых обязательств. Защита от банкротства, предоставляемая автоматическим приостановлением, дает бизнесу возможность предложить план выплат.С 20 февраля 2020 года малые предприятия могут подавать менее сложную версию главы 11, которая называется подразделом V.

Другие виды банкротства

Кодекс о банкротстве содержит три дополнительных главы о банкротстве: глава 9, глава 12 и глава 15.

Глава 9 Банкротство

Этот тип банкротства позволяет муниципалитетам (включая города, поселки и деревни), округам, налоговым округам, муниципальным коммунальным службам и школьным округам реструктурировать свои финансовые обязательства.Дело о банкротстве, поданное властями города Детройт по главе 9, на сегодняшний день остается крупнейшим муниципальным заявлением о банкротстве из-за долга. В рамках процесса по главе 9 Motor City реструктурировал финансовые обязательства на сумму примерно 18-20 миллиардов долларов. [3] До 2013 года в отчете округа Джефферсон, Алабама, за 2011 год был рекорд с долгом примерно в 4,2 миллиарда долларов. [4]

Подобно плану наемного работника в соответствии с главой 13 или плану реорганизации главы 11, процедура банкротства в соответствии с главой 9 позволяет заявителю предложить план погашения для выполнения своих обязательств.

Поскольку Глава 9 не распространяется на штаты или территории Соединенных Штатов, Конгрессу пришлось принять Закон Пуэрто-Рико о надзоре, управлении и экономической стабильности 2016 года, чтобы предоставить территории США доступ к защите от банкротства. [5]

Глава 12 Банкротство

Банкротство по главе 12 дает семейным фермерам и тем, кто занимается коммерческим рыболовством, возможность реорганизовать свой долг без необходимости проходить дорогостоящий процесс банкротства по главе 11.Он работает аналогично главе 13, но включает специальные положения, касающиеся уникального характера сельского хозяйства и рыболовства. После того, как план погашения согласно Главе 12 будет завершен, податель заявки будет объявлен о банкротстве.

Глава 15 Банкротство

Эта глава о банкротстве вступает в игру, когда физическое лицо (или предприятие) подает дело о банкротстве в соответствии с законами о банкротстве другой страны, но имеет активы или обязательства в Соединенных Штатах. Его цель — предоставить эффективный способ рассмотрения дел, связанных с трансграничными проблемами, и обеспечить сотрудничество между иностранным государством и США.С. Суды о банкротстве.

Подведем итоги …

Типы банкротства, содержащиеся в Кодексе США о банкротстве, предусматривают различные виды судебной защиты для разных типов заявителей. Ваше финансовое положение обычно определяет, какая глава банкротства лучше всего соответствует вашим целям.

Если вы пытаетесь остановить повторное вступление во владение из-за временной потери дохода, вам может подойти глава 13 о банкротстве. Если проблема не в оплате автомобиля, но вы имеете дело с удержанием заработной платы из медицинских счетов или кредитных карт, глава 7 может быть лучшим путем к новому началу.

В любом случае помните, что банкротство — это подстраховка, и — хотя это может и не казаться так — нет ничего постыдного в использовании законов Соединенных Штатов о банкротстве с целью начать все сначала. Вот для чего они нужны.

Источники:

- Судебная конференция США. (2020, февраль). Пересмотр определенных сумм в долларах в Кодексе о банкротстве, предусмотренный разделом 104 (а) Кодекса. Федеральный регистр, 84 FR 3488. Получено 10 августа 2020 г. с https: // www.Federalregister.gov/d/2019-01903

- Суды США. (2020, июль). Заявления о банкротстве за 2019-2020 годы. Количество заявок о банкротстве снизилось на 11,8% за год, закончившийся 30 июня 2020 г. Получено 11 августа 2020 г. с https://www.uscourts.gov/news/2020/07/29/bankruptcy-filings-fall-118-percent- год-конец-июнь-30

- Моника Дэйви и Мэри Уильямс Уолш. (2013, июль). Миллиарды в долгах, Детройт становится неплатежеспособным. Нью-Йорк Таймс. Получено 2 сентября 2020 г. с сайта https: //www.nytimes.com / 2013/07/19 / us / detroit-files-for-bankruptcy.html

- Википедия. (нет данных). Округ Джефферсон, Алабама. Получено 2 сентября 2020 г. с сайта https://en.wikipedia.org/wiki/Jefferson_County,_Alabama

- United States Congress. (нет данных). Закон Пуэрто-Рико о надзоре, управлении и экономической стабильности (2016 г.). PROMESA; H.R. 5278, S. 2328. Получено 2 сентября 2020 г. с https://fas.org/sgp/crs/row/R44532.pdf

Автор:

Банкротство | Wex | Закон США

Обзор

Закон о банкротстве предусматривает сокращение или погашение определенных долгов и может предусматривать сроки погашения не подлежащих погашению долгов с течением времени.Он также позволяет частным лицам и организациям выплачивать обеспеченный долг — как правило, долг недвижимым или личным имуществом, например, автотранспортными средствами, заложенными в качестве залога, — часто на более выгодных для должника условиях.

Федеральный закон о банкротстве содержится в Разделе 11 Кодекса США. Конгресс принял Кодекс о банкротстве в соответствии с его конституционным предоставлением полномочий «устанавливать … единообразные законы о банкротстве на всей территории Соединенных Штатов». См. Конституция США, статья I, раздел 8.Государства не могут регулировать банкротство, но они могут принимать законы, регулирующие другие аспекты отношений между должником и кредитором. Ряд разделов Раздела 11 включает законодательство отдельных государств о должниках и кредиторах.

Производство по делу о банкротстве контролируется и рассматривается в суде по делам о банкротстве, который является частью системы федеральных окружных судов. Конгресс учредил Программу попечителей США для надзора за администрированием процедур банкротства и уполномочил США.Верховный суд обнародовать Федеральные правила процедуры банкротства.

Виды банкротства

ГЛАВА 7

Глава 7 предусматривает погашение необеспеченной задолженности, такой как задолженность по кредитным картам и личным ссудам. Обеспеченный долг обычно не изменяется, что означает, что залог, обеспечивающий долг, остается в распоряжении должника до тех пор, пока производятся своевременные платежи. Глава 7 всегда доступна для юридических и физических лиц, имеющих в основном корпоративный долг. В противном случае люди не могут подавать петицию по главе 7, если они не соответствуют определенным требованиям к доходу.

ГЛАВА 9

Глава 9 регулирует реорганизацию муниципалитетов и связанных с ними местных образований, таких как окружные больницы и школьные округа. Физические лица и корпорации не могут подать заявление о банкротстве в соответствии с главой 9.

ГЛАВА 11

Глава 11 является наиболее полной главой Кодекса о банкротстве; он предоставляет множество вариантов реорганизации долга, например погашая одни долги, выплачивая другие и реструктурируя оставшуюся часть. Хотя физические лица могут подать заявление о судебной защите по главе 11, относительно высокие сборы за подачу документов и административные расходы побуждают большинство людей отдавать предпочтение процедурам банкротства по главам 7 или 13.

ГЛАВА 12

Глава 12 предусматривает реструктуризацию долга семейных фермерских хозяйств. Только семейные фермеры (как определено в Разделе 101 Раздела 11) имеют право на участие, и, хотя это не является аналогом, оно имеет много общих характеристик с разбирательством в главе 13.

ГЛАВА 13

Глава 13 разрешает погашение одного долга, а также выплату другого долга в течение периода от трех до пяти лет. Это также может позволить уменьшить основную сумму долга по обеспеченному долгу или полностью погасить эти долги.Его также можно использовать для построения плана погашения долга, который не может быть погашен в случае банкротства. Только физические лица могут подавать в соответствии с этой главой, и есть некоторые ограничения по доходу и долгу.

Как правило, недавняя налоговая задолженность, а также алименты, реституция по уголовным делам и студенческие ссуды не будут погашены при банкротстве, если они не будут полностью погашены должником в ходе судебного разбирательства.

Физическим лицам разрешается сохранять определенные активы вне зависимости от вида заявленного банкротства.Например, индивидуальные пенсионные счета (ИРА) защищены в соответствии с § 522 (d) раздела 11 и, таким образом, не могут быть принудительно использованы для погашения кредитов кредиторам в случае банкротства. Различные уровни собственного капитала также часто защищены, как и личные автомобили в различных количествах.

Недавние дела

В деле Czyzewski v. Jevic Holding Corp. Верховный суд США постановил, что «когда суд по делам о банкротстве приказывает закрыть дело по главе 11, он также не может распорядиться о распределении активов должника таким образом, чтобы это противоречило порядку платежа в ликвидация банкротства.»1 Это подтверждение правила абсолютного приоритета главы 11, которое определяет порядок выплат при ликвидации. Сравните с заявлением о банкротстве General Motors в 2009 году, в котором правило абсолютного приоритета не соблюдалось.2

В деле Midland Funding, LLC против Джонсона суд постановил, что «коллекторы могут использовать процедуру банкротства, чтобы попытаться взыскать обязательства, которые настолько стары, что истек срок давности» 3. Однако этот результат зависит от законодательства штата.В этом случае соответствующий закон штата предусматривает, что кредитор имеет право на выплату долга даже после истечения срока давности, согласно заключению Суда.

Дело«Стерн против Маршалла» было сложным и громким делом, касающимся имущества покойного мужа ответчика и, в конечном итоге, ее собственного банкротства. Анна Николь Смит, также известная как Викки Маршалл, подала заявление о банкротстве в Калифорнии, в то время как дело о наследстве было открыто в суде по наследственным делам Техаса. Решение суда о банкротстве включало решение по встречным искам, которые Маршалл предъявил истцу, которые в остальном не имели отношения к банкротству.Хотя закон штата допускает юрисдикцию суда по делам о банкротстве в этой ситуации, Верховный суд США постановил, что это неконституционное осуществление юрисдикции. То есть суды по делам о банкротстве имеют очень ограниченную юрисдикцию.

Прецедент Stern имел значение несколько лет спустя в деле Executive Benefits Insurance Agency v. Arkison, в котором Суд постановил, что, согласно аргументации Stern , вынесение окончательного решения о банкротстве судом по делам о банкротстве является неконституционным. связанная претензия.Однако он может опубликовать предлагаемые факты и выводы закона, которые должны быть пересмотрены de novo районным судом.

Последнее обновление: Стефани Юрковски, июнь 2017 г.

Преимущества и недостатки подачи заявления о банкротстве

Многие из тех, кто имеет право на банкротство, никогда не пользуются его потенциальными преимуществами. Хотя это правда, что заявление о банкротстве может повлиять на финансы человека на долгие годы, для многих людей подача заявления о банкротстве — лучший вариант. Однако финансовые обстоятельства каждого человека уникальны для его или ее ситуации.Принятие решения о том, когда и как подавать заявление о банкротстве, является очень сложным процессом, и последствия подачи заявления о банкротстве могут быть значительными. Важно проконсультироваться с опытным адвокатом по делам о банкротстве, чтобы определить, является ли банкротство вашим лучшим вариантом. Мы приглашаем вас связаться с нами в Arnold & Smith, PLLC, чтобы организовать бесплатную консультацию с одним из наших опытных юристов, чтобы обсудить вашу конкретную ситуацию и то, как банкротство может повлиять на ваше финансовое положение.

Преимущества подачи заявления о банкротстве включают:

- Автоматическое удержание от кредиторов. После того, как вы подадите иск, суд автоматически выдает приостановку в отношении любых действий по взысканию долгов. Это фактически не аннулирует ваш долг, но приостанавливает любые процедуры взыскания долга до завершения вашего дела о банкротстве или отмены моратория. Это означает не больше:

- Звонки или письма от сборщиков долгов

- Судебные иски по долгам

- Возмещение заработной платы

- Выкупа закладной на жилье

Возвращение собственности

Если кредитор пытается взыскать с вас долг после суда предоставляет вам автоматическое пребывание, ваш адвокат может возбудить против них неуважение к суду.Это означает, что суд может заставить их прекратить попытки взыскания, оштрафовать их и / или заставить возместить вам ущерб.

- ПРИМЕЧАНИЕ: Автоматическое приостановление НЕ имеет права остановить следующее:

- Уголовное производство

- Государственные налоговые проверки

- Установление, изменение или сбор алиментов или алиментов

- Установление отцовства

- Совместные должники или совладельцы

- Если вы уже подавали заявление о банкротстве один раз в течение прошлого года, вы можете подать в суд ходатайство о продлении первого автоматического приостановления.

- Однако, если вы подали два или более раз в течение прошлого года, ваше автоматическое приостановление не вступит в силу без явного постановления суда.

Однако неподходящее время для подачи заявления о банкротстве или неподходящее время может ухудшить финансовое положение. Слишком ранняя подача документов иногда может означать, что человек теряет собственность, которую он или она в противном случае мог бы сохранить, или что они должны подать заявление о банкротстве другого типа, которое не отвечает их интересам (т.е. главы 7).Тем не менее, даже когда банкротство является лучшим вариантом для человека, подача документов также имеет реальные, долгосрочные последствия для финансов человека, которые следует учитывать перед подачей заявления.

Потенциальные недостатки банкротства включают:

- Потеря кредитных карт. Многие компании, выпускающие кредитные карты, автоматически аннулируют все карты, которые у вас есть, при подаче заявления. Вы, вероятно, получите многочисленные предложения подать заявку на получение «необеспеченной» кредитной карты после подачи заявки. Они могут помочь вам восстановить свой кредит, но обычно требуют ежегодных сборов и высоких процентных ставок.

- Немедленное влияние на ваш кредитный рейтинг. Банкротство по главе 7 остается в кредитном отчете лица в течение 10 лет в Северной Каролине, а банкротство по главе 13 остается в течение семи (7) лет.

- Трудно получить ипотеку или ссуду. Заявление о банкротстве может затруднить получение другой ссуды или ипотеки на многие годы.

- Утрата имущества и недвижимого имущества. Иногда не все личное и недвижимое имущество подпадает под освобождение.Это означает, что суд по делам о банкротстве может наложить арест на часть вашей собственности и продать ее, чтобы заплатить вашим кредиторам.

- Отказ в возврате налогов. В возврате налогов штата, местного и федерального округа может быть отказано в связи с банкротством.

- Клеймо на работе и жилье. Некоторые потенциальные работодатели и арендодатели задают вопросы о недавно объявленных банкротствах, и это может отрицательно повлиять на ваши шансы в обоих случаях.

- Безнадежная задолженность. Есть определенные виды долгов, которые не могут быть погашены путем банкротства.Не подлежащие погашению долги обычно включают алименты и алименты, студенческие ссуды, реституцию и штрафы, а также любые долги, полученные в результате мошенничества.

Преимущества и недостатки подачи заявления о банкротстве частично совпадают, поскольку во многом это зависит от уникальных финансовых обстоятельств человека, и существует множество различных факторов, которые могут повлиять на эти обстоятельства. Пожалуйста, свяжитесь с нашими квалифицированными адвокатами по делам о банкротстве в Arnold & Smith, PLLC сегодня. Мы стремимся использовать индивидуальный подход, чтобы помочь каждому клиенту взять под контроль свои финансы и будущее.