Банковский депозит это: Что такое банковский депозит: определение и условия получения

Банковский вклад (депозит)

Когда речь заходит о приумножении или сохранении денег, эксперты часто советуют гражданам хранить свои денежные средства на депозите в банке. Поэтому слова «банковский вклад», «депозит» у всех на слуху.

Между тем процессы, связанные с этим финансовым продуктом, остаются «в тени». В материале речь пойдет о предназначении банковского вклада и правилах, по которым банки предоставляют возможность сделать его.

Каким бывает вклад?

Банковский вклад (депозит) – это денежные средства, размещаемые физическими лицами на хранение в банк на определенный срок на основании договора, предусматривающий начисление процентов на сумму вклада. Банковский вклад открывается только в банке или микрофинансовой компании, имеющих соответствующую лицензию Национального банка Кыргызской Республики. Вложения в иные организации банковским вкладом не считаются.

Вклады можно вносить как в национальной, так и иностранной валюте.

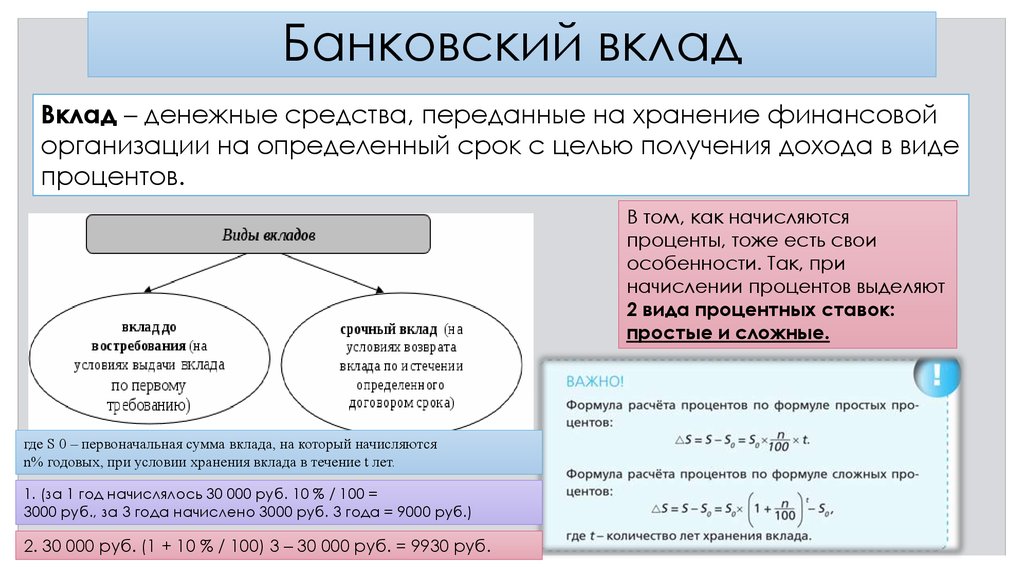

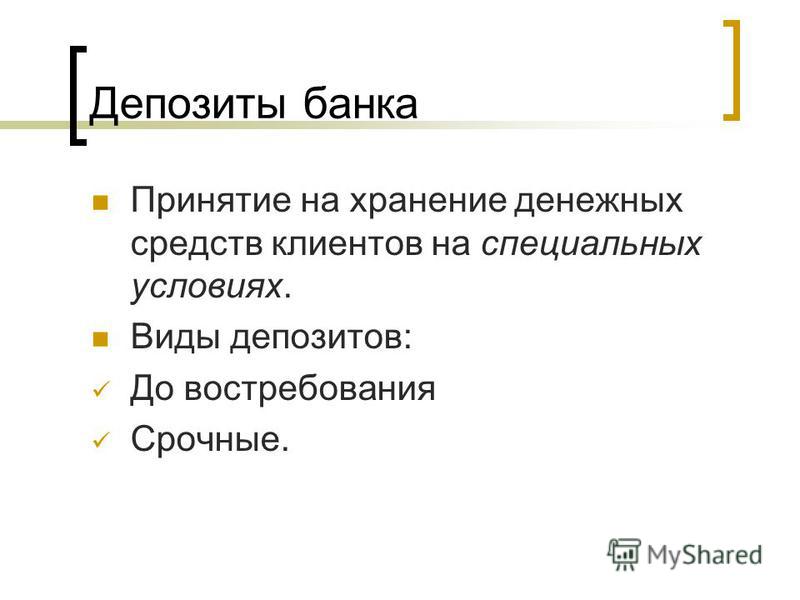

Существует два основных вида вкладов: вклады до востребования, выдаваемые по первому требованию, и срочные вклады, выдаваемые по истечении определенного договором срока. Вклады до востребования удобны для краткосрочного хранения сбережений. Срочный вклад открывается на определенный срок, но при изменении обстоятельств срочный депозит так же, как и вклад до востребования, можно снять в любое время. При этом вы можете лишиться начисленных процентов.

Защита вкладов

Имейте в виду, что банковские вклады защищены со стороны государства. Система защиты вкладов в банках позволяет вкладчикам при принудительной ликвидации банка (гарантийном случае) получить гарантийное возмещение.

Однако некоторые вклады (депозиты) физических лиц не подлежат компенсации:

1) депозиты связанных с банком лиц;

2) депозиты лиц, которые на протяжении последних трех лет являлись иностранными консультантами или внешними аудиторами банка;

3) депозиты лиц, размещенные по поручению (доверенности) юридического лица;

4) депозиты, в отношении которых имеются ограничения или наложен арест в соответствии с Законом Кыргызской Республики «О Национальном банке Кыргызской Республики, банках и банковской деятельности»;

5) депозиты в филиалах банка-резидента за пределами Кыргызской Республики.

Более подробную информацию о системе защиты вкладов можно найти на сайте Агентства по защите депозитов Кыргызской Республики www.deposit.kg.

Выбор банка и депозита

Если вы решили разместить вклад в банке, следует ознакомиться с полной информацией о банке (показатели его деятельности), о его участии в системе защиты вкладов, предлагаемых условиях по вкладам. Получить такую информацию вы можете от сотрудников банка по телефону или в офисах банка, на стендах. Кроме того, большинство банков имеют информационные буклеты и представляют их всем желающим в своих офисах, а также размещают подробную информацию об общих условиях привлечения различных видов вкладов на своих сайтах. Ваше право на получение своевременной (до заключения договора вклада), необходимой и достоверной информации закреплено законодательством. Не пренебрегайте им!

Получить такую информацию вы можете от сотрудников банка по телефону или в офисах банка, на стендах. Кроме того, большинство банков имеют информационные буклеты и представляют их всем желающим в своих офисах, а также размещают подробную информацию об общих условиях привлечения различных видов вкладов на своих сайтах. Ваше право на получение своевременной (до заключения договора вклада), необходимой и достоверной информации закреплено законодательством. Не пренебрегайте им!

Принятию наилучшего решения может способствовать изучение предложений нескольких банков, принимающих вклады. Полученная информация позволит сравнить предложения по вкладам разных банков.

Ставка по вкладу зависит от срока, суммы и валюты вложений. Большая сумма может позволить вам получить больше дохода. Чем дольше срок хранения, тем обычно выше процент. На данный момент размеры процентных ставок по депозитам в национальной валюте выше, чем по депозитам в иностранной валюте. Увеличивают доходность по вкладу периодичные причисления процентных выплат к сумме вклада (капитализация). Проценты могут выплачиваться как в конце срока, так и через определенные периоды (ежемесячно, ежеквартально, ежегодно).

Проценты могут выплачиваться как в конце срока, так и через определенные периоды (ежемесячно, ежеквартально, ежегодно).

Расчет процентов

Чтобы квалифицированно управлять своими денежными средствами, размещаемыми в банковские депозиты, необходимо анализировать ожидаемую доходность по выбираемым видам вкладов, составляя для этого расчет процентов по депозитам. Для этого необходимо знать: величину процентной ставки, порядок и периодичность начисления процентов, порядок получения процентов (причисление к вкладу, выдача наличными, перечисление на счет до востребования или на карточку). Все это оговаривается банками в договорах банковских вкладов и зависит от вида вклада.

Чтобы провести все расчеты по депозиту, предлагаем воспользоваться депозитным калькулятором.

Заключение договора

Выбрав подходящий банк и вид вклада, вам надо прийти в офис банка, предъявить сотруднику банка, осуществляющему операции по вкладам, документ, удостоверяющий личность, оформить договор банковского вклада и внести в кассу банка денежные средства в сумме, установленной договором.

Не спешите подписывать документы. Перед подписанием договора тщательно изучите его. Обратите внимание на условия договора, порядок начисления и выплаты процентов на вклад, права и обязанности сторон.

После внесения вклада у вас на руках должны остаться, как минимум, два документа:

- один экземпляр договора банковского вклада;

- приходный ордер, подтверждающий внесение определенной суммы денег на банковский вклад.

Их необходимо хранить до момента возврата денежных средств по условиям договора.

Играть

Пауза

Преимущества банковских сбережений

Продолжительность: 1:09

Банковский депозит (репортаж)

Продолжительность: 10:01

Банковский вклад-депозит

Крупную сумму денег опасно хранить дома: капитал может быть украден грабителями, а растущая инфляция приведет к постепенному обесцениванию средств. Намного выгоднее превратить их в источник дополнительного пассивного дохода: для этого стоит выбрать банковский вклад — депозит. Клиент размещает деньги на счету финансовой организации, а она за пользование вложенными средствами выплачивает доход по установленной договором процентной ставке.

Намного выгоднее превратить их в источник дополнительного пассивного дохода: для этого стоит выбрать банковский вклад — депозит. Клиент размещает деньги на счету финансовой организации, а она за пользование вложенными средствами выплачивает доход по установленной договором процентной ставке.

Чем различаются между собой вклад и депозит?

Понятия «вклад» и «депозит» часто смешивают между собой, хотя между ними есть разница. Под вкладом обычно понимают внесение только денег на счёт, а на депозит можно поместить и другие виды активов — например золото или ценные бумаги. В западной банковской системе понятия «вклад» нет вообще, он также будет считаться депозитом.

Банковский вклад считается одним из видов депозита — это понятие с более широким значением, объединяющее длительное хранение различных ценностей. Специальное банковское хранилище для акций и ценных бумаг называют депозитарием, то есть местом для размещения депозитов.

Депозитный вклад — это внесение определенной суммы на банковский счёт на установленный договором срок. Заранее оговаривается количество начисляемых процентов и периодичность их перечисления. Эта услуга доступна физическим и юридическим лицам, клиент может обратиться в любой банк на территории страны. Финансовые организации предлагают широкий спектр программ для краткосрочного и длительного хранения капитала.

Заранее оговаривается количество начисляемых процентов и периодичность их перечисления. Эта услуга доступна физическим и юридическим лицам, клиент может обратиться в любой банк на территории страны. Финансовые организации предлагают широкий спектр программ для краткосрочного и длительного хранения капитала.

Основные виды банковских депозитов

Все разновидности банковских депозитов можно поделить на три группы: это денежные счета, металлические счета и банковские ячейки. Первый вариант предполагает помещение на счёт определенной суммы, на которую будут начисляться проценты в установленные сроки. Когда срок действия заканчивается, клиент забирает вложенную сумму, на которую был начислен предусмотренный договором доход.

Металлический счёт предполагает покупку определенного количества драгоценного металла — это может быть платина, золото или серебро. При этом физически металл клиенту на руки не выдается, он хранится в банке. В дальнейшем владелец может в любой момент продать этот актив банку и получить прибыль за счёт разницы в курсах стоимости.

Банковская ячейка — особая разновидность депозита, которая используется не для получения прибыли, а для безопасного хранения ценностей. Вкладчику предоставляется ключ от ячейки, он имеет право получить к ней доступ в любое время.

Самым распространенным и востребованным видом депозита является денежный банковский счёт. Все вклады на них делятся на два вида:

- До востребования. Внесенные деньги можно снимать в любое время, но процентная ставка будет минимальной. Это инструмент не для извлечения прибыли, а для безопасного хранения с правом в любой момент забрать деньги.

- Срочные. Они предполагают помещение денег на счёт на определенный срок: для краткосрочных вкладов он не превышает года, для долгосрочных — трех лет. В течение этого срока держатель не должен забирать деньги, иначе он потеряет начисленные проценты.

В зависимости от целей вложения различают следующие виды депозитов:

- Сберегательный.

Он используется как средство защиты средств от хищения.

Он используется как средство защиты средств от хищения. - Накопительный. Применяется как способ накопить необходимую сумму для совершения покупки или просто приумножить капитал. Многие программы предусматривают возможность самостоятельного пополнения счёта, а также продления действия договора после окончания срока.

- Целевой. Он предполагает накопление средств для решения определенной задачи. Например, родители могут положить какую-либо сумму на счёт, чтобы в перспективе накопить на образование своих детей.

Депозиты могут быть рублевыми или валютными. Во втором случае процентная ставка будет ниже, однако вкладчик получает дополнительную возможность заработать за счёт разницы валютного курса. Вложение может оказаться достаточно рискованным: сложно предугадать, как будет меняться в ближайшее время курс выбранной валюты.

Способы начисления процентов по депозитам

В разных банках процентные ставки существенно отличаются, это зависит от персональной финансовой политики. Начинающие банковские организации стремятся привлечь капитал, поэтому они устанавливают более высокий процент, чтобы заинтересовать клиентов. Крупные организации в этом не нуждаются: вкладчиков привлекает высокая надежность и гарантированность выплат. Из-за этого ставки будут относительно невысокими: они редко превышают 5-7% годовых.

Начинающие банковские организации стремятся привлечь капитал, поэтому они устанавливают более высокий процент, чтобы заинтересовать клиентов. Крупные организации в этом не нуждаются: вкладчиков привлекает высокая надежность и гарантированность выплат. Из-за этого ставки будут относительно невысокими: они редко превышают 5-7% годовых.

В любом случае банковская организация выбирает один из двух способов начисления процентов:

- Простой. Устанавливается фиксированная ставка, проценты могут начисляться один или несколько раз в год. При этом каждое новое начисление не суммируется с телом вклада: проценты могут скапливаться на отдельном счёте, клиент может пользоваться этими деньгами по своему усмотрению.

- Сложный. В данном случае при каждом новом начислении процент прибавляется к телу внесенного вклада. Оно начинает расти, соответственно, каждое новое перечисление процентов дает возможность получать больший доход. Такая схема называется начислением с капитализацией вклада.

В зависимости от заключенного договора капитализация может быть ежегодной, ежеквартальной или ежемесячной. Чем чаще начисляются проценты, тем более прибыльным в итоге окажется вклад.

Параметры выбора банковского вклада

Перечень описываемых финансовых продуктов постоянно расширяется. Многие банки запускают специальные акции и предложения перед государственными праздниками, для клиентов это возможность более выгодно вложить средства.

При выборе подходящего депозита клиенту необходимо обратить внимание на следующие важные параметры:

- процентная ставка — один из ключевых параметров, определяющий доходность депозита;

- минимальная и максимальная сумма для зачисления на счёт;

- сроки и порядок начисления процентов, наличие капитализации;

- пополнение — возможность самостоятельно увеличивать сумму, внесенную на счёт;

- допустимость пролонгирования и досрочного снятия средств.

Некоторые программы предусматривают возможность частичного снятия капитала со счёта без потери процентов. Все условия детально прописываются в договоре, этот пункт расширяет возможности клиента для пользования вложенными деньгами. Перед помещением средств на счёт необходимо детально изучить параметры и сравнить особенности предложений в разных финансовых организациях.

Все условия детально прописываются в договоре, этот пункт расширяет возможности клиента для пользования вложенными деньгами. Перед помещением средств на счёт необходимо детально изучить параметры и сравнить особенности предложений в разных финансовых организациях.

Защищенность вкладов

В Казахстане действует государственная система гарантирования — она была создана в 1999 году для гарантии сохранности средств, внесенных на банковские денежные счета. Ее действие не распространяется на металлические счета, а также на ценности, помещенные в ячейки, но она дает возможность гарантированно сохранить вложенные деньги. За это отвечает КФГД — Казахстанский фонд гарантирования депозитов, — являющийся дочерней организацией национального банка.

Если по каким-либо причинам банк, куда был внесен вклад, будет лишен лицензии и прекратит работу, КФГД гарантирует вкладчикам возмещение причиненного ущерба. Максимальная сумма возмещения достигает 15 миллионов тенге, а если средства хранились на валютном счёте — до 5 миллионов тенге. При условии, что клиент хранил в одном банке деньги на двух и более депозитах, максимальная сумма возмещения остается прежней. Если речь идет о большем капитале, то часть он получит в пределах гарантии, а остальную сумму — по результатам реализации активов банка.

При условии, что клиент хранил в одном банке деньги на двух и более депозитах, максимальная сумма возмещения остается прежней. Если речь идет о большем капитале, то часть он получит в пределах гарантии, а остальную сумму — по результатам реализации активов банка.

В гарантированном страховании участвует каждая лицензированная банковская организация. На официальном портале организации kdif.kz можно проверить, входит ли выбранный вами банк в систему страхования — это гарантия надежности хранения вложенных средств.

Преимущества и недостатки банковских вкладов

Помещение средств на банковский депозит остается одним из наиболее надежных консервативных инструментов инвестирования. Не нужно совершать никаких дополнительных операций: деньги будут храниться на счёте в течение отведенного срока, и в итоге вкладчик вернет вложенную сумму с начисленными процентами.

У такого вложения капитала есть несколько основных преимуществ:

- Надежность, подтвержденная гарантиями государства.

Даже если банк будет признан банкротом, клиент всё равно вернет вложенную сумму.

Даже если банк будет признан банкротом, клиент всё равно вернет вложенную сумму. - Защита от случайных трат. Снимать деньги до окончания срока не допускается, поэтому можно накопить существенную сумму в запланированные сроки.

- Точно известный размер дохода. В отличие от вложения в ПИФы или акции, можно заранее рассчитать, сколько предстоит получить после завершения срока договора.

- Дополнительный доход за счёт капитализации. Прибавление процентов к телу вклада позволяет в итоге наращивать прибыль — особенно это выгодно при долгосрочных вложениях.

Помещение средств на депозит — хорошее решение для тех, кто не готов к активной торговле на фондовой бирже или другим способам инвестирования капитала. В этом случае не требуется высокий уровень финансовой грамотности, а риск потерь сведен к минимуму.

Однако у банковских депозитов есть и несколько существенных минусов:

- Невысокий доход. Процентные ставки остаются небольшими, это снижает прибыльность депозитов по сравнению с другими инструментами.

- Рискованно хранить крупные суммы. Если банк будет признан банкротом, вернуть средства, превышающие установленную сумму государственного возмещения, окажется очень непросто.

- Нет возможности снять средства с процентами до окончания срока действия договора. Если деньги понадобятся срочно, вы потеряете возможную прибыль, даже если до завершения срока осталось всего несколько дней.

Необходимо рассмотреть все плюсы и минусы перед заключением договора. Для увеличения доходности стоит обращать внимание на новые выгодные предложения, которые банк может запустить при нехватке средств. Для вкладчиков это возможность получить более высокую прибыль без каких-либо дополнительных действий, а для организации — привлечение капитала со стороны. Самые выгодные ставки можно найти в небольших, недавно созданных банках, однако и вложение в них будет более рискованным.

Как поместить деньги на депозит в банке?

Определившись с финансовым учреждением и программой хранения средств, обратитесь в отделение банка или воспользуйтесь мобильным приложением. Если в организации есть интернет-банкинг, открыть депозит можно не выходя из дома. Ознакомьтесь с условиями, создайте счёт и перечислите на него нужную сумму с карточки.

Если в организации есть интернет-банкинг, открыть депозит можно не выходя из дома. Ознакомьтесь с условиями, создайте счёт и перечислите на него нужную сумму с карточки.

Стандартная схема открытия депозита предусматривает следующие шаги:

- Обращение в банк и подача заявления. Клиенту нужно будет заполнить стандартную форму, предусмотренную в данном учреждении.

- Подача документов. Для подтверждения личности клиента потребуется паспорт, некоторые банки могут запросить и другие документы (с точным списком можно ознакомиться на официальном сайте).

- Подписание договора. Перед этим нужно детально изучить все условия и убедиться, что вам понятны все пункты.

- Занесение денег на счёт. С этого момента клиент не имеет права снимать их и совершать с ними какие-либо другие операции.

Если договор предусматривает пополнение, можно вносить дополнительные суммы на счёт, чтобы сохранить их от кражи и в итоге получить дополнительный доход. Умелое управление финансами превращает банковский депозит в эффективный инструмент для получения пассивной прибыли.

Если срок завершается, а договором не предусмотрено автоматическое пролонгирование, средства будут отправлены на счёт «До востребования». Клиент может забрать их в любой момент, но проценты за дополнительное время хранения уже начисляться не будут. Удобнее выбирать пролонгируемый вклад или отслеживать время завершения договора, чтобы сразу воспользоваться каким-либо новым банковским предложением.

Банковский вклад— значение, виды, как это работает?

Банковский депозит — это деньги, которые кто-то кладет на банковский счет. Вкладчик позволяет банку хранить свои деньги в течение некоторого времени, в обмен на что банк выплачивает вкладчику процентные платежи. Банк использует эти деньги для инвестирования или предоставления кредитов своим заемщикам и, в свою очередь, получает от них процентные платежи.

- Банковские депозитные счета — это банковские счета, на которые деньги депонируются в банке и хранятся там.

- Типы депозитов на банковских счетах: расчетные счета, страхование FDIC, счета денежного рынка и сберегательные счета.

- Банковские депозиты не являются инвестициями и, как таковые, являются обязательством банка, в котором они размещены.

- Счета денежного рынка могут предлагать более высокую процентную ставку, чем сберегательные счета.

Специальные депозитные счета включают текущие, сберегательные счета и счета денежного рынка. В зависимости от условий и правил, согласованных банком и его клиентом, банковские депозиты доступны для снятия клиентом. Они также могут свободно переводить деньги другому лицу или использовать их для оплаты своих различных потребностей.

Содержание

- Что такое банковский депозит?

- Как работают банковские депозиты?

- Типы банковских депозитов

- №1 – Текущие счета

- №2 – Сберегательные счета

- №3 – Счета денежного рынка

- №4 – Страхование FDIC

- Часто задаваемые вопросы

- Рекомендуемые статьи

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку с указанием авторства. Как указать авторство? Ссылка на статью должна быть гиперссылкой

д. Пожалуйста, предоставьте нам ссылку с указанием авторства. Как указать авторство? Ссылка на статью должна быть гиперссылкой

Например:

Источник: Банковский депозит (wallstreetmojo.com)

Как работают банковские депозиты?

Депозит представляет собой соглашение о деньгах, которые банк должен клиенту, и действует как обязательство банка перед вкладчиком. Несмотря на то, что вкладчик может получить доступ к сумме, которую он видит на своем счете, теперь банк несет полную ответственность за актив.

Когда человек кладет деньги в банк, банк берет деньги и вкладывает их в другое место. Допустим, человек вносит 50 долларов. Банк потратил бы их, но они обязаны предоставить их, если человек хочет снять их в любой момент времени. С юридической точки зрения, банк берет на себя ответственность за деньги и владеет законными правами, а также сохраняет баланс доступным для вкладчика.

Типы банковских вкладов

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку с указанием авторства. Wallstreetmojo.com)

д. Пожалуйста, предоставьте нам ссылку с указанием авторства. Wallstreetmojo.com)

#1 – Текущие счета

Текущие счета или текущие счета до востребования позволяют вкладчику снимать свои деньги в любое время и «по требованию». Снять наличные с расчетного счета можно картой, квитанцией о снятии средств, чеком или прямым электронным платежом.

Банки используют эти счета для повседневных расходовРасходыРасходы — это расходы, понесенные организацией при завершении любой операции, которая ведет либо к созданию дохода от актива, либо к изменению обязательства, либо к привлечению капитала.Подробнее. Хотя с ними связаны сборы, от большинства из них отказываются при соблюдении минимальных требований. Примерами таких требований являются создание прямого депозита заработной платы, связанного с текущим счетом, и по крайней мере снятие средств со счета 1-2 раза в месяц.

Деньги предназначены для ввода и вывода денег с этих счетов каждый месяц. С помощью расчетных счетов банки могут составить точный профиль расходов и доходов своих клиентов. Они используют эти данные для анализа богатства. Богатство относится к общей стоимости активов, в том числе материальных, нематериальных и финансовых, накопленных отдельным лицом, предприятием, организацией или страной. Дополнительные профили и классификация клиентов по определенным целевым уровням. Затем консультанты обращают свое внимание на клиентов с более высокой предполагаемой чистой стоимостью инвестиционных продуктов и услуг.

Они используют эти данные для анализа богатства. Богатство относится к общей стоимости активов, в том числе материальных, нематериальных и финансовых, накопленных отдельным лицом, предприятием, организацией или страной. Дополнительные профили и классификация клиентов по определенным целевым уровням. Затем консультанты обращают свое внимание на клиентов с более высокой предполагаемой чистой стоимостью инвестиционных продуктов и услуг.

#2 – Сберегательные счета

Сберегательные счета – это счета, на которые вкладывают деньги, чтобы сохранить их и не использовать так часто. Сберегательные счета — это место, где «паркуются» деньги на более длительный период времени, чем на текущем счете.

По сути, ничто не отличает чек от сберегательного счета, кроме штрафов. Деньги по-прежнему принадлежат тому же банку, и технически он имеет те же права на средства в соответствии с клиентскими соглашениями. Основное функциональное отличие заключается в том, что на сберегательном счете существуют лимиты на снятие средств в месяц, за которые банк может потребовать комиссию, если они не соблюдаются.

Некоторые сберегательные счета накладывают эти ограничения на своих клиентов, чтобы сберегательные счета не работали как текущие счета. Банки предлагают своим клиентам стимул держать деньги на счете в виде привлекательной процентной ставки.

Процентный сберегательный счет, как правило, очень низкий (в большинстве случаев менее 1% в год), позволяет клиенту сохранять свои деньги и получать определенный уровень процентов в год. Банки имеют личную заинтересованностьВедомые интересыВедомые интересы определяются как финансовая концепция, которая говорит о законных правах, предоставленных физическому или юридическому лицу на владение заранее определенной долей актива в будущем. Например, личная заинтересованность возникает в пенсионных фондах, условном капитале, распределении собственности и т. д. Читать далее при этом, поскольку наличие определенного уровня наличных денег является как федеральным требованием, так и необходимым для их собственных инвестиций.

#3 – Счета денежного рынка

Сберегательные счета, которые приносят более высокую процентную ставку, чем традиционные сберегательные счета, являются счетами денежного рынкаСчета денежного рынкаСчет денежного рынка – это счет, который получает все проценты от инструментов денежного рынка в соответствии с -на условиях. Этот счет отделен от счета ценных бумаг, он учитывает только выручку.Подробнее. По этим счетам обычно выплачиваются процентные ставки, основанные на текущих процентных ставках на денежных рынках. Денежные рынки Денежный рынок — это финансовый рынок, на котором краткосрочные активы и открытые фонды торгуются между учреждениями и трейдерами. Подробнее. Для справки, они также все еще ниже 1%, но ближе к 1%, чем на обычном сберегательном счете. Типичный APY, считающийся «высоким», составляет около 0,35-0,65%, что означает, что человек будет зарабатывать менее 1% процентов на весь свой депозит в данном году.

Этот счет отделен от счета ценных бумаг, он учитывает только выручку.Подробнее. По этим счетам обычно выплачиваются процентные ставки, основанные на текущих процентных ставках на денежных рынках. Денежные рынки Денежный рынок — это финансовый рынок, на котором краткосрочные активы и открытые фонды торгуются между учреждениями и трейдерами. Подробнее. Для справки, они также все еще ниже 1%, но ближе к 1%, чем на обычном сберегательном счете. Типичный APY, считающийся «высоким», составляет около 0,35-0,65%, что означает, что человек будет зарабатывать менее 1% процентов на весь свой депозит в данном году.

Требования к этим счетам также отличаются от обычных сберегательных счетов. Счета денежного рынка нуждаются в более высоких минимальных остатках для их поддержания. Как правило, необходимо поддерживать минимум от 15 000 долларов США и выше на счете, чтобы получать годовую процентную ставку. Формула процентной ставки используется для расчета сумм погашения кредита, а также процентов, полученных по срочным депозитам, взаимным фондам и другим инвестициям. Он также используется для расчета процентов по кредитной карте. Подробнее.

Он также используется для расчета процентов по кредитной карте. Подробнее.

Счета денежного рынка также имеют дебетовую карту, выписку чеков и страховые привилегии. Кроме того, для всех депозитных счетов присутствуют страховые привилегии, называемые также страхованием FDIC.

#4 – Страхование FDIC

Страхование FDIC защищает каждый депозитный счет клиента на сумму до 250 000 долларов США. Это означает, что банк несет ответственность. Ответственность. Ответственность — это финансовое обязательство в результате любого прошлого события, которое имеет юридическую силу. Урегулирование обязательства требует оттока экономических ресурсов, в основном денег, и они отображаются в балансе компании. Читать далее, чтобы всегда гарантировать не менее 250 000 долларов из денег, доступных вкладчику при любых условиях. Следовательно, прежде чем они смогут инвестировать какие-либо излишки, банк должен иметь наличными до этой суммы в резерве.

Защита от финансового краха и защита банковской системы. Закон Гласса-Стигалла ввел это требование после краха фондового рынка Крах фондового рынка Крах фондового рынка происходит, когда цены на акции во всех секторах начинают быстро падать. Часто это результат глобальных факторов, таких как война, мошенничество или крах определенной отрасли. Катализатором такого крушения выступает паника.Подробнее о 1929.

Закон Гласса-Стигалла ввел это требование после краха фондового рынка Крах фондового рынка Крах фондового рынка происходит, когда цены на акции во всех секторах начинают быстро падать. Часто это результат глобальных факторов, таких как война, мошенничество или крах определенной отрасли. Катализатором такого крушения выступает паника.Подробнее о 1929.

Если у человека на каждом счету меньше этой суммы, все его деньги в безопасности. Должны ли они иметь, скажем, 9 долларов?00 000 на счету и банк ликвидируется, они теряют 650 000 долларов.

Чтобы обойти это, большинство людей открывают несколько разных счетов в банке. Например, клиент с 950 000 долларов должен открыть четыре разных счета, чтобы защитить все свои деньги.

Совместные счета, когда два человека имеют один и тот же счет, могут застраховать до 500 000 долларов США.

На что следует обратить внимание

Некоторые депозитные счета приносят определенные преимущества помимо того, что банк просто держит их. Например, счета денежного рынка могут приносить гораздо более высокие проценты, чем обычные сберегательные счета. При этом его не следует рассматривать как инвестиционный инструмент.

Например, счета денежного рынка могут приносить гораздо более высокие проценты, чем обычные сберегательные счета. При этом его не следует рассматривать как инвестиционный инструмент.

Счета денежного рынка могут предлагать более высокую процентную ставку, потому что они могут инвестировать в депозитные сертификаты (депозитные сертификатыДепозитные сертификатыДепозитный сертификат (CD) — это инвестиционный инструмент, в основном выпускаемый банками, требующий, чтобы инвесторы блокировали средства на определенный срок, чтобы заработать высокая доходность. Депозиты по существу требуют, чтобы инвесторы откладывали свои сбережения и оставляли их нетронутыми в течение фиксированного периода времени. Подробнее) и другие безопасные инвестиции, такие как государственные казначейские обязательства и коммерческие бумагиКоммерческие бумагиКоммерческие бумаги — это инструмент денежного рынка, который используется для получения краткосрочного финансирования и часто выпускается банками и корпорациями инвестиционного класса в виде простого векселя. Подробнее. С другой стороны, сберегательные счета не имеют на это разрешения.

Подробнее. С другой стороны, сберегательные счета не имеют на это разрешения.

Те, кто обычно лучше всего подходит для счетов на денежном рынке, стремятся уменьшить инфляцию и имеют для этого большие суммы денег.

Если кто-то хочет получить большую отдачу от своих денег, инвестируя в переменные процентные ставкиПеременные процентные ставкиПеременная процентная ставка относится к процентной ставке по ипотеке или кредиту, которая колеблется в зависимости от рыночных условий. Проценты, взимаемые с плавающих кредитов, зависят от базовой или контрольной ставки — индекса. больше подходит. Банки также часто заманивают состоятельных клиентов более высокими ставками по счетам MM, поскольку они считаются «липкими» продуктами, которые, вероятно, заставят клиента оставаться с ними в течение длительного периода.

Часто задаваемые вопросы (FAQ)

Что такое банковские депозиты?

Банковские вклады – деньги, размещенные вкладчиком в банке на хранение. Несмотря на то, что юридическая ответственность за деньги теперь лежит на банке, вкладчик или вкладчик могут снять или передать деньги кому-то другому по своему усмотрению.

Несмотря на то, что юридическая ответственность за деньги теперь лежит на банке, вкладчик или вкладчик могут снять или передать деньги кому-то другому по своему усмотрению.

Банковские депозиты являются активами или пассивами?

Банковские депозиты представляют собой обязательство банка перед владельцем денег. Поэтому, хотя деньги теперь являются активом банка, они полностью принадлежат собственнику, и они могут делать с ними все, что хотят, в рамках договоренности.

Как работают банковские депозиты?

Вкладчик кладет деньги в банк на определенный срок. Люди могут открывать множество различных видов банковских счетов с различными функциями и преимуществами. В обмен на это банк предлагает определенный процент на депозитный капитал. Точно так же заемщики могут воспользоваться кредитами в банке, в то время как они должны платить банку определенные проценты до тех пор, пока сумма не будет погашена.

Рекомендуемые статьи

Это руководство по банковским вкладам и их значению. Здесь мы обсуждаем 4 типа банковских депозитов и то, как они работают. Вы можете узнать больше из следующих статей —

- Дерегулирование

- Банк-корреспондент

- Срочный депозит

Что такое прямой депозит? | Банковский рейтинг

PeopleImages/Getty Images

3 минуты чтения Опубликовано 30 июня 2022 г.

Логотип BankrateБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Логотип банковского рейтингаБанкрейт обещание

Компания Bankrate, основанная в 1976 году, уже давно помогает людям принимать разумные финансовые решения.

Мы поддерживаем эту репутацию более четырех десятилетий, демистифицируя процесс принятия финансовых решений. процесса и дать людям уверенность в том, какие действия предпринять дальше.

процесса и дать людям уверенность в том, какие действия предпринять дальше.

Bankrate придерживается строгой редакционной политики, поэтому вы можете быть уверены, что мы ставим ваши интересы на первое место. Весь наш контент создан высококвалифицированные специалисты под редакцией эксперты по предмету, которые следят за тем, чтобы все, что мы публикуем, было объективным, точным и заслуживающим доверия.

Наши банковские репортеры и редакторы уделяют внимание вопросам, которые больше всего волнуют потребителей — лучшие банки, последние курсы, различные типы счетов, советы по экономии денег и многое другое — чтобы вы могли чувствовать себя уверенно, управляя своими деньгами.

Логотип банкаРедакционная честность

Bankrate придерживается строгой редакционной политики, поэтому вы можете быть уверены, что мы ставим ваши интересы на первое место. Наши отмеченные наградами редакторы и репортеры создают честный и точный контент, который поможет вам принимать правильные финансовые решения. Вот список наших банковских партнеров.

Вот список наших банковских партнеров.

Ключевые принципы

Мы ценим ваше доверие. Наша миссия состоит в том, чтобы предоставить читателям точную и непредвзятую информацию, и у нас есть редакционные стандарты, чтобы гарантировать, что это произойдет. Наши редакторы и репортеры тщательно проверяют редакционные материалы, чтобы убедиться, что информация, которую вы читаете, является точной. Мы поддерживаем брандмауэр между нашими рекламодателями и нашей редакцией. Наша редакция не получает прямого вознаграждения от наших рекламодателей.

Редакционная независимость

Редакция Bankrate пишет от имени ВАС — читателя. Наша цель — дать вам лучший совет, который поможет вам принимать разумные решения в области личных финансов. Мы следуем строгим правилам, чтобы рекламодатели не влияли на наш редакционный контент. Наша редакция не получает прямой компенсации от рекламодателей, а наш контент тщательно проверяется для обеспечения точности. Итак, читаете ли вы статью или обзор, вы можете быть уверены, что получаете достоверную и надежную информацию.

Как мы зарабатываем деньги

У вас есть вопросы о деньгах. Банкрейт имеет ответы. Наши специалисты помогают вам управлять своими деньгами уже более четырех десятилетий. Мы постоянно стремимся предоставлять потребителям экспертные советы и инструменты, необходимые для достижения успеха на протяжении всей их финансовой жизни.

Bankrate придерживается строгой редакционной политики, поэтому вы можете быть уверены, что наш контент правдив и точен. Наши отмеченные наградами редакторы и репортеры создают честный и точный контент, который поможет вам принимать правильные финансовые решения. Контент, созданный нашей редакцией, является объективным, основанным на фактах и не зависит от наших рекламодателей.

Мы открыто говорим о том, как мы можем предоставить вам качественный контент, конкурентоспособные цены и полезные инструменты, объясняя, как мы зарабатываем деньги.

Bankrate.com — это независимый, поддерживаемый рекламой издатель и сервис сравнения. Мы получаем вознаграждение в обмен на размещение спонсируемых продуктов и услуг или за то, что вы нажимаете на определенные ссылки, размещенные на нашем сайте. Таким образом, эта компенсация может повлиять на то, как, где и в каком порядке продукты отображаются в категориях списка. Другие факторы, такие как наши собственные собственные правила веб-сайта и то, предлагается ли продукт в вашем регионе или в выбранном вами диапазоне кредитного рейтинга, также могут влиять на то, как и где продукты отображаются на этом сайте. Хотя мы стремимся предоставлять широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Мы получаем вознаграждение в обмен на размещение спонсируемых продуктов и услуг или за то, что вы нажимаете на определенные ссылки, размещенные на нашем сайте. Таким образом, эта компенсация может повлиять на то, как, где и в каком порядке продукты отображаются в категориях списка. Другие факторы, такие как наши собственные собственные правила веб-сайта и то, предлагается ли продукт в вашем регионе или в выбранном вами диапазоне кредитного рейтинга, также могут влиять на то, как и где продукты отображаются на этом сайте. Хотя мы стремимся предоставлять широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Прямой депозит позволяет вашему работодателю отправлять вашу зарплату прямо на ваш банковский счет, поэтому вам не нужно будет вносить бумажный чек каждый день зарплаты. Преобладание прямого депозита сделало бумажные зарплатные чеки в значительной степени ушедшими в прошлое, поскольку 94 процента респондентов в опросе Американской ассоциации расчета заработной платы 2020 года указали, что им платили прямым депозитом.

Основным преимуществом прямого депозита может быть удобство, но многие банки предоставляют дополнительные преимущества клиентам, которым платят таким образом, что может помочь вам сэкономить деньги и даже получить деньги раньше.

Что такое прямой депозит?

Прямой депозит позволяет вашему работодателю вносить депозиты прямо на ваш банковский счет вместо того, чтобы выдавать вам бумажный чек для внесения депозита самостоятельно. Это позволяет вам быстрее и проще получить доступ к своим деньгам.

Как работает прямой депозит

Когда вы вносите чек на свой счет, ваш банк связывается с банком, выпустившим чек, чтобы подтвердить детали транзакции, включая сумму чека и наличие достаточного количества средств на счете плательщика. чтобы покрыть его. Это может занять время, в течение которого у вас может еще не быть доступа к деньгам.

При прямом депозите ваш работодатель электронным способом отправляет вашу зарплату в ваш банк до наступления дня выплаты жалованья, и ваш банк перечисляет средства на ваш счет в запланированные даты. Как только наступит день выплаты жалованья, оно появится в вашем аккаунте, и вы сможете сразу же потратить его.

Как только наступит день выплаты жалованья, оно появится в вашем аккаунте, и вы сможете сразу же потратить его.

Многие работодатели позволяют вам разделить ваш прямой депозит между несколькими счетами, что позволяет настроить автоматический план сбережений. Например, вы можете попросить своего работодателя вносить 50 долларов с каждой зарплаты на ваш сберегательный счет, а остальные — на текущий счет. Это поможет вам увеличить баланс вашего сберегательного счета без необходимости переводить средства вручную.

Как настроить прямой депозит

Настройка прямого депозита немного отличается от работодателя к работодателю, но ваш отдел кадров или отдел заработной платы должны помочь вам начать работу.

Чтобы настроить прямой депозит, вам необходимо знать:

- Номер вашего банковского счета и маршрутный номер вашего банка. Маршрутный номер сообщает вашему работодателю, в какой банк отправить ваши деньги, а номер счета помогает убедиться, что деньги поступают на правильный счет в банке.

Большинство банков указывают номера вашего счета и номера маршрутизации на своих порталах онлайн-банкинга. Вы также можете просмотреть эти номера на чеках, которые пришли с вашим текущим счетом.

Маршрутный номер — это девятизначный номер в левом нижнем углу вашего чека, а справа — номер вашего счета. После этого идет номер чека, который обычно указывает, сколько чеков вы выписали со своего расчетного счета.

Некоторые работодатели будут запрашивать аннулированный чек, когда вы настраиваете прямой депозит, чтобы подтвердить информацию о вашей учетной записи. Это означает, что взять с собой чековую книжку — хорошая идея, если вы лично оформляете прямой депозит. Чтобы аннулировать чек, просто напишите «VOID» большими буквами или мелкими буквами несколько раз в важных полях, таких как поле суммы платежа, строка суммы платежа, строка получателя платежа, строка даты и строка подписи. . Вы также можете написать «VOID» на обратной стороне, если хотите.

Льготы, предоставляемые вашим банком для прямого депозита

Банки могут предлагать различные льготы клиентам, которые настроили прямой депозит на свои текущие счета.

Одной из наиболее распространенных льгот является освобождение от платы за обслуживание. Некоторые банки взимают ежемесячную плату за расчетные счета, но они могут отказаться от платы, если вы поддерживаете достаточный баланс или получаете регулярный прямой депозит.

Некоторые банки предлагают более высокие процентные ставки по текущим или связанным сберегательным счетам, если вы соответствуете определенным требованиям, которые могут включать выполнение минимального количества транзакций по дебетовой карте или получение прямых вкладов.

Некоторые банки и банки-претенденты даже предоставляют вам ранний доступ к вашей зарплате, например, Capital One, Chime, Current, Fifth Third Bank и Varo Bank. Поскольку работодатели обычно отправляют зарплатные чеки сотрудников в банк за несколько дней до дня выплаты жалованья для обработки, эти банки могут выбрать выдачу денег, как только транзакция завершится, вместо того, чтобы заставлять вас ждать до дня выплаты жалованья.

Практический результат

Настроить прямой депозит, как правило, несложно, и это может сэкономить вам время на получение чека каждый день выплаты жалованья и помещение его в банк.

Он используется как средство защиты средств от хищения.

Он используется как средство защиты средств от хищения.

Даже если банк будет признан банкротом, клиент всё равно вернет вложенную сумму.

Даже если банк будет признан банкротом, клиент всё равно вернет вложенную сумму.