Банковские депозиты вклады: Выгодные вклады в банках на 2022 – 2023 год по ставке до 14,0%, условия по депозитам на сегодня для физических лиц

Самые выгодные вклады в банках

ТОП максимальных ставок по вкладам в банках

Вклады под выгодный процент

Каждый из нас периодически задумывается о вариантах накоплений и использования доступных денежных средств. Если у вас есть свободная сумма средств, то использовать ее можно по-разному: просто положить в копилку под подушку, или же найти для себя вариант выгодного вклада. Именно депозиты позволяют не только сохранить доступный капитал, но и преумножить его за счет начисления процентов.

Выгодные процентные ставки по вкладам

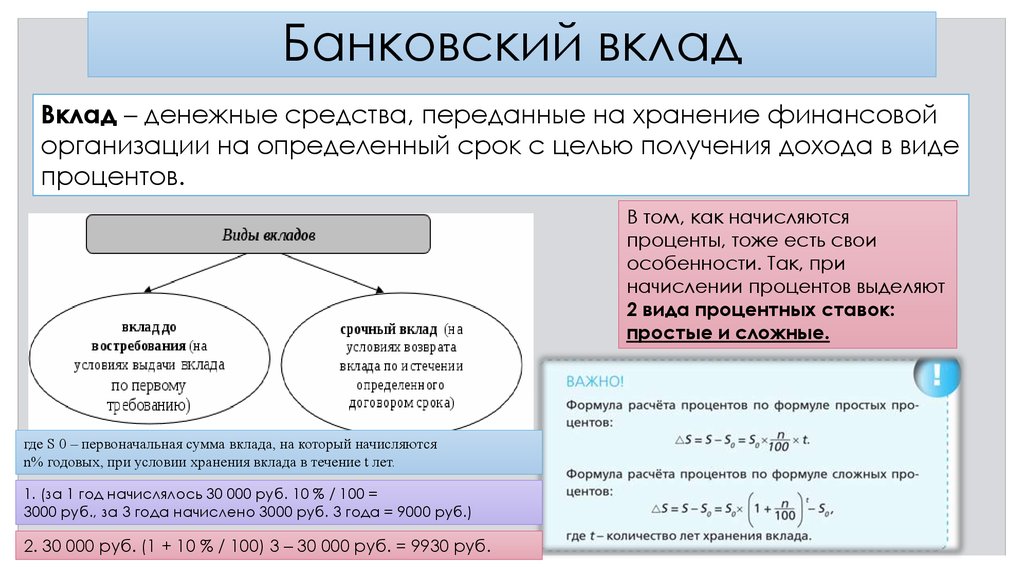

Выгодные проценты по вкладам в первую очередь зависят от вида депозита:

- срочные вклады, для которых жестко ограничен срок снятия средств со вклада, всегда обладают лучшими ставками, т.к. банк точно знает, в течение которого времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, выгодными ставками по вкладам не обладают.

Кроме этого, выгодные вклады в банках отличаются по времени выплаты процентов:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

По условиям депозитов 2022, самые выгодные процентные ставки начисляются на вклады с выплатой процентов в конце срока.

Выбор банка для выгодного вклада

При выборе банка для размещения своего депозита необходимо обращать внимание на следующие важные пункты в условиях:

- процентную ставку, которая будет начисляться на вашу сумму вклада;

- установленную сумму для ежемесячного пополнения депозита;

- есть ли ограничения по минимальной и максимальной сумме вклада;

- на какой минимальный и максимальный срок можно оформить депозит;

- какие необходимы документы для оформления данной услуги;

- какие санкции установлены за досрочное снятие наличных, предусмотрен ли вообще такой вариант;

На данный момент банки предлагают открывать выгодные вклады в рублях и в валюте, для физических лиц, для пенсионеров и для других категорий граждан.

Безусловно, именно система начисления процентов является одним из решающих факторов выбора банка и программы депозита.

Как открыть вклад?

На этой странице вы найдете самые выгодные вклады в банках. Специальный калькулятор поможет вам быстро рассчитать все условия. Для этого в специальную форму введите ваши исходные требования:

- сумму вклада;

- срок вклада;

- возможность пополнения;

- условия по капитализации.

После этого система покажет вам варианты депозитов, которые соответствуют вашим требованиям.

После того, как вы выберите свой вариант вклада и банк, вам необходим только паспорт, деньги, которые вы хотите разместить, и один визит в банк.

Лучшие предложения по вкладам

| 🔸 Максимальная ставка: | 12.50% |

| 🔸 Минимальная сумма: | 1 рубль |

| 🔸 Минимальный срок: | 1 день |

| 🔸 Максимальный срок: | 1826 дней |

Часто задаваемые вопросы

Какой банк самый выгодный по вкладам?

Сейчас выгодными вкладами считаются те, ставка по которым находится выше уровня 8 процентов (в годовом исчислении). Это такие банки, например, как ВТБ, Русский стандарт, Райффайзен, ПСБ банк, а также большинство региональных кредитных организаций, не входящие в ТОП — 50 банков РФ.

Это такие банки, например, как ВТБ, Русский стандарт, Райффайзен, ПСБ банк, а также большинство региональных кредитных организаций, не входящие в ТОП — 50 банков РФ.

На какой срок лучше сделать вклад?

Оптимальный срок работы банковского депозита с точки зрения размера ставки, капитализации начисленных процентных доходов, инфляционной динамики рубля — это от 1 года до 3 лет.

Как выгодно открыть банковский вклад?

Выгодно открыть депозитный счет в то время, когда инфляция по рублю выше 5-6%. Ставка вкладов тогда у банкиров становится близко к 7-8% и даже выше. Однако если инфляция будет расти темпами выше 10-12% (в год), то деньги на депозите будут быстрее обесцениваться, чем накапливаться процентный доход.

Дополнительная информация по выгодным вкладам в России

404 Cтраница не найдена

Чукотский северо-восточный

техникум посёлка Провидения

- О техникуме

- Сведения об образовательной организации

- Образовательная организация

- Аккредитация

- Руководство

- Преподаватели

- Сотрудники

- История

- Документы

- Устав

- Библиотека и Библиотечно-информационная система

- Контакты

- Новости

- Лицензии

- Фотогалерея

- Объявления

- Газета «Роза Ветров»

- Дорожная безопасность

- Антикоррупционное просвещение

- Центр коллективного доступа

- Финансовая грамотность

- Наставничество

- Общественное питание

- Абитуриентам

- Приемная комиссия

- Документы и справки

- Правила и условия приема

- Питание

- Общежития

- Студенческая жизнь

- Студентам

- Учебные материалы

- Оплата обучения

- Документы и справки

- Студенческая жизнь

- Спортивная жизнь

- Расписание занятий

- Выпускникам

- Справочные системы

- МЦПК

- Контакты

- Обращения граждан

- Обращения граждан

- Личный прием граждан

- Письменное обращение

- Электронная приемная

- Проверить статус обращения

- Порядок рассмотрения обращений

- Порядок обжалования

- Обзор обращений граждан

- Ответы на обращения, затрагивающие интересы неопределенного круга лиц

- Правовое регулирование

- Онлайн запись

- ССТВ

- Главная

- ›

- О техникуме

- ›

- Финансовая грамотность

Банковские депозиты Определение

По

Юлия Каган

Полная биография

Юлия Каган пишет о личных финансах более 25 лет, а для Investopedia с 2014 года.

Узнайте о нашем редакционная политика

Обновлено 18 декабря 2020 г.

Рассмотрено

Хадиджа Хартит

Рассмотрено Хадиджа Хартит

Полная биография

Хадиджа Хартит — эксперт по стратегии, инвестициям и финансированию, а также преподаватель финансовых технологий и стратегических финансов в ведущих университетах. Она была инвестором, предпринимателем и консультантом более 25 лет. Она является держателем лицензий FINRA Series 7, 63 и 66.

Узнайте о нашем Совет по финансовому обзору

Ариэль Кураж

Факт проверен Ариэль Кураж

Полная биография

Ариэль Кураж — опытный редактор, исследователь и специалист по проверке фактов. Она выполняла работу по редактированию и проверке фактов для нескольких ведущих финансовых изданий, включая The Motley Fool и Passport to Wall Street.

Она выполняла работу по редактированию и проверке фактов для нескольких ведущих финансовых изданий, включая The Motley Fool и Passport to Wall Street.

Узнайте о нашем редакционная политика

Что такое банковские депозиты?

Банковские депозиты состоят из денег, размещенных в банковских учреждениях на хранение. Эти депозиты вносятся на депозитные счета, такие как сберегательные счета, расчетные счета и счета денежного рынка. Владелец счета имеет право снять депонированные средства, как указано в условиях, регулирующих договор счета.

Сберегательный счет

Как работают банковские депозиты

Депозит сам по себе является обязательством банка перед вкладчиком. Банковские депозиты относятся к этому обязательству, а не к фактическим средствам, которые были депонированы. Когда кто-то открывает банковский счет и вносит денежный депозит, он отказывается от права собственности на наличные деньги, и они становятся активом банка. В свою очередь счет является обязательством перед банком.

Key Takeaways

- Сберегательные и расчетные счета принимают банковские депозиты.

- Большинство банковских вкладов застрахованы FDIC на сумму до 250 000 долларов США.

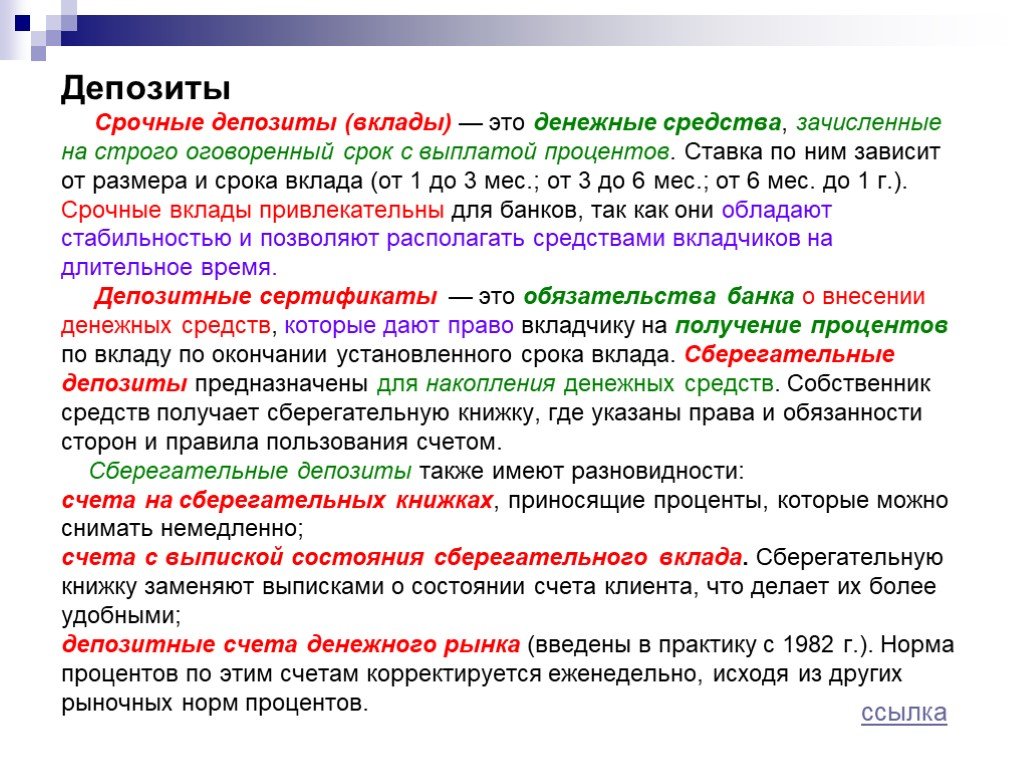

- Банковские депозиты считаются депозитами до востребования (банк обязан вернуть ваши средства по требованию) или срочными депозитами (банки запрашивают определенный период времени для доступа к вашим средствам).

Виды банковских вкладов

Текущий (депозит до востребования) счет

Текущий счет, также называемый депозитным счетом до востребования, является основным текущим счетом. Потребители вносят деньги, и внесенные деньги могут быть сняты по требованию владельца счета. Эти счета часто позволяют владельцу счета снимать средства с помощью банковских карт, чеков или внебиржевых квитанций о снятии средств. В некоторых случаях банки взимают ежемесячную плату за текущие счета, но они могут отказаться от платы, если владелец счета соответствует другим требованиям, таким как создание прямого депозита или осуществление определенного количества ежемесячных переводов на сберегательный счет.

Существует несколько различных типов депозитных счетов, включая текущие счета, сберегательные счета, депозитные счета до востребования, счета денежного рынка и депозитные сертификаты (CD).

Сберегательные счета

Сберегательные счета предлагают владельцам счетов проценты по их вкладам. Однако в некоторых случаях с владельцев счетов может взиматься ежемесячная плата, если они не поддерживают установленный баланс или определенное количество депозитов. Хотя сберегательные счета не связаны с бумажными чеками или картами, как текущие счета, их средства относительно легко доступны для владельцев счетов.

Напротив, счет денежного рынка предлагает несколько более высокие процентные ставки, чем сберегательный счет, но владельцы счетов сталкиваются с большими ограничениями на количество чеков или переводов, которые они могут делать со счетов денежного рынка.

Депозитные счета вызова

Финансовые учреждения называют эти счета процентными текущими счетами, Checking Plus или Advantage Accounts. Эти счета сочетают в себе функции текущих и сберегательных счетов, позволяя потребителям легко получать доступ к своим деньгам, а также получать проценты по своим депозитам.

Эти счета сочетают в себе функции текущих и сберегательных счетов, позволяя потребителям легко получать доступ к своим деньгам, а также получать проценты по своим депозитам.

Депозитные сертификаты/срочные депозитные счета

Как и сберегательный счет, срочный депозитный счет является инвестиционным инструментом для потребителей. Также известные как депозитные сертификаты (CD), срочные депозитные счета, как правило, предлагают более высокую доходность, чем традиционные сберегательные счета, но деньги должны оставаться на счете в течение установленного периода времени. В других странах срочные депозитные счета имеют альтернативные названия, такие как срочные депозиты, срочные счета и сберегательные облигации.

Особые указания

Федеральная корпорация страхования депозитов (FDIC) обеспечивает страхование депозитов, которое гарантирует депозиты банков-участников на сумму не менее 250 000 долларов США на каждого вкладчика в каждом банке. Банки-участники обязаны размещать видимые для публики знаки, в которых говорится, что «депозиты обеспечены полной верой и доверием правительства Соединенных Штатов».

Что такое депозит? Определение, значение, типы и пример

Оглавление

Содержание

Что такое депозит?

Как работает депозит

Особые соображения

Виды вкладов

Пример депозита

Приносят ли проценты по каждому депозиту, сделанному в банке?

Могу ли я внести депозит, используя чек другого банка?

Когда я вношу депозит за товары или услуги, получу ли я деньги обратно?

По

Юлия Каган

Полная биография

Юлия Каган пишет о личных финансах более 25 лет, а для Investopedia с 2014 года. Бывший редактор Consumer Reports , она является экспертом в области кредитов и долгов, пенсионного планирования, домовладения, вопросов занятости, и страхование. Она окончила Брин-Мор-колледж (бакалавр истории) и имеет степень магистра искусств в области документальной литературы в Беннингтон-колледже.

Она окончила Брин-Мор-колледж (бакалавр истории) и имеет степень магистра искусств в области документальной литературы в Беннингтон-колледже.

Узнайте о нашем редакционная политика

Обновлено 30 марта 2021 г.

Рассмотрено

Хадиджа Хартит

Рассмотрено Хадиджа Хартит

Полная биография

Хадиджа Хартит — эксперт по стратегии, инвестициям и финансированию, а также преподаватель финансовых технологий и стратегических финансов в ведущих университетах. Она была инвестором, предпринимателем и консультантом более 25 лет. Она является держателем лицензий FINRA Series 7, 63 и 66.

Узнайте о нашем Совет по финансовому обзору

Что такое депозит?

Депозит — это финансовый термин, означающий деньги, хранящиеся в банке. Депозит – это сделка, связанная с передачей денег другому лицу на хранение. Однако депозит может относиться к части денег, используемой в качестве обеспечения или залога для доставки товара.

Ключевые выводы

- В широком смысле депозит представляет собой деньги, хранящиеся в банке.

- Одно из определений депозита относится к случаю, когда часть средств используется в качестве обеспечения или залога для поставки товаров или услуг.

- Другой вид депозита предполагает передачу средств другому лицу, например банку, на хранение.

Как работает депозит

Депозит включает в себя два разных значения. Один вид депозита предполагает передачу средств другой стороне на хранение. Используя это определение, депозит относится к деньгам, которые инвестор переводит на сберегательный или расчетный счет в банке или кредитном союзе.

При таком использовании депонированные деньги по-прежнему принадлежат физическому или юридическому лицу, которое внесло деньги, и это физическое или юридическое лицо может снять деньги в любое время, перевести их на счет другого лица или использовать деньги для покупки товаров.

Часто человек должен внести определенную сумму денег, чтобы открыть новый банковский счет, известный как минимальный депозит. Внесение денег на обычный расчетный счет квалифицируется как транзакционный депозит, что означает, что средства доступны немедленно и ликвидны, без каких-либо задержек.

Внесение денег на обычный расчетный счет квалифицируется как транзакционный депозит, что означает, что средства доступны немедленно и ликвидны, без каких-либо задержек.

Другое определение депозита относится к случаю, когда часть средств используется в качестве обеспечения или залога для доставки товара. Некоторые контракты требуют уплаты процента средств до поставки в качестве акта добросовестности. Например, брокерские фирмы часто требуют от трейдеров внести первоначальный маржинальный депозит, чтобы заключить новый фьючерсный контракт.

Депозит может быть сделан физическими или юридическими лицами, такими как корпорации.

Особые указания

Когда человек кладет деньги на некоторые банковские счета, он получает проценты. Это означает, что через фиксированные промежутки времени к сумме денег, уже находящейся на счете, добавляется небольшой процент от общей суммы счета. Проценты могут начисляться по разным ставкам и с разной периодичностью в зависимости от банка или учреждения.

Типы вкладов

Депозиты бывают двух видов: до востребования и срочные. Депозит до востребования — это обычный банковский и сберегательный счет. Вы можете снять деньги в любое время со счета депозита до востребования.

Срочные депозиты — это депозиты с фиксированным сроком и обычно с фиксированной процентной ставкой, такие как депозитный сертификат (CD). Эти процентные счета предлагают более высокие ставки, чем сберегательные счета. Однако срочные депозитные счета требуют, чтобы деньги хранились на счете в течение установленного периода времени.

Пример депозита

Депозиты также требуются для многих крупных покупок, таких как недвижимость или транспортные средства, для которых продавцы требуют планы платежей. Финансовые компании обычно устанавливают эти депозиты в размере определенного процента от полной покупной цены, и люди обычно называют такие депозиты авансовыми платежами.

В случае аренды залог называется залогом. Функция залога заключается в покрытии любых расходов, связанных с любым потенциальным ущербом, нанесенным имуществу или активу, арендованному в течение периода аренды. Частичное или полное возмещение применяется после проверки собственности или актива в конце периода аренды.

Частичное или полное возмещение применяется после проверки собственности или актива в конце периода аренды.

Приносит ли каждый вклад в банк проценты?

Нет. Проценты зависят от того, на какой счет депонированы деньги — не все расчетные счета приносят проценты, в отличие от большинства сберегательных счетов и депозитных сертификатов.

Могу ли я внести депозит, используя чек другого банка?

Да. Большинство банков принимают депозиты в виде наличных денег, чеков, денежных переводов или кассовых чеков. Если вы используете чек для открытия счета, может быть период удержания, пока новый банк ожидает оплаты чека.

Когда я вношу депозит за товары или услуги, получу ли я деньги обратно?

Это зависит от вашего соглашения. Во многих договорах аренды залог удерживается для гарантии того, что имуществу не будет причинен ущерб. Это также может иметь место в случае аренды оборудования. Залог может быть возвращен, если товар или место возвращены в том же состоянии.