Банк россии учредители: Центральный Банк Российской Федерации (ЦБ РФ) — история, функциии правление

ТОП 10: Государственные банки России: список госбанков РФ

Большинство граждан считают, что в России один государственный банк — Сбербанк. Такое мнение складывается не просто так. Действительно, это самая большая финансовая организация, которая имеет больше всего активов, обслуживание наибольший объем вкладов и кредитов. Но вот назвать его полностью государственным банком России нельзя. Это компания с государственным участием, и таких на рынке много.

Сервис Бробанк.ру изучил отечественный банковский рынок и выяснил, какие государственные банки России на нем представлены, а какие — просто организации с государственным участием. Оказывается, есть и такие финансовые компании, которые все считают частными, но на самом деле они имеют прямое отношение к государству.

Сбербанк — государственный?

Для начала решим вопрос с самым крупным российским банком — Сбербанком, который многими гражданами воспринимается именно как государственный. Но что самое интересное — это просто банк с государственным участием.

Банк с государственным участием — организация, часть которой принадлежит какой-либо госструктуре.

Если рассматривать именно Сбер, то он наполовину государственный, 50% плюс еще одна акция, то есть контрольный пакет, принадлежат Центральному Банку, все остальные акции организации принадлежат частным инвесторам. Но что самое интересное, кроме ЦБ РФ никто не держит больше 1% ценных бумаг Сбербанка. И еще один интересный факт — примерно 45% акций владеют нерезиденты РФ, на российских инвесторов отводится не больше 5%.

Герман Греф — просто председатель правления Сбербанка. Ему принадлежит 0,003% пакета обыкновенных акций, в денежном выражении это около 2,2 млн. долларов.

Есть ли в России государственные банки, входящие в ТОП 10

Чтобы разобраться в том, какие госбанки России можно назвать самыми крупными, разберем ТОП-10 банков РФ по активам. В этот перечень входят как частные структуры, так и те, к которым имеет непосредственное отношение государство.

- Сбербанк. С ним мы уже разобрались. Это банк с госучастием, половина которого принадлежит ЦБ РФ, а вторая половина поделена между многочисленными частными инвесторами.

- ВТБ. Он уже много лет занимает почетное второе месте в рейтинге банков РФ. Если вы думаете, что это частная организация, то вы ошибаетесь. ВТБ, как и Сбербанк — это организация с государственным участием. Более того, если только 50% Сбера принадлежит государству, то в случае с ВТБ его доля пакета акций — 60,9%. Большая часть ВТБ принадлежит Федеральному агентству по управлению гос. имуществом. Других акционеров с долей больше 5% у этой организации нет.

- Газпромбанк. Еще один крупный банк, который у многих россиян тоже ассоциируется с государством. Но только 9% акций принадлежит Внешэкономбанку. Основной пакет поделили Газпром, Газпром газораспределение и Газфонд (самая большая часть пакета — 41,5%). Но 100% привилегированных акций Газпромбанка принадлежат Министерству финансов РФ.

- Россельхозбанк. Именно он открывает список государственных банков РФ, его единственным акционером является Росимущество, то есть государство.

- Альфа-Банк. Самый крупный частный банк в России, не имеет к правительству никакого отношения. Ключевой акционер, владеющий 99,999% акций, — АБ Холдинг.

- МКБ или Московский Кредитный Банк. Тоже полностью коммерческая организация. Контрольный пакет акций в размере 56% держит ООО «Концерн «РОССИУМ».

- Открытие. Вы можете удивиться, но он входит в государственные банки РФ, он полностью принадлежит Центральному Банку России. Но таким он стал не так давно. До августа 2017 года Открытие был одним из самых крупнейших коммерческих банков страны, но после возникновения финансовых сложностей ЦБ провел санацию и взял его под свой контроль, поставив туда руководителем бывшего главу ВТБ24 Михаила Задорнова.

- ЮниКредит Банк. Следующий в рейтинге банков РФ по размеру активов.

Это банк с международным участием, 100% его акций принадлежат европейской Группе UniCredit.

Это банк с международным участием, 100% его акций принадлежат европейской Группе UniCredit. - Райффайзенбанк. Это международный банк, который давно и успешно ведет деятельность в России. Конечно, к государству он не имеет никакого отношения, весь его пакет акций принадлежит Raiffeisen Bank International AG.

- Росбанк. Судя по названию, можно подумать, что эта организация имеет непосредственное отношение к РФ, но это не так. Более 82% акций принадлежит Societe Generale S. A.

Получается, что из ТОП-10 банков РФ полностью государственные — только Открытие и Россельхозбанк.

Государственные банки России: список с долей более 50%

Если структура владеет более 50% пакета акций, то есть контрольным пакетом, то ее можно назвать главным собственником, который принимает основные решения. И в перечне российских банков есть еще организации с такой долей:

- Промсвязьбанк. Еще не так давно был частным, но после санации он полностью перешел во владение Центральным Банком.

То есть теперь Промсвязьбанк на 100% принадлежит государству;

То есть теперь Промсвязьбанк на 100% принадлежит государству; - Связь Банк. Это тоже полностью государственный банк. Практически весь пакет акций, а именно 99,9752% принадлежит Внешэкономбанку;

- МСП. На все 100% принадлежит Федеральной корпорации по развитию малого и среднего предпринимательства. Основное направление деятельности — поддержка бизнеса, работа с ним;

- Российский Капитал, он же АИЖК, он же теперь носит название ДОМ.РФ. Это ипотечно-строительный банк, которым на все 100% владеет государство;

- Почта Банк. Пакет акций этой организации поделили между собой государство в лице Почты России и ВТБ, часть которого также принадлежит РФ. Но ВТБ имеет пакет 50% плюс 1 ценная бумага, так что его голос весомее;

- Крайинвестбанк. В конце 2015 года был санирован РНКБ, который на 100% принадлежит Росимуществу;

- РГС Банк или Росгосстрах банк. Во второй половине 2017 года эта компания стала частью Открытия, который в свою очередь принадлежит государству.

По итогу слияния более 93% пакета ценных бумаг стали принадлежать РФ.

По итогу слияния более 93% пакета ценных бумаг стали принадлежать РФ.

Так что, если рассматривать, какие банки в России государственные, перечень будет не таким уж и маленьким. Более того, вышеуказанную информацию можно дополнить региональными компаниями. Так, в государственные банки в России входят на 100% Новикомбанк и Росэксимбанк, к ним же относится Дальневосточный Банк. Банком Казани на больше чем 42% владеет региональная мэрия. Хакасский Муниципальный Банк на более чем 31% принадлежит администрации Абакана. АК БАРС — почти наполовину собственности Татарстана.

Так что ответ на вопрос, есть ли государственные банки в России, очевиден. Они есть, и их достаточно много. На все 100% государству принадлежит не так много компаний, но среди них есть и очень известные и востребованные.

Если провести анализ, то будет понятно, что многие банки, которые сейчас полностью или частично принадлежат России, попали в ее собственность по итогу санации. И таких «слияний» коммерческих компаний с государственными предостаточно.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам.

Комментарии: 18

Кому принадлежит Центробанк России и кто им управляет?

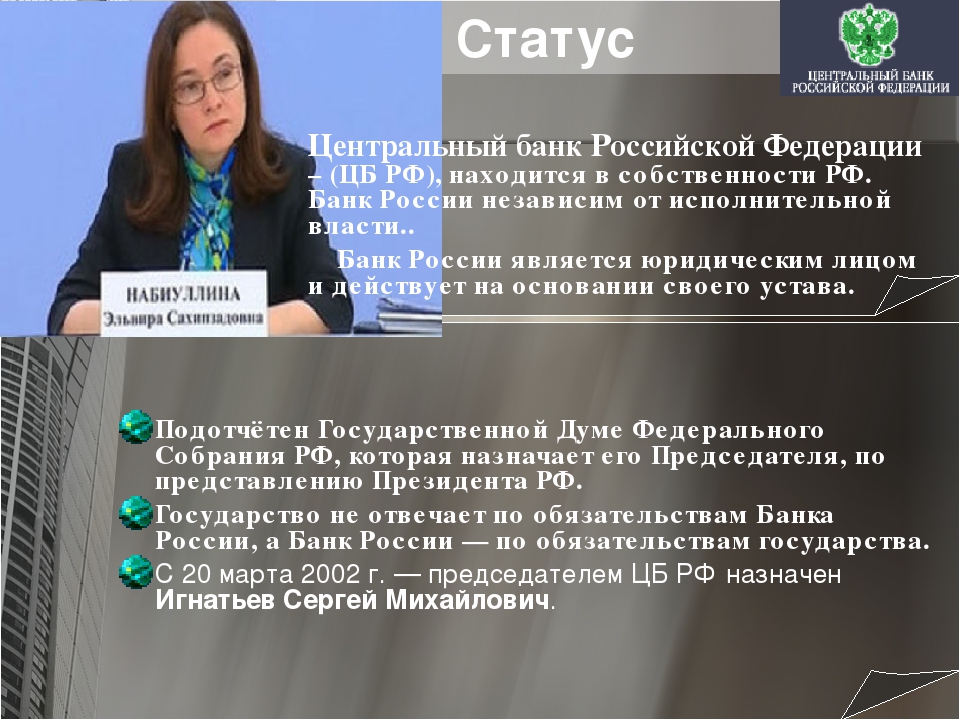

На волне конспирологических теорий, в интернете и даже в СМИ нередко звучат «риторические» вопросы на тему того, кому принадлежит Центробанк России. Бывают даже и такие версии, якобы ЦБ подконтролен непосредственно Резервной Системе США. На самом же деле Центральный Банк отчитывается исключительно перед Федеральным Собранием. Оформлен Банк как юридическое лицо с неопределенным организационно-правовым устройством. Формально, он независим от всех трех ветвей власти, тогда как фактически он подконтролен российскому правительству.

Большая часть управления производится главным председателем Центрального Банка. С 2013-го года и по настоящее время этот пост занимает Эльвира Набиуллина.

История возникновения ЦБ

Можно с уверенностью говорить, что Центральный Банк в России — «главный банк» страны. Именно он определяет актуальный курс рубля, он обладает правом на эмиссию российского рубля и он же выполняет ряд других крайне важных для экономики России функций.

Поэтому и возникает вопрос, кому он подчиняется, ведь по сути у его учредителей — большая власть. Прежде чем разбираться, кто сегодня хозяин столь значимого учреждения, нужно вникнуть в историю его возникновения, т.к. без этого невозможно понять целесообразность Центробанка как института.

Центральный Банк России (ЦБР), по сути, является следующей ступенью Госбанка СССР, ликвидированного после развала Советского Союза. ЦБ РФ возник в самый разгар «парада суверенитетов», а именно: 13 июля 1990 года.

К началу лета 1991 года, Верховный Совет разработал Устав Госбанка РСФСР, который с некоторыми поправками до сих пор регулирует банковскую деятельность в РФ, в частности — деятельность Центробанка. Примерно в это же время на ЦБ были окончательно делегированы все обязанности и полномочия, которые ранее принадлежали Госбанку СССР.

Примерно в это же время на ЦБ были окончательно делегированы все обязанности и полномочия, которые ранее принадлежали Госбанку СССР.

В декабре 1991 года СССР распался, а вместе с ним был упразднен и Госбанк. Все национальные и валютные активы, содержащиеся на счетах Госбанка внутри России, были переданы на управление Центробанку.

Справка: название «Центральный Банк России» возникло не сразу, а лишь в 1992 году. Первоначально учреждение называлось «Государственный Банк РСФСР».

Таким образом, ЦБ возник на базе общего советского банка. Учредителем организации в 1990 году являлся Верховный Совет РСФСР, который в то время означал власть в нынешнем понимании.

Чем является ЦБ в настоящее время? Какие функции он выполняет?

По состоянию на 2020 год, Центробанк выполняет в России 6 крайне важных функций, от исполнения которых напрямую зависит развитие национальной экономики. Перечислим их по порядку:

- Центральный Банк имеет право выпускать постановления, регламентирующие или уточняющие в отдельных Федеральных Законах банковскую деятельность.

Кроме ЦБ такими же правами на регламентирование деятельности банков обладают Президент Российской Федерации, Правительство РФ и Конституционный Суд, который может уточнять отдельные правовые акты, вступающие в противоречие с Конституцией РФ;

Кроме ЦБ такими же правами на регламентирование деятельности банков обладают Президент Российской Федерации, Правительство РФ и Конституционный Суд, который может уточнять отдельные правовые акты, вступающие в противоречие с Конституцией РФ; - Согласно ст. 75 Конституции РФ, исключительно Центробанк России имеет право выпускать (эмитировать) российский рубль — это называется монопольным правом на эмиссию;

- ЦБ обязан всячески содействовать Правительству РФ в пополнении/регулировании федерального бюджета. Например, на плечи ЦБ возложено: кредитование государственных федеральных органов при недостаточных поступлениях в бюджет; он должен быть посредником при проведении крупных финансовых операций между Россией и другой страной или между государственными структурами внутри страны. Кроме того, именно ЦБ должен регулярно пополнять золотовалютный резервный фонд и, в случае острой необходимости, реализовывать его;

- ЦБ должен быть главным банком страны. Это выражается в том, что именно ЦБ РФ устанавливает ставку рефинансирования, от которой зависит стоимость кредитования внутри страны и выгода от покупки облигаций за счет высоких процентных выплат.

Кроме того, ЦБ должен выступать в роли посредника при безналичных расчетах между российскими банковскими организациями;

Кроме того, ЦБ должен выступать в роли посредника при безналичных расчетах между российскими банковскими организациями; - ЦБ ответственен за установку актуального курса российского рубля по отношению ко всем остальным мировым валютам;

- Центробанк регулирует деятельность других банковских организаций на территории РФ, он выступает в роли одной из инстанций при желании обжаловать то или иное решение банка. Более того, на Центробанк ложится ответственность за сохранность резервов, полученных от российских частных, частично государственных и государственных банковских организаций.

Как можно увидеть в списке выше, Центральный Банк России — ключевой российский институт в секторе финансовых услуг. По этой причине уместно задаваться вопросом, кому он принадлежит.

Кому он принадлежит и кто им управляет?

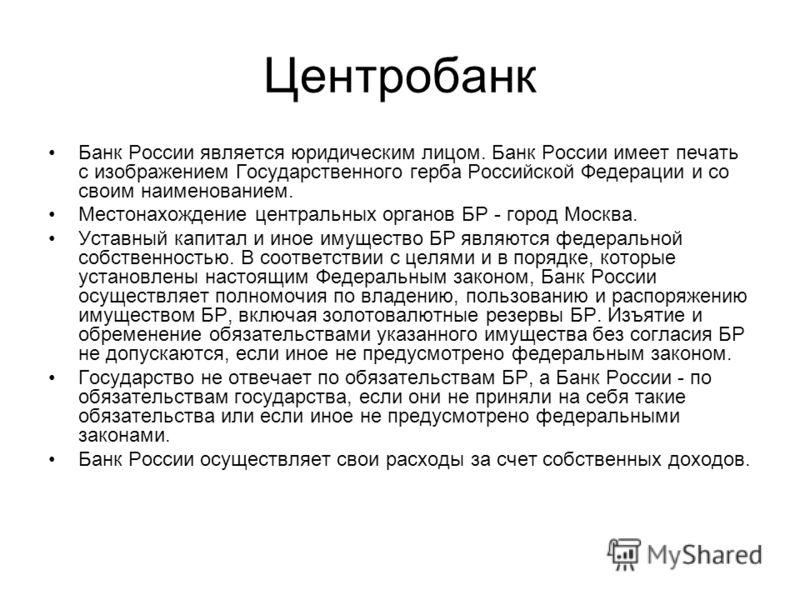

ЦБ — это самостоятельная, отдельная от государства некоммерческая организация. Формально, это означает, что Центральный Банк — юридическое лицо с неопределенной организационно-правовой формой. В России больше нет организаций с таким устройством, и в этом смысле ЦБ уникален. Поэтому вопрос «кому принадлежит ЦБ РФ и кто им управляет» сам по себе некорректен, тем более некорректно спрашивать, кто является его акционером.

В России больше нет организаций с таким устройством, и в этом смысле ЦБ уникален. Поэтому вопрос «кому принадлежит ЦБ РФ и кто им управляет» сам по себе некорректен, тем более некорректно спрашивать, кто является его акционером.

Если же смотреть на реальную ситуацию, то фактически полным контролем над Банком обладает так называемая «власть», т.е. Президент, Правительство и Федеральное Собрание РФ. Во всех законодательных и правовых актах, в т.ч. в Гражданском Кодексе, это прямым текстом не указано (за исключением ст. 83 Конституции, где Президенту дано право назначать кого-либо главным председателем ЦБ).

В качестве наиболее важного аргумента в пользу подконтрольности ЦБ государству можно привести следующее: с юридической точки зрения Президент РФ и Правительство РФ могут выпускать Указы и Постановления соответственно, так или иначе касающихся деятельности Центробанка. В результате косвенно над ЦБР установлен контроль.

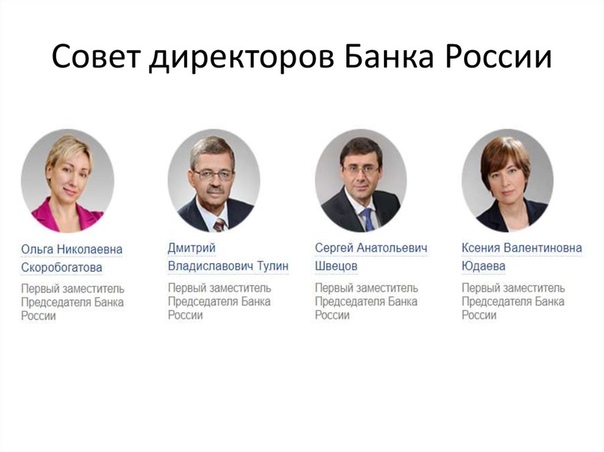

Управление Центробанком осуществляет главный председатель и 14 директоров совета. Главу представительства, как мы уже упоминали выше, назначает Президент соответствующим Указом. Деятельность ЦБ регламентирована отчасти Конституцией, отчасти — отдельными федеральными законами, главным из которых является ФЗ-86.

Главу представительства, как мы уже упоминали выше, назначает Президент соответствующим Указом. Деятельность ЦБ регламентирована отчасти Конституцией, отчасти — отдельными федеральными законами, главным из которых является ФЗ-86.

Формально, Центробанк не принадлежит ни к исполнительной, ни к законодательной, ни к судебной ветви власти. Единственным органом в России, прямо влияющим на функционирование данного органа, является Федеральное Собрание: представительство ЦБ обязано ежегодно отчитываться перед ФС о проделанной работе.

Подытоживая все вышесказанное, никаких собственников, «состава владельцев» у ЦБ нет и никогда не было. Это юридическое лицо без учредителя, а значит, оно не является ни частной, ни государственной собственностью. А вот сам ЦБ вполне может быть владельцем какой-нибудь компании. Так, например, по состоянию на 2020 год Центробанку принадлежит контрольный пакет акций Сбербанка (52,3%).

Почему ему отдана роль управления золотовалютными резервами?

Пожалуй, это самый главный вопрос. Он возникает потому, что среди российских граждан распространился миф, согласно которому якобы юридически золотовалютные резервы оформлены таким образом, что это выгодно в первую очередь Федеральной Резервной Системе Соединенных Штатов. Таким образом, вопрос, кому принадлежит Центробанк России и кто им управляет, как бы снимается «сам собой».

Он возникает потому, что среди российских граждан распространился миф, согласно которому якобы юридически золотовалютные резервы оформлены таким образом, что это выгодно в первую очередь Федеральной Резервной Системе Соединенных Штатов. Таким образом, вопрос, кому принадлежит Центробанк России и кто им управляет, как бы снимается «сам собой».

Да, действительно, при учреждении ЦБР был допущен ряд юридических ошибок, которые правили Ельцин и Путин на протяжении 90-х и начала 00-х годов. Но сейчас сформировалась устойчивая позиция, в соответствии с которой:

- Государство делегировало Центробанку хранение золотовалютных резервов и их расширение за счет покупки облигаций США/Евросоюза;

- Нигде даже речи не идет о том, что собственность в виде ЗВР переходит Центробанку. Все законодательные акты подчеркивают, что собственность лишь передается на хранение, но фактически она является федеральным имуществом.

Тогда почему и зачем ЗВР были отданы на хранение Центробанку? На то имеется несколько очень серьезных причин:

- Правительство РФ — это не статический институт, а динамический.

Одни люди сменяют других, законы принимаются ежегодно и т.д. Поэтому неизвестно заранее, кто придет к власти — разумный и добропорядочный человек, или же полная противоположность этому образу. В свою очередь делегирование столь большей власти снимает значительную часть рисков: политики просто не смогут, даже если захотят, воспользоваться огромными денежными средствами ради политических интриг или голосов на выборах.

Одни люди сменяют других, законы принимаются ежегодно и т.д. Поэтому неизвестно заранее, кто придет к власти — разумный и добропорядочный человек, или же полная противоположность этому образу. В свою очередь делегирование столь большей власти снимает значительную часть рисков: политики просто не смогут, даже если захотят, воспользоваться огромными денежными средствами ради политических интриг или голосов на выборах. - От золотовалютных резервов зависит устойчивость национальной валюты. В кризисное время, когда основные экспортные товары России начинают резко падать в цене на международных рынках, образуется значительная «просадка» ВВП страны в долларовом выражении. Это неизбежно приводит к ослаблению рубля. Особенно страна зависима от цен на нефть, которым к тому же свойственно очень быстро дорожать или дешеветь из-за политических и/или финансовых событий. Золотовалютные резервы же способны смягчить падение — ЦБР просто финансирует золото в российский рубль для того, чтобы девальвация не была чересчур значительной и шокирующе быстрой, как это было в 1998 и 2014 годах.

- Хотя все ЗВР формально числятся федеральной собственностью, юридически все оформлено так, что при возникновении значительных долгов Центробанк не будет нести ответственность за действия Правительства. То же верно и наоборот: Правительство РФ не несет ответственность за действия ЦБ. Это, опять же, создает дополнительную безопасность: в случае военной интервенции со стороны чужого государства или нерациональной политики Правительства, вводящей страну в долги, ЦБ попросту сохранит все ЗВР России — так, как это регламентировано международными конвенциями и соглашениями.

Кто занимает управляющие посты в ЦБР?

Строго говоря правление ЦБ РФ можно разделить на две ветви: совет директоров и Национальный Финансовый Совет (НФС). В совете директоров находится 15 человек, включая главного председателя. Решение о назначении главы совета директоров принимает Президент, тогда как остальные 14 директоров назначаются в соответствии с указами главного председателя и Государственной Думы.

НФС состоит из 12-ти человек: два представителя назначаются Советом Федерации; Президент, Правительство и Госдума РФ поставляет по три человека. В НФС также входит главный представитель ЦБР.

Этот титульный и по сути руководящий пост в разное время занимали:

- Георгий Матюхин с 1990 по 1992 гг.;

- Виктор Геращенко дважды — с 1992 по 1994 и с 1998 по 2002;

- Сергей Игнатьев с 2003 по 2013 года;

- Сергей Дубинин с 95-й по 98-й года;

- Эльвира Набиуллина с 2013-го года по настоящее время.

Важно: хоть главный председатель и обладает рядом исключительных полномочий, тем не менее, его деятельность строго регламентирована законодательна. Основной перечень обязанностей и прав приведен в Федеральном Законе от 10.07.2002 N 86-ФЗ.

Вывод

ЦБР — это частная некоммерческая и не государственная организация. Формально, Центральный Банк полностью независим от всей политической системы России, тогда как на практике ЦБР практически полностью подконтролен государству. Организация выполняет ряд крайне важных функций: например, эмиссия российского рубля или хранение и пополнение золотовалютных резервов.

Организация выполняет ряд крайне важных функций: например, эмиссия российского рубля или хранение и пополнение золотовалютных резервов.

Учредителем организации является Верховный Совет РСФСР. На данный момент никаких «владельцев» у ЦБР не имеется. Однако, в структуре Центробанка имеются руководящие посты, с 2013-го года управление ЦБ РФ взяла на себя Эльвира Набиуллина — главный председатель данной организации, утвержденный непосредственно Президентом РФ.

Откуда данные, что Центральный Банк РФ принадлежит иностранцам?

Краткое содержание:

В последнее время распространяется большое количество информации о том, что Центральный банк РФ полностью принадлежит иностранным организациям и действует исключительно в их интересах, используя Россию как источник дохода для своих владельцев.

Данные заявления аргументируются, а в качестве доказательств приводятся расчеты, ссылки на законодательство и цитаты представителей власти. Представляемая последователями данной теории картина выглядит очень целостно и логично. Но, лишь до тех пор, пока не появится идея проанализировать все заявления и ознакомиться с источниками, на которых построены эти громкие заявления.

Представляемая последователями данной теории картина выглядит очень целостно и логично. Но, лишь до тех пор, пока не появится идея проанализировать все заявления и ознакомиться с источниками, на которых построены эти громкие заявления.

В данной публикации мы и проведем подробный разбор заявлений о том, что Центробанком управляют иностранные владельцы.

«ЦБ РФ – это частная контора, не контролируемая государством и не имеющая отношения к финансовому рынку РФ»

Все аргументы о том, что ЦБ РФ принадлежит иностранцам, базируются в первую очередь на вольной трактовке законов и надежде на то, что никто не пойдет перепроверять громкие заявления (а если и пойдет, то все равно ничего не поймет).

Так, ссылаясь на первую статью Федерального закона № 86 от 10.07.2002 года «О Центральном банке Российской Федерации» (ссылка), нам заявляют, что ЦБ является частной компанией, которая не контролируется органами власти и не имеет никакого отношения к российской экономике.

Однако ознакомившись с данной статьей, можно обнаружить, что это лишь ложная интерпретация и намеренное искажение смысла. Банк, согласно вышеуказанной статье, действует независимо от органов власти. Тем не менее, он обязан выполнять функции, возложенные на него Конституцией РФ и ФЗ «О центральном банке РФ». В статье 75 Конституции РФ (ссылка), а также в статье 3 вышеуказанного ФЗ (ссылка) указано, что главной функцией Центробанка является обеспечение устойчивости российской валюты и развитие финансового рынка РФ.

На официальном сайте Центрального банка РФ можно найти информацию (ссылка), что банк действительно является юрлицом, но его уставной капитал и иное имущество является федеральной собственностью, которым он пользуется для достижения вышеуказанных целей.

Кроме того, статья 5 все того же ФЗ № 86 (ссылка) гласит, что Центробанк обязан ежегодно отчитываться перед Государственной Думой РФ, которая, в свою очередь, обладает полномочиями назначать и освобождать от должности Председателя ЦБ и членов совета директоров.

«ЦБ РФ – это лишь филиал МВФ, который полностью ему подчиняется»

Когда теория о том, что Центробанк является независимой частной конторкой, которая преследует чуждые российской экономике интересы иностранных владельцев, подвергается критике и разоблачается, ей на смену приходит другое громкое разоблачение – «ЦБ на самом деле ничего не решает самостоятельно и полностью управляется МВФ».

В качестве доказательства представляется пункт 18.2 статьи 4 Федерального закона № 86 (ссылка), который гласит, что ЦБ является депозитарием средств МВФ в российской валюте, и проводит сделки предусмотренные договором и соглашениями с МВФ.

Отсюда делается ложный вывод, что ЦБ является простым филиалом международной организации и о его работе в интересах России говорить не приходится. Как можно догадаться из названия, МВФ является фондом. Фонд – это организация, которая распоряжается контролируемым ею капиталом. Откуда Международным Валютным Фондом берется капитал, также можно догадаться из названия. Логично, что чем больше в фонде доля конкретного государства, тем более весомый у него голос при принятии решений.

В соответствии с пунктом (а) раздела 2 статьи XIII Соглашений Международного Валютного Фонда от 22.07.1944 года (ссылка):

(a) Каждое государство-член назначает свой центральный банк депозитарием всех авуаров Фонда в своей валюте, либо, если в нем нет центрального банка, оно назначает иное учреждение, приемлемое для Фонда.

Если говорить понятным языком, то депозитарий – это тот, кто хранит ценные бумаги и осуществляет операции с ними. Это значит, что Центробанк хранит рублевые вклады Международного Фонда и проводит с ними операции. Можно ли на основании этого назвать ЦБ филиалом МВФ? Очевидно, нет.

В определенную зависимость от МВФ Россия может попасть лишь в том случае, если решит взять у фонда финансовую помощь, которую впоследствии, будет не в состоянии вернуть (так, например, МВФ диктует жесткие требования Украине, как государству-должнику).

В заключение хочу сказать лишь одно: все сказанное мной означает лишь то, что Центробанк не находится во власти иностранных организаций, добивающихся своих целей за счет России, как это утверждают всевозможные «разоблачители заговоров». Это не означает, что я разделяю финансовую политику государства или полностью отрицаю возможность существования иных рычагов влияния извне.

А как Вы считаете, насколько высока вероятность того, что на российскую финансовую систему могут напрямую влиять другие страны? Выскажите свое мнение в комментариях.

Спасибо за внимание.

История

История

АО «АБ «РОССИЯ» является финансово-кредитным учреждением, осуществляющим комплекс банковских услуг для корпоративных и частных клиентов. Являясь одним из первых российских частных банков, с 1990 года АО «АБ «РОССИЯ» преумножает свои активы и своевременно выполняет обязательства перед клиентами.

С момента основания деятельность АО «АБ «РОССИЯ» была направлена на поддержку предприятий важнейших отраслей промышленности. Стратегия развития Банка, с одной стороны, совмещает разумный и проверенный временем консерватизм, а с другой – гибкость в финансовой политике, своевременное и масштабное освоение новых продуктов и технологий. Банк всегда придерживается принципов максимальной эффективности бизнеса. На сегодняшний день в банковскую группу входят компании различных секторов экономики.

На первом этапе своего развития Банк функционировал в качестве крупного финансово-кредитного института, обслуживающего предприятия ведущих отраслей российской экономики, представленных в различных регионах страны. В 2010 году с целью дальнейшего расширения деятельности, привлечения новых стратегических клиентов и усиления влияния в банковском секторе, акционерами АО «АБ «РОССИЯ» было принято решение об объединении с ЗАО «Газэнергопромбанк». 2 августа 2010 года был завершен процесс реорганизации и объединения с ЗАО «Газэнергопромбанк», и структура продолжила работу под единым брендом АО «АБ «РОССИЯ». После объединения Банк выходит на новый качественный уровень – системообразующего финансового института, входящего в число признанных лидеров банковской отрасли, обладающего значительными активами и универсальной линейкой продуктов и услуг. Филиальная сеть Банка представлена в большинстве регионов России, к числу клиентов Банка принадлежат компании – лидеры национальной экономики.

Банк имеет генеральную лицензию на осуществление банковских операций, а также лицензии профессионального участника рынка ценных бумаг на осуществление дилерской, брокерской, депозитарной деятельности, деятельности по управлению ценными бумагами и биржевого посредника, совершающего товарные фьючерсные и опционные сделки в биржевой торговле.

Банк является участником системы обязательного страхования вкладов. АО «АБ «РОССИЯ» входит в число российских Банков, которым со стороны Банка России предоставляются кредиты в валюте Российской Федерации без обеспечения. С 2010 года Банк включен Федеральной Таможенной Службой России в реестр банков и иных кредитных организаций, обладающих правом выдачи банковских гарантий уплаты таможенных платежей. Банк также реализует программу кредитования субъектов РФ.

В сентябре 2012 года Банк завершил масштабный проект по миграции банковских карт на собственный процессинговый центр. До настоящего времени Банк пользовался услугами стороннего процессинга на условиях аутсорсинга. Успешная реализация этого проекта выводит Банк на качественно новый уровень обслуживания держателей пластиковых карт. Процессинговый центр АО «АБ «РОССИЯ» обеспечивает безопасное хранение клиентских данных и высокую скорость прохождения любых транзакций даже при пиковых нагрузках.

В марте 2014 года Банком «РОССИЯ» принято решение о работе исключительно на внутрироссийском рынке.

В апреле 2014 года Банк открыл представительство в г. Симферополе. Сегодня на территории Республики Крым успешно работает двадцать один офис.

Территориальная сеть Банка «РОССИЯ» включает 76 подразделений в 33 регионах страны, в том числе в Москве, Санкт-Петербурге, Республике Крым и других субъектах РФ.

В 2015 году Банк «РОССИЯ» одним из первых присоединился к Правилам Национальной системы платежных карт и приступил к эмиссии карт платежной системы «Мир», запуск которой стал приоритетной национальной задачей для Правительства РФ и всей российской банковской отрасли.

В феврале 2020 года рейтинговое агентство «Эксперт РА» подтвердило рейтинг Банка «РОССИЯ» на уровне ruAA (Высокий уровень кредитоспособности/финансовой надежности/финансовой устойчивости) со стабильным прогнозом.

В июле 2020 года Рейтинговое агентство АКРА присвоило АО «АБ «РОССИЯ» кредитный рейтинг А+ (RU) с прогнозом «стабильный».

Банк уверенно входит в число первых 20 банков Российской Федерации, по итогам 2018 года по величине чистых активов АО «АБ «РОССИЯ» занимает 12 место в авторитетном рейтинге «Интерфакс-100. Банки России».

Социальная ответственность является одной из приоритетных ценностей АО «АБ «РОССИЯ». Благотворительная деятельность и спонсорские проекты Банка направлены на развитие науки, медицины, поддержку подрастающего поколения, возрождение культурных и духовных ценностей нашей страны.

При содействии Банка «РОССИЯ» произошло возрождение общегородского праздника выпускников «Алые паруса» — традиции, уходящей корнями еще в 60-е годы XX века. На протяжении 15 лет Банк является постоянным партнером администрации Санкт-Петербурга в организации этого праздника. Для АО «АБ «РОССИЯ» это не только подарок городу, но и вклад в воспитание нового поколения, которое является залогом дальнейшего развития страны.

За десять лет география праздника существенно расширилась, городское событие обрело международное звучание, «Алые паруса» были внесены в реестр мирового событийного туризма.

Заполните форму:

16 ноября 2020 года — 11 декабря 2020 года Внеплановая выездная проверка Проверка проводится с целью: Приказ руководителя Федеральной службы по труду и занятности М. Ю. Иванкова от 06.08.2020 № 157, поручение Правительства РФ от 03.08.2020 № ТГ-П12-8767кв.Задачами проверки являются: надзор и контроль за соблюдением законодательства и иных нормативных правовых актов, содержащих нормы трудового права. Предметом настоящей проверки является: — соблюдение обязательных требований и (или) требований, установленных муниципальными правовыми актами; — соответствие сведений, содержащихся в уведомлении о начале осуществления отдельных видов предпринимательской деятельности, обязательным требованиям; — соответствие сведений. содержащихся в заявлении и документах юридического лица или индивидуального предпринимателя о предоставлении правового статуса, специального разрешения (лицензии), выдачи разрешения (согласования) обязательным требованиям, а также данным об указанных юридических лицах и индивидуальных предпринимателях, содержащимся в едином государственном реестре индивидуальных предпринимателей и других федеральных информационных ресурсах; — выполнение предписаний органов государственного контроля (надзора), органов муниципального контроля; — проведение мероприятий; — по предотвращению причинения вреда жизни, здоровью граждан, вреда животным, растениям, окружающей среде, объектам культурного наследия (памятникам истории и культуры) народов Российской Федерации, музейным предметам и музейным коллекциям, включенным в состав Музейного фонда Российской Федерации, документам, имеющим особое историческое значение, научное, культурное значение, входящим в состав национального библиотечного фонда; — по предупреждению возникновения чрезвычайных ситуаций природного и техногенного характера; — по обеспечению безопасности государства; — по ликвидации последствий причинения такого вреда. | 18 сентября 2020 года — 18 сентября 2020 года Внеплановая документарная проверка Анализ за соблюдением юридическим лицом положений ст. 212 ( абз.12) ТК РФ; ч.1.ч.2. ч.З ст. 18 ФЗ-426: ч. 6 ст. 15 ФЗ-426 в части размещения/предоставления информации в федеральной государственной информационной системе (ФГИС) учета результатов проведения СОУТ, размещения на сайте работодателя сводных данных о результатах проведения СОУТ Нарушений не выявлено | 24 августа 2020 года — 31 августа 2020 года Плановая выездная проверка Выполнения ежегодного плана проведения проверок юридических лиц и индивидуальных предпринимателей на 2020 год, размещенного на официальных сайтах: Генеральной прокуратуры Российской Федерации и МЧС России в сети «Интернет», проверочный лист (список контрольных вопросов), используемый должностными лицами федерального государственного пожарного надзора МЧС России при проведении плановых проверок по контролю за соблюдением требований пожарной безопасности, утвержденный приказом МЧС России от 28.06.2018 № 261 «Об утверждении форм проверочных листов, используемых должностными лицами федерального государственного пожарного надзора МЧС России при проведении плановых проверок по контролю за соблюдение |

Банк России — Википедия

| Центральный банк Российской Федерации (Банк России) | |

|---|---|

| Расположение | Россия Москва Москва ул. Неглинная, 12 |

| Дата основания | 13 июля 1990 года |

| Президент (председатель) | Эльвира Набиуллина |

| Валюта | Российский рубль |

| Резервы | |

| Базовая учётная ставка | 4,25% (с 27 июля 2020 года)[4] |

| Веб-сайт | Официальный сайт |

| Предшественник | Государственный банк СССР |

| Аудитор | Счётная палата РФ; годовой фин. отчётности — Ernst & Young и ФинЭкспертиза[5] |

| Медиафайлы на Викискладе | |

Центральный банк Российской Федерации (Банк России) — особый публично-правовой институт России, главный банк первого уровня. Главный эмиссионный и денежно-кредитный регулятор страны, разрабатывающий и реализующий во взаимодействии с Правительством Российской Федерации единую государственную денежно-кредитную политику и наделённый особыми полномочиями, в частности, правом эмиссии денежных знаков и регулирования деятельности банков. Банк России, выполняя роль главного координирующего и регулирующего органа всей кредитной системы страны, выступает органом экономического управления. Банк России контролирует деятельность кредитных организаций, выдаёт и отзывает у них лицензии на осуществление банковских операций, а уже кредитные организации работают с прочими юридическими и физическими лицами.

Статья 71 Конституции Российской Федерации определяет, что правом денежной эмиссии обладает Российская Федерация, а статья 75 конкретизирует, что денежная эмиссия осуществляется исключительно Центральным банком Российской Федерации, и оговорена его основная функция — защита и обеспечение устойчивости рубля, которую он осуществляет независимо от других органов государственной власти[6]. Статус, цели деятельности, функции и полномочия Центрального банка Российской Федерации определяются Федеральным законом «О Центральном банке Российской Федерации (Банке России)»[7] и другими федеральными законами.

Банк России считает себя правопреемником Государственного банка СССР, основными целями деятельности которого являются защита и обеспечение устойчивости российского рубля, развитие и укрепление банковского сектора, обеспечение эффективного и бесперебойного функционирования платёжной системы[8]. Банк России официально является центральным банком Российской Федерации только с 2002 года[7].

Как юридическое лицо Банк России зарегистрирован 2 декабря 1990 года (ИНН 7702235133) и имеет присвоенный основной государственный регистрационный номер (ОГРН) № 1037700013020 от 10 января 2003 года[9].

13 июля 1990 года был учреждён Центральный банк Российской Федерации (Банк России) в результате преобразования Российского республиканского банка Госбанка СССР, существовавшего с октября 1987 года. Был подотчётным Верховному Совету РСФСР. Первоначальное название — Государственный банк РСФСР[11][12].

2 декабря 1990 года Верховный Совет РСФСР принял Закон о Центральном банке РСФСР (Банке России) № 394-1, в соответствии с которым Банк России стал юридическим лицом, главным банком РСФСР и был подотчётен Верховному Совету РСФСР. В июне 1991 года был принят Устав Банка России, который сохранил подотчётность Верховному Совету РСФСР[12].

В ноябре 1991 года Центральный банк РСФСР стал единственным на территории республики органом государственного денежно-кредитного и валютного регулирования экономики. На него возлагались полномочия Госбанка СССР по эмиссии и определению курса советского рубля.

20 декабря 1991 года Президиум Верховного Совета РСФСР принял Постановление, в котором говорилось об упразднении на территориях государств — членов СНГ всех органов бывшего Советского Союза, после чего здания Госбанка были взяты под охрану, а всё его имущество, находившееся в РСФСР, включая активы и пассивы, было передано непосредственно Центральному банку данного субъекта (Банку России), который несколько месяцев спустя был переименован в Центральный банк Российской Федерации (Банк России)[12].

В течение 1991—1992 годов на территории России под руководством Центрального банка была создана широкая сеть коммерческих банков на основе филиалов спецбанков. Также была изменена система счетов, созданы расчетно-кассовые центры (РКЦ) Банка России.

С 1992 года Банк России начал осуществлять куплю-продажу иностранной валюты на созданном им валютном рынке, устанавливать и публиковать официальные котировки иностранных валют по отношению к рублю. В этот же период начался процесс передачи Банком России функций кассового исполнения государственного бюджета вновь созданному Федеральному казначейству.

25 декабря 1993 года вступила в силу Конституция Российской Федерации, где была прописана основная функция Центрального банка.

| 1. Денежной единицей в Российской Федерации является рубль. Денежная эмиссия осуществляется исключительно Центральным банком Российской Федерации. Введение и эмиссия других денег в Российской Федерации не допускаются. 2. Защита и обеспечение устойчивости рубля — основная функция Центрального банка Российской Федерации, которую он осуществляет независимо от других органов государственной власти. …Ст. 75 Конституции |

В 1992—1995 годах для поддержания стабильности банковской системы Банк России создал систему надзора и инспектирования коммерческих банков, а также систему валютного регулирования и валютного контроля. В качестве агента Министерства финансов Банк России организовал рынок государственных ценных бумаг (ГКО) и стал принимать участие в его функционировании.

С 1995 года Банк России прекратил использование прямых кредитов для финансирования дефицита федерального бюджета и перестал предоставлять целевые централизованные кредиты отраслям экономики.

Блок почтовых марок в честь 150-летия Банка России. 2010 годС 1998 года Банк России для преодоления последствий финансового кризиса проводил политику реструктуризации банковской системы, направленную на улучшение работы коммерческих банков и повышение их ликвидности. Также было создано Агентство по реструктуризации кредитных организаций (АРКО) и Межведомственный координационный комитет содействия развитию банковского дела в России (МКК)[12]. В 2001 году в результате эффективных действий Банка России, АРКО и МКК банковский сектор экономики в основном преодолел последствия кризиса[источник не указан 610 дней].

10 июля 2002 года был принят федеральный закон № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»

В 2003 году Банк России начал внедрять систему международных стандартов финансовой отчётности (МСФО)[12].

В декабре 2003 года был принят Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации»[13], в котором были определены правовые, финансовые и организационные основы функционирования системы обязательного страхования вкладов физических лиц в банках Российской Федерации, а также компетенция, порядок образования и деятельности организации, осуществляющей функц

: Подробнее :: Бизнес и право :: Россия-Инфоцентр

Фото: http://upeonligaty.3dn.ru

Центральный банк России опубликовал список 10 крупнейших отечественных банков, которые считаются «системными» учреждениями.

В список вошли Сбербанк, ВТБ, Россельхозбанк, Газпромбанк, ЮниКредит Банк, Райффайзенбанк, Росбанк, Альфа-Банк, Открытие и Промсвязьбанк. Кредиторы владеют более 60% всех активов российского банковского сектора.

Сбербанк России — крупнейший банк России и СНГ.Учредителем и основным акционером является Центральный банк России, которому принадлежит 50 процентов уставного капитала Банка плюс 1 голосующая акция. Остальные акции принадлежат международным и отечественным инвесторам. Обыкновенные и привилегированные акции Банка публично торгуются в России с 1996 года, а американские депозитарные акции (АДА) котируются на Лондонской фондовой бирже, допущены к торгам на Франкфуртской фондовой бирже и внебиржевой торговле в США.

Банк ВТБ — второй по величине кредитор в России по размеру активов.Акции ВТБ, относящиеся к голубым фишкам, являются одними из самых ликвидных на российском фондовом рынке. Ценные бумаги Банка торгуются на совместной российской бирже ММВБ-РТС и в виде глобальных депозитарных расписок на Лондонской фондовой бирже под тикером VTBR. Правительству России принадлежит 60,9% капитала банка ВТБ.

Газпромбанк успешно работает на банковском рынке с 1990 года. Основанный крупнейшим в мире производителем и экспортером газа Газпром для предоставления банковских услуг предприятиям газовой промышленности, Газпромбанк с тех пор стал лидером в банковском секторе, по ключевым показателям деятельности Банк входит в число тройка крупнейших банков России.

Сеть Газпромбанка по всей России простирается от Калининграда на западе до Южно-Сахалинска на востоке. Общее количество отделений, предоставляющих удобные для клиентов высококачественные банковские и депозитарные услуги под единой торговой маркой Газпромбанка, превышает 500. Газпромбанк был дважды награжден журналом The Banker Magazine «Банком года в России» в 2001 и 2005 годах.

Альфа-Банк (Россия), основанный в 1990 году, в настоящее время является одним из ведущих частных банков России.Согласно рейтингу, составленному порталом Banki.ru в конце 2014 года, Альфа-Банк (Россия) был крупнейшим частным банком по размеру собственного капитала, кредитного портфеля и клиентских счетов.

Как универсальный банк, Альфа-Банк (Россия) присутствует во всех ключевых секторах финансовой индустрии со следующими основными направлениями деятельности: корпоративный и инвестиционный банкинг (включая МСБ, торговое финансирование, структурированное финансирование, лизинг и факторинг), межбанковский, и розничное банковское дело (включая потребительское финансирование, розничное кредитование и кредитные карты, услуги сберегательных счетов и депозитов через удаленные каналы).

Основанный в 1995 году, ПромСвязьБанк (ПСБ) является ведущим российским частным банком с активами 1,0 трлн руб. И общим капиталом в 130 млрд руб. По состоянию на 1 15 апреля согласно МСФО. По данным РИА Рейтинг, Промсвязьбанк занимает 11-е место по размеру активов среди ведущих российских банков на 1 апреля 2015 года. Согласно текущему рейтингу The Banker, Промсвязьбанк входит в 500 крупнейших банков мира по размеру капитала.

Банк ФК «Открытие», основанный в 1993 году, является материнской компанией банковской группы ФК «Открытие», занимая первое место среди крупнейших частных банковских групп России и четвертое место среди крупнейших групп России по совокупным активам по РСБУ согласно данным Интерфакс-ЦЭА на 31 декабря 2014 года. .Согласно финансовой отчетности по МСФО на 31 декабря 2014 года консолидированные активы Группы составляли 2 595,9 млрд рублей, а общий собственный капитал — 157,8 млрд рублей. В состав Группы входят банк ФК «Открытие» и банк «Ханты-Мансийск Открытие».

Россельхозбанк (РусАг) — 100% государственный банк, деятельность которого регулируется Банком России. РусАг — одна из ведущих финансовых организаций, оказывающих кредитную поддержку российскому агробизнесу.

Сегодня сеть Россельхозбанка, состоящая из 77 региональных филиалов и около 1300 дополнительных офисов, охватывает всю территорию Российской Федерации и является второй по величине региональной филиальной сетью в стране.Локальное присутствие RusAg обеспечивает значительное маркетинговое преимущество и доступ к региональной клиентской базе.

UniCredit Bank — один из ведущих коммерческих банков Европы. Мы работаем в 20 странах, имея более 156 000 сотрудников и более 9300 филиалов, а также занимаем сильные стратегические позиции в Центральной и Восточной Европе.

АО «Райффайзенбанк» является дочерней структурой Райффайзен Банк Интернациональ АГ. Райффайзенбанк занимает 13-е место среди российских банков по размеру активов по итогам 2014 года (Интерфакс-ЦЭА).По тем же данным Интерфакс-ЦЭА, АО «Райффайзенбанк» занял 6-е место по обязательствам физических лиц и 9-е место по потребительскому кредитованию.

Росбанк — универсальный банк, входящий в группу Societe Generale. Стратегия Группы направлена на улучшение обслуживания клиентов и поддержание лидерства в области инноваций, обеспечение роста за счет развития бизнеса, увеличения синергетического эффекта и обеспечения устойчивой прибыльности.

Автор: Веселый Михаил

ТОП-5 крупнейших международных (иностранных) банков в России 2020

Международные (западные: европейские, американские) банки в России

Согласно российскому законодательству, иностранные банки в России не могут открывать филиалы, но могут иметь долю в российских банках.Другими словами, иностранные банки могут открывать в России дочерние компании, которые по своей сути являются российскими банками, но учредители полностью или частично являются иностранцами.

Эти банки работают в соответствии с российским законодательством, в том числе:

— проверяется, контролируется и отправляет регулярные отчеты в Центральный банк России

— внесение обязательных взносов в резервный фонд

Таким образом, иностранные банки приравнены к российским банкам, поэтому правильно говорить, что они не иностранные банки, а просто банки с иностранным участием.

ТОП-5 иностранных банков в России:

Райффайзен Банк работает в России с 1996 года. Этот банк предоставляет полный спектр услуг для частных и корпоративных клиентов, резидентов и нерезидентов — как в рублях, так и в иностранной валюте. ЗАО «Райффайзенбанк» является дочерней структурой Raiffeisen Bank International AG.

UniCredit Bank — универсальный коммерческий банк, работающий в России с 1989 года. 100% голосующих акций принадлежит UniCredit Bank Austria AG, Вена, Австрия, который входит в финансовую группу UniCredit.ЮниКредит Банк занимает прочные позиции на российском рынке корпоративных банковских услуг, но при этом входит в число ведущих банков на рынке финансовых услуг для частных клиентов.

Citibank является 100% дочерней компанией американской Citigroup, одного из крупнейших финансовых учреждений в мире. Основными направлениями деятельности российского Ситибанка являются кредитование транснациональных корпораций, крупных российских предприятий и физических лиц (потребительские кредиты и кредитные карты), операции на валютном рынке и рынке ценных бумаг, а также привлечение средств через вкладчиков.Самым крупным источником активов российского Ситибанка являются средства юридических лиц, на долю которых приходится половина его совокупных активов.

Росбанк — универсальный финансовый институт, один из крупнейших российских банков с развитой филиальной сетью. Основные направления деятельности: розничный, корпоративный, инвестиционный и частный банкинг. Росбанк контролируется французской банковской группой Societe Generale (доля 99,95%). Росбанк обслуживает более 3,3 млн клиентов-физических лиц в 71 регионе России.Сеть банка включает более 550 отделений и 3 000 банкоматов. Банк России включил Росбанк в список 10 системно значимых кредитных организаций страны.

Хоум Кредит энд Финанс Банк также является одним из крупнейших розничных финансовых институтов на текущем российском банковском рынке. Это дочерняя компания Czech Home Credit Group и часть международной группы PPF (основатель — чешский бизнесмен Петр Келлнер). С 2008 года этот банк постепенно расширял свою деятельность в направлении универсального розничного банковского бизнеса.Основным источником активов на данный момент являются физические лица, частные вкладчики.

Другие иностранные банки в России: Deutsche Bank, DeltaCredit, Nordea Bank, ING BANK (EURASIA), Восточный Экспресс Банк, ОТП Банк, Кредит Европа Банк, Русфинанс Банк, Banca Intesa, HSBC.

Отчет об экономике России

Экономическое развитие

Пандемия COVID-19 вызвала глубокую глобальную экономическую рецессию. Мировое промышленное производство претерпело самый резкий спад после мирового финансового кризиса.Цены на сырую нефть, крупнейший экспорт России, резко упали с начала года, в то время как спрос на нефть, как ожидается, сократится на беспрецедентные 8 процентов в 2020 году.

ВВП в зоне евро — крупнейшем торговом партнере России — сократился в годовом исчислении на 13,6 процента в первом квартале 2020 года — это самое резкое падение за всю историю существования блока. В Китае — втором по величине торговом партнере России — ВВП упал на 6,8 процента в первом квартале 2020 года, хотя сейчас он вступил в хрупкое восстановление.

Россия движется к рецессии с отрицательным ростом в большинстве секторов в 2020 году.Производство сократилось на 10 процентов, что серьезно отразилось на производстве металлов и транспортных средств. Добыча полезных ископаемых снизилась на 3,2 процента.

Пандемия COVID-19 привела к сокращению доходов бюджета и ослаблению рубля. За первые пять месяцев 2020 года дефицит федерального бюджета составил 406,6 миллиарда рублей по сравнению с профицитом в 1283,3 миллиарда рублей за тот же период 2019 года. Усиление глобального неприятия рисков на финансовых рынках, усугубляемое резким падением цен на нефть цен, ослабило рубль на 11 процентов с начала 2020 года.

российских банка вошли в кризис с разумными запасами капитала и комфортной ликвидностью. Однако можно ожидать, что высокий уровень невозвратных кредитов (около 10 процентов) будет расти и дальше, поскольку финансы домашних хозяйств и предприятий ухудшаются из-за сбоев в экономической деятельности и роста безработицы.

Безработица выросла до 6,1 процента в мае 2020 года по сравнению с 4,5 процента годом ранее — рост примерно на 1,1 миллиона человек. Число зарегистрированных безработных увеличилось еще на 1.4 миллиона человек и достигла 2,3 миллиона человек в мае 2020 года.

Как и во многих других странах, уровень жизни людей в России существенно страдает, включая школьное образование, медицинское обслуживание и мобильность. Люди, занятые в сфере розничной торговли, туризма, гостеприимства и развлечений, больше всего страдают в краткосрочной перспективе из-за мер изоляции и их ограниченной способности работать в Интернете.

За краткосрочными воздействиями могут последовать более глубокие среднесрочные и долгосрочные воздействия. Секторы, не затронутые изначально, например сельское хозяйство, могут быть затронуты на более поздних этапах, если сбои во внутренней логистике, международной торговле или финансовых условиях затруднят возобновление производства в полном объеме.Кроме того, перегруженным службам здравоохранения, возможно, придется подготовиться к будущему увеличению спроса из-за отложенного лечения и возможного повторного появления инфекций.

Экономический прогноз

Хотя прогнозы подвержены высокой неопределенности, базовый сценарий предполагает, что ВВП России может сократиться на целых 6,0 процента в 2020 году, что является минимумом за 11 лет. Если меры сдерживания будут полностью отменены во второй половине 2020 года, может начаться умеренное восстановление. Ожидается, что некоторый положительный импульс сохранится и до 2021 года, что приведет к росту ВВП до 2.7 процентов, а в 2022 году до 3,1 процента.

По мере уменьшения неопределенности ожидается, что потребление домашних хозяйств возглавит восстановление, и ожидается, что в 2021 году инвестиции вырастут примерно на 3 процента. Однако даже при сохранении положительного роста ВВП в 2022 году уровень ВВП едва достигнет уровня, предшествующего пандемии.

Ожидается, что в 2020-22 годах бюджет расширенного правительства станет дефицитным. При падении цен на нефть ниже пороговой цены в 42,4 доллара за баррель, указанной в бюджетном правиле, дефицит расширенного правительства составляет 7.2, 1,6 и 0,5 процента ВВП прогнозируются на 2020-22 годы.

Риски для экономики России включают более затяжную пандемию, сопровождающуюся продлением мер сдерживания, медленное и неглубокое восстановление мировой экономики, дальнейшее падение цен на сырьевые товары, длительное воздействие на домохозяйства и компании и сбои в глобальных цепочках создания стоимости. Пандемия может усилить уже существующие уязвимости финансового сектора. При более неблагоприятном сценарии ВВП может сократиться на 9,6 процента в 2020 году и восстановиться с маржинальным нулевым показателем.1 процент в 2021 году.

Специальное направление: образование

Россия занимает 34-е место в рейтинге человеческого капитала Всемирного банка и стала одним из мировых лидеров по результатам образования. Однако перед системой образования России по-прежнему стоит ряд серьезных проблем, которые усугубляются пандемией COVID-19.

Несмотря на то, что они относительно хорошо владеют традиционными или когнитивными навыками, измеренными Программой международной оценки учащихся (PISA) ОЭСР, российские студенты плохо справляются с навыками совместного решения проблем.Развитие таких навыков важно не только для будущего рынка труда, но также может быть частью эффективного ответа на кризис COVID-19 за счет повышения личной устойчивости, эффективности и возможностей трудоустройства молодых людей.

Пандемия привела к закрытию школ, что в свою очередь может привести к потере знаний более чем на треть учебного года в России. Если школы останутся закрытыми в течение пяти месяцев в этом году, потеря обучения среднего учащегося может равняться 16 баллам в оценках PISA по чтению.Закрытие школы на пять месяцев может снизить предельный будущий заработок примерно на 2,5 процента в год в течение трудовой жизни учащегося.

Текущий кризис подчеркивает необходимость устранения структурных дисбалансов в системе образования и ускорения важных реформ.

Улучшение подключения к Интернету и внедрение цифровых программ может помочь всем учащимся и учителям пользоваться преимуществами новых учебных платформ, которые также могут помочь устранить разрыв в результатах обучения между различными социально-экономическими группами по всей России.

Тщательная оценка воздействия и независимая проверка качества помогут сократить диспропорции и повысить эффективность, sup

Россия в 2020 году: где находятся все иностранные банки?

Согласно недавнему опросу ведущих российских компаний,российских банкира завершили 2019 год как самые пессимистичные руководители в российском корпоративном мире.

С падением инфляции и процентных ставок, российский бизнес мало нуждается в корпоративных кредитах, и вступают в силу новые правила, ужесточающие рынок потребительского кредитования — более чем каждый третий финансовый институт сказал Deloitte, что они не с нетерпением ждут того, что ждет в будущем есть в магазине.

Тем не менее, лидерам отрасли может быть сложно слишком волноваться из-за их нынешнего затруднительного положения, поскольку российский банковский сектор в последние годы переживает что-то вроде горячей полосы, так как центральный банк закрывается или выкупает худших компаний и снижение уровня жизни привело к росту спроса на потребительские ссуды, овердрафты и кредитные карты.

Банки зафиксировали 1,3 триллиона рублей прибыли в прошлом году (более 15 миллиардов долларов на тот момент), свидетельствуют данные ЦБ.Это на 70% выше, чем в 2017 году. В этом году ожидается рост прибыли еще на 50%, и, как ожидается, вырастет до двух триллионов рублей (31 миллиард долларов).

«В России банки могут приносить большую прибыль», — сказал Ярослав Совгира, заместитель управляющего директора рейтингового агентства Moody’s. «Если у вас есть надлежащий менеджмент, если вы не делаете глупостей, вы можете быть действительно прибыльными».

Низкие процентные ставки

Для немногих иностранных розничных банков, все еще работающих в России, такая прибыльность может стать важным источником снижения показателей в их странах.

«Главное отличие российского банковского сектора от всего развитого мира — это процентные ставки, — сказала Мадина Хрусталёва, аналитик T.S. Ломбард.

Низкие процентные ставки, как правило, плохо сказываются на банках, поскольку они ограничивают их способность взимать премию по своим собственным займам — так называемую чистую процентную маржу. В еврозоне ставки центральных банков находятся на самом низком уровне минус 0,5%, в то время как в США они десятилетие были ниже 2%. Тогда как в России последние пять лет процентные ставки были не ниже 6%.

«Чистая процентная маржа на российском рынке намного выше, а доходность по сравнению с этим просто супер. В России прибыль многих предприятий выражается двузначными цифрами, но в банковском секторе она очень высока ». Крусталева добавила.

Высокая прибыль

Райффайзен Банк — яркий тому пример. На российское подразделение кредитора со штаб-квартирой в Австрии приходится лишь около 10% всех активов банка, но он приносит 40% чистой прибыли, сообщила Moscow Times Екатерина Овчинникова, руководитель отдела по связям с инвесторами.

«Мы обеспечиваем наивысшую прибыльность, у нас лучший показатель доли неработающих кредитов и лучшее соотношение затрат и доходов. По сравнению с другими группами мы являемся одной из самых эффективных дочерних компаний ».

В совокупности российские дочерние компании иностранных банков с начала 2018 года заработали более 3 миллиардов долларов прибыли, свидетельствуют данные рейтингового агентства Fitch. Рентабельность капитала Райффайзен — показатель прибыльности банковского сектора — в России составляет почти 25%. Доходность российского подразделения американского кредитора Ситибанка составляет 34%.Для сравнения, европейские банки в среднем составляют 6%.

Низкая доля рынка

Несмотря на эти цифры, доля иностранных банков, работающих в России, невысока. Всего на их долю приходится около 6% банковского сектора по активам. Российские дочерние компании всего четырех банков — итальянского UniCredit, дочернего французского банка Societe Generale Rosbank, австрийского Raiffeisen Bank и американского Citibank — составляют более трех четвертей из них.

Многие другие пострадали из-за неудачных попыток входа и громких отступлений.Британский банк Barclays списал с России убытки в размере почти 400 миллионов долларов, когда мировой финансовый кризис разразился через несколько недель после того, как он купил местный банк в рамках попытки расширения на восток. HSBC также закрыл свои розничные операции в России в 2011 году в рамках глобального сокращения, оставив лишь небольшую команду для обслуживания своих международных корпоративных клиентов.

Итак, при такой высокой прибыли для тех, кто здесь, почему на российском рынке все еще так мало иностранных банков? Эксперты указывают на смесь культуры, конкуренции и политики.

«Во всем мире ведущие позиции на рынке занимают местные банки, — сказал Максим Налютин, директор по финансовым услугам Deloitte Россия. «В России то же самое, что и в Великобритании, Европе и США. Психологически людям нужно доверять банкам, а с культурной точки зрения гораздо легче доверять бренду, который существует на рынке в течение длительного времени, а не новому игроку».

В 1990-е годы, когда повсюду появлялась новая страна и новые компании — российские и иностранные, «русские отдавали предпочтение иностранным банкам из-за их бренда», — сказал Совгира из Moody’s газете Moscow Times.«Но сейчас я не знаю, можем ли мы сказать, что это явное конкурентное преимущество. Люди кажутся более безразличными ».

Налютин добавил: «В России, учитывая то, что люди помнят многие банковские кризисы — в конце СССР, в 1998 и 2008 годах — они ищут более консервативные стратегии. Их больше интересует банк с хорошей репутацией и государственной поддержкой. Вот почему в России наиболее успешными являются крупные государственные банки ».

Техническое преимущество

Российский банковский рынок также сочетает в себе аспекты как монополии, так и высококонкурентной среды, что не позволяет новым участникам рынка, особенно иностранным.

С одной стороны, «государственные банки значительно укрепили свои позиции, имея более 70% активов всего банковского сектора», — сказала Таня Алешкина, главный редактор российского финансового новостного сайта Frank Media. С другой стороны, конкуренция между банками остается жесткой, продвигая инновации и удобные для клиентов продукты.

Только Сбербанк контролирует 56% ипотечных кредитов и 44% всех депозитов. «Это своего рода слон, и когда Сбербанк делает что-то вроде снижения ставок по ипотечным кредитам, каждый должен корректировать свою политику», — сказала Хрусталёва.

Многие россияне держат счета в Сбербанке, даже если они также работают в другом месте, чтобы воспользоваться такими услугами, как возможность переводить деньги на другие счета в Сбербанке, используя только номер мобильного телефона.

НовостиЛистинг Тинькофф России на Московской бирже

Читать большеЭта услуга, широко используемая для небольших платежей, таких как оплата обеда среди друзей или оплата в магазине без карточного автомата, устраняет второе серьезное препятствие, которое приходится преодолевать новичкам: технологии.

«В технологическом плане банковский сектор на шаг впереди западного рынка», — добавила Хрусталёва.

«Россия — один из лидеров по темпам развития цифровых каналов в банковском секторе», — сказал The Moscow Times финансовый директор дочерней компании Societe Generale Росбанк Александр Овчинников.

Технологическая изощренность рынка была одной из причин, по которой Barclays и HSBC не смогли взломать Россию, говорит Налютин из Deloitte. «В России качество услуг намного интереснее и развитее.В этом смысле британским банкам нечего было привезти или предложить … Российские клиенты не понимали, в чем заключаются предложения этих банков. Если у банка есть аналогичные продукты, нет смысла переходить от известного местного банка к новому иностранному ».

Нет новых участников

Несмотря на прибыльность иностранных банков в России, эти культурные барьеры и технологическая сложность рынка в сочетании с более широким экономическим и политическим климатом заставляют консультантов говорить, что они не затаили дыхание, пока в их дверь не постучит следующий банк. прошу совета как въехать в россию.

«Если вам посчастливилось быть иностранным банком в России 10 лет назад, и вы еще не ушли, значит, вы находитесь в хорошем положении», — сказал Макс Хаузер, управляющий директор Boston Consulting Group в Москве.

«Но если вы прямо сейчас думаете о въезде в Россию, ваши соображения будут очень краткими. Стандартизированному универсальному банку с Запада будет нелегко войти в Россию, учитывая уровень конкуренции и уровень преимуществ, которыми обладают местные игроки.”

Налютин из Deloitte согласился. Иностранные банки, процветающие в Москве, «пришли в хорошее время, когда было много возможностей для развития и когда в культурном отношении Россия была более открыта для международных компаний и бизнеса».

Однако теперь, когда кульминация новых более жестких правил кредитования должна нанести удар по сектору в 2020 году, а Россия по-прежнему остается в немилости у международных инвесторов, Хаузер говорит: «Как с политической, так и с рыночной точки зрения, я могу». Я не вижу, чтобы сейчас кто-то тратил деньги на въезд в Россию.”

Российский Яндекс заключил сделку на 5,5 млрд долларов за Тинькофф Банк

«Яндекс» — крупнейшая технологическая компания России — намерена выкупить банк-претендент «Тинькофф» в рамках сделки за 5,5 млрд долларов, которая станет одной из самых громких российских связей в новейшей корпоративной истории.

В объявлении на Лондонской фондовой бирже, опубликованном во вторник вечером после окончания торгов, Тинькофф заявил, что стороны «пришли к принципиальному соглашению» о предполагаемом поглощении.

Яндекс купит акции Тинькофф по 27,64 доллара за штуку, что на 6% выше цены закрытия Тинькофф во вторник. Сделка охватит «100% уставного капитала Тинькофф», — говорится в отдельном заявлении Яндекса во вторник вечером.

акций Яндекса, котирующихся на бирже Nasdaq в США, подскочили на 3,5% на этой новости.

Котировки акций обеих компаний резко выросли с начала пандемии коронавируса, установив рекордные максимумы за последние недели.

Технологический гигант, которого часто называют «российским Google», недавно закрыл совместное предприятие с крупнейшим банком страны, государственным Сбербанком, в сфере финансовых услуг — распад, который позволил «Яндексу» искать альтернативные направления бизнеса в этой сфере.С тех пор ее топ-менеджеры неоднократно говорили о перспективах и потенциале выхода в финансовый сектор.

Тинькофф — крупнейший в России онлайн-банк-претендент, основанный олигархом Олегом Тиньковым и названный в его честь. В последние годы он активно растет, и в 2019 году прибыль увеличилась почти вдвое до 36 миллиардов рублей (на тот момент около 570 миллионов долларов).

Яндекс сообщил о прибыли в размере 180 миллионов долларов в 2019 году при выручке в 2,8 миллиарда долларов, большая часть которых пришлась на прибыльный поисковый сектор, где компания доминирует на российском рынке.Более одного из каждых двух рублей интернет-рекламы в России тратится на Яндекс. Он также может похвастаться ведущим в России сервисом по вызову такси Яндекс Такси, а также быстрорастущими предприятиями по доставке еды, каршерингу и беспилотным автомобилям.

Миллиардер Тиньков впервые публично предложил сделку между двумя фирмами на Петербургском международном экономическом форуме (ПМЭФ) в 2019 году, сказав основателю Яндекса Аркадию Воложу, что объединенный гигант технических и финансовых услуг Яндекс-Тинькофф может стоить 20 миллиардов долларов.С тех пор рыночная капитализация Яндекса сама по себе преодолела этот уровень.

Тиньков ушел из бизнеса в последние годы. В марте Комиссия по ценным бумагам и биржам США (SEC) обвинила его в налоговом мошенничестве за якобы сокрытие активов на 1 миллиард долларов, а всего через несколько недель он подтвердил, что лечится в Лондоне от острой лейкемии.

Яндекс также привлек внимание регуляторов. В прошлом году российский законодатель внес на рассмотрение законопроект, ограничивающий иностранное владение российскими технологическими компаниями — предложение, которое было интерпретировано как специально направленное на U.С. перечислил Яндекс, а акции рассылались.

Фирма в конечном итоге пришла к компромиссу, в соответствии с которым был создан новый «фонд общественных интересов» с одобренным Кремлем советом директоров, обладающим правом вето в отношении значительных изменений прав собственности и контроля над интеллектуальной собственностью фирмы и данными о ее клиентах.

Тинькофф заявил, что предполагаемое поглощение будет регулироваться законодательством Кипра, поскольку штаб-квартира банка находится на средиземноморском острове. Акционеры Яндекса также должны будут проголосовать по сделке, прежде чем она будет завершена.

Ассоциация Банков России

Об ассоциации

Ассоциация «Россия» создана 13 декабря 1990 года. В этот день было подписано Соглашение о создании Российской ассоциации акционерных коммерческих промышленных строительных банков «Россия». Соглашение подписали руководители 37 коммерческих банков, образованных на базе территориальных отделений и филиалов Промстройбанка СССР и 13 его региональных отделений.Благодаря концепции создания Ассоциации и географическому расположению входящих в нее кредитных организаций, новая организация получила статус национальной. Таким образом, Ассоциация стала первым общероссийским банковским союзом.

Развитие Ассоциации шло в ногу с развитием банковской системы России. Кризис 1998 года, рост роли и значимости региональных банков, изменение состава, фактическое объединение кредитных организаций большинства регионов страны продиктовали рациональность смены названия Ассоциации.В 1999 году он был переименован в Ассоциацию региональных банков России (Ассоциация «Россия»).

Сегодня Ассоциация «Россия» объединяет более 300 членов, среди которых крупные системообразующие кредитные организации национального масштаба, банки с участием иностранного капитала, а также малые и средние региональные банки, обеспечивающие доступ к финансовым услугам на всей территории России, небанковские организации, предоставляющие услуги финансовым и банковским организациям, а также в том числе общественным организациям, СМИ.

Ассоциация «Россия» — первый федеральный банковский союз, который за долгие годы сплотил ряды российских банкиров, наладил отношения между банковским бизнесом и государством, эффективно проводит политику защиты интересов банков, решает региональные проблемы на федеральном уровне, активно способствует формированию законодательной и нормативной базы деятельности российских кредитных организаций.

В силу разнообразия членского состава Ассоциация «Россия» выражает мнение не отдельной группы финансовых институтов, а значительной части банковской системы страны.И его деятельность направлена на развитие всего рынка финансовых услуг.

Ассоциация «Россия» — центр аналитической и экспертной работы банковского сообщества. Члены Ассоциации активно участвуют в выработке согласованных позиций по проблемам банковской системы России на заседаниях Совета и Комитетов Ассоциации, Экспертного совета, Координационного совета представителей Ассоциации в федеральных округах и регионах. Российской Федерации.По инициативе Ассоциации созданы и активно действуют Международный координационный совет банковских ассоциаций стран СНГ, Центральной и Восточной Европы, Общественный совет по информационной политике в финансово-банковском секторе России.

Ассоциация «Россия» успешно участвует в формировании законодательной и нормативной базы, определяющей условия работы кредитных организаций. Основные предложения Ассоциации были учтены при разработке законов о банках и банковской деятельности, о страховании вкладов и бюро кредитных историй, нормативных документов Банка России и Правительства России.

Многолетняя плодотворная работа была сведена в единый документ — Концепцию развития банковской системы России до 2020 года, которая была представлена на XXIII Общем годовом собрании Ассоциации региональных банков России. В нем собраны все предложения по совершенствованию законодательной и нормативной базы, регулирующей деятельность кредитных организаций на территории России, а также обозначены важнейшие направления развития банковской системы, такие как: повышение уровня финансовой грамотности населения. доступ к финансовым услугам, развитие механизма рефинансирования и упрощение доступа к ликвидности для банков, включая долгосрочную ликвидность, вовлечение нефинансовых активов в оборот, создание эффективного рынка ценных бумаг, развитие инновационных направлений на финансовом рынке.Все это позволит России стать мировым финансовым центром.

В сентябре 2017 года Ассоциация была переименована в Ассоциацию банков России.

Деятельность Ассоциации «Россия» направлена на:

— повышение капитализации банков и создание условий для формирования долгосрочных инвестиционных ресурсов;

— укрепление доверия инвесторов, вкладчиков и прежде всего населения к отечественному банковскому сектору;

— снижение стоимости банковских услуг и повышение эффективности банковского бизнеса;

— обеспечение равных условий конкуренции для всех кредитных организаций, включая банки, контролируемые государством;

Основным направлением работы Ассоциации является привлечение капитала в регионы, создание партнерских возможностей для крупных и региональных банков, защита и развитие региональных банковских рынков, кредитных организаций.

Это банк с международным участием, 100% его акций принадлежат европейской Группе UniCredit.

Это банк с международным участием, 100% его акций принадлежат европейской Группе UniCredit. То есть теперь Промсвязьбанк на 100% принадлежит государству;

То есть теперь Промсвязьбанк на 100% принадлежит государству; По итогу слияния более 93% пакета ценных бумаг стали принадлежать РФ.

По итогу слияния более 93% пакета ценных бумаг стали принадлежать РФ. Кроме ЦБ такими же правами на регламентирование деятельности банков обладают Президент Российской Федерации, Правительство РФ и Конституционный Суд, который может уточнять отдельные правовые акты, вступающие в противоречие с Конституцией РФ;

Кроме ЦБ такими же правами на регламентирование деятельности банков обладают Президент Российской Федерации, Правительство РФ и Конституционный Суд, который может уточнять отдельные правовые акты, вступающие в противоречие с Конституцией РФ; Кроме того, ЦБ должен выступать в роли посредника при безналичных расчетах между российскими банковскими организациями;

Кроме того, ЦБ должен выступать в роли посредника при безналичных расчетах между российскими банковскими организациями;