Банк эмитент по аккредитиву что это: Аккредитивы

зачем нужен и как его оформить

Предположим, одна компания хочет купить что-то у другой, но стороны сделки не особо друг другу доверяют. Тогда они могут заключить сделку через банк — он будет выступать посредником. Покупатель переведет деньги в банк, банк их заморозит, а продавец получит их, только если исполнит свои обязанности по договору. Для покупателя это гарантия, что продавец не сбежит с деньгами, для продавца — что покупатель не обманет его с оплатой.

Сергей Антонов

разобрался с аккредитивом

Аккредитив — это как раз такая банковская операция. В ней участвуют три стороны:

- Плательщик (приказодатель) — тот, кто покупает.

- Банк (эмитент) — тот, кто удерживает деньги до исполнения договора.

- Продавец (бенефициар) — тот, кто получит деньги после исполнения договора.

Важное условие: платеж — раскрытие аккредитива — проходит только после того, как получатель денег представит заранее оговоренные документы. Например, подтвердит поставку товара или переход права собственности. Это удобно, когда партнеры заключают сделку в первый раз и не уверены друг в друге.

Как работает аккредитив

Например, одна компания продает другой здание. Стороны заключают договор, в котором указывают, что производят расчеты по аккредитиву. Схема будет такой:

- Банк открывает счет на имя продавца.

- Покупатель перечисляет на счет деньги, но продавец их пока не получает. Он просто знает, что деньги уже в банке и под защитой.

- Продавец переоформляет недвижимость на покупателя.

- Продавец представляет банку доказательство, что он переоформил здание на покупателя, например выписку из ЕГРН.

- Банк разрешает продавцу забрать деньги.

Таким образом, банк в этом случае выступает гарантом надежности сделки: плательщик уверен, что получит товар, а продавец — деньги.

Законодательное регулирование. На территории России расчеты по аккредитиву регулируются параграфом 3 главы 46 Гражданского кодекса РФ и нормативами Центробанка. Международные аккредитивы выпускают в соответствии с общими правилами, которые приняла Международная торговая палата.

Отличия от банковской ячейки и счета эскроу. Банковская ячейка используется для расчетов наличными, а аккредитив — это безналичный платеж. Как и в случае с аккредитивом, в условиях договора аренды ячейки плательщик может прописать, что бенефициар получает доступ к сейфу, только если предъявит определенный документ. Например, выписку из ЕГРН, если речь идет о купле-продаже недвижимости.

Как оплатить квартиру в новостройке

В отличие от аккредитива, банк не несет ответственности за сами деньги в ячейке — только за ограничение доступа к ней. Поэтому если продавец вскроет ячейку, а внутри ничего не окажется, кражу доказать не получится.

На счете эскроу, как и на аккредитиве, деньги блокируются, пока продавец не представит покупателю подтверждающие сделку документы. Например, если речь идет о недвижимости, это может быть та же выписка из ЕГРН. Но у аккредитива, в отличие от счета эскроу, возможности шире. Например, в сделках с аккредитивами можно применять векселя. Вексель — ценная бумага, которая подтверждает обязанность должника выплатить ее владельцу указанную в документе сумму через определенный срок.

Ну и что? 09.07.19Квартира в новостройке: когда можно платить напрямую застройщику

Получить деньги от банка по аккредитиву может не только сам продавец, но и указанное им третье лицо. В случае со счетом эскроу деньги переведут только бенефициару, указанному в договоре.

Аккредитив бывает отзывным: плательщик может в любой момент отменить его, не уведомляя об этом бенефициара. С эскроу так не получится.

В случае с аккредитивом банк лишь посредник — третье лицо, которое переводит деньги, если продавец представил все нужные документы. При расчетах по эскроу банк принимает непосредственное участие в сделке: он обязан проверить, действительно ли выполнены все условия.

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

Плюсы и минусы аккредитива

Главное преимущество аккредитива — гарантия надежности сделки для обеих сторон договора. Плательщик не рискует деньгами, как если бы работал по предоплате, а бенефициар уверен, что точно получит платеж после того, как представит необходимые документы.

Минус этой формы расчетов — сложный документооборот. Бенефициар должен юридически точно соблюсти все условия аккредитива. Если банк обнаружит расхождения в полученных документах, он не переведет деньги.

Еще один недостаток — комиссия, которая в разных банках составляет в среднем 0,1—0,6% от суммы платежа.

Если аккредитив используется при расчетах в ипотечных сделках, банк может предложить свои условия, например фиксированную стоимость за использование аккредитива.

Сфера применения аккредитивов

Торговые операции внутри страны. Аккредитивы, как правило, применяются в России при крупных сделках. Такой вид гарантии используется в сделках, связанных с акциями и долями в ООО. В этом случае условием платежа бенефициару будет документ, подтверждающий изменение записи в реестре владельцев ценных бумаг или ЕГРЮЛ.

Крупные сделки между физическими лицами. Физические лица чаще всего используют аккредитив при покупке недвижимости. Если речь идет о сделках с другим имуществом, можно передать товар, например автомобиль, одновременно с оплатой. В случае же, скажем, с жильем придется ждать регистрации перехода права собственности в Росреестре.

Как продать квартиру

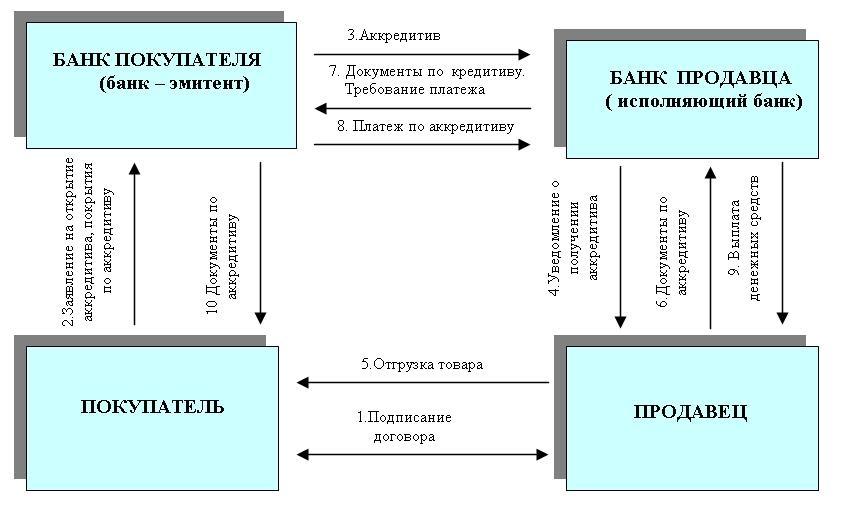

Экспортно-импортные операции. В международных сделках с использованием аккредитива, в отличие от внутрироссийских, принимают участие сразу два банка: один на стороне импортера, другой — экспортера. Вот как проходит сделка после того, как стороны заключили контракт:

- Импортер-плательщик открывает аккредитив в банке-эмитенте в своей стране.

- Банк-эмитент сообщает об аккредитиве банку экспортера-бенефициара — его называют авизирующим банком.

- Авизирующий банк уведомляет бенефициара, что аккредитив открыт.

- Бенефициар оформляет все необходимые документы и поставляет товар плательщику.

- Бенефициар передает документы о поставке в авизирующий банк.

- Авизирующий банк проверяет документы на соответствие условиям аккредитива и, если все в порядке, направляет их в банк-эмитент.

- Банк-эмитент также проверяет документы, если все в порядке, передает их плательщику и переводит бенефициару деньги.

Кроме гарантии надежности сделок международный аккредитив используют как выгодный инструмент финансирования импортных контрактов. Импортер может получить в банке-эмитенте кредит на выплату по аккредитиву. Причем сам банк возьмет эти деньги взаймы за рубежом по ставкам международного рынка, которые ниже российских. Таким образом, импортер фактически получит еще и выгодный кредит на финансирование своего контракта.

Виды банковских аккредитивов

Отзывный и безотзывный. Отзывный аккредитив может быть аннулирован или изменен банком по поручению плательщика в любой момент, и тогда деньги перечислены не будут. Уведомлять об этом бенефициара ни банк, ни плательщик не обязаны. При экспортно-импортных операциях такие аккредитивы по правилам Международной торговой палаты не применяются.

Безотзывный аккредитив тоже можно отозвать, но для этого банк должен направить получателю денег уведомление.

Аккредитив считается отмененным или измененным с того момента, как бенефициар даст на это согласие банку.

Аккредитив по умолчанию считается безотзывным, если в его тексте отдельно не указано, что он отзывной.

На практике чаще всего используются именно безотзывные аккредитивы, так как сам факт того, что аккредитив может быть отозван, сводит к нулю все преимущества такой формы расчета: стопроцентной гарантии, что поставку оплатят, уже нет.

Подтвержденный и неподтвержденный. По просьбе банка, который выпустил безотзывный аккредитив, его может подтвердить другой банк. После этого платить бенефициару обязан подтверждающий банк. Причем независимо от того, перечислил ли ему деньги банк-эмитент.

Компания из России хочет продать товар партнерам из Венесуэлы. В схеме используют аккредитив, но продавец знает, что в этой южноамериканской стране экономический кризис, и не уверен, что покупатель оплатит товар. Чтобы партнер был спокоен, венесуэльская фирма обращается в крупный международный банк, который готов подтвердить аккредитив — выступить гарантом сделки. Если покупатель получит товар, но не найдет денег, продавец все равно получит платеж от подтверждающего банка.

Покрытый и непокрытый. Открывая покрытый — депонированный — аккредитив, банк-эмитент сразу перечисляет деньги плательщика исполняющему банку. Именно этот исполняющий банк и будет платить бенефициару. Депонированные аккредитивы используют при расчетах на территории России.

Одна фирма покупает у другой товар и рассчитывается по аккредитиву. Чтобы убедить продавца, что он гарантированно получит деньги, покупатель сразу перечисляет всю сумму на счет в банке-эмитенте, а тот тут же переводит ее в банк, где обслуживается продавец. Правда, получить их он сможет только после поставки, но при этом он знает, что обещанные деньги существуют в природе, больше того, они уже зачислены в его банк.

При экспортно-импортных расчетах финансовые организации чаще всего работают по непокрытым аккредитивам. Их еще называют гарантированными. Исполняющий банк открывает в банке-эмитенте корреспондентский счет на сумму контракта, а потом списывает с него деньги по мере того, как платит бенефициару.

Кумулятивный и некумулятивный. Если банк разрешает плательщику зачислить не потраченную по текущему аккредитиву сумму на счет нового, такой аккредитив называется кумулятивным. Если неистраченные деньги возвращаются плательщику обратно, это некумулятивный аккредитив.

Когда компания часто работает с аккредитивами в одном и том же банке, есть смысл использовать кумулятивный аккредитив: не выводить деньги, если они вдруг остались, обратно, а перебросить их на оплату новой сделки.

Переводной (трансферабельный). Переводной аккредитив позволяет произвести выплату другому бенефициару, не являющемуся контрагентом плательщика по конкретной сделке. В этом случае плательщик должен подать в банк заявление и указать, кто имеет право получить деньги по аккредитиву.

Переводной аккредитив дает плательщику возможность рассчитаться с другими своими контрагентами, не переводя деньги со счета на счет.

Фирма закупает в долг металл, делает из него гвозди и продает. При этом с поставщиками металла она рассчитывается только после того, как реализует гвозди. В этом случае есть смысл сократить цепочку движения денег: поставщик металла будет получать деньги от покупателя гвоздей напрямую через переводной аккредитив.

Револьверный. Револьверный аккредитив открывают, когда сделка растянута по времени. Например, продавец поставляет товар партиями, а покупатель платит частями. Плательщик в этом случае может вносить деньги на аккредитив по мере того, как происходят расчеты.

Две компании сотрудничают постоянно, и нет смысла открывать для каждой сделки новый аккредитив, если можно сделать один «длинный» — револьверный.

Циркулярный аккредитив позволяет плательщику оплачивать свои счета в пределах определенной суммы через банки — агенты эмитента, например за границей.

С красной оговоркой. Аккредитив с красной оговоркой дает бенефициару возможность получить аванс до представления всех необходимых документов. Такое название появилось из-за того, что банки, выпускавшие в прошлом аккредитивы на бумажных бланках, выделяли оговорку об авансе в тексте красным цветом.

Резервный (Stand-By). Резервные аккредитивы используются для торговли со странами, где запрещены банковские гарантии, например США. Но по сути, резервный аккредитив является именно гарантией: банк-эмитент обязуется рассчитаться с бенефициаром от имени плательщика, даже если у того не будет денег.

Опасаетесь рисков, связанных с предоплатой по сделке? Желаете подстраховаться как клиент, впервые сотрудничающий с новым поставщиком? Воспользуйтесь преимуществами аккредитива – одного из самых надёжных и выгодных банковских инструментов, используемых при заключении контрактов.

Содержание

Скрыть- Аккредитив: что это простым языком?

- Аккредитивная форма

- Безотзывный аккредитив

- Договор аккредитива

- Оплата аккредитивом

- Открытие аккредитива

Аккредитивная форма расчётов выгодна как продавцу, так и покупателю. Может с одинаковым успехом использоваться не только при внутрироссийских сделках, но и во внешнеторговых операциях. Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Аккредитив: что это простым языком?

Говоря простыми словами, аккредитивом называется открываемый в банке специальный счёт, на котором можно зарезервировать денежные средства при проведении сделок по продаже товаров или предоставлении услуг (выполнении работ). При полном соблюдении обеими сторонами оговоренных в контракте условий, банк выплачивает необходимую сумму на счёт получателя (бенефициара).

Таким образом, банк выступает в роли гаранта и берёт на себя ответственность за совершение выплат. Поставщик на 100% уверен, что товар/услуга будут оплачены, а покупатель знает, что сможет оплатить их вовремя и без задолженности.

Аккредитивная форма

Действует по следующей схеме.

- Стороны заключают контракт, в котором оговариваются условия аккредитивного расчёта.

- Покупатель подаёт в свой банк (эмитент) заявление на открытие аккредитивного счёта и вносит на него необходимую для покрытия сделки сумму (бронирует средства).

- После успешного открытия аккредитива банк-эмитент извещает об этом банк продавца (авизующий банк).

- Авизующий банк уведомляет продавца об открытии аккредитива. Продавец отгружает товар и предоставляет подтверждающие документы в свой банк.

- После проверки документов оплата перечисляется на счёт продавца банком-эмитентом или авизующим банком (в зависимости от условий договора).

Безотзывный аккредитив

Один из основных и часто используемых видов документарных расчётов. В отличие от отзывного аккредитива, подтверждённый или неподтверждённый безотзывный не отзывается и не изменяется ни одной из сторон (включая банк) без предварительного согласия продавца/поставщика. Считается самой надёжной формой аккредитивных расчётов, так как полностью освобождает торгово-денежную сделку от всех возможных рисков, в первую очередь финансовых.

Если в процессе проведения сделки поставщик и покупатель придут к взаимному соглашению, условия безотзывного аккредитива могут быть изменены.

Договор аккредитива

В договоре о проведении сделки, предусматривающей такую форму расчётов, оговаривается и строго фиксируется любая информация, которая впоследствии может быть использована при совершении торгово-денежной операции и оплате по ней:

- наименования поставщика и получателя,

- вид используемой аккредитивной формы (безотзывная/отзывная, покрытая/непокрытая),

- сумма, бронируемая на счету для оплаты сделки,

- сроки действия обязательства,

- размер комиссии,

- порядок оплаты,

- порядок действий в случае не погашения задолженности по аккредитиву,

- права и обязанности всех сторон.

Оплата аккредитивом

Расчёты аккредитивами предусматривают перечисление средств на счёт продавца только в том случае, если все оговоренные контрактом условия были выполнены. В частности, перечисление денег на счёт продавца производится после полной отгрузки товара и предоставления в банк всех требуемых документов. В том случае, если условия договора по аккредитиву были нарушены, плательщик (покупатель) имеет право отказаться от оплаты и вернуть товар поставщику.

Нюанс: аккредитивный счёт открывается покупателем за собственные деньги или с привлечением кредитных средств банка (при наличии права на кредитование).

Открытие аккредитива

Для открытия аккредитивного счёта в банковскую организацию подаётся письменное заявление в соответствующей форме. В заявлении обозначается:

- номер договора, по которому открывается аккредитив,

- наименование и данные поставщика,

- вид, сроки действия, денежная сумма аккредитива,

- способ его реализации,

- список отгружаемых (предоставляемых) товаров/услуг,

- наименование банка-исполнителя по аккредитивному обязательству,

- перечень документов, которые будут использоваться в качестве основания для выплаты средств поставщику.

Совет Сравни.ру: используйте аккредитивную форму расчётов при необходимости проведения безопасных торгово-денежных сделок с новыми и «проблемными» деловыми партнёрами.

09.08.2018

Статья опубликована в журнале «Международные банковские операции» №2 (68) за 2018 год Татьяна ШАЛАШНИКОВА,директор направления документарных операций, Росэксимбанк,

член Банковской комиссии ICC Russia

Унифицированные правила и обычаи для документарных аккредитивов в редакции 2007 г. содержат определения различных терминов и понятий, используемых в аккредитивной сделке, в том числе определение роли исполняющего банка. Так, аккредитив в соответствии со ст. 2 UCP 600 означает любое соглашение, как бы оно ни было названо или обозначено, которое является безотзывным и тем самым представляет собой твердое обязательство банка-эмитента выполнить обязательство по надлежащем представлении.

Выполнить обязательство означает:

— заплатить по предъявлении;

— принять на себя обязательство отсроченного платежа и заплатить по наступлении срока;

Исполняющий банк означает банк, в котором аккредитив предусматривает исполнение, или любой банк, в случае если аккредитив предусматривает исполнение в любом банке. Однако на практике функции исполняющего банка, а вернее круг полномочий и обязанностей, возникающих в связи с этими полномочиями, которыми банк-эмитент наделяет исполняющий банк, не всегда трактуются банками одинаково. И практика, сложившаяся в отдельно взятых стране или банке, может отличаться от стандартной международной банковской практики.

В соответствии со ст. 6 UCP 600 «аккредитив должен предусматривать банк, в котором он подлежит исполнению, или то, что он подлежит исполнению в любом банке. Аккредитив, предусматривающий исполнение в исполняющем банке, также подлежит исполнению в банке-эмитенте». В сообщении SWIFT (формат МТ700) исполняющий банк указывается в поле 41.

Исполнение аккредитива путем платежа по предъявлении

В случае исполнения аккредитива путем платежа по предъявлении исполняющим банком обычно назначается авизующий банк в стране бенефициара. Каковы будут действия бенефициара и исполняющего банка в рамках аккредитивной сделки с предложенными выше условиями?

Таким образом, если авизующий банк согласился принять предоставленные ему банком-эмитентом полномочия действовать в качестве исполняющего банка и информировал об этом бенефициара, это означает, что при осуществлении бенефициаром надлежащего представления в такой банк от него ожидается оплата. Именно на это рассчитывает в первую очередь бенефициар.

При подтверждении аккредитива желательно иметь полномочия от банка-эмитента на исполнение аккредитива, то есть на принятие решения о том, составляют ли представленные документы надлежащее представление или нет, но не наоборот. Необязательно получать инструкцию банка-эмитента на подтверждение аккредитива для выполнения полномочий по его исполнению.

Таким образом, только проверка и отправка документов в банк-эмитент не являются исполнением аккредитива.

Исполнение аккредитива путем негоциации в исполняющем банке

В этом случае под негоциацией подразумевается оплата/покупка исполняющим банком документов, составляющих надлежащее представление.В соответствии со ст. 7 UCP 600 банк-эмитент обязан предоставить возмещение исполняющему банку, который негоциировал (исполнил обязательство), а также осуществить негоциацию надлежащего представления, если исполняющий банк не осуществил негоциацию.

При этом важно отметить: в инструкциях банка-эмитента о возмещении в подобных аккредитивах обычно указывается, что банк-эмитент осуществляет возмещение по получении документов в собственном офисе и по результатам их проверки. Таким образом, разрыв во времени между оплатой документов исполняющим банком и осуществлением оплаты банком-эмитентом составляет 2–3 недели (почтовый пробег документов до банка-эмитента плюс 5 банковских дней на проверку плюс срок на перевод денежных средств).

Здесь стоит обратить внимание на заключение Банковской комиссии МТП № 470/ТА.879 по спору, возникшему между исполняющим банком и банком-эмитентом. Исполняющий банк потребовал выплаты процентов за период задержки банком-эмитентом возмещения. В заключении экспертов Банковской комиссии содержатся следующие выводы:

доказательство исполнения или негоциации. Отсутствие такого доказательства/уведомления в адрес банка-эмитента не освобождает банк-эмитент от его обязательств по аккредитиву, в том числе от уплаты процентов за несвоевременно произведенную оплату/предоставление возмещения исполняющему банку.

2. В аккредитиве предусмотрено, что банк-эмитент обязуется осуществить перевод средств исполняющему банку по получении надлежащего представления. Таким образом, в соответствии с условиями аккредитива процесс оплаты надлежащего представления должен начаться в момент принятия банком-эмитентом решения о том, что представление является надлежащим, а не по получении запроса SWIFT МТ754 от исполняющего банка.

Исполнение аккредитива путем отсроченного платежа в исполняющем банке

Рассмотрим ситуацию, когда аккредитив исполняется путем отсроченного платежа в исполняющем банке. Исполняющий банк проверяет документы и в случае надлежащего представления определяет дату платежа. При направлении документов банку-эмитенту исполняющий банк, как правило, инструктирует его подтвердить дату оплаты. Таким образом, при отсутствии заявления о расхождениях со стороны банка-эмитента в обозначенные UCP 600 сроки он безотзывно и безусловно должен выполнить обязательство, то есть осуществить платеж в определенную исполняющим банком дату.

В заключение хотелось бы отметить, что роль исполняющего банка в аккредитивной сделке достаточно велика, так как предполагается, что именно такой, номинированный банком-эмитентом, банк уполномочен принимать решение относительно документов — являются ли они надлежащим представлением и соответственно возникает ли у банка-эмитента обязательство оплатить представленные документы.

Как работает аккредитив — «Альфа-Банк»

Перечень документов, требуемых для оплаты

При составлении перечня документов рекомендуется предусматривать, по возможности, представление документов, общепризнанных в международном деловом обороте и регламентированных унифицированными правилами (например, морской (океанский) коносамент, необращаемая морская накладная, чартерный коносамент, другие транспортные документы в зависимости от способа транспортировки, страховые документы, курьерские и почтовые квитанции, счета-фактуры). Касательно иных документов, стороны по контракту должны ясно обозначить наименование или содержание таких документов, кем они должны быть выданы или заверены, как оформлены. Также необходимо указать, должны представляться копии или оригиналы документов, а также их количество и способ представления. Важно, чтобы наименование товара в счете-фактуре точно соответствовало наименованию товара в аккредитиве, чтобы представленные документы не противоречили друг другу, и соответствовали всем условиям аккредитива. Решение платить или отказать в оплате банк принимает исключительно на основании результатов проверки представленных к оплате документов. С одной стороны, документы должны быть достаточными, чтобы подтвердить исполнение бенефициаром своих обязательств, с другой стороны, их не должно быть слишком много, т.к. в этом случае увеличивается время их проверки, а также вероятность ошибок и расхождений в документах. Банки не обязаны проверять дополнительные документы и не несут ответственности за содержание и передачу таких документов.

Дополнительные условия аккредитива

Если аккредитив переводной, то здесь указываются наименование, адрес, идентификационные коды переводящего банка.

Язык документов

По умолчанию документы должны быть оформлены на языке аккредитива, поэтому если какие-либо из представляемых документов будут оформляться на другом языке, это должно быть особо оговорено в аккредитиве.

По своему усмотрению стороны могут включить в аккредитив другие условия. Однако, необходимо помнить, что условия должны носить документарный и конкретный характер, т.е. «привязываться» к определенному документу, представление которого предусмотрено по аккредитиву, и определяться конкретными показателями (а не при помощи общих ссылок на контракт, его приложения, другие документы, которые не будут представляться к оплате по аккредитиву). В противном случае, банки должны игнорировать такие условия. Если по аккредитиву предусмотрено представление тратты, то также указываются детали тратты (на кого выписывается, срок оплаты, другие реквизиты).

Распределение банковских расходов между приказодателем (импортером) и бенефициаром (экспортером) в связи с аккредитивом. Однако надо помнить, что в любом случае ответственность за уплату комиссий и возмещение расходов лежит на инструктирующей стороне (заказчике услуг).

Также может быть указано, какие суммы покрывает аккредитив (напр., 100% стоимости товара, страховые расходы, фрахт, комиссии и т.д.). Если по сделке помимо аккредитива предусмотрены прямые платежи (предоплаты, окончательные расчеты и т.п.), это тоже желательно указать в тексте аккредитива.

Документарный аккредитив

Документарный аккредитив денежное обязательство банка-эмитента, которое по поручению заявителя по аккредитиву (покупателя, импортера) выдается в пользу бенефициара (продавца, экспортера).

Преимущества использования

Для экспортера (продавца):

- независимость от платежеспособности импортера

- гарантия оплаты отгруженной продукции со стороны банка

- индивидуальный подход к сделке каждого клиента

Для импортера (покупателя):

- возможность избежать предоплаты

- расчет с экспортером после документального подтверждения факта отгрузки товара

- возможность получения отсрочки платежа

- индивидуальный подход к сделке каждого клиента

Терминология

Заявитель по аккредитиву (покупатель, импортер) физическое или юридическое лицо, которое обращается в банк с заявлением на открытие аккредитива.

Бенефициар (продавец, экспортер) физическое или юридическое лицо, в пользу которого открывается аккредитив.

Банк-эмитент банк, открывающий (выставляющий) аккредитив на основании заявления, представленного заявителем по аккредитиву. В случае, если клиент Дальневосточного банка является импортером, Дальневосточный банк будет являться банком-эмитентом аккредитива.

Авизующий банк банк, уведомляющий бенефициара об открытии в его пользу аккредитива, а также об условиях данного аккредитива. В случае, если клиент Дальневосточного банка является экспортером, Дальневосточный банк будет являться авизующим банком.

Исполняющий банк банк, который производит платеж по аккредитиву (исполняет его) на основании выполненных бенефициаром условий аккредитива. Нередко банк-эмитент является также исполняющим банком.

Подтверждающий банк банк, взявший на себя обязательство осуществить платеж по аккредитиву, выставленному банком-эмитентом. Обычно подтверждающим банком является банк, более известный бенефициару, чем банк-эмитент. Дальневосточный банк имеет корреспондентские отношения с крупнейшими банками США, Европы и Японии. Долгосрочное сотрудничество с данными банками позволяет положительно решать вопрос подтверждения аккредитивов Дальневосточного банка, если на этом настаивает бенефициар.

Что такое аккредитив?

Документарный аккредитив (далее аккредитив) представляет собой денежное обязательство банка-эмитента, которое по поручению заявителя по аккредитиву (покупателя, импортера) выдается в пользу бенефициара (продавца, экспортера).

По аккредитиву банк-эмитент обязуется произвести платеж или уполномочить исполняющий банк произвести платеж в пользу продавца (экспортера) при выполнении продавцом определенных условий, оговоренных в аккредитиве.

Среди основных условий аккредитива следует назвать:

- Четкое указание наименования товара, его количество (объем), а также стоимость товара;

- Представление коммерческих документов (например, отгрузочные документы, сертификат качества, страховой полис и т.п.), свидетельствующих о транспортировке товара импортеру;

- Соблюдение указанного срока отгрузки товара;

- Соблюдение условий транспортировки товара (разрешение/запрет частичной отгрузки или перегрузки товара).

Если по той или иной причине поставка товара не будет осуществлена, продавец (экспортер) не сможет выполнить условия аккредитива. В этом случае банк-эмитент, а следовательно и покупатель (импортер) будет освобождены от обязательства произвести платеж по данному аккредитиву.

Разновидности аккредитивов

Отзывные – безотзывные:

- Отзывным является аккредитив, который может быть изменен или аннулирован (отозван) банком-эмитентом баз согласия бенефициара. Работа по такому аккредитиву представляется рискованной для продавца, поэтому отзывной аккредитив в практике не встречается.

- Безотзывным является аккредитив, который не может быть изменен или аннулирован (отозван) без согласия бенефициара. Таким образом, безотзывный аккредитив есть твердое обязательство банка эмитента осуществить платеж по аккредитиву при выполнении бенефициаром условий аккредитива.

Подтвержденный – неподтвержденный:

- Подтвержденный аккредитив требует подтверждения аккредитива подтверждающим банком (см. Определение подтверждающего банка).

- Неподтвержденный аккредитив не имеет такого требования. В подтверждении аккредитива заинтересован бенефициар.

До выставления аккредитива покупатель и продавец должны согласовать приемлемый для обеих сторон банк-эмитент или подтверждающий банк.

Покрытый (депонированный) – непокрытый (гарантированный):

- При открытии аккредитива со счета заявителя по аккредитиву списывается сумма аккредитива и перечисляется на счет покрытия в банке-эмитенте. Открытие аккредитивов данного типа не требует одобрения кредитного комитета банка-эмитента.

- В случае непокрытого аккредитива сумма покрытия с заявителя по аккредитиву не списывается, а аккредитив открывается в счет лимита, установленного на импортера, при этом решение принимается кредитным комитентом банка-эмитента.

Некоторые детали в работе по аккредитиву

Аккредитив это документ банка, а не импортера. Аккредитив признается в мире документом, отдельным от контракта и юридически не связанным с ним. Однако банк-эмитент открывает (выставляет) аккредитив на основании заявления импортера. А заявление, естественно, составляется на основе контракта, заключенного между импортером и экспортером. В связи с этим советуем клиентам при заключении контракта оговорить с продавцом детали аккредитива. Некоторые наши клиенты оговаривают в приложении к контракту проект заявление импортера на открытие аккредитива. Это позволяет избежать недоразумения между партнерами (когда выставленный аккредитив противоречит условиям контракта).

Операции с аккредитивами требуют исключительно точного языка формулировок и недвусмысленных терминов. Поэтому условия, оговариваемые в аккредитиве, должны быть сформулированы предельно ясно и четко. Покупатель и продавец должны иметь одинаковое понимание формулировок и терминов аккредитива.

Набор условий, оговариваемых в аккредитиве, весьма стандартный. Однако, если у покупателя есть особые сомнения по поводу добросовестности продавца, либо продавец не может выполнить какие-либо условия аккредитива, то в аккредитив могут быть введены дополнительные условия, либо изменения (если аккредитив уже выпущен).

В процессе работы с аккредитивом банк имеет дело не с товаром как таковым, а с документами, связанными с товаром и его транспортировкой. Именно поэтому аккредитив называется документарным.

Задать вопрос

* — Поля, обязательные для заполнения

Категория сообщения*

Услуги частным лицамУслуги корпоративным клиентамУслуги малому и среднему бизнесу

Тема сообщения*

Выберите темуVerified by VisaИнформационно-транзакционные терминалыИнтернет-офисДенежные переводыЛичный банковский счетКартыВкладыВопросы и ответы

Населенный пункт*

Выберите населенный пунктАбаканАнгарскАртемАчинскБелебейБиробиджанБлаговещенскБольшой КаменьВилючинскВладивостокДальнереченскДюртюлиЕкатеринбургИжевскИркутскИшимбайКомсомольск-на-АмуреКрасноярскКурганМагнитогорскМиассМоскваНаходкаНефтекамскНогликиОктябрьскийОренбургОхаПермьПетропавловск-КамчатскийПреображениеРязаньСамараСаранскСпасск-ДальнийСпасский районУлан-УдэУссурийскУфаХабаровскЧебоксарыЧелябинскЮжно-СахалинскЯнаул

Офис*

Выберите офис

Электронная почта*

Текст сообщения*

Обработка персональных данных*

Аккредитив – это понятная по сути, но громоздкая по исполнению форма безналичных расчетов. Главное отличие аккредитива от обычных платежей с одного счета на другой состоит в большем участии банков в договорных отношениях между клиентами.

Последние новости:

Объяснять что такое аккредитив удобнее на примерах.

Представим, что поставщик и покупатель товара не испытывают достаточного доверия друг к другу, но намерены отгрузить товар (оказать услугу) и рассчитаться за это.

Для обоюдной уверенности они привлекают к совершению сделки третье лицо – банк.

Покупатель отдает банку указание перевести деньги поставщику после предоставления документов об отгрузке товара. Такой плательщик называется аппликантом, а его банк – эмитентом.

Банк принимает на себя обязательство и сообщает другому банку, обслуживающему поставщика, об условиях аккредитива.

Поставщик (получатель денег), в рамках сделки он определяется как бенефициар, предоставляет в свой банк документы подтверждающие выполнение обязательства. Этот банк называется исполняющим.

Банк бенефициара получает с корреспондентского счета банка открывшего аккредитив оговоренную сумму.

Банк, обслуживающий плательщика списывает с его счета сумму аккредитива и вознаграждение за операцию.

Сделка признается завершенной.

Назначение аккредитива

В операциях с применением аккредитива товар (услуга) передается от продавца к покупателю. Платеж проходит от покупателя к продавцу. Участвующие в переводах банки получают свое вознаграждение за проведение платежа и обеспечение гарантии, выражающееся в приеме на себя ответственности и проверке входящих документов.

Оплату расходов по аккредитиву обычно берет на себя покупатель.

Выгода банков от проведения аккредитивов заключается в большем, чем при обычных платежах, вознаграждении.

Польза поставщика состоит в уверенности, что его товар (услуга) будут оплачены.

Интерес покупателя в перенесении риска «оплаты без товара» на банк. А также в возможности совершить сделку не касаясь собственных средств до подтверждения операции.

Виды и условия применения аккредитивов

Расчеты аккредитивом часто применяются в международной торговле или внутри одного государства при недостаточном доверии контрагентов друг к другу и к ситуации.

Аккредитивы относятся к профессиональным инструментам межбанковских отношений. Рядовые продавцы и покупатели в обращении с аккредитивами прямо не участвуют, лишь отдают указания на их открытие и предоставляют документы о совершении операций. Потому клиентам банков достаточно знать, какие гарантии предлагают банки по аккредитивам и стоимость этих услуг.

В практике принято выделять такие виды аккредитивов:

- Подтвержденные – здесь исполняющий банк соглашается оплатить сумму аккредитива при наступлении оговоренных условий (предоставлении документов) даже если банк-эмитент не произведет ему необходимого перевода средств.

- Неподтвержденные – если исполняющий банк не принимает на себя дополнительных обязательств.

- Покрытые – когда на счет в банке получателя переводится сумма аккредитива из банка плательщика.

- Непокрытые – если такого перевода не происходит. Сейчас большинство аккредитивов являются непокрытыми, т.к. банки имеют другу у друга корреспондентские счета и взаимные кредитные линии.

- Револьверные – такой аккредитив проводится многократно, параллельно с поставкой и оплатой партий товара. Востребован при регулярно повторяющихся сделках.

- Переводные – этот вариант допускает перевод средств другим бенефициарам.

- Резервные (stand-by) – такие аккредитивы оплачиваются при отказе покупателя рассчитаться за отгруженный товар. Это одна из форм банковской гарантии, применяемая в международной торговле.

- С оплатой против документов, т.е. после документального подтверждения поставки.

- Оплачиваемые с отсрочкой.

Это не полный список применяющихся в мировой практике аккредитивов. Их выбор зависит от потребностей клиентов и готовности банков применять те или иные инструменты.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Что такое аккредитив — детальный обзор

Аккредитив — что это такое простыми словами, плюсы и минусы, виды, как открыть

СОДЕРЖАНИЕ

1. Аккредитив — что это простым языком?

2. Плюсы аккредитива

3. Аккредитивная форма

4. Виды аккредитивов

5. Договор аккредитива

6. Как открыть аккредитив?

7. Купить квартиру через аккредитив

8. Минусы аккредитива

9. Порядок расчета по аккредитиву

10. Полезное видео

Часто сложные финансовые термины с пугающими названиями оказываются простыми вещами, необходимыми не только для организаций, но и для физических лиц. Мы подробно отвечаем на портале «Бизнес заработок» на вопросы наших читателей — недавно мы рассказывали что такое эмитент, в данной статье мы подробно расскажем про такой термин как «аккредитив».

Аккредитив — что это простым языком?

Говоря простыми словами, аккредитивом называется открываемый в банке специальный счёт, на котором можно зарезервировать денежные средства при проведении сделок по продаже товаров или предоставлении услуг (выполнении работ).

Аккредитив — это поручение банка плательщика банку получателя средств производить по распоряжению и за счет средств клиента платежи физическому или юридическому лицу в пределах обозначенной суммы и на условиях, указанных в этом поручении.

Важной особенностью при расчетах аккредитивами является то, что банки имеют дело только с документами, но не с товарами, которые эти документы представляют.

Банк выступает в роли гаранта и берёт на себя ответственность за совершение выплат. Поставщик на 100% уверен, что товар/услуга будут оплачены, а покупатель знает, что сможет оплатить их вовремя и без задолженности.

Схема аккредитива

В подобных сделках могут принимать участие две кредитные организации: банк-эмитент и банк-исполнитель. Банк-эмитент открывает аккредитив на основании заявления своего клиента и обязуется совершить перечисление в пользу его контрагента по договору. Для этого передается поручение исполняющему банку. Такое распоряжение возможно только после документарного подтверждения выполнения всех договоренностей по сделке. Перечисление происходит на основании распоряжения клиента Банка перевести средства третьему лицу.

Плюсы аккредитива

Аккредитивная форма расчётов выгодна как продавцу, так и покупателю. Может с одинаковым успехом использоваться не только при внутрироссийских сделках, но и во внешнеторговых операциях. Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Рассмотрим основные плюсы аккредитива:

-

гарантированное получение всей суммы от покупателя в адрес поставщика;

-

контроль со стороны банка соблюдения условий поставки и условий аккредитива;

-

неотвлечение, как правило, средств из хозяйственного оборота;

-

полный и гарантированный возврат денег покупателю в случае отмены сделки;

-

юридическая ответственность кредитных организаций за законность сделок, в которых применяется аккредитив.

Аккредитивная форма

Существует форма аккредитива, которая действует по такой схеме:

1. Стороны заключают контракт, в котором оговариваются условия аккредитивного расчёта.

2. Покупатель подаёт в свой банк (эмитент) заявление на открытие аккредитивного счёта и вносит на него необходимую для покрытия сделки сумму (бронирует средства).

3. После успешного открытия аккредитива банк-эмитент извещает об этом банк продавца (авизующий банк).

4. Авизующий банк уведомляет продавца об открытии аккредитива. Продавец отгружает товар и предоставляет подтверждающие документы в свой банк.

5. После проверки документов оплата перечисляется на счёт продавца банком-эмитентом или авизующим банком (в зависимости от условий договора).

Виды аккредитивов

Существуют следующие виды аккредитивов:

— Отзывный аккредитив

Аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его, или его условия могут быть изменены без уведомления продавца.

— Безотзывный аккредитив

Не может быть отозван (аннулирован) и его условия не могут быть изменены без согласия заинтересованных сторон.

— Аккредитив с красной оговоркой

Аккредитив, согласно которому банк-эмитент уполномочивает исполняющий банк произвести авансовый платеж на оговоренную сумму до представления торговых документов.

— Переводной аккредитив

Продавец, не являющийся поставщиком всей партии товаров, передает свои права на получение средств полностью или частично третьим лицам и дает соответствующие указания исполняющему банку.

— Аккредитив покрытый (депонированный)

Аккредитив, при открытии которого банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива.

— Аккредитив подтвержденный

Аккредитив, при котором исполняющий банк принимает на себя обязательства произвести платеж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт подтвержденный аккредитив.

— Гарантийный (резервный) аккредитив

Представляет собой гарантию обеспечения платежа, если покупатель по резервному аккредитиву не выполняет своих обязательств по контракту.

— Аккредитив циркулярный

Аккредитив, позволяющий получить деньги в пределах данного кредита во всех банках — корреспондентах банка, выдавшего своему клиенту этот аккредитив.

— Револьверный (возобновляемый) аккредитив

Применяется при регулярных поставках товара. Сумма аккредитива по мере выплат автоматически пополняется в рамках установленного общего лимита и срока действия аккредитива.

— Кумулятивный аккредитив

Приказодателю разрешается неистраченную сумму денег текущего аккредитива приплюсовать к сумме нового, который открывается в том же самом банке, в то время как при ином аккредитиве неистраченная сумма возвращается банку-эмитенту для начисления на текущий счет приказодателя.

Договор аккредитива

Документ, регулирующий отношения участников содержит в себе всю информацию обязательную для проведения сделки. В договоре фиксируются:

- наименования поставщика и получателя,

- вид используемой аккредитивной формы (безотзывная/отзывная, покрытая/непокрытая),

- сумма, бронируемая на счету для оплаты сделки,

- сроки действия обязательства,

- размер комиссии,

- порядок оплаты,

- порядок действий в случае не погашения задолженности по аккредитиву,

- права и обязанности всех сторон.

Как открыть аккредитив?

Для открытия аккредитива в банковскую организацию подаётся письменное заявление в соответствующей форме. В заявлении обозначается:

- номер договора, по которому открывается аккредитив,

- наименование и данные поставщика,

- вид, сроки действия, денежная сумма аккредитива,

- способ его реализации,

- список отгружаемых (предоставляемых) товаров/услуг,

- наименование банка-исполнителя по аккредитивному обязательству,

- перечень документов, которые будут использоваться в качестве основания для выплаты средств поставщику.

Купить квартиру через аккредитив

Покупка квартиры с помощью аккредитива похожа на покупку недвижимости через банковскую ячейку. Но использования сейфа является более простым способом с меньшим контролем со стороны банка. Стоит иметь в виду приобретение квартиры на первичном или вторичном рынке. В первом случае жилье может приобретаться в строящемся доме. Когда расчеты с застройщиком проводятся через аккредитив, покупатель получает гарантию стать собственником квартиры в достроенном доме. Застройщик сможет получить денежные средства только после завершения строительства и сдачи дома в эксплуатацию.

В среднем при покупке квартиры придется заплатить: 0,2% от стоимости квартиры, прописанной в договоре.

В заявлении покупки физическим лицом указываются:

— сумма по договору;

— вид и срок аккредитива;

— данные о сторонах расчета;

— назначения платежа;

— список документов для осуществления перечисления банком.

Минусы аккредитива

У аккредитива существуют и отрицательные стороны, такие как:

- Без предоставления документов, определенных при составлении договора денежные средства не поступят на счет получателя.

- Длительность сделки из-за большого объема документов.

- Законодательство может ограничить сделки по аккредитивам.

- Достаточно высокие комиссии за услуги.

Порядок расчета по аккредитиву

Рассмотрим детальный порядок расчета по аккредитиву:

-

заключение договора (контракта) о поставке товара;

-

поручение покупателя на открытие аккредитива банку-эмитенту;

-

открытие аккредитива;

-

уведомление об открытии аккредитива от банка-эмитента авизующему банку;

-

отгрузка (поставка) товара;

-

передача отгрузочных документов от продавца авизующему банку;

-

пересылка документов и требования от авизующего банка банку-эмитенту;

-

снятие денежных средств со счета покупателя;

-

перечисление денег от банка-эмитента исполняющему банку;

-

передача документов покупателю;

-

зачисление денег на счет продавца.

аккредитивов | Введение

Импортеры и экспортеры обычно требуют, чтобы посредники, такие как банки или альтернативные финансисты, гарантировали оплату, а также доставку товаров. Денежные авансы или торговые кредиты на открытых счетах обычно используются после того, как покупатель и продавец установили доверительные отношения. Поэтому структуры торгового финансирования используются для поддержки этих отношений.

Аккредитив: Полное руководство

Отношения между покупателями и продавцами основаны главным образом на доверии.Независимо от того, являетесь ли вы покупателем, продавцом или конечным пользователем продукта или услуги, уверенность в намерениях других сторон и уверенность в том, что они выполнят свою часть сделки, имеют решающее значение при торговле за границей. Часто легче иметь отношения с вашим поставщиком, если вы торгуете внутри страны (в том же регионе), но что, если ваш поставщик менее известен, возможно, базируется за рубежом? Хотя около 80% мировой торговли происходит на условиях открытого счета (покупайте сейчас, платите позже), поставщики теперь часто просят полную оплату авансом.Для предприятий доступ к кредитным линиям, которые позволяют не только обеспечить некоторую форму гарантии и спокойствия, что ваши товары будут защищены, но также и предложение гибких условий оплаты, может быть достигнуто посредством аккредитива.

Аккредитив (или аккредитив) — это широко используемый инструмент торгового финансирования, используемый для обеспечения того, чтобы оплата товаров и услуг осуществлялась между покупателем и продавцом. Правила аккредитива выпускаются и определяются Международной торговой палатой посредством их Единой таможни и практики для документарных аккредитивов (UCP 600), используемых производителями и торговцами по всему миру.Обе стороны используют посредника, а именно банк или финансиста, для выдачи аккредитива и юридически гарантируют, что полученные товары или услуги будут оплачены.

<

Как вы используете аккредитив?

Аккредитивы выпускаются и форматируются в соответствии с руководящими принципами Единой таможни и практики для документарных аккредитивов или UCP600, который выдается Международной торговой палатой (ICC).Использование одного довольно просто, как для предприятий, продающих, так и для тех, кто покупает товары и услуги.

Одна из сторон, обычно импортер, свяжется с банком, чтобы выступить в качестве посредника и гарантировать продавцу, что товар будет оплачен в соответствии с соглашением. Все вовлеченные стороны должны согласиться с условиями и подписать контракт. Это значительно снижает риск ведения бизнеса, поскольку аккредитивы являются юридически обязательными документами, признанными 175 странами мира.

Внимательно проверяйте документы

Хотя правила и форма любого аккредитива во многом совпадают, содержание не является. Крайне важно, чтобы и покупатель, и продавец тщательно проверили документы и проверили наличие ошибок и ошибок, которые могут привести к задержкам, дополнительным расходам или отсрочке платежа. Даже незначительный надзор может быть довольно дорогостоящим в этом отношении, и для проверки документов рекомендуется использовать несколько наборов глаз.

Условия аккредитива включают в себя:

- Банк-консультант — принимает и затем уведомляет бенефициара об аккредитиве

- Банк-подтверждение — финансовое учреждение, которое соглашается выплачивать и выплачивать аккредитив бенефициару и получает платеж от банка-консультанта

- Безотзывный — Не подлежащий изменению аккредитив, если не согласовано всеми сторонами

- Банк / эмитент, выдавший лицензию — Сторона, которая выдает аккредитив

- Презентация — доставка документации по аккредитиву и любых других требуемые документы, которые требуются бенефициару при осуществлении платежа / аккредитованный аккредитив

- Отзывной — тип аккредитива, который может быть отозван, изменен или отменен у эмитента в любое время

- Резервный — самый распространенный Тип аккредитива, при котором соглашение об оплате составляется при определенных условиях

Кому следует использовать аккредитив?

Аккредитивы полезны для любого бизнеса, который торгует большими объемами, как внутри страны, так и за рубежом.Они важны для обеспечения движения денежных средств компании и снижения риска дефолта из-за неплатежей со стороны конечного клиента.

Кроме того, аккредитив может принести пользу компаниям, которые строят свой бизнес вокруг электронной коммерции или услуг.

При принятии решения о том, запрашивать или нет аккредитив, некоторые соображения могут включать:

- Затраты, связанные с риском неуплаты, а также то, какая сторона будет нести эти расходы

- Правовые требования и экспертиза, необходимые

- Документация необходимо (для подтверждения доставки, отправка товара по эл.грамм. таможенные декларации и страховые документы)

- Кредитоспособность поставщика / клиентов

Зарубежный бизнес

Международные трейдеры или оптовые производители товаров являются основными пользователями аккредитивов. Эти типы компаний должны быть уверены, что они не понесут убытков от продажи зарубежным покупателям, с которыми они незнакомы.

В прискорбном случае, когда получатель товара не желает или не может расплатиться с продавцом, аккредитив активируется, и в соответствии с условиями соглашения банк будет обязан покрыть недостающий платеж.После того, как посредник завершит платеж, банк будет иметь дело с покупателем в соответствии с внутренним законодательством страны, в которой находится покупатель.

Интернет-бизнес

Онлайн, электронная коммерция и сервисные компании часто используют аккредитивы для зарубежных контрактов. Для компаний, производящих программное обеспечение или другие онлайн-сервисы, требующие использования значительных ресурсов, важно рассмотреть возможность использования внешнего финансирования для освобождения оборотных средств.

Малые и средние предприятия

Малые и средние предприятия (МСП) составляют 99% предприятий в Великобритании.В 2018 году насчитывалось более 5,7 миллиона малых и средних предприятий. Аккредитивы могут помочь смягчить некоторые ограничения денежных потоков, обусловленные задержкой и длительными сроками оплаты от конечных клиентов. Крупные международные компании часто являются виновниками несвоевременных платежей МСП, что часто может поставить небольшие компании под финансовую нагрузку или даже обанкротить.

Каковы преимущества использования LC?

Риск и доверие являются одной из основных проблем, когда речь идет о торговле, будь то внутренней или международной.Специфика и юридический вес аккредитивов являются большим преимуществом, учитывая, что они приняты и признаны 175 странами, снижают риск ведения бизнеса за рубежом и обеспечивают прозрачное сотрудничество между неизвестными сторонами.

Наконец, аккредитивы обеспечивают более четкое представление о транзакции, поскольку все поставляемые товары или услуги будут определены подробно. Это обеспечивает дополнительный комфорт покупателю, а также исключает возможность того, что описания заказанных товаров значительно отличаются от того, что поступает.

Ключевые преимущества:

- Предотвращает потенциальные споры за рубежом

- Некоторая форма гарантии продавцу / поставщику, что они получат оплату

- Гибкость и изменчивость в разных типах аккредитивов

- Метод безопасной оплаты, одобренный большинством основных рынков

- Риск неуплаты принимается банками, а не покупателем.

- Часто требуется национальными пограничными / валютными агентствами.

. Альтернативы аккредитиву

. Есть несколько ситуаций, когда бизнес не может получить доступ к аккредитив, возможно, из-за низкого кредитного рейтинга или потому, что поставщик или клиент не хотят использовать аккредитив для финансирования транзакции.Учитывая, что торговля с открытыми счетами покрывает 80% трансграничной торговли, компании с хорошими коммерческими отношениями часто не используют ЛЦ. Альтернативы ЛЦ часто используются для финансирования небольших покупок, возможно, тех, которые стоят до 100 тыс. Долларов, поскольку они значительно дешевле и быстрее устанавливаются.

Револьверные счета поставщиков

В тех случаях, когда у бизнеса хорошая торговая история, а также вовремя расплачиваются с поставщиками и поставщиками, для продления сроков оплаты могут использоваться револьверные счета поставщиков.Используя эти инструменты, предприятие может заранее заказать расходные материалы, материалы и услуги в кредит. Как только все необходимые материалы заказаны, предприятие может направить их конечным пользователям или клиентам, заплатив поставщику до наступления срока кредита.

Однако этот тип учетной записи может быть проблематичным, поскольку продавец может отказать в отправке товаров и услуг бизнесу, который не оплатил свою предыдущую плату. Наконец, некоторые продавцы будут отказываться заключать это соглашение, особенно за границей, поскольку весь риск взыскания задолженности ложится на продавца.

Финансирование заказа на поставку

В этом случае третья сторона, либо коммерческий банк, либо другая организация, может профинансировать аванс или непогашенную кредиторскую задолженность по любым оплаченным товарам и услугам, принимая на себя риск невыполнения договора купли-продажи. Этот тип финансирования обычно осуществляется в течение относительно короткого периода времени, и он не такой равномерный, как аккредитив.

В связи с тем, что весь риск лежит на третьей стороне, этот вид кредита, как правило, более дорогой и не применим для продажи обычных товаров.Прочитайте наше руководство по финансированию PO здесь.

Факторинг счета-фактуры

Эта альтернатива аккредитиву предполагает, что третья сторона, обычно коммерческий банк, авансирует продавца на сумму до 80% от общей суммы, принимая на себя риск того, что покупатель или покупатель оплатят счет-фактуру в общей сложности, как только товар прибывает. После оплаты счета банковская комиссия удерживается, а остальные средства переводятся на счет продавца.

Этот инструмент очень полезен для компаний, которые страдают от снижения ликвидности, но поскольку банк принимает на себя больший риск, чем при использовании аккредитива, он значительно дороже, чем аккредитив.Компания Trade Finance Global подготовила более подробное руководство по факторингу счетов, которое можно найти здесь.

Различные типы аккредитивов

Существуют различные типы аккредитивов в зависимости от вида бизнеса или транзакции, которые необходимы. В большинстве случаев эти дополнительные функции используются для повышения безопасности и упрощения, ускорения и прозрачности операций.

Несмотря на то, что для каждого типа аккредитива существует определенное время и место, компании следует помнить, что определенные дополнения и оговорки могут увеличить банковскую комиссию или добавить некоторые функции, которые могут вызвать проблемы у одной из сторон в будущем.

- Безотзывный

Безотзывный аккредитив позволяет покупателю отменить или изменить аккредитив при условии, что другие стороны согласны. Это может быть использовано для торговли дополнительными товарами, которые не были частью первоначального аккредитива, в рамках одной и той же партии или для предоставления экспортеру дополнительного времени для выполнения своего обязательства.

- Подтверждено

Подтвержденный аккредитив используется для дальнейшего обеспечения продавца путем повышения безопасности.Это дополнение предусматривает, что если банк-эмитент от покупателя не платит запрошенную сумму денег, банк продавца гарантирует платеж.

Эта статья может быть добавлена, если доверие покупателя уменьшено или если запрашиваемые деньги имеют решающее значение для стабильной финансовой ликвидности продавца.

Большинство аккредитивов будут включать этот пункт в соглашение, особенно в международной торговле между партнерами, которые не занимались бизнесом в прошлом.

- Переводной

Переводной аккредитив обычно используется, когда в транзакции участвуют посредники или если в аккредитиве участвуют более двух сторон.В этом случае аккредитив может быть передан другим организациям при условии, что первоначальный бенефициар согласен.

Этот тип обычно используется банком продавца, особенно когда продавец является МСП, в качестве способа снизить риск транзакции для банка, обычно снижая цену сделки в процессе.

- Аккредитив при взгляде

Эта статья аккредитива предусматривает, что все платежи будут выполнены, как только будет документально подтверждено, что товары или услуги были получены покупателем.Этот платеж может быть произведен покупателем или банком-эмитентом покупателя, что дает покупателю дополнительное время для погашения задолженности.

В отличие от этого типа аккредитива, существует Резервный аккредитив, в котором нет этого пункта, и его необходимо активировать в случае, если покупатель не может выполнить платеж.

- Аккредитив с отсрочкой или использованием

Этот тип аккредитива используется для разрешения отложенного платежа от покупателя на указанный период времени.Это немного снижает риск непреднамеренной неуплаты и снижает стоимость аккредитива. Кроме того, отложенный аккредитив является более заманчивым для покупателя, что повышает вероятность того, что он примет покупку товаров или услуг.

- Red Clause

Аккредитив Red Clause обязывает банк-эмитент покупателя произвести частичную оплату продавцу перед отправкой продуктов или предоставлением услуги. Обычно он используется для обеспечения безопасности определенного поставщика и ускорения процесса доставки, но часто делает ЛЦ значительно дороже.

Узнайте больше о различных типах аккредитива на следующей странице нашего руководства LC, здесь.

Как ЛК может помочь вашему бизнесу расти?

Использование аккредитивов может значительно помочь вашему бизнесу, независимо от того, являетесь ли вы продавцом или покупателем товаров и услуг. Этот торговый инструмент имеет юридическую силу практически во всех странах мира, обеспечивает лучшую прозрачность и создает доверие к вашему бизнесу.

Используя аккредитив, вы можете вести бизнес с любой компанией или бизнесом по всему миру, будучи уверенным в том, что все согласованные товары будут получены и все платежи будут выполнены.

Для любой компании этот безопасный доступ на мировой рынок означает более низкие цены и более качественные услуги на более широком рынке. Кроме того, это означает, что вы можете безопасно предлагать свои товары и услуги любому покупателю по всему миру, с небольшим риском того, что предоставленные вами продукты не будут оплачены.

Каковы недостатки этих продуктов?

Основным недостатком использования аккредитива по сравнению с другими методами является относительная стоимость страхования, которая может увеличить общую стоимость ведения бизнеса.Аккредитивы следует использовать в первую очередь для крупных поставок, которые могут повлиять на ликвидность и движение денежных средств компании, а также при ведении бизнеса с международными покупателями и продавцами.

Кроме того, аккредитив создает проблему для продавцов, поскольку оплата будет основываться на документации, а не на фактических товарах или услугах. Продавцы должны быть уверены, что товары, упомянутые в соглашении, точно такие, как они есть, с учетом каждой мелкой детали.

Наконец, недостатком для покупателя является то, что оплата связана с документацией, а не с фактическим предоставлением товаров и услуг.Покупатели должны убедиться, что все полученные продукты соответствуют спецификациям и не имеют недостатков или повреждений, прежде чем создавать необходимую документацию, подтверждающую, что они получили товары.

СЛЕДУЮЩАЯ >> Различные виды аккредитива

.Аккредитив | SEB banka

В каких случаях необходим аккредитив банка SEB

- У вас есть новый международный деловой партнер, и деловые отношения еще не были проверены;

- Ваш партнер по сотрудничеству запрашивает этот тип транзакции;

- Вы как продавец не уверены в платежеспособности покупателя;

- Вы как покупатель не уверены, что продавец сможет доставить товар;

- Если законодательство одного из партнеров по сделке — покупателя или продавца — требует аккредитива в качестве обязательной формы оплаты;

- Объектами соглашения являются средние или крупные проекты или товары, произведенные по специальному заказу;

- Экономическая или политическая ситуация в стране покупателя или продавца нестабильна;

- Сделки совершаются с партнерами в отдаленных странах (например, в Китае, Индии, Японии, Корее и др.) — странах, из которых поставки осуществляются относительно долго, и у вас нет конкретных знаний об их традициях, законодательстве и других нюансах;

- Если товар подходит для хранения;

- Минимальное время для совершения транзакции составляет один месяц, в среднем — 3 месяца, но есть также транзакции, которые могут длиться до одного года.

Что гарантировано аккредитивом

Аккредитивкак для партнеров по сделке, так и для экспортера товаров и для импортера товаров, обеспечивает гарантию оплаты товаров или услуг. Оплата производится в обмен на предъявление документов, подтверждающих доставку товара, и только после того, как все обязательства, изложенные в аккредитиве четвертым, выполнены:

- Продавец гарантировал оплату в обмен на документы, перечисленные в аккредитиве, подтверждающие, что товары были отправлены или услуги были предоставлены;

- Покупатель получает гарантию, что продавец не получит платеж, если он не сможет отгрузить товар или предоставить услуги в соответствии с условиями аккредитива.

— это отдельная транзакция, независимая от торговых или других соглашений — все стороны, вовлеченные в транзакцию аккредитива, работают только с документами, а не с товарами или услугами, на которые ссылаются эти документы. Банк берет на себя риск, связанный с вашей транзакцией, выставляя аккредитив, поэтому плата за обслуживание аккредитива будет сравнительно дороже, чем альтернатива — документальный сбор. Аккредитив не исключает другие способы оплаты — вы можете комбинировать его с обычным порядком платежей.Практика международных транзакций показывает, что чаще всего так и есть — например, вы можете включить 10% предоплаты в соглашение, 70% оплаты с помощью аккредитива и 20% после оплаты и т. Д.

Аккредитив— это безопасная и международно признанная форма платежа — она регулируется положениями Международной торговой палаты «Передовой опыт осуществления операций с использованием кредитных писем (UCP 600, 2007 rev.)».

Преимущества аккредитива, если вы являетесь продавцом в сделке

- Вы получите оплату за товар своевременно.Если вы предоставите все документы, предусмотренные в аккредитиве, банк покупателя гарантированно выплатит вам сумму, указанную в аккредитиве. Вы как продавец не зависите от финансового положения покупателя или политической ситуации в стране плательщика — банк гарантирует осуществление платежа в соответствии с условиями, изложенными в аккредитиве.

- Используя аккредитив, вы сможете лучше управлять финансовыми потоками компании. Вы можете предложить покупателю воспользоваться отсроченным платежом, а банк может предложить вам дисконтирование платежа в удобное для вас время.

Подробнее о Дисконтирование аккредитивов

Преимущества аккредитива, если вы являетесь покупателем по сделке

- Транзакция не требует предварительной оплаты (аванса).

- Вы получите товары или услуги вовремя. Продавец, чтобы получить платеж, должен будет выполнить все условия, изложенные в аккредитиве.

Для снижения риска транзакций вы можете выбрать и другие транзакции торгового финансирования, например, Документарный инкассо или Банковская гарантия.

Подробнее о Документальная коллекция

Подробнее о Банковской гарантии

Сравнение аккредитива, банковской гарантии и инкассо

Документальная коллекция | Аккредитив | Банковская гарантия / залог |

|---|---|---|

Вид оплаты | Вид оплаты | Инструмент для ограничения риска |

Плата за торговые документы | Плата за торговые документы | Происходит без внесения оплаты |

Документы не возвращаются покупателю без оплаты или залога для оплаты товара в течение определенного периода времени | Документы не возвращаются покупателю без оплаты или залога для оплаты товара в течение определенного периода времени | Документы можно запросить только в случае гарантийного платежа |

Банк не обязан платить | Банк имеет обязательство выплатить | Банк имеет обязательство выплатить |

| Услуги | Тарифы |

|---|---|

| Аккредитивная линия 1 | |

| Обработка аккредитивной линии, увеличение лимита | 0,5%, минимум 150.00 EUR |

| Срок пролонгации аккредитивной линии | 0,2%, минимум 150,00 евро |

| Другие изменения в договоре аккредитива по запросу клиента | 0,5%, минимум 50,00 евро |

Импортные аккредитивы | |

| Выдача аккредитива | 100.00 EUR |

| Выдача аккредитива в рамках кредитной линии | По договоренности мин. 70,00 евро |

| Подготовка и согласование шаблона аккредитива | По договоренности мин. 70,00 евро |

| Изменение / аннулирование аккредитива | 70.00 EUR |

| Обработка и оплата документов | 0,20%, мин. 85,00 EUR |

| Плата за несоответствие | 70,00 EUR / 80,00 USD |

| Использование аккредитива (в зависимости от вида обеспечения): | |

| • вид обеспечения: денежное покрытие в банке SEB | 0,2% от суммы кредитного письма, мин 5000 EUR |

| • другое обеспечение | По договоренности |

| Комиссия за отсроченный платеж | 70,00 евро |

Экспортные аккредитивы | |

| Подготовка и согласование шаблона аккредитива | По договоренности мин. 70.00 EUR |

| Авизо аккредитива | 85,00 евро |

| Авизование изменения / отмены / неиспользования аккредитива | 70,00 евро |

| Предварительная проверка документов аккредитива 2 | 70,00 евро |

| Обработка и оплата документов | 0,20%, минимум 85.00 EUR |

| Подтверждение аккредитива | Согласно риску |

| Дисконтирование документов | Согласно риску |

| Подготовка / консультации по отчислению выручки | 70,00 евро |

| Перевод аккредитива | 0,2%, мин 150.00 EUR |

| Комиссия за отсроченный платеж | 70,00 евро |

Дополнительные услуги | |

| Обработка и пересылка информации о финансовых операциях по поручению клиента | 30,00 евро |

| Подготовка договоров и сопутствующих договоров в электронном формате | Бесплатно |

| Подготовка договоров и сопутствующих договоров в бумажном формате | 35.00 EUR |

| Разрешение на получение товара на имя банка | 70,00 евро |

| Расходы на курьерские услуги | Фактические расходы |

| Комиссии, взимаемые банками-корреспондентами и банками сотрудничества | Фактические расходы |

| Проверка контрагентов, вовлеченных в сделку (применимо для сделок со странами высокого риска) 3 | 45.00 EUR |

1 Комиссия должна быть уплачена в день подписания соглашения или изменений.

2 Сбор взимается в случае, если более чем один документ прошел предварительную проверку.

3 В соответствии с внутренними и внешними нормативными актами банка на момент проверки.

,ОБНОВЛЕНО: аккредитивы по использованию

Использование (или отсрочка) Аккредитивы — это определенный тип аккредитива, подлежащий оплате в заранее определенный период времени. Когда аккредитивы были впервые разработаны, было несколько конкретных аккредитивов, которые были разработаны. Это краткое руководство по использованию или отсроченным аккредитивам.

Аккредитив с использованием или с отсрочкой — это термин, который часто используется в торговом финансировании. Тем не менее, для понимания аккредитива Usance прежде всего важно понять, что такое аккредитив и почему он используется.

Во многих областях международной торговли, естественно, отсутствует доверие к операциям между юрисдикциями, и поэтому используются механизмы для снижения этого риска; один называется аккредитивом. Аккредитивы затем разбиваются на множество различных типов, таких как «Аккредитивы сайта», «Аккредитивы использования», «Резервные аккредитивы» и многие другие.

Аккредитивы используются для облегчения торговли между покупателями и продавцами товаров по всему миру. Чтобы облегчить торговлю, аккредитивы устанавливаются покупателем и продавцом.Имея банк выпустил аккредитивы на месте; это позволяет обеим сторонам торговать с комфортом. Товары будут выпущены, когда будут выполнены определенные условия и, соответственно, оплата будет произведена банком-покупателем. Вопрос о том, когда производится оплата; имеет огромное значение при взгляде на различные типы инструментов.

Аккредитив использования — Чем он отличается?

Аккредитив или Отложенный аккредитив; также известен как время или термин LC. LC — это короткое имя для обсуждения аккредитива.Таким образом, это будет аккредитив, который подлежит оплате в заранее определенный или будущий момент после выполнения условий аккредитива и предоставления подтверждающих документов.

Самый простой способ понять использование или отложенный аккредитив — это сравнить его с визовым аккредитивом; Здесь средства переводятся поставщику на основании соответствующих документов. В случае использования аккредитива на использование, банк-эмитент получает документы и, если они соответствуют условиям аккредитива, банк-эмитент принимает проект и соглашается перевести средства для оплаты в соответствии с аккредитивом позднее. дата погашения.Таким образом, покупателю предоставляется форма кредитования; так как покупатель получит квитанцию о приобретенном товаре, но сможет произвести оплату в будущем.

Почему используется аккредитив Usance?

аккредитив используется по той же причине, что и условия кредита. Это обеспечивает покупателю гибкость, увеличение оборотного капитала и возможность продажи через запас до оплаты. Оплатить товар проще на более поздний срок по сравнению с оплатой при получении; так как обычно на этом этапе уже был элемент сбора платежей от конечного покупателя.

Этот финансовый инструмент, скорее всего, предпочтителен, если между покупающей и продающей сторонами существует элемент доверия. Важно понимать, какая конечная сумма должна быть установлена и процентная ставка по продукту. Аккредитив установит время до погашения и дату фактического платежа; так что обе стороны могут использовать это в качестве ссылки. Тенор обычно определяется как определенное количество дней после даты BL или после визирования. Если это «следующий взгляд»; тогда это будет с даты получения документов банком-эмитентом.

Наличие аккредитива позволяет покупателю размещать средства в других сферах деятельности до тех пор, пока не будет произведена оплата.

Как у продавца комфорт?

Продавец может торговать с комфортом, так как платеж гарантирован «обещаниями» в банковской системе; поскольку банк-эмитент будет вести переписку с банком-консультантом и удостовериться в том, что существует понимание того, что имеется достаточный буферный запас или запасы обеспечения для осуществления платежа на дату погашения.Другим вариантом для поставщика является возможность дисконтировать Usance LC в точке, которая раньше срока погашения. Это позволит им элемент оплаты до даты погашения. Очевидно, что кредитоспособность банков, действующих от имени сторон, имеет первостепенное значение при использовании этих инструментов.

Вы видели наше руководство по аккредитиву?

.аккредитивов

Аккредитив предоставляет безотзывную гарантию экспортеру, что при условии, что товары и / или услуги доставлены импортеру в соответствии с условиями договора и с соответствующими документами, он будет оплачен банком, выдавшим этот аккредитив ( банк импортера). Он также предоставляет импортеру заверения в том, что заказанные товары и / или услуги будут получены в соответствии с соответствующей документацией и на любых договорных условиях, изложенных в соглашении о покупке.Обязанность банка-эмитента по оплате бенефициара аккредитива, чаще всего экспортера, таким образом, зависит от экспортера, доставляющего товар, как указано в аккредитиве, а также от всех других требований, указанных в документированном документе. кредит.

Документация, требуемая в аккредитиве, зависит от уровня сложности транзакции и степени безопасности, которую обе стороны желают иметь в транзакции: безопасность платежа, безопасность и прозрачность в отношении описания товара, безопасность в отношении таможенное оформление, процесс транспортировки и доставки в срок и другие виды рисков, связанных с транзакцией.Соответствие документов должно быть проверено — это одна из важных особенностей процесса принятия / одобрения аккредитивов, в частности, для банка экспортера. Правовые положения основных аккредитивов подлежат регулярной стандартизации банковской комиссией Международной торговой палаты (ICC), которая также предоставляет арбитражные услуги. Наличие надежного и четко обозначенного залога и подробная документация делают документарные аккредитивы одной из самых безопасных форм кредитования.Такая документация и обеспечение признаются на международном уровне коммерческими законами по всему миру и подлежат арбитражу в случае невыполнения обязательств или других проблем, влияющих на транзакцию.

Руководство по внедрению

Стандартная документальная форма заявки на кредит была разработана Международной торговой палатой (ICC). МУС также опубликовал «Единые правила и обычаи для кредитования документов». Права и обязанности покупателей, продавцов и участвующих банков в международных операциях по аккредитивам подробно представлены в публикациях, предоставленных МУС.

Процесс

Диаграмма ниже иллюстрирует типичные потоки документов и информации при исполнении аккредитива.

Шаг 1 Покупатель соглашается приобрести товар у продавца. Это соглашение может быть заказом на покупку, принятым счетом-проформой, официальным контрактом или неформальным обменом сообщениями.Соглашение заключается в том, что товары приобретаются, как и когда они должны быть отправлены и застрахованы, а также как и когда должна быть произведена оплата. В этом случае соглашение заключается в использовании аккредитива в качестве механизма оплаты.

Шаг 2 Покупатель обращается в свой банк за аккредитивом, подписав банковскую заявку / бланк заявления / соглашения.

Шаг 3 После утверждения заявки банк-эмитент выдает фактический инструмент аккредитива и отправляет его продавцу (бенефициару).

Шаг 4 Получив подтверждение платежа банка-эмитента, продавец отправляет товар покупателю.

Шаг 5 Продавец готовит документы, указанные в аккредитиве, и представляет их в банк-эмитент.

Шаг 6 Банк-эмитент проверяет документы. Если будет установлено, что документы соответствуют аккредитиву, банк-эмитент платит продавцу.

Шаги 7 и 8 Банк-эмитент получает платеж от заявителя (покупателя) в соответствии с условиями договора аккредитива заявителя и направляет документы заявителю.

Шаг 9 Заявитель использует документы, чтобы забрать товар у перевозчика, завершив цикл аккредитива.

Преимущества

С помощью аккредитива банк может нейтрализовать страну и банковский риск корпоративного клиента, предлагая подтвержденный документарный аккредитив, если клиент полагается на платежеспособность, знания и профессионализм банка. Осуществляя операции по продаже на экспорт по безотзывному аккредитиву, продавец не обязан определять кредитоспособность иностранного покупателя.Аккредитивы выдаются в разных формах от иностранных банков и финансовых учреждений. Различия связаны с различиями в обычаях и правилах торговли и финансов в стране происхождения банка-эмитента или финансового учреждения. Если по какой-либо причине продавец не может выполнить одно или несколько условий аккредитива, ему абсолютно необходимо связаться с покупателем, чтобы договориться об одной или нескольких поправках к первоначальному соглашению.

Список литературы

Полезное чтение включает в себя:

«Международное регулирование и режим финансирования торговли: какие проблемы?» ВТО, 2010.