Персональное финансовое планирование: Персональное финансовое планирование — инструмент, который позволяет заглянуть в свое будущее

Персональное финансовое планирование — инструмент, который позволяет заглянуть в свое будущее

Каждый из нас рано или поздно приходит к пониманию, что надо ставить перед собой цели, ведь жизнь — как самолет, — не может лететь вникуда. Поставив их, мы начинаем задумываться о том, как достичь их быстрее и проще. Еще лучше, когда в любой момент времени у нас есть возможность оценить прогресс и понять: все ли верно мы делаем, достаточно ли быстро мы бежим, чтобы достичь цели вовремя? Вот если бы иметь инструмент, способный не на словах, а на конкретных результатах показывать, как правильно сформировать цель и прийти к ней в нужный момент…

Сегодня такой инструмент уже существует: заглянуть в свое будущее возможно с финансовой группой БКС.

Начнем с фактов: 7 млн. россиян имеют проблемы с кредитами, 80% живут одним днем и не ведут учет своих семейных финансов. Только у 60% россиян хватит сбережений на 3 месяца в случае непредвиденных обстоятельств и потери дохода.

Становится очевидной привычка части современного населения жить в кредит, копить на первоначальный взнос на квартиру, машину, учебу, или иную «мечту», брать кредит на недостающую часть, и потом много лет расплачиваться по нему с банком. Это обстоятельство способно погубить много интересных идей и желаний.

А если говорить о другой части населения, которая уже имеет накопления и задумывается, позволяют ли текущие финансовые решения достичь поставленных целей?

Большая часть населения России, невзирая на размер своего дохода, может находиться в очень уязвимом финансовом положении. Потому что может не знать об основных элементах финансовой стабильности, и никогда еще не анализировала свое финансовое положение с этой точки зрения. Кроме того, у большинства семей в России активы распределены нерационально.

У каждого человека свои цели и видение будущего, свой бюджет. Вместе с тем, в жизни подавляющего большинства людей есть схожие финансовые цели. Для многих это — покупка недвижимости, создание капитала для высшего образования детей, повышение уровня жизни, формирование личного капитала, создание и передача наследства.

Кто-то стремится к созданию бизнеса, для чего нужно накопить стартовый капитал. Наконец, у каждого могут быть сугубо личные задачи, требующие серьезных накоплений.

Все эти задачи требуют крупных сбережений. Значит — создание необходимых фондов нужно планировать, если фонды сформированы — важно отслеживать эффективность выбранных решений. Создание капитала требует времени, и регулярных усилий и так же важен пересмотр стратегии размещения денег, возможно у Вас отсутствует финансовый инструмент, который сбалансирует Ваш портфель и увеличит доходность.

С чего начать или как продолжить?

На помощь приходит Персональное финансовое планирование — инструмент финансовой группы БКС, который лежит в основе работы с каждым клиентом и позволяет заглянуть в свое финансовое будущее.

Уже сегодня Вы сможете оценить вероятность достижения Ваших целей. Мы подберем набор финансовых инструментов, с помощью которых эти цели могут быть реализованы к запланированной дате.

С помощью Персонального финансового плана Вы поймете, что возможно достаточно просто грамотно управлять своим капиталом. И мы готовы Вам в этом помочь на самом профессиональном уровне.

При этом не важно, какой размер первоначального капитала у вас есть уже сегодня: большой или пока не очень. Важно, что выбираете Вы: брать кредит и использовать на свои расходы весь свой капитал, или заставить деньги работать так, чтобы они приносили доход, которого хватит и на повседневные расходы, и на мечты, и приятные моменты жизни.

Сколько звонков, смс и сообщений вы ежемесячно получаете от разных банков? Финансовый рынок переполнен инвестиционными инструментами и предложениями. Но задавали ли Вы себе вопрос: зачем в Вашем портфеле тот или иной продукт, который Вы приобрели в банке? Помогает ли он реализовывать ваши цели сегодня и в будущем?

В основе персонального финансового планирования лежит подход, который отталкивается от определенной Вами цели, а не от продукта, который решает предложить Вам менеджер в банке.

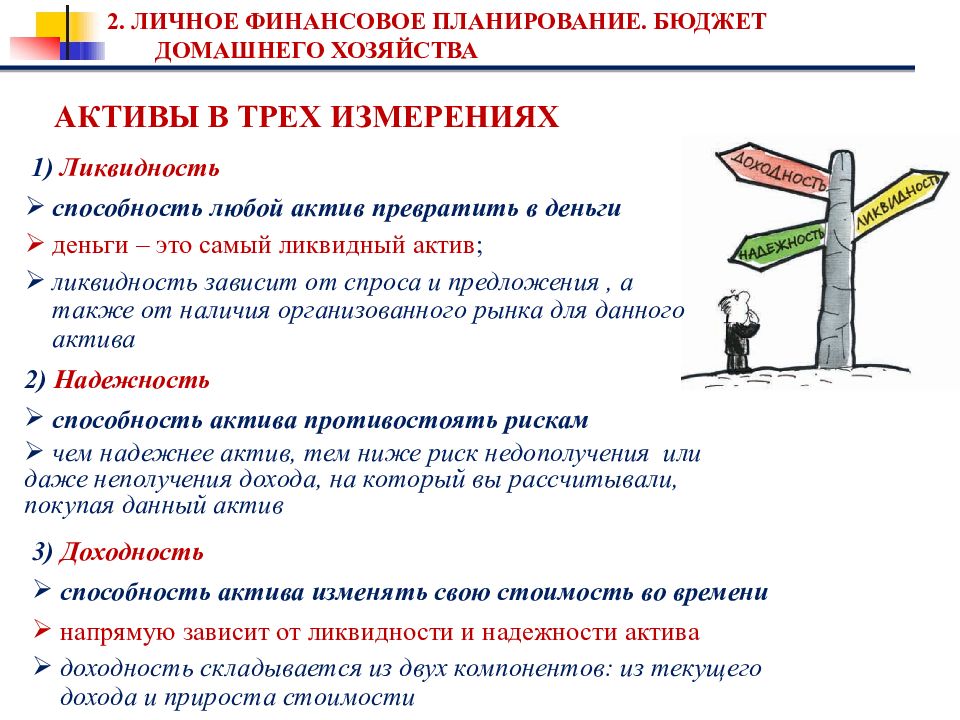

Учитывается золотой стандарт портфельного подхода: ликвидность, защита и доходность. Важно помнить, что ни один из существующих в мире финансовых инструментов не обладает всеми свойствами одновременно.

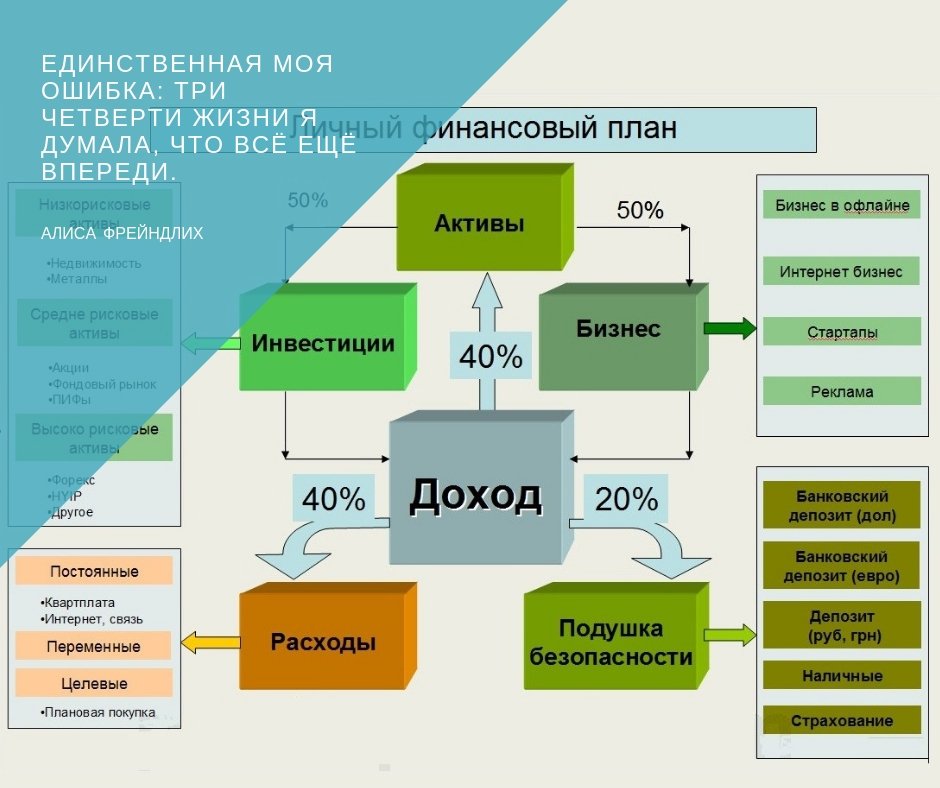

Поэтому, проводя Вам персональное финансовое планирование, мы учтем четыре принципа формирования финансового портфеля:

- защити, что имеешь;

- создай резервный фонд/подушку безопасности;

- инвестируй/обгоняй инфляцию;

- рискуй, но разумно и ради существенной прибыли.

Эти правила позволяют не только подбирать продукты под любой инвестиционный профиль инвесторов и существенно помогают реализовывать разработанную на бумаге стратегию, и при необходимости корректировать ее, выбирая новые финансовые решения. Любой, даже самый долгосрочный финансовый план рекомендуется пересматривать каждые полгода-год. В условиях стремительно меняющихся экономических реалий ребалансировка портфеля становится не просто рекомендованным, а необходимым действием.

«Инвестиции — это опасно; высока вероятность потери,» — подумают многие из Вас. «Инвестиции — это всегда соотношение риска и доходности», — ответим мы. Финансовая группа БКС подготовила решения как для самых консервативных клиентов, так и для агрессивных инвесторов. Мир инвестиций активными темпами развивается и шагает вперед, поэтому в линейке продуктов БКС есть финансовые инструменты с защитой капитала и возможностью зарабатывать больше, чем по вкладу.

В то же время, есть инструменты и для самостоятельных инвесторов — людей, которые обладают высокой финансовой грамотностью. При этом инвестор решает сам: активно участвовать в процессе принятия инвестиционных решений, или передать эту функцию надежным специалистам Премьер БКС.

Поможет в составлении персонального финансового плана финансовый советник Премьер БКС, который, учитывая Вашу готовность к риску и желаемый доход, подберет перечень инструментов (включая депозит), который подскажет, как реализовать Ваши цели и поможет жить в унисон с Вашими желаниями здесь и сейчас.

Позвоните или запишитесь на составление персонального финансового плана уже сегодня. Стройте свой финансовый портфель исходя из Ваших целей, а не чужих планов на Ваши финансы. Помните: «Когда очевидно, что цель недостижима, не изменяйте цель — изменяйте свой план действий». Конфуций.

Личное финансовое планирование (ЛФП) и финансовый план

Эта статья – про личное финансовое планирование (ЛФП). Оно помогает людям достигать важнейших жизненных целей, и жить в достатке.

Что такое финансовое планирование? Личное финансовое планирование (ЛФП) – это комплексная оценка текущего и будущего материального состояния.

Карта жизни, которая позволяет эффективно использовать свои возможности: накопить деньги на необходимые покупки, рассчитать свои реальные возможности по кредитам, обеспечить стабильность в будущем, создать капитал, стать финансово свободным.

Личное финансовое планирование должно охватывать все сферы денежных потребностей человека.

1. Правильная наглядная концепция финансового планирования

Цели и задачи личного финансового планирования:

- Обеспечить достойный текущий уровень жизни семьи;

- Обеспечить семью жильем и подсобным хозяйством, улучшить условия жизни;

- Защитить членов семьи от возможных последствий утраты здоровья и трудоспособности;

- Защитить семью от материальных последствий после возможной потери кормильца;

- Обеспечить хорошее воспитание, образование и развитие детям;

- Обеспечить возможности хорошего отдыха и досуга, развития личных интересов и хобби;

- Открыть собственный бизнес, погасить долги, создать резервный фонд;

- Сохранить привычный уровень жизни после выхода на пенсию;

- Сформировать семейный капитал для будущих поколений. Плановая передача наследства.

Концепции финансового планирования можно описать тремя словами: мечтай, планируй, отслеживай.

Финансовое планирование – это комплексный, непрерывный подход к управлению личными финансами, который начинается с определения мечты, разработки плана ее достижения и постоянного отслеживания прогресса с внесением ситуационных изменений.

2. Заблуждения и факты

| Многие люди думают, что личное финансовое планирование – это: | На самом деле личное финансовое планирование – это: |

|

|

|

|

|

|

|

|

|

|

Есть вопрос? Закажите бесплатную консультацию.

3. Часто задаваемые вопросы

- Что такое личный финансовый план?

Документ, в котором отражена стратегия достижения материальных целей человека, исходя из текущего положения и имеющихся ресурсов.

- Что такое финансовое планирование?

Это научно обоснованный процесс принятия квалифицированных решений каждым человеком при управлении личными финансами.

- Какова цель личного финансового планирования?

Осознанное принятие решений в рамках комплексного финансового плана семьи. К преимуществам осознанного подхода можно отнести: повышенную вероятность достижения целей, обеспечение защиты от рисков, повышение уровня жизни.

- Что включает процесс личного финансового планирования?

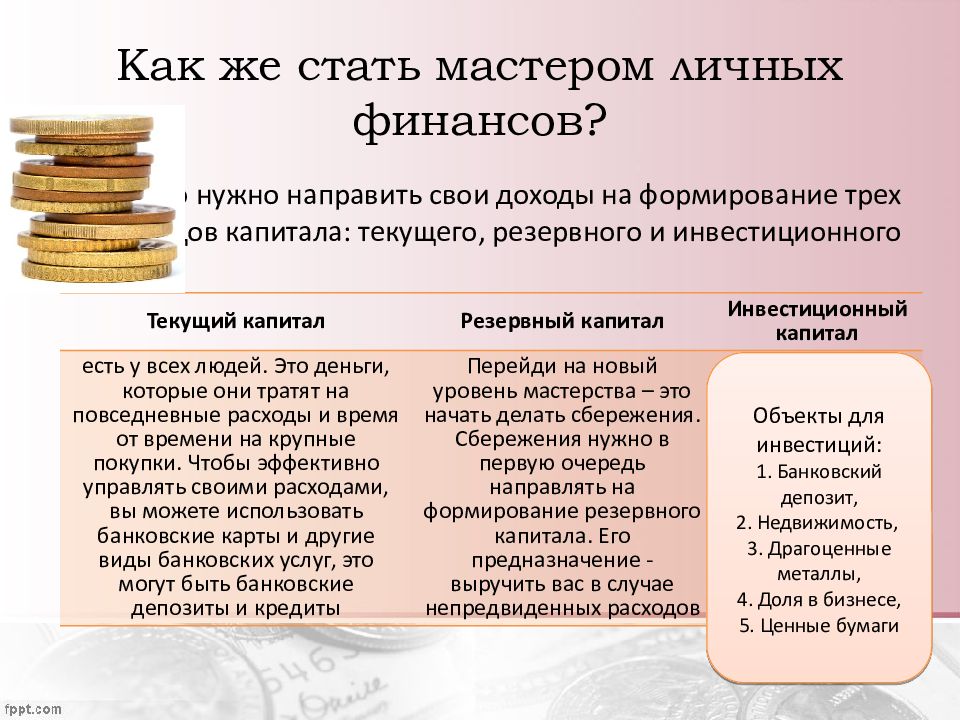

Диагностику финансов на основе начальных данных (анализ активов, пассивов, доходов и расходов), определение целей, оценку возможности их достижения, введение инструментов защиты капитала и жизни, формирование инвестиционного портфеля на основе риск-профайла клиента. Это разработка личного финансового плана и его постоянный мониторинг.

Комплексный план – это долгосрочный полный финансовый план, включающий в себя диагностику и оптимизацию текущего материального положения, стратегию управления капиталом (защита, накопление, сбережение, преумножение), консультации по финансовым и инвестиционным инструментам, помощь при заключении сделок.

Инвестиционный план – это план, охватывающий формирование инвестиционной стратегии и консультации по инструментам инвестирования для достижения финансовых целей на основе данных о реальной сумме инвестиции.

Целевой план – это краткий финансовый план, стратегия достижения наиболее важной материальной цели и советы по финансовым инструментам.

Финансовые инструменты для реализации личного финансового планирования:

- Банковское рассчетно-кассовое обслуживание.

- Депозитные программы.

- Страхование: накопительное страхование жизни, рисковое страхование жизни и др.

- Добровольное медицинское страхование.

- Аннуитетные программы.

- Пенсионное обеспечение.

- Инвестиционные программы.

Финансовое планирование – универсальный инструмент, который поможет достичь цели и решить все задачи в вашей жизни.

Финансовое планирование – охватывает все сферы ваших денежных потребностей.

Финансовое планирование – это карта жизни, с помощью которой вы можете эффективно использовать свои возможности:

- накопить деньги на необходимые покупки;

- рассчитать свои реальные возможности по кредитам;

- обеспечить стабильность в будущем;

- создать капитал;

- стать финансово свободным.

Если у вас еще нет карты жизни, тогда куда вы направляетесь и куда мечтаете прийти? Самое время задуматься об этом и сделать первый шаг. Обращайтесь ко мне – пожалуйста, отправьте мне заявку на бесплатную онлайн-консультацию:

P.S. Подписывайтесь на Telegram-канал «Финансы с Еленой Максимович», где я регулярно делюсь полезными материалами о личных финансах, статьями, которые считаю интересными, размещаю свои кейсы и кейсы коллег, которые вы не найдете на сайте или в других источниках.

С уважением,

Елена Максимович,

финансовый консультант

Что такое личное финансовое планирование?

Личное финансовое планирование… что это и «с чем его едят»? Нужно ли оно всем или это навык необходимый только обеспеченным людям?

Личное финансовое планирование — это практическая сторона теории финансовой грамотности. Например, если теоретически вы знаете, что нужно откладывать 10% текущего дохода, то вы в этом вопросе финансово грамотный. Но если на практике своей жизни вы этого не делаете, то считайте, что личного финансового планирования в вашей жизни нет.

Если вы читаете эту статью, то скорее всего у вас есть некий уровень финансовой грамотности. Вы знаете о том, что в вашей жизни есть система личных финансов. И хотите внедрить ваши знания по финансовой грамотности в жизнь своей семьи.

Что нужно для начала личного финансового планирования?Вы должны честно себе ответить на два вопроса

- Есть ли у меня хотя бы одна финансовая цель?

- Есть ли у меня намерение эту цель достигать ?

Если оба ответа положительные, то можем смело двигаться дальше.

Чтобы понять более образно, что такое личное финансовое планирование на практике, включите свое воображение на полную мощность и представьте, что вы собираетесь в поход в горы. У вас есть цель — покорить вершину. И есть намерение этого добиться. Что вам для этого нужно? Учесть много аспектов: уточнить высоту горы, какие могут быть трудности в пути, потом предстоит разработка маршрута и подготовка экипировки и снаряжения.

Что включает в себя практика личного финансового планирования?

Вам нужно посмотреть на вашу финансовую цель с двух сторон: взглядом стратега (бросить взгляд на вершину и оценить величину цели) и взглядом тактика (подумать с какой стороны горы проще и легче будет добраться до вершины). Но и этого еще не достаточно. Нужно оценить и ваши личные возможности на сегодня, достаточная ли у вас спортивная подготовка для такого похода. И если она слабовата, то сначала нужно укрепить свое тело и физические возможности.

Очень похожий принцип используется и когда вы реализуете на практике личное финансовое планирование. Где стратегическая цель (вершина горы) – это ваша личное желание в цифрах. Маршрут до вершины – это план достижения этого желания или Личный финансовый план. Экипировка и снаряжение – это ваши активы, пассивы и умение пользоваться финансовыми инструментами. А ваша «спортивная подготовка»– это ваша финансовая грамотность и умение считать расходы.

Таким образом практика личного финансового планирования включает 4 важные опорные точки:

- Финансовая грамотность и умение вести учет доходов и расходов

- Умение анализировать свои активы и пассивы

- Наличие Личного финансового плана и умение его корректировать

- Практика использования финансовых инструментов

Как управлять деньгами или 5 мифов о личном финансовом планировании.

Урок 2. Планирование и учет финансов

Финансовая грамотность предполагает не только знание теории денег и их обесценивания. Любому человеку или организации просто необходимо финансовое планирование и учет своих финансов. Почему же это так важно? Дело в психологии денег. Если вы не ведете учет потраченных денег, не планируете на будущее, то вы всегда будете тратить столько, сколько зарабатываете. Вы наверняка сами убеждались в этом. Даже если удалось отложить какую-то сумму денег, в итоге рано или поздно она вынимается из запасов и тратится на текущие потребности.

Когда вы собственными глазами видите количество заработанных и потраченных денег, то избегаете искушения тратить весь заработок, начинаете откладывать часть зарплаты и начинаете подумывать об инвестициях. Поэтому финансовое планирование делает очень важное дело — оно наглядно показывает все ваши операции с деньгами. Те, кто считают скучным это занятие и не планируют, всегда удивляются куда исчезают все деньги и им постоянно их не хватает. Даже если в какой-то момент их доход увеличивается вдвое, в итоге через какое-то время перед ними предстает все та же проблема в виде недостатка денег, потому что они не имеют финансовой цели. А если человек берет кредит, ситуация ухудшается на очень длительное время. Теперь вы понимаете, насколько важен учет ваших финансов, поэтому приступим к этой теме более детально.

Стоит сразу сказать, что если вы считаете, что суть планирования в том, чтобы накопить деньги и купить машину или дом, то это главная ошибка, которую вы должны будете исправить. Вы поймете, почему такое мышление является неправильным с экономической точки зрения в четвертом уроке. Но до этого вы должны осознать не менее важные вещи.

Содержание

- Финансовое планирование организации

- Личное финансовое планирование

- Пять шагов финансового планирования

- Программы для планирования личного бюджета

- Проверочный тест

- Отзывы и комментарии

Прежде чем приступить к личному финансовому планированию, рассмотрим планирование организаций. Если в будущем вы хотите открыть свой собственный бизнес, вам не обойтись без финансового планирования.

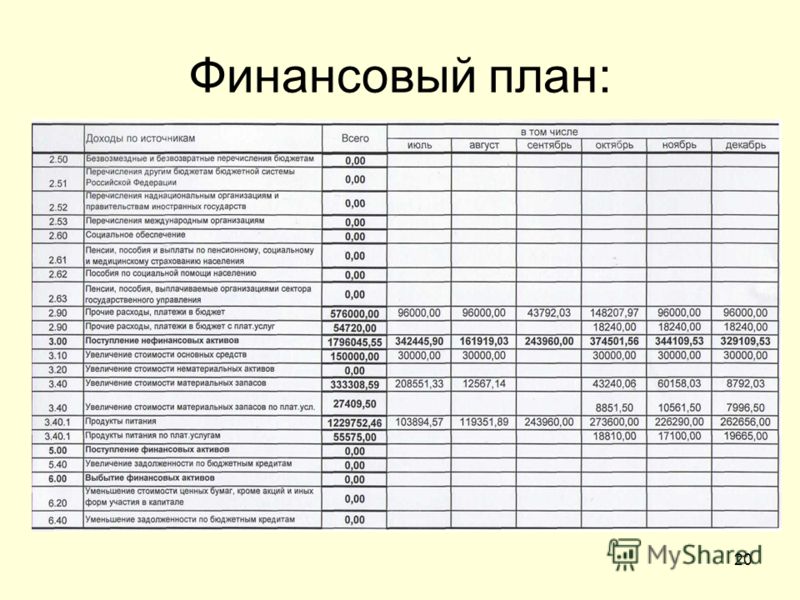

Финансовое планирование организации

Финансовое планирование — это планирование всех доходов и расходов для обеспечения развития организации («Финансовый менеджмент и налогообложение организаций», Левчаев А. П.). Финансовых планов может быть несколько в зависимости от целей и направлений. Такой план представляет собой балансовую форму в виде сгруппированных статей доходов и расходов, планируемых к получению и финансированию в предстоящем периоде.

Такой план представляет собой балансовую форму в виде сгруппированных статей доходов и расходов, планируемых к получению и финансированию в предстоящем периоде.

До того как приступить к разработке финансового плана, необходимо понять задачи финансового планирования.

Основными задачами финансового планирования являются:

- Определение путей эффективного вложения капитала.

- Контроль за финансовым состоянием.

- Соблюдение интересов инвесторов и акционеров.

- Установление разумных отношений с бюджетом, банками и внебюджетными фондами.

- Выявление скрытых резервов.

- Обеспечение необходимыми ресурсами деятельности организации.

До того, как заняться составлением плана, необходимо осознать финансовое состояние организации. Чтобы вылечить пациента и поддерживать его здоровье, нужно поставить ему диагноз. Именно этим и стоит заняться в первую очередь.

Сводный финансовый план на определенный период называется бюджетом. То есть бюджет строится на основе двух материй — денег и времени. Вы четко прописываете определенный период времени, на который рассчитан ваш финансовый план, после чего распределяете финансовые (и не только) ресурсы.

Бюджет может быть на уровне личных финансов, организации или государства. Несмотря на разные масштабы, бюджет любого уровня имеет одни и те же признаки и критерии. Например, если ваши или государственные доходы превышают расходы, это называется профицитом бюджета. Если же количество расходов превышает доходы, тогда возникает бюджетный дефицит и многое начинает выходить из-под контроля. Профицит является более желательным, нежели дефицит, однако лишние деньги нужно немедленно запускать в оборот, соблюдая баланс.

На первых порах повышения финансовой грамотности вы можете считать, что бюджет и финансовый план — это одно и то же. Разница может быть только в том, что финансовый план иногда дополняется какими-то рекомендациями, целями, а бюджет в основном имеет дело с цифрами и графиками. В финансовом плане заложен бюджет и между ними часто можно ставить знак равенства.

В финансовом плане заложен бюджет и между ними часто можно ставить знак равенства.

Помимо задач финансового планирования существуют еще и его принципы:

- Прогнозирование. Анализируется экономическое состояние организации и страны (иногда и всего мира, если это транснациональная корпорация). Качество прогноза определяет качество финансового плана.

- Оптимизация. Это значит уменьшение расходов без ущерба для организации и ее сотрудников и наиболее эффективное вложение денег.

- Контроль. Грамотный финансовый план не допускает безответственности, четко показывает кто за что отвечает и позволяет контролировать все аспекты организации.

- Документирование. Ведение документов является естественным следствием контроля.

- Координация. Финансовые планы разных подразделений должны разрабатываться в тесной связи друг с другом. Иногда вполне разумно сделать упор (читайте — вложить больше денег) в одно подразделение, пожертвовав некоторыми расходами на другое.

- Выделение приоритетов. Для того, чтобы выполнить финансовый план, руководитель должен определить четкие и ясные цели. Главным приоритетам должны подчиняться все действия и финансовые сделки организации. Без приоритетов компания может потратить массу денег на совсем ненужные направления и просто-напросто потерпеть финансовый крах.

- Адекватность. Очень похвально ставить себе амбициозные цели, однако ничем не подкрепленные амбиции могут привести к печальным последствиям.

- Многовариантность и гибкость. План может быть скорректирован с учетом экономического климата. Экономика меняется каждый день, поэтому нужно отслеживать ее тенденции и вносить поправки в финансовый план.

Составление финансового плана — это комплексное и сложное занятие. Поэтому мы сосредоточимся на общих и понятных чертах. Доходы и расходы составляют основу бюджета любой организации, государства или обычного человека. Существуют такие статьи:

Доходы и расходы составляют основу бюджета любой организации, государства или обычного человека. Существуют такие статьи:

Доходы и поступления средств

- Прибыль от продажи продукции, работ и услуг.

- Прибыль от прочей реализации (основных средств и других активов).

- Амортизационные отчисления.

- Поступление денег от других компаний.

- Планируемые доходы, не имеющие отношения к реализации товаров, работ и услуг. Это могут быть доходы от ценных бумаг, долевого участия в уставном капитале других компаний, сдачи имущества в аренду, хранения финансов на депозитах.

Расходы и отчисления средств

- Налоги, уплаченные из прибыли и другие.

- Расходы амортизационных отчислений.

- Заработная плата.

- Стоимость сырья и других ресурсов.

- Погашения кредитов.

- Аренда помещений.

- Прочие расходы.

Это все, что любому финансово грамотному человеку нужно знать, если он пока что не рассматривает возможность управления собственной организацией. Когда же вы твердо решите ступить на этот путь, вам предстоит изучить намного больше информации, либо же нанять финансового консультанта.

Теперь пришло время рассмотреть личное финансовое планирование, которое вы можете составить сами, придерживаясь определенных инструкций.

Личное финансовое планирование

Для грамотного личного финансового планирования вам не повредит пройти курс по тайм-менеджменту. Этот курс научит вас правильно распределять время в разных сферах для получения дохода от них. В четвертом уроке мы рассмотрим способы получения дополнительного дохода, поэтому вам нужно научиться ставить правильные цели и вырабатывать стратегию их достижения, правильно распределяя свое время и усилия. Сочетание этих двух навыков поможет вам стать на ноги в финансовом плане.

Личное финансовое планирование позволит любому человеку правильно оценить свое финансовое состояние и распределить ресурсы для получения большего дохода. Если на вас навевает скуку работа с бумагой, которую нужно заполнять и дополнять каждый день, позже вы увидите список приложений с приятным дизайном и функционалом, недоступными обычному листу бумаги.

Если на вас навевает скуку работа с бумагой, которую нужно заполнять и дополнять каждый день, позже вы увидите список приложений с приятным дизайном и функционалом, недоступными обычному листу бумаги.

Прежде всего вам нужно осознать тот факт, что любая сэкономленная денежная единица может превратиться спустя какое-то время в две и больше. Если же она потрачена на что-то ненужное, вы лишаетесь этой возможности. Вспомните, какое количество бесполезных трат вы совершили за год и умножьте эту цифру на три — вероятно, такую сумму вы могли бы получить через год или два при правильном инвестировании. Большинство финансово преуспевающих людей поэтому и достигли своих вершин — они привыкли тратить минимум, а остальные деньги вкладывать во что-то. Ведь всем известны истории, когда выигравшие в лотерею в итоге всего за год становились опять нищими. Они не были финансово грамотными. Однако если бы они уделили финансовому планированию хотя бы пару часов, то могли бы наглядно увидеть, что всего спустя год этих денег не останется.

Перед тем, как составить свой личный финансовый план, вы должны знать принципы планирования.

Принципы планирования личных финансов

- Принцип экономии. Терпение — сила. Это качество помогает любому человеку в любой сфере жизни, оно же поможет и в личных финансах. Желание немедленного удовлетворения и нетерпение это признак незрелого, детского поведения. Все мы знаем, что нужно экономить, но делает это очень небольшой процент людей. Однако и до крайности доходить не стоит, потому что экономия ради экономии тоже до добра не доведет. Позже мы расскажем вам, что нужно делать с сэкономленными деньгами.

- Принцип достаточности. Нужно поставить барьер между собой и современным медиа. Функция любой рекламы в том, чтобы показать вам, что вы будете несчастны, если не купите этот товар. Научитесь размышлять о полезности приобретения товара именно с позиции ценности. Если товар не принесет вам ничего, кроме сомнительного удовольствия, не покупайте его.

Будьте довольны нынешним положением и думайте о том, что сделать его еще лучше вам поможет ощущение самодостаточности. Самодостаточность не значит сидеть сложа руки, это значит быть счастливым уже сейчас, но при этом знать, как может стать еще лучше. Будьте благодарны — это одно из самых недооцененных качеств человека.

Будьте довольны нынешним положением и думайте о том, что сделать его еще лучше вам поможет ощущение самодостаточности. Самодостаточность не значит сидеть сложа руки, это значит быть счастливым уже сейчас, но при этом знать, как может стать еще лучше. Будьте благодарны — это одно из самых недооцененных качеств человека. - Принцип работоспособности. Для хорошей жизни очень важно найти такую работу, на которой вы не будете думать только о деньгах. В этом случае ваша работоспособность повысится в несколько раз, а вместе с ней и доходы. Любите то, что делаете. Это поможет находиться всегда в приподнятом настроении и находить время и силы для многого другого.

- Принцип исследования. Финансовая грамотность предполагает постоянное осознанное отношение к деньгам и возможностям. Выясните, какие продукты и товары вам в самом деле необходимы и не переплачивайте за более дорогие версии. Все ваши сегодняшние финансовые решения касаются вас и вашей семьи в будущем.

- Принцип приоритетности. Каждый день мы сталкиваемся с одной очень важной проблемой — на что потратить и куда вложить свои деньги. С этим сталкиваются даже миллионеры. Помните, что если вы покупаете один дорогой товар, вы лишаетесь другого. При помощи одного товара или услуги вы становитесь умнее и лучше, при помощи второго деградируете. Как показывает практика, вторые товары покупаются намного чаще. Отличайте первые от вторых.

- Принцип отслеживания. Управление деньгами должно стать привычкой. Бездумные траты денег ведут к финансовому краху. Отслеживайте и всегда помните о том, сколько у вас денег и на что вы их тратите.

- Принцип скромной жизни. Пускай даже на время. Вам нужно добиться того, чтобы ваш доход формировался без вашего участия и только тогда вы можете себе позволить намного больше. Если ваш пассивный доход достигает нужной вам суммы и радует вас без остановок, это верный признак того, что вы добились финансовой независимости.

Скромная жизнь не значит плохая, это значит более разумная. Конечно, если вы работаете с людьми, у вас должна быть хорошая и опрятная одежда. Смысл в том, чтобы не покупать лишнюю одежду.

Скромная жизнь не значит плохая, это значит более разумная. Конечно, если вы работаете с людьми, у вас должна быть хорошая и опрятная одежда. Смысл в том, чтобы не покупать лишнюю одежду. - Принцип избежания долгов. Любой кредит и долг съедает часть вашего финансового будущего. Он возможен в некоторых случаях, о которых мы поговорим позже.

- Принцип упрощения. Простота ведет к эффективности, пониманию и отсутствию стресса. Любая новая вещь помимо хороших эмоций несет в себе и много плохих. Покупка нового дорогого телефона просто склоняет вас к тому, чтобы играть на нем в хорошие игры и использовать бессмысленные приложения. Упрощение в стиле дзэн поможет любому человеку стать более счастливым, а в нашем случае еще и финансово грамотным.

- Принцип инвестирования. Помните об инфляции? Простое хранение денег конечно лучше, чем бездумная их трата, но и эффективным такое поведение тоже не назовешь. Инвестирование всегда несет определенный риск, однако без этого в мире денег нельзя. Читайте много книжек, смотрите видео и размышляйте.

- Принцип осторожности. Состоятельного человека характеризует не дорогая машина, а то, сколько он может прожить месяцев, если сегодня лишится работы. Говорят, что если вам хватит денег на шесть месяцев хорошей жизни, значит вы можете считаться средним классом. И тем не менее суть финансового благополучия в том, чтобы не работать (или работать там, где нравится) и при этом иметь постоянный приток дохода.

- Принцип сотрудничества. Конечно можно иметь неплохой доход, работая в одиночку, но информационный век предлагает большое количество возможностей для кооперации с другими людьми. Принцип синергии работает очень хорошо именно в финансовой сфере. Подобрав правильную команду, любой человек может генерировать больше дохода.

Теперь, когда мы познакомились с принципами планирования личных финансов, самое время перейти к практике.

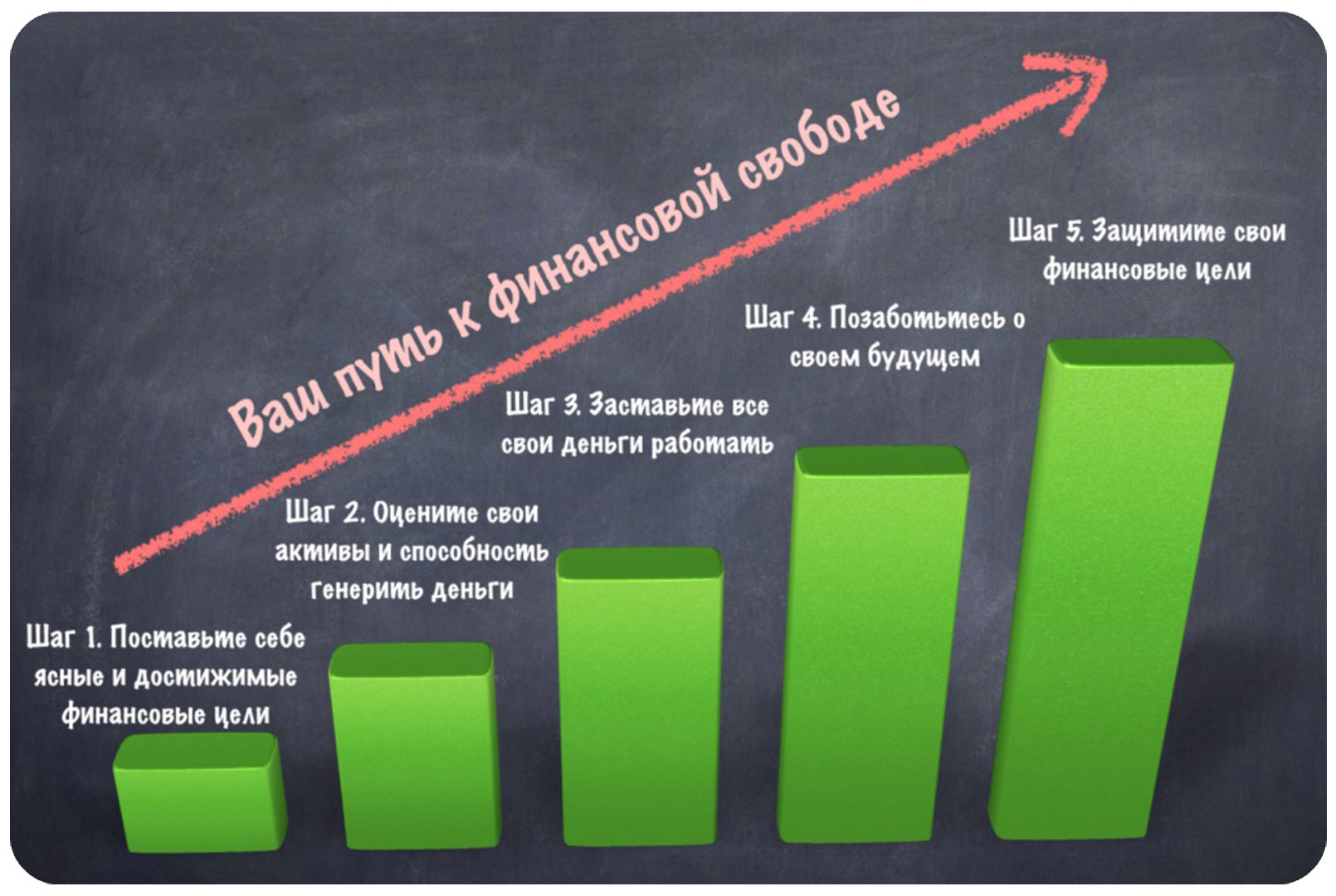

Пять шагов финансового планирования

Финансовое планирование учитывает всего пять шагов. К каждому шагу стоит относиться с должным вниманием и не приступать к следующему, пока окончательно не разобрались с предыдущим.

1

Оценка

Прежде всего вам нужно четко оценить каковы ваши активы и пассивы. Для начала определите, сколько у вас имеется наличных и электронных денег. Затем запишите в графу «активы» то, что приносит вам доход: депозит, месячная зарплата, инвестиции. В графу «пассивы» впишите все, что не приносит вам денег и вытягивает из вас деньги: машина, дом или ипотека, кредит, счета за квартплату, интернет и пользование мобильным телефоном. Определите хотя бы примерное количество денег, которые вы тратите в месяц на еду, одежду и развлечения. И да, машина и квартира являются вашим пассивом и об этом мы поговорим отдельно.

Избавьтесь от кредитов. Вы должны понимать, что в итоге вы все равно его отдадите, но он будет вытягивать из вас проценты и формировать синдром должника. Запомните: никаких долгов, минимальные потребности можно удовлетворить при любом доходе. Конечно не нужно подвергаться крайностям — жить в машине или ходить в порванной одежде.

Проще говоря, вы должны в итоге увидеть две примерные цифры — ваши общие доходы и расходы в месяц.

2

Цель

Без цели никуда, особенно если она долгосрочная. Собрать определенную сумму за пару месяцев способен почти каждый, но если речь идет о нескольких годах, тогда вам нужна железная дисциплина и мотивация. И именно постановка цели поможет вам в этом.

В идеале вы должны планировать на несколько лет вперед, потому что именно это является финансово грамотным поведением. Например, это может быть запись «Миллион долларов через десять лет». Она имеет свои недостатки, но уже лучше, чем ничего. Конечно ваша цель должна быть объективной, но с другой стороны очень легко себя недооценить и в итоге вы получите меньше, чем могли бы. Когда вы начнете разбираться в своих финансах и будете инвестировать деньги, то поймете, что миллион долларов способен накопить любой человек на планете. Давайте подумаем о том, какую цель должен ставить перед собой финансово грамотный человек.

Давайте подумаем о том, какую цель должен ставить перед собой финансово грамотный человек.

Вашей финансовой целью не должно быть что-то вроде «Купить через два года машину» или «Купить через пять лет дом». Это экономически неправильное мышление, потому что даже если вы в итоге достигнете этого, у вас намного увеличатся расходы и всю оставшуюся жизнь вы будете тратить на поддержание функционирования автомобиля или дома. Цель «Через десять лет иметь миллион долларов» уже лучше, однако это значит, что по истечении этого периода времени вы просто начнете тратить свой миллион и в итоге скатитесь в то финансовое состояние, с которого начали. Вашей целью должно стать формирование пассивных источников дохода. Грубо говоря, это может быть миллионный счет в банке, который каждый год позволит вам не работать и снимать хорошие проценты. Однако банки и экономическая ситуация нестабильна, поэтому вам нужно помнить еще одно золотое правило: не кладите все яйца в одну корзину.

Если вашей целью станет «Миллион долларов в банке и еще пять источников пассивного дохода из разных инвестиций», то вот это уже близко к финансовой состоятельности. Об этом мы подробнее побеседуем в четвертом уроке.

3

Создание плана

Первым шагом в составлении плана является урезание ваших расходов. Это краеугольный камень финансовой грамотности. Помните, что человек способен тратить все имеющиеся у него деньги вне зависимости от уровня своих доходов. Поэтому прежде всего найдите статьи расходов, которые можно сократить или вообще убрать. Существует мнение, что почти при любом доходе можно снизить количество расходов на 50%.

И именно эти самые 50% вы должны откладывать в течении если не всей своей жизни, то хотя бы на время действия данного финансового плана. Это второй шаг.

Помните, что при желании и определенных навыках одну денежную единицу можно превратить в три и более. Поэтому чем больше вы откладываете, тем больше шанс приумножения этой суммы. Если вы не откладываете ни копейки, то путем нехитрых расчетов получаете ноль, умноженный на любое число и получаете в итоге ноль.

Третьим шагом является инвестирование. Об этом мы поговорим отдельно и очень подробно.

Итак, урезайте расходы, копите деньги и вкладывайте. Даже если вы только что выиграли в лотерею миллион долларов. Это касается каждого человека вне зависимости от текущего уровня его доходов.

4

Исполнение плана

Повесьте его на видное место. Если используете приложение, пускай оно будет у вас на главном экране, чтобы вы могли моментально в него зайти и ввести какие-либо изменения. Если вы купили еду, тут же внесите эту сумму в статьи расходов, при этом четко осознавая, какую сумму на питание в месяц вы себе выделили. Можете сесть на диету, это вообще прекрасный способ стать здоровым и богатым.

Ваш финансовый план должен стать вашей второй сущностью. Мы не советуем вам мыслить только категориями денег, потому что иначе вы станете деградировать как личность, но и не забывайте о ваших целях. Самые лучшие и великие цели достигаются при помощи личной эффективности и финансовой грамотности. Оставайтесь человеком, но помните о своем финансовом благополучии.

Кстати, если вам не нравится слово «план», придумайте свое мотивационное слово. Подумайте о том, какое слово будет вас вдохновлять, а не навевать скуку.

5

Мониторинг и переоценка

Нет никакой проблемы в корректировке плана. Когда вы составляли его первую версию, возможно вы еще весьма смутно понимали, куда будете их вкладывать. Когда вы урезали свои расходы и стали откладывать в идеале половину дохода, может пройти пара месяцев, прежде чем там соберется хорошая сумма. Потратьте эти месяцы на финансовые книги и потом скорректируйте свой финансовый план. Он всегда должен меняться в сторону сокращения расходов и оптимизации в инвестиции, а не наоборот. Это главное правило корректировки личного финансового плана.

Конечно вы могли выделить на еду совершенно ничтожное количество денег и в этом случае можете увеличить расходы на питание. Также не забывайте о продуктах, которые имеют свойство долго заканчиваться. Например, вы можете не думать о шампуне и бритвенных лезвиях, но через какое-то время вам они понадобятся. В этом случае есть смысл покупать оптом, но деньги на эти расходы вы должны брать только со статей других расходов.

Например, вы можете не думать о шампуне и бритвенных лезвиях, но через какое-то время вам они понадобятся. В этом случае есть смысл покупать оптом, но деньги на эти расходы вы должны брать только со статей других расходов.

На этом моменте вы наверняка считаете, что ваша жизнь превратится в сущий ад. Это правда, но при условии, если вы не будете искать новые источники дохода. Согласитесь, что если вы откладываете 50% доходов на инвестиции, то новые источники дохода позволят вам в итоге выбраться из первых трудностей и тратить больше денег на развлечения и прочие вещи. Помните о том, что другого пути нет. Никто не запрещает вам радоваться жизни и при этом искать новые возможности, которые предлагает жизнь.

Как мы уже говорили, финансовое планирование может показаться очень скучным занятием, потому что большинство людей в мире не любят цифры. А вот красивую графику и разноцветные картинки человек любит больше. Рассмотрим мобильные приложения, которые будут у вас всегда под рукой и обладают хорошей наглядностью и интерфейсом.

Программы для планирования личного бюджета

1

Monefy

Эта условно-бесплатная программа обладает очень приятным интерфейсом и имеет ряд преимуществ. Например, при помощи синхронизации с сервисом Dropbox вы можете вести семейный бюджет. Любая запись в этом приложении будет видна тем людям, с которым вы этот бюджет ведете. Однако вы можете использовать его и просто для себя. Приложение имеет встроенный калькулятор, что очень удобно.

Также стоит отметить красивый и информативный график, который поможет за несколько секунд увидеть, на что больше всего вы тратите деньги и что приносит вам больше дохода. Вы можете увидеть свои доходы и расходы за день, неделю, месяц и год, что поможет вам более осознанно относиться к своим деньгам.

2

Money Lover

Это приложение не только про учет и планирование финансов, оно постоянно развивается и уже сейчас пытается охватить многие аспекты жизни человека. Два кошелька вы можете завести бесплатно, за остальное придется заплатить небольшое количество денег.

Два кошелька вы можете завести бесплатно, за остальное придется заплатить небольшое количество денег.

Еще хорошим отличием от других приложенией являются две вкладки «Я должен» и «Мне должны». Как вы понимаете, первая вкладка должна быть всегда чиста, да и наличие второй не всегда сделает вашу жизнь лучше. Но если все же это случилось, приложение поможет не забыть обо всех долгах.

Также есть вкладка «Счета», позволяющая наконец узнать общую сумму ваших всех счетов — квартплата, аренда, интернет, телефон и так далее.

Помимо всего этого программа содержит конвертер валют, расчет процентной ставки и способна найти ближайший от вас банкомат.

3

Financius

Самое простое приложение из представленных. Оно состоит из трех простых пунктов меню «Аккаунты», «Транзакции» и «Отчеты». Вы можете отслеживать состояние финансов своей компании или любого члена семьи. Финансового планирования здесь нет, однако если вы неопытный пользователь приложений, можете начать с него. Оно бесплатное и без рекламы.

4

CoinKeeper

Это приложение представляет собой управление финансами и представлено в игровой форме. Для того, чтобы потратить на что-либо деньги, вам нужно перебросить монетку на конкретную иконку. Есть интересная функция под названием «Автоматический бюджет», она позволяет быстро рассчитать основные категории расходов на месяц.

Вы можете установить напоминания о повторяющихся расходах, а также вести учет вместе со своей семьей.

5

Toshl

Уникальность приложения в том, что оно постоянно напоминает вам о том, что вы можете превысить бюджет. Однако недостатками его является платное пользование, а также то, что некоторые вещи нужно вводить вручную.

Мы советуем вам попробовать все эти приложения и в итоге выбрать то, которое подходит вам больше всего. Они развиваются и эволюционируют, а значит в скором времени возможно добавление других функций. Если у вас нет возможности пользоваться мобильными приложениями, вашим услугам предлагаются интернет-сервисы. Их большое количество и достаточно сложно выделить какое-нибудь отдельно.

Их большое количество и достаточно сложно выделить какое-нибудь отдельно.

В следующем уроке мы рассмотрим финансовую систему и финансовые организации. А в этом мы изучили личное и организационное планирование. Мы выяснили, что особой разницы между планированием личных финансов и планированием финансовой организации нет и что существует много похожих моментов. Суть всегда одна и та же — сокращение расходов и направление финансовых потоков на инвестиции и приумножение капитала.

Проверьте свои знания

Если вы хотите проверить свои знания по теме данного урока, можете пройти небольшой тест, состоящий из нескольких вопросов. В каждом вопросе правильным может быть только 1 вариант. После выбора вами одного из вариантов, система автоматически переходит к следующему вопросу. На получаемые вами баллы влияет правильность ваших ответов и затраченное на прохождение время. Обратите внимание, что вопросы каждый раз разные, а варианты перемешиваются.

Григорий КшеминскийДмитрий Гераськинмонография — Научно-исследовательский портал Уральского федерального университета

TY — BOOK

T1 — Персональное финансовое планирование: теория и моделирование процесса

T2 — монография

AU — Разумовская, Елена Александровна

PY — 2016

Y1 — 2016

N2 — Книга посвящена исследованию процесса персонального финансового планирования населения Российской Федерации на основе комплексного анализа научных взглядов на развитие финансовой системы. Книга содержит пять глав, включающих три исследовательские части. Теоретическая часть содержит авторский взгляд на эволюцию категории «финансы» в российской и западной науке и анализ функций, выполняемых финансами. Автором представлено обоснование выделения производной категории «персональные финансы» с наделением ее специфическими функциями. Практическая часть работы разделена на два блока, первый из которых включает аналитический обзор экономических показателей состояния российской экономики. Особое внимание в обзоре занимает анализ динамики доходов и расходов населения России. Второй блок практической части содержит исследование процесса персонального финансового планирования с использованием методов математического моделирования. Книга может быть интересна исследователям в области публичных и поведенческих финансов.

Особое внимание в обзоре занимает анализ динамики доходов и расходов населения России. Второй блок практической части содержит исследование процесса персонального финансового планирования с использованием методов математического моделирования. Книга может быть интересна исследователям в области публичных и поведенческих финансов.

AB — Книга посвящена исследованию процесса персонального финансового планирования населения Российской Федерации на основе комплексного анализа научных взглядов на развитие финансовой системы. Книга содержит пять глав, включающих три исследовательские части. Теоретическая часть содержит авторский взгляд на эволюцию категории «финансы» в российской и западной науке и анализ функций, выполняемых финансами. Автором представлено обоснование выделения производной категории «персональные финансы» с наделением ее специфическими функциями. Практическая часть работы разделена на два блока, первый из которых включает аналитический обзор экономических показателей состояния российской экономики. Особое внимание в обзоре занимает анализ динамики доходов и расходов населения России. Второй блок практической части содержит исследование процесса персонального финансового планирования с использованием методов математического моделирования. Книга может быть интересна исследователям в области публичных и поведенческих финансов.

UR — https://elibrary.ru/item.asp?id=29292582

M3 — Монография/Сборник статей/Брошюра

SN — 978-3-659-72250-9

BT — Персональное финансовое планирование: теория и моделирование процесса

PB — Palmarium Academic Publishing

CY — Saarbrucken

ER —

Персональное финансовое планирование | Евгений

Персональное финансовое планированиеОсновной инструмент, который используют независимые финансовые консультанты, с помощью которого человек будет чувствовать себя уверенно здесь и сейчас и управлять своим будущим — это личный финансовый план.Личный финансовый план — это способ, позволяющий подготовить поэтапную стратегию достижения каких-либо конкретных целей при максимальном использовании финансовых инструментов, которые будут эффективны и с учетом текущей ситуации.

В результате личного финансового планирования должен являться финансовый план, включающий анализ текущей ситуации человека в настоящее время и обязательно составление личного финансового плана основываясь на той информации, которую предоставил заказчик впервые, анализ и корректировка финансового плана на базе уже конкретных данных и дальнейший мониторинг выполнения составленного плана.

Для того, чтобы проанализировать текущую ситуацию клиента советнику нужно:

- оценить активы и пассивы клиента

- оценить уровень, разницу доходов и расходов

- определить его финансовые цели

После того, когда имеется полная информация при первичном обращении, рассчитывается ЛФП, который показывает, реально ли достижение тех целей, которые он поставил, если будет зарабатывать и тратить столько сколько сейчас, текущую структуру активов и пассивов. Как показывает практика, во многих случаях цели недостижимы, и советник переходит к следующему этапу, включающему анализ и корректировку финансовой ситуации клиента, а также составление личного финансового плана уже на базе уточненных данных.

Изменения будут в нескольких направлениях:

Активы и пассивы:

- Избавление от нерентабельных активов

- Объединение долгов

- Рефинансирование кредитов

Доходы и расходы:

- Повышение прибыли

- Сокращение затрат

Доходность и рискованность инвестиционного портфеля:

- Финансовые цели, введение кредитных инструментов

- Страховая защита ЛФП

Уточнение и корректировка данных заканчивается только тогда, когда все финансовые цели оказываются достижимы. После этого финансовый консультант, ведущий своего клиента, должен перейти к следующему этапу — мониторингу реализации плана.

Таким образом, составив финансовый план для клиента, советник ведет его и в дальнейшем, так как обязан разобрать по полочкам суть и смысл финансовых продуктов, поставить в известность о важном изменении законов, своевременно подкорректировать план с учетом изменений внутренних и внешних обстоятельств. Поэтому ЛФП и является основным инструментом финансового консультанта, который и позволяет советнику всегда вовремя и в комплексе оценить финансовое положение каждого клиента.

Поэтому ЛФП и является основным инструментом финансового консультанта, который и позволяет советнику всегда вовремя и в комплексе оценить финансовое положение каждого клиента.

Личное финансовое планирование — AVC Advisory

Каждая минута планирования деятельности экономит 10 минут ее исполнения

Очевидно, что правильное планирование позволяет сократить зависимость от возможных рисков и увеличить шансы достижения Вашей цели. А так как для реализации любой цели необходимы ресурсы, особенно, финансовые, личное финансовое планирование является основой Вашего материального благополучия.

Зачем Вам личное финансовое планирование

Личное финансовое планирование – это процесс управления благосостоянием и капиталом семьи. Рассчитать количество свободных средств и возможную сумму накоплений, путем сравнения доходов и расходов, не составит особого труда. Но чем крупнее становится личное или семейное состояние, тем сложнее это сделать, т. к. растет число финансовых операций и активов. И, соответственно, при поверхностном подходе к планированию возрастает риск потери средств.

Да, Вы можете передать свои средства в доверительное управление или купить какой-либо финансовый инструмент, но будет ли это целесообразно именно в Вашей ситуации. Именно финансовое планирование позволяет разработать стратегию реализации своих целей с наиболее эффективным использованием доступных ресурсов.

Как организовать финансовое планирование

Несмотря на сложность процесса, личное финансовое планирование позволяет Вам сделать выводы о своем финансовом состоянии и понять, насколько реальные цели Вы ставите перед собой и как можно быстрее их достигнуть.

Личное финансовое планирование, как правило, сводиться к составлению личного бюджета или бюджета семьи на несколько месяцев, редко кварталов. Конечно, финансовое планирование может быть краткосрочным, но оно не даст Вам полного представления о Вашем финансовом состоянии и перспективах его развития. А без четкого понимания перспектив нельзя поставить адекватную цель и построить реальный план ее достижения. Ваш финансовый план должен иметь определенный запас прочности на случай потери или сокращения доходов.

Ваш финансовый план должен иметь определенный запас прочности на случай потери или сокращения доходов.

Поэтому личное финансовое планирование всегда должно быть стратегическим и долгосрочным.

Что такое финансовый план и как его составить?

Финансовый план — это исчерпывающая картина ваших текущих финансов, ваших финансовых целей и любых стратегий, которые вы установили для достижения этих целей. Хорошее финансовое планирование должно включать подробную информацию о ваших денежных потоках, сбережениях, долге, инвестициях, страховании и любых других элементах вашей финансовой жизни.

Что такое финансовое планирование?

Финансовое планирование — это непрерывный процесс, который снизит ваш стресс, связанный с деньгами, поддержит ваши текущие потребности и поможет вам создать кладезь для ваших долгосрочных целей, таких как выход на пенсию.Финансовое планирование важно, потому что оно позволяет максимально использовать свои активы и помогает обеспечить достижение ваших будущих целей.

Финансовое планирование не только для богатых: создание дорожной карты для вашего финансового будущего предназначено для всех. Вы можете составить финансовый план самостоятельно или получить помощь специалиста по финансовому планированию. Благодаря онлайн-сервисам, таким как робо-консультанты, помощь в финансовом планировании стала более доступной и доступной, чем когда-либо.

Финансовое планирование в 7 шагов

1.Начните с постановки финансовых целей

Хороший финансовый план определяется вашими финансовыми целями. Если вы подойдете к своему финансовому планированию с точки зрения того, что ваши деньги могут сделать для вас — будь то покупка дома или помощь в досрочном выходе на пенсию, — вы сделаете сбережения более преднамеренными.

Сделайте ваши финансовые цели вдохновляющими — какой вы хотите, чтобы ваша жизнь выглядела через пять лет? А через 10 и 20 лет? Вы хотите иметь машину или дом? Дети на картинке? Как вы представляете себе жизнь на пенсии?

Вы начинаете с целей, потому что они вдохновят вас на выполнение следующих шагов и станут путеводной звездой в вашей работе, чтобы претворить эти цели в жизнь.

Реклама

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. |

Комиссии100 долларов США и выше в месяц (бесплатная первичная консультация) | ||

2.Отслеживайте свои деньги и перенаправляйте их на свои цели

Получите представление о своем ежемесячном денежном потоке — что приходит, а что выходит. Точная картина является ключом к созданию финансового плана и может показать способы направить больше на сбережения или выплату долга. Видя, куда уходят ваши деньги, вы можете разработать краткосрочные, среднесрочные и долгосрочные планы.

Составление бюджета — это типичный план на ближайшее время. NerdWallet рекомендует бюджетные принципы 50/30/20: направьте 50% получаемой вами оплаты на нужды (жилье, коммунальные услуги, транспорт и другие регулярные платежи), 30% — на нужды (обеды вне дома, одежда, развлечения) и 20% — на нужды. сбережения и погашение долгов.Сокращение суммы долга по кредитной карте или другой высокой процентной ставки является обычным среднесрочным планом, а планирование выхода на пенсию — типичным долгосрочным планом.

3. Найдите соответствие вашего работодателя

Если вы посетите финансового консультанта, он или она обязательно спросит: есть ли у вас пенсионный план, спонсируемый работодателем, например 401 (k), и соответствует ли ваш работодатель какой-либо часть вашего вклада?

Верно, взнос 401 (k) снижает вашу получаемую зарплату сейчас, но стоит вложить достаточно, чтобы получить полную соответствующую сумму, потому что это совпадение — бесплатные деньги.Вот сколько вы должны внести в 401 (k).

4. Убедитесь, что чрезвычайные ситуации не перерастут в катастрофу

В основе любого финансового плана лежит откладывание денежных средств на покрытие чрезвычайных расходов. Вы можете начать с малого — 500 долларов достаточно для покрытия небольших чрезвычайных ситуаций и ремонта, чтобы непредвиденный счет не увеличил задолженность по кредитной карте. Вашей следующей целью может быть 1000 долларов, затем базовые месячные расходы на жизнь и так далее.

Кредит на строительство — еще один способ защитить ваш бюджет от потрясений.Хороший кредит дает вам варианты, когда они вам нужны, например, возможность получить приличную ставку по автокредиту. Это также может увеличить ваш бюджет, снизив тарифы на страхование и позволив вам пропустить депозиты за коммунальные услуги.

5. Решение проблемы долга с высокой процентной ставкой

Важнейший шаг в любом финансовом плане: погашение «токсичной» задолженности с высокой процентной ставкой, такой как остатки по кредитным картам, ссуды до зарплаты, ссуды на право собственности и выплаты арендной платы в счет собственных средств. Процентные ставки по некоторым из них могут быть настолько высокими, что в конечном итоге вам придется выплатить в два или три раза больше суммы, чем вы взяли взаймы.

Если вы боретесь с возобновляемым долгом, ссуда на консолидацию долга или план управления долгом могут помочь вам объединить несколько расходов в один ежемесячный счет по более низкой процентной ставке.

6. Инвестируйте, чтобы увеличить свои сбережения

Инвестирование звучит как что-то для богатых людей или для тех случаев, когда вы занимаетесь карьерой и семейной жизнью. Это не.

Инвестирование может быть таким же простым, как вкладывание денег в 401 (k), и таким же простым, как открытие брокерского счета (у многих нет минимума, чтобы начать работу).

В финансовых планах используются различные инструменты для инвестирования при выходе на пенсию, дома или в колледже:

Пенсионные планы, спонсируемые работодателем. Если у вас есть план 401 (k), 403 (b) или аналогичный, постепенно увеличивайте свои взносы до лимита IRS в размере 19 500 долларов в год. Если вам 50 лет и старше, лимит увеличивается до 26 000 долларов.

Традиционный или Roth IRA. Эти инвестиционные счета с льготным налогообложением могут дополнительно накапливать пенсионные накопления до 6000 долларов в год (или 7000 долларов, если вам больше 50).Это руководство NerdWallet IRA поможет вам выбрать правильный тип IRA и покажет, как открыть счет.

529 сберегательных планов колледжа. Эти спонсируемые государством планы обеспечивают безналоговый рост инвестиций и снятие средств на квалифицированное образование.

7. Постройте ров для защиты и роста своего финансового благополучия

С каждым из этих шагов вы создаете ров, чтобы защитить себя и свою семью от финансовых неудач. По мере развития карьеры продолжайте улучшать свой финансовый ров:

Увеличивая взносы на свои пенсионные счета.

Пополнение вашего фонда на случай чрезвычайной ситуации до тех пор, пока у вас не будет от трех до шести месяцев основных расходов на проживание.

Использование страховки для защиты вашей финансовой стабильности, чтобы автомобильная авария или болезнь не расстроили вас. Страхование жизни защищает близких, которые зависят от вашего дохода. Срочное страхование жизни, охватывающее периоды от 10 до 30 лет, подходит большинству людей.

Вам нужна помощь в финансовом планировании?

Финансовый план — это не статичный документ — это инструмент для отслеживания вашего прогресса, который вы должны корректировать по мере развития вашей жизни.Полезно пересмотреть свой финансовый план после важных жизненных событий, таких как женитьба, начало новой работы, рождение ребенка или потеря любимого человека.

Если вы не любитель «сделай сам» — или если вам нужна профессиональная помощь в решении одних задач, а не других — вам не нужно делать это в одиночку. Подумайте, какая помощь вам нужна:

Только управление портфелем: Робо-консультанты предлагают упрощенное и недорогое онлайн-управление инвестициями. Компьютерные алгоритмы создают инвестиционный портфель на основе поставленных вами целей и ваших ответов на вопросы о вашей терпимости к риску.После этого служба отслеживает и регулярно корректирует структуру ваших инвестиций, чтобы вы не сбились с пути. Поскольку все это цифровое, это обходится гораздо дешевле, чем наем менеджера портфолио.

Полный финансовый план и советы по инвестициям: онлайн-сервисы финансового планирования предлагают виртуальный доступ к консультантам. Базовая услуга будет включать автоматическое управление инвестициями (как у роботов-консультантов), а также возможность проконсультироваться с группой финансовых консультантов, если у вас возникнут другие финансовые вопросы.Более комплексные поставщики в основном отражают уровень услуг, предлагаемых традиционными специалистами по финансовому планированию: вам подбирается специальный финансовый консультант, который будет управлять вашими инвестициями, составит для вас всеобъемлющий финансовый план и будет регулярно проверять, насколько вы вы на правильном пути или вам необходимо скорректировать свой финансовый план.

Специализированное руководство и / или вы хотите встретиться с консультантом лицом к лицу: если у вас сложная финансовая ситуация или вам нужен специалист по имущественному планированию, налоговому планированию или страхованию, традиционный финансовый консультант в вашем регионе может соответствовать всем требованиям. .Чтобы избежать конфликта интересов, мы рекомендуем платных финансовых консультантов, которые являются доверенными лицами (то есть они подписали клятву действовать в интересах клиента). Обратите внимание, что некоторые традиционные финансовые консультанты отказывают клиентам, у которых недостаточно средств для инвестирования; определение «достаточно» варьируется, но многим консультантам требуется 250 000 долларов или больше. Если вы хотите узнать больше о том, сколько будет стоить посещение консультанта, прочитайте наше руководство по гонорарам финансового консультанта.

.Чтобы избежать конфликта интересов, мы рекомендуем платных финансовых консультантов, которые являются доверенными лицами (то есть они подписали клятву действовать в интересах клиента). Обратите внимание, что некоторые традиционные финансовые консультанты отказывают клиентам, у которых недостаточно средств для инвестирования; определение «достаточно» варьируется, но многим консультантам требуется 250 000 долларов или больше. Если вы хотите узнать больше о том, сколько будет стоить посещение консультанта, прочитайте наше руководство по гонорарам финансового консультанта.

Пенсионный план:

Многие из нас будут на пенсии дольше, чем мы предполагали.Пенсионное обеспечение — одна из самых серьезных проблем, с которыми сегодня сталкиваются американцы. Вам не нужно делать это в одиночку. Мы подготовили несколько инструментов, которые помогут вам при планировании выхода на пенсию. И, чтобы помочь вам спланировать выход на пенсию, мы предлагаем различные пенсионные продукты и услуги.

Выход на пенсию — одно из самых важных жизненных событий, которые многие из нас когда-либо переживают. Как с личной, так и с финансовой точки зрения, получение стабильной с финансовой точки зрения выхода на пенсию с адекватным доходом требует разумного планирования и настойчивости.А когда вы выходите на пенсию, управление выходом на пенсию становится постоянной обязанностью, которая сохраняется и в золотые годы.

Хотя все мы хотели бы комфортно выйти на пенсию, с чего начать? Именно здесь вступает в игру совместная работа с вашим Планировщиком. Хотя вариант выхода на пенсию «долгих каникул», который многие из нас традиционно изображали — время, чтобы расслабиться, путешествовать и наслаждаться жизнью — может быть очень труднодостижимым, мы считаем, что надежная подготовка и соблюдение плана может помочь в достижении ваших долгосрочных финансовых целей.

Имейте в виду, что подготовка важна, но не менее важны открытость и гибкость. Медицинский, финансовый или семейный кризис может направить ваши планы в другом направлении, чем вы планировали, и если это произойдет, предварительное планирование поможет вам лучше подготовиться к решению проблем, с которыми вы сталкиваетесь на этом пути.

Подумайте об этом иначе. Вы представляли себе 10 или 20 лет назад проблемы и возможности, с которыми вы уже столкнулись? То же самое и с вашей пенсией.

Ваш выход на пенсию может быть через несколько десятилетий или не за горами. Чем больше времени вы потратите на обдумывание проблем, с которыми столкнетесь, и подготовку к ним, тем лучше вы сможете ответить. Цель состоит в том, чтобы занять прочную позицию для выхода на пенсию, как вы себе представляете, на ваших собственных условиях.

Если вам нужно немного или много, мы можем помочь. Мы предлагаем варианты, ресурсы, инструменты и советы, которые помогут разработать сбалансированный пенсионный план и управлять им, который поможет вам достичь ваших пенсионных целей.

Выяснение своего плана игры

Если вы только начинаете работу или оцениваете свой текущий план, скорее всего, вашими основными целями являются накопление богатства и планирование выхода на пенсию. Знание того, с чего начать, и понимание всех доступных вам вариантов может стать проблемой, мы здесь, чтобы помочь вам на каждом этапе пути.

Мы начинаем с того, что помогаем вам ответить на важные вопросы:

* В каком возрасте вы можете позволить себе выйти на пенсию? * Переживете ли вы пенсию? * Будет ли вашей пенсии хватит на жизнь? * Достаточно ли вы откладываете на образование своих детей? * Пострадает ли ваша семья в финансовом отношении в случае аварии или болезнь? * Вы слишком много платите налоги? Мы учитываем все переменные и даем краткие рекомендации, которые касаются ваших конкретных проблем.В Personal Financial Planning мы помогаем вам принимать обоснованные финансовые решения, которые соответствуют вашему доходу, образу жизни и вашим потребностям. Принимая разумные решения, ваше финансовое будущее и финансовое будущее вашей семьи лучше защищены

Нажмите здесь, чтобы отправить нам сообщение, или позвоните по телефону 1-800-799-1102

Эти увлекательные короткие анимационные ролики посвящены различным финансовым темам и иллюстрируют ключевые финансовые концепции и текущие события. Выберите любое из видео ниже и нажмите стрелку начала, чтобы посмотреть.

Выберите любое из видео ниже и нажмите стрелку начала, чтобы посмотреть.

3 Потенциальные выгоды от усреднения долларовой стоимости

Следует ли платить долг или откладывать на пенсию?

Следует ли платить долг или откладывать на пенсию? Это хороший вопрос. Эти моменты могут помочь вам принять решение.

Следует ли продавать, когда рынок падает?

Фондовый рынок может увлечь инвесторов безумной поездкой. Стоит ли рассматривать продажу акций, когда рынок падает?

3 Потенциальные выгоды от усреднения долларовой стоимости

Усреднение стоимости в долларах — это дисциплинированный подход к инвестированию и один из способов выдержать рыночные колебания.

Оставляете своего работодателя? Не забывайте свой пенсионный накопительный план

Уходя от работодателя, вам нужно будет решить, что делать с деньгами вашего пенсионного плана.

Основы пенсионных пособий по социальному обеспечению

Что вы знаете о своих пенсионных пособиях по социальному обеспечению?

Акции и паевые инвестиционные фонды 101

Инвестирование в акции и фонды акций может помочь вам в достижении финансовых целей, но в первую очередь следует учитывать риски и выгоды.

Облигации и паевые инвестиционные фонды 101

Инвестирование в облигации и фонды облигаций может помочь вам в достижении финансовых целей, но в первую очередь следует учитывать риски и выгоды.

Плюсы и минусы большого возврата налогов

Получение большого налога — повод для радости?

Влияют ли на ваши инвестиционные решения эмоции?

Подумайте, как эмоции, такие как волнение и страх, могут заставить вас принимать контрпродуктивные инвестиционные решения.

6 причин работать с финансовым специалистом

Вот шесть причин работать с финансовым специалистом, независимо от того, на каком жизненном этапе вы находитесь.

Привычка к латте

Как мелочи могут складываться со временем.

Фактор пенсионного дохода

Сколько денег вы принесете на пенсию?

Что такое инвестиционный риск?

Как различные виды рисков могут отрицательно сказаться на ваших инвестициях

Знаете ли вы, кто ваши бенефициары?

Ценные активы будут переданы непосредственно получателям, независимо от инструкций в завещании.

Стоимость облигации

Как изменение процентной ставки влияет на цену облигаций.

Что будет с вашим имением?

Документы по планированию недвижимостимогут помочь вам управлять своим имуществом.

Что такое аннуитет?

Немедленная или отсроченная рента: нет правильного ответа.

Создайте свой собственный финансовый план: пошаговое руководство

Эта серия статей с практическими рекомендациями упрощает создание личного финансового плана и упорядочение ваших денег.За девять шагов у вас будет хорошая структура, на которой можно строить всю оставшуюся жизнь.

Может быть, вы выполнили несколько шагов или еще не приступили к составлению финансового плана. Не волнуйся. Мы собрали все это для вас в одном месте. Просто начните с одной задачи и продолжайте. (Или просто займитесь всем этим в долгие дождливые выходные с большим кофейником и собакой у ваших ног.)

Приступим.

Всегда хорошо иметь четкое представление о том, почему вы экономите свои кровно заработанные деньги.Подумайте об этом, используя нашу таблицу финансовых целей (PDF).

Считайте это своим ежемесячным денежным потоком и планом сбережений / инвестирования. Разрешите себе решать, куда и как отправлять деньги с помощью нашей таблицы бюджета (PDF).

Это может иметь большое значение для того, чтобы помочь вам сохранить больше ваших денег в следующем году. Наша таблица налогового планирования (PDF) поможет вам продумать возможные налоговые льготы и вычеты.

Любое планирование в мире не поможет, если жизнь подбрасывает вас, а вы не готовы финансово.Вот здесь и пригодится чрезвычайный фонд. Наш калькулятор поможет вам определиться, сколько вам нужно.

Понимание и управление долгом — ключевая часть создания финансового плана. Используйте нашу таблицу управления долгом (PDF), чтобы записать свои цифры и найти правильный баланс.

Жизнь может измениться в одно мгновение. Люди с хорошим финансовым планом надеются на лучшее, но планируют неожиданное. Страхование помогает в этом. Воспользуйтесь нашей таблицей страхования жизни и инвалидности (PDF), чтобы зарегистрировать страховое покрытие и выявить любые пробелы.

Даже если до этого еще далеко, подумайте, что вы хотите, чтобы ваши деньги сделали для вас после выхода на пенсию, и составьте план, как это сделать. Наш контрольный список пенсионных сбережений (PDF) поможет.

Чтобы достичь своих среднесрочных и долгосрочных целей, возьмите свою стратегию сбережений и поставьте двигатель за нее. Вот на что способно инвестирование.

Вам не обязательно быть богатым, старым, женатым или быть родителем, чтобы получить имущественный план, в котором также указывается, кто принимает за вас финансовые и медицинские решения, если вы не можете их принимать самостоятельно.

Завершен? Вот когда вам следует пересмотреть свой финансовый план.

Взгляните по-новому хотя бы раз в год или после больших перемен в жизни:

Совет . В возрасте около 50 лет вы можете включить страховку на случай длительного ухода и расширить свой план, чтобы увеличить доход при выходе на пенсию.

Определение личных финансов

Что такое личные финансы?

Личные финансы — это термин, который охватывает управление своими деньгами, а также сбережения и инвестирование. Он включает в себя бюджетирование, банковское дело, страхование, ипотеку, инвестиции, пенсионное планирование, а также налоговое и имущественное планирование. Этот термин часто относится ко всей отрасли, которая предоставляет финансовые услуги отдельным лицам и домашним хозяйствам и дает им советы о финансовых и инвестиционных возможностях.

Этот термин часто относится ко всей отрасли, которая предоставляет финансовые услуги отдельным лицам и домашним хозяйствам и дает им советы о финансовых и инвестиционных возможностях.

Личные финансы связаны с достижением личных финансовых целей, будь то их достаточно для краткосрочных финансовых нужд, планирования выхода на пенсию или сбережений для обучения вашего ребенка в колледже. Все зависит от ваших доходов, расходов, требований к жизни и индивидуальных целей и желаний, а также от разработки плана по удовлетворению этих потребностей в рамках ваших финансовых ограничений.Чтобы максимально использовать свои доходы и сбережения, важно стать финансово грамотным, чтобы вы могли различать хорошие и плохие советы и принимать разумные решения.

Ключевые выводы

- В некоторых школах есть курсы по управлению деньгами, поэтому важно изучать основы с помощью бесплатных онлайн-статей, курсов, блогов и подкастов или в библиотеке.

- Умные личные финансы включают разработку стратегий, которые включают составление бюджета, создание резервного фонда, погашение долга, разумное использование кредитных карт, накопление на пенсию и многое другое.

- Дисциплина важна, но также полезно знать, когда нарушать правила — например, молодым людям, которым предлагается инвестировать от 10% до 20% своего дохода для выхода на пенсию, возможно, потребуется взять часть этих средств на покупку дома. или вместо этого выплатить долг.

Десять личных финансовых стратегий

Чем раньше вы начнете финансовое планирование, тем лучше, но никогда не поздно поставить финансовые цели, чтобы обеспечить себе и своей семье финансовую безопасность и свободу.Вот лучшие практики и советы по личным финансам.

1. Составьте бюджет

Бюджет необходим для того, чтобы жить по средствам и сберегать достаточно для достижения ваших долгосрочных целей. Метод составления бюджета 50/30/20 предлагает отличную основу. Это выглядит так:

- Пятьдесят процентов вашей заработной платы или чистого дохода (то есть после уплаты налогов) идет на предметы первой необходимости, такие как аренда, коммунальные услуги, продукты и транспорт.

- Тридцать процентов выделяется на дискреционные расходы, такие как питание вне дома и покупка одежды.Сюда также можно направить пожертвования на благотворительность.

- Двадцать процентов идут в будущее — выплата долгов и сбережений как на пенсию, так и на чрезвычайные ситуации.

Управлять деньгами никогда не было так просто благодаря растущему числу приложений для составления личного бюджета для смартфонов, которые позволяют выполнять повседневные операции с финансами в ваших руках. Вот всего два примера: YNAB (аббревиатура от You Need a Budget) помогает отслеживать и корректировать свои расходы, чтобы вы контролировали каждый потраченный доллар.

Между тем, Mint упрощает отслеживание денежных потоков, бюджетов, кредитных карт, счетов и инвестиций в одном месте. Он автоматически обновляет и классифицирует ваши финансовые данные по мере поступления информации, поэтому вы всегда будете знать, где вы находитесь в финансовом отношении. Приложение даже предоставит индивидуальные советы и рекомендации.

2. Создать резервный фонд

Важно «сначала заплатить себе», чтобы деньги были отложены на непредвиденные расходы, такие как медицинские счета, большой ремонт автомобиля, повседневные расходы в случае увольнения и т. Д.Расходы на жизнь от трех до шести месяцев — идеальная подстраховка. Финансовые эксперты обычно рекомендуют откладывать 20% от каждой зарплаты каждый месяц. Как только вы пополните свой запасной фонд, не останавливайтесь. Продолжайте направлять ежемесячные 20% на другие финансовые цели, такие как пенсионный фонд или первоначальный взнос за дом.

3. Лимит долга

Это звучит достаточно просто: чтобы долг не вышел из-под контроля, не тратьте больше, чем зарабатываете. Конечно, большинству людей время от времени приходится брать взаймы, и иногда вхождение в долги может быть выгодным, если, например, оно приводит к приобретению актива.Одним из таких случаев может быть получение ипотеки для покупки дома. Тем не менее, лизинг иногда может быть более экономичным, чем покупка напрямую, независимо от того, снимаете ли вы недвижимость, арендуете автомобиль или даже получаете подписку на компьютерное программное обеспечение.

Тем не менее, лизинг иногда может быть более экономичным, чем покупка напрямую, независимо от того, снимаете ли вы недвижимость, арендуете автомобиль или даже получаете подписку на компьютерное программное обеспечение.

4. Используйте кредитные карты с умом

Кредитные карты могут быть серьезными долговыми ловушками, но в современном мире нереально не владеть ими. Кроме того, у них есть приложения помимо покупки вещей. Они не только важны для установления вашего кредитного рейтинга; они также являются отличным способом отслеживать расходы, что может быть большим подспорьем при составлении бюджета.

Просто необходимо правильно управлять кредитом, а это означает, что вы должны выплачивать полный баланс каждый месяц или, по крайней мере, поддерживать коэффициент использования кредита на минимальном уровне (то есть, баланс вашего счета должен быть ниже 30% от общего доступного кредита). Учитывая необычные поощрения, предлагаемые в наши дни (например, возврат денег), имеет смысл взимать как можно больше покупок, если вы можете полностью оплатить свои счета. Самое главное: избегайте максимальной загрузки кредитной карты любой ценой и всегда оплачивайте счета вовремя.Один из самых быстрых способов испортить свой кредитный рейтинг — это постоянно оплачивать счета с опозданием или, что еще хуже, пропускать платежи (см. Совет пять).

Использование дебетовой карты, которая принимает деньги непосредственно с вашего банковского счета, — это еще один способ гарантировать, что вы не будете оплачивать накопленные небольшие покупки в течение длительного периода с процентами.

5. Следите за своим кредитным рейтингом

Кредитные карты — это основное средство, с помощью которого создается и поддерживается ваш кредитный рейтинг, поэтому наблюдение за расходами по кредитам идет рука об руку с мониторингом вашего кредитного рейтинга.Если вы когда-нибудь захотите получить аренду, ипотеку или любой другой вид финансирования, вам понадобится надежный кредитный отчет. Доступны различные кредитные рейтинги, но наиболее популярным из них является рейтинг FICO.

Доступны различные кредитные рейтинги, но наиболее популярным из них является рейтинг FICO.

Факторы, определяющие вашу оценку FICO, включают:

- История платежей (35%)

- Задолженность (30%)

- Длина кредитной истории (15%)

- Кредитный микс (10%)

- Новый кредит (10%)

Баллы FICO рассчитываются от 300 до 850.Вот как оценивается ваш кредит:

- Исключительно: от 800 до 850

- Очень хорошо: от 740 до 799

- Хорошо: от 670 до 739

- Удовлетворительно: 580 до 669

- Очень плохо: от 300 до 579

Чтобы оплачивать счета, по возможности настройте прямое списание (чтобы никогда не пропустить платеж) и подпишитесь на агентства, предоставляющие отчеты, которые регулярно обновляют кредитный рейтинг. Наблюдая за своим кредитным отчетом, вы сможете обнаруживать и устранять ошибки или мошеннические действия.Федеральный закон позволяет вам получать бесплатные кредитные отчеты один раз в год от трех основных кредитных бюро: Equifax, Experian и TransUnion.

Отчеты можно получить непосредственно в каждом агентстве или зарегистрироваться на AnnualCreditReport.com, федеральном сайте, спонсируемом «большой тройкой». Вы также можете получить бесплатный кредитный рейтинг на таких сайтах, как Credit Karma, Credit Sesame или WalletHub. Некоторые поставщики кредитных карт, такие как Capital One, будут предоставлять клиентам бесплатные регулярные обновления кредитного рейтинга, хотя это может не совпадать с вашим баллом FICO.Все вышеперечисленное предлагает ваш VantageScore.

Из-за пандемии COVID-19 три основных кредитных бюро предоставляют бесплатные кредитные отчеты один раз в неделю, по крайней мере, до апреля 2022 года.

6. Считайте свою семью

Чтобы защитить активы в вашем поместье и обеспечить выполнение ваших желаний после смерти, обязательно составьте завещание и, в зависимости от ваших потребностей, возможно, создайте один или несколько трастов. Вам также необходимо изучить страхование: страхование автомобиля, дома, жизни, инвалидности и страхование долгосрочного ухода (LTC).И периодически пересматривайте свою политику, чтобы убедиться, что она соответствует потребностям вашей семьи на важнейших жизненных этапах.

Вам также необходимо изучить страхование: страхование автомобиля, дома, жизни, инвалидности и страхование долгосрочного ухода (LTC).И периодически пересматривайте свою политику, чтобы убедиться, что она соответствует потребностям вашей семьи на важнейших жизненных этапах.