Простая стратегия для новичков: Простая стратегия для новичков? – GoForex.info

Простая стратегия для новичков? – GoForex.info

Всем доброго времени суток! Сегодня случайно на одном из форекс-форумов увидел броское название стратегии «простая стратегия для новичков». Чисто из праздного любопытства решил посмотреть, что это за стратегия. Посмотрел, улыбнулся и подумал, что такие моменты нужно обсуждать с теми, кто действительно только начинает трейдерский путь. Ведь далеко не все так просто, как это хотят представить коллеги по трейдингу. С одной стороны – действительно, ничего архисложного в представленной стратегии нет. А с другой стороны, есть термины, понятия и моменты, которые далеко не каждый новичок знает. Вроде бы – все просто, но, по сути, не понимая основных моментов, на которых основана стратегия, работать со стабильной прибылью не получится.

Понятные стратегии для начинающих

Все, кто делает первые шаги на Форекс, достаточно амбициозны. Хочется много и сразу, не прилагая особых усилий. Все зазывающие рекламы гласят о том, что любой человек сможет стать миллионером, не прилагая особых усилий.

Простые правила торговли

Самые простые ТС состоят из не сложных алгоритмов. Хотя, стоит сказать, что чем проще алгоритм, тем эффективность ТС оставляет желать лучшего. Простые алгоритмы понятны новичкам. Но рынок – постоянно меняющийся «организм». Иногда, даже самые простые правила и алгоритмы, дают сбой и не приносят прибыль. Вот тогда спекулянты принимают решение о необходимости поиска другой, более эффективной ТС.

Торговля по стрелочкам и указателям

Достаточно часто торговцы пробуют использовать индикаторные стратегии. Чем они подкупают трейдеров? Да все же очевидно просто, появилась на графике стрелочка вверх – покупай, стрелочка вниз – продавай. Но при всем этом, новички не понимают принцип работы индикаторов и принцип формирования сигналов – стрелок. В большинстве своем, все эти стрелочные указатели, модифицированные индикаторы на основе обычных скользящих средних. Кажущаяся простота – всего лишь иллюзия. Такие простые стратегии работают лишь на определенных участках рыночного движения.

Чем они подкупают трейдеров? Да все же очевидно просто, появилась на графике стрелочка вверх – покупай, стрелочка вниз – продавай. Но при всем этом, новички не понимают принцип работы индикаторов и принцип формирования сигналов – стрелок. В большинстве своем, все эти стрелочные указатели, модифицированные индикаторы на основе обычных скользящих средних. Кажущаяся простота – всего лишь иллюзия. Такие простые стратегии работают лишь на определенных участках рыночного движения.Простые – не простые стратегии

Так вот, сегодня я увидел стратегию, которую явно не сможет эффективно использовать начинающий спекулянт. Несмотря на броское название «для новичков», стратегия предполагает понимание разворотных уровней и торговлю на пробой этих уровней, или же на отскок от них. Использование набора мувингов вроде бы, как и не особо сложный момент, но требует их использование, в сочетании с другими индикаторами и уровнями. Применение сетки Фибо – ну явно не для начинающих трейдеров. К чему я это все? Да к тому, что новичок попробует эту ТС и откажется от нее, потому что эффекта не будет.

С уважением,

Виталий Прядко.

2 декабря 2020 г.

самые простые и прибыльные методы торговли

В яркой, громкой рекламе все так легко и красиво: начинающие трейдеры получают быструю прибыль с минимальными затратами времени, выходят на постоянный заработок. В реальности ситуация выглядит несколько иначе: основная масса новичков играет по интуиции, за короткие сроки разоряет банк. Только четкая, отработанная стратегия позволит пользователям валютного рынка достигнуть поставленной цели. Расскажем, какие торговые стратегии для новичков сегодня существуют на платформе Форекс и как их правильно использовать.

Содержание статьи

Какой должна быть стратегия для новичков

Торговая стратегия на валютно-обменном рынке – тактика ведения бизнеса, модель определения моментов открытия и закрытия сделок. Не существует единого мнения, какая схема идеально подойдет для начинающих трейдеров. Каждый человек индивидуален, обладает конкретными навыками, способностями. Одному легко дается технический анализ, а другой пользуется индикаторами и графиками.

Не существует единого мнения, какая схема идеально подойдет для начинающих трейдеров. Каждый человек индивидуален, обладает конкретными навыками, способностями. Одному легко дается технический анализ, а другой пользуется индикаторами и графиками.

Выбирая модель инвестирования, новички должны руководствоваться личными предпочтениями. Например, стратегия, изобилующая терминами, индикаторами, сложными формулами, будет трудной в понимании. Если пользователь рынка Форекс не воспринимает работу того или иного анализатора, вложение капитала будет ошибочным и приведет к убыткам. Не стоит полностью отказываться от индексов, желательно выбрать два-три за основу и подробно ознакомиться с их назначением.

Стратегии Форекс для новичков должна быть простой и понятной. Оптимальный вариант – схема, которая не будет требовать от трейдера постоянного обучения, длительного контакта с торговой платформой. На начальном этапе лучше проводить небольшие промежутки времени за инвестированием, чтобы каждый шаг был осмысленным, обдуманным. Игровой опыт приходит не сразу.

Игровой опыт приходит не сразу.

Очень упрощают торговлю базовые рекомендации по установлению стоп-лоссов, выбору тейк-профитов, валютных активов. Подробное описание алгоритма действия системы позволяет инвестору понимать принцип работы графиков, формирования тренда. Поэтому клиент рынка без особого труда самостоятельно подбирает, заключает выгодные сделки.

Рекомендуется избегать стратегий с высокой заявленной прибыльностью. Большая доходность всегда идет наравне с максимальными рисками. Новичок не готов профессионально оперировать собственным капиталом, вероятность потерь очень высока. Очень сложно с первого дня пребывания на валютном рынке зарабатывать миллионы, лучше увеличивать сумму финансов на несколько процентов, но стабильно.

Сегодня сформированы десятки простых тактик, которые идеально подходят для неопытных трейдеров. Каждая схема включает в себя элементы популярных программ. Новичок после стандартного обучения способен самостоятельно определиться с торговыми инструментами и создать систему правил.

В большинстве случаев наиболее результативно использовать план, отработанный годами. Профессионалы активно делятся опытом построения успешного бизнеса, размещают ролики, ведут форумы, вебинары, публикуют статьи. В этих материалах приводится реальная статистика становления бизнеса, описывается эффективность работы той или иной стратегии. Перед осуществлением вложений лучше потратить лишние часы на знакомство с отзывами, рейтингом, чем потом жалеть о потерянных деньгах.

Самые простые и прибыльные стратегии для начинающих

Без сомнения не существует идеальной торговой стратегии, которая работает по высокой доходности и минимальным рискам. Но создано несколько оптимальных программ, которые помогут начинающим трейдерам получать стабильную прибыль средней величины с первой сделки. Расскажем подробнее о шести самых простых, но действительно работающих стратегиях на валютном рынке Форекс.

Стратегия RSI-6

Это самая простая стратегия Форекс, с которой справится любой новичок. Она работает на таймах в пять и пятнадцать минут. Схема основана на том, что любая валютная пара хотя бы один раз в день формирует значимый скачок по котировке. В анализе применяются индикаторы Bollinger Bands и RSI, последний следует установить по периоду, равному шести, а уровням 20,80.

Самое лучшее время для проведения торгов по этой тактике – выход крупных игроков на биржу. Они диктуют условия формирования тренда, а движение курса наиболее точно отражается на графиках. Такие явления происходят в Европейской, Американской сессиях.

Аналитическая схема работает на предсказании частоты разворотов. Если направление курса меняется с завидной регулярностью, значит, на рынке идет активная торговля. Если тренд направлен вниз, то трейдер ожидает падения котировки на протяжении нескольких пунктов. Несмотря на то, что цена валюты движется в одном направлении, возникают незначительные колебания котировок. Именно на них построена данная стратегия, а подкрепить ее способна достойная сумма капитала.

Именно на них построена данная стратегия, а подкрепить ее способна достойная сумма капитала.

Начинать стоит с небольших сумм вложений, далее постепенно размер увеличивается. Обязательно зафиксировать минимум десять свечей, использовать несколько индикаторов. Нельзя забывать о контроле новостной ленты, поскольку события на международном рынке, в политике, экономике напрямую влияют на валютную торговлю.

Среди брокеров, на торговых платформах которых идеально работает стратегия RSI, стоит отметить Альпари, InstaForex. Схема не принесет пользователю миллионные выигрыши, но позволит получать стабильные вознаграждения от инвестирования. Индикатор RSI отлично работает на высокодинамичном рынке, где момент разворота четко фиксируется. Тактика часто применяется на бинарных опционах, скальпинге, однодневных сделках.

Свечной разворот

Безиндикаторная стратегия прекрасно работает на любых временных отрезках и с разнообразными финансовыми активами.

Каждый день фиксируется до пятнадцати сигналов для инвестирования. На анализаторе определяется свеча, далее ожидается изменение трендовой линии. В момент ослабления силы тренда заключаются сделки.

Самый оптимальный вариант – наработать опыт по свечному развороту в демо-счете. Клиент рынка ведет дневник событий, фиксирует статистику по контрактам. После получения стартовых навыков трейдер готов приступить к реальной торговле. Стратегия позволит зарабатывать небольшие суммы денег при каждом посещение терминала.

Важно иметь неплохую базу знаний перед применением этой тактики. Если пользователь построит ложные линии сопротивления и поддержки, а торговые фигуры будут далеки от идеалов из дидактических материалов, депозиту грозит разорение.

PriсeAction-5

Это комплекс тактических приемов, объединенных в одну стратегию. Название тактики происходит от того, что за основу берется пять базовых принципов торговли по техническому анализу с минимальными рисками. Программа подходит для любого временного промежутка, но эффективнее всего работает на отрезке от четырех часов и более. Поэтому этот метод идеально подходит для занятых людей, не готовых уделять трейдингу все личное время.

Для успешной торговли важно определить самые явные уровни поддержки и сопротивления, обозначенные частыми и очевидными скачками цен. Выделять все колебания не стоит, это очень сильно отвлекает и путает. Самый точный субъективный прогноз будет составлен трейдером с хорошим торговым опытом. Для обозначения трендовой линии соединяются последовательные нисходящие и восходящие точки движения котировки.

Еще одним составляющим элементом модели является так называемый психологический уровень. Этот термин появился в среде профессионалов, четкого его толкования не существует. Образно говоря, это фигура или отрезок, на протяжении которого пользователь ожидает заключить сделку. Четвертой составляющей тактики считаются уровни Фибоначчи, с ними каждый трейдер сталкивается при первом посещении торговой площадки.

Этот термин появился в среде профессионалов, четкого его толкования не существует. Образно говоря, это фигура или отрезок, на протяжении которого пользователь ожидает заключить сделку. Четвертой составляющей тактики считаются уровни Фибоначчи, с ними каждый трейдер сталкивается при первом посещении торговой площадки.

Дополнительно используются пин-бары, которые формируют длинный хвост при изменении котировки, а также бары поглощения, когда элемент полностью перекрывает предыдущую волну. Сделки открываются сразу после формирования баров подтверждения. Стоп-лосс устанавливается исходя их уровней сопротивления или по локальным экстремумам. По данным статистики подтверждено, что стратегия PriсeAction-5 на Форекс идеальна для новичка и несет минимальные риски.

SonicR

Для реализации этой тактики используются краткосрочные пятнадцатиминутные интервалы. Анализ точек входа производится по линиям сопротивления и поддержки. Система позиционируется на поиске сильных импульсов, образовании ценовых волн, идеально подходит для любых валютных пар и инструментов. Простота применения стратегии SonicR обусловлена минимумом аналитических данных: используется только индикатор средних скользящих.

Система позиционируется на поиске сильных импульсов, образовании ценовых волн, идеально подходит для любых валютных пар и инструментов. Простота применения стратегии SonicR обусловлена минимумом аналитических данных: используется только индикатор средних скользящих.

Перед тем, как начинать торги, стоит определиться с валютной парой. На лондонской сессии оптимальны торговые операции на паре EUR/USD, на азиатской – AUD/JPY. Тактика подходит на долгосрочной торговле и скальпинге.

Стратегия на основе средних скользящих

Индикатор скользящих средних присутствует практически на любой торговой платформе. По пересечению линий определяются сигналы, строится принцип принятия стратегических решений. MovingAverage – усредненная модель расчетов открытия и закрытия ценового потока. На практике трейдеры используют два вида скользящих – медленную и быструю. Периоды их формирования отличаются практически в два раза.

Скользящие средние – показатель силы тренда. При пересечении линий прогнозируется вероятность разворота трендовой тенденции. Этот момент будет идеальным для входа на рынок. Для покупки выбирается ситуация, когда медленная скользящая пересекает снизу вверх быструю. Сделки на продажу открываются на противоположных условиях.

При пересечении линий прогнозируется вероятность разворота трендовой тенденции. Этот момент будет идеальным для входа на рынок. Для покупки выбирается ситуация, когда медленная скользящая пересекает снизу вверх быструю. Сделки на продажу открываются на противоположных условиях.

Важно понимать, что программа работает с меньшими ошибками в период формирования тренда, во флэте эта методика неэффективна и убыточна. Поэтому особенно полезно выявить фазу рыночной торговли на этапе анализа.

Профессионалы способны опознать тенденцию за считанные минуты, новичкам для этого потребуется значительное время. Новые пользователи биржи проводят линии между пиковыми максимумами и минимумами. Если зафиксировано направление роста, тренд восходящий и наоборот. Когда динамика изменения цены варьируется в коридоре, рекомендуется воздержаться от торгов.

Стратегия Черепаха

Классическая стратегия, которая существует в трейдинге десятки лет, но не теряет популярности. Она позволяет игроку взглянуть изнутри на валютную торговлю, оценить потенциал по большим трендам. Эта тактика особенно проста для начинающих инвесторов: не придется отслеживать тесную взаимосвязь между валютными парами, проводить длительный технический анализ.

Она позволяет игроку взглянуть изнутри на валютную торговлю, оценить потенциал по большим трендам. Эта тактика особенно проста для начинающих инвесторов: не придется отслеживать тесную взаимосвязь между валютными парами, проводить длительный технический анализ.

Для определения точки входа на рынок необходимо подобрать графики по движению котировок за три недели по основным валютным парам (Major). Оптимизирует процесс прогнозирования два индикатора: «Каналы Дончиана» и «The Classic Turtle Trader». Но пользователь вправе самостоятельно изобразить свечи на бумаге. Правда, это займет очень много времени и сил.

Трейдеры покупают активы, когда курс превышает торговую линию, продают при понижении. Если цена валютной пары варьирует в рамках одного коридора на протяжении двадцатидневного периода, не стоит заключать сделки. Высока вероятность разворота котировки или непредсказуемые колебания. Потенциальные риски по сделкам с использованием стратегии Черепаха равняются 1%.

Советы начинающим

Для каждого инвестора важно вкладывать средства надежно и прибыльно. Самый лучший совет профессионалов – использовать в торговле капитал, который не способен нанести урон личному и семейному бюджету. Когда финансов недостаточно, ни одна тактика не поможет увеличить их многократно за короткие сроки. А психологическое давление будет на максимальном уровне из-за страха потерять все. Прибыльно инвестировать легко, обладая глубокими знаниями анализа и основ валютного рынка.

При выборе финансового актива рекомендуется оценить потенциальную волатильность, изучить статистику выигрышей и процент доходности таких сделок. Дополнительно важно выбрать торговую сессию: азиатская и тихоокеанская не особенно прибыльные, а на европейской и американской ведутся агрессивные торги, на которых новички легко увеличат или потеряют банк.

Начинающим трейдерам необходимо определить свой стиль торговли: проводить несколько часов на бирже или уделять трейдингу минимальное время. Здесь стоит учесть, что долгосрочные контракты легче прогнозируются, а скальпинг и внутридневные сделки требуют высокой концентрации внимания, логики и мышления.

Здесь стоит учесть, что долгосрочные контракты легче прогнозируются, а скальпинг и внутридневные сделки требуют высокой концентрации внимания, логики и мышления.

По сложным и непонятным стратегиям лучше уделить больше времени освоению теоретического материала, а потом только практике. Оптимальный вариант – тренировки на демо-счетах. Здесь клиент рынка распоряжается виртуальными финансами, нет риска лишиться реальных денег.

Стоит отметить, что ни одна стратегия не будет идеальной. Поэтому рекомендуется постоянно изучать международный валютный рынок, тестировать новые инструменты, индикаторы. Постоянное развитие и совершенствование трейдинга позволят торговать успешно и продуктивно.

Пред тем, как увеличивать размер торгуемого лота, лучше протестировать тактику на малых суммах. Полезно слушать советы профессионалов, читать их статьи, смотреть видео-обзоры. Если новичок не обладает должными навыками, лучше выбирать для торгов известные валютные пары, не стоит рисковать на экзотических сделках.

Чтобы выйти на стабильный заработок не достаточно выбрать хорошую стратегию, придется вести статистику торгов, отмечать и анализировать самые сложные моменты. Такой подход позволит трейдеру наработать опыт, выйти на новый уровень и сделать инвестиции доходными.

Популярная ошибка начинающих трейдеров – творческие идеи. Каждый игрок стремится усовершенствовать стратегию с первых дней инвестирования. В результате клиент валютного рынка теряет бдительность, упускает самые важные моменты и удваивает риски. Лучше выбрать тактику и четко следовать ее правилам открытия и закрытия контрактов.

Надежные российские и зарубежные брокеры предлагают десятки готовых стратегий, каждая из которых в большей мере подходит для новичков. Именно на эту клиентскую группу ориентированы продукты аналитиков. Трейдеры используют тактики известных, успешных инвесторов, пока не наработают собственный опыт. Оптимально выбирать стратегию с минимальным числом индикаторов, аналитических инструментов. От размера капитала, концентрации внимания, эмоциональной устойчивости личности напрямую зависит прибыльность торговли.

От размера капитала, концентрации внимания, эмоциональной устойчивости личности напрямую зависит прибыльность торговли.

Стратегии трейдинга Бинарными опционами для новичков – Бинарные опционы

Специфика бинарных опционов по своей стилистике исполнения и терминологии походит на ставки в казино или детскую игру «Орел-Решка». Поэтому новичок, попадая на этот рынок, не ищет осознанно знания, скрупулезно отбирая торговые инструменты, а просто пытается «тыкать» в стрелочки вверх или вниз, настраивая сумму, на которую он приобретает бинарные опционы, благо простота платформы позволяет быстро разобраться с функционалом торговых настроек. Оправдана ли такая тактика?

Неизвестно, но хотелось бы возразить минимум по двум причинам. Причина первая, рынок и бинарные опционы — не казино, а инструменты. Необходим адреналин неопределенности? Найдите в интернете онлайн казино. Второе вытекает из первого. Рынок дает в руки инструменты, проведя аналогию с лопатой: не стоит копать землю в разных местах в безуспешных поисках клада, стоит научиться возделывать огород, садить и собирать урожай. Это конечно не «шальное золото клада», но будешь всегда сытым, даже в «голодные годы, позаботясь заранее о закромах».

Библейское значение этого слова можно посмотреть в Википедии, роль слова в трейдинге можно узнать, бросив фразу: «Окей Гугл, как торговать бинарные опционы?». Эта статья не содержит граалей, на рынке их нет по определению.

Новичкам внушают сказки про «заветные беспроигрышные стратегии», но, не имея опыта торговли, вы должны понимать, что рыночная цена реагирует на любое событие мгновенно, сами события непредсказуемы. Все форс-мажоры, природные катаклизмы, решения Правительств и Президентов и т.д. невозможно предсказать. Нет ни одного экстрасенсорного шоу, предсказывающего стоимость тех или иных рыночных активов. Правда есть много аналитиков, верящих, что им такое под силу. Впрочем, это уже другая тема.

Не стоит переживать об общедоступности стратегии, сами результаты торговли будут разниться. Помимо стратегии есть тактика, при правильном подходе помогающая улучшить трейдеру результаты торговли или ухудшить.

Стратегия — некий набор общих правил входа, выхода. Идет простое эксплуатирование, в определенной мере, стандартных рыночных ситуаций из разряда «Как правило».

Например, как правило, котировки рыночного актива, открывшиеся с ценовым разрывом, предрекают возврат цены к этой области. На сленге трейдеров это называется «закрытие гэпа». Гэп дает сигнал открытия позиции в противоположном направлении. Тактика позволяет определить конкретную точку входа и время удержания позиции. Значительные или форс-мажорные события могут сделать образовавшийся гэп невозвратным. Трейдеры обычно спешат избавиться от актива после какого-либо негативного события, предпочитая обратить инвестиции в наличные деньги. Тактика учитывает особенности образования гэпа, анализирует вызвавшие гэп причины, дает оценку силе их воздействия на рынок, выставляя фильтры на вход в позицию.

Вывод: стратегия предполагает направление входа/выхода , тактика дает окончательное «добро» на сделку, указывает место и время, конкретные уровни входа, выхода.

Мани-менеджмент как неотъемлемая часть тактики

Мани-менеджмент – это контроль потерь, определение размера средств, выделяемых на сделку, призванный помочь пережить серию убыточных сделок, оставшись «на плаву», дождаться прибыли, восстанавливающей депозит, потрепанный от былых потерь.

Бинарные опционы по своей сути обладают встроенным мани-менеджментом. До начала сделки трейдер знает о потере стоимости опциона в случае негативного развития событий. Вся суть мани-менеджмента бинарных опционов состоит в определении количества убыточных сделок подряд при применении определенного вида стратегии. На эту череду потерь из общей суммы депозита выделяется резерв, в два раза превышающий предполагаемые потери (можно больше, но не меньше).

Что случится, если этого не делать? Рынок «заберет» все ваши средства. Психологически ситуация усугубится фактом осознания вашей осведомленности о возможности возникновения такой ситуации и наличием решения, как этого можно было избежать.

Как определить количество убыточных сделок подряд? До начала торгов провести тесты стратегии, на исторических данных. Брать не менее 10 000 свечей (временных отрезков котировок) выбранного «рабочего» таймфрейма.

Финансовый результат деятельности при торговле бинарными опционами динамичен, развивается как в положительную, так и отрицательную область. Это неизбежно вызывает в нас чувство азарта, жадности, страхов потери депозита, излишние эмоциональные приливы эйфории от положительных результатов. Эмоциональный окрас меняется с изменением результата по мере наблюдения за сделкой, от ее начала и до конца. По окончании рабочего дня трейдер, может быть совершенно душевно и эмоционально измотан. Эта тема, описана во многих статьях, ограничимся несколькими практическими советами.

Не открывайте торговый терминал без надобности и не зависайте в нем. Совершив сделку, смотрите по концу финансовый результат, не надо наблюдать за ним в процессе хода сделки, глазами двигать котировки актива вам не под силу.

Второй совет вытекает из первого. Используйте системы оповещения (алерты) для входа в сделку, не следите непрерывно за ситуацией на рынке в ожидании момента. Вероятность пропустить сигнал будет выше, чем «уследить за моментом входа». При появлении сигнала, после долгих наблюдений у трейдера формируется страх перед входом в позицию, кажется, что цена слишком низкая или высокая и т.д.

Третий совет — прячьте от своих глаз общий финансовый результат. Вид общего финансового результата приводит к лишним эмоциям.

Четвертый совет. Финансовая привлекательность высокочастотых сделок и турбо-опционов сроком до пяти минут чисто теоретическая, подумайте, сможете ли Вы испытывать ежеминутно такое эмоциональное напряжение? Частота сделок рассеивает точность, убыточна будет каждая третья/ вторая сделка, проходят серии убыточных сделок. В то же время надо постоянно держать собранность и сконцентрировать, любая ошибка будет оплачена вами с собственного кармана. Прибавив к невысокому проценту превалирования прибыльных сделок ваши ошибочные, убыточные сделки, положительный общий финансовый итог будет под вопросом. Потратив столько сил, произведя такое количество сделок, по собственной вине вы попросту весь день «кормили брокера». Выбирайте комфортный таймфрейм и небольшое количество сигналов. Увеличение количества сделок придет с опытом работы.

Дисциплина

Сделки с бинарными опционами совершаются совершеннолетними трейдерами, уже состоявшимися людьми. Почему же приходится говорить о дисциплине? Казалось бы, что сложного в том, чтобы следовать набору правил стратегии с фильтрами и особенностями тактики? Практика показывает: высокий процент трейдеров сталкиваются с такими сложностями. Рынок не прощает ни одной ошибки. Включая в формулу стратегии собственное мнение, помните: в лучшем случае из десяти совершенных сделок, семь будут удачными, значит, в этой серии у вас есть право совершить всего две ошибки. Вы проторгуете в ноль. Стоило ли тогда вообще затевать при таких результатах торговлю.

Дисциплина торговли бинарными опционами заключается в безоговорочном следовании сигналам тактики и стратегии. Имея на руках готовую стратегию, перед ее «запуском» трейдер производит тесты на исторических данных, вырабатывая по ходу тактику, определяя манименеджмент, получая «целевые контрольные цифры» для отслеживания расхождения результатов реальных торгов по стратегии и тестовых. Такое сравнение необходимо во избежание эффекта «выработки» стратегии. Ничто не вечно, со временем стратегия может стать убыточной. Вовремя уловить этот процесс, поменять стратегию или оптимизировать — поможет сравнительный анализ с тестовыми значениями. Торгуя на тестах в одном ключе, в реальности прибавляя свою «интуицию», трейдер не сможет определить выход стратегии из строя. Впрочем, если торговать по интуиции, зачем тогда понадобилась стратегия?

Стратегии. От простого к сложному. Корреляции.

Будучи новичком, желая получить дополнительный доход от торговли бинарными опционами, вам предстоит найти способ по извлечению этого дохода с рынка. Помимо выбора биржевого актива, на который вы будете приобретать бинарные опционы, вам предстоит выбрать стратегию заработка, дающую возможность верного прогнозирования цен, выбранного актива.

Рыночные цены, отображенные в вашей торговой платформе, идут непрерывным потоком, в виде ломанной кривой. Как можно анализировать сплошной поток цен?

В книге «Воспоминания биржевого спекулянта» описывается подобный анализ, относящийся к началу XX века. Скальперы (трейдеры с большим количеством внутридневных сделок) используют анализ ленты всех сделок и по сей день, немного усложнив и добавив анализ объемов. Для новичка такая стратегия сложная, идем дальше.

Японцы придумали более упрощенное представление кривой потоковых сделок, представив ее в виде свечи. В этом случае поток котировок взят за определенный момент времени – таймфрейм, допустим за пять минут, тело свечи содержит расстояние, пройденное котировками от цены начала диапазона и цены, сложившейся на конец пяти минут, хвосты свечи оканчиваются у экстремальных значений, достигнутых котировками за пятиминутку, вся свеча от кончика верхнего хвоста до конца нижнего вмещает все ценовые пятиминутные флуктуации.

Учитывая важность визуального восприятия в используемой стратегии «корреляция», оставим отображение котировок биржевых инструментов в свечах.

Выберем разновидность рынков для предстоящей работы, руководствуясь числовыми характеристиками, определяющимися количеством вложенных в эти рынки средств. Рынки бывают фондовыми, на них оборачиваются ценные бумаги, сырьевыми, предлагающими возможность торговать от энергоносителей, металлов до сельхозпродукции, деривативов, различные производные инструменты на индексы, те же ценные бумаги и сырье, валютные пары.

Валютный рынок Форекс работает 24 часа в сутки и пять дней в неделю, является лидером по обороту вращающихся в нем денежных средств среди всех прочих видов рынков. Не проверяя, не имея опыта и знаний в сфере валютных спекуляций, логически рассудив, любой человек поставит в валютном рынке на первое место по популярности пару евро-доллар и будет прав. Пары, в основании или числителе которых значится американский доллар, имеющие статус резервных валют, называются группой major, считаясь основными парами. В эту группу входит 7 пар, обеспечивающих по совокупности до 70% внутридневного оборота валютного рынка.

Корреляция — особенность цен одного биржевого актива следовать, повторять изменения котировок другого. Это может происходить вследствие взаимосвязи дух активов. В нашем случае, выбранные валютные пары имеют в своем составе доллар США. Сильная экономика этой страны ощутимо влияет своими макроэкономическими новостями на мировую экономику, вызывая корреляцию движений во всех валютных парах, измеряемых в долларах США и национальных валютах.

Используем этот феномен для нашей торговли. Стратегия наша проста, используем ранее озвученную формулу — «Как правило…», движения пар должны совпадать, расхождения будут служить нам сигналом к сделке, в зависимости от вида расхождения сделка будет осуществляться в обратную сторону.

Алгоритм подготовки и реализации стратегии «корреляция»

Выбираем ведущую и ведомую пару. Ведущей должна быть ликвидная пара (с более высоким объемом торгов). В нашем случае это EURUSD. Определяем торгуемый инструмент, на втором месте по оборотам средств стоит пара GBPUSD. Сделки будем совершать, приобретая бинарные опционы на британский фунт за доллары США. Тип опциона, подходящий для такой стратегии – классический выше\ниже. Прибыль нам обеспечит ситуация, при которой по окончании срока действия опциона цена будет выше или ниже нашего уровня входа. Бывают опционы с условием – «цена выше» называют «колл», ниже – «пут». Рабочий таймфрейм ограничен лишь вашей фантазией и настройками терминала, но помним про психологические аспекты описанные выше.

Простота торговой платформы бинарных опционов предполагает проведение технического анализа графиков «на стороне». Порой такую возможность предоставляют сами брокеры бинарных опционов. Воспользуемся распространенным торговым терминалом Метатрейдер 5 (в четвертом все аналогично), соединив два графика EURUSD и GBPUSD, поставим свечи 15-минутного диапазона.

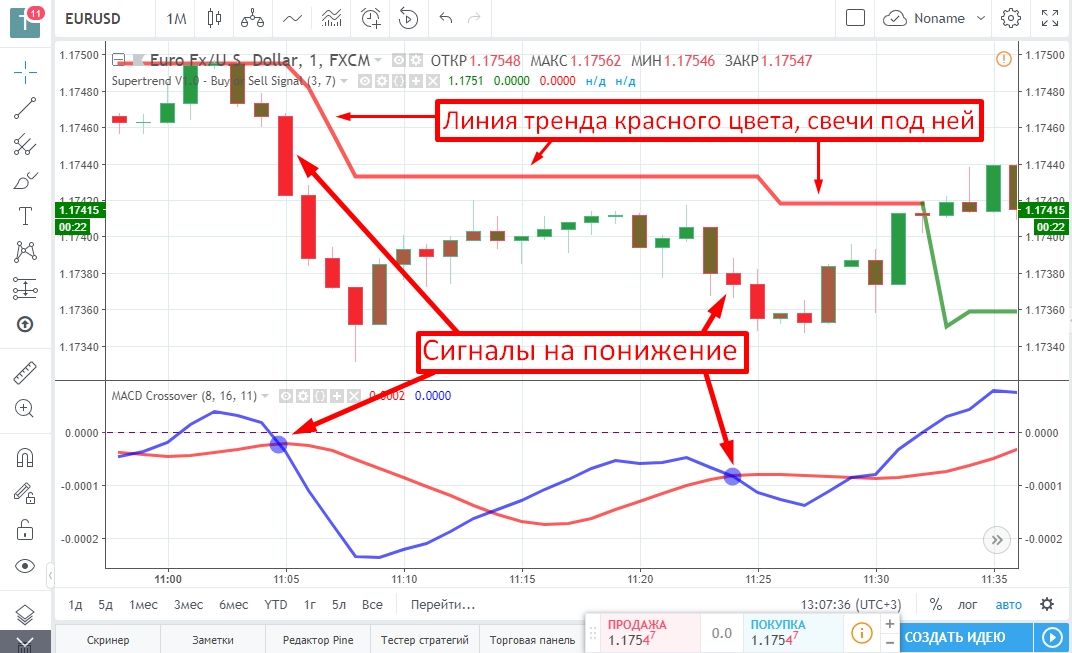

Увидев сигнал (1) расхождения между движением котировки EUR\USD с поведением цены GBP\USD, открываем сделку в направлении ведущей пары. Раз у EUR\USD свеча положительная, а котировка GBP\USD упала, покупаем бинарный опцион типа колл сроком на 15 минут, по прошествии которых фиксируем профит (2).

Важные замечания:

При использовании перевернутых пар типа USD\CHF корреляция будет обратной.

Возможны не только валютные корреляции, но и отраслевые, металлы коррелируют между собой, сильная корреляция наблюдается у золота и серебра, пример межотраслевой корреляции — нефть и валютная пара USD\RUB (обратная корреляция).

Коэффициент корреляции обычно обозначается буквой r, рассчитывается, как отношения произведения измерений (n) суммарных разностей цен двух активов a и b к корню квадратному разности произведений их квадратов.

R->

Значение изменяются от -1 до +1, отрицательное значение свидетельствует о обратной корреляции (пример приведен выше), при значениях выше 0,7 взаимосвязь активов считается сильной. Для «чистоты» вычислений обычно берутся дневные значения цен закрытия сравниваемых активов. В интернете достаточно информации по данной теме, формула приведена справочно, корреляцию можно вычислить на любом современном калькуляторе.

Три в стратегии в одном индикаторе Bollinger bands

После разделения непрерывного потока цен на дискретные значения цен открытия/ закрытия японских свечей и экстремальных значений изменений котировок, в этом периоде появилась возможность применения различных методов математического анализа для преобразования графика котировок в функцию от этих цифровых значений. Сами функции были названы индикаторами, которые будучи наложенными на график взаимодействия с котировками, давали возможность прогнозировать дальнейшее поведение цены.

Технические индикаторы плотно вошли во все торговые платформы, на их основе разработаны стратегии, запрограммированы роботы. Эволюция индикаторов не закончена, используемый математический анализ усложняется, появляются индикаторы с использованием методов нелинейной математики и теории вероятности.

Стандартный набор индикаторов торговых платформ включает в себя пакет около 30 наименований. В их состав входит индикатор линий Боллинджера, представляющий собой простую скользящую среднюю линию и отложенные вверх и вниз стандартные отклонения. Благодаря им индикатор стал привлекательным для использования в стратегиях торговли бинарными опционами.

Само по себе математическое стандартное отклонение взятое из теории вероятности, как нельзя кстати, подходит к анализу временных рядов, какими можно представить цену, используя цены закрытия таймфреймов. Между верхней и нижней линией Боллинджера область, в которой с высокой долей вероятности должна находится цена. Но если она выходит за эту область, то, как правило, что-то случилось и цена продолжит свое движение в направлении пробоя.

Алгоритм предторговой подготовки:

— Выбираем инструменты, ограничений нет, рекомендации касаются гэпов на открытии, таких инструментов как акции, индексы и т.д., имеющих продолжительность торговой сессии 12 часов и ниже. Гэпы портят, смазывают показания индикатора, постарайтесь торговать по прошествии одного-двух торговых часов.

— Подбираем таймфрейм, рекомендуемый промежуток — не менее пятнадцати минут, позволяет соблюсти баланс точности и количества сигналов.

— Устанавливаем на график с активом индикатор Боллинджер. Настройки оставляем по умолчанию, стандартные, рекомендаций по значениям периода скользящей средней нет, стандартное отклонение равное двум трогать нельзя.

Стратегия торговли:

Ждем момента выхода и закрытия свечи ниже\выше, нижней \верхней линии Боллинджера. По закрытию свечи за линиями, открываем сделку в бинарном опционе классического типа выше\ниже, пут или колл, смотря какая линия «пробита» ценой.

Длительность действия бинарного опциона выбираем равной двум таймфреймам. Выбрали 15 минутный таймфрейм, открываем опцион сроком экспирации 30 минут.

Вторая стратегия является своего рода хеджирующей (защитной) по отношению к первой, диаметрально ей противоположна. Эксплуатируется рыночный постулат, что, как правило, когда прекращается целенаправленное трендовое воздействие на цену, она будет стремиться к своему среднему значению. Мерой прекращения такого воздействия будем считать возврат котировок обратно в канал.

Оговорим одно непременное условие. Цена открытия свечи обязательно должна быть расположена за линией Боллинджера, цена закрытия — в канале. В рассмотренном выше случае (Рис 10) цена вернулась в канал в обоих случаях после нашего входа. Но лишь второй возврат послужил сигналом для трейда.

Стратегия торговли:

Ждем закрытие свечи внутри канала Боллинджера. Открываем сделку по направлению скользящей средней, используя классический бинарный опцион «выше/ниже». Продолжительность сделки равна двум выбранным рабочим таймфреймам.

Как мы видим, случай (1) и (2) послужил примером убыточных сделок по первой стратегии. Тогда как сделки второй стратегии принесли профит. Можно сказать, что сделки второй стратегии были хеджирующими по отношению к первой, изрядно сократив убыток.

Специфика третьей и последней стратегии с применением Боллинджера связана с бинарными опционами вида «с касанием/без касания». Высокие выплаты по бинарным опционам такого вида обусловлены тем, что надо спрогнозировать коснется ли цена границ определенного интервала или нет.

Стратегия имеет строгое ограничение по времени использования и может эксплуатироваться с оглядкой на календарь экономических новостей. Трейдеру новичку придется изучить специфику ночной торговли. Временной промежуток торговли от 21-00 до 1-00 мск с поправками на переходы в режимы летнего и зимнего времени, североамериканских и азиатских бирж. Новостей в это время выходить не должно. Волатильность нежелательна, ждем когда сузятся линии Боллинджера. Диапазон, заданный брокером, должен быть выше этих линий. При выполнении всех этих условий можно совершать сделку, ставя на то, что цена не коснется диапазона. Таймфрейм выбирать как можно меньше.

Контртренды – учимся зарабатывать на коррекции

Со временем трейдеры пришли к выводу, что лучше использовать возможности анализа, не самой цены, а преобразовывать ее в виде ценовых диапазонов (разностей), соотнося их с разными ценовыми вариациями. Класс таких индикаторов был назван осцилляторами.

Благодаря такой системе расчетов, показания индикатора менялись от минус единицы до плюс единицы, на графике строилась гистограмма, появилась возможность определять состояния «перекупленности, перепроданности» рынков и «ловить» зоны разворота котировок.

С вводом и тестированием осцилляторов, помимо термина «перекупленности, перепроданности», появился торговый сигнал « дивергенции» или расхождения, особо ценный для трейдеров. Он возникал при несовпадении движений цены и индикатора (котировки вверх, индикатор вниз). Как правило, после сигнала дивергенции происходил разворот.

Для начала выберем вид индикатора осциллятора, который будет использован в нашей стратегии. Будем использовать осцилляторы Power Bull\Bear, созданные Александром Эдлером, подробное описание индикаторов можно найти в его трудах.

Тип бинарных опционов — классические, наиболее понятные и простые для новичка, таймфрейм — любой. но желательно использовать часовую свечу.

Бинарные опционы по такой стратегии можно приобретать на любые доступные активы.

Выбрав актив, рабочий таймфрейм, помещаем на график две гистограммы, измеряющие силу быков (покупателей) под ней, силу медведей (продавцов). При необходимости настроить цветовую гамму терминала так, чтобы глаз безошибочно различал индикаторы и свечи цены, в стратегии важна визуализация.

Торговая стратегия

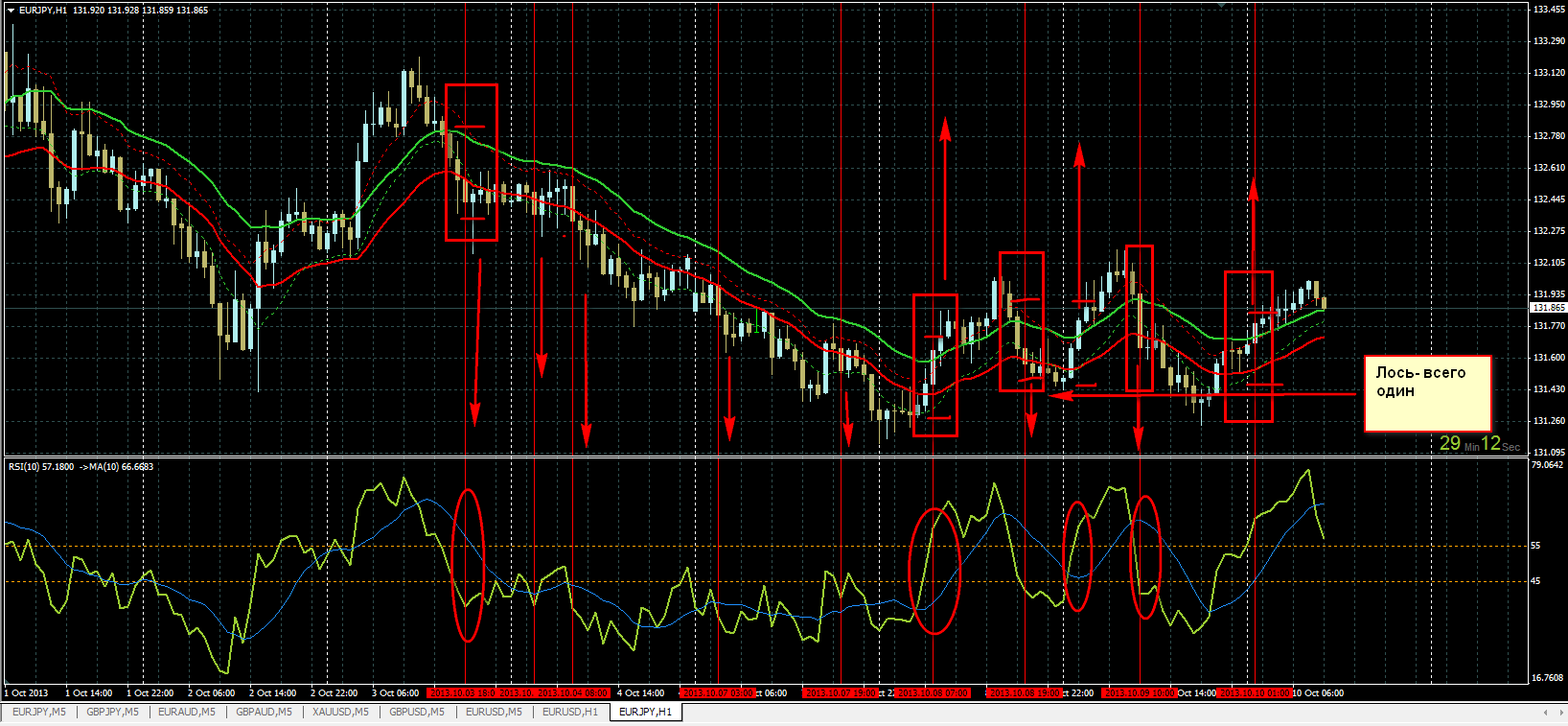

При возникновении нового локального внутридневного максимума, смотрим на гистограмму силы быков. Сигнал на открытие опциона пут возникает тогда, когда новый максимум цены не соответствует максимуму на гистограмме (1). Обнаружив несоответствие, обращаем внимание на нижнюю гистограмму. Индикатор сила медведей обязательно должен находиться в положительной зоне (2). Совершаем вход (3), приобретая бинарный опцион пут, потому как новый максимум не подтвержден и цена может стагнировать или совершить разворот. Время экспирации выбираем равным двум рабочим таймфремам. В рассматриваемом примере — это будет два часа.

Основная трудность у новвичков возникает в определении сигнала разворота при падении. Если при росте мы ищем расхождения, при падении цены и определения новых минимумов котировок, соотнося их с минимумами осциллятора, нам потребуется найти схождение, как это показано на рисунке.

При всей кажущейся простоте стратегии, она достаточно сложна в исполнении. Часто новички не могут сопоставить более удаленные предыдущие экстремумы с текущими и пропускают сигналы, забывают проверять условия нахождения второго индикатора в зоне аналогичной осциллятору, по которому мы получили сигнал входа в сделку. Ошибка приведет к неизбежному убытку, тренд по определению «запрограммирован» на продолжение.

Вывод

Правильно выстроенный подход и подбор индикаторов позволяет избежать проблемы ограниченности во времени бинарных опционов. Хотя можно было бы поспорить, насколько это проблема? Фактор «пересиживания убытков», присущий новичками, стоил многих депозитов.

С уважением, Алексей Вергунов

Options.TradeLikeaPro.ru

Также читайте

Стратегии Форекс начинающим

Торговля на откатах — прибыльный и популярный вариант валютного трейдинга. Новичкам лучше подойдет торговля на откатах по тренду, в то время как опытные трейдеры параллельно используют возможность открывать сделки и против тренда.

Подробнее…

Данная стратегия по тренду содержит минимальное количество индикаторов, но вместе с этим предлагает простые и понятные правила входа в рынок. Здесь используется только 1 индикатор, расположенный в двух окнах (для каждого окна свои настройки).

Подробнее…

Торговля отложенными ордерами имеет массу преимуществ. Вам не нужно следить за рынком в ожидании сигнала — сделки откроются и закроются автоматически. Такой тип торговли занимает минимум времени, а по эффективности не уступает привычным методам открытия ордеров. Рассмотрим примеры простых стратегий отложенных ордеров, не требующих больших временных затрат и усилий от трейдера.

Подробнее…

Стратегия торговли — это набор условий, при выполнении которых трейдер может открывать сделку на покупку или продажу. Это может быть как жесткий фиксированный перечень правил, так и общий алгоритм, интерпретация которого ложится полностью на плечи трейдера. Существует несколько типов стратегий трейдинга. Речь о них пойдет далее.

Подробнее…

Секрет прибыльной торговли прост: необходимо правильно определить тренд, вовремя войти в рынок и вовремя закрыть сделку, пока тенденция не поменяла направление. В статье рассматриваем примеры трендовых стратегий с простыми индикаторами, воспользоваться которыми смогут даже новички.

Подробнее…

Трейдинг на пробой трендовой линии — простой способ торговли без индикаторов. Для работы вам понадобятся только графические инструменты торгового терминала. Разберем стратегию пробоя тренда на примерах.

Подробнее…

Определить уровни поддержки и сопротивления можно несколькими способами: построить горизонтальные линии по минимумам и максимумам цены на графике, с помощью скользящих средних, сетки Фибоначчи, индикаторов уровней и т. д. Рано или поздно цена пробивает любые барьеры. Как извлечь из этого прибыль? Разберемся, какие виды стратегий пробоя уровней бывают и как с ними работать трейдеру.

Подробнее…

Принцип торговли по уровням включает в себя две стратегии — отбоя от уровней и пробития линий поддержки и сопротивления. Особенно, данные стратегии подойдут начинающим трейдерам. Существует несколько вариантов входа в рынок и в одном, и во втором случае. Разберемся, когда открывать сделки, если цена пробила важный уровень, где установить стоп-лосс и когда выйти из рынка.

Подробнее…

Стратегия опционов для новичков — шанс стать трейдером

Считается, что стратегии опционов для новичков — это стратегии, которые не требуют установки замысловатых индикаторов и тщательного анализа рынка. Где голову включать не надо…

Но на самом деле это в корне неправильное суждение. Лично я считаю (да и не только я) — чем проще стратегия, чем легче ее понять, тем легче будет зарабатывать с ее помощью.

Да и всем известно, что сложные стратегии всегда появляются из более простых, примитивных, на первый взгляд…

Уверен, что и эту стратегию пытливые начинающие трейдеры усовершенствуют. А кто-то может быть и назовет в свою честь! Как это сделал один «гуру» трейдинга, назвав стратегию какой-то там вилкой со своей фамилией!

Ну да это его дело… Мы тут учимся зарабатывать деньги, а не лавры, да? Итак, в чем заключается суть и правила этой стратегии для новичков?

Стратегия опционов для новичков: руководство

Индикаторы

Для анализа рынка и поиска точек входа мы будем использовать три индикатора:

- EMA — Exponential Moving Average, применяемые к закрытию (close), с периодами 5 и 10;

- Stochastic Oscillator с периодами %К14, %D3, замедление 3 и уровнями 20 и 80;

- RSI с периодом 14 и уровнями 30,50,70.

Эти индикаторы уже установлены в вашем терминале, поэтому отдельно устанавливать их не надо. Если все же будет потребность в установке индикаторов, то здесь смотрите, как их устанавливать в обновленный терминал…

После нанесения индикаторов на терминал, правой кнопкой мыши щелкайте на индикаторе и выставляете все нужные значения. Самые ленивые могут скачать готовый шаблон в конце поста…

И после всех этих манипуляций увидите в своем терминале такую картинку:

(кликни на скрине и он откроется в новом окне)

Различаться могут только цвета, так как каждый сам устанавливает то, что ему нравится, сам для себя.

Поясню для чего нужны уровни на индикаторах RSI и Stochastic… На рынке существуют такие понятия, как уровень перекупленности и уровень перепроданности.

Перекупленность — этот момент наступает тогда, когда многие участники рынка (трейдеры), уже купили достаточное количество той или иной валюты и по элементарному закону экономики на данный товар прекращается спрос.

Следовательно товар (валюта), после определенной точки перекупленности из-за отсутствия спроса начинает дешеветь. В этот момент трейдеры начинают активно продавать свой товар пока не наступит момент перепроданности. И начинается обратный процесс…

Именно поэтому мы видим, что рынок постоянно движется волнообразно — перепроданность-перекупленность-перепроданность и т.д. Это закономерность рынка и благодаря этому мы можем зарабатывать!

Основным сигналом на вход в рынок у нас будет трендовый индикатор EMA, а осцилляторы Stochastic и RSI будут показывать точность этого входа.

Принцип работы стратегии опционов для новичков

Все довольно просто… Основное правило, как было, так и остается — не торгуем против тренда! Как определить тренд смотрим здесь…

Не будем далеко ходить, отличный сигнал для входа был вчера.

И хотя этому поспособствовали новости, возможность заработать была отличная даже у тех, кто не торгует во время выхода новостей… Так как все началось гораздо раньше выхода важных новостей.

То есть пока абстрагируемся от фундамента, будем смотреть только чистую технику… На паре EUR/USD продолжается восходящий тренд, евро дорожает… Сейчас его и разберем, как пример:

Когда видим, что EMA5 пересекла EMA10 вверх, значит мы получили первый сигнал для входа в рынок. Теперь смотрим на Stochastic и RSI.

Бирюзовая линия Stochastic должна пересечь красную пунктирную и быть выше уровня 20, то есть выйти из зоны перепроданности. Линия RSI должна пересечь уровень 50 и уверенно двигаться в заданном направлении.

А дальше уже все зависит от каждого трейдера индивидуально…

- Валютная пара для торговли — любая;

- Таймфрейм — любой;

- Сессия для торговли — европейская и американская.

Стоит учесть то, что чем больше таймфрейм, тем четче сигнал, но в тоже время реже. То есть на таймфрейме Н4 вы можете, по этой стратегии для новичков, совершать не более одной-двух сделок в неделю. Вот скрин с графика Н4:

Учитывая то, что торгуем только по тренду, точки входа, с 21-го февраля и по вчерашний день, всего три…

Но этим тоже можно воспользоваться… Например, вы можете увидеть четкий сигнал на Н4, а торговать на более малых таймфреймах, скажем на Н1 или М30. Особенно это практично для торговли бинарными опционами.

Во-первых, сделок будет больше. Во-вторых, если идет уверенный тренд, что подтверждает Н4, то даже в случае закрытия опциона в минус, можно добавить к этой стратегии для опционов, стратегию Мартингейла и быть в плюсе, по-любому!

Настоятельно рекомендую внимательно освоить и эту стратегию для новичков и стратегию Мартингейла, если вы намерены серьезно торговать.

Также настоятельно рекомендую не торговать сразу на реальных деньгах, а тренироваться на демо счете, но еще лучше, на бумажке! Почему? Читайте здесь…

При торговле на Форексе трудно предсказать точку выхода, поэтому сами понаблюдайте за графиками и решите для себя. Не забывайте про манименеджмент. Кстати, продолжение статьи с более подробными описаниями стратегий по мани менеджменту и риск менеджменту, будут довольно скоро.

Для торговли рекомендую проверенных брокеров… Шаблон стратегии можно скачать здесь…

Если что-то забыл написать или есть что дополнить к данной стратегии, то буду очень рад читать вас в комментариях! Сегодня мы рассматривали стратегию для новичков торгующих бинарными опционами, успехов в торговле!

Стратегия торговли 5 минут. Тактика для пятиминутных опционов

Сегодня хочу поделиться довольно прибыльной стратегией торговли 5-минутными опционами.

Ее прислал мне постоянный читатель блога, Денис. Он сам ее протестил и вышел на результат в 80% прибыльности. Хотя на его скрине я вижу все 95% 🙂 А чего еще нужно от стратегии?

Я, в свою очередь, тоже ее опробовал буквально только что и теперь делюсь результатами. Лично у меня (азиатская сессия), получилось 9 плюсовых сделок из 12. Но в европейскую сессию можно достичь и большего результата…

Итак, смотрите скрины с историями сделок и читайте условия стратегии…

Стратегия торговли 5-минутными опционами

Чтобы не быть голословным, давайте сначала посмотрим истории сделок. Дениса и мою. История Дениса:

(скрины при нажатии увеличиваются)

У Дениса почти все идеально! Из 10 сделок 9 в плюс! У меня из 12 сделок 3 минусовые:

Но, если вы внимательно присмотритесь, то заметите, что минусовые сделки я перекрывал по методу Мартингейла и торговал большим лотом, нежели Денис.

Благодаря этому я достиг большей прибыльности. Давайте подсчитаем?

40+8+7.5+7.5+40+18.75+37.5+7.5+75-10-10-10=211.75$

И это результат торговли в азиатскую сессию менее чем за час 🙂 При более резком шевелении рынка (волатильности), можно достичь еще больших результатов…

Итак, как вам получить подобные результаты?

Условия 5 минутной стратегии

На самом деле все очень просто. Хотя может понадобиться терпение. Для торговли по этой стратегии используются своего рода торговые сигналы. Которые порой приходится ждать…

Вы, для своей торговли, можете использовать информер технического анализа, который видите ниже, либо делать это на сайте investing.com…

Информер интерактивный (в реальном времени), обновляется с обновлением (перезагрузкой), страницы:

Главное условие (сигнал), для входа в рынок — совпадение условий на всех представленных таймфреймах по выбранному активу. То есть должно быть либо «активно продавать», либо «активно покупать», как на скрине ниже:

Когда видите по какому-либо активу такие показания, то можно пробовать входить в рынок. Главное обратите внимание от какой точки отталкиваться.

На скрине выше, под названием валютной пары написана цена которая и является точкой отправления.

То есть, если по NZD/USD есть сигнал на покупку (на опционах CALL или выше), а цена стоит 0,6740, то это означает, что входим в рынок только если цена в текущий момент, равна или меньше, чем 0,6740!

Тоже самое, только наоборот, для сигналов в продажу:

Как видим есть сигнал по AUD/USD. Контрольная точка — 0,7160. В рынок входим только если цена равна 0,7160 или выше! И чем выше будет цена, тем большая вероятность прибыльности сигнала. Торгуем на времени экспирации 5 минут!

Как видите, все просто и понятно, как дважды два! Рекомендованные для торговли брокеры на этой странице…

Некоторые нюансы в торговле по стратегии

- Самый главный нюанс — перед началом торговли отслеживайте новости. Для этого вам в помощь календарь экономических новостей… Минимум за час до и час после новостей не торгуем, ждем, пока все успокоится;

- Прежде, чем торговать реальными деньгами, обкатайте стратегию на демо счете или бумажке;

- Стратегия тестировалась на 5-минутных опционах. Но это не панацея, пробуйте другое время экспирации, если хотите. Помните, что любая стратегия это шаблон, заготовка и будет очень неплохо, если вы ее подстроите под себя. Главное — прибыльность;

- Если вы видите, что опцион пошел в минус, то можете использовать, кроме Мартингейла, метод усреднения… Лично я часто так и делаю. Даже, если время экспирации убыточного опциона еще не истекло, я открываю в пиковой фазе еще один опцион, большим лотом;

- Не торопитесь и не берите для торговли более 2-3 активов. Бывает надо действовать довольно быстро, а много активов помешают вам вовремя принять решение и воплотить его в жизнь.

Давайте напоследок повторим правила стратегии:

- Время экспирации — 5 минут;

- Сигнал на продажу — на всех таймфреймах «активно продавать», цена равна или выше текущей по информеру;

- Сигнал на покупку — на всех таймфреймах «активно покупать», цена равна или ниже текущей по информеру;

Как видите, стратегия торговли на 5 минут действительно довольно проста и прибыльна, главное не ошибитесь в выборе брокера для трейдинга!

Cамая простая стратегия для бинарных опционов

Чаще всего, самая простая стратегия для бинарных опционов и является самой прибыльной. Как показывает практика, наличие множества условий и правил в стратегии только сбивает трейдера и не дает ему сосредоточиться на торговле. Поэтому сейчас мы рассмотрим одну из простейших стратегий для торговли бинарными опционами, которая одновременно является и достаточно прибыльной.

«Прыжки по тренду» – какой брокер лучше для торговли?

«Прыжки по тренду» — это стратегия, в которой трейдеру необходимо заключать сделки только в сторону основного тренда в момент, когда котировки отскакивают от линии его поддержки. И вот самый важный вопрос – как определить направление тренда и его линию? На торговых платформах большинства опционных брокеров это сделать практически невозможно. Так как котировки в их торговых платформах изображены в маленьком окошке, рассмотреть в которых тренд нереально. Поэтому для торговли по самой простой стратегии для бинарных опционов – «прыжки по тренду», нам необходима более продвинутая торговая платформа, которой обладают лишь несколько брокерских компаний.

Как пример продвинутой платформы, возьмем торговый терминал брокера Binomo, в котором:

- Графики котировок можно масштабировать и сдвигать вперед-назад (что позволяет подробно рассмотреть любой участок котировок и определить на нем тренд)

- Минимальная сделка, которую можно заключить у Binomo, равна $1. Поэтому торговать у этого брокера можно с минимальным депозитом (который, кстати, в этой компании равен $10).

- На платформе присутствуют свечные графики котировок.

- Сделки заключаются мгновенно со скоростью 1,7 миллисекунд (это максимальная скорость на опционном рынке) и без проскальзываний (то есть вы сможете заключить сделку именно там, где вам нужно).

- Окно с котировками очень большое, что значительно упрощает торговлю.

- Открытые сделки отображаются на графике котировок уровнями, что позволяет визуально следить за процессом трейдинга.

Теперь вернемся к самой простой стратегии для бинарных опционов «прыжки по тренду». Торгуют по ней следующим образом.

Уменьшаем масштаб графика котировок (колесиков компьютерной мышки) до минимума и определяем, в какую сторону идет тренд. Вверх либо вниз:

Как видите, котировки, снижаясь или находясь в росте, постоянно отталкиваются от трендовой линии, после чего опять продолжают рост или снижение. Поэтому, оптимальный вариант для торговли – это дождаться когда цена актива в очередной раз упадет (на растущем тренде) или поднимется (на падающем тренде) к линии тренда и заключить сделку на отскок в противоположную сторону. На графике котировок это будет выглядеть примерно так:

Стрелочками мы указали места для заключения сделок. То есть, те места, где котировки отскакивали от линии тренда. То есть, все, что требуется от трейдера это:

- Определить направление тренда.

- Определить трендовую линию.

- Заключить сделку на платформе Биномо в момент, когда цена коснулась трендовой линии.

Согласитесь, эта стратегия очень проста. Но как показывает практика, 7 из 10 заключенных по ней сделок закрывается с прибылью, а это позволяет быстро и стабильно наращивать размер торгового депозита.

Опционы для торговли и экспирация

Для трейдинга по системе «скачки по тренду» используйте стандартные опционы компании Binomo со сроком экспирации 60 секунд. С такими параметрами система «скачки по тренду» и показывает наилучшую прибыльность. А благодаря такому короткому сроку экспирации всего несколько часов торговли в день позволят вам зарабатывать не меньше, чем, если бы вы использовали срок экспирации 15 минут и торговали бы целый день.

Управление капиталом

Благодаря тому, что минимальный размер сделки у Binomo составляет $1, торговать по нашей самой простой системе для бинарных опционов можно с самым минимальным депозитом и без существенных финансовых рисков. А это, согласитесь, немаловажно для начинающих трейдеров!

10-дневные торговые стратегии для начинающих

Дневная торговля — это покупка и продажа финансового инструмента в течение одного дня или даже несколько раз в течение дня. Использование небольших ценовых движений может быть прибыльной игрой, если в нее играть правильно. Но это может быть опасная игра для новичков или тех, кто не придерживается продуманной стратегии.

Однако не все брокеры подходят для большого объема сделок, совершаемых дневными трейдерами. Но некоторые брокеры рассчитаны на дневных трейдеров.Вы можете проверить наш список лучших брокеров для дневной торговли, чтобы узнать, какие брокеры лучше всего подходят для тех, кто хотел бы заниматься дневной торговлей.

У онлайн-брокеров из нашего списка, Fidelity и Interactive Brokers, есть профессиональные или продвинутые версии своих платформ, которые имеют потоковую передачу котировок в реальном времени, расширенные инструменты построения графиков и возможность быстро вводить и изменять сложные ордера.

Ниже мы рассмотрим некоторые общие принципы дневной торговли, а затем перейдем к решению, когда покупать и продавать, распространенным стратегиям дневной торговли, базовым графикам и моделям и способам ограничения потерь.

Ключевые выводы

- Дневная торговля прибыльна только тогда, когда трейдеры относятся к ней серьезно и проводят свои исследования.

- Дневная торговля — это работа, а не хобби; относитесь к нему как к таковому — будьте усердны, сосредоточены, объективны и держите подальше эмоции.

- Здесь мы даем несколько основных советов и ноу-хау, чтобы стать успешным дневным трейдером.

1. Знание — сила

Помимо знания основных торговых процедур, дневные трейдеры должны быть в курсе последних новостей фондового рынка и событий, влияющих на акции — планов процентных ставок ФРС, экономических перспектив и т. Д.

Так что делайте домашнее задание. Составьте список желаемых акций, которыми вы хотели бы торговать, и будьте в курсе выбранных компаний и общих рынков. Просматривайте новости бизнеса и посещайте надежные финансовые сайты.

2. Откладывать средства

Оцените, каким капиталом вы готовы рисковать в каждой сделке. Многие успешные внутридневные трейдеры рискуют менее 1–2% своего счета за сделку. Если у вас есть торговый счет на сумму 40 000 долларов США и вы готовы рисковать 0,5% своего капитала в каждой сделке, ваш максимальный убыток на сделку составляет 200 долларов США (0.5% * 40 000 долларов США).

Выделите излишек средств, которыми вы можете торговать, и готовы потерять. Помните, это может произойти, а может и не произойти.

3. Слишком много времени

Дневная торговля требует вашего времени. Вот почему это называется дневной торговлей. На самом деле вам придется отказаться от большей части дня. Не думайте об этом, если у вас мало свободного времени.

Этот процесс требует от трейдера отслеживания рынков и выявления возможностей, которые могут возникнуть в любое время в течение торговых часов.Быстрое движение — ключ к успеху.

4. Начни с малого

Как новичок, сосредоточьтесь максимум на одной-двух акциях за сессию. Отслеживать и находить возможности проще с несколькими акциями. В последнее время становится все более распространенной возможность торговать дробными акциями, поэтому вы можете указать конкретные, меньшие суммы в долларах, которые вы хотите инвестировать.

Это означает, что если акции Apple торгуются по 250 долларов, а вы хотите купить только на 50 долларов, многие брокеры теперь позволят вам приобрести пятую часть акции.

5. Избегайте мелких акций

Вы, вероятно, ищете предложения и низкие цены, но держитесь подальше от дешевых акций. Эти акции часто неликвидны, и шансы сорвать джекпот невелики.

Многие акции, торгующиеся ниже 5 долларов за акцию, исключаются из листинга основных фондовых бирж и торгуются только на внебиржевом рынке (OTC). Если вы не видите реальную возможность и не провели свое исследование, держитесь подальше от них.

6. Время тех сделок

Многие заказы, размещенные инвесторами и трейдерами, начинают исполняться, как только рынки открываются утром, что способствует волатильности цен.Опытный игрок может распознать закономерности и выбрать подходящий вариант для получения прибыли. Но для новичков может быть лучше просто читать рынок, не делая никаких движений в течение первых 15-20 минут.

Средние часы обычно менее волатильны, а затем движение снова начинает набирать обороты к закрывающему звонку. Хотя часы пик открывают возможности, новичкам безопаснее сначала их избегать.

7. Сокращение убытков с помощью лимитных приказов

Решите, какой тип ордеров вы будете использовать для входа и выхода из сделок.Будете ли вы использовать рыночные или лимитные ордера? Когда вы размещаете рыночный ордер, он исполняется по лучшей цене, доступной на тот момент, поэтому нет гарантии цены.

Между тем лимитный ордер гарантирует цену, но не исполнение. Лимитные ордера помогают вам торговать с большей точностью, при этом вы устанавливаете свою цену (не нереальную, но выполнимую) для покупки и продажи. Более искушенные и опытные дневные трейдеры могут также использовать опционные стратегии для хеджирования своих позиций.

8. Будьте реалистичны в отношении прибыли

Чтобы стратегия приносила прибыль, не обязательно постоянно выигрывать. Многие трейдеры выигрывают только от 50% до 60% своих сделок. Однако они больше зарабатывают на своих победителях, чем теряют на проигравших. Убедитесь, что риск по каждой сделке ограничен определенным процентом от счета, а методы входа и выхода четко определены и записаны.

9. Сохраняйте спокойствие

Бывают моменты, когда фондовые рынки проверяют вам нервы.Как внутридневной трейдер, вам нужно научиться сдерживать жадность, надежду и страх. Решения должны определяться логикой, а не эмоциями.

10. Придерживайтесь плана

Успешные трейдеры должны действовать быстро, но им не нужно быстро думать. Почему? Потому что они заранее разработали торговую стратегию, а также дисциплину, чтобы придерживаться этой стратегии. Важно внимательно следовать своей формуле, а не пытаться гоняться за прибылью. Не позволяйте эмоциям взять верх над вами и откажитесь от своей стратегии.Среди дневных трейдеров есть мантра: «Планируйте торговлю и торгуйте по плану».

Прежде чем мы углубимся в некоторые тонкости дневной торговли, давайте рассмотрим некоторые причины, по которым дневная торговля может быть такой сложной.

Что делает дневную торговлю сложной?

Дневная торговля требует много практики и ноу-хау, и есть несколько факторов, которые могут усложнить этот процесс.

Во-первых, знайте, что вы столкнетесь с профессионалами, чья карьера связана с трейдингом.У этих людей есть доступ к лучшим технологиям и связям в отрасли, поэтому, даже если они потерпят неудачу, они в конечном итоге настроены на успех. Если вы присоединитесь к победителю, это означает, что они получат больше прибыли.

Дядя Сэм тоже захочет сократить вашу прибыль, какой бы худой она ни была. Помните, что вам придется платить налоги с любой краткосрочной прибыли или любых инвестиций, которые вы держите в течение одного года или меньше, по предельной ставке. Единственное предостережение в том, что ваши потери компенсируют любую прибыль.

Как индивидуальный инвестор, вы можете быть подвержены эмоциональным и психологическим предубеждениям.Профессиональные трейдеры обычно могут исключить их из своих торговых стратегий, но когда речь идет о вашем собственном капитале, это, как правило, совсем другое дело.

Решаем, что и когда покупать

Дневные трейдеры пытаются зарабатывать деньги, используя мгновенные движения цен на отдельные активы (акции, валюты, фьючерсы и опционы), обычно используя для этого большие суммы капитала. Решая, на чем сосредоточиться — скажем, на акции, — типичный внутридневной трейдер обращает внимание на три вещи:

- Ликвидность позволяет вам входить в акцию и выходить из нее по хорошей цене, например, с узкими спредами, или разницей между ценой покупки и продажи акции и низким проскальзыванием, или разницей между ожидаемой ценой сделки и актуальная цена.

- Волатильность — это просто мера ожидаемого дневного диапазона цен — диапазона, в котором работает дневной трейдер. Большая волатильность означает большую прибыль или убыток.

- Объем торгов — это мера того, сколько раз акция покупается и продается за определенный период времени. Обычно это называется средним дневным объемом торгов. Большой объем указывает на большой интерес к акции. Увеличение объема акций часто является предвестником скачка цены вверх или вниз.

Как только вы узнаете, какие акции (или другие активы) вы ищете, вам нужно научиться определять точки входа, то есть в какой именно момент вы собираетесь инвестировать.В этом вам помогут следующие инструменты:

- Службы новостей в режиме реального времени : Новости движут акции, поэтому важно подписаться на службы, которые сообщают вам, когда появляются новости, потенциально движущие рынком.

- Котировки ECN / Уровня 2 : ECN, или сети электронной связи, представляют собой компьютерные системы, которые отображают наилучшие доступные котировки спроса и предложения от нескольких участников рынка, а затем автоматически сопоставляют и исполняют приказы. Уровень 2 — это услуга на основе подписки, которая обеспечивает доступ в режиме реального времени к книге заказов Nasdaq, состоящей из котировок цен от маркет-мейкеров, регистрирующих каждую ценную бумагу, котирующуюся на бирже Nasdaq, и внебиржевую доску объявлений.Вместе они могут дать вам представление о том, как выполняются заказы в режиме реального времени.

- Внутридневные свечные графики : Подсвечники обеспечивают грубый анализ движения цены. Подробнее об этом позже.

Определите и запишите условия, при которых вы войдете в позицию. «Покупать во время восходящего тренда» недостаточно. Что-то вроде этого является гораздо более конкретным и также поддающимся проверке: «Покупайте, когда цена прорывается выше верхней линии тренда треугольника, когда треугольнику предшествовал восходящий тренд (по крайней мере, один более высокий максимум и более высокий минимум колебания до того, как образовался треугольник. ) на двухминутном графике в первые два часа торгового дня.»

Когда у вас есть определенный набор правил входа, просмотрите больше графиков, чтобы увидеть, создаются ли эти условия каждый день (при условии, что вы хотите торговать каждый день) и чаще всего приводите к движению цены в ожидаемом направлении. Если это так, у вас есть потенциальных точек входа для стратегии . Затем вам нужно будет оценить, как выйти из этих сделок или продать их.

Решая, когда продавать

Есть несколько способов выйти из выигрышной позиции, включая скользящие стопы и цели по прибыли.Цели прибыли — наиболее распространенный метод выхода, когда прибыль фиксируется на заранее определенном уровне. Вот некоторые распространенные стратегии целевых цен:

| Стратегия | Описание |

| Скальпинг | Скальпинг — одна из самых популярных стратегий. Он включает продажу почти сразу после того, как сделка становится прибыльной. Целевая цена — это любая цифра, которая переводится как «вы заработали деньги на этой сделке».« |

| Затухание | Затухание связано с продажа акций после быстрого движения вверх. Это основано на предположении, что (1) они перекупленность, (2) ранние покупатели готовы начать фиксировать прибыль и (3) существующие покупатели могут быть напуганы. Хотя эта стратегия и рискованна, она может быть очень полезной. Здесь целевая цена — это когда покупатели снова начинают вмешиваться. |

| Daily Pivots | Эта стратегия предполагает получение прибыли от дневной волатильности акций.Это делается путем попытки купить на минимуме дня и продать на максимуме дня. Здесь целевая цена — это просто следующий признак разворота. |

| Импульс | Эта стратегия обычно включает торговлю по выпуску новостей или поиск сильных трендовых движений, поддерживаемых большим объемом. Один тип импульсного трейдера будет покупать на выпуске новостей и двигаться по тренду, пока он не покажет признаки разворота. Другой тип смягчит скачок цен. Здесь целевая цена — это когда объем начинает уменьшаться. |

В большинстве случаев вы захотите выйти из актива, когда наблюдается снижение интереса к акции, как показано уровнем 2 / ECN и объемом. Целевая прибыль также должна позволять получать больше прибыли на выигрышных сделках, чем теряется на проигрышных сделках. Если ваш стоп-лосс находится на расстоянии 0,05 доллара от вашей цены входа, ваша цель должна быть более чем на 0,05 доллара.

Как и в случае с вашей точкой входа, определите, как вы будете выходить из сделок, прежде чем входить в них. Критерии выхода должны быть достаточно конкретными, чтобы их можно было повторить и проверить.

Дневные торговые графики и модели

Чтобы определить подходящий момент для покупки акций (или любого другого актива, которым вы торгуете), многие трейдеры используют:

- Свечные модели, включая свечи поглощения и доджи

- Технический анализ, включая линии тренда и треугольники

- Объем — увеличение или уменьшение

Есть много вариантов свечей, которые дневной трейдер может искать, чтобы найти точку входа. При правильном использовании модель разворота дожи (выделена желтым на диаграмме ниже) является одной из самых надежных.

Изображение Джули Банг © Investopedia 2019Как правило, ищите такую закономерность с несколькими подтверждениями:

- Во-первых, обратите внимание на скачок объема, который покажет вам, поддерживают ли трейдеры цену на этом уровне. Примечание: это может быть как свеча доджи, так и следующие за ней свечи.

- Во-вторых, ищите предшествующую поддержку на этом ценовом уровне. Например, предыдущий минимум дня (LOD) или максимум дня (HOD).

- Наконец, посмотрите на ситуацию Уровня 2, которая покажет все открытые ордера и их размеры.

Если вы выполните эти три шага, вы сможете определить, может ли дожи произвести реальный поворот и сможет ли он занять позицию при благоприятных условиях.

Традиционный анализ графических паттернов также обеспечивает цели по прибыли для выхода. Например, высота треугольника в самой широкой части добавляется к точке прорыва треугольника (для прорыва вверх), обеспечивая цену, по которой фиксируется прибыль.

Как ограничить убытки при дневной торговле

Ордер стоп-лосс предназначен для ограничения убытков по позиции в ценной бумаге.Для длинных позиций стоп-лосс можно разместить ниже недавнего минимума, а для коротких позиций — выше недавнего максимума. Он также может быть основан на волатильности.

Например, если цена акции движется примерно на 0,05 доллара в минуту, вы можете разместить стоп-лосс на 0,15 доллара от входа, чтобы дать цене некоторое пространство для колебаний, прежде чем она двинется в ожидаемом вами направлении.

Определите, как именно вы будете контролировать риск сделок. В случае, например, треугольника, стоп-лосс может быть выставлен на уровне 0 долларов.02 ниже недавнего минимума колебания при покупке на прорыве или на 0,02 доллара ниже модели. (0,02 доллара — это произвольно; суть в том, чтобы конкретизировать.)

Одна стратегия — установить два стоп-лосса:

- Физический стоп-лосс, размещенный на определенном уровне цены, который соответствует вашей терпимости к риску. По сути, это самая большая сумма денег, которую вы можете потерять.

- Умственный стоп-лосс, установленный в точке, где нарушаются ваши критерии входа. Это означает, что если сделка совершит неожиданный поворот, вы немедленно покинете свою позицию.

Как бы вы ни решили выйти из сделок, критерии выхода должны быть достаточно конкретными, чтобы их можно было проверить и повторить. Кроме того, важно установить максимальные потери в день, которые вы можете позволить себе выдержать — как в финансовом, так и в психологическом плане. Как только вы достигнете этой точки, возьмите оставшуюся часть дня на отдых. Придерживайтесь своего плана и своего периметра. Ведь завтра еще один (торговый) день.

После того, как вы определили, как входить в сделки и где размещать стоп-лосс, вы можете оценить, соответствует ли потенциальная стратегия вашему пределу риска.Если стратегия подвергает вас слишком большому риску, вам необходимо каким-то образом изменить стратегию, чтобы снизить риск.

Если стратегия находится в пределах вашего предела риска, начинается тестирование. Вручную просмотрите исторические графики, чтобы найти свои записи, отмечая, был бы достигнут ваш стоп-лосс или цель. Торгуйте таким способом на бумаге как минимум от 50 до 100 сделок, отмечая, была ли стратегия прибыльной и соответствует ли она вашим ожиданиям.

Если это так, продолжайте торговать стратегией на демо-счете в режиме реального времени.Если это прибыльно в течение двух или более месяцев в смоделированной среде, продолжайте дневную торговлю по стратегии с реальным капиталом. Если стратегия не прибыльна, начните заново.

Наконец, имейте в виду, что если вы торгуете с маржой — что означает, что вы занимаетесь своими инвестиционными средствами у брокерской фирмы (и имейте в виду, что маржинальные требования для дневной торговли высоки) — вы гораздо более уязвимы для резких колебаний цен. Маржа помогает улучшить результаты торговли не только на прибыль, но и на убытки, если сделка идет против вас.Поэтому использование стоп-лоссов имеет решающее значение при дневной маржинальной торговле.

Теперь, когда вы знаете некоторые тонкости дневной торговли, давайте кратко рассмотрим некоторые ключевые стратегии, которые могут использовать новые дневные трейдеры.

Базовые стратегии дневной торговли

Освоив некоторые методы, разработав свои собственные стили торговли и определив свои конечные цели, вы можете использовать ряд стратегий, которые помогут вам в поисках прибыли.

Вот несколько популярных приемов, которые вы можете использовать.Хотя некоторые из них были упомянуты выше, их стоит рассмотреть еще раз:

- Следование за трендом : Любой, кто следует за трендом, будет покупать, когда цены растут, или продавать в короткую, когда они падают. Это делается при условии, что цены, которые постоянно росли или падали, продолжат расти.

- Противоположное инвестирование : Эта стратегия предполагает, что рост цен обратится и упадет. Противоположные покупатели покупают во время падения или короткие продажи во время роста, явно ожидая, что тренд изменится.

- Скальпинг : это стиль, в котором спекулянт использует небольшие ценовые разрывы, создаваемые спредом между ценой покупки и продажи. Этот метод обычно включает в себя быстрый вход и выход из позиции — в течение нескольких минут или даже секунд.

- Торговля на новостях : Инвесторы, использующие эту стратегию, будут покупать, когда объявляются хорошие новости, или короткие продажи, когда появляются плохие новости. Это может привести к большей волатильности, что может привести к более высокой прибыли или убыткам.

Дневную торговлю сложно освоить.Это требует времени, навыков и дисциплины. Многие из тех, кто пытается это сделать, терпят неудачу, но описанные выше методы и рекомендации могут помочь вам создать прибыльную стратегию. При достаточной практике и последовательной оценке результатов вы можете значительно повысить свои шансы на победу.

Как выбрать акции для дневной торговли

Дневная торговля — это набор торговых методов, при которых трейдер несколько раз покупает и продает на рынке в течение дня, чтобы использовать волатильность и тенденции внутридневной цены актива.Дневная торговля обычно является институциональной практикой, потому что финансовое учреждение может сильно использовать свои транзакции для повышения своей прибыльности, а также использовать сложные торговые алгоритмы.

Но поскольку многие брокерские компании теперь позволяют торговать онлайн, внутридневная торговля может осуществляться обычными людьми практически из любого места, имея лишь несколько необходимых инструментов и ресурсов. Это также позволяет частным лицам участвовать в игре. Но внутридневная торговля по своей сути является инвестиционной стратегией с высоким риском, требующей большого усердия, знаний, опыта и терпения.

Прежде чем вы решите начать дневную торговлю, вам нужно выяснить, какие акции находятся на вашем радаре, и сосредоточиться на них. При таком большом количестве вариантов выбор акций, которые нужно добавить в список наблюдения, может оказаться непосильной задачей. Итак, как узнать, какие акции лучше всего подходят для этого типа торговли? Читайте дальше, чтобы узнать о некоторых основных советах по выбору акций дневным трейдером.

Ключевые выводы

- Дневные трейдеры могут счесть сложной задачей сканирование множества акций в поисках торговых сигналов и отслеживание открытых позиций.

- Чтобы облегчить работу, попробуйте найти ликвидные акции с приличным объемом торгов и избегайте дешевых акций.

- Посмотрите на конкретные отрасли промышленности, где вы можете узнать об особенностях сектора и о том, какие показатели лучше всего использовать для торговли этими компаниями.

Как выбрать акции для дневной торговли

Обдумайте свою позицию